Бизнес сегодня невозможно представить без расчетного счета. Поэтому налоговые службы применяют частичные или полные блокировки счетов в качестве меры воздействия на налогоплательщиков. Если у организации несколько счетов, то блокируют все.

Понятно, что невозможность проведения операций парализует деятельность.

Не получится открыть новый счет в другом банке и перенаправить финансовые потоки. Перед тем как открыть счет, любой банк должен проверить клиента на наличие приостановления расходных операций по счетам через сервис на сайте ФНС. Если арестованные счета есть — банк откажет в открытии нового счета (п.12 ст. 76 НК РФ). Закрыть заблокированный счет невозможно.

Как на сайте ФНС проверить наличие ограничений по счету

Вообще-то, налогоплательщики должны узнавать о блокировке счетов от налоговиков. Согласно пункту 4 статьи НК РФ, инспекторы обязаны не позднее следующего рабочего дня после вынесения решения о приостановлении операций по счету в банке направить владельцу счета копию соответствующего документа. Сделать это можно по телекоммуникационным каналам связи или через личный кабинет. Также копия может вручаться налогоплательщику (его представителю) лично.

Запросить в ИФНС акт сверки по налогам через интернет Запросить бесплатно

Однако на практике ИФНС часто пренебрегает этой обязанностью. Тем более, что никаких негативных последствий за ее неисполнение не предусмотрено. Суды отказываются о решения, о которых инспекторы не уведомили налогоплательщиков в соответствии со статьей НК РФ (см., например, постановление ФАС Западно-Сибирского округа от 10.06.10 № А45-23256/2009). Поэтому в большинстве случаев информацию о блокировке счета налогоплательщики получают от своего банка. Также проверить наличие или отсутствие решения налоговиков о блокировке можно при помощи специального сервиса на сайте ФНС. Узнать можно о блокировке как своего счета, так и счета контрагента.

Узнайте о налогах, уплаченных контрагентом, и допущенных им нарушениях Начать проверку

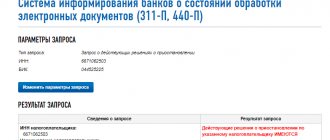

Для этого нужно выбрать в меню «Тип запроса» вариант «Запрос о действующих решениях о приостановлении». Далее в появившихся ниже полях указывается ИНН организации, а также БИК банка, в котором открыт проверяемый счет (если интересуют сведения о счете контрагента, соответствующие ИНН и БИК можно узнать из заключенного с ним договора). После этого нужно нажать кнопку «Отправить запрос». Результат проверки появится на этой же странице. Если ИФНС приняла решение о блокировке счета, будут указаны реквизиты этого документа.

Итоги

НК РФ и закон №115ФЗ – главные основания, по которым организуют блокировку счёта. Это касается любого гражданина вне зависимости от текущего статуса. Росфинмониторинг и ФНС открыли официальные сайты, где все могут получить сведения относительно финансов, когда возникает такая необходимость.

Но во втором случае сведения доступны только банкам и другим структурам, отвечающим за денежные операции компании, индивидуального предпринимателя или физического лица. Для проверки счетов по официальному сайту ФНС достаточно знать ИНН партнёров. И ввести его в соответствующее поле.

Причины введения ограничений по счету

Налоговая инспекция может приостановить операции по счету в пяти случаях. Три из них связаны с «документальными» нарушениями, а два — с неуплатой налогов и других платежей.

Начнем с первой группы. ИФНС вправе заблокировать счет, если в течение 10 рабочих дней после окончания установленного срока не сданы декларация по итогам налогового периода, расчет по страховым взносам или 6-НДФЛ (подп. 1 п. 3 и п. 3.2 ст. НК РФ).

Бесплатно сдать 6‑НДФЛ, 2‑НДФЛ и РСВ через интернет Подать заявку

ВАЖНО

За непредставление промежуточной отчетности, даже если она называется декларацией (например, по налогу на прибыль), а также бухгалтерской отчетности счета не блокируются. Об этом неоднократно заявляли чиновники Минфина (письма от 04.07.13 № 03-02-07/1/25590 и от 19.08.16 № 03-11-03/2/48777) и ФНС (п. 20 приложения к письму от 17.04.17 № СА-4-7/[email protected]).

Следующий повод для «заморозки» счета касается лиц, которые обязаны сдавать отчетность в электронной форме по телекоммуникационным каналам связи через оператора ЭДО (электронного документооборота). Если в течение 10 рабочих дней с даты появления этой обязанности, налогоплательщик не заключил договор, необходимый для электронного документооборота с ИФНС, его счет могут заблокировать (п. 5.1 ст. 23 и подп. 1.1 п. 3 ст. НК РФ).

СПРАВКА

К числу лиц, обязанных отчитываться в электронном виде, относятся крупнейшие налогоплательщики, а также организации и ИП, у которых среднесписочная численность работников за предшествующий год превысила 100 человек. Кроме того, это вновь созданные организации со среднесписочной численностью работников более 100 человек (п. 3 ст. НК РФ). Наконец, это почти все организации и ИП, которые сдают декларации по НДС (п. 5 ст. 174 НК РФ), а также те, кто выплачивает доходы более чем 10 физлицам в год (п. 2 ст. 230 и п. 10 ст. 431 НК РФ).

Бесплатно сдать сведения о среднесписочной численности через интернет

Еще одно «документальное» нарушение связано с несоблюдением регламента электронного документооборота с инспекцией. Счет могут заблокировать, если налогоплательщик более чем на 10 рабочих дней задержал направление в ИФНС электронной квитанции о приеме по ТКС требования о представлении документов, пояснений или уведомления о вызове в инспекцию (подп. 2 п. 3 ст. НК РФ).

Бесплатно получать требования и направлять запросы в ИФНС через интернет

Вторая группа оснований для «ареста» счета включает в себя две ситуации. Первая — вынесение инспекцией решения о взыскании налогов, сборов, взносов за счет денег на банковских счетах (п. 2 ст. НК РФ). Напомним, что ИФНС может вынести такое решение только после того, как истек срок добровольной уплаты, который обозначен в требовании, адресованном налогоплательщику. Вторая ситуация — обеспечение взыскания сумм, указанных в решении по итогам проверки. Такое возможно, если ИФНС уже наложила запрет на отчуждение (передачу в залог) другого имущества, но его «бухгалтерская» стоимость меньше доначисленной недоимки (подп. 2 п. 10 ст. 101 НК РФ).

ВАЖНО НА ПЕРИОД ЭПИДЕМИИ КОРОНАВИРУСА

ФНС предписала инспекциям отложить принудительное взыскание налоговой задолженности и применение обеспечительных мер до 1 июля 2020 года. Запрет на блокировку не действует, если непринятие этих мер может повлечь сокрытие активов и (или) возможность совершения иных действий, препятствующих взысканию (письмо ФНС от 26.05.20 № ЕД-20-8/[email protected], см. «ФНС продлила запрет на блокировку счетов»).

Решение о взыскании где посмотреть по номеру

Ничего сложного в использовании этого сервиса нет. Он может свободно применяться всеми, кого интересует, как найти исполнительный лист по фамилии, узнать об имеющихся долгах. Напомним, что в базу вносятся сведения о должнике, исполнительном документе, возбужденном производстве. Поэтому, зная одну лишь фамилию должника, можно получить полное представление о том, с кого, в каком объеме и по каким основаниям производится взыскание.

Ознакомиться с данными также возможно через социальные сети с помощью специальных приложений. Подписавшись на эти приложения можно постоянно получать сведения о возбуждении новых ИП. Аналогичную возможность предоставляют и приложения на мобильных устройствах. Но их сначала нужно найти, установить, пройти регистрацию. Далеко не всем хочется тратить время на установку различных приложений.

Чем грозит блокировка расчетного счета

«Заморозка» расчетного счета означает невозможность проводить оплату по сделкам с контрагентами, поскольку расходные операции по счету будут недоступны. Это может привести к просрочке соответствующих обязательств и, как следствие, к появлению требований об уплате установленных договором пеней и штрафов. Также нарушение срока оплаты по договорам может дать контрагенту право отказаться от договора и взыскать с нарушителя убытки.

Трудности в работе возникнут и в том случае, если заблокирован счет поставщика, подрядчика или исполнителя. Хотя доходные операции не «замораживаются», распоряжаться поступающими средствами налогоплательщик не сможет.

Проверить контрагента на признаки фирмы‑однодневки, банкротство и наличие дисквалифицированных лиц

«Арест» счета может поставить под удар и сотрудников предприятия. Ведь для выплаты заработной платы (в т.ч. наличными через кассу) также необходимо совершить расходную операцию. А требования по выплате заработной платы находятся в одной очереди с требованиями ИФНС по уплате налогов (п. 2 ст. 855 ГК РФ; см. «Очередность платежей в платежном поручении в 2021 году»). Поэтому выплатить заработную плату с «замороженого» счета можно только на основании специального документа: исполнительного листа, судебного приказа, решения трудовой инспекции или удостоверения комиссии по трудовым спорам.

Приостановление операций по счетам в банке

Приостановление движения по счету при неуплате налога построено таким образом, как принуждение к исполнению законных требований налогового органа. При этом предполагается соблюдение конституционного принципа защиты собственности, и ограничение причинения необоснованного ущерба налогоплательщику.

Как известно, недоимка возможна при неуплате налога по сроку, или выявление недоимки при проведении налоговой проверки. По правилам Налогового кодекса налогоплательщик должен быть извещен налоговым органом об имеющейся у него недоимке, и ему должно быть предложено погасить недоимку в добровольном порядке. В каждом из случаев выявления недоимки налоговый орган вправе направить налогоплательщику требование об уплате налога (Глава 10 Налогового кодекса РФ).

Что делать, если заблокирован расчетный счет

Если операции по счету приостановлены на основании решения ИФНС, нужно обратиться в инспекцию, чтобы выяснить причину блокировки. Как уже упоминалось, налоговый орган обязан направить налогоплательщику копию соответствующего документа не позднее следующего дня после блокировки счета (п. 4 ст. НК РФ). Также право на получение решения ИФНС зафиксировано в подпункте 9 пункта 1 статьи НК РФ.

Кроме того, сведения о причине блокировки имеются у обслуживающего банка. Поэтому, возможно, более быстрый путь получить данную информацию — обратиться к менеджерам кредитной организации. Если, конечно, банк сам не уведомил клиента о приостановлении операций по счету (см. «Банкам рекомендовали незамедлительно сообщать клиентам о блокировке счетов»).

После того, как выяснена причина «ареста», можно предпринимать меры, направленные на разблокировку счета.

Где посмотреть решение о взыскании по номеру

Нередко возникают ситуации, когда человек осведомлен о вынесении в отношении его распоряжения, но на руки по каким-то причинам его не получает. Должник заинтересован в своевременном исполнении сего приказа (чтобы не получить дополнительный штраф) или же обжаловании его (при наличии доказательств своей правоты).

На сайте ФНС работает сервис, позволяющий третьим лицам получить информацию об организациях, которые более года не сдают налоговую отчетность, там же можно посмотреть задолженность по налогам свыше 1000 рублей, направленную на взыскание судебным приставам. Для этого достаточно указать ИНН интересуемой организации.

Как разблокировать расчетный счет

В большинстве случаев самый простой способ — совершить те действия, невыполнение которых стало причиной «заморозки». Так, если счет заблокирован за непредставление декларации, РСВ или 6-НДФЛ, то следует направить необходимый отчет. А если причина «ареста» — неуплата налога или взноса, то нужно перечислить платежи (в т.ч. со счетов третьих лиц; см.: «Как заполнить платежку при уплате налога за иное лицо: пояснения ФНС»), и передать в ИФНС соответствующие сведения.

Сформировать платежку на уплату налога (пеней, штрафа) в один клик на основании полученного из ИФНС требования

По общему правилу, решение об о счета принимается инспекцией в течение следующего дня после получения документов, подтверждающих устранение причины блокировки. Еще один день требуется для передачи этого решения в банк. Таким образом, ограничения по счету должны быть сняты через два рабочих дня после того, как налогоплательщик совершил необходимые действия (п. 3.1, 3.2 и 4 ст. НК РФ).

Но в некоторых случаях освободить счет от «ареста» вышеуказанным способом не получится. Это может быть следствием как специфики причины блокировки, так и неправомерности действий ИФНС. В этих ситуациях нужно поступить следующим образом.

Если причина блокировки — обеспечение решения по проверке, налогоплательщик может получить доступ к счету без обжалования соответствующего решения. Для этого надо пополнить баланс счета, чтобы он превысил доначисленные суммы. И тогда инспекция будет обязана «разморозить» счет в части превышения (п. 9 ст. НК РФ, письмо Минфина от 16.01.13 № 03-02-07/1-10). После этого можно переходить к обжалованию решения ИФНС, если на то есть причины.

Если же «арест» счета стал следствием ошибок или неправомерных действий инспекции, то единственный способ снять ограничения — обжаловать соответствующее решение.

Где посмотреть решение о взыскании по номеру

Проверять исполнительный лист не обязательно по его номеру. База данных сайта оснащена расширенным поиском, где можно указать все данные об искомом деле или часть известной ему информации не имея номер исполнительного производства, и поиск выдаст список дел, подходящих под информацию в запросе.

Подписание декларации неуполномоченным лицом. Инспекция опрашивала руководителя компания — однодневки, который говорил, что не подписывал декларации фирмы. Отсюда ИФНС сделала вывод: декларации подписаны неуполномоченным лицом, то есть не подписаны, то есть не сданы. И на основании п. 3 ст. 76 НК РФ заблокировала счет. Суд решения инспекции отменил, поскольку руководитель внесен в ЕГРЮЛ, опрошенный не указал конкретную декларацию, компания признает отчетность и т. п. (см. постановление ФАС Уральского округа от 21.03.14 N Ф09-1036/14).