Главная / Трудовое право / Оплата и выплаты / Декретные выплаты

Назад

Опубликовано: 20.02.2016

Время на чтение: 7 мин

0

5058

Государство гарантирует предпринимателям выплату «детских» пособий:

- единовременное при рождении;

- по уходу за ребенком до 1,5 лет.

А вот декретные по больничному листу полагаются только тем ИП, которые заранее заключили договор страхования с ФСС и исправно платили взносы.

- Выплаты для ИП, не застрахованном в ФСС

- Как ИП получить декретные?

- Сколько платить в ФСС?

- Документы, необходимые для выплаты пособий

- Получение пособий от ФСС

Законодательная база

Порядок и условия назначения выплат, связанных с беременностью и последующими родами детально прописан в законе № 255-ФЗ от 29.12.06. Однако в перечень застрахованных лиц ИП не вошли. Им предоставлено право заключения добровольного договора с ФСС, закрепленное правительственным постановлением от 2 октября 2009 года № 790. Важно: автоматически бизнесменам, самостоятельно организовавшим себе рабочее место, начисляются социальные выплаты только федерального уровня. Данное правило не распространяется на пособия регионального уровня.

Законом № 212-ФЗ от 24.07.09 устанавливается порядок исчисления взносов, в том числе и по страхованию на случай временной утраты трудоспособности. ИП делают перечисления на основании указанного документа из расчета минимальной оплаты труда (МРОТ).

Скачать для просмотра и печати:

Федеральный закон N255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»

Федеральный закон О страховых взносах в Пенсионный фонд, Фонд социального страхования, Федеральный фонд обязательного медицинского страхования от 24.07.2009 N 212-ФЗ

Постановление Правительства РФ от 02.10.2009 N 790 (ред. от 27.05.2016) “О порядке уплаты страховых взносов лицами, добровольно вступившими в правоотношения…”

Как это происходит на практике

Исполнение законодательных норм требует соблюдения строгого порядка.

Так, принцип правоприменения указанных нормативных актов таков:

- Предприниматель обязан заключить соглашение с ФСС, суть которого сводится к взятию двумя сторонами обязательств:

- ИП обязуется производить отчисления в Фонд;

- тот, со своей стороны, обязуется выплачивать полагающиеся суммы при наступлении страхового случая.

- Застрахованное лицо может рассчитывать на получение пособий по таким поводам:

- по болезни (при предъявлении листка нетрудоспособности);

- по беременности и родам (тоже нужен больничный);

- при ранней постановке на учет по беременности (справка из женской консультации);

- по уходу за новорожденным до полутора лет.

Подсказка: роженица-бизнесмен также получит единовременную выплату при рождении малыша. На мертворожденных льгота не распространяется.

Выплаты предпринимателю, добровольно отчисляющему взносы в Фонд, также полагаются в случае усыновления новорожденного. На таковые могут претендовать не только женщины, но и мужчины. Молодому папе выплаты назначаются при условии, если он является единственным усыновителем.

В редких случаях используется возможность получать льготу до полутора лет ребенку другими родственниками-ИП, когда мама выходит на службу. Законодательно такое не запрещено, если бизнесмен отчисляет средства в ФСС.

Как заключить договор

В 790-м постановлении есть норма, предполагающая инициативу бизнесмена при заключении соглашения о добровольном страховании. На этом основании ИП должен сделать следующее:

- Подать в местное отделение Фонда заявление.

- Приложить к нему копии таких документов:

- паспорта;

- свидетельства о государственной регистрации;

- налогового номера (ИНН);

- лицензии (при наличии).

На проверку сведений специалистам отводится пять дней. По истечении срока, установленного нормами действующего законодательства, на руки вновь застрахованному выдается соответствующее свидетельство. Оно-то и дает право на предоставление выплат.

Подсказка: добровольно осуществлять страхование могут не только ИП, но и другие самозанятые лица (адвокаты, нотариусы и иные).

Процедура оформления выплаты индивидуальному предпринимателю

Каждая женщина, которая родила ребенка, имеет право на декретные выплаты. Однако для тех, кто занимается индивидуальной трудовой деятельностью, такая процедура может оказаться более сложной, поскольку эта категория женщин не входит в определенный законодательством перечень лиц, претендующих на начисление декретных денег. Многих беременных женщин беспокоит вопрос, получает ли ИП декретные и как правильно оформить документы для получения этих выплат. В принципе, женщины этой категории вполне могут претендовать на начисление декретных, но этот процесс будет иметь ряд особенностей. Чтобы иметь право на такие привилегии, женщине-предпринимателю необходимо позаботиться об этом заранее.

Поскольку четкого указания в законодательстве на то, что частникам положены такие же льготы при беременности и родах, как и работающим по трудовым договорам, нет, возникает много сомнений, а получает ли ИП декретные. Может, этим женщинам запрещено рожать или ходить в подобный отпуск? Ничего подобного, эти женщины тоже не забыты. Они имеют право оформление выплат. Если женщину интересует, может ли ИП уйти в декрет, то ей следует хорошо изучить действующее законодательство. Согласно общим положениям, выплаты по беременности и родам получают такие женщины, за которых работодатель перечисляет в фонд соцстраха положенные взносы.

В случае оформления индивидуального предпринимательства закон не обязывает делать отчисления в этот фонд. Но, кстати, и не запрещает добровольных взносов. Таким образом, чтобы иметь право на декретные выплаты ИП, женщина должна просто обеспечить регулярное поступление взносов в Фонд социального страхования от себя как работодателя на себя как на работника. Если этого не делать, то рождение ребенка будет происходить без каких-либо выплат от государства. Для тех, кого интересует, как получить декретные для ИП, ниже будут приведены правила ухода в декрет индивидуальных предпринимателей и пошаговая инструкция.

Обязанности бизнесмена

Сам по себе договор еще не дает права на выплаты. ИП обязан вносить средства, предусмотренные соглашением:

- Расчет производится на основании МРОТ.

- Деньги перечисляются:

- на расчетный счет отделения, с которым заключалось соглашение;

- до 31 декабря текущего года;

- а до 15 января следующего года нужно предоставить соответствующий отчет по форме 4а.

Подсказка: исчисление взноса происходит по ставке 2,9%.

Сколько придется платить

Расчет производится по установленной формуле. Она такова:

- Ввз = МРОТ х 0,029×12 мес, где:

- Ввз — искомая величина отчисления;

- МРОТ — показатель минимума оплаты труда, устанавливаемый Правительством РФ;

- 12 месяцев — период исчисления.

Таким образом, каждый бизнесмен делает перевод в ФСС единожды в год в относительно фиксированной сумме.

За 2021 год она исчислялся так:

- 7 500,0 руб. х 0,029×12 мес. = 2 610,0 руб.

Если же ИП подписал соглашение не с начала периода, а в течение года, то расчет будет иным:

- Необходимо вычислить среднемесячный платеж по действующем на тот период МРОТ.

- Затем, производится исчисление полной суммы за весь период страхования.

Пример

Допустим, предприниматель Иванова А. подписала соглашение с 01.03.2017.

В расчет принимается два показателя МРОТ:

- с 01.03.17 — 7,5 тыс. руб.;

- с 01.01.17 — 7,8 тыс. руб.

Полная сумма такова:

- 7 500,0 руб. х 0,029×4 мес. (с марта по июнь) + 7 800,0×0,029×6 мес. = 2 227,2 руб.

Подсказка: за полный 2021 год придется заплатить:

- 7 800,0 руб. х 0,029×12 мес. = 2 714,4 руб.

Уплата страховых взносов ИП в период ухода за ребенком до достижения им 1,5 лет

В гл. 34 НК РФ предусмотрены периоды, когда с ИП снимается обязанность уплачивать страховые взносы за себя. Одним из таких периодов является уход за ребенком до достижения им возраста 1,5 лет. При этом важно, чтобы в течение этого периода женщина-ИП не осуществляла предпринимательскую деятельность и могла документально подтвердить отсутствие деятельности в этот период (банковской выпиской с расчетного счета, по котором нет доходов, справкой из налоговой инспекции об отсутствии дохода).

Документы для подтверждения периода ухода ИП за ребенком:

- свидетельство о рождении ребенка;

- паспорт заявителя и второго родителя;

- свидетельство о браке или его расторжении;

- справки жилищных органов о совместном проживании до достижения ребенком возраста 1,5 лет;

- СНИЛС, ИНН заявителя;

- справка из ЗАГСа по форме № 25 или свидетельство о смерти второго родителя (для подтверждения статуса одинокой матери, если нужно);

- номер расчетного счета.

Если в течение расчетного периода ИП, освобожденные от уплаты страховых взносов осуществляли деятельность, им придется уплатить страховые взносы на обязательное пенсионное и медицинское страхование в соответствующих размерах пропорционально количеству календарных месяцев, в течение которых осуществлялась деятельность (п. 8 ст. 430 НК РФ).

Сколько выплачивает ФСС

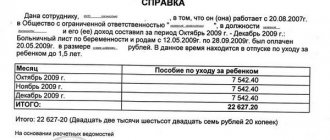

Получать роженица и мама с малышом будут минимальные начисления. Это связано с тем, что вносят предприниматели в Фонд мизерные по сравнению с иными застрахованными лицами суммы.

Для примера, за трудоустроенную женщину с окладом 30 тыс. руб. работодатель отчислял в 2021 году:

- 30 000,0 руб. х 0,029×12 мес. = 10 440 руб. (в пять раз больше).

Выплату добровольно застрахованным рассчитывают на основании МРОТ. Данные вносятся в стандартную формулу определения пособий, только вместо реальной зарплаты за два года подставляется минимальный показатель.

Внимание: начисления делаются на основании больничного. По беременности и родам выдается лист нетрудоспособности на три разных периода:

- 140 дней — обычно;

- 156 — при планируемых осложнениях;

- 194 — при диагностировании многоплодности.

Пособие по беременности и родам женщине-бизнесмену

По закону данная выплата исчисляется в размере 100% среднемесячного заработка за предшествующие два года. Формула такова:

- Вбр = СЗ / 730 дн., где: Вбр — величина пособия;

- СЗ — средний заработок за 24 месяца (сумма начислений, разделенная на количество месяцев);

- 730 — количество дней в периоде (365 + 365).

Подсказка: 2021 год был високосным. В нем 366 дней. Следовательно, в формуле подсчета в 2021 году вместо 730 ставят 731 день.

Пример

Рассчитаем, сколько будет получать роженица — ИП по беременности и родам в декабре 2021 года:

- 24 мес. х 7 800,0 руб. / 731 дн. х 140 дн. = 35 852,26 руб.

При многоплодной беременности:

- 24 мес. х 7 800,0 руб. / 731×194 дн. = 49 680,98 руб.

Пособие до полутора лет

Данная льгота исчисляется по формуле, приведенной выше. Ее размер равен 40% среднемесячного заработка.

Таким образом, предпринимателю в 2021 году полагалось в месяц:

- 7 800,0 руб. х 40% = 3 120,0 руб.

В 2021 году ИП по уходу получал 3 000,0 руб.

Внимание! Законодательно установлены пороги пособия по уходу до полутора лет. Они таковы:

- минимум:

- на одного малыша — 3065,69 руб.;

- на второго — 6131,37 руб.;

- максимум — 11 634,5 руб.

Льгота за постановку на учет на ранних сроках

Данный вид выплаты является дополнительным. Сумма его не связана с заработками. В 2021 году начисляется 613,14 руб.

Для получения нужно:

- Написать заявление не позже чем через полгода после даты окончания больничного.

- Приложить к нему справку из женской консультации о том, что постановка на учет произведена до 12 недель. Копию паспорта.

Подсказка: лучше обратиться за всеми выплатами одновременно.

Кроме указанных, ИП может претендовать на единовременную выплату, связанную с появлением малыша. Сумма ее фиксирована. В 2021 году получателям переводится 16 350,33 руб. Для назначения следует предоставить еще и копию свидетельства малыша о появлении на свет.

Как получить льготы от ФСС

ИП, выполняющий все условия договора с Фондом, при наступлении страхового случая должен сделать следующее:

- Написать заявление с просьбой выплатить тот или иной вид пособия.

- Приложить пакет подтверждающих документов:

- копию паспорта;

- лист нетрудоспособности;

- справку о раннем медучете;

- копию свидетельства малыша.

Тонкости оформления пособий таковы:

- Копия договора не прилагается, так как второй экземпляр есть в отделении.

- Обращаться следует в любом случае в то подразделение ФСС, с которым подписано соглашение.

- Данные для перевода нужно указать в заявке:

- почтовое отделение;

- реквизиты счета.

- Зачастую требуется справка с места службы мужа о том, что конкретный вид преференций ему не начисляется.

Важно: предприниматель, работающий дополнительно по договору, может получить все виды выплат, связанные с детством и материнством, из двух источников:

- как застрахованный добровольно;

- у работодателя.

Как получить пособия через работодателя

Лица, занимающиеся наемным трудом, автоматически страхуются в Фонде. Следовательно, имеют право на льготы в общем порядке. ИП, являющийся одновременно наемным тружеником, должен:

- написать заявление работодателю, предоставив копии:

- свидетельства о появлении на свет младенца;

- справки о ранней постановке на учет;

- больничного листа;

- самостоятельно обратиться в ФСС в порядке, описанном выше.

Таким образом, суммы начислений возрастут. Ведь и взносы за эту труженицу отчисляются из двух источников.

Получение больничного листа

При этом следует понимать, что оформить декретные ИП в текущем периоде можно только в том случае, если средства начали поступать задолго до декрета. В 2021 году изменения в законодательстве предоставляют право на оплату декретного отпуска таким предпринимателям женского пола, которые предварительно уплачивали взносы в Фонд социального страхования не менее двух лет. Так что планирование беременности должно быть очень перспективным и заблаговременным, нацеленным на будущее. Для получения права на декрет для ИП следует получить официальный документ, подтверждающий факт беременности и ее срок — больничный лист, выданный женской консультацией по месту жительства. Эта привилегия есть только у лицензированного медицинского учреждения, которое наделено правом выдачи подобных документов.

Нужно ли во время декрета останавливать предпринимательство

Решение о прекращении деятельности на определенный период принимает сам бизнесмен. Налоговики рекомендуют ориентироваться на вид налогообложения. Так, плательщикам единого налога выгоднее:

- приостановить деятельность;

- снятся с учета как налогоплательщику.

Дело в том, что сумма единого отчисления в бюджет не связана с доходами. Если не объявить об отходе от дел официально, то налоговики станут начислять обычный платеж. А за его не внесение — еще и штрафные санкции. Маме с малышом это невыгодно и хлопотно.

Важно: даже при приостановке деятельности придется подавать в ФНС нулевую отчётность.