По подсчетам Минфина России, эта новация позволит увеличить доходы бюджета на 620 млрд рублей в год. Налог на добавленную стоимость в России платят юридические лица на всех этапах производства и продажи товара или услуги. Сумму уплаченного налога закладывают в конечную цену продуктов или услуг, так что фактически ее платят конечные потребители. Прошлая ставка НДС 18% действует с 1 января 2004 года.

Решение по увеличению НДС до 20% наименее болезненное для людей и экономики по сравнению с другими рассматриваемыми правительством вариантами увеличения доходов бюджета, считает премьер-министр РФ Дмитрий Медведев.

Так, по его словам, введение налога с продаж от 3% до 5% спровоцировало бы существенную инфляцию и уменьшило бы реальные доходы населения, или же сохранение НДС на уровне 18% при отмене льгот по НДС ударило бы по беднейшим, самым незащищенным слоям населения.

НДС — что это такое, кто обязан его платить, кто освобожден от его уплаты

НДС (налог на добавленную стоимость) — это косвенный налог на любую услугу или товар, который продается организацией по цене, хоть немного превышающей его себестоимость. НДС увеличивается «автоматом» на каждой ступеньке перепродажи. Он изымается в бюджет государства по мере реализации товара/услуги. Ставка НДС 20 процентов вычисляется исходя из разницы между себестоимостью продукта и его продажной ценой.

Косвенный налог, коим является НДС, в отличие от прямого, переносится на конечного потребителя. 0благаться им должна не полная сумма реализованного товара, а только добавленная на него стоимость.

- Изначально, в 1992 году, максимум налога — 28%.

- В 2021 году он равен 18%.

- С начала 2021г НДС будет повышен до 20 %.

Это значит, что каждый этап продажи продукта (передачи его из рук в руки) добавляет к его стоимости именно эту цифру. В конечном счёте, «итоговый» покупатель заплатит за купленный продукт, как минимум, 3-ёх кратный НДС, который «вшивается» в стоимость товара/услуги.

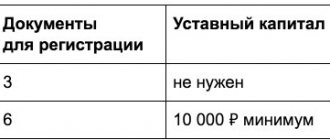

НДС в России обязаны платить:

- ИП — физические лица.

- 0рганизации (в том числе и некоммерческие) — юридические лица.

- Экспортёры и импортёры товаров.

Однако следует понимать, что по факту НДС ложится на плечи обычного покупателя, так как продавцы «встраивают» его в конечную стоимость продукта.

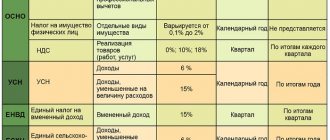

От уплаты освобождены следующие категории предпринимателей и организаций:

- Компании, выпускающие сельскохозяйственную продукцию. Им предписано платить единый сельскохозяйственный налог.

- Люди, участвующие в работе московского инновационного .

- Предприниматели и организации, которые за три последних месяца выручили от продажи своих продуктов и услуг менее 2-ух млн рублей. В этом случае им разрешается не платить НДС в течение года. Исключение: компании, торгующие подакцизными товарами (сигареты, алкогольная продукция, некоторая косметика и др.). Льгота отменяется, если в течение года сумма в 2 млн рублей за три месяца была превышена.

- Предприниматели, платящие единый налог на вменённый доход для отдельных видов деятельности (ЕНВД) и те,кто работает по патентной системе или упрощённой системе налогообложения.

На что тратится НДС?

НДС – основной налог федерального бюджета (не путать с региональным). НДС обеспечивает треть всех поступлений и находится на втором месте после нефтегазовых доходов.

Деньги федерального бюджета идут на социальные цели: пособия, помощь малоимущим, субсидии и льготы. НДС тратят на медицину, образование, армию и безопасность, культуру, молодежную политику, спорт и программы господдержки, реабилитацию инвалидов, поддержку сельского хозяйства, защиту окружающей среды, лагеря и санатории для детей, содержание музеев, научные исследования, ЖКХ.

Если очень упрощенно, то, когда мы платим НДС в цене товаров и услуг, мы все понемножку скидываемся на общие цели.

Повышение НДС на 20% — чем аргументирует правительство необходимость такого скачка

Правительство России заявляет, что 2%, на которые будет повышен налог, принесут в казну государства более 600 млрд рублей. Российские экономисты подсчитали, что за 6 лет эта цифра вырастет до 2-ух трлн рублей, а вместе с валовым внутренним продуктом (ВВП) увеличится до 6 трлн. При этом приток в бюджет будет идти гарантировано, потому что уклониться от данного налога практически невозможно.

Исчерпывающе аргументировала и объяснила необходимость повышения НДС до 20 процентов вице-премьер Татьяна Голикова. Она рассказала, что в правительстве обсуждали даже цифру 22%, но побоялись риска большого роста инфляции. Госпожа Голикова считает, что увеличение пенсий с начала 2021 года сможет вполне компенсировать изменение налога.

Немного из истории НДС

Начало этому налогу было положено в 1992 году после отмены налога с продаж. В течение года ставка была 28% – бремя достаточно тяжелое для бизнеса. В 1993 году ее понизили до 20% и в таком размере, она просуществовала до 2004 года. Для улучшения ведения бизнеса ее опять понизили до 18%. В таком размере она будет оставаться до первого квартала 2021 года. Как видим в течение двадцатишестилетнего существования НДС, налог только понижался.

В 2021 году возможно двухэтапное повышение тарифов ЖКХ: в январе и в июне

Возникает вопрос, почему повышение налогового сбора до 20 процентов коснулось именного налога НДС? Потому, что его начисление легче отследить и вернуть недоплату в казну. Он считается прозрачным сбором, по мнению европейских экономистов, не имеющим аналогов.

Повышение НДС вызвано разными причинами. По мнению экономистов страны, незначительное повышение налога приведет к пополнению бюджета на 620 миллиардов рублей.

К сведению! Год назад Министерство здравоохранения потратило на федеральные расходы для оздоровления населения в два раза меньше этой суммы.

Минусы и плюсы изменения

Статисты собрали в один список мнения различных людей: простых обывателей, предпринимателей и экономистов. К чему приведет повышение НДС до 20 процентов, на их взгляд?

Сначала о минусах:

- Непременно повысится инфляция.

- Ставка НДС 20 процентов сильно ударит по карману обычных потребителей, так как цены на товары и услуги поднимутся примерно на 10%.

- Покупательский спрос на розничные товары снизиться из-за высокой цены.

- Качество продукции станет ниже. Это произойдет потому, что производители должны будут ввести режим экономии, чтобы сдержать рост цен.

- «Теневая экономика» будет расти, потому что малому и среднему бизнесу придется еще сильнее бороться за «выживание» на арене рыночной конкуренции.

Говоря о плюсах увеличения налога, можно сказать лишь одно: 600 млрд, которые пополнят казну, пойдут на социальные нужды (по крайней мере, хочется на это надеяться).

А еще Дмитрий Медведев говорит, что увеличение НДС должно помочь правительству РФ выполнить майские указы президента. Прав он или нет — время покажет.

Что меняется в Федеральном законе?

Главные изменения, которые предстоит рассмотреть:

- о повышении базовой ставки НДС с 18% до 20%

- о сохранении права на вычет сумм НДС, уплаченных при приобретении товаров, работ, услуг за счёт субсидий или бюджетных инвестиций, для организаций автомобильной промышленности на период до 1 января 2021 года

Кроме того, на заседании были озвучены идеи по введению некоторых налоговых послаблений, а именно:

- о снижении совокупного тарифа страховых взносов в государственные внебюджетные фонды с 34% до 30%

Правительство РФ предложило установить на постоянной основе действующий 30% уровень страховых взносов в Пенсионный фонд, в Фонды социального страхования и обязательного медицинского страхования. «Предлагается закрепить наконец на постоянной основе применяемые сейчас в качестве льготных тарифы страховых взносов в государственные внебюджетные фонды (в Пенсионный фонд, в фонды социального страхования и обязательного медицинского страхования) на уровне 30%. То есть зафиксировать эту величину уже окончательно», – заявил в ходе сегодняшнего заседание кабмина премьер-министр России Дмитрий Медведев.

- отказ от использования такого института, как консолидированные группы налогоплательщиков, в связи с отменой требования о контроле за трансфертными ценами внутри страны (ликвидация такого института будет проводиться постепенно и завершится к 2023 году).

Если рассматриваемые инициативы будут приняты, то кабмин обещает зафиксировать новые базовые параметры налоговой системы на ближайшие шесть лет.

В законопроекте есть не только про повышение НДС, но и про понижение страховых взносов. На заседании правительства об этом говорили, но на фоне повышения НДС это прошло незаметно. Что именно предлагает правительство.

Про НДС:

- С 2021 года основную ставку НДС повысят до 20%. Сейчас она 18%.

- Ставка НДС на социально значимые товары не изменится и составит 10%. Это касается продуктов, детских товаров, лекарств, медицинских изделий и книг. Многие семьи повышение НДС не затронет.

- Некоторые категории товаров и услуг будут освобождены от НДС, как сейчас. Например, диагностика и лечение, перевозка пассажиров, присмотр за детьми в садиках и обучение в школах. Еще есть ставка НДС 0% – там тоже без изменений.

Про взносы:

- Льготный тариф на пенсионное страхование зафиксируют. Сейчас ставка 22% действует только до 2021 года – если закон примут, то повышения взносов до 26% не будет.

- Если годовая зарплата больше лимита, взносы останутся на уровне 10% от превышения. С 2021 года платить взносы с части больших зарплат было бы не нужно, зато пришлось бы платить больше вообще со всех.

НДС может повыситься, но это коснется не всех. Льготная ставка взносов была временной, а может стать постоянной. Это все еще только законопроект, а не закон.

К чему приведет повышение НДС до 20 процентов в бизнесе?

Вот что говорят об этом ведущие бизнесмены и экономисты России:

- Замдиректора «ЦМАКП» В. Сальников утверждает, что основная «тяжесть» от данного изменения ляжет на автомобильную промышленность, а также на стройорганизации. Сохранить уровень денежных средств этим компаниям поможет только одно — повышение цен. Правда, покупка недвижимости не облагается данным налогом, но ведь материалы, оборудование, инструменты, машины и т.д. станут дороже минимум на 10%. В конечном итоге цены на недвижимость неизбежно вырастут.

- Одна из крупнейших в мире торговых сетей, продающая товары для дома и мебель однозначно повысит цены на свою продукцию. Так считает ведущий менеджер этой компании.

- Одна из руководителей Ассоциации турагентств России М. Ломидзе также уведомила, что стоимость туристических путёвок в 2021 году вырастет на 5-10%. В этом «виновато» повышение НДС на 20 процентов .

- А. Назаров, сопредседатель «Деловой России» сказал, что 20% НДС — ситуация для бизнеса не очень хорошая, хотя и не критическая. Она принесет свои, дополнительные трудности, которые всё же будут решаемы.

Многие специалисты в области экономики также говорят о том, что такая налоговая нагрузка, как повышение НДС на 20 процентов, равно как и любая другая, не делают бизнесменов счастливее.

Все они ожидали, что налоговая система в стране останется стабильной, а теперь бизнес начнёт «лихорадить». Это приведет к уменьшению благосостояния россиян и увеличению числа бедных людей.

Ставка НДС по транспортным услугам

Налогообложение НДС услуг по перевозкам вызывает немало вопросов. Они в основном связаны с тем, что для применения ставки НДС 0% нужны определенные условия.

Какие это условия и в чем отличия перевозок, по которым можно применить ставку НДС 0%, от тех, что облагаются НДС 20%, читайте в статье «Какой порядок обложения НДС транспортных услуг?».

Полезную информацию по вопросу налогообложения перевозок вы найдете также в следующих материалах:

- «Ставка НДС 10% для авиаперевозок будет продлена»;

- «До 2030 года НДС по пассажирским ж/д перевозкам равен нулю»;

- «Какая ставка НДС по услугам транспортной экспедиции при перевозке импортных товаров от порта прибытия в РФ до пункта назначения?».

К чему приведет повышение НДС до 20 процентов для обычного потребителя?

Больше всего подорожают лекарства и продукты питания — так считает большинство экспертов. НДС на эти товары вырастет примерно в два раза. Исключением здесь будут лишь продукты, цены на которые регулируются административным образом. Это товары социально значимые, предназначенные для безвозмездной помощи, металлолом, необработанные алмазы, религиозная литература и др. Не облагается данным налогом и питание в учебных и медицинских учреждениях.

Специалисты-аналитики говорят, что увеличение инфляции, которую неизбежно вызовет дополнительные 2% налога, прежде всего, ударит по самым незащищенным жителям России. И это касается не только их кошельков.

В связи с повышением налога на добавленную стоимость, снизятся объёмы производства, а это значит, что количество рабочих мест также будет сокращено. Многие россияне вынуждены будут искать себе другую работу. Люди станут меньше развлекаться, покупать книги, ходить на фитнес или в театры.

Что же касается кредитов, то взять их будет всё труднее, если не сказать больше. Центральный банк РФ, скорее всего, ужесточит денежно-кредитную политику. Банки увеличат проценты по кредитам, а требования к заёмщикам станут ещё жёстче.

Ставка НДС в России в 2019-2020 годах по продуктам питания и книжной продукции

Если спросить бухгалтера: «Какие товары облагаются НДС по ставке 10%?», то, скорее всего, ответ будет следующим: продукты и книги. С одной стороны, это верно, но даже в такой очевидной ситуации существуют законодательные ограничения.

Чтобы не запутаться в них, прочитайте статьи:

- «Какая ставка НДС на продукты питания при их производстве и продаже?»;

- «По какой ставке НДС облагать книги?»;

- «Можно ли применять ставку НДС 10% при продаже комплекта печатной продукции с электронным носителем?».

Таблица со ставками 2021

Таблица ниже содержит новые значения ставок НДС, которые будут применяться с 01.01.2019 года:

| Ставка | Область применения |

| 0% | · Продажа товаров, предназначенных для экспорта, проходящих через таможенное оформление. |

| · Международные перевозки. | |

| · Операции, осуществляемые организациями по транспортировке нефти и продуктов ее переработки. | |

| 10% | · Реализация продуктов питания. |

| · Реализация товаров детского назначения. | |

| · Реализация лекарственных препаратов и медицинских изделий. | |

| · Реализация печатных и периодических изданий, относящихся к сфере обучения и культуры. | |

| 20% | Все прочие операции, которые не попали в две предыдущие категории |

Расчет НДС и отражение налога в учете

При расчете налога важно не только правильно выбрать ставку, но и корректно определить его сумму и верно отразить данные по налогу в учете.

В этом вам помогут статьи:

- «Какие есть формулы для расчета НДС (вычисление и выделение)»;

- «Как правильно выделить НДС из суммы»;

- «Как правильно начислить НДС на сумму (проводки)».

Налоговое законодательство подвержено постоянным изменениям, поэтому ни одна организация не может быть полностью уверена в том, что к своим товарам или услугам она применяет ставку НДС, соответствующую последним законодательным веяниям.

Для того чтобы не иметь проблем с налоговым законодательством, необходимо постоянно отслеживать изменения нормативных актов и разъяснения к ним. В этом вам поможет наш сайт и его рубрика «Ставка (НДС)».

Итоги

Случаи, когда применяются расчетные ставки НДС, описаны в п. 4 ст. 164 НК РФ. Расчетные ставки НДС определяются как отношение процентной ставки НДС к налоговой базе, принятой за 100 и увеличенной на процентную ставку. В счетах-фактурах расчетная ставка указывается в графе 7 как 20/120 или 10/110 без указания символа %.

Источники:

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 № 1137

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.