Главная — Статьи

Бывает, что неплательщику НДС приходят от покупателя деньги, а в платежке по ошибке выделен этот налог. При этом причитающуюся с него сумму покупатель не изменил, а просто расчетным путем определил НДС и указал его величину в поле «Назначение платежа» либо же просто написал: «В том числе НДС 18%«. Эта ситуация вам знакома? Тогда наша статья — для вас. Платить такой НДС вы не обязаны, поскольку счет-фактуру с выделенной суммой НДС покупателю не выставляли (Пункт 5 ст. 173 НК РФ; Письмо УФНС России по г. Москве от 31.03.2009 N 20-14/2/[email protected]). Однако успокаиваться и рассчитывать на то, что вы легко все объясните налоговикам, когда они придут к вам с выездной проверкой, не стоит. Все дело в том, что в инспекции, скорее всего, увидят платеж с НДС намного раньше. И хорошо, если инспектор начнет с того, что потребует у вас пояснений. Но, как показывает практика, он может поступить и иначе, доставив вам немало неприятностей. Итак, чем может обернуться ошибка покупателя и что нужно предпринять, чтобы предотвратить негативные последствия?

Причины и распространенные типы ошибок

Платежные поручения составляются, как правило, работником бухгалтерии или финансового отдела. При ручном заполнении документа неизбежны ошибки. Наиболее часто сотрудники ошибаются в номере договора или его дате, неверно указывают наименование оплачиваемых товаров или услуг, а при перечислении налога ошибаются в КБК и периоде оплаты. В 2021 году в связи со сменой ставки НДС с 18% на 20% участились случаи ошибок в указании ставки и суммы налога. Расскажем, как и в каких случаях составить образец письма об ошибке в назначении платежа.

Некоторые реквизиты необходимо обязательно исправить, а в некоторых случаях это не обязательно. Уточняющее письмо нужно составить в том случае, если перевод нельзя однозначно идентифицировать, то есть нельзя определить, за что и по какому основанию произведена оплата. Если ошибка не критична, уведомление об уточнении можно не составлять.

Ошибки в платежах

Профессиональная деятельность бухгалтеров всегда связана с движением денежных средств. Мы пользуемся разными программами для осуществления платежей. Но все они требуют от специалиста внимательности. Что же делать, если оплошность все же совершена?

Способы отправки

Каждый бухгалтер может рассказать историю, где он или коллега допустили огрех в заполнении платежного документа. Казалось бы, что сложного – оформить платежку, тем более что форма документа остается неизменной с 2003 года. Но ошибки всё равно случаются.

Хорошо, если получается вычислить ошибку до того момента, как банк выполнил поручение. Тогда еще есть возможность отозвать платеж или же уточнить его.

Но во всех других случаях ошибки приводят к увеличению документооборота, возникновению недоимок по платежам в бюджет, и, как следствие, начислению пеней.

Появление клиент-банков значительно упростило работу по перечислению финансов и исключило ошибки, связанные с подписью и печатью.

На сегодняшний день различают такие понятия как «клиент-банк» и «Интернет-банк».

Разница между ними заключается в том, что «клиент-банк» – это специальная программа, устанавливаемая на компьютер, с помощью которой происходит обмен данными.

А работа с «Интернет-банком» проходит через Интернет-браузер в текущем времени. Зачастую специалисты бухгалтерии не разделяют эти понятия. Главное чтобы платежи доходили до адресатов своевременно и в полном объеме.

Ошибка ошибке рознь

Самые частые ошибки в платежных поручениях – это неверное назначение платежа и расчет НДС.

В первом случае денежные средства поступят получателю в запланированные сроки, но добавят работы. Придется составить письмо, уточняющее платеж, в адрес получателя и банка (Приложение 1).

Отметка кредитной организации сможет стать решающим аргументом при споре с контролерами, обвиняющими в занижении НДС, что подтверждает арбитражная практика (постановление Федерального арбитражного суда Северо-Кавказского округа от 16.08.11 № А61-1787/2010).

Хотя специалисты считают, что назначение платежа не касается банка, а предназначено только для совместной работы поставщиков и покупателей. Жаль, что профессиональное мнение – не аргумент для фискальных органов.

Приложение 1

| Общество с ограниченной ответственностью«Лучший работодатель» Исх. №_________от «____»__________2011 В АКБ «Столичный» Генеральному директору ООО «Пассив» От ООО «Лучший работодатель» ИНН/КПП 7723618957/772301001 Адрес места нахождения организации: 109382, Москва г, Краснодонская ул, дом № 139В связи с обнаружением ошибки при заполнении поля «Назначение платежа» платежного поручения № 313 от 10 июня 2011 г. на сумму 10 000 (Десять тысяч) рублей 00 копеек, просим считать правильным следующее назначение: «Оплата по сч. № 672 от 9 июня 2011 г. за канцтовары, в т. ч. НДС 18%».Генеральный директор __________________ / В.В. Деточкин/Исп. А.Б. Крекер(495)744-08-32 |

Проблема с НДС основана на пункте 4 статьи 168: «В расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах, соответствующая сумма налога выделяется отдельной строкой». И если сбор не выделяется отдельной строкой, то сотрудники ИФНС говорят о неправомерности применения вычета. Или же, наоборот, о неуплате налога, если в платежке выделен НДС, а организация не является его плательщиком (применяет спецрежимы).

Больше, чем нужно

Если контрагенту уплачено больше, чем необходимо, начальство не обрадуется. И многое будет зависеть от имеющихся договорных отношений между компаниями. Возможно, переплата станет авансом – в счет будущих поставок или выполнения работ.

Если же все контакты с получателем платежа прекращены, то добросовестный контрагент, скорее всего, вернет переплату, указав в назначении платежа «ошибочно перечисленные средства».

Когда компания не желает возвращать излишне уплаченные деньги, то стоит проверить, а есть ли указание руководства на перечисление именно этих финансов, и написать письмо контрагенту.

В претензии следует указать, что с суммы неожиданного денежного обогащения уплачиваются проценты по ставке рефинансирования с момента, когда приобретателю стало известно о неосновательности полученного (пункт 2 статьи 1107 ГК). Если предупреждение не подействует на партнера, то останется только обратиться в суд.

Другой случай, если оплату произвели по ошибочным реквизитам. Суммы, уплаченные с указанием неверного расчетного счета, ИНН, наименования получателя, не дойдут до адресата, а вернутся на расчетный счет отправителя примерно через 5 дней.

Здесь можно рассчитывать на пункт 6 Приложения 28 к Положению ЦБРФ от 3 октября 2002 г.

№ 2-П, где сказано, что «кредитная организация (филиал) получателя принимает оперативные меры к получению подтверждающих документов и обеспечению зачисления средств по назначению путем направления через Банк России запроса кредитной организации плательщика с просьбой подтвердить правильность реквизитов». Но практика показывает, что далеко не все банки придерживаются этих правил. И лучше самим направить в обслуживающую компанию кредитную организацию письмо с уточнением получателя платежа.

Бюджетные платежи

В бюджетных платежах куда больше строк для заполнения и, следовательно, больше шансов допустить ошибку. При разносе поступивших платежей фискальные органы руководствуются приказом Минфина РФ № 106н от 24 ноября 2004 г.

К счастью, есть поля, на которые федеральные органы не обращают внимания при зачислении платежей.

Ошибки в таких строках, как «налоговый период», «номер и дата документа», «статус налогоплательщика», «основание платежа» и «тип платежа», обычно проходят незамеченными, и средства поступают на верные КБК. Многие начинающие бухгалтеры беспокоятся за неверное указание «очередности платежа».

Этот реквизит, если компания работает без особых финансовых сложностей, не является главным. А вот, как только возникают проблемы в виде ограничений по расходным операциям или недостаточности денег на счете в банке, это поле проверяется в первую очередь.

Существенность ошибки в ОКАТО будет определена исходя из профессионального мнения специалиста. Чаще всего при пополнении федерального и регионального бюджетов этот реквизит не изучается внимательно.

А вот погашение задолженности по местным налогам, скорее всего, будет отсрочено. Ошибки в других полях приведут к отнесению фискальными органами платежа к «невыясненным».

Но и из этого положения есть выход.

Многое можно исправить

Право на исправление ошибки в поручении на перечисление налога закреплено в пункте 7 статьи 45 НК. Например, подав в фискальные органы заявление об уточнении вида и принадлежности платежа (образец мы публиковали в №8, 2011) можно скорректировать неверно указанный КБК. Уточнение возможно при условии, что платеж «завис» на «невыясненных платежах».

Но, если деньги отправлены на КБК другого налога, то тут нужно действовать иначе. Возможны два варианта развития событий.

Когда налоги поступают в один бюджет – есть возможность перевести их по правильному КБК. И лучше это сделать при помощи подачи заявления о зачете сумм излишне уплаченного налога (пункт 5 статьи 78 НК).

В законодательстве прописано, что налоговый орган «обязан сообщить налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта», но, к сожалению, в жизни организации редко узнают эту информацию от фискальных органов иначе, как получением сообщения о приостановлении расходных операций по расчетным счетам. Ведь переплата по одному налогу зачастую ведет к неуплате другого.

Второй вариант более неприятный. Деньги ушли в бюджет другого уровня.

В данной ситуации налоговые органы в зачете откажут, сославшись на пункт 1 статьи 78 НК «зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам».

В данном случае можно только посоветовать еще раз оплатить налог, указав верный КБК и подать заявление о зачете переплаты в счет будущих платежей. Конечно, статья 78 предусматривает и возврат денежных средств, излишне уплаченных, но практика показывает, что применение данной нормы очень трудозотратно и почти не применяется в жизнь.

Еще одним отрицательным аспектом ошибки в платежном поручении, особенно в КБК, является то, что фискальные органы, скорее всего, начислят пени и штрафы. В частности, об этом напрямую указано в пункте 4 части 6 статьи 18 ФЗ от 24.07.09 № 212-ФЗ. А значит, на сумму долга будут начисляться пени, пока компания не уточнит реквизиты, и штраф, предусмотренный статьей 47 закона № 212-Ф3.

Ошибки при оформлении платежных поручений случаются постоянно. Однако бухгалтеру не нужно переживать, ведь всегда есть способ грамотно разобраться с возникшим вопросом. При расчетах с партнерами можно договориться о возврате платежа. А если ошибка допущена при перечислении налогов, возможно, удастся зачесть деньги в разных бюджетах.

26 Января 2012, 16:00

Источник: https://www.raschet.ru/articles/1/5190/text/

Кто и в каких случаях составляет уведомление об уточнении реквизитов платежного поручения

Письмо об уточнении составляется и направляется тем лицом, которое перечисляло денежные средства. Ведь только плательщик имеет право распоряжаться своими денежными средствами.

Если получатель денег считает, что в платежном поручении допущена ошибка, ему необходимо обратиться к плательщику и запросить исправление. Самостоятельно без разрешения плательщика учесть денежные средства по своему усмотрению получатель денег не может.

| Ошибка | Нужно ли исправить | Почему |

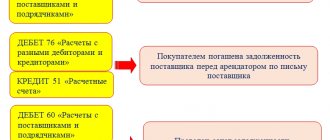

| Неправильный договор | Да | Поставщик может учесть оплату как аванс по ошибочному договору и не погасить фактическую задолженность за товары и услуги. В этом случае:

|

| Неправильное наименование товара или услуги | Не обязательно | При частых ошибках или большой сумме перевода несоответствие указанного товара или услуги виду деятельности получателя может вызвать вопросы банка вплоть до блокировки счета. Лучше указывать правильное наименование товара или услуги, а при массовых ошибках их нужно все же уточнить. |

| Ставка НДС | Нет | Правовых и налоговых рисков нет. Здесь могут возникнуть проблемы у плательщика при зачете НДС с аванса поставщика со стороны ИФНС, если неточность перетечет в авансовый счет-фактуру. |

Что за этим может последовать

Обнаружив платеж с НДС, проверяющие решат, что вы выставили покупателю счет-фактуру с выделенным налогом, а значит, должны были заплатить его сумму в бюджет (Пункт 5 ст. 173 НК РФ). Кроме того, налоговики считают, что если неплательщик НДС выставил счет-фактуру с НДС, то он обязан подать декларацию по этому налогу (Пункт 3 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 N 104н; Письмо Минфина России от 23.10.2007 N 03-07-11/512). Правда, суды отказываются штрафовать за непредставление декларации даже тех спецрежимников, которые действительно выставили счета-фактуры с налогом (Постановления Президиума ВАС РФ от 30.10.2007 N 4544/07; ФАС ЗСО от 26.04.2007 N Ф04-2469/2007(33681-А70-6)). Чтобы выяснить, почему в платежке указан НДС, инспектор должен запросить у вас письменные пояснения (Пункт 3 ст. 88 НК РФ) либо вызвать вас для дачи пояснений (Подпункт 4 п. 1 ст. 31 НК РФ) в рамках той камеральной проверки, при которой запрашивал у банка выписку. Но нередко налоговики поступают намного проще: — блокируют ваш расчетный счет за непредставление декларации по НДС (Пункт 3 ст. 76 НК РФ); — списывают указанный в платежке НДС по инкассо. Возможен и более мягкий, но все равно малоприятный вариант, при котором налоговики: — выставляют требование заплатить сумму НДС, пени (Статья 75 НК РФ) и штраф (Статья 75 НК РФ), а в случае неуплаты грозят бесспорным списанием и блокировкой счета; — требуют представить декларацию по НДС и штрафуют за ее несвоевременное представление. Все это незаконно. Нельзя доначислять налоги, а также делать вывод о том, что у того или иного лица возникла обязанность представить декларацию и уплатить налог, на основе одной только выписки банка, без изучения первичных документов и установления существа хозяйственных операций в рамках проводимой по закону проверки (Постановления ФАС ЗСО от 28.03.2011 по делу N А45-12006/2010; ФАС СКО от 12.07.2006 N Ф08-3078/2006-1320А). Ведь в этом случае вывод о выставлении вами счета-фактуры будет иметь лишь предположительный характер, не подкрепленный собранными в соответствии с НК РФ доказательствами (Пункт 4 ст. 101 НК РФ; Постановление ФАС СЗО от 17.10.2008 по делу N А21-13/2008). Собственно, таким доказательством мог бы быть только сам счет-фактура (Постановления ФАС ВСО от 31.01.2006 N А19-17585/05-40-Ф02-3/06-С1; ФАС УО от 24.08.2006 N Ф09-7242/06-С2), но вы его не выставляли, и у инспекции его быть не может. Так что действия инспекции удастся оспорить. Однако лучше вовсе не давать ей повода для подобных действий, заранее исключив возможность заподозрить вас в том, что вы предъявили покупателю НДС. Посмотрим, как это сделать.

Составляем исправительное письмо о назначении платежа в платежном поручении поставщику

Когда нужно произвести изменение назначения платежа в платежном поручении, письмо составляется в произвольной форме. На законодательном уровне нет утвержденного бланка.

В документе необходимо указать:

- номер и дату документа;

- данные отправителя и получателя;

- реквизиты платежного документа, в котором допущена ошибка;

- правильное наименование ошибочных реквизитов;

- подпись ответственных лиц (тех же, которые подписывали платежку).

Направить уведомление можно любым удобным способом. Получение уведомления от контрагента о поступлении письма не обязательно. Но лучше его получить, чтобы убедиться, что получатель денег внес исправления в учет.

Образец письма о правильном назначении платежа

Что делать, если банк или покупатель отказались исправлять ошибку

Чаще всего банки соглашаются поправить назначение уже проведенного платежа — у многих из них даже выделена такая услуга в прейскуранте. Но бывает, что банк в этом отказывает или игнорирует такую просьбу. Тогда остается ограничиться письмом от покупателя в ваш адрес, подтверждающим, что НДС в платежке он выделил ошибочно и назначение платежа следует читать «Без НДС». Это письмо приложите к декларации вместе с собственными пояснениями того, что счет-фактуру вы не выставляли. И наконец, если сам покупатель не намерен ничего предпринимать для исправления допущенной им ошибки, остается вспомнить, в чьих руках спасение утопающих. Составьте и приложите к декларации свою пояснительную записку о том, что НДС в платежке покупатель выделил ошибочно. Приложите также копии договора с покупателем, выставленного ему счета и первичных документов по сделке (акта выполненных работ или услуг, накладной), в которых цена указана без НДС.

* * *

Как видим, одна маленькая чужая ошибка способна доставить немало хлопот. Конечно, если счет-фактуру вы не выставляли, то проблема, скорее всего, разрешится при визите в инспекцию — вряд ли налоговики доведут конфликт до суда. А чтобы таких случаев было меньше, на всех выставляемых покупателям документах выделяйте большими буквами предупреждение «Без НДС!».

НДС, ЕНВД, УСН

Ошибочно перечисленные денежные средства будут обращены к возврату, если соблюсти правильный порядок действий в таких случаях. Для начала составляется письмо с пояснением произошедшего события ошибочно перечисленных денежных средств, в конце которого можно написать реквизиты для возврата суммы.

Как исправить налоговый платеж

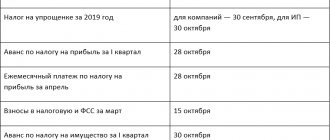

По уточнению налоговых платежей существуют свои правила:

- С даты перечисления прошло не более трех лет.

- Уточнение не приведет к образованию недоимки.

- Оплата поступила в бюджет.

Нельзя уточнить платеж, если плательщик ошибся в номере счета Федерального казначейства или реквизитах банка. Он считается не поступившим в бюджет, и его можно только вернуть.

Чтобы исправить ошибку в платежном поручении, необходимо составить письмо в произвольной форме, а также прикрепить к нему копию неправильной платежки.

Чем опасен ошибочный НДС в платежке для тех, кто применяет спецрежим

Однако успокаиваться и рассчитывать на то, что вы легко все объясните налоговикам, когда они придут к вам с выездной проверкой, не стоит. Все дело в том, что в инспекции, скорее всего, увидят платеж с НДС намного раньше. И хорошо, если инспектор начнет с того, что потребует у вас пояснений. Но, как показывает практика, он может поступить и иначе, доставив вам немало неприятностей. Итак, чем может обернуться ошибка покупателя и что нужно предпринять, чтобы предотвратить негативные последствия?

Образец письма о неверном назначении платежа в ИФНС

Составляя уведомление, в нем необходимо указать:

- реквизиты отправителя (наименование, адрес ИНН, ОГРН);

- реквизиты налоговой инспекции;

- данные платежного документа, в котором допущена неточность;

- реквизиты, которые нужно исправить, с их правильными значениями.

Образец письма о верном назначении платежа в налоговую

Направить уведомление можно:

- в письменном виде лично в ИФНС или по почте;

- в электронном виде через оператора ЭДО.

Можно ли оспорить изменение платежа

Иногда получатель денег не согласен с изменениями, вносимыми плательщиком. К сожалению, оспорить письмо об уточнении достаточно сложно. Делать это необходимо в судебном порядке. Желательно решить проблему путем переговоров.

При внесении изменений в назначение платежа необходимо помнить, что такие операции внимательно рассматриваются контролирующими органами. Если ИФНС усмотрит в таких письмах признаки уклонения от налогов, то могут быть предъявлены претензии: доначислены налоги и штрафные санкции. Наиболее часто вызывает вопросы предоплата по договору поставки, позднее переквалифицированная в перевод по договору займа. Здесь явно прослеживается способ ухода от уплаты НДС с аванса покупателя, и вопросы налоговой инспекции неизбежны.

Письмо контрагенту

Чем опасен ошибочно выделенный в платежке НДС спецрежимнику

Бывает, что неплательщику НДС приходят от покупателя деньги, а в платежке по ошибке выделен этот налог. При этом причитающуюся с него сумму покупатель не изменил, а просто расчетным путем определил НДС и указал его величину в поле «Назначение платежа» либо же просто написал: «В том числе НДС 18%«. Эта ситуация вам знакома? Тогда наша статья — для вас. Платить такой НДС вы не обязаны, поскольку счет-фактуру с выделенной суммой НДС покупателю не выставляли (Пункт 5 ст. 173 НК РФ; Письмо УФНС России по г. Москве от 31.03.2009 N 20-14/2/[email protected]).