Отчетность работодателя

Марина Дмитриева

Ведущий эксперт — профессиональный бухгалтер

Актуально на 27 июня 2019

Строка 140 в форме 6-НДФЛ — одна из строк, ради которой, собственно, и создается такой отчет. В привязке к двум срокам (удержания и предстоящего перечисления) в ней показывается сумма налога, подлежащая уплате в бюджет. Об особенностях заполнения строки 140 — в нашем материале.

Общие принципы формирования 2-го раздела формы

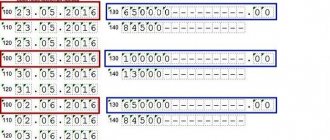

140-я строка является составной частью информационных блоков, формирующих 2-й раздел 6-НДФЛ. Каждый блок предназначен для внесения в отчет информации об одной выплате дохода физлицам с одним сроком перечисления НДФЛ в бюджет. Структура блока состоит из строк с порядковой нумерацией от 100 до 140. Данные в блок разносятся в определенной последовательности:

- сначала по строке 100 указывается дата получения физлицами дохода (с учетом норм ст. 223 НК РФ);

- затем по строке 130 показывается фактический размер выплаты, полученной в день, указанный по строке 100 (полностью, вместе с НДФЛ);

- далее по строке 110 проставляется день, когда с выплаты, информация по которой внесена в строку 100 и строку 130, должен быть удержан НДФЛ (сообразуясь со ст. 226 НК РФ);

- после этого в строке 140 необходимо указать размер налога, удержанного с выплаты, по которой заполняется блок;

- в заключение по строке 120 отчета отражается день, не позднее которого НДФЛ, показанный по строке 140, должен быть перечислен в бюджет.

Таким образом, показатель по строке 140 взаимосвязан с особенностями заполнения других строк в каждом конкретном отчете.

НЮАНСЫ заполнения стр. 140 от КонсультантПлюс: Как заполнить строку 140 расчета 6-НДФЛ, если работник в декабре представил заявление на имущественный вычет при покупке жилья с начала года и возврат НДФЛ произведен за счет удержанного с зарплаты иных работников налога? Ответ: Если работник обратился с заявлением о предоставлении имущественного налогового вычета в связи с приобретением жилья с начала года, в строке 140 расчета 6-НДФЛ корректно указать… Читайте продолжение в К+. Пробный доступ к К+ можно получить бесплатно.

Доходы физических лиц, что к ним относится

НДФЛ – является одним из главных налогов, который подлежит уплате с доходов физических лиц, к таковым относятся:

- В случае продаже собственного имущества, находящегося во владении менее трех лет

- Если сдаете свое жилье, приватизированное, в аренду, на основании договора

- С выигрышей в лотерею или в различных конкурсах

- С заработной платы

Платить налог не придется, если:

- Если вы получили наследство от близкого родственника, оно налогом не облагается

Отчет 6 НДФЛ сдается в налоговую инспекцию ежеквартально, нарастающим итогом, по всем перечисленным суммам.

Важно! Если дата сдачи отчета выпала на выходной, то он подается в первый рабочий день.

Сам отчет состоит из титульного листа и двух разделов.

- В первом разделе отражаются суммы нарастающим итогом обобщенных показателей

- Второй раздел содержит даты и суммы, когда фактически был получен и перечислен доход, а также уплачен сам налог

Стоит помнить, что при наличии у предприятия обособленных подразделений, которые имеют свое КПП, данный вид отчета сдается по каждому обособленному подразделению отдельно, каждый в свой район, где зарегистрировано структурное подразделение.

Как формировать строку 140, если были выплаты по разным ставкам налога

Строки 130 и 140 в 6-НДФЛ формируются без подразделения сводных суммовых показателей на доход и налог, удерживаемые по разным ставкам. Это разъяснено в письме ФНС от 27.04.2016 № БС-4-11/7663. Таким образом, если в одну выплату (например, зарплатную) был удержан НДФЛ по разным ставкам, во 2-м разделе отчета по такой выплате будет сформирован один блок с объединенной информацией обо всей сумме выплаты по строке 130 и всей сумме удержанного НДФЛ по строке 140.

ОБРАТИТЕ ВНИМАНИЕ! 1-й раздел 6-НДФЛ заполняется по каждой применяемой ставке НДФЛ отдельно, т. е. количество листов, необходимых для заполнения раздела 1, может превысить количество листов, на которых уместятся сведения по разделу 2. ФНС в письме № БС-4-11/7663 дополнительно поясняет, что делать с «лишними» листами отчета, которые образуются из-за разных подходов к заполнению разделов формы. В незаполненных блоках 2-го раздела нужно поставить прочерки, в т. ч. по строке 140.

Еще о порядке заполнения читайте в статье «Как правильно заполнить раздел 2 в расчете 6-НДФЛ?».

Строка 140 6НДФЛ

Компании, использующие труд наемного персонала, должны регулярно отчитываться перед фискальной структурой, подтверждая своей документацией, что все права сотрудников в части выплаты зарплаты и удержания соответствующих налогов, соблюдаются. Однако нередко оформление обозначенных бумаг вызывает трудности у бухгалтера. Это обуславливает необходимость рассмотрения практических нюансов внесения информация. В частности, распространенным вопросом является вопрос о том, чему равна строка 140 в 6-НДФЛ?

Особенности оформления формы 6-НДФЛ

В соответствии с положениями действующего законодательства, наниматели выступают налоговыми агентами своих подчиненных, то есть, управленец при трудоустройстве работника на должность, обязуется регулярно выплачивать ему конкретный объем заработной платы, а также удерживать налог на доходы с дальнейшим перечислением обозначенной суммы в бюджет.

Форма 6-НДФЛ, в которой осуществляется исчисление налога и фиксация конкретной суммы к перечислению в фискальную инстанцию, унифицирована в Приказе ФНС РФ № ММВ[email protected] от 14.10.2015г. Данный вид отчетности должен оформляться каждые три месяца и подаваться в локальное отделение налоговой службы.

Форма 6-НДФЛ содержит титульный лист и два раздела. Данные блоки посвящены отражению такой информации:

- Первый раздел. В нем следует отражать информацию в контексте НДФЛ, начисленного за определенный налоговый период. Подразумевается поквартальное отражение информации. В первом разделе фиксируются данные за отчетный квартал текущего года.

- Второй раздел. Рассматриваемый блок предполагается для внесения сведений об осуществленных выплатах, с которых на протяжении последнего квартала отчетного периода был взыскан налог. В данный раздел также необходимо вносить информацию относительно конкретных дат выдачи заработка персоналу и крайний допустимый день перечисления сумм в бюджет.

Строка 140 6-НДФЛ располагается во втором разделе формы. Раздел включает в себя графы с 100 по 140, то есть, данная графа отражает сумму удержанного НДФЛ.

Общие правила оформления граф по выплатам

В 6-НДФЛ, в разделе 2, строка 140 завершает группу ячеек, объединенных общим назначением. В частности, оформление каждого поля рассматриваемой группы характеризуется такими особенностями:

- графа 100. В данном поле необходимо указывать дату, когда сотрудникам начисляется заработная плата. Однако важно помнить, что день начисления не всегда совпадает с днем фактического предоставления средств. При этом обеспечение трудоустроенных лиц авансовыми выплатами не должно фиксироваться самостоятельными суммами. Обозначенные средства уместно отражать в составе итогового результата по зарплате за месяц. Данное положение содержится в Письме ФНС РФ № БС-4-11-4999 от 24.03.2016г. Важно подчеркнуть, что досрочное предоставление доходов работникам не тождественно досрочному предоставлению отчета;

- графа 110. В данном поле прописывается дата, когда НДФЛ фактически удерживается. То есть, день взыскания налога должен идти следующим за днем непосредственной выдачи зарплаты на руки сотрудникам, исходя из ст. 226 НК РФ. Досрочно предоставленный доход также должен учитываться. Однако, на основании Письма ФНС РФ № БС-4-11-4999, выплаченные авансы во внимание не принимаются;

- поле 120. Здесь отмечается крайняя дата перечисления НДФЛ в бюджет, в соответствии со ст. 226 НК РФ. Подразумевается, что дата отражения удержанного налога является следующим днем после фактической выдачи средств. Однако важно учесть, что фиксируемый доход не должен включать суммы больничного пособия и средств, выданных в качестве отпускных (для данных сумм уместна отметка последнего дня месяца, в котором были произведены соответствующие выплаты). Обозначенные даты, на основании ст. 6.1 НК РФ, смещаются на один день, если выпадают на нерабочие сутки. Бухгалтеру важно учитывать, что на границе расчетных периодов, подобное смещение дней может привести к переносу даты платежа на следующий квартал;

- строка 130. Указанная ячейка отражает выплаченный доход. Показатель должен отражаться с учетом НДФЛ, который в дальнейшем будет исключен из этой суммы;

- графа 140. Графа предназначена для отражения суммы удерживаемого налога.

В соответствии с положениями Приказа ФНС РФ № ММВ[email protected] в редакции от 17.01.2018г., при обеспечении средств заработной платы персоналу в один день, когда сроки предоставления налоговых сумм в бюджет отличаются, сведения о подобных выплатах необходимо дробить на отдельные наборы граф 100-140.

Чтобы сведения по предоставлению средств попадали во второй раздел рассматриваемой формы в отчетном периоде, крайняя дата из входящих в поля 100-140 не должна выходить за рамки квартального отчетного периода. В обратной ситуации, сведения по такой выплате будут перенесены на будущий месяц.

Строка 140 в 6-НДФЛ: начислено или выплата

Для определения алгоритма оформления графы 140 необходимо понять, что именно включается в строку, а также характер НДФЛ, отражаемого в документе.

В соответствии с Приказом ФНС РФ № ММВ[email protected] раскрывается состав строки 140. В частности, утверждается, что в данном поле необходимо отразить обобщенный объем НДФЛ, который был удержан при фактической выплате дохода, и на основании которого оформляется группа граф с 100 по 140. Важно подчеркнуть, что обобщенным объемом НДФЛ является общий суммированный налог, который взыскивается с дохода персонала, вне зависимости от ставок.

В случае, когда НДФЛ не удерживается с суммы зарплаты, графа 140 должна оставаться пустой.

Важно резюмировать, что форма 6-НДФЛ, как и прочая отчетность, подаваемая в фискальную инстанцию, является документацией, позволяющей сотрудникам налоговой службы систематизировать и анализировать данные относительно предоставляемой зарплаты и удерживаемого НДФЛ, а также сопоставлять даты реально произведенного перечисления налога в бюджет с днями выдачи доходов сотрудникам.

Таким образом, графа 140 является составляющей второго раздела рассмотренной формы. Ее заполнение необходимо даже в том случае, когда НДФЛ по каким-либо причинам не был удержан (подразумевается указание нулевого показателя). Бухгалтерам необходимо заранее ознакомиться со всеми требованиями законодательства в контексте оформления 6-НДФЛ.

Нюансы отражения патента иностранного работника

Если при расчете налога у сотрудника-иностранца учитываются произведенные им платежи по патенту, порядок формирования 6-НДФЛ имеет свои особенности.

При превышении выплат по патенту над суммой налога, которую должен удержать налоговый агент, все расчеты с таким сотрудником фактически отразятся в 1-м разделе отчета:

- по 020 — сумма дохода (по начислению);

- по 040 — расчетный размер НДФЛ с начислений в пользу иностранца на патенте;

- по 050 — сумма в уменьшение начисленного налога за счет фиксированных платежей.

Во 2-м разделе единственной (по сути — справочной) информацией будет указание даты получения и размера выплаты от налогового агента физлицом-иностранцем:

- по 100 — день выплаты;

- по 130 — размер выплаты;

- по 110 — 00.00.0000;

- по 120 — 00.00.0000;

- по 140 — 0.

ОБРАТИТЕ ВНИМАНИЕ! Возможен вариант, когда размеры выплат по патенту недостаточны, чтобы перекрыть сумму НДФЛ к уплате. Тогда появляется облагаемая у агента часть дохода. В этом случае, по приведенной выше логике, по 1-му разделу образуется НДФЛ к удержанию и доплате налоговым агентом (разница строк 040 и 050). Тогда по строкам 110 и 120 2-го раздела должны появиться даты удержания и оплаты для этой разницы (по нормам ст. 223, 226 и 6.1 НК). А по строке 140 будет уже не 0, а сумма налога, подлежащая удержанию и перечислению в бюджет предприятием-работодателем.

Подводим итоги

- Строка 140, находящаяся в Разделе 2 формы 6-НДФЛ, входит в набор строк 100-140, оформляемых по каждой из выплат доходов, и отражает сумму налога, удержанного у налогоплательщиков по этой выплате.

- Данные по налогу для строки 140 следует брать из налоговых регистров, поскольку расчет налоговых удержаний осуществляется индивидуально для каждого из плательщиков и в сводных цифрах арифметическому контролю не поддается.

- Набор строк 100-140 в определенных условиях может оказаться отсутствующим в текущем отчете, несмотря на наличие начислений дохода или осуществление его выплат. Ряд ситуаций приводит к тому, что по строке 140 (а также строкам 110 и 120) показываются нули.

Что ставить в строку 140, если налог с выплаты не удерживался и удержан уже не будет

Данный аспект формирования связан с алгоритмом внесения данных в строку 080 отчета. По комментариям ФНС (см. письма от 19.07.2016 № БС-4-11/[email protected], от 01.08.2016 № БС-4-11/[email protected] (вопросы 2, 5, 6)):

- В строку 080 должны попадать суммы НДФЛ, которые агент не смог удержать при выплате, и нет вероятности, что сможет удержать в дальнейшем. Это могут быть, например, НДФЛ с разовой выплаты дохода физлицу в натуральной форме, НДФЛ, по каким-либо причинам недоудержанный с доходов уже уволенных сотрудников и т. п.

- Поскольку фактического удержания налога не произошло, по данным выплатам во 2-м разделе по строке 140 указывается 0.

Строка 140 «Сумма удержанного налога» в декларации 6-НДФЛ: значение и порядок заполнения

Строка «140» Раздела 2 формы отчетности 6-НДФЛ призвана отражать размер удержанного НДФЛ. Однако, заполнение данной строки часто вызывает затруднения даже у опытных специалистов. На количество удержанного налога влияет не только сумма начислений в пользу физических лиц и размер процентной ставки, но также и наличие налоговых вычетов, доходы не подлежащие налогообложению и множество других факторов, которые рассматриваются в данной статье.

Строка 140 Раздела 2 формы 6-НДФЛ

Общий порядок заполнения Раздела 2 отчета 6-НДФЛ

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» формы 6-НДФЛ помогает органам налоговых служб осуществлять контроль за доходами официально работающих граждан. Раздел 2 содержит в себе данные о сроках, когда с этих доходов был удержан НДФЛ, и когда он был перечислен в пользу государственного бюджета.

Согласно Приказу ФНС РФ No ММВ-7-11/[email protected] от 14 октября 2015 года, общий алгоритм заполнения Раздела 2 включает в себя:

- информацию, представленную в Разделе 2, являющуюся дополнением и обобщением данных к предыдущим отчетам 6-НДФЛ за текущий год;

- объединение в один информационный блок данных о каких-либо выплатах или начислениях, которые датируется в Разделе 2 одним днем.

Именно в этом состоит принципиальное отличие Раздел 1 и Раздел 2 декларации 6-НДФЛ. В Разделе 1 вся информация представлена в совокупности, определяя размер нарастающего итога. Например, в отчете 6-НДФЛ за I квартал указывается общий размер всех доходов сотрудников организации за первые 3 месяца года, в то время как в отчете за II квартал данная сумма будет равна общим доходам за полугодие.

Строки 100-140 Раздела 2

Чтобы понять суть и порядок формирования строки «140» отчета 6-НДФЛ, необходимо определить алгоритм заполнения всего раздела в целом.

Структура Раздела 2 декларации 6-НДФЛ представляет из себя блоки из строк 100-140, где каждый блок отражает информацию по конкретной фактической выплате в пользу сотрудников организации. Каждая строка в данном разделе имеет свою значимость:

- строка «100» — дата, когда рабочий штат получил фактическую выплату (статья 223 Налогового кодекса РФ);

- строка «110» — дата, когда с дохода, указанного в строке «100», был удержан НДФЛ. Пункт 4 статьи 226 НК РФ поясняет момент совпадения значений строк «100» и «110», если речь идет о таких выплатах как зарплата , отпускные и больничные;

- строка «120» — дата, не позднее которой удержанный с доходов работников НДФЛ должен перечислиться в пользу бюджета страны. Перечисление налога в казну находит свое отражение в пункте 6 статьи 226 НК РФ;

- строка «130» — размер начисленного дохода в адрес физических лиц, датируемого строкой «100». Доход указывается вместе с налогом, подлежащим удержанию;

- строка «140» — размер удержанного НДФЛ из суммы дохода, указанного в строке «130».

Содержание строки «140» Раздела 2 формы отчетности 6-НДФЛ будет зависеть от множества сопровождающих факторов, влияющих на конечный размер налога, удержанного с доходов физических лиц.

Варианты расчета строки 140

На формирование строки 140 «Сумма удержанного налога» декларации 6-НДФЛ влияют не только общая сумма доходов физических лиц за отчетный период и размер налоговой ставки, но и масса других обстоятельств.

Ситуация 1. Выплаты по разным налоговым ставкам

Письмо ФНС РФ No БС-4-11/7663 от 27 апреля 2021 года разъясняет, что строки «130» и «140» Раздела 2 не формируются посредством разделения сводных показателей на доходы и налоги, рассчитанные по разным налоговым ставкам.

В итоге, если на одну зарплатную, премиальную или иную выплату пришлись удержания НДФЛ сразу по нескольким ставкам, то в Разделе 2 данные должны быть отражены единым информационным блоком с указанием общей суммы всех доходов в строке «130», и общего размера удержанного по этим доходам налога в строке «140».

При этом стоит учесть, что если в течение текущего отчетного периода применялись удержания налога по разным ставкам, то в Разделе 1 той же декларации 6-НДФЛ, для каждой ставки заполняется отдельный лист. Например, если использовались 3 различные ставки, по каждой из них заполняется отдельный лист, а Раздел 2 заполняется один раз на первом листе. На всех остальных листах с заполненным Разделом 1, в Разделе 2 проставляются прочерки, в том числе и в строке «140». Такой порядок установлен Письмом ФНС РФ No БС-4-11/7663 от 27 апреля 2021 года.

Ситуация 2. Отражение в строке 140 патента работника иностранца

Если при расчете НДФЛ с доходов иностранного сотрудника учитываются его денежные взносы по патенту, то заполнение строки «140», как и формирование всей 6-НДФЛ в целом, будут иметь ряд особенностей.

Если платеж по патенту превышает размер удержанного работодателем налога, то данная ситуация будет отражена в Разделе 1 декларации 6-НДФЛ следующим образом:

- строка «020» — начисленная сумма доходов;

- строка «040» — НДФЛ, удержанный с начисленного в пользу сотрудника-иностранца патента;

- строка «050» — сумма, уменьшающая размер подоходного налога за счет фиксированных денежных взносов.

Раздел 2 будет содержать только информацию по сумме начисленных средств и дате начисления их в пользу сотрудника-иностранца. Строки «110», «120» и «140» должны остаться пустыми.

Однако, если сумма выплат по патенту не превышает размер удержанного НДФЛ, появляется облагаемая налоговым агентом часть дохода. В Разделе 1 указывается сумма средств облагаемая налогом (разница строк «040» и «050»),а в Разделе 2 заполняются строки «140» — размер удержанного НДФЛ, «110» и «120» — дата удержания и уплаты подоходного налога (в соответствии со статьями 223, 226, 6.1 Налогового кодекса РФ)

Ситуация 3. Налог не удерживался с выплаты

В данной ситуации особую роль играет алгоритм формирования строки 080 Раздела 1 «Сумма неудержанного налога». Комментарии к вопросам 2, 5 и 6 из Писем ФНС No БС-4-11/[email protected] от 19 июля 2016 года и No БС-4-11/[email protected] от 1 августа 2021 года, поясняют следующее:

- Строка «080» формируется на основании налога, который не был удержан при выплате, и, скорее всего, не будет удержан в дальнейшем. Примером такой выплаты может стать доход, полученный сотрудником в натуральном виде. Так же налог по определенным причинам может не удерживаться из доходов уволенных сотрудников.

- Поскольку НДФЛ с выплаты не был удержан, в строке «140» Раздела 2 указывается «0».

Ситуация 4. Несколько выплат с одного начисления

Требования к заполнению декларации 6-НДФЛ, утвержденные Приложением 2 к Приказу ФНС РФ No ММВ-7-11/[email protected] от 14 октября 2015 года, поясняют, что если по одному начислению было совершено несколько выплат в разные дни, то в Разделе 2 на каждую из них заполняется отдельный блок.

Соответственно, заполняется такое количество строк «140», сколько выплат по факту было совершенно. Размер каждого удержанного налога будет исходить из суммы частичной выплаты, указанной в соответствующей строке 130 «Сумма фактически полученного дохода».

Ситуация 5. Средства начислены, но оплата еще не состоялась

В случае, когда доход в пользу физических лиц был начислен, но фактическая выплата и удержание НДФЛ еще не произошли, Раздел 1 формы отчетности 6-НДФЛ заполняется в прежнем порядке, а в Раздел 2 данные не вносятся. Такой порядок разъясняется в Письме ФНС РФ No БС-3-11/[email protected] от 12 февраля 2021 года.

Следовательно, если выплата не произошла, и подоходный налог удержан не был. Строка «140» не заполняется, как и остальные строки Раздела 2.

Строка 140 «Сумма удержанного налога» отображает размер удержанного НДФЛ с каждой фактической выплаты, включенной в отчет по форме 6-НДФЛ.

Как формировать данные по 2-му разделу, если по одному начислению было несколько выплат

Если доход был выплачен несколькими суммами в разные даты, то каждая такая выплата показывается в 6-НДФЛ отдельно (заполняется отдельный блок). Это следует из требований к заполнению, утвержденных приложением 2 к приказу ФНС от 14.10.2015 № ММВ-7-11/[email protected]

Следовательно, если по одному начислению было сделано несколько оплат в разные дни, в отчет попадут столько строк 140, сколько было оплат. При этом значение по каждой строке будет исчислено от размера частичной выплаты, указанной по соответствующей строке 130 каждого блока.

Состав нового расчета 6-НДФЛ

Прежде, чем говорить о том, как заполнять новую форму, разберем ее состав.

Именно в этом аспекте произошли наиболее существенные изменения. С 2021 года 6-НДФЛ представляет собой два ранее разных отчета, объединенные в один: расчет налога на доходы физлиц, удержанного налоговым агентом («старая» 6-НДФЛ) и справка о доходах и суммах налога (ранее называлась 2-НДФЛ).

Что ставить в строку 140, если доход начислен, но оплата еще не состоялась

В случаях, когда доход еще не выплачен по факту, в отношении таких сумм и НДФЛ по ним следует заполнять раздел 1 отчета, а раздел 2 — не заполнять. Это подразумевается требованиями к заполнению и подтверждается разъяснениями ФНС (см. письмо ФНС от 12.02.2016 № БС-3-11/[email protected]).

Следовательно, по отношению к налогу с еще не выплаченных по факту доходов строка 140 отчета не заполняется (как и остальные строки 2-го раздела, которые соответствовали бы ей в случае заполнения).

Новая форма 6-НДФЛ в 2021 году

Начиная с отчетного периода 1 квартал 2021 года расчет 6-НДФЛ подается по форме, утвержденной Приказом ФНС России от 15.10.2020 № ЕД-7-11/753. Форма, применяемая для периодов, относящихся к 2021 году (включая 4 квартал), станет не действительной.

Большая часть налоговых агентов в 2021 году должна будет заполнить новый расчет электронно. Поскольку продолжают действовать ограничения по подаче 6-НДФЛ на бумаге, установленные действующей редакцией п. 2 ст. 230 НК РФ.

Заполнить и сдать 6-НДФЛ на бумаге в 2021 году могут только те налоговые агенты, у кого количество физлиц в налоговом периоде (году) не превысило 10 человек (включительно).

При подаче электронного отчета по каналам ТКС он должен быть подписан усиленной квалифицированной ЭЦП.

Также отчитаться по отдельно заполненной форме надо по каждому ОКТМО. Это, в первую очередь, касается компаний, имеющих обособленные подразделения в местах с иными ОКТМО, чем у головной организации. В таких случаях нужно сдавать отдельные расчеты 6-НДФЛ по «голове» и каждой обособке.

Итоги

Строка 140 2-го раздела 6-НДФЛ предназначена для указания данных о размере фактически удержанного налога с каждой выплаты, включенной в отчет.

О заполнении других строк отчета читайте наши статьи:

- «Порядок заполнения строки 090 формы 6-НДФЛ»;

- «Строка 130 в 6-НДФЛ — что туда входит и как ее заполнить?».

Пример заполнения можно найти здесь.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Раздел 2 в 6-НДФЛ: что туда входит

6-НДФЛ помимо обязательного для всякой отчетности по налогам титульного листа имеет два основных раздела:

- Первый, посвященный обобщенным данным в отношении налога, начисленного за очередной отчетный период (эти периоды, напомним, завершаются поквартально с отсчетом их протяженности от начала года). Информация по начислениям должна разделяться в зависимости от применяемых ставок.

- Второй, отражающий сведения об имевших место выплатах дохода, с которого в течение последних трех месяцев отчетного периода удерживался налог, с указанием необходимых сумм и дат, характеризующих как момент выдачи дохода, так и день завершения срока, отведенного для перечисления в бюджет налога с него.

Являющаяся предметом нашего рассмотрения строка 140 в 6-НДФЛ присутствует во втором разделе, где входит в набор строк с номерами 100–140, посвящаемые каждой конкретной выплате. Для обозначения названия стр. 140 6-НДФЛ в бланке этого отчета использована формулировка, отсылающая к величине удержанного налога.

2-НДФЛ и 6-НДФЛ

До 2021 года отчетом по перечисленным налоговым сборам с физлиц от организации была только справка 2-НДФЛ. Срок ее подачи в инспекцию − до конца марта года, следующего за отчетным. Теперь к 2-НДФЛ присоединился Отчет 6-НДФЛ, и он сдается в инспекцию ежеквартально. Налоговики разработали контрольные соотношения между этими формами. Важно, чтобы информация по сотрудникам из 2-НДФЛ соотносились с общими показателями по всем физлицам из первого раздела с итоговыми годовыми данными Отчета 6-НДФЛ. Возможно, что 2-НДФЛ и Отчет по 6-НДФЛ не сойдутся по контрольным соотношениям из-за последней в году зарплаты, она начислена может быть в декабре текущего года, а выдана на руки или перечислена карты сотрудникам в январе будущего года. Таким образом, НДФЛ начислен будет в декабре, а удержан в январе. В Отчет по 6-НДФЛ сумма налоговых удержаний за декабрь не включается, удержания появятся в этом отчете в январе, а информация указывается только в строке «начислено». В справке же 2-НДФЛ начисленные налоговые удержания отражаются в текущем периоде, независимо от того, в каком месяце они будут удержаны. То есть, начисленный на декабрьскую зарплату НДФЛ, попадает в справку 2-НДФЛ. Ошибкой такое несоответствие не считается. Читайте подробнее, как заполнить 2-НДФЛ, если зарплата начислена, но не выплачена. По всем остальным несоответствиям контрольных соотношений руководителю предприятия предстоит сдать уточненку, например:

- значение по строчке «080» Отчета не совпадает с данными по неудержанным налоговым вычетам со всех работников (консолидированная сумма неудержанных налоговых вычетов по всем справкам 2-НДФЛ в компании);

- показатель по строчке «040» Отчета не соответствует сумме исчисленного НДФЛ по указанным ставкам по сумме значений всех 2-НДФЛ по соответствующим ставкам;

- показатель по строчке «020» не соответствует сумме значений «Общая сумма дохода» всех справок 2-НДФЛ;

- значение по строке «025» не соответствует сумме всех дивидендов, указанных в справках 2-НДФЛ;

- значение по строчке «060» Отчета не соответствует общему количеству справок 2-НДФЛ, выданному работникам, получавших доход в указанном периоде.

Некоторым руководителям предприятий, сдающим 6-НДФЛ, штрафные санкции (за ошибки по несоответствиям) кажутся незначительными. Тщательно проверяйте уточненный Отчет на соответствие 2-НДФЛ и 6-НДФЛ (уточненка). Штрафные санкции по таким несоответствиям повторно – только начало неприятностей налогоплательщика, за ним последуют дополнительные уточнения и даже проверки.

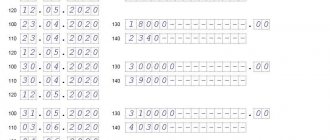

Пример заполнения 6-НДФЛ за 1 квартал 2020 года

У ООО «Альфа» в 1 квартале 2021 года были такие операции по зарплате четырех сотрудников:

| Дата | Содержание операции | Сумма дохода (руб.) | НДФЛ (руб.) | Предоставленные вычеты (руб.) |

| 11.01.2021 | Выплата зарплаты и премии за декабрь 2020 | 860 550,12 | 111 872 | |

| 31.01.2021 | Начислена зарплата за январь 2021 | 336 893,25 | 42 496 | 10 000 |

| 05.02.2021 | Выплачена зарплата за январь, перечислен НДФЛ | 336 893,25 | 42 496 | |

| 05.02.2021 | Начислены и выплачены отпускные | 49 318,47 | 6411 | |

| 28.02.2021 | Начислена зарплата за февраль 2021 | 354 929,86 | 44 841 | 10 000 |

| 01.03.2021 | Уплачен НДФЛ с отпускных в январе | 6411 | ||

| 05.03.2021 | Выплачена зарплата за февраль, перечислен НДФЛ | 354 929,86 | 44 841 | |

| 31.03.2021 | Начислена зарплата за март 2021 | 364 141,11 | 46 220 | 8600 |

| 31.03.2021 | С пособия по ВНиМ за март уплачен НДФЛ | 983 |

Читать также

10.11.2020