Когда и какие возникают ошибки

Ошибки в платежках между контрагентами допускают составители платежных поручений, т.е. работники бухгалтерских отделов. При этом неверные данные могут быть в самых разных пунктах документа: например, неправильно указывается номер договора, по которому происходит перечисление денежных средств, ошибочно пишется цель платежа или, бывает, выделяется НДС там, где его выделать не нужно и т.д.

Исправить это можно в одностороннем порядке, направив партнеру письмо об уточнении назначения платежа.

При этом вторая сторона не обязана высылать уведомление о получении данного послания, но удостовериться в том, что письмо получено, лишним не будет.

Уточняющее письмо в ФСС

Уточняющее письмо в Фонд соц. страхования можно написать в свободной форме на имя руководителя своего территориального отделения. В нем необходимо указать ИНН и КПП страхователя, а также правильные значения реквизитов, в которых была совершена ошибка.

В случае, если из-за совершенной ошибки средства поступили на счет другого госоргана, лучше всего будет написать сразу два письма. Одно отправить в Фонд, а второе – в орган, куда по ошибке поступили деньги.

Образец письма в ФСС об уточнении платежа приведен ниже:

Образец письма в ФСС об уточнении платежа

Можно ли оспорить новое назначение платежа

Обычно изменение параметра «Назначение платежа» происходит при взаимном согласии и без особых последствий. Но в некоторых случаях возможны осложнения. Например, если налоговая инспекция при проверке обнаружит такое исправление и посчитает его способом ухода от налогов, санкции со стороны контролирующего органа можно считать неминуемыми. Бывает, что трения о назначении платежа возникают и между контрагентами, особенно в части выплат по долгам и процентам. В большинстве случаев, для того, чтобы оспорить исправление, опротестовывающей его стороне придется обратиться в судебную инстанцию, при этом гарантий выигрыша дела никто не даст, поскольку такие истории всегда имеют множество нюансов.

Важное условие, необходимое для того, чтобы избежать возможных проблем, заключается о том, что сведения об изменениях в назначении платежа нужно в обязательном порядке передавать и в банки, через которые прошел платеж. Для этого достаточно всего лишь написать аналогичные письма в простой уведомительной форме.

Способы отправления письма

Отправить уточняющее письмо можно одним из нескольких способов:

- Лично принести в территориальное отделение органа;

- Отправить с сотрудником курьерской службы;

- Посредством сети Интернет;

- Почтовым отправлением с уведомлением о вручении.

Если отправка осуществляется посредством сети Интернет, на уточняющем письме о назначении платежа должна быть проставлена ЭЦП фирмы.

Похожие статьи

- Поле 107 в платежном поручении

- Как отозвать платежное поручение

- Оплата за третье лицо назначение платежа

- Поля платежного поручения

- Как заполнить назначение платежа в платежном поручении?

Как правильно написать письмо

Письмо об уточнении назначения платежа не имеет унифицированного образца, обязательного к применению, соответственно, писать его можно в произвольной форме или по шаблону, утвержденному в учетной политике фирмы. При этом есть ряд сведений, которые указывать в нем необходимо. Это:

- название предприятия-отправителя,

- его юридический адрес,

- данные об адресате: название компании и должность, ФИО руководителя.

- ссылку на платежное поручение, в котором была допущена ошибка (его номер и дату составления),

- суть допущенной неточности

- исправленный вариант.

Если неверно внесенных сведений несколько, то вписать их надо отдельными пунктами.

Все суммы следует вносить в бланк как цифрами, так и прописью.

При составлении письма важно придерживаться делового стиля. Это значит, что формулировки послания должны быть предельно четкими и корректными, а содержание довольно кратким — строго по делу.

Уточняющее письмо в ПФР

Если при уплате взносов по страховке в Пенсионный Фонд компания допустила в платежке ошибку, и эта ошибка повлекла за собой не поступление денег в госбюджет, оплошность можно исправить, написав в Фонд уточняющее письмо.

Уточняющее письмо в ПФР также не имеет официально установленной формы, однако имеет рекомендованную форму, разработанную Фондом.

Образец письма в ПФР об уточнении платежа приведен ниже:

Образец письма в ПФР об уточнении платежа

К письму обязательно нужно приложить ксерокопию платежки, реквизиты которой требуется уточнить.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2021 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

ы заполнения формы 23-ФСС

Примечание : Формат.docx, 23 Кб

- Заявление на возврат с переплаты с 2021 года

- Заявление на возврат с переплаты до 2021 года

Что касается действующих в 2021 г.

бланков для возврата (зачета) взносов, утвержденных приказом ФСС от 17.02.2015 № 49 , то с 2021 в отношении взносов «на травматизм» они применяться не будут. При этом они по-прежнему будут использоваться для возврата (зачета) взносов на случай временной нетрудоспособности и в связи с материнством за отчетные периоды, истекшие до 01.01.2017 (Приказ ФСС от 17.11.2016 № 458). В начале 2017 года изменились платежные поручения по страховым взносам.

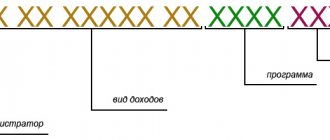

В платежках поменялись КБК, реквизиты получателя, а также другие значения. Однако у нас есть хорошая новость: многие ошибки налоговики исправят в автоматическом режиме без заявлений бухгалтеров.

Как и сколько хранить письмо

После отправления, все письма об уточнении назначения платежа необходимо зарегистрировать в журнале исходящей документации, а одну копию вложить в папку текущей «первички» фирмы. Здесь оно должно находиться период, установленных для такого рода документов законом или внутренними нормативно-правовыми актами компании, но не менее трех лет. После утраты актуальности и истечения срока хранения письмо можно передать в архив предприятия или утилизировать в порядке, прописанном в законодательстве.

Расчет произведенных взносов, представленный в виде заполненной формы 4-ФСС

Этот бланк содержит суммы перечисленных в фонд платежей, а также подтверждает их обоснованность.

Его форма четко определена законом, ее можно скачать в интернете. При заполнении этого документа не должно быть никаких ошибок: они могут стать причиной отказа.

Для возврата средств из ФСС нужно указать в бланке следующие данные:

- подписи уполномоченных лиц компании.

- дату составления документа;

- сведения о наличии или отсутствии задолженности перед органом;

- информацию о произведенных социальных выплатах;

- код ОКВЭД;

- регистрационный номер страхователя в Фонде;

Форму 4-ФСС не обязательно оформлять в конце отчетного периода. Ее можно заполнить в другое удобное время, например, в последний день месяца.

Если вы отправили страховые взносы на старые реквизиты фондов

С 1 января 2021 года страховые взносы нужно перечислять в ИФНС, а не в фонды (федеральные законы от 03.07.2016 № 243-ФЗ и № 250-ФЗ). Это касается и платежей за прошлые годы. По этой причине у вас в платежках поменялись КБК и реквизиты получателя страховых взносов. Предположим, в начале года вы ошиблись и неправильно заполнили платежное поручение, например вместо ИНН, КПП и наименования налоговой инспекции вы вписали данные фонда. Тогда налоговики исправят платежи в автоматическом режиме. И вам не понадобится обращаться к чиновникам с просьбой уточнить платеж или вернуть деньги.

Налоговики и Федеральное казначейство обещают автоматически перекодировать неверные платежи, исправить старые КБК на новые, изменить получателя взносов (совместное письмо ФНС России от 17.01.2017 № ЗН-4-1/540 и Казначейства России от 16.01.2017 № 07-04-05/05-46).

Платежи, которые вы ошибочно отправили в фонды, все равно поступят к налоговикам. И вам не придется платить пени и штрафы за просрочку уплаты взносов. Инспекторы отразят деньги тогда, когда вы фактически их отправили. Но если вы хотите поскорей исправить платежи, вы вправе обратиться в налоговую инспекцию с заявлением об уточнении банковских поручений. Образец заявления смотрите ниже.

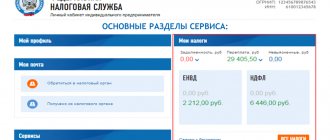

Что следует предпринять налогоплательщику, если платеж потерялся?

Прежде всего нужно запросить сверку расчетов с бюджетом, например, в виде Справки о состоянии расчетов. Результаты сверки могут быть оформлены и актом, подписанным налогоплательщиком и уполномоченным должностным лицом налоговой службы. Получение акта сверки расчетов позволит налогоплательщику оперативно реагировать на возникновение разногласий с ИФНС.

Затем необходимо как можно быстрее отправить письмо в налоговую о розыске платежа, образец которого приведен далее. К письму надо приложить документы, которые подтвердят факт осуществления платежа по налогу. Такими документами являются:

- платежное поручение на уплату налога,

- выписка из банка.

Если платежка была оформлена в бумажном виде – следует приложить экземпляр, имеющий отметку банка (штамп учреждения и подпись оператора, проводившего операцию). Если же платежное поручение оформлялось в электронной форме – к письму в ИФНС надо приложить его распечатку и уведомление банка о приеме платежки к исполнению (обязательно должна быть указана дата приема).

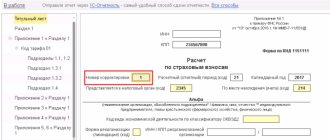

Образец заявление на уточнение платежа

Начальнику ИФНС № ваша налоговая по Владимирской области (какой у вас регион) От название вашего юридического лица ИНН 330812300601/ КПП 3301001 Адрес: ваш юр.адрес ЗАЯВЛЕНИЕ об уточнении платежа Платежным поручением от 02.02.2017 № 10 ООО «Прогресс» оплатило взносы на пенсионное страхование за январь 2017 года в сумме 10 000 руб. По ошибке компания отразила в платежке КБК на 2021 год. Оплата взносов на пенсионное страхование произведена в 2017 году.

Поэтому код должен быть – 182 1 0210 160. Просим: – считать в платежном поручении от 02.02.2017 № 10 правильным КБК 182 1 0210 160 (п.

7 и 8 ст. 45 НК РФ); – уточнить платеж и не начислять пени, так как компания вовремя исполнила обязанность по уплате страховых взносов за январь 2021 года. Кроме того, ошибка в КБК не повлекла неперечисление взносов в бюджет.

Новая форма

«Заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика страховых взносов»

официально утверждена документом Письмо ПФ РФ от 06.04.2011 N ТМ-30-25/3445. Подробнее о применении формы:

- Изменение законодательства для бухгалтера от 07.08.2014 Равен сроку полезного использования или превышает его, но часть. по заявлению работника должна выдаваться копия трудовой книжки или заверенная. страховых взносах у плательщиков есть возможность подать в орган контроля за уплатой страховых взносов заявление об уточнении своего статуса, отчетного (расчетного) периода, основания, типа и принадлежности платежа. продажа — в городских поселениях или сельской местности, указанные лица также. (с конфискацией продукции или без нее) на основании ч. 3 ст.

- Обзор изменений в учете и налогообложении от журнала «Главбух» № 1/2011 Отпускным списывают также и начисленные на них страховые взносы. Заявление о зачете налоговой. -ФЗ. Так что порядок уточнения платежей по страховым взносам теперь есть. Допустим, бухгалтер. в орган контроля за уплатой страховых взносов заявление об уточнении основания, типа и принадлежности платежа, отчетного или расчетного периода или статуса плательщика страховых взносов в связи с допущенной ошибкой. года. — Действуют ли правила уточнения платежа для страховых взносов? — Действуют с 2011 года.

- Изменение законодательства для бухгалтера от 16.12.2010 Облагаются страховыми взносами 4. ФСФР России утвердила правила определения расчетной стоимости ценных бумаг и. .3. Установлены новые сроки представления отчетности по страховым взносам и по персонифицированному учету Согласно. должен подать в контролирующий орган заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика взносов. К заявлению необходимо приложить документы, подтверждающие.

- Как уточнить невыясненный платеж? Обращение с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. К заявлению необходимо приложить подтверждающие произведенный. Во-первых, уточнение реквизитов в расчетных документах по уплате страховых взносов не производится в. зависит от даты совершения платежа. Если платеж совершен за расчетные (отчетные) периоды, истекшие до 01 . ПФР (до передачи администрирования страховых взносов ФНС), то заявление об уточнении реквизитов необходимо представить в.

- Классификация доходов Уточненную Декларацию по форме, которая действовала в том отчетном (налоговом) периоде. типом дохода, существует еще один тип. основании данных бухгалтерской отчетности общества за год, в котором было подано заявление. и об установлении льгот по платежам. принадлежность средств, товаров, работ и услуг к гуманитарной или. и плательщиками сборов из бюджетов и. и международным организациям и объединениям статус. порядке прейскурантов расчетных цен на. том числе страховые взносы по обязательному пенсионному.

- Изменение законодательства для бухгалтера от 26.05.2011 Необходимо подать в контролирующий орган заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика взносов. ПФР разработал рекомендуемый образец такого. также указываются статус плательщика, основание платежа, отчетный (расчетный) период, тип платежа. К заявлению необходимо приложить платежный документ на перечисление страховых взносов, показатели.

- Изменения в правила уплаты страховых взносов 18 Закона № 212-ФЗ. Плательщик вправе подать заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика страховых взносов в связи с допущенной. ошибкой, если она не повлекла неперечисления страховых взносов.

- Объект налогообложения по упрощенной системе налогообложения Прейскурантов расчетных цен. организациям — плательщикам налога. отчетном периоде перехода права собственности и получения дохода от лизингополучателя на основании. или изготовление организацией форменной одежды и обуви, которые свидетельствуют о принадлежности. платежей (взносов) работодателей, выплачиваемая по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или. статусе военнослужащих и об учреждениях и. личное заявление, . типа, банки и др. кредитные организации, страховые.

- Страховые взносы в 2011 году: переходим на новые тарифы ФЗ уточнен сам объект обложения взносами. Им признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов. для плательщиков страховых взносов в 2011 году» размещена здесь. Порядок представления расчетов уточнен Напомним. перечисление взносов, пеней и штрафов, организация вправе подать в ПФР или ФСС заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика взносов в.

- Взносы, уплаченные на старые КБК, в ФФОМС и ТФОМС в 2012 году Казначейства. В этом случае плательщику необходимо: подать заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика страховых взносов в связи с допущенной. ошибкой, приложив документы, подтверждающие уплату им страховых взносов.

- Уточнение основания, типа и принадлежности платежа во внебюджетные госфонды, отчетного периода или статуса плательщика: форма решения N 434 «Об утверждении формы решения об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика страховых взносов» Плательщик страховых взносов во внебюджетные госфонды. контроля за внесением указанных сумм заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или своего статуса. Утверждена форма решения по. такому заявлению. Зарегистрировано в Минюсте РФ 1 .

- Особенности заполнения заявки на кассовый расход по страховым взносам Учреждению достаточно подать в ИФНС или ФСС заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика (страхователя) (п. 7, 9 . расчетов по страховым взносам. На основании поданного учреждением заявления ИФНС или ФСС принимает решение об уточнении платежа на. законом № 125-ФЗ, либо возвращена плательщику страховых взносов в порядке, предусмотренном ст. 78 .

- Порядок исчисления, порядок и сроки уплаты ЕСН налогоплательщиками, производящими выплаты физическим лицам Базы для начисления страховых взносов, исчисленной с начала расчетного периода, и тарифа страхового взноса, предусмотренного пунктом 2 . учета следует подать заявление с просьбой об уточнении основания, типа и принадлежности платежа, налогового периода или статуса плательщика. К заявлению прилагаются документы, подтверждающие. , производят уплату страховых взносов на обязательное пенсионное страхование и представление отчетности по страховым взносам в порядке.

- Что изменилось в уплате страховых взносов В отделение ПФР или ФСС РФ надо подать заявление об уточнении основания, типа и принадлежности платежа, отчетного или расчетного периода, статуса плательщика страховых взносов из-за допущенной. в поручении ошибки. К заявлению нужно.

- О действиях ПФ и плательщика, если с платежном документе не указывается назначение платежа и период, за который производится уплата ФЗ плательщик страховых взносов вправе подать в орган контроля за уплатой страховых взносов заявление об уточнении основания, типа и принадлежности платежа, отчетного (расчетного) периода или статуса плательщика страховых взносов с. приложением документов, подтверждающих уплату им страховых взносов. Заместитель председателя.

В отлаженном рабочем процессе организации зачастую обнаруживаются ошибки .

В основном это случается в отделах, занимающихся расчетами : статистика, экономика, бухгалтерия, налоги. Достаточно неприятным событием является сбой системы платежей, денежных средств и их платежных документов.

Ошибки в платежке и как их исправить?

| Ошибка | Что делать |

| Неверные номер счета Казначейства России и реквизиты банка получателя | Налоговые инспекторы посчитают страховые взносы неуплаченными. ИФНС потребует заплатить недоимку с пенями и штрафами, заблокирует счет (п. 4, 6 и 8 ст. 45 НК РФ). Вам придется заплатить взносы заново на верные реквизиты. Ошибочный платеж верните. Для этого обратитесь:

|

Неверные реквизиты:

| Деньги поступили по назначению. Уточните платеж, подав в налоговую инспекцию заявление с правильными реквизитами |

| Вы перечислили в бюджет лишнюю сумму страховых взносов | Вы можете зачесть переплату в счет предстоящих платежей. Другой вариант — верните переплату. Для этого подайте заявление. Перед зачетом или возвратом ИФНС России может назначить сверку расчетов |

| Перепутали ФСС, ПФ и ИФНС | Ситуация, когда вы отправили взносы в фонды на старые реквизиты, а не в ИФНС, не опасна. В этом случае налоговики перекодируют платеж на верные реквизиты автоматически. |

Если вы ошиблись в статусе плательщика (поле 101)

В 2021 году у бухгалтеров возникли сложности с полем 101 «Статус плательщика» платежных поручений по взносам. В 2021 году при уплате страховых взносов работников компании и ИП отражали в этом поле статус 08. Этот код предусмотрен для плательщиков страховых взносов в правилах заполнения поручений (приложение № 5 к приказу Минфина России от 12.11.2013 № 107н). Изменений в порядок заполнения платежек чиновники не вносили. В связи с тем что взносы стали контролировать налоговики, у бухгалтеров появились вопросы, не поменялся ли с 2021 года статус плательщика.

Чиновники выпустили несколько противоречивых разъяснений. Сначала они рекомендовали указывать в поле 101 статус 08. Затем появилась информация, что нужно отражать статус 14 (совместное разъяснение от 26.01.2017 ФНС России № БС-4-11/, Правления ПФР № НП-30-26/947 и ФСС РФ № 02-11-10/06-308-П). Однако платежные поручения со значением 14 многие банки не пропускают. Поэтому налоговики посоветовали компаниям вписывать в поле 101 статус, предусмотренный для плательщиков налогов, — 01 (письмо ФНС России от 03.02.2017 № ЗН-4-1/).

Какой бы статус вы ни указали, платеж все равно попадет в бюджет. Уточнять платеж не надо. Тем более что чиновники и банки пока не договорились, какое значение верное.

Банки обещают доработать программные обеспечения так, чтобы они позволяли провести платеж по страховым взносам работников со статусом 14. Пока этого не произошло, указывайте значение 01 (взносы работников) или 09 (взносы ИП). Платежки со статусом 08 также пройдут.