Организация может помочь не только учредителю, но и любому сотруднику. Многие успешные фирмы оказывают финансовую поддержку своим работникам и предоставляют займы на более выгодных условиях, чем кредит в банке. Вы как учредитель можете взять деньги в долг независимо от того, являетесь работником или нет.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Займ учредителю: виды, как оформить + образец договора

Российские компании могут предоставляют своим сотрудникам уникальную возможность – заём (ссуда). Такая практика есть не во всех компаниях, однако там, где она существует, довольны и работодатель, и сотрудники.

Кроме самих сотрудников, правом займа могут воспользоваться и учредители. Они не всегда являются официальными работниками компаний.

В недавнем времени правила, касающиеся выдачи ссуды учредителям, поменялись, как следствие — появилось множество вопросов.

Для начала давайте разберемся, какие бывают займы, и что они собой представляют, а потом рассмотрим оформление.

Варианты займов

- Процентный.

- Беспроцентный.

Определяющим документом становится договор, который составляется и при первом, и при втором варианте. Как следует из названия, их различие заключается в том, как в дальнейшем учредитель вернет денежные средства.

В первом случае — отдача с процентами, которые прописываются в индивидуальном порядке и могут выплачиваться как ежемесячно, так и при полном возврате денег. При втором варианте – полное отсутствие процентов и каких-либо других дополнительных выплат.

То есть учредитель возвращает ровно столько, сколько взял изначально.

Многие ошибочно полагают, что процентный заём выгоднее. Но есть нюанс, который ставит выгоду под сомнение.

При возврате займа и процентов, сами проценты будут считаться для вашей компании дополнительным доходом. По законодательству, дополнительный доход облагается налогами.

Поэтому многие предпочитают оформлять именно беспроцентную ссуду, которая никакими системами налогообложения не учитывается.

Законодательные акты

Прежде чем выдавать заём учредителю или самостоятельно его брать, стоит изучить законодательные акты, которые говорят обо всех правилах и деталях.

- Согласно Гражданскому кодексу Российской Федерации (п.1 ст.808), все сделки оформляются в письменном виде. Соответственно, договор нужен, как минимум, в двух экземплярах, подписанный обеими сторонами, с указанием их полных данных. Неправильно составленный документ может быть аннулирован, поэтому стоит предельно внимательно подходить к данному вопросу.

- Обязательно пропишите вариант займа (процентный или беспроцентный). В случае процентного — укажите сроки возврата процента. По закону, если в договоре не указан пункт, что он беспроцентный, его автоматически можно считать процентным.

Как оформить заём учредителю?

Перейдем к основному вопросу, непосредственно оформлению.

Важно! Сумма займа не оговаривается в законодательных актах. Поэтому её максимальную величину устанавливают непосредственно обе стороны.

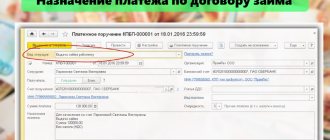

- Подписание документа. Налоговая организация не позволит снять крупную сумму со счета, не подтвердив операцию снятия наличных документально. В данном случае документальное подтверждение — подписанный договор. Кроме того, продумайте заранее, в какой форме учредитель будет возвращать деньги в компанию. Будут это наличные средства или банковские переводы. Заранее принятое решение позволит бухгалтеру знать, как в дальнейшем вести отчетность.

- Выдача денег производится любым удобным способом. При необходимости это может быть как расходно-кассовый ордер, так и перевод на банковскую карту.

Казалось бы, все понятно. Однако на практике возникают вопросы, когда ситуация неординарная. Если у вас:

- предприятие с 1 учредителем-директором. Если в компании один учредитель, который и является директором, то, как ни парадоксально, он подписывает договор с обеих сторон. Это распространенная практика, которая не удивит ни налоговую, ни другие контролирующие организации;

- предприятие, в котором более 1 учредителя – в таком случае смотрим Устав компании. Если в Уставе прописано, какую сумму директор может выдать самостоятельно, то без проблем делает это. Если требуется большая сумма или Уставом не регламентировано, тогда собирается Общее собрание учредителей, на котором в письменной форме решается вопрос о выдаче ссуды.

Образец договора

Образец договора займа с учредителем

Типового договора не существует, но есть требования, учесть которые необходимо при составлении документа:

- поставить дату и номер документа;

- кем подписан (с одной стороны заёмщик, с другой стороны – заимодавец);

- указать вариант (процентный или беспроцентный);

- сроки возвращения денег;

- способ передачи средств;

- дополнительные условия (расторжение договора, процентная ставка);

- полные данные каждой из сторон;

- подписи, печать юридической организации.

Договор подписывается в двух экземплярах и имеет одинаковую юридическую силу.

Налоговое оформление

При варианте оформления процентного займа налогообложение типичное, как при доходе. Процент считается доходом, соответственно, облагается налогом. Что же касается беспроцентного, то все сложнее. Налог платится в зависимости от доли учредителя.

Если его доля составляет более 51%, то налог фирма не платит. Если процент доли меньше, то сумма облагается как налог на прибыль. Налог выплачивается только после полного погашения долга.

Существует несколько вариантов, которые могут позволить минимизировать налог:

- Потратить полученные средства на приобретение недвижимости. В таком случае налогом они не облагаются.

- Как вариант, договор пролонгировать. В данной ситуации, вы заплатите налог после полного погашения задолженности. Если такое не происходит, то выплата налога откладывается. Законом не установлено, в каком количестве и на какой срок можно продлевать. Этим нередко и пользуются организации.

В любом случае, не забывайте, что заём – дополнительная ответственность как учредителя, так и генерального директора.

Стоит обдумать все возможные коллизии и прописать их на бумаге, чтобы впоследствии не возникло проблем.

Сам процесс выдачи ссуды учредителю – распространенная практика в России, поэтому не стоит её бояться, а постарайтесь грамотно извлечь выгоду, как для организации, так и для себя лично.

Источник: //Zapusti.biz/biznes-idei/zajm-uchreditelyu

Как получить займ учредителю от ООО

- ФИО и паспортные данные заемщика (учредителя);

- Наименование и адрес организации-заимодавца;

- ФИО руководящего лица ООО;

- Сумма и предмет займа;

- Пункт о том, что деньги даются под нулевой процент (или указать ставку);

- Способ и срок выдачи денег заемщику;

- Сроки и график возврата;

- Пункт о штрафных санкциях при просрочке;

- Условия досрочного расторжения (полное погашение долга и т.д.);

- Приложения: акт передачи денежных средств, протокол общего собрания об одобрении сделки и график возврата;

- Наименование, адрес, телефон и реквизиты организации, ФИО, адрес, телефон заемщика;

- Дата и подписи сторон.

Можно не указывать в договорных документах срок, на которые была выдана ссуда. Это не обязательно, но закон гласит, что должник обязан рассчитаться с заимодавцем в течение 30 дней с момента, как тот потребовал этого. Лучше, когда четко будет прописан график возврата заемных средств.

Займ директору ООО

Или, как вариант, сама организация удержит НДФЛ с зарплаты учредителя, если он является ее работником.

Образец договора займа от организации учредителю можно скачать по ссылке: Образец договора займа у организации учредителем.

Как оформить договор беспроцентного займа от учредителя организации: образец Договор беспроцентного займа от учредителя оформляется классическим образом. В нем указываются:

- время и место составления договора;

- стороны;

- сумма займа;

- сроки его предоставления;

- пункт об отсутствии начисления процентов;

- права и обязанности сторон, другие согласованные условия;

- реквизиты, подписи, печати сторон.

Для займодавца указываются Ф.

Как получить заем учредителю от ООО (нюансы)?

И. О. и паспортные данные учредителя, а в поле «Заемщик» — полное наименование ООО и Ф. И. О.директора как его представителя. В конце договора указываются полные Ф. И.

Договор займа между генеральным директором и ооо

Инфо

В таких случаях учредитель выступает займодавцем в качестве физического лица, а заемщиком — от имени организации.

Заем от организации учредителю: процентный и беспроцентный Договор займа с учредителем имеет простую письменную форму и стандартные реквизиты договора.

Если в нем не указана процентная ставка и нет пункта о безвозмездности, то он будет рассматриваться в обороте как процентный договор займа.

Процентная ставка будет начисляться по ставке рефинансирования на дату возврата займа (п. 1 ст. 809 ГК РФ).

Образец договора займа без указания на проценты можно скачать по ссылке: Образец договора займа без указания процентов Если договор беспроцентный или ставка совсем небольшая (меньше 2/3 ставки рефинансирования), то считается, что учредитель приобрел материальную выгоду. Ему придется заплатить НДФЛ.

Договор беспроцентного займа с учредителем — скачать образец

Рассмотрев вопрос, мы пришли к следующему выводу: со стороны акционерного общества договор займа вправе подписать генеральный директор или иное лицо, уполномоченное на это доверенностью.

Обоснование вывода Юридическое лицо приобретает гражданские права и принимает на себя гражданские обязанности через свои органы, действующие в соответствии с законом, иными правовыми актами и учредительными документами (п. 1 ст. 53 ГК РФ). В соответствии с п. 2 ст. 69 Федерального закона от 26.12.

1995 № 208-ФЗ «Об акционерных обществах» (далее – Закон № 208-ФЗ) сделки от имени акционерного общества совершает его единоличный исполнительный орган – директор, генеральный директор.

То есть в данном случае стороной договора, предоставляющей заем (заимодавцем), является не директор, а юридическое лицо, которым он руководит. Именно генеральный директор и подписывает договор займа от имени общества.

Договор займа между ооо и директором

Между тем президиум ВАС РФ в своем постановлении от 05.04.

2011 по делу № 16324/10 указал, что отсутствие оригинального договора займа в ситуации, когда доказана реальная передача средств заемщику, не влечет признание договора займа незаключенным.

Соответственно, возврат полученных по этому договору денег обязателен. Таким образом, позиция судов по поводу того, при каких условиях договор займа следует считать заключенным, противоречива.

//www.youtube.com/watch?v=jRMrooi3Z0U

Договор займа (процентного или беспроцентного) с учредителем организацииявляется довольно гибким и удобным инструментом для распределения средств — как своих личных, так и рабочих. Он оформляется и исполняется как классический договор займа.

Договор займа между ооо и ее генеральным директором

Законодательство не запрещает совершение сделки, в которой руководитель организации, заключающей сделку, одновременно будет являться другой стороной сделки. Напротив, такая ситуация допустима исходя из п. 1 ст.

81 Закона № 208-ФЗ, относящей эту сделку к сделкам, в совершении которых имеется заинтересованность единоличного исполнительного органа, которая должна быть одобрена советом директоров (наблюдательным советом) общества или общим собранием акционеров в порядке, предусмотренном ст. 83 Закона № 208-ФЗ.

Таким образом, в рассматриваемой ситуации лицо, осуществляющее функции единоличного исполнительного органа акционерного общества, подписывает договор от имени общества (заимодавца) и одновременно от своего имени как физическое лицо в качестве заемщика.

Кроме того, от имени акционерного общества договор может быть подписан и иным лицом, уполномоченным на это доверенностью (ст. 185 ГК РФ).

Образец договора займа между учредителем и ооо (беспроцентный)

Срок возврата денежных средств; 2. Проценты и график их выплат (составляется отдельным приложением к основному договору); 3. Размер штрафных санкций в случае нарушения заемщиком своих обязательств. Заключая договор беспроцентного займа директора, нужно внести четкую формулировку в соглашение о том, что процентов за использование денежных средств не предусмотрено.

В противном случае заемщик сильно рискует – заимодавец имеет право затребовать выплату процентов, равных ставке рефинансирования на день расчета в регионе. Беспроцентные займы не облагаются налогом ни для заемщика, ни для заимодавца. А вот средства, переданные под процент – совершенно иная тема.

Согласно ст. 249 НК РФ проценты попадают под внереализационные доходы, соответственно, заимодавцу придется заплатить налог на прибыль. Ст. 810 ГК РФ четко указывает, что срок возврата денежных средств может быть не установлен.

Оформление договора займа между компанией и ее директором

Внимание

Первый принимает денежные средства в собственность, второй, соответственно, передает.

Ограничений по правовому статусу сторон нет, фактически, юридические лица могут заключать соглашение о займе с другими организациями или с физическими лицами (ИП).

Никаких сведений в законе на счет взаимоотношений между заемщиком и заимодавцем нет, договор займа директором (учредителем) – абсолютно нормальная практика.

Предприятие может получать деньги в долг от создателя, в том числе – без выплаты процентов.

Форма договора займа с директором Учитывая, что речь идет о соглашении юридического лица с директором или учредителем организации, то допустима исключительно письменная форма соглашения. На этот параметр не влияет ни срок сделки, ни сумма (ст.

808 ГК РФ). Условия договора процентного займа с директором Сторонам, вне зависимости от статуса, следует дополнить соглашение рядом условий. Среди них: 1.

Источник: //accountingsys.ru/zajm-direktoru-ooo/

Можно ли признать материальной выгодой организации получение беспроцентного займа от директора

В соответствии с пунктом 5 статьи 38 Кодекса услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Взаимоотношения по договору займа таких признаков не имеют. В соответствии с п. 10 ст. 251 НК РФ к доходам, не учитываемых при определении налоговой базы относятся доходы в виде средств или иного имущества, которые получены по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от формы оформления заимствований, включая ценные бумаги по долговым обязательствам), а также средств или иного имущества, которые получены в счет погашения таких заимствований. Согласно положениям ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций» Кодекса.

Беспроцентный займ от директора

Может есть какие либо исключения для Гены?

Другим приоритетным направлением станет развитие сотрудничества с государственными структурами и инфраструктурными организациями поддержки как на федеральном, так и на региональном уровнях.

Профессиональный опыт Дениса Сизова насчитывает более 10 лет работы в банковской сфере, преимущественно в сегменте кредитования малого бизнеса. С 2009 г. по 2014 гг. занимал руководящие позиции в крупнейших банках — «Россельхозбанк» и «ТрансКредитБанк».

влечет наложение административного штрафа на должностных лиц в размере от четырех тысяч до пяти тысяч рублей; на юридических лиц — от сорока тысяч до пятидесяти тысяч рублей.

«Юридические лица и индивидуальные предприниматели не вправе расходовать наличные деньги, поступившие в их кассы за проданные ими товары, выполненные ими работы, оказанные ими услуги, а также в качестве страховых Конечно, вам бы хотелось воспользоваться деньгами без дополнительных затрат, но с процентами не все так просто: слишком выгодный заём обяжет вас заплатить НДФЛ с материальной выгоды.

Бухгалтерская пресса и публикации 2008

7 ПБУ 9/99 «Доходы организации», утвержденного Приказом Минфина России от 06.05.1999 N 32н, проценты по предоставленному займу учитываются в составе операционных доходов.

Для целей налогообложения прибыли стоимость имущества, переданного по договору займа и полученного в счет погашения такого заимствования, не учитывается при определении доходов и расходов (пп. 10 п. 1 ст.

251, п. 12 ст. 270 НК РФ).

Сумма процентов за предоставленный заем учитывается в составе внереализационных доходов на конец соответствующего отчетного периода (п. 6 ст. 250, п. 6 ст. 271 НК РФ). — 11,5%)

Договор займа между директором и ООО: договора займа с директором

Первый принимает денежные средства в собственность, второй, соответственно, передает.

Обратите внимание, что на основании пп. 1 п. 2 ст. 212 НК РФ при расчете суммы дохода в виде материальной выгоды применяется ставка рефинансирования, действовавшая на дату получения заемных средств (с 26 июня 2006 г.

Ограничений по правовому статусу сторон нет, фактически, юридические лица могут заключать соглашение о займе с другими организациями или с физическими лицами (ИП).

Никаких сведений в законе на счет взаимоотношений между заемщиком и заимодавцем нет, договор займа директором (учредителем) – абсолютно нормальная практика. Предприятие может получать деньги в долг от создателя, в том числе – без выплаты процентов.

Учитывая, что речь идет о соглашении юридического лица с директором или учредителем организации, то допустима исключительно письменная форма соглашения. На этот параметр не влияет ни срок сделки, ни сумма (ст. 808 ГК РФ). Сторонам, вне зависимости от статуса, следует дополнить соглашение рядом условий.

Как взять взаймы у своей организации

Придётся либо заплатить НДФЛ государству — 2,45% годовых, либо 7% своей ОООшке. Зачастую, выгоднее сделать выбор в пользу своей компании и взять заём под 7% годовых. Подскажите, на февраль 2021г условия остались прежними?

Или законодательство изменилось? ДОГОВОР БЕСПРОЦЕНТНОГО ЗАЙМА как учитывается в ООО, ИП — на усн, фл?

ИП /усн д-р/, он же один из учредителей ООО — взял беспроцентный займ у своего ООО на 2 года.

Как должны отразить эти суммы в книге доходы-расходы у ип. Как будут отражены суммы у ООО?

надо ли ООО платить ндфл за фл/учредителя/??

выдача кредита — это расходы? а получение кредита это доходы? Доля учредителя не имеет значения.

Для беспроцентного займа обязательно высчитывается материальная выгода.

1) удерживает организация перед выплатой, уменьшается ли при этом налог, раз сумма выплаты зп частично уменьшена?

2) возвращается из полной зп с которой уплачены все полные налоги? То есть сотрудник взял взаймы у своей организации, но отказался платить долг и уволился, я правильно вас понял?

Если это так, то вы можете взыскать задолженность уволенного работника в судебном порядке.

Беспроцентный займ от директора не являющегося учредителем

В разделе Бухгалтерия, Аудит, Налоги на вопрос Может ли ген.

директор ООО, не являясь учредитель дать беспроцентный займ этой фирме, заданный автором Олег Борисович лучший ответ это Конечно может, причем не только директор не являющийся учредителем, но и любое физическое лицо. Заем может быть беспроцентным, это не запрещено законодательством (ст.

809 ГК РФ) . Заемным отношениям посвящена гл. 42 ГК РФ. В ней сказано, что, если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов.

Источник: //iiotconf.ru/besprotsentnyj-zajm-ot-direktora/

Единственный учредитель внес беспроцентный заем в ООО, где сам является директором

Объектом налогообложения по налогу на прибыль для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признается прибыль, определяемая как разница между полученными доходами и величиной произведенных ими расходов, которые определяются в соответствии с главой 25 НК РФ (ст. 247 НК РФ). При формировании налогооблагаемой прибыли учитываются доходы от реализации товаров (работ, услуг), имущественных прав и внереализационные доходы (п. 1 ст. 274, п. 1 ст. 248 НК РФ). При этом средства, полученные по договорам кредита или займа, не учитываются организацией при формировании налоговой базы по налогу на прибыль в силу пп. 10 п. 1 ст. 251 НК РФ, независимо от того, является ли физическое лицо — заимодавец ее участником (учредителем), или нет. Средства или иное имущество, направленные на погашение заимствований, в целях налогообложения прибыли не учитываются в расходах (п. 12 ст. 270 НК РФ). Поэтому средства, полученные от заимодавца и возвращенные ему по договору займа, не указываются в декларации по налогу на прибыль. Нормы главы 25 НК РФ не обязывают налогоплательщиков признавать доходы в виде материальной выгоды, полученные в результате безвозмездного пользования заемными денежными средствами, равно как и не устанавливают порядка оценки дохода в таких случаях (постановление Президиума ВАС РФ от 03.08.2021 N 3009/04). Таким образом, считаем, что у организации в рассматриваемой ситуации в связи с безвозмездным пользованием заемными средствами не возникает обязанности по признанию дохода в налоговом учете. Подтверждают данный вывод разъяснения специалистов Минфина России и налоговых органов (смотрите, например, письма Минфина России от 09.02.2021 N 03-03-06/1/5149, от 11.05.2021 N 03-03-06/1/239, от 18.04.2021 N 03-03-10/38, ФНС России от 13.01.2021 N 02-1-08/5, УФНС России по г. Москве от 21.12.2021 N 16-15/[email protected], от 22.12.2021 N 16-15/[email protected]).

Интересно почитать: Субсидия На Оплату Жкх В Санкт Петербурге

Обоснование вывода: В соответствии со ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Как видно из данной нормы, ГК РФ не ограничивает круг лиц, которые могут передавать денежные средства в заем — передача денежных средств по договору займа может осуществляться любыми юридическими лицами, а также физическими лицами. Договор займа будет являться беспроцентным, только если на это прямо указано в тексте договора (п. 3 ст. 809 ГК РФ).

Беспроцентный займ от директора не являющегося учредителем

Договор займа от учредителя имеет ряд преимуществ в сравнении с банковским кредитом. Как правильно составить документ и как правильно исчислить налоги — узнайте в материале.

Зачастую руководитель фирмы, особенно вновь созданной, не имеет возможности получить банковский кредит на бизнес-проекты. Очень часто директор и учредитель такой фирмы совпадают в одном лице, и этот человек вносит в фирму собственные средства.

Алгоритм оформления займов и кредитов регламентирован главой 42 ГК РФ, согласно которой заем — это предоставление займодавцем денежных средств либо вещей заемщику на определенный срок, спустя который заемщик обязуется вернуть полученную сумму денег или вещей (сопоставимых по характеристикам с переданными в заем). Если срок возврата займа в договоре не указан, заемщик должен вернуть долг в течение 30 дней с момента получения соответствующего запроса от займодавца. Договоры займа от учредителя заключаются в письменной форме и начинают действовать со дня передачи средств или имущества от займодавца к заемщику.

Факт передачи денег (определенного количества вещей) подтверждает расписка, акт приема-передачи или иной аналогичный документ.

Согласно ст. 809 ГК РФ займодавец вправе получать от заемщика проценты за пользование займом в размере, указанном в договоре. Если в документе нет условия о размере процентов, то процентная ставка устанавливается в размере ставки рефинансирования на дату уплаты долга.

Учредитель вправе выдать средства без взимания процентов. Такое условие в обязательном порядке необходимо зафиксировать в договоре, в противном случае заем будет считаться процентным по умолчанию. Займодавец может предоставить средства на конкретные цели.

Данное условие также необходимо зафиксировать в договоре займа от учредителя. В данном случае заемщик обязан предоставить займодавцу возможность осуществления контроля за расходованием средств.

Если же условие не исполнено, учредитель вправе потребовать досрочно вернуть долг.

О порядке бухучета займа читайте в статье .

Договор заключается между учредителем-физлицом и компанией в лице директора.

ВНИМАНИЕ! Если директор и учредитель — один человек, то и подписывать договор он должен дважды: за займодавца и за заемщика. В документе обязательно указываются следующие сведения:

- дата и место заключения договора займа от учредителя;

- общие положения с указанием лиц — участников соглашения;

- предмет договора — фиксирует сумму займа или количество имущества и условия о выплате процентов.

ВАЖНО! Если заем предоставляется учредителем в иностранной валюте, то сделка подлежит валютному контролю.

- Условия и сроки возврата средств;

- Ответственность сторон;

- Реквизиты и подписи участников сделки.

К договору займа от учредителя, как правило, прикладывается график уплаты процентов и основного долга.

Образец договора безвозмездного займа от учредителя можно скачать здесь. Доход, полученный по договору займа от учредителя, не облагается налогом на прибыль. В ст. 251 НК РФ приведен исчерпывающий перечень необлагаемых доходов компании, в составе которых указаны и займы или кредиты.

Однако если учредитель простит долг в соответствии со ст.415 ГК РФ, то у общества возникает внереализационный доход, который облагается налогом на прибыль.

Исключением являются безвозмездные поступления от учредителя, доля которого превышает 50% в уставном капитале общества (подп. 11 п. 1 ст.

251 НК РФ) Внереализационным доходом, подпадающим под налогообложение прибылью, также является списанная просроченная кредиторская задолженность по договору займа от учредителя с истекшим сроком исковой давности (п. 18 ст. 250 НК РФ).

Напомним, срок исковой давности равен 3 годам. Какие доходы относятся к внереализационным — узнайте .

Перед выплатой процентов учредителю по договору процентного займа компания обязана удержать и перечислить в ФНС подоходный налог (п. 1 ст. 208 НК РФ). Если же проценты не взимаются, то возвращаемый долг не подлежит налогообложению.

Получение займа от учредителя является самым быстрым и удобным способом срочной финансовой помощи для компании. Данная сделка в обязательном порядке оформляется договором займа от учредителя, образец которого можно скачать на нашем сайте.

Как оформить займ от учредителя в 2021 году

На сумму покупку и предоставляется займ Нецелевой денежные средства используются для внесения в уставной капитал или текущие расходы. Кредит выдается на определенную сумму и может быть потрачен в интересах компании : расходы по займу Взаимоотношения сторон должны оформляться официально, с составлением договора.

В документе описывается информация: Размер суммы займа, который выдает учредитель сроки, в течение которых должен быть выплачен долг.

Обязательно указывается дата последнего платежа, если возврат осуществляется равными суммами Процентная ставка если она обозначается сторонами или ее отсутствие (указывается, что займ беспроцентный) Периодичность внесения платежей, способ расчета если долг планируется отдать сразу всей суммой, то указывается дата возврата.

Минимальный уставный капитал при регистрации ООО составляет всего 10 000 рублей. Этой суммы хватит разве что на организацию посреднического бизнеса в стенах собственной квартиры. Что делать, если на развитие дела нужны деньги, а увеличивать уставный капитал не хочется? Рассмотрим в деталях беспроцентный займ от учредителя: налоговые последствия 2021 года.

Как получить займ

Если владелец ссужает своей фирме деньги, то участник и общество с ограниченной ответственностью оказываются в заёмных отношениях. Никаких ограничений по размеру доли в уставном капитале или организационно-правовой форме учредителя (физическое или юридическое лицо) не установлено. Передаваемая сумма также законом не ограничена.

Договор обязательно составляется письменно, отдельным документом, желательно на фирменном бланке. Если не оформлять его таким образом, а ограничиться только документами, подтверждающими получение денег (платёжное поручение или приходный кассовый ордер), то существует риск, что суды откажут в признании заёмных отношений сторон.

Предоставлять взаймы можно не только деньги, но и какие-либо ценности, которые должны иметь родовые признаки. Заёмщик обязуется вернуть не ту же самую вещь, а аналогичную, поэтому предметом договорённости могут быть стройматериалы, товары, сырье и т.д. Конечно, владелец организации чаще всего одалживает деньги, а не что-либо иное.

Собственник фирмы может направить деньги на определённые цели, тогда заём будет целевым. В этом случае договор должен содержать не только условие о целевом назначении, но и порядок контроля использования переданных средств. Например:

- передача документов, подтверждающих целевое использование (договоры поставки, счета, квитанции, платёжные поручения, чеки);

- извещение о дате и месте доставки приобретённых ценностей;

- предоставление доступа в место хранения закупленного имущества.

Если заёмщик не выполняет условие целевого назначения, то другая сторона вправе требовать возврата денег раньше срока или применения дополнительных санкций, предусмотренных договором.

По умолчанию договор займа считается возмездным, т.е. предполагает начисление процентной ставки, даже если в условиях об этом ничего не сказано. В таком случае проценты рассчитывают по ставке рефинансирования на день возврата долга. Чтобы это условие не применялось автоматически, в положениях договора надо прямо прописать, что проценты за пользование денежными средствами не взимаются.

Налог на проценты, которых нет

Может ли учредитель, при необходимости, дать беспроцентный займ своей организации? Конечно, может, но в ситуации отказа от процентов есть свои особенности. Например, если оформлен займ учредителя своей компании без получения процентов, возникает ли у него доход?

Источник: //rebuko.ru/besprotsentnyj-zajm-ot-direktora-ne-yavlyayushhegosya-uchreditelem/

Налог на проценты, которых нет

Может ли учредитель, при необходимости, дать беспроцентный займ своей организации? Конечно, может, но в ситуации отказа от процентов есть свои особенности. Например, если оформлен займ учредителя своей компании без получения процентов, возникает ли у него доход?

С житейской точки зрения, конечно, нет, ведь учредитель не получил с этого никакой финансовой выгоды. Но Налоговый кодекс толкует эту ситуацию иначе – не получил, потому что не хотел, а ведь мог бы на этом и заработать. Соответственно, мог бы иметь доход, а где доход – там и налогообложение. И ничего, что этот доход только предполагаемый, налог будет реальным (письмо Минфина от 25.05.2015 г. № 03-01-18/29936).

К счастью, такая специфическая точка зрения распространяется на достаточно редкую ситуацию – если между взаимозависимыми лицами заключена сделка, которая может быть признана контролируемой.

Давайте разберёмся. Согласно статье 105.1 (2) НК РФ взаимозависимыми лицами, в том числе, признаются физическое лицо и организация в случае, если доля участия этого лица составляет более 25 %. То есть, если ваша доля в компании больше 25%, то вы от неё зависимы и можете действовать в ущерб своим личным интересам.

Теперь надо убедиться, что сделка, совершённая между взаимозависимыми лицами, является контролируемой в соответствии с положениями статьи 105.14 НК РФ. Для этого сумма доходов по сделкам, заключённым такими лицами в течение года, должна превышать 1 миллиард рублей. Так что, если собственник с долей свыше 25% одолжил своей компании меньшую сумму, то может спать спокойно, дополнительный налог на недополученный от процентов доход ему не грозит.

А как же организация, которая получила беспроцентный займ учредителя? Возникает ли у неё доход, если проценты за пользование деньгами собственника фирмы она не платит? Здесь Минфин отвечает так: материальная выгода здесь налицо, но поскольку порядок определения выгоды от получения организацией беспроцентного займа главой 25 НК РФ не установлен, то и налоговая база не увеличивается (письмо Минфина от 09.02.2015 № 03-03-06/1/5149).

Интересно, что в обратной ситуации, когда выдаётся займ учредителю от ООО, у физического лица возникает материальная выгода в виде не взимаемых процентов, и она облагается НДФЛ. Правда, сумма налога все равно значительно меньше, чем при получении самого выгодного кредита в банке. Например, если участник взял в долг у своей фирмы 100 000 рублей на три месяца, то НДФЛ на материальную выгоду составит чуть более 600 рублей. В банке за такой кредит, при самой низкой годовой ставке, пришлось бы отдать около 3 000 рублей.

Договор обычного и безвозмездного займа от учредителя

Договор займа от учредителя имеет ряд преимуществ в сравнении с банковским кредитом. Как правильно составить документ и как правильно исчислить налоги — узнайте в материале.

Процентный и беспроцентный заем от директора-учредителя

Как составить договор займа между учредителем и ООО (образец)

Нюансы налогообложения займов

Итоги

Процентный и беспроцентный заем от директора-учредителя

Зачастую руководитель фирмы, особенно вновь созданной, не имеет возможности получить банковский кредит на бизнес-проекты. Очень часто директор и учредитель такой фирмы совпадают в одном лице, и этот человек вносит в фирму собственные средства.

Алгоритм оформления займов и кредитов регламентирован главой 42 ГК РФ, согласно которой заем — это предоставление займодавцем денежных средств либо вещей заемщику на определенный срок, спустя который заемщик обязуется вернуть полученную сумму денег или вещей (сопоставимых по характеристикам с переданными в заем).

Если срок возврата займа в договоре не указан, заемщик должен вернуть долг в течение 30 дней с момента получения соответствующего запроса от займодавца.

Договоры займа от учредителя заключаются в письменной форме и начинают действовать со дня передачи средств или имущества от займодавца к заемщику. Факт передачи денег (определенного количества вещей) подтверждает расписка, акт приема-передачи или иной аналогичный документ.

Согласно ст. 809 ГК РФ займодавец вправе получать от заемщика проценты за пользование займом в размере, указанном в договоре.

Если в документе нет условия о размере процентов, то процентная ставка устанавливается в размере ставки рефинансирования на дату уплаты долга. Учредитель вправе выдать средства без взимания процентов.

Такое условие в обязательном порядке необходимо зафиксировать в договоре, в противном случае заем будет считаться процентным по умолчанию.

Займодавец может предоставить средства на конкретные цели. Данное условие также необходимо зафиксировать в договоре займа от учредителя. В данном случае заемщик обязан предоставить займодавцу возможность осуществления контроля за расходованием средств. Если же условие не исполнено, учредитель вправе потребовать досрочно вернуть долг.

О порядке бухучета займа читайте в статье «Учет кредитов и займов в бухгалтерском учете».

Как составить договор займа между учредителем и ООО (образец)

Договор заключается между учредителем-физлицом и компанией в лице директора.

ВНИМАНИЕ! Если директор и учредитель — один человек, то и подписывать договор он должен дважды: за займодавца и за заемщика.

В документе обязательно указываются следующие сведения:

- дата и место заключения договора займа от учредителя;

- общие положения с указанием лиц — участников соглашения;

- предмет договора — фиксирует сумму займа или количество имущества и условия о выплате процентов.

ВАЖНО! Если заем предоставляется учредителем в иностранной валюте, то сделка подлежит валютному контролю.

- Условия и сроки возврата средств;

- Ответственность сторон;

- Реквизиты и подписи участников сделки.

К договору займа от учредителя, как правило, прикладывается график уплаты процентов и основного долга.

Образец договора безвозмездного займа от учредителя можно скачать здесь.

Нюансы налогообложения займов

Доход, полученный по договору займа от учредителя, не облагается налогом на прибыль. В ст. 251 НК РФ приведен исчерпывающий перечень необлагаемых доходов компании, в составе которых указаны и займы или кредиты.

Однако если учредитель простит долг в соответствии со ст.415 ГК РФ, то у общества возникает внереализационный доход, который облагается налогом на прибыль.

Исключением являются безвозмездные поступления от учредителя, доля которого превышает 50% в уставном капитале общества (подп. 11 п. 1 ст. 251 НК РФ)

Внереализационным доходом, подпадающим под налогообложение прибылью, также является списанная просроченная кредиторская задолженность по договору займа от учредителя с истекшим сроком исковой давности (п. 18 ст. 250 НК РФ). Напомним, срок исковой давности равен 3 годам.

Какие доходы относятся к внереализационным — узнайте здесь.

Перед выплатой процентов учредителю по договору процентного займа компания обязана удержать и перечислить в ФНС подоходный налог (п. 1 ст. 208 НК РФ). Если же проценты не взимаются, то возвращаемый долг не подлежит налогообложению.

Итоги

Получение займа от учредителя является самым быстрым и удобным способом срочной финансовой помощи для компании. Данная сделка в обязательном порядке оформляется договором займа от учредителя, образец которого можно скачать на нашем сайте.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Источник: //nalog-nalog.ru/dogovory/dogovor_obychnogo_i_bezvozmezdnogo_zajma_ot_uchreditelya/

Беспроцентный заем от учредителя — налоговые последствия

С какой базы будет начисляться налог: с процентов, величина которых предусмотрена договором заимствования, или с тех, которые соответствуют реальному рыночному уровню подобного дохода? Такой вопрос возникает из-за того, что стороны договора займа могут оказаться взаимно зависимыми. Напомним, что взаимозависимость между учредителем и юрлицом, в котором он участвует, находится в непосредственной связи с долей такого участия (как прямого, так и учитывающего косвенный вклад). Для возникновения зависимости доле достаточно немного превышать 25% (подп. 1, 2 п. 2 ст. 105.1 НК РФ).

Беспроцентный заем от учредителя — налоговые последствия 2021 года от этой операции мы рассмотрим в нашем материале — является нередким событием для юрлиц. Объясняется это тем, что такой заем позволяет без дополнительных процедур и достаточно быстро получить в свое распоряжение необходимые для работы денежные средства или имущество.

Договор займа ооо своему директору

Согласно законодательству РФ, генеральный директор вправе заключать заемные сделки с ООО, представителем которого он является. Однако нужно учитывать, что соглашение заключается между юридическим лицом (общество с ограниченной ответственностью) и физлицом (гендиректором).

В этом случае со стороны ООО гендиректор будет выступать только в качестве уполномоченного исполнительного органа. В остальном договор займа директору идентичен типовому образцу заемного соглашения и составляется в том же порядке.

Особенности договора займа директору Это документ, по которому заимодатель (ООО) передает денежные средства или вещи, определяемые родовыми признаками в собственность заемщику (гендиректору), а он обязуется вернуть заем в той же сумме или в том же количестве и качественном состоянии.

Как правило, займы своим сотрудникам предполагают безвозмездность сделки.

- Договор займа между ооо и директором

- Договор займа между генеральным директором и ооо

- Договор беспроцентного займа с учредителем — скачать образец

- Договор займа между ооо и ее генеральным директором

- Договор займа между генеральным директором и ооо беспроцентный

- Договор займа беспроцентный между ген директором и ооо

То есть договор займа с директором вероятнее всего будет беспроцентным. Займа денег по умолчанию всегда являются возмездными, если в них не указано обратное. При этом если не обозначен размер процентов, то он будет приравнен к ставке рефинансирования.

Устная форма будет признана недействительной, а ее участники не смогут ссылаться на показания свидетелей в случае разбирательства. Нотариальное заверения для рассматриваемой сделки необязательно.

Договор займа между генеральным директором и ооо беспроцентный

ГК РФ: «Представитель не может совершать сделки от имени представляемого в отношении себя лично. Он не может также совершать сделки в отношении другого лица, представителем которого он одновременно является» (постановление ФАС Западно-Сибирского округа от 15.01.2004 № Ф04/191-2632/А27-2003). Займодавец — директор ООО не смог вернуть свои деньги.

Источник: //prav-senter.ru/dogovor-zajma-ooo-svoemu-direktoru/

Беспроцентный заем получен (выдан): проводки

Все расчеты по договору займа с учредителем оформляются с использованием счета:

- 66 — если заем получен на период, не превышающий 12 месяцев;

- 67 — если оформлен договор долгосрочного займа со сроком исполнения более 12 месяцев.

При получении (выдаче) беспроцентного займа от учредителя проводки, отражающие факт оформления данного займа в бухучете организации, будут следующими:

1. При получении фирмой займа: Дт 51 (10, 41 — выбирается счет в зависимости от вида товарно-материальных ценностей, передаваемых по договору займа) — Кт 66 (если заем — краткосрочный, не более 12 месяцев), Кт 67 (если заем долгосрочный).

2. При возврате фирмой займа: Дт 66 (67) — Кт 51 (либо альтернативного ему счета).

При этом если фирмой получен беспроцентный заем от учредителя — проводки заметно отличаются от тех, что характеризуют сценарий, когда фирма — кредитор, а учредитель — заемщик. В этом случае применяются следующие корреспонденции счетов:

1. При выдаче займа: Дт 76 (если заем оформлен учредителю) — Кт 51 (и альтернативных ему счетов).

2. При возврате займа: Дт 51 — Кт 76.

Как заемщику на УСН отразить в учете получение беспроцентного займа от учредителя — юрлица? Ответ на этот вопрос узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Изучим теперь специфику налогообложения беспроцентного займа от учредителя.

Сомневаетесь в правильности оформления той или иной операции? На нашем форуме можно проконсультироваться по любому вопросу! Так, в этой ветке обсуждаем нюансы предоставления беспроцентного займа.

Договор займа между генеральным директором и организацией

Или, как вариант, сама организация удержит НДФЛ с зарплаты учредителя, если он является ее работником.

Образец договора займа от организации учредителю можно скачать по ссылке: Образец договора займа у организации учредителем.

Как оформить договор беспроцентного займа от учредителя организации: образец Договор беспроцентного займа от учредителя оформляется классическим образом. В нем указываются:

- время и место составления договора;

- стороны;

- сумма займа;

- сроки его предоставления;

- пункт об отсутствии начисления процентов;

- права и обязанности сторон, другие согласованные условия;

- реквизиты, подписи, печати сторон.

Для займодавца указываются Ф. И. О. и паспортные данные учредителя, а в поле «Заемщик» — полное наименование ООО и Ф. И. О.директора как его представителя. В конце договора указываются полные Ф. И.

Как получить заем учредителю от ООО (нюансы)

Зачастую учредители, оформляя заем у своей компании, не планируют его возврат. Налоговым последствием такого решения после истечения трехлетнего срока исковой давности и перевода задолженности в разряд безнадежной станет доход учредителя в размере суммы займа, который также подлежит обложению НДФЛ по ставке 13%. Бухгалтерия должна будет удержать налог из выплачиваемых учредителю доходов либо сообщить о возникновении задолженности в налоговую службу.

Проценты, получаемые предприятием по договору займа от своего учредителя, согласно требованиям налогового законодательства (ст. 250 НК РФ) считаются внереализационными доходами. В соответствии с требованиями ст. 271 НК РФ в конце отчетного периода они подлежат включению в состав налогооблагаемого дохода независимо от порядка их уплаты учредителем, предусмотренного договором. Облагать их налогом на прибыль следует по ставке 20% для компаний, применяющих общую систему налогообложения (ОСН).

Итоги

Учредитель вправе без каких-либо ограничений кредитовать свою фирму, в том числе по беспроцентным договорам займов. Если он и фирма — взаимозависимые лица, то ему придется уплатить налог с суммы недополученных процентов, исчисленных в порядке ст. 105.7 НК РФ.

Узнать больше о специфике корпоративных займов вы можете в статьях:

- «Порядок списания договора займа (нюансы)»;

- «Договор обычного и безвозмездного займа от учредителя».

Источники:

- Налоговый кодекс РФ

- Гражданский кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.