В этой статье будем опираться на налоговый кодекс РФ, главу НДФЛ. Плательщиками НДФЛ являются физ. лица, т.е. наши работники: резиденты (находятся в РФ более 183 дней в году) и нерезиденты. Объектом налогообложения является только те доходы, которые были получены от источников в РФ.

Определение 12 месячного периода.

Для подсчета НДФЛ необходимо определить статус работника — является он резидентом или нет. Для этого узнаем у иностранца, сколько дней он прожил в России за последний год. Не обязательно считать с января и с начала месяца. Расчетный период в 12 месяцев может начинаться, например 25 декабря 2021г. и заканчиваться 24 декабря 2021г. Главное, чтобы в этом интервале рабочий прожил в стране 183 календарных дня и более.

Период в 183 дня определяется путем суммирования всех календарных дней, в который физ. лицо находилось в России, и дней выезда за границу на краткосрочное лечение и обучение в течение идущих подряд 12 месяцев. При этом дни, необходимые для определения резидентства, не обязательно должны быть последовательными, они могут и прерываться, например, на время отпуска или командировки. Рассмотрим пример:

Таким образом, в течение 12 последовательных месяцев с 21 октября 2013г. по 20 октября 2014г. наш работник находился на территории РФ более 183 дней. Значит, по состоянию на 21 октября 2014г. (на день выплаты дохода) он признается налоговым резидентом РФ, т.е. его доходы облагаются по ставке 13%.

Как подтвердить статус резидента?

- Отметки пропускного контроля в паспорте,

- трудовой договор,

- справка с места работы,

- справка из учебного заведения,

- табель учета рабочего времени.

Эти документы иностранец может предоставить по собственному желанию, если хочет, чтобы с него удерживали НДФЛ 13%. Первоначально работодателю они не требуются.

Что говорит закон

Согласно п. 2 ст. 207 НК РФ, налоговыми резидентами признают лиц, которые находятся на территории России больше 183 дней в течение одного года либо получают доходы от источников в РФ. При этом дни въезда и выезда не учитывают. Кроме того, этот период не прерывается:

- при выезде за границу на срок до 6 месяцев;

- прохождении лечения либо обучения;

- выполнении работ на морских месторождениях углеводородного сырья.

Как и прежде, нерезидент НДФЛ в 2021 году платит по ставке 30% об этом гласит п. 3 ст. 224 НК РФ. В некоторых случаях величина ставки может отличаться. Например, участники российских компаний по дивидендам вносят 15%. А иностранцы, которые работают по патенту или являются специалистами с высокой квалификацией отчисляют НДФЛ по общей ставке 13%. Аналогичные размеры выплат производят жители стран, входящих в Евразийский экономический союз, а также беженцы.

Как видно, для иностранцев подоходный налог в России довольно высок, если нет права на льготную ставку.

Подробнее об этом см. «Налоговые ставки НДФЛ».

Труд иностранных граждан в России (резиденты и нерезиденты)

В рамках действия налогового кодекса страны, налоговый резидент — это лицо, пребывающее в пределах территориальных границ государства не менее 183 суток в течение последнего года. Приобретение данного статуса обязывает человека перечислять в бюджетные фонды суммы, эквивалентные величине налогов, взимаемых с россиян. Следовательно, с юридической точки зрения, нерезиденты и лица, проживающие в РФ на временной основе, уравнены в налоговых обязательствах.

Порядок исчисления

Подоходный налог определяют от всех средств, полученных за месяц (не нарастающим итогом). Расчет производят отдельно по каждой сумме.

Последовательность расчета НДФЛ для иностранных граждан в 2018 году такова:

| Этап | Что включает |

| 1 | Устанавливают резидентство согласно ст. 207 НК РФ |

| 2 | Определяют статус плательщика |

| 3 | Устанавливают ставку с учетом вышеперечисленных характеристик |

| 4 | Определяют налоговую базу (НБ) согласно ст. 211 НК РФ и рассчитывают налог |

| 5 | Заполняют формы 2-НДФЛ и 6-НДФЛ |

Также см. «Подтверждение статуса налогового резидента РФ» – новый сервис сайта ФНС России».

НДФЛ-2021: иностранцы продают недвижимость

Для налогообложения доходов нерезидентов, полученных от продажи имущества, срок владения им не имел значения до конца 2021 года, и НДФЛ в любом случае взимался. Но с января 2021 года в п. 17.1 ст. 217 НК РФ внесены правки, согласно которым доход, полученный от продажи недвижимости после 01.01.2019, освобождается от налогообложения НДФЛ при соблюдении минимального предельного срока владения.

Напомним минимальный срок владения имуществом:

- для приобретенного до 2021 года — более 3 лет;

- для приобретенного начиная с 2021 года (закон РФ «О внесении изменений…» от 29.11.2014 № 382-ФЗ) — более 5 лет, при этом для некоторых ситуаций получения имущества сохраняется 3-летний срок.

Минфин России в письме от 26.12.2018 № БС-3-11/10138 разъясняет тонкости процесса продажи квартиры нерезидентом. Если срок владения продаваемого имущества менее 5 лет, то нерезидент уплачивает налог с суммы дохода по ставке 30%. При этом имущественные вычеты применить он не вправе.

Кроме приведенного письма аналогичное утверждение содержится в письмах Минфина России от 27.05.2019 № 03-04-05/38392, от 14.06.2019 № 03-04-05/43619 и некоторых других.

Пример

Г-н Ключник С. И. продал в апреле 2021 года загородный дом, принадлежавший ему на праве собственности менее 5 лет.

Как и все физические лица, получившие самостоятельный доход, в 2021 году он должен до 30.04.2021 подать налоговую декларацию по форме 3-НДФЛ, а затем до 15.07.2021 заплатить причитающийся налог, рассчитанный по ставке 30%.

Как рассчитать НДФЛ

ПРИМЕР 1

приняла 12 марта 2021 года на должность А.Н. Фролова, который приехал из Еревана. Сотрудник взят на должность мастера отделочных работ. В момент подписания договора Фролов находился на территории РФ. Есть миграционная карта со сроком пребывания с 1 марта по 31 декабря 2021 года. База по налогу равна 30 000 руб./мес. Как платить НДФЛ с иностранца в 2021 году?

Решение

До 1 марта 2021 года Фролов был нерезидентом, поэтому подоходный налог удерживался по ставке 30%. 183-й день пребывания на территории России приходится на 28 августа 2021 года. Значит, до этого момента доходы облагаются по ставке 30%:

С 29 августа 2021 года доходы Фролова будут облагаться по ставке 13%. Тогда ООО «Строймир» удержит:

ПРИМЕР 2

Консалтинговая приняла на работу Н.А. Голубеву консультанта по налоговому праву (квалифицированный специалист из Мюнхена). Оклад 170 000 руб. Определить НДФЛ для иностранной сотрудницы. Решение

На основании п. 3 ст. 224 НК РФ и 207 НК РФ, иностранцы, имеющие статус квалифицированного специалиста, облагаются по ставке 13%. Получается, что с Голубевой удерживают подоходный налог в размере:

Также см. «Правила расчёта подоходного налога».

Трудовой контракт с иностранным специалистом

Законным подтверждением легальной трудовой деятельности является договор. При этом каждый иностранец вправе требовать у работодателя, чтобы контракт не имеет временных рамок, несмотря на то, что миграционные структуры считают, что как только период действия патента можно будет считать просроченным, контракт так же потеряет свою юридическую силу.

Справка! Трудовой Кодекс РФ регламентирует только временное отстранение сотрудника от должности, пока документы не будут пролонгированы и приведены в порядок.

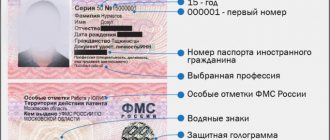

Как заполнить справку 2-НДФЛ

Справки 2-НДФЛ на иностранных работников в 2021 году заполняют по такой же схеме, как и для российского работника, но есть некоторые нюансы.

ИНН

Если иностранный работник стоит на учете в российской налоговой инспекции, заполняют «ИНН в Российской Федерации». Когда предприятие имеет информацию об ИНН стране гражданства (подданства), то заполняют соответствующее поле.

Ф.И.О.

Личную информацию указывают так, как написано в документе, удостоверяющем личность. Допустимо использование латинских букв. Если отчества нет, поле не заполняют.

Статус

При заполнении справки 2 НДФЛ для иностранцев важно правильно указывать статус. Например, если иностранный работник – квалифицированный специалист высшей категории, в графе «Статус налогоплательщика» ставят 3. Если он нерезидент, ставят 2. Если он признан налоговым резидентом согласно п. 2 ст. 207 НК РФ, ставят 1.

Адрес

Укладывают место постоянного жительства иностранца. Адрес пишут произвольно, можно латинскими буквами.

Коды

При заполнении «Код документа, удостоверяющего личность» обычно ставят цифру 10 паспорт иностранного гражданина.

В поле «Код страны» указывают код государства, в котором постоянно проживает иностранец. Его берут из Общероссийского классификатора стран мира (постановление Госстандарта России от 14.12.2001 № 529-ст).

Коды доходов плательщика и вычетов заполняют тоже в соответствии с требованиями законодательства. Подробно о заполнении справки 2-НДФЛ говорит приказ ФНС от 30.10.2015 № ММВ-7-11/485.

Вот мы и рассмотрели основные моменты, которые нужно учесть при удержании НДФЛ с иностранцев в 2021 году, а также заполнении справки 2-НДФЛ.

Также см. «2-НДФЛ на иностранного работника».

Читать также

25.04.2018

НДФЛ для нерезидентов в 2021 году

проживающие на территории России более 183 дней) и получившие доходы как на территории Российской Федерации, так и за ее пределами, должны были представить в налоговый орган декларации о фактически полученных ими и предполагаемых доходах не позднее 30 апреля 2001 г. Декларация должна быть заполнена на русском языке по форме Приложения N 6 к Инструкции Госналогслужбы России от 29.06.1995 N 35 «По применению Закона Российской Федерации «О подоходном налоге с физических лиц».

Вычеты из подлежащего налогообложению дохода иностранных граждан и лиц без гражданства должны были быть применены только к доходам налоговых резидентов Российской Федерации и осуществляться в том же порядке и размерах, как это установлено для граждан России.

Если международными договорами Российской Федерации или бывшего СССР установлены иные правила, чем те, которые содержатся в законодательстве Российской Федерации по налогообложению, то в соответствии со ст.7 НК РФ применяются правила международных договоров. При этом следует иметь в виду, что международные договоры вступают в силу только после обмена ратификационными грамотами договаривающихся сторон. В настоящее время Россия имеет 46 таких соглашений, в том числе с 8 странами СНГ: Азербайджаном, Арменией, Беларусью, Казахстаном, Молдовой, Туркменистаном, Украиной, Узбекистаном.

С 1 января 2001 г. в связи с введением в действие части второй НК РФ внесены изменения в порядок налогообложения иностранных граждан и лиц без гражданства в Российской Федерации. Эти изменения касаются доходов, полученных начиная с 2001 г. Так, согласно ст.ст.210 и 223 пересчет дохода, полученного в иностранной валюте, в рубли Российской Федерации осуществляется по курсу Банка России на дату фактического получения дохода. При получении дохода в виде заработной платы датой фактического получения такого дохода считается последний день месяца, за который ему был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Статьей 224 НК РФ вместо действующей трехуровневой шкалы ставок налога на доходы физических лиц — резидентов Российской Федерации вводится единая ставка в размере 13%, а физических лиц, не являющихся налоговыми резидентами России, — в размере 30%.

При определении размера налоговой базы иностранных физических лиц следует учитывать и те выплаты нанимателя, которые до 1 января 2001 г. имели льготный режим налогообложения, т.е. суммы компенсации расходов по найму жилого помещения, на содержание автомобиля в служебных целях, на служебные поездки (командировочные расходы), получаемые с 1 января 2001 г., подлежат налогообложению в Российской Федерации в полном объеме. Кроме того, налоговую базу не уменьшают суммы отчислений, произведенные нанимателем в фонды обязательного социального страхования и пенсионного обеспечения, находящиеся в странах постоянного проживания этих граждан.

Изменен и порядок освобождения от уплаты налога и проведения зачета налога, уплаченного за пределами Российской Федерации.

В соответствии со ст.ст.214, 232 НК РФ зачет налога, уплаченного налоговым резидентом Российской Федерации за пределами России, возможен только в случае, если налог уплачен в государстве, с которым у Российской Федерации заключен договор (соглашение) об избежании двойного налогообложения.

Если источник дохода находится в иностранном государстве, с которым не заключен договор (соглашение) об избежании двойного налогообложения, то удержанный источником дохода по месту его нахождения налог к зачету в Российской Федерации не принимается.

Для получения освобождения от уплаты налога, проведения зачета, получения налоговых вычетов или иных налоговых привилегий налогоплательщик должен представить в органы МНС России официальное подтверждение того, что он является резидентом государства, с которым Российская Федерация заключила действующий в течение соответствующего налогового периода договор (соглашение) об избежании двойного налогообложения, а также документ о полученном доходе и об уплате им налога за пределами Российской Федерации.

Согласно ст.226 НК РФ на представительства иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщики получили доходы, возложена обязанность по исчислению, удержанию и уплате налога с доходов указанных лиц.

Прием иностранных граждан на работу в представительство иностранной компании в г. Москве осуществляется в соответствии с Кодексом законов о труде Российской Федерации, Указом Президента Российской Федерации от 16.12.1993 N 2146 «О привлечении и использовании в Российской Федерации иностранной рабочей силы», а также Постановлениями Правительства Москвы от 16.07.1996 N 587 «О практике привлечения и использования в Москве иностранной рабочей силы» и от 24.02.1998 N 140 «О мерах по обеспечению исполнения Закона города Москвы от 22.10.1997 N 41 и внесении дополнений в Постановление Правительства Москвы от 16.07.1996 N 587».

| Л.Н.Медведева Советник налоговой службы |

III ранга