Бухгалтерский учет по займам: как действовать бухгалтеру в случае получения или выдачи заемных средств и начисления процентов.

Переданные и возвращенные заемщиком ресурсы на базе договорного соглашения не признают при учете заимодавца расходными операциями.

Если средства с процентами даются юридическим лицам, то используемые проводки проходят по счету 58 «Финансовые вложения».

На нем будет открыт субсчет «Предоставленные займы». При обстоятельствах, когда функционирование организации предполагает отдачу денег, то насчитанные проценты проходят по счету 91.1.

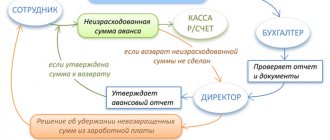

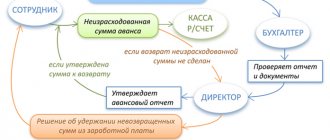

Условия перечисления заемных средств работнику, трудящемуся на предприятии предполагают использование счета 73 («Расчеты с персоналом по прочим операциям»). Применительно к типу денежных средств присутствуют счета 50 (Касса) и 51 (Расчетный счет).

Так, сочетание заемной суммы с процентами предполагает выполнение проводок:

- выдача: Д 58 (73), субсчет «Предоставленные займы», Кр 51 (50);

- возврат: Д 51 (50), Кр 58 (73).

Если предполагается, что компания будет удерживать заемные ресурсы из зарплаты работника, то используется счет 70.

Проводка для этих операций имеет вид:

Возврат суммы служащим: Д 70, Кр 73.

Сущность

Выдача займа — метод пополнения расчетного счета компании. Возможность предоставления услуги оговорена в ГК РФ (ст. 807). В Гражданском Кодексе такой кредит определяется с позиции договора. В нем оговаривается внесение займа от учредителя (работника, компании, МФО) на расчетный счет в виде денег или материальных ценностей с родовыми признаками. При этом компания в лице ее представителя обязуется вернуть переданные средства (вещи) в оговоренный срок.

Если в договоре участвует предприятие (юрлицо), бумага заключается в письменном виде. Сроки передачи кредита и иные условия сделки отражаются в соглашении с учетом требований законодательства. Передача денег и материальных ценностей осуществляется с учетом выплаты процентов или без них.

Бухгалтерский учет заемных средств

Каждая организация вправе осуществлять предоставление займа другой организации; проводки, отражающие заемные средства для физических и юридических лиц, имеют ряд различий. В первую очередь учитывается условие о том, является ли предоставленный заем процентным или же он выдается без процентов.

Регламентируется предоставление займа, проводки приведены в статье, Гражданским и Налоговым кодексами РФ, 402-ФЗ от 06.12.2011 «О бухучете» и ПБУ 19/02.

Согласно действующему гражданскому законодательству, договор займа (проводки — далее) оформляется таким образом, что займодавец предоставляет заемщику материальные или нематериальные ценности, объединенные родовыми признаками, на условиях обязательного возврата полученных средств (п. 1 ст. 807 ГК РФ).

Операция выдачи займа (проводки) оформляется надлежащими первичными документами бухгалтерии. Тип первичной документации зависит от вида ценностей, переданных взаймы (п. 1 ст. 9 402-ФЗ).

Займы выданные, проводки по которым формируются в составе финвложений, должны удовлетворять следующим требованиям (п. 2 ПБУ 19/02):

- Для сделки в обязательном порядке оформляется договор, закрепляющий права учреждения на совершение финансовых вложений.

- Рассчитываются возможные финансовые риски.

- Существует способность приносить доходность в виде процентов за пользование ссуженными ценностями в будущих периодах.

Таким образом, для отражения заимствованных материальных и нематериальных объектов в разрезе финансовых вложений используется счет 58 «Финансовые вложения», субсчет 3. Если предоставляется беспроцентная ссуда, отражаться такая операция будет в составе учета расходов.

В том случае, когда средства ссужаются физическому лицу, бухгалтерские записи для организации-займодавца будут аналогичны вышеуказанным. Проценты необходимо отражать по Дт счета 73 «Расчеты с персоналом по прочим операциям», субсчет 1.

Как происходит внесение займа на расчетный счет?

Кредитный договор заключается с участием компаний и граждан. Возможны следующие варианты:

- Внесение займа от учредителя на расчетный счет или сотрудника организации.

- Получение кредита в МФО.

- Оформление кредита в другой организации.

- Привлечение денег от частных лиц под проценты и с оформлением публичной оферты.

Упомянутые соглашения составляют с учетом действующего законодательства, касающихся заключения таких договоров.

Что делать с дополнительными расходами

Помимо процентов, привлеченные деньги могут сопровождаться дополнительными расходами:

- На обслуживание движений денежных средств (комиссия банка за получение кредита).

- Консультационные и информационные услуги.

- Иные затраты.

Они будут отражаться в качестве прочих расходов независимо от целей и срока действия договора. Для правильности учета сотрудник бухгалтерии вносит запись:

- Дебет 91.02 «Прочие расходы» Кредит 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами».

Поступление заемных денег на счета компании должно учитываться в соответствии с законом, чтобы не было путаницы при возврате долга и отражении в отчетности. Привлеченные со стороны капиталы требуют к себе внимательного отношения.

Тонкости оформления

Распространенный случай, когда договор заключается с учредителем предприятия. Преимущество способа в том, что такое внесение займа на расчетный счет не подлежит налогообложению. Если речь идет о трудностях, при которых участник компании не способен помочь финансово, организация обращается к специальным кредитным учреждениям.

Оформление проходит в следующие этапы:

- Составление текста соглашения. Здесь оговаривается срок кредита, сумма, проценты (если они предусмотрены).

- Согласование договора и подписание.

- Передача средств заемщику в день, который оговорен соглашением.

Займ под проценты

Рассмотрим пример — организация взяла займ в размере 200 000 рублей у учредителя Голованова Эрнеста Яковлевича под 8% годовых. Срок займа — 1 год.

Необходимо отразить операции получения займа, начисления процентов, удержания НДФЛ и уплаты процентов и долга.

Получение займа

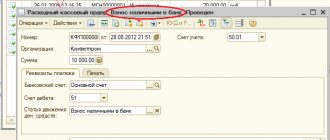

Для получения займа создадим документ “Поступление на расчетный счет”.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

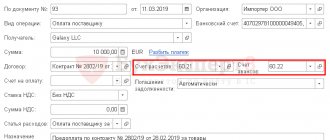

Выбираем операцию “Получение займа от контрагента”:

В документе указываем:

- Организацию и дату.

- Учредителя, который дает займ.

- Сумму займа.

- Счет расчетов 66.03, так как в данном случае займ краткосрочный.

Посмотрим проводки:

По Кт 66.03 образуется задолженность перед учредителем.

Займ можно получить и наличными. В таком случае создается документ “Поступление наличных” с операцией “Получение займа от контрагента”.

Расчет и начисление процентов по займу

Отдельного документа для начисления процентов нет, поэтому создадим ручную операцию. Заходим в раздел “Операции — Бухгалтерский учет — Операции, введенные вручную”, нажимаем “Создать — Операция”:

Указываем проводку Дт 91.02 Кт 66.04, а также сумму начисленных процентов за месяц.

Начисленные проценты отражаются по кредиту счета 66.04, в качестве субконто указываем учредителя и договор.

Таким же образом будут начисляться проценты за другие месяцы.

НДФЛ с дохода по процентам

По начисленным процентам нужно удержать НДФЛ с учредителя в размере 13%.

Для этого создадим ручную операцию с проводкой Дт 66.04 Кт 68.01:

Такую же проводку нужно будет вводить ежемесячно.

Кроме этого, чтобы НДФЛ отразился в отчетности, нужно создать документ”Операция учета НДФЛ”. Заходим в меню “Зарплата и кадры — НДФЛ — Все документы по НДФЛ”:

Создаем документ “Операция учета НДФЛ”:

В документе указываем информацию о доходах, исчисленном и удержанном НДФЛ.

Точно так же создаем документ в другие месяцы.

Перечисление процентов учредителю

Для оплаты процентов учредителю создадим документ “Списание с расчетного счета” с видом операции “Возврат займа контрагенту”:

В документе указываем:

- Организацию и дату.

- Учредителя и договор.

- Сумму процентов за вычетом НДФЛ.

- Вид платежа “Уплата процентов”.

- Счет расчетов 66.04.

Посмотрим проводки:

По Дт 66.04 погашена часть процентов перед учредителем.

В следующие месяцы проценты будут погашаться аналогично.

Возврат займа

В конце срока займа нужно вернуть основной долг учредителю. Для этого создадим документ “Списание с расчетного счета”, операция “Возврат займа контрагенту”:

В документе указываем:

- Организацию и дату.

- Учредителя и договор.

- Сумму основного долга.

- Вид платежа “Погашение долга”.

- Счет расчетов 66.03.

Посмотрим проводки:

По Дт 66.03 погашен долг перед учредителем.

Как зачисляются деньги?

Внесение займа происходит сразу на расчетный счет компании. Здесь выделяются следующие пути:

- Оформление перевода с аккаунта гражданина или организации, которая передает деньги, на расчетный аккаунт получателя. В соглашении между сторонами прописываются реквизиты для проведения транзакции.

- Через терминал самообслуживания (при открытом банке).

- Перечисление средств в отделении финансового учреждения. Это классический способ, для реализации которого также потребуются реквизиты банка. Вариант актуален в случаях, когда деньги кредитора имеются в наличном виде.

Внесение займа на расчетный счет (от учредителя или другой стороны) не требуют выполнения иных манипуляций. Исключение — оформление бухгалтерской отчетности. Как только средства перечислены, они переходят в распоряжение организации.

Проводки начисленных процентов по выданным займам

Процентную выгоду можно распределить к доходам от целевого функционирования или к иным поступлениям. Такой выбор прописывается в уставных документах об учете компании.

Получение процентов удовлетворяет таким проводкам:

- начисление: Д 76, Кр 91-1 «Прочие доходы»;

- получение процентных средств: Д 50 (51), Кр 76.

Проценты в натуральной форме

Получение процентов в форме натуры отразится на балансе, только когда они будут образованы:

- начисленные проценты в натуральной форме: Д 76, Кр 91-1;

- оплата процентов в виде пришедшей собственности: Д 41 (09, 10), Кр 76;

- учет налога на дивиденды в виде пришедшей собственности: Д 19, Кр 76.

Проводки в бухотчетности

На практике проводки при внесении займа на расчетный счет зависят от периода погашения. Если договор оформлен на период до года, используется счет 66, а при заключении соглашения на период от года — 67-й. Проводки по бухгалтерии имеют следующий вид:

- Д50 К66 (67) — получен беспроцентный кредит (наличными в кассе).

- Д51 К50 — средства «зашли» на р/с компании.

В НК РФ (статьях 251 и 270) указано, что деньги, переданные и полученные по кредитному договору, с позиции расходов и прибыли во внимание не берутся.

Проводка займа в натуральной форме

Отдача ресурсов может происходить в натуральной форме. Капвложения в представленной ситуации равняются стоимости активов, отданных предприятием на определенный срок. Общая стоимость отдаваемых активов высчитывается на основе подобных активов на подобных условиях.

Если в качестве долговых ресурсов передается имущество, то в расходы такая передача не идет. Натуральная форма при передаче имущества от платящей компании подразумевает начисление НДС.

Операции при таких обстоятельствах отразятся:

- исчисление налога на ДС с величины ресурсов: Деб-т 91-2, Кред-т 68, субсчет «Расчеты по НДС»;

- возврат: Деб-т 51 (50), Кред-т 58-3 (76).

При возвращении ресурсов натуральной формы значение НДС, вновь поступаемой собственности, обуславливают проводящие операции:

- учет НДС при возврате (поступающее имущество): Деб-т 19, Кред-т 58-3;

- вычитание входного налога: Деб-т 68, субрасчет «Расчеты по НДС», Кред-т 19.

В последней проводке входной НДС вычитается при событиях, когда функционирование предприятия подлежит обложению НДС.

Примеры операций с проводками по 67 счету

Пример 1. Учет долгосрочного кредита, полученного в банке

ООО «Весна» получила в банке ОАО «Осень» кредит на 3 года в размере 2 500 000 руб. Основной долг и проценты рассчитываются ежемесячно равными долями по ставке 13.5% годовых.

Таблица проводок по 67 счету — Долгосрочный кредит:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ-основание |

| 51 | 67 | 2 500 000,00 | Получение кредита от ОАО «Осень» | Банковская выписка |

| 91.02 | 67 | 28 125,00 | Отражена сумма процентов по кредиту за месяц | Кредитный договор, бухгалтерская справка |

| 67 | 51 | 69 444,44 | Оплата основного долга за месяц | Платёжное поручение |

| 67 | 51 | 28 125,00 | Оплата процентов | Платёжное поручение |

Пример 2. Выпуск облигации стоимостью выше номинальной

Допустим, организацией была размещена облигация на вторичном рынке стоимостью 16 000 руб., номинал – 10 000 руб. со сроком погашения 24 месяца.

Таблица проводок – Выпуск облигации стоимостью выше номинальной:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ-основание |

| 51 | 67 | 10 000 | Отражение номинальной стоимости облигации | Выписка банка |

| 51 | 98 | 6 000 | Денежные средства выше номинала отражены в учёте | Выписка банка |

| 98 | 91.01 | 250 | Каждый месяц | Бухгалтерская справка-расчёт |

Если предоставляется процентный займ: проводки по процентному договору

Так, при заключении процентного договора займа проводки составляются с использованием спецсчета 58 «Финвложения», причем к данному бухсчету следует открыть отдельный субсчет «Средства, переданные под заем».

| Содержание операции | Дебет | Кредит |

| Займ выданный, бухгалтерские проводки: | ||

| В денежной форме | 58 | 50 «Касса» 51 «Расчетные счета» 52 «Валютные счета» |

| В натуральной форме | 01 «Основные средства» 10 «Материалы, сырье» 41 «Товары» | |

| Возврат заемных средств | 50, 51, 52, 01, 10, 41 | 58 |