Курсовые разницы при проведении экспортно-импортных сделок

Все российские организации обязаны вести бухучет в рублях. Если они рассчитываются с контрагентом в валюте, то сумму операции нужно пересчитать в рубли.

В общем случае пересчет следует производить по текущему валютному курсу ЦБ РФ. Но если в договоре указан иной порядок определения курса (валютная оговорка), то нужно использовать условия договора (п. 5 ПБУ 3/2006).

Но сделки, особенно экспортно-импортные, редко проходят за один день, поэтому валютный курс за время действия договора будет меняться. Это – одна из причин возникновения курсовых разниц.

Если компания приобрела у иностранного контрагента товар на условиях отсрочки платежа, то на дату поставки бухгалтер должен принять его на учет, отразив сумму в рублях по текущему курсу ЦБ.

Но на дату оплаты за товар курс, скорее всего, будет другим. Поэтому компания заплатит иностранному поставщику сумму, отличную от той, по которой товар был принят на учет.

Если курс валюты вырастет, то возникает отрицательная курсовая разница – дополнительный расход. Компании для оплаты понадобится большая сумма в рублях, чем первоначальная оценка товара. Если же курс валюты к моменту оплаты снизится, то курсовая разница будет положительной – компания сэкономит рублевые средства.

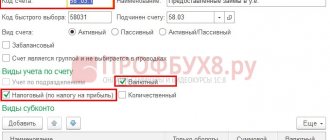

В подобных случаях курсовые разницы в бухучете нужно отражать на счете 91 «Прочие доходы и расходы»: отрицательные – по дебету, а положительные – по кредиту.

Особенности учета при УСНО

У фирм на УСНО учету подлежит курсовая разница от проведения операций, касающихся покупки инвалюты и ее продажи. Но только при условии, что она будет положительной.

Основанием для такого ведения учета выступают разъяснения Минфина о том, что операции во внебанковском секторе по обмену инвалюты – это не реализация товара. Они становятся таковыми только для банковских учреждений. У них инвалюта выступает имуществом для продажи, а значит, товаром.

Для фирм на УСНО покупка инвалюты и ее реализация за отечественную валюту, это операции, которые:

- связаны с обращением инвалюты;

- не относятся к ее продаже.

Курсовые разницы с плюсом или минусом, рождающиеся от операций купли-продажи инвалюты, следует учитывать во внереализационных доходах. Когда инвалюту удалось продать выше официальной котировки появляется курсовая разница положительная. Именно ее следует зачислить во внереализационные доходы.

Пример 1

ООО «Альфа» приобрело у иностранного поставщика товар на сумму 1000 евро с отсрочкой платежа. На дату поставки курс евро был 75 рублей, а на дату оплаты – 78 рублей. Таким образом, товар был поставлен на учет по стоимости 75 х 1000 = 75 000 рублей, а при оплате компания потратила на покупку валюты 78 х 1000 = 78 000 рублей. Отклонение в 3000 рублей – это отрицательная курсовая разница.

ДТ 41 – КТ 60 (75 000 руб.) – товар приобретен и поставлен на учет по курсу на дату покупки

ДТ 60 – КТ 52 (78 000 руб.) – товар оплачен по курсу на дату оплаты

ДТ 91.2 – КТ 60 (3000 руб.) – отрицательная курсовая разница

Аналогично определяются курсовые разницы, если сама компания поставляет иностранным покупателям товары с отсрочкой платежа. Выручку от реализации нужно определять по курсу ЦБ на дату отгрузки, а считать курсовые разницы – исходя из курса на дату оплаты.

НДС у покупателя

Покупатель в любом случае принимает НДС к вычету в той сумме, в которой налог указан в счете-фактуре. А при возникновении курсовых разниц учитывает их во внереализационных доходах или расходах (п. 1 ст. 172 НК РФ).

ПРИМЕРЦена товара составляет 23 600 долл. США, в т. ч. НДС по ставке 18% (3600 долл. США). Стоимость товара без НДС – 20 000 долл. США (23 600 долл. США – 3600 долл. США). Товар оплачивается в рублях по курсу ЦБ, установленному на дату платежа. Аванс в размере 50% от цены товара по договору перечислен 25 апреля. Товар отгружен 25 мая. Окончательный расчет произведен 8 июня.Курс доллара США, установленный ЦБ, составил:– на 25.04 – 66,2 руб/долл.;– на 25.05 – 67 руб/долл.;– на 31.05 – 65,5 руб/долл.;– на 08.06 – 66 руб/долл.Сумма перечисленного аванса составила 781 160 руб. (23 600 долл. × 50% × 66,2 руб./долл.). Сумма, перечисленная при окончательном расчете, равна 778 800 руб. (23 600 долл. × 50% × 66 руб./долл.).

Учет у продавца

При получении аванса продавец исчислит НДС в сумме 119 160 руб. (781 160 руб. × 18 / 118).При отгрузке продавец:– признает выручку в налоговом учете (за вычетом НДС) в сумме 1 332 000 руб. (20 000 долл. × 50% × 67 руб./долл. + 781 160 руб. – 119 160 руб.);– признает выручку в бухгалтерском учете (с учетом НДС) в сумме 1 571 760 руб. (23 600 долл. × 50% ×67 руб./долл. + 781 160 долл.);– начислит НДС в сумме 239 760 руб. (20 000 долл. × 50% × 67 руб./долл. × 18% + 119 160 руб.);– примет к вычету НДС, исчисленный с аванса, в сумме 119 160 руб.На последний день мая продавец признает в расходах в бухгалтерском и налоговом учете отрицательную курсовую разницу в сумме 17 700 руб. (23 600 долл. × 50% × (65,5 руб./долл. – 67 руб./долл.).Поскольку за счет этой разницы дебиторская задолженность уменьшилась, то для продавца она отрицательная.На дату окончательного расчета продавец признает в доходах в бухгалтерском и налоговом учете положительную курсовую разницу – в сумме 5900 руб. (23 600 долл. × 50% × (66 руб./долл. – 65,5 руб./долл.)).Поскольку за счет этой разницы дебиторская задолженность увеличилась, то для продавца она положительная.В бухгалтерском учете проводки будут такие:

на 25.04:ДЕБЕТ 51 КРЕДИТ 62-аванс

– 781 160 руб. – получен аванс от покупателя;

ДЕБЕТ 62-аванс КРЕДИТ 68-НДС

– 119 160 руб. – начислен НДС с аванса;

на 25.05:ДЕБЕТ 62 КРЕДИТ 90

– 1 571 760 руб. – признана выручка от реализации товаров;

ДЕБЕТ 90 КРЕДИТ 68-НДС

– 239 760 руб. – начислен НДС с отгрузки;

ДЕБЕТ 62-аванс КРЕДИТ 62

– 781 160 руб. – зачтен полученный аванс;

ДЕБЕТ 68-НДС КРЕДИТ 62-аванс

– 119 160 руб. – принят к вычету НДС с аванса;

на 31.05:ДЕБЕТ 91 КРЕДИТ 62

– 17 700 руб. – отражена отрицательная курсовая разница;

на 08.06:ДЕБЕТ 51 КРЕДИТ 62

– 778 800 руб. – получены деньги от покупателя для окончательного расчета;

ДЕБЕТ 62 КРЕДИТ 91

5900 руб. – отражена положительная курсовая разница.

Учет у покупателя

При получении счета-фактуры продавца на сумму перечисленного аванса, покупатель примет к вычету НДС в сумме, указанной в счете-фактуре – 119 160 руб. (781 160 руб. × 18 / 118).После отгрузки покупатель примет товар к бухгалтерскому и налоговому учету по стоимости 1 332 000 руб. (20 000 долл. × 50% × 67 руб./долл. + 781 160 руб. – 119 160 руб.).При получении счета-фактуры продавца на отгрузку, покупатель примет к вычету НДС в сумме, указанной в счете-фактуре, – 239 760 руб. (20 000 долл. × 50% × 67 руб./долл. × 18% + 119 160 руб.), а НДС – в сумме 119 160 руб., ранее принятой к вычету с аванса, восстановит.На последний день мая покупатель признает в доходах в бухгалтерском и налоговом учете положительную курсовую разницу в сумме 17 700 руб. (23 600 долл. × 50% ×(65,5 руб./долл. – 67 руб./долл.).На дату окончательного расчета покупатель признает в расходах в бухгалтерском и налоговом учете отрицательную курсовую разницу – в сумме 5900 руб. (23 600 долл. × 50% × (66 руб./долл. – 65,5 руб./долл.)).В бухгалтерском учете проводки будут такие:

на 25.04:ДЕБЕТ 60-аванс КРЕДИТ 51

– 781 160 руб. – перечислен аванс продавцу;

ДЕБЕТ 68-НДС КРЕДИТ 60-аванс

– 119 160 руб. – принят к вычету НДС с аванса;

на 25.05:ДЕБЕТ 41 КРЕДИТ 60

– 1 332 000 руб. – товары приняты к учету;

ДЕБЕТ 19 КРЕДИТ 60

– 239 760 руб. – отражен входной НДС;

ДЕБЕТ 60-аванс КРЕДИТ 68-НДС

– 119 160 руб. – восстановлен НДС с аванса;

ДЕБЕТ 60 КРЕДИТ 60-аванс

– 781 160 руб. – зачтен полученный аванс;

на 31.05:ДЕБЕТ 60 КРЕДИТ 91

– 17 700 руб. – отражена положительная курсовая разница;

на 08.06:ДЕБЕТ 60 КРЕДИТ 51

– 778 800 руб. – перечислены деньги продавцу для окончательного расчета;

ДЕБЕТ 91 КРЕДИТ 60

– 5900 руб. – отражена отрицательная курсовая разница.

Налоговый эксперт

Оксана Доброва

Практическая бухгалтерия

Данная статья опубликована в закрытом разделе портала «Практическая бухгалтерия». Конкретные бухгалтерские вопросы с примерами решений и экспертными мнениями — максимум полезной и нужной информации на одном портале. Получите доступ >>

Если у Вас есть вопрос — задайте его здесь >>

Пример 2

ООО «Дельта» продало иностранному покупателю товар на сумму 2 000 долларов США с отсрочкой платежа. На дату отгрузки курс доллара был равен 65 рублей, поэтому компания учла выручку в сумме 65 х 2000 = 130 000 рублей. На дату оплаты курс вырос до 67 рублей за доллар и рублевый эквивалент полученной валютной выручки стал равен 67 х 2000 = 134 000 руб. Отклонение в 4000 рублей – это дополнительный доход компании, т.е. положительная курсовая разница.

ДТ 62 – КТ 90 (130 000 руб.) – начислена выручка по курсу на дату отгрузки

ДТ 52 – КТ 62 (134 000 руб.) – валютная выручка зачислена на счет по курсу на дату оплаты

ДТ 62 – КТ 91.1 (4000 руб.) – положительная курсовая разница

Если организация получила или выдала аванс в иностранной валюте, то курсовые разницы по нему не возникают (п. 7 ПБУ 3/2006). В этом случае выручку или затраты учитывают по курсу на дату получения (выдачи) аванса. Изменения курса валюты к моменту «закрытия» аванса отгрузкой никак не повлияет на учет.

Как учесть курсовую разницу по подотчетным суммам

Вы можете выдавать работникам наличную иностранную валюту под отчет.

Авансы, выданные в иностранной валюте сотруднику, который направляется в командировку, пересчитывают только на день выдачи. В дальнейшем их не пересчитывают ни на дату утверждения авансового отчета, ни на дату составления бухгалтерской отчетности (п. 7, 9, 10 ПБУ 3/2006). Поэтому в авансовом отчете выданные авансы в иностранной валюте отражают по курсу, который действовал на дату выдачи (п. 9 ПБУ 3/2006).

Если же работник возвращает неиспользованные денежные средства, то их необходимо отражать по курсу, который действует на дату возврата, так как возвращенные денежные средства уже не рассматривают как выданные авансы. В связи с этим могут возникнуть курсовые разницы.

Положительную курсовую разницу отражают проводкой:

ДЕБЕТ 71 КРЕДИТ 91-1

— отражена положительная курсовая разница по подотчетным суммам.

Отрицательную курсовую разницу отражают проводкой:

ДЕБЕТ 91-2 КРЕДИТ 71

— отражена отрицательная курсовая разница по подотчетным суммам.

ПРИМЕР 5. УЧЕТ КУРСОВОЙ РАЗНИЦЫ ПО ПОДОТЧЕТНЫМ СУММАМ

Заместителю генерального директора ООО «Полет» А.Б. Иванову 15 февраля отчетного года было выдано под отчет 600 долл. США на командировочные расходы. Согласно авансовому отчету, утвержденному 20 февраля отчетного года, расходы на командировку составили 500 долл. США.Курс доллара США составил:— на 15 февраля– 24,5 руб./USD;— на 20 февраля – 25 руб./USD.Бухгалтер «Полета» сделает такие проводки:

15 февраляДЕБЕТ 71 Субсчет «расчеты с подотчетными лицами в долларах США» КРЕДИТ 50

— 14 700 руб. (600 USD × 24,5 руб./USD) – выдана наличная валюта под отчет;

20 февраляДЕБЕТ 26 КРЕДИТ 71 Субсчет «расчеты с подотчетными лицами в долларах США»

— 12 250 руб. (500 USD × 24,5 руб./USD) – суммы, выданные под отчет, включены в состав расходов;

ДЕБЕТ 50 КРЕДИТ 71 Субсчет «расчеты с подотчетными лицами в долларах США»

— 2500 руб. (100 USD × 25 руб./USD) – возвращена в кассу неиспользованная валюта, ранее выданная под отчет;

ДЕБЕТ 71 СУБСЧЕТ «Расчеты с подотчетными лицами в долларах США» КРЕДИТ 91-1

— 50 руб. (100 USD × (25 руб./USD – 24,5 руб./USD)) – отражена положительная курсовая разница.

Пример 3

ООО «Сигма» перечислило иностранному контрагенту аванс в счет будущей поставки товара в сумме 5 000 евро. Курс на дату перечисления аванса – 80 рублей за евро. На момент поставки курс евро вырос до 82 рублей, но товар был принят на учет по курсу на дату оплаты, т.е. в сумме 80 х 5 000 = 400 000 руб.

Если полученный или оплаченный аванс покрывает часть стоимости поставки, то курсовую разницу нужно считать только по той части отгрузки (поставки), которая не закрыта авансом.

Курсовые разницы при пересчете активов, выраженных в валюте

Курсовые разницы возникают при пересчете остатков валютных средств в кассе и на счетах организации, а также ценных бумаг (кроме акций), если их стоимость определяется в валюте.

Кроме того, необходимо пересчитывать и текущие валютные задолженности по расчетам, кроме долгов по выданным и полученным авансам.

Организация обязана делать пересчет на отчетную дату, но имеет право определять курсовые разницы и чаще – по мере изменения курса. Большинство организаций сдают бухгалтерскую отчетность один раз в год, т.е. отчетная дата у них будет только 31 декабря. Но за год валютные курсы могут измениться очень существенно, да и большинство прошлогодних договоров уже будет исполнены.

С другой стороны, пересчитывать долги и остатки на счетах каждый день при малейшем изменении курсов тоже не имеет смысла. Поэтому бизнесмены обычно выбирают компромиссный вариант и считают курсовые разницы по остаткам раз в месяц. Этот порядок нужно отразить в учетной политике.

Пример 5

Организации требуются 5000 долларов США для расчета за импортный товар. Курс доллара, установленный ЦБ на дату покупки – 65 рублей, курс банка – 67 рублей. Поэтому у организации возникнет отрицательная курсовая разница в сумме 5 000 х (67 – 65) = 10 000 рублей.

ДТ 57 – КТ 51 (335 000 руб.) – организация перечислила деньги для покупки валюты по курсу банка

ДТ 52 – КТ 57 (325 000) – валюта зачислена на счет по курсу ЦБ

ДТ 91.2 – КТ 57 (10 000) – отрицательная курсовая разница

Пример 6

В соответствии с учредительным договором иностранная компания должна внести в уставный капитал российской организации 1 000 долларов США

На дату подписания договора курс доллара был 72 рубля, а на дату оплаты стал равен 74 рублям

ДТ 75 – КТ 80 (72 000 руб.) – начислена задолженность учредителя по вкладу в УК

ДТ 52 – КТ 75 (74 000 руб.) – учредитель оплатил вклад

ДТ 75 – КТ 83 (2 000 руб.) – положительная курсовая разница отнесена на добавочный капитал

Кассовый метод

В соответствии с пунктом 1 статьи 273 НК РФ организации (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу при условии выполнения требований, предусмотренных данным пунктом.

Пунктами 2 и 3 статьи 273 НК РФ устанавливается, что если организация-налогоплательщик определяет свои доходы и расходы по кассовому методу, то датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом, а расходами налогоплательщика признаются затраты после их фактической оплаты.

Данные нормы НК РФ, четко определяя порядок признания доходов и расходов по реализации товаров (работ, услуг), оставляют неясным вопрос признания внереализационных доходов и расходов. В частности, это относится к признанию курсовых разниц по валютным операциям при определении доходов и расходов кассовым методом.

Для ответа на вопрос о том, признаются или не признаются курсовые разницы доходами и расходами при применении кассового метода нужно, прежде всего, разобраться в том, что вообще НК РФ признает внереализационными доходами и расходами.

В соответствии с положениями статей 247 и 248 НК РФ в состав объекта налогообложения включаются доходы от реализации товаров (работ, услуг), а также внереализационные доходы. Состав внереализационных доходов предусмотрен статьей 250 НК РФ, однако приведенный перечень не может быть признан исчерпывающим, поскольку в абзаце втором данной статьи, открывающем список внереализационных доходов, используется формулировка, что «…внереализационными доходами признаются, в частности

…»

.

Таким образом, при определении состава доходов, подлежащих включению в состав налоговой базы по налогу на прибыль, необходимо исходить из общего понятия дохода, приведенного в статье 41 НК РФ, под которым понимается «экономическая выгода

в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить»

.

Курсовые разницы в налоговом учете при общей налоговой системе

Курсовые разницы для налога на прибыль нужно учитывать по тем же принципам, что и для бухучета (п. 11 ст. 250, пп. 5 п. 1 ст. 265 НК РФ). Положительные курсовые разницы в налоговом учете относят на внереализационные доходы, а отрицательные – на внереализационные расходы.

На НДС курсовые разницы не влияют. База по НДС определяется на дату отгрузки или получения аванса. Таким образом, начисленный НДС «фиксируется» по тому курсу, по которому был отгружен товар или получен аванс. Любые колебания валютного курса в дальнейшем никак не отражаются на расчете НДС по этой операции.

Учет курсовых разниц в соответствии с Указом от 31.12.2019 №504

Указ Президента Республики Беларусь от 31.12.2019 №504 «О курсовых разницах» (далее – Указ №504) установил, что организации обязаны закрепить в своей учетной политике порядок учета курсовых разниц для целей налогового учета (порядок учета курсовых разниц в бухгалтерском учете Указ №504 не изменяет).

В соответствии с Указом №504 организация вправе учитывать курсовые разницы в налоговом учете (в составе внер.доходов / внер.расходов):

- либо в общем порядке – ежеквартально

- либо в декабре календарного года (последнем отчетном периоде календарного года)

В случае если порядок налогового учета курсовых разниц в учетной политике организации не определен, курсовые разницы подлежат учету при исчислении налога на прибыль на основании положений статей 173 – 175 Налогового кодекса (письмо МНС РБ от 03.06.2020 №2-2-10/01179).

Выбранный в соответствии с Указом №504 организацией порядок учета курсовых разниц в налоговом учете в течение налогового периода (календарного года) изменению не подлежит (в том числе в 2021 году).

Точнее – не подлежал.

Подпункт 2.6 Указа Президента Республики Беларусь от 24.04.2020 №143 «О поддержке экономики» предоставляет организациям право ОДНОКРАТНО в 2021 году изменить выбранный порядок налогового учета курсовых разниц.

При этом:

- вносятся изменения в учетную политику организации на 2020 год (издается соответствующий приказ)

- новый измененный порядок действует в течение всего 2020 года

В случае применения организацией норм подпункта 2.6 Указа №143, организация вправе изменить свои показатели по расчету налога на прибыль: (письмо МНС РБ от 03.06.2020 №2-2-10/01179):

- либо при представлении налоговой декларации за текущий (т.е. прошедший) отчетный период путем заполнения раздела III “Сведения о занижении (завышении) суммы налога, подлежащей уплате (возврату) по налоговой декларации (расчету), в которой обнаружены неполнота сведений или ошибки” налоговой декларации (расчета) по налогу на прибыль

- либо путем представления налоговой декларации (расчета) по налогу на прибыль с внесенными изменениями (уточнениями) за предыдущие отчетные периоды.

Обратите внимание!

Если организация отражает курсовые разницы:

- в налоговом учете – только один раз в конце календарного года (в соответствии с Указом №504),

- а в бухгалтерском учете – ежемесячно (в общем порядке),

то возникают временные разницы – а это значит, что возникают отложенные налоговые активы (ОНА) и/или отложенные налоговые обязательство (ОНО). ОНА и/или ОНО подержат отражению в бухгалтерском учете.

Для понимания – возникает разница между «условным» налогом на прибыль, который нужно было бы уплатить организации с «бухгалтерской» прибыли, и фактически уплачиваемым по итогам отчетного периода (квартала) налога на прибыль. Для целей достоверности финансовой отчетности эта разница («отложенный» налоговый актив или обязательство) между «бухгалтерским» налогом на прибыль и «фактическим» налогом на прибыль необходимо отразить в бухгалтерском учете.

Курсовые разницы при УСН

При использовании УСН не нужно переоценивать активы и обязательства, выраженные в иностранной валюте (п. 5 ст. 346.17 НК РФ). Получается, что в общем случае курсовые разницы никак не влияют на расчет «упрощенного» налога.

Но здесь есть одно исключение. Если у бизнесмена возникнет положительная курсовая разница при продаже или покупке иностранной валюты, то он должен учесть этот доход для расчета УСН. Причем отрицательную курсовую разницу в аналогичной ситуации «упрощенец» учесть не может. На это указал Минфин в письме от 15.01.2020 № 03-11-11/1310.

Дело в том, что курсовые разницы при купле-продаже валюты не относятся к переоценке активов и обязательств. Для налога на прибыль их нужно учитывать в соответствии с п. 2 ст. 250 НК РФ. А «упрощенцы» должны учитывать внереализационные доходы по требованиям ст. 250 НК РФ. Это указано в п. 1 ст. 346.15 НК РФ.

С другой стороны – в закрытом перечне расходов для УСН (ст. 346.17 НК РФ) отрицательных курсовых разниц нет. А значит – учесть их нельзя в любом случае.

Поэтому «упрощенцы», которые покупают или продают валюту, находятся в невыгодном положении по сравнению с компаниями на ОСНО.

Учёт и налогообложение курсовых разниц

Алина Маргутова

26 ноября 2021 574

Бизнес

Курсовая разница возникает при колебании курсов валют, если организация занимается импортом или экспортом, а все операции совершются в иностранной валюте. Расскажем о том, как отражать курсовую разницу в бухгалтерском и налоговом учёте.

Виды курсовой разницы

Курсовая разница зависит от того, как изменился курс валюты: если он вырос, то образуется положительная разница, если упал — отрицательная.

При дебиторской задолженности положительная курсовая разница — это доход организации, потому что должник выплатит сумму больше изначальной, а отрицательная разница — расход. Если компания сама является должником, то для неё всё наоборот.

Бухгалтерский учёт курсовой разницы

Курсовая разница учитывается в составе прочих доходов и расходов на счёте 91 «Прочие доходы и расходы». Исключение составляют расчёты с учредителями: в этом случае курсовые разницы относятся на счёт 83 «Добавочный капитал».

Положительная курсовая разница отражается на счёте 91.01 при дебиторской задолженности или на счёте 91.02 при кредиторской.

Отрицательная курсовая разница отражается на счёте 91.02 при дебиторской задолженности и на счёте 91.01 при кредиторской.

При учёте курсовых разниц делаются следующие виды проводок.

Курсовые разницы и валютный счёт

При росте курса ЦБ увеличивается рублёвый эквивалент валютных средств. В этом случае нужно признать прочий доход:

- Дебет счёта 52 «Валютные счета»— Кредит счёта 91, субсчёт «Прочие расходы».

- Дебет счёта 91, субсчёт «Прочие расходы» — Кредит счёта 52.

- Дебет счёта 91, субсчёт «Прочие расходы» — Кредит счёта 50 «Касса»;

- Дебет счёта 50 — Кредит счёта 91, субсчёт «Прочие доходы».

При снижении курса ЦБ возникает прочий расход, который отражается противоположной проводкой:

Курсовые разницы по иностранной валюте на кассе организации отражаются по тому же принципу:

Курсовые разницы при приобретении внеоборотных активов и МПЗ

Стоимость основных средств, нематериальных активов и МПЗ фиксируется по курсу ЦБ РФ на дату принятия их к учёту и больше не изменяется. Переоценить можно только задолженность по оплате поставщику. В результате возникают положительные или отрицательные курсовые разницы, которые отражаются следующими проводками:

- Дебет счёта 91 «Прочие доходы и расходы», субсчёт «Прочие расходы» Кредит счёта 60 «Расчёты с поставщиками и подрядчиками» — Отражена отрицательная курсовая разница по расчётам с поставщиком;

- Дебет счёта 60 «Расчёты с поставщиками и подрядчиками» Кредит счёта 91 «Прочие доходы и расходы», субсчёт «Прочие доходы» — Отражена положительная курсовая разница по расчётам с поставщиком.

Авансы и курсовые разницы

Суммы полученных и выданных авансов учитываются по курсу на дату получения или перечисления денежных средств соответственно и не переоцениваются.

Курсовые разницы при покупке и продаже валюты

При покупке валюты необходимы следующие проводки:

| Счёт Дт | Счёт Кт | Содержание операции | Первичный документ-основание |

| 57 | 52 | Перечислены Денежные средства на покупку валюты | Выписка банка по рублевому р/счёту |

| 52 | 57 | Валюта после конвертации поступила на р/с фирмы | Выписка банка по валютному р/счёту |

| 57 | 91.01 | Отражена положительная курсовая разница | Бухгалтерская справка-расчёт |

| 91.02 | 57 | Отражена отрицательная курсовая разница | Бухгалтерская справка-расчёт |

При продаже валюты делаются следующие проводки:

| Счёт Дт | Счёт Кт | Содержание операции | Первичный документ-основание |

| 57 | 52 | Продажа валюты для конвертации | Выписка банка по валютному р/счёту |

| 52 | 57 | Поступили рублевые денежные средства после конвертации | Выписка банка по рублёвому р/счёту |

| 57 | 91.01 | Отражена положительная курсовая разница | Бухгалтерская справка-расчёт |

| 91.02 | 57 | Отражена отрицательная курсовая разница | Бухгалтерская справка-расчёт |

Налоговый учёт курсовой разницы

НДС

НДС с курсовых разниц не рассчитывают. Налоговую базу для НДС определяют на день отгрузки товаров, выполнения работ, оказания услуг или передачи имущественных прав и на эту же дату валюту пересчитывают в рубли.

Налог на прибыль

Плательщики налога обязаны проводить переоценку валютных ценностей. Учёт курсовых разниц зависит от их вида и от метода учёта. Методы учёта и порядок их применения должны быть закреплены в учётной политике.

Положительная курсовая разница, возникшая при переоценке — это доход организации. Его учитывают в составе внереализационных доходов.

При методе начисления доход признают на ту дату, когда первым произошло одно из событий:

- переход права собственности на валюту при операциях с иностранной валютой;

- наступило последнее число месяца;

- прекращение или исполнение валютного обязательства и требования, если дата не совпадает с последним числом месяца.

При кассовом методе курсовые разницы не возникают, потому что сумма валютной задолженности совпадает с суммой, которую перечислили контрагенту.

При переоценке валютных ценностей на счетах можно пользоваться тем же способом, что и при методе начисления.

Нельзя признать доходом следующие положительные курсовые разницы:

- По ценным бумагам, номинированным в иностранной валюте.

- По выданным и полученным авансам. Но в случае расторжения сделки придётся пересчитать обязательство по возврату денег с даты получения аванса до дня расторжения договора. Полученную положительную курсовую разницу нужно включить во внереализационные доходы, а отрицательную — в расходы.

- Если поступила валюта, которую не учитывают в налоговой базе — целевые средства в валюте или вклад в уставный капитал.

Отрицательную разницу учитывают в расходах организации.

При методе начисления расход признают на дату наиболее раннего события:

- переход права собственности на валюту при совершении операций с валютой;

- на последнее число каждого месяца;

- на дату прекращения или исполнения валютных обязательств и требований.

При кассовом методе курсовой разницы не возникает, за исключением валюты на счетах. В этом случае можно определить дату признания расходов так же, как при методе начисления.

Нельзя учесть в расходах отрицательные разницы, которые возникли:

- по ценным бумагам в валюте, авансам и по валюте, которую не учитывают в налоговой базе;

- по обязательствам и требованиям, не связанным с деятельностью, направленной на получение дохода.

При покупке и продаже валюты также может возникнуть доход или расход.

Покупка валюты ниже курса ЦБ — это внереализационный доход, выше — внереализационный доход. При продаже наоборот, расход возникает, если курс ниже ЦБ, а если выше — доход.

При методе начисления признать разницу нужно на дату перехода права собственности на валюту.

При кассовом методе доход учитывают на дату поступления валюты или рублей на счёт организации.

УСН

Упрощенцы не производят переоценку валютных ценностей и обязательств для налогового учёта, поэтому никакой разницы не возникает.

Исключение составляет продажа или покупка валюты: если возникает положительная разница, её нужно учесть во внереализационных доходах и заплатить налог. Учесть отрицательную разницу в расходах при этом нельзя, т.к. список расходов на упрощёнке является закрытым.

ЕНВД

С 1 января 2021 года ЕНВД прекратит действовать. Но до этого следует учитывать, что если компания ведёт только деятельность на ЕНВД, курс валюты не влияет на сумму её налога.

Алина Маргутова

26 ноября 2021 574

Статья была полезна?

67% читателей считают статью полезной

Спасибо за отзыв!

Комментарии для сайта

Cackle

Продукты по направлению

1С-Отчетность

—> Сервис передачи отчетности в контролирующие органы из программ «1С:Предприятие»

Астрал Отчет 5.0

—> Онлайн-сервис для передачи отчетности в контролирующие органы

Курсовые разницы при ЕСХН, ЕНВД и ПСН

Порядок признания доходов и расходов при едином сельхозналоге во многом аналогичен «упрощенке». Здесь также не учитывается переоценка валютных активов и обязательств (п. 5.1 ст. 346.5 НК РФ), а доходы в целом нужно признавать по нормам, установленным для налога на прибыль (п. 1 ст. 346.5 НК РФ). Перечень расходов при ЕСХН, как и при УСН, является закрытым (п. 2 ст. 346.5 НК РФ).

Поэтому можно сделать вывод, что рассмотренный выше порядок учета курсовых разниц при «упрощенке» распространяется и на ЕСХН, хотя отдельного разъяснения налоговиков на эту тему пока нет.

При ЕНВД и ПСН налог не зависит от доходов и расходов, поэтому курсовые разницы никак не влияют на налоговый учет.

Однако при патентной системе необходимо учитывать доходы для определения годового лимита в 60 млн руб. после превышения которого налогоплательщик лишается права на использования ПСН. По мнению Минфина, курсовые разницы не нужно включать в выручку для определения указанного лимита (письмо от 25.05.2016 № 03-11-12/30538).

Учет курсовых разниц в соответствии с Указом от 12.05.2020 №159

Опубликован Указ Президента Республики Беларусь от 12.05.2020 №159 «О пересчете стоимости активов и обязательств» (далее – Указ №159).

Указ №159 вступает в силу после официального опубликования и распространяет свое действие на отношения, возникшие с 01 января 2020 года.

Указ №159 предоставляет коммерческим организациям право курсовые разницы, возникающие в бухгалтерском учете при пересчете в белорусские рубли стоимости активов и обязательств, выраженных в иностранной валюте, относить на доходы / расходы будущих периодов (а не на прочие доходы / расходы организации – как это предусмотрено в общем порядке).

На доходы / расходы организаций такие курсовые разницы относятся (если принято решение относить на «будущие» периоды):

- в порядке и сроки, установленные руководителем организации

- не позднее 31 декабря 2022 года

В связи с принятием Указа №159 возникает сразу 2 вопроса:

- Не изменяется ли при применении Указа №159 также и налоговый учет курсовых разниц? Ведь и пп.3.20 ст.174, и п.3.26 ст.175 НК РБ в части учета курсовых разниц в составе внер.доходов и внер.расходов организации отсылают нас к самому понятию курсовых разниц, определяемым в порядке, установленном законодательством. А ведь и Указ №159, и Национальный стандарт №69 являются законодательством Республики Беларусь

- Распространяются ли нормы Указа №159 на курсовые разницы по так называемым “псевдовалютным договорам” (договорам, в которых денежное обязательство подлежит оплате в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или условных денежных единицах – часть 2-ая пункта 1 ст.298 Гражданского кодекса Республики Беларусь)? Либо Указ №159 можно применять только в отношении стоимости активов и обязательств, выраженных непосредственно в иностранной валюте?

Со своей стороны отметим, что оба вопроса являются спорными. Однако есть разъяснения государственных органов. Читайте далее

Указ №159 и налоговый учет

Влияет ли принятие организацией решения о применении норм Указа №159 на налоговый учет курсовых разниц?

Согласно письма Министерства по налогам и сборам Республики Беларусь от 26.05.2020 №2-2-10/01117 “О курсовых разницах” – не влияет.

Со своей стороны, мы также согласимся с Министерством по налогам и сборам.

В обоснование своей позиции, помимо указанного письма МНС, можно привести следующее.

Указ Президента Республики Беларусь от 27.02.2015 №103 “О пересчете стоимости активов и обязательств” также затрагивал вопросы изменения коммерческими организациями порядка учета курсовых разниц в бухгалтерском учете.

Однако, Указ от 27.02.2015 №103 (абзац 3-ий пункта 1 Указа №103), в отличие от Указа №159, явно указывал на то, что изменение порядка учета курсовых разниц влияет не только на бухгалтерский, но и на налоговый учет (внереализационные доходы / расходы, учитываемые при налогообложении).

Указ №159 такого указания (на изменение порядка налогового учета) не содержит. Т.е. если нужно – в целях налогового учета курсовых разниц можно применять Указ №504.

Указ №159 и учет псевдовалютных договоров

Министерство по налогам и сборам Республики Беларусь в своем письме от 26.05.2020 №2-2-10/01117 “О курсовых разницах” (ссылка выше) крайне неожиданно (по крайней мере для нас – точно неожиданно) затронуло вопрос бухгалтерского учета курсовых разниц в соответствии с Указом №159.

МНС РБ в указанном письме высказало свою позицию о том, что Указ №159 распространяет свое действия только на порядок бухгалтерского учета курсовых разниц в отношении активов и обязательств, выраженных в иностранной валюте.

При этом, согласно письму МНС РБ, Указ №159 не меняет порядок отражения в бухгалтерском учете курсовых разниц, возникающих при пересчете выраженной в официальной денежной единице Республики Беларусь в сумме, эквивалентной определенной сумме в иностранной валюте, стоимости активов, обязательств.

Таким образом обозначена позиция МНС о том, что организации (кроме банков):

- в части курсовых разниц по активам и обязательствам, выраженным в иностранной валюте – вправе применять как нормы Национального стандарта №69, так и руководствоваться Указом №159,

- в части курсовых разниц по активам и обязательствам, выраженным в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте (т.е. в части курсовых разниц по «псевдовалютным договорам») – вправе руководствоваться только Национальным стандартом №69.

Позиция МНС РБ по обозначенному вопросу, по нашему мнению, спорная

(ОБНОВЛЕНО: позиция МНС РБ подтверждена письмом Министерства финансов в ответ на наше электронное обращение

Далее приведем обоснование нашей позиции, которой, однако, руководствоваться не стоит. Следует руководствоваться разъяснениями государственных органов. Но можете ознакомиться с нашей позицией для общего понимания

И вот почему.

Во-первых:

В соответствии с Законом Республики Беларусь “О бухгалтерском учете и отчетности” государственное регулирования бухгалтерского учета и отчетности в Республике Беларусь осуществляется:

- Президентом Республики Беларусь

- Советом Министров Республики Беларусь

- Национальным банком Республик Беларусь (в части учета в банках и НКФО)

- Министерством финансов Республики Беларусь (в части учета в организациях, кроме банков)

В том числе Министерством финансов утвержден Национальный стандарт №69, который определяет порядок учета курсовых разниц:

- и в отношении стоимости активов и обязательств, выраженных в иностранной валюте

- и в отношении “псевдовалютных” договоров

используя в отношении этих различных видов правовых отношений общее понятие “иностранная валюта”, закрепленная в п.1 Национального стандарта №69.

В Министерство финансов Республики Беларусь нами направлено электронное обращение по данному вопросу – порядку учета курсовых разниц по псевдовалютным договорам в рамках Указа №159

Во-вторых:

Пункт 1 статьи 298 “Валюте денежных обязательств” Гражданского кодекса Республики Беларусь определяет, что:

- денежные обязательства должны быть выражены в белорусских рублях – часть первая п.1 ст.298 ГК РБ

- в денежном обязательстве может быть предусмотрено, что оно подлежит оплате в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (“специальных правах заимствования” и др.) – часть вторая п.1 ст.298 ГК РБ

Практически идентичные формулировки содержатся в части первой и части второй статьи 11 “Валюта денежных обязательств” Банковского кодекса Республики Беларусь.

Нас интересует часть вторая п.1 ст.298 ГК РБ и часть вторая ст.11 БК РБ – так называемые “псевдовалютные” договоры.

Пункт 1 Указа №159 содержит дословную формулировку “при пересчете выраженной в иностранной валюте стоимости активов и обязательств”.

МНС РБ письмом от 26.05.2020 №2-2-10/01117 “О курсовых разницах” высказывает свою позицию о том, что Указ №159 на псевдовалютные договоры не распространяется, полагая, по всей видимости (по нашему мнению), что если обязательство подлежит оплате в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте (в соответствии с ч.2 п.1. ст.298 ГК РБ, ч.2 ст.11 БК РБ), то значит стоимость активов и обязательств выражена в белорусских рублях.

Что ж.

По данному вопросу есть определенная судебная практика (судебное право в Республике Беларусь не прецедентное, но как не учитывать сложившуюся судебную практику?)

Обратимся в следующим вступившим в силу судебным решениям:

- решение хозяйственного суда г. Минска от 30.04.2009 (дело №296-26/09) и Постановление апелляционной инстанции Хозяйственного суда г. Минска от 02.06.2009 (дело №296-26/2009/362а)

- решение хозяйственного суда Витебской области от 05.07.2012 (дело №85-7/2012)

- решение Экономического суда Витебской области от 10.03.2015 (дело 16-13/2015)

Все указанные указанные судебные решения в своих мотивировочных частях содержат одинаковую фразу (со ссылкой на приведенные статьи ГК РБ и БК РБ):

действующее законодательство не содержит запрета на использование в качестве способа выражения денежного обязательства иностранной валюты, ограничения относятся к использованию иностранной валюты при осуществлении расчетов на территории Республики Беларусь

Полагаем, что это означает, что при использовании “псевдовалютных” договоров денежные обязательства выражаются в иностранной валюте, а белорусские рубли – валюта расчетов между сторонами.

А значит и требования Указа №159 на курсовые разницы по “псевдовалютным договорам” должны распространяться.

Но подождем ответа на наше электронное обращение из Министерства финансов Республики Беларусь.

ОБНОВЛЕНО:

Министерство финансов Республики Беларусь своим письмом в адрес нашего Бухгалтерского центра (по результатам нашего электронного обращения) подтвердило позицию о том, что Указ №159 “не устанавливает для коммерческих организаций порядок бухгалтерского учета разниц, возникающих при пересчете выраженной в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте, стоимости активов и обязательств в белорусские рубли по официальному курсу белорусского рубля по отношению к соответствующей иностранной валюте, устанавливаемому Национальным банком Республики Беларусь”.

Как указывает Минфин, курсовые разницы по “псевдовалютным” договорам в бухгалтерском учете коммерческих организаций необходимо отражать в порядке, установленном пунктом 7 Национального стандарта №69.

Наша позиция (обозначенная ранее) в отношении формулировок, использованных в Указе №159 и Указе №103, не изменилась, однако руководствоваться следует не нашей позицией, а разъяснениями государственных органов.

Таким образом, коммерческие организации в отношении бухгалтерского учета (Указ №159 на налоговый учет не распространяется) курсовых разниц в рамках Указа №159:

- в части курсовых разниц по активам и обязательствам, выраженным в иностранной валюте – вправе применять как нормы Национального стандарта №69, так и руководствоваться Указом №159

- в части курсовых разниц по активам и обязательствам, выраженным в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте (т.е. в части курсовых разниц по «псевдовалютным договорам») – вправе руководствоваться только Национальным стандартом №69.

ОБНОВЛЕНО:

Министерство финансов также в июне 2021 года разослало письмо от 17.06.2020 №15-1-20/42.

Письмо разъясняет порядок применения норм Указа №159.

Отдельно останавливаться не будем – применение норм Указа №159 в бухгалтерском учете негосударственных коммерческих организаций не очень распространено.

К тому же указанное письмо достаточно подробное – содержит необходимую информацию для тех, кто решил применять Указ №159.

Указ №159 и финансовые результаты

В части бухгалтерского учета курсовых разниц необходимо понимать следующее.

Приведем пример:

- у организации короткая открытая валютная позиция (обязательства в валюте превышают активы организации в валюте)

- курс белорусского рубля к иностранной валюте падает (т.е. иностранная валюта укрепляется)

- у организации возникают значительные отрицательные курсовые разницы

- в общем порядке организация должны была отразить отрицательные курсовые разницы в бух.учете в составе прочих расходов и получить убыток

- но организация использует право, предоставленное Указом №159, относит отрицательные курсовые разницы на расходы будущих периодов и, вместо получения в бухгалтерском учете убытка, получает прибыль.

Как оценивать результат? Ведь прибыль получили, баланс более-менее.

Ситуация спорная.

Как минимум, искажение финансовой отчетности. Может быть организации уже пора о процедуре банкротства задуматься. А у нее прибыль на бумаге.

С финансовой отчетностью по международным стандартам такая история не проходит.

Вывод

Курсовые разницы в бухучете возникают в следующих случаях:

- Изменение курса иностранной валюты за время исполнение сделки.

- Пересчет активов и обязательств, выраженных в иностранной валюте, за исключением акций и задолженностей по авансам.

- Покупка или продажа иностранной валюты по курсу, отличному от курса ЦБ.

Для расчета налога на прибыль курсовые разницы учитывают по тем же правилам что и в бухучете. На исчисление НДС курсовые разницы не влияют.

Для УСН и ЕСХН нужно учитывать только доходы в виде положительных курсовых разниц, возникших при купле-продаже валюты.

При расчете ЕНВД и стоимости патента курсовые разницы не используются.

НДС у продавца

Курсовые разницы, возникающие в бухгалтерском и налоговом учете, включают в себя и разницы в сумме НДС. Но на исчисление самого налога они не влияют, а в полном объеме учитываются в расходах или доходах при расчете налога на прибыль (п. 4 ст. 153 НК РФ). При этом порядок расчета НДС следующий.

Ситуация 1. Товар полностью оплачен авансом

В этом случае при получении предоплаты продавец рассчитывает НДС со всей суммы аванса в рублях по расчетной ставке 10/110 или 18/118. Исходя из этой суммы аванса, он определит налоговую базу и на дату отгрузки. В результате сумма НДС, начисленная при отгрузке, будет равна сумме НДС с аванса (письма ФНС от 21.07.2015 № ЕД-4-3/12813, Минфина от 06.07.2012 № 03-07-15/70).

Ситуация 2. Товар полностью оплачен после отгрузки

В этом случае продавец рассчитывает налоговую базу и сумму налога в рублях по кусу ЦБ на день отгрузки и больше не пересчитывает (письмо Минфина от 23.12.2015 № 03-07-11/75467).

Ситуация 3. Товар частично оплачен авансом, частично – после отгрузки

В данном случае налоговая база и налог рассчитываются отдельно в части оплаченной и неоплаченной стоимости товара. В части оплаченной – как в ситуации 1, в части неоплаченной – как в ситуации 2 (письма Минфина от 23.12.2015 № 03-07-11/75467, от 06.07.2012 № 03-07-15/70, от 06.03.2012 № 03-07-09/20).