Кто такие комитент и комиссионер? Рассмотрим такой пример. Контрагент передает нашей организации товар для продажи. Мы находим покупателя, реализуем товары. Затем перечисляем деньги контрагенту. За свои услуги берем вознаграждение.

Другой пример, когда мы для другого контрагента закупаем материалы, товары. За это также получаем вознаграждение.

В обоих случаях мы являемся комиссионером, а контрагент — комитентом.

При этом мы должны отчитаться перед комитентом, указать, что и в каком количестве мы купили или продали.

Рассмотрим, как учитывать такие операции в программе 1С:Бухгалтерия предприятия.

Суть и преимущества договора комиссии

Договор комиссии — явление в российском бизнесе довольно востребованное, а потому распространенное. Специфика такой сделки состоит в том, что посредник проводит все действия от своего имени, но при этом исключительно в строго поставленных продавцом товара рамках и при некоторых ограничениях.

Выходить за эти пределы опасно, поскольку в таком случае договор может быть расторгнут в одностороннем порядке, при этом с реализатора будут взысканы убытки, понесенные собственником товарно-материальных ценностей.

Все тонкости правовых взаимоотношений между сторонами в подобном договоре должны быть прописаны с особенной тщательностью – в случае проверок со стороны надзорных органов или каких-то споров и разногласий такой подход позволит разобраться в возникшей проблеме, подсчитать продажи и финансовые средства, причитающиеся каждой из сторон.

Договор комиссии имеет для участников очевидные преимущества:

- по сравнению с другими видами правовых отношений, он позволяет продавать товары, принадлежащие одной из сторон (продавцу) без их фактической передачи второй стороне (посреднику), т.е. формально вплоть до момента перехода к конечному покупателю товарно-материальные ценности остаются собственностью продавца;

- деньги за сделку также перечисляются сразу на счет продавца, минуя посредника, который впоследствии получает за свои услуги определенное вознаграждение.

Вариант 1: Продажа товара. Комитент — плательщик НДС

Уплата налога

При продаже товаров (работ, услуг) через посредника, обязанность по уплате НДС по этой операции возникает у комитента. Ведь именно он по правилам гражданского законодательства признается собственником реализуемого имущества (ст. 996, 1011 ГК РФ). Соответственно, именно комитент должен правильно определить налоговую базу по таким операциям. Тут нужно помнить, что налоговая база в сделках с посредниками определяется по общим правилам, то есть как стоимость товаров, работ, услуг (ст. 154 НК РФ).

Несколько сложнее с моментом определения налоговой базы. Формально она тоже определяется по общему правилу: по дате реализации товара либо по дате получения предоплаты. Но поскольку речь идет об операциях, совершаемых посредником, то и даты эти соответствуют именно действиям посредника. То есть налоговая база возникает на момент реализации товара посредником, либо получения посредником предоплаты. Комитент может узнать эти даты из отчета посредника. Поэтому нужно установить такую периодичность отчетов, чтобы успеть вовремя уплачивать налог (а платится он вместе с «обычным» НДС). Отметим, что позаботиться о своевременном получении отчетов должен комитент (п. 16 Постановления Пленума ВАС РФ от 30.05.14 № 33).

Счет-фактура

Так как реализация товара происходит у комитента, то и счет-фактуру по этой операции в конечном итоге должен выставить комитент. Этот счет-фактура составляется на основании данных, полученных от посредника, а именно: из отчета (если реализация идет от имени комитента), или из выставленного посредником покупателю счета-фактуры (если реализация идет от имени посредника).

На основании этих сведений комитент выставляет счет-фактуру покупателю. Этот счет-фактура регистрируется в книге продаж и ч. 1 журнала учета полученных и выставленных счетов-фактур.

Что писать в самом счете-фактуре? Тут все тоже достаточно прозрачно. В строке 1 указываем дату выписки счета-фактуры. Если речь идет о реализации от имени посредника, то тут будет стоять дата, когда посредник выставил покупателю «свой» счет-фактуру. Номер всегда указывается в соответствии с хронологией, принятой у комитента (пп. «а» п. 1 Правил заполнения счетов-фактур, утвержденных постановлением Правительства РФ № 1137).

Далее в строках 2, 2а и 2б указываем наименование, адрес комитента. В строках 6, 6а и 6б указываются полное или сокращенное наименование, адрес фактического покупателя (не посредника!). Дальнейшее заполнение счета-фактуры ничем не отличается от обычного. Если речь идет о реализации от имени посредника, то бухгалтеру нужно лишь просто переписать соответствующую информацию счета-фактуры, выставленного посредником покупателю.

Вычет

При реализации товара, облагаемого НДС, комитент получает право на вычет НДС, уплаченного посреднику в составе его вознаграждения (это при условии, что посредник является плательщиком НДС). Для этого надо получить от посредника соответствующий счет-фактуру и зарегистрировать его в книге покупок и ч. 2 журнала учета полученных и выставленных счетов-фактур.

Что такое «комитент» и «комиссионер»

В договорах комиссии одна из сторон называется комитентом (это организация-собственник товарно-материальных ценностей), вторая – комиссионером (посредник между собственником товара и покупателем).

Комитент поручает комиссионеру, проведение сделок купли-продажи товаров за определенную финансовую награду. При этом процент вознаграждения может быть вариативным, в зависимости от объема продаж, сроков реализации и прочих факторов.

Форматы комиссионных сделок также могут быть различными: разовыми или постоянными, кроме того, допустимо совершать их с использованием денежных единиц других стран, векселей, ценных бумаг и т.п.

Настройка 1C

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

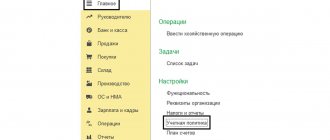

Для возможности учета комиссионных товаров зайдем в меню “Главное — Настройки — Функциональность”.

Перейдем на закладку “Торговля” и установим флажки для продажи товаров комитентов и приобретения товаров для комитентов.

Как составить отчёт

На сегодняшний день не существует унифицированной формы отчёта комитенту, так что представители предприятий и организаций вправе писать его в произвольной форме или по шаблону, разработанному внутри компании. Единственное условие: нужно следить за тем, чтобы документ соответствовал нормам деловой документации и стандартам делопроизводства, кроме того, в нём должны присутствовать определённые сведения.

В частности, в отчёте обязательно должны быть указаны:

- дата и номер составления документа;

- наименования предприятий-партнеров (комитента и комиссионера);

- номер и дата договора комиссии в рамках исполнения которого формируется данный документ.

Далее в отчете должна быть основная часть, оформленная в виде таблицы, куда цифрами вносятся сведения о реализованных товарах:

- название товара;

- объем;

- стоимость;

- полученная выгода;

- данные о документах, сопровождающих каждую сделку;

- информация о поставщиках;

- общий итог деятельности комиссионера.

Таблица может быть дополнена какими-то другими столбцами (в зависимости от тех условий, которые прописаны в договоре комиссии).

Следующая часть документа в некотором смысле разъясняет вышеприведенную таблицу. Здесь подробно словами описывается финансовая сторона дела:

- общая стоимость приобретенных товаров;

- сумма вознаграждения и дополнительной выгоды;

- прочие аспекты, прописанные в договоре.

В завершение указывается то, что комитент может возразить на предоставленную информацию в определенный промежуток времени.

Вводная информация

Все разнообразие ситуаций, в которых сделка может проходить с участием посредника, для налоговых целей целесообразно разделить на четыре больших блока. Во-первых, деление можно провести по сути совершаемых операций: приобретение чего-либо через посредника, либо продажа чего-либо через посредника. Таким образом, получаем первые два блока. А, во-вторых, основанием для деления становится применяемая сторонами посреднического договора система налогообложения. Тут появляются еще два блока: плательщики НДС и неплательщики этого налога (спецрежимы, 145-я статья НК РФ). Наконец, каждый из получившихся блоков можно и нужно рассматривать как для посредника, так и для организации, в интересах которой он действует (для простоты будем называть ее «комитент»).

Как видим, матрица получается достаточно обширная. Чтобы не запутать читателя, мы решили написать две статьи. В первой изложим порядок действий комитента, а во второй — посредника.

Как оформить отчет

Оформлять отчет можно как в рукописном виде, так и в печатном (второй вариант, конечно, удобнее), на фирменном бланке или на обычном листе А4 формата.

Главное условие, чтобы он содержал оригинал подписи комиссионера (после получения своего экземпляра комитент также визирует документ).

Удостоверять бланки отчета при помощи печатей не обязательно, т.к. с 2021 года коммерческие компании (предприятия и организации) могут использовать в своей деятельности различного рода штамп только тогда, когда эта норма закреплена в их локальных нормативно-правовых актах.

Отчет всегда формируется в двух экземплярах, один из которых остается у комиссионера, второй передается комитенту.

Принятие НДС к вычету при зачете аванса покупателей

Чтобы принять НДС к вычету по зачтенным авансам покупателей, создайте второй документ Отчет комиссионера (агента) о продажах (Продажи — Отчеты комиссионеров о продажах — кнопка Создать).

- Вкладка Главное — заполните так же, как в первом документе.

- Вкладка Реализация — не заполняйте.

- Вкладка Денежные средства — заполните следующим образом:

По кнопке Добавить внесите:

- Вид отчета по платежам — Зачет аванса;

- Покупатель — наименование организации, предоплата которой зачтена в счет отгрузки;

- Дата события — дата отгрузки товара комиссионером покупателю;

- Сумма с НДС (руб.) — сумма зачтенного аванса;

- % НДС — 20/120.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 76.АВ — принятие НДС к вычету по зачтенному авансу.

Декларация по НДС

В декларации НДС, налог подлежащий вычету, отражается:

- В стр. 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая к вычету у продавца с даты отгрузки…» Раздела 3: сумма НДС, подлежащая к вычету.

- авансовый счет-фактура выданный, код вида операции «». PDF

Мы рассмотрели учет у комитента в 1С 8.3 Бухгалтерия, передачу товара на комиссию в 1С 8.3 в учете комитента, проводки по передаче товара на комиссию в 1С.

Отображение операций у агента

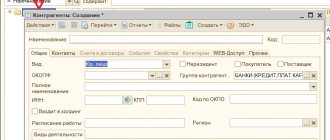

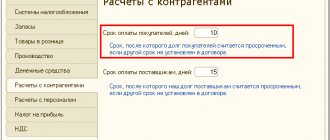

Предположим, что компания организовывает продажу мебели и решила взять на себя роль агента. Для начала заполняем договор, его можно найти через «Контрагенты» — «Покупки и продажи», пункт «Договоры».

Заметим, что вид указан как «С комитентом (принципалом) на продажу».

Теперь в интерфейсе появились дополнительные поля, их нужно заполнить в разделе «Комиссионное вознаграждение — Способ расчета».

Если не позаботиться об этом, в будущем придется делать все вручную.

Вариант 2. Продажа товара. Комитент не является плательщиком НДС

Тут ситуация совсем простая. Как мы уже выяснили, собственником продукции, реализуемой посредником, остается комитент. Поэтому и реализация отражается именно у него. А раз эта реализация НДС не облагается, то счета-фактуры либо не выставляются вовсе (спецрежимы), либо выставляются с пометкой «без НДС» (освобождение по ст. 145 НК РФ). В последнем случае правила выставления счетов-фактур аналогичны описанным в варианте 1.

Поскольку операции комитента НДС не облагаются, то и права на вычет по вознаграждению у него не возникает. Полученный от посредника счет-фактуру регистрировать нигде не нужно — положения п. 3.1 ст. 169 НК РФ на данную ситуацию не распространяется.