Главная/Заработная плата/Выплаты ЗП с 1 июля 2021 года

Регулировка оплаты труда — один из главных вопросов трудовых правоотношений между нанимателем и работником. С 1 июля 2021 года в Российской Федерации стали действительными законодательные изменения, согласно которым будет действовать новый порядок оплаты труда. Все нововведения коснутся только муниципальных и бюджетных организаций. Федеральный закон от 01.05.2017 № 88-ФЗ обязует нанимателей оплачивать труд работникам по правилам, которые начали действовать первого июля 2021 года. В рамках новой законодательной базы изменения коснулись еще и фондов, финансирование которых происходит не из государственного бюджета.

Внимание

С 1 июля 2021 года производить выплату средств на платежные системы VISA, Master Card работодатели муниципальных предприятий не имеют права.

Новые правила выплаты зарплаты

В рамках закона с 1 июля 2021 года ФЗ № 88 от 01.05.2017 начали действовать новые критерии начислений заработных плат:

- Все расчеты с трудящимися только на карту государственной платежной системы «МИР». Использование карт с любой другой системой будет незаконным.

- Если работник не имеет возможность получить заработанные средства на пластиковую карту, то получить деньги можно в банковской кассе.

Эти изменения также касаются всех государственных выплат:

- пенсии;

- стипендии;

- оплата больничных листов;

- содержание и финансовое вознаграждение лиц, служащих на государственных должностях.

C 1 июля 2021 года введены новые правила по оплате сверхурочных часов:

- При выходе на работу в праздник или в свой выходной работник получит двойную оплату единожды. Ранее эти часы следовало учитывать и оплачивать дважды: как время проведенное на рабочем месте сверх установленной законом нормы. При этом первые 2 часа оплачивались по полуторной ставке, а все последующие — по двойной.

- Если в будний день сотрудник проработал 2 часа выше нормы, то это время оплачивается по двойной ставке.

- Выход на рабочее место в выходной оплачивается сотруднику по двойному тарифу исходя из количества отработанных часов.

- При неполной рабочей неделе или сокращенном рабочем дне наниматель не имеет права устанавливать ненормированное рабочее время.

Проводки по выплате налогов

С зарплаты работника должен быть удержан налог НДФЛ. Кроме этого, на всю сумму заработка начисляются взносы в соцфонды и на травматизм.

Начисление взносов производится на те же счета затрат, что и зарплата данного работника. Перечисление таких обязательных платежей происходит только безналичным способом в установленные законом сроки.

| Дебет | Кредит | Обозначение операции |

| 70 | 68 | С заработка снят налог НДФЛ |

| 73 | 68 | Налог НДФЛ удержан с материальной помощи (при ее размере больше 4000 руб.) |

| 68 | 51 | Произведено перечисление налога в бюджет |

| 20, 23, 25, 26 | 69/ПФ | Начислены взносы в пенсионный фонд |

| 20, 23, 25, 26 | 69/СОЦ | Начислены взносы в соцстрах |

| 20, 23, 25, 26 | 69/МЕД | Начислены взносы в медстрах |

| 20, 23, 25, 26 | 69/ТРАВМ | Начислены взносы в ФСС на травматизм |

| 69/ПФ | 51 | Перечислены взносы в пенсионный фонд |

| 69/СОЦ | 51 | Перечислены взносы в соцстрах |

| 69/МЕД | 51 | Перечислены взносы в медстрах |

| 69/ТРАВМ | 51 | Выплачены взносы в ФСС на травматизм |

Нормативная база

Плата труда работникам, которые трудятся в бюджетном, муниципальном секторе и внебюджетных фондах регулируется ТК РФ и Федеральным законодательством:

- ФЗ №272 от 2021. Здесь регулируется ответственность организаций перед сотрудником при несоблюдении сроков оплаты труда. Описаны обязанности работодателя, согласно которым он должен конкретизировать даты перевода денежных средств.

- ФЗ №125 от 2021. В Трудовой Кодекс РФ внесены исправления, которые регулируют начисление ЗП работникам согласно ФЗ №125.

- Статья 5.27 КоАП РФ ч. 6 регулирует обязанности работодателя при несоблюдении и неправильном исполнении законов о заработной плате.

- Трудовой кодекс РФ ст. 136. Тут непосредственно указаны сроки и даты начислений денежных средств трудящимся в учреждении, которое финансируется государством.

- Федеральный закон от 01.05.2017 № 88-ФЗ.

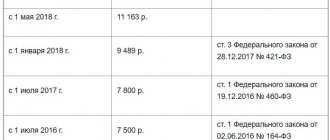

Индексация зарплаты бюджетникам

Распоряжением Правительства РФ от 06.12.2017 № 2716-р, с 01.01.2018г. из федерального бюджета на 4% индексируются зарплаты всем работникам бюджетных, казенных и автономных учреждений, госорганов и прочих учреждений федерального подчинения, а также гражданскому персоналу воинских частей.

В 2021 г. завершился «мораторий» на индексацию зарплат госслужащим, перечисленным в ст. 4.3 закона от 06.04.2015 № 68-ФЗ (военные, судьи, гражданские госслужащие и др.). В текущем году индексирование заработка всех бюджетников, упоминаемых в т.н. «майских указах» Президента 2012 года, предписывающих значительный рост их доходов к 2021 г. (например, указ от 07.05.2012 № 597), должно составить 4,1 %.

Проиндексируют и заработки тех работников бюджетной сферы, кого в «майских указах» не упомянули, об этом заявлял сам Президент Путин. Например, мэром Москвы в связи с этим принято постановление от 28.11.2017 № 917-ПП – по нему пройдет индексация зарплаты с 1 января 2021 г работникам московских госучреждений, не «попавшим» в президентские указы о росте бюджетных зарплат.

Что изменилось с нововведениями 1 июля 2021 года?

| Как происходила выдача ЗП ранее | Изменения с 1 июля 2021 для организаций, финансируемых из госбюджета и внебюджетных фондов |

| Сотрудники имели право пользоваться картами с другими платежными системами, например Виза и Мастер Кард. |

|

| Работодатель должен был оплачивать работу в выходной по двойному тарифу и учитывать эти же часы как сверхурочные. | При сокращенной неделе или дне нельзя установить дополнительное ненормированное рабоче время. Оплата труда в выходной день в двойном размере осуществляется единожды. |

Охрана труда

Утвердили правила при осуществлении охраны объектов и (или) имущества

Приказом Минтруда России от 28.07.2017 № 601н утвердил правила по охране труда при осуществлении охраны (защиты) объектов и имущества. Они применяются с 17 февраля 2021 года.

Правила определяют государственные нормативные требования к охране труда при охране объектов и имущества работниками юридических лиц с особыми уставными задачами, ведомственной охраны, а также частных охранных организаций.

Указанные требования обязательны для исполнения работодателями – юридическими лицами независимо от их организационно-правовых форм при осуществлении ими охраны объектов и имущества.

Работодатель обязан обеспечить:

- выполнение работ по охране объектов в соответствии с требованиями Правил, иных нормативных правовых актов, содержащих государственные нормативные требования охраны труда, и технической (эксплуатационной) документации организации-изготовителя;

- проведение обучения работников по охране труда и проверку знаний по охране труда;

- контроль за соблюдением работниками требований инструкции по охране труда.

Приказом Минтруда России утверждены:

- требования охраны труда при проведении осмотра транспортных средств;

- требования охраны труда при осмотре поездов, маневрирующих составов, локомотивов, сцепок вагонов и перевозимых на них грузов, а также при сопровождении транспортных средств с охраняемыми грузами;

- требования охраны труда при осуществлении охраны искусственных сооружений.

Сроки и критерии перечислений заработанных средств по трудовому кодексу с 1 июля 2021

С 3 октября 2021 года изменились правила и порядок перечислений заработанных денежных средств. В июле 2021 года никаких нововведений в этой области не произошло. Поэтому сроки и критерии выплат останутся прежними.

ВАЖНО

В рамках изменений в законодательстве в 2021 году, выдавать оплату заработанных средств и аванс муниципальным, государственным учреждениям и внебюджетным фондам должны раз в 15 календарных дней.

Полностью выплачивать оставшуюся от ЗП долю организации должны не позднее 15 календарных дней с момента завершения месяца, за который начисляются денежные средства. Следовательно, перечислять авансовую часть 20-го числа текущего месяца, а остальную долю от ЗП 15-го числа следующего месяца наниматель не имеет права. Поскольку между 20-м и 15-м числом будет примерно 25 календарных дней, а это противоречит новому законодательству. При несоблюдении обозначенных сроков организацию оштрафуют.

Таким образом, при переводе ЗП работнику, наниматель обязан соблюдать два ключевых критерия:

- Временной перерыв между авансом и оставшейся частью оплаты труда — не больше 15 суток.

- Полная выдача заработанных средств осуществляется не позже пятнадцати дней с момента завершения месяца, за который перечисляется заработная оплата.

К сведению

Назначить даты выдачи ЗП возможно таким образом: 20-е и 5-е, 23-е и 7-е, 25-е и 10-е числа. Руководителям важно принимать во внимание, в каждом месяце различное количество дней: от 28 до 31. Тут любая организация обязана автономно рассчитывать сроки от аванса до полного перевода заработанных денежных средств.

Что влияет на реальную картину средних заработков по стране?

Далеко не все понимают, что работая неофициально, не осуществляя ежемесячные отчисления в ПФ и не участвуя в общей статистике по трудовой занятости населения, вы лично участвуете в процессе неправильного формирования среднестатистических данных по уровню дохода населения по стране. Не всегда в этом виноваты сами граждане. Большинству попросту не предоставляют другого выхода, предлагая только неофициальное трудоустройство и черную зарплату в конвертах.

Другой более привлекательный вариант — серая зарплата. То есть, часть вам таки платят официально, а остальное «доплачивают» в конверте. Так, ваш работодатель экономит на налоговой, да и вам, собственно говоря, не обеспечивает достойной старости.

Но и не забудем о том, что недобросовестные работодатели не только заведомо вам лично вредят, утаивая часть вашего полноценного заработка, но и лишают выплат другие социально незащищенные слои населения: пенсионеров, нетрудоспособных и даже новорожденных детей.

Но не только это плохо. Допустим, реальных доходов у вас предостаточно, чтобы оформить ипотеку, а вот официально вы нигде не числитесь и проверить ваши доходы весьма сложно. И что же получается? Вы не можете предоставить справку с места работы, распечатку ваших реальных заработков и подтвердить их честность. Значит, в большинстве случаев будете лишены возможности получать кредиты на личные цени, при условии, что вы не решитесь переплачивать за то самое отсутствие справок.

Порядок выдачи заработной платы в 2021 году с 1 июля для госучреждений

Муниципальные учреждения и организации, финансируемые из госбюджета, с 1 июля 2021 года в рамках изменений в Федеральном законодательстве от 01.05.2017 № 88-ФЗ должны платить ЗП работникам согласно следующим пунктам:

- Плата осуществляется только на национальную платежную систему — карту «МИР». Организация обязана заключить соответствующие контракты с банками на выдачу сотрудникам зарплатных карт. Но работник вправе самостоятельно банк, в котором будет находиться зарплатный счет. Уведомить о выборе банка работник обязан не позже, чем за 5 дней до даты ближайшего аванса или же ЗП. И составить соответствующее заявление, в котором укажет все банковские реквизиты.

- Работник имеет права получить средства через кассу.

Самые высокооплачиваемые и низкооплачиваемые профессии согласно статистическим данным

Если говорить о самых низкооплачиваемых профессиях, то, по данным специалистов Росстата, таковые наблюдаются в сфере производства одежды. К примеру, по состоянию на начало весны текущего года, средний доход здесь составлял 18 тыс. 697 руб. в месяц, что на 4% меньше, чем годом ранее.

Российский статистический орган назвал и самых высокооплачиваемых специалистов:

1) работников нефтегазовой отрасли, вовлеченных в добычу углеводородов (127 тыс. 431 руб.); 2) сотрудников табачных организаций (115 тыс. 367 руб.); 3) специалистов, которые принимают участие в производстве нефтепродуктов и кокса (114 тыс. 264 руб.).

Как изменился порядок выплаты заработной платы с 1 июля 2018 года для ИП?

Внимание

В случае, если организация не финансируется из муниципального или госбюджета, не является внебюджетным фондом, то внесенные в законодательство нововведения с 1 июля 2021 года не коснутся сотрудников частного сектора.

Сроки, даты выдачи авансовой доли и полной оплаты труда устанавливаются нанимателем. Индивидуальные предприниматели вправе переводить заработную оплату на карту с любой платежной системой (Виза, Мастер Кард или же МИР). Даты выдачи аванса, полной части оплаты начальник уточняет самостоятельно.

Согласно ст. 136 Трудового кодекса РФ сотрудник частного сектора вправе получать плату на любую карту, в что числе «МИР». Индивидуальный предприниматель не вправе отказать в перечислениях на национальную карту РФ. Независимо от финансирования организации из госбюджета или частными лицами. Сотрудник обязан подать заявление на перемену платежных реквизитов не позже, чем за 5 дней до выдачи ЗП или же ее авансовой части.

Лайфхак: как обычному человеку получать зарплату выше средней (видео)

Сколько в России состоятельных граждан?

Если рассматривать категорию граждан, имеющих более крупные доходы по всей стране, то только 4.1% от всего населения получают более 100 тысяч в месяц (данные Росстата и РИА «Рейтинг»).

Читайте более подробно: Кого можно отнести к среднему классу в 2021 году.

По данным аналитического департамента ВТБ, число россиян с доходами выше 120 тысяч рублей в месяц (а это менее 2 тысяч долларов) составляет в 1,3 млн человек, или 0,9% населения страны. Это консервативная оценка не учитывает жителей России, зарабатывающих в теневом бизнесе.

Порядок перечисления заработной платы для юридических лиц

В случае, если юрлицо финансируется из государственного или муниципального бюджета, то с 1-го июля 2021 года для учреждения устанавливается следующий порядок перечисления ЗП работникам:

- Срок выплат обязательно должен быть четко прописан в трудовом и коллективном договорах, а еще в положении о выплате ЗП.

- Все финансовые расчеты в обязательном порядке перечисляются на карту с отечественной системой «МИР». Сотрудник вправе самостоятельно выбрать банк, в котором будет зарегистрирован его зарплатный счет. Он должен уведомить о своем решении работодателя за 5 дней до аванса или же дня заработной платы.

В случае, если юрлицо является внебюджетным учреждением, то выплата средств осуществляется в следующем порядке:

- Индивидуальный предприниматель вправе осуществлять перечисления на карты Виза или Мастер Кард. Но отказ в выборе банка является незаконным. Работники также вправе получать ЗП на карту государственной платежной системы «МИР». Сотрудник должен предъявить руководству реквизиты за 5 рабочих дней, до момента получения заработной платы.

- Сроки, объем авансовых выплат и заработной платы уточняются нанимателем.

Сравнительный анализ по уровню зарплат в мире

Итак, мы определились, что в среднем доход по России находится не в особо завидном положении, всего 500-700 долларов. Согласно последним исследованиям Росстата, Россия, конечно, набирает обороты в плане обеспечения собственных граждан более высоким уровнем жизни, но до показательных величин ей еще довольно далеко.

В справке! Как показывает аналитика, проведенная по итогам 2017 года, Россия только взбирается по лестнице процветающих стран. Так, из 157 стран мира, которые проходят ежегодный анализ Евростатом, Россия смогла достичь 66 места по величине заработной платы.

Что же показывает Евростат? Да то, что в числе лидеров, стран с развитой экономикой и высоким уровнем жизни, на первом место стоит Швейцария. По официальным данным, средний оклад работающего населения в стране составляет около 6300 долларов, что в 9 раз выше чем в среднем по нашей стране. На втором месте обосновалась Норвегия, она обеспечивает своих граждан зарплатами на уровне 4700-4800 долларов. Следом за ней располагается США. У них средний оклад составляет 4500. Что в 7 раз выше чем у России. Довольно неплохие результаты для страны, национальная валюта которой является неподкрепленной золотовалютными резервами.

Не отстают и Германия с Японией, их средний уровень зарплат стоит на отметке 4300 и 4100 соответственно. Ну а дальше результаты значительно ниже. Почти вполовину меньше доходы жителей Южной Кореи — 2700 долларов. Более низкий уровень зарплат у таких стран, как Польша, Грация, Эстония. Их жители получают официальный доход не выше 1250-1500 долларов.

Конечно, не забудем, что во многих африканских странах и о таких доходах мечтать не приходится. Они могут предложить своим гражданам только заработок, едва достигающий 50 долларов, что стоит далеко за чертой нищеты. Но и там люди пытаются жить и налаживать свой быт.

Как перечисляется аванс?

В законодательстве Российской Федерации нет четкого определения понятию «аванс». С 3 октября 2021 вступили в закон новые критерии, в рамках которых сотрудник вправе получать заработанные денежные средства не реже, чем раз за пол месяца. В 2021 изменений не будет. Правила затрагивают муниципальные и госучреждения, а также фонды, финансируемые не из госбюджета.

Выплаты авансовой доли в 2021 году осуществляются в следующем порядке:

- Аванс выдается строго до 30-го числа текущего месяца. Организация-работодатель вправе перечислять заработанные средства работникам больше 2-ух раз за один месяц. Каждые 10 дней или раз в семь дней.

- Даты авансовых выплат четко прописываются нанимателем в нормативных документах., коллективном договоре, положении о выплате заработной платы. Невозможна установка периодов выплат. Например «…с 25-го по 27-е число» или «…с 3-го по 7-е число».

Дополнительная информация

Работодателям стоит обратить внимание, что сроки выплаты ЗП, установленные на 15-е, а также 30-е число — небезопасный вариант из-за необходимости уплаты НДФЛ.

Как рассчитать ЗП по формуле

Трудовым кодексом правила расчета частей зарплаты не устанавливаются, но обращаясь к разъяснениям Минтруда можно сделать вывод, что в расчет первой части берется не только оклад, но и все надбавки, доплаты, установленные работнику. Сумма за месяц распределяется пропорционально отработанным дням.

Для расчета аванса:

- Определяется количество дней, которые были отработаны в эту часть месяца. Если работник находился в отпуске или на больничном, то эти дни не учитываются в расчете.

- Учесть все начисления. Сюда входят оклад, надбавки, доплаты, в том числе за дополнительный объем работы, который был установлен в этом месяце, ночные смены и т.д. Использование для расчета только размера оклада повлечет наложение штрафов на работодателя.

Не учитываются следующие начисления при формировании авансового расчета:

- Ежемесячная премия, которая начисляется по итогам работы за месяц.

- Выплаты, которые имеют поощрительный характер по результатам работы за месяц.

Формула расчета заработной платы за период, который работник фактически трудился в текущем месяце, имеет следующий вид:

(Оклад + Доплаты и надбавки + Премиальные выплаты) / Количество рабочих дней в месяце × Отработанные дни

В каждую из ежемесячных выплат бухгалтерия рассчитывает удержания, за минусом которых сумма будет выдана работнику. Стандартным удержанием является НДФЛ, составляющая 13 % от дохода. Дополнительно из зарплаты могут вычитаться суммы по исполнительным листам, профсоюзные взносы.

Премиальные выплаты могут быть установлены уже после первой выплаты причитающегося заработка. Тогда они будут рассчитаны обычным порядком и вторая выплата, так называемый окончательный расчет за месяц, станет разницей между исчисленной зарплатой за весь месяц с применением премии и первой выплатой (по привычке называемой авансом).

Что делать работнику если еще нет карты МИР?

Если сотрудник до 1 июля 2021 года не оформил карту, а на счет пришли деньги из бюджета, то банк определит их, как средства «невыясненного назначения». Банк обязан уведомить клиента о наличии денег на его счету, а также предложить два способа развития событий:

- Открыть счет, и привязать к ней пластиковую карту «МИР».

- Открыть простой счет без карты, а после получить с него денежные средства наличными.

Внимание

Если клиент за десять рабочих дней не откроет новый счет и не появится в банке, то деньги будут возвращены плательщику.

Средний уровень зарплаты по отдельным регионам страны

Анализируя общее состояние зарплат и обеспеченности населения страны невозможно вывести единый усредненный показатель дохода граждан. В первую очередь это связано с обеспеченностью различных регионов. А также нельзя приводить к общему знаменателю уровень зарплаты, скажем, в Москве — столице страны, и небольшом провинциальном городке или даже ПГТ. Для вычета реального среднего показателя необходимо сравнивать уровень зарплат непосредственно в каждом регионе, и даже городе, по отдельности. И только после этого делать сравнительный анализ по стране, что тоже, по сути, не слишком эффективно в масштабах такого огромного государства, как Российская Федерация.

Стоит отметить, что в последнее время, особенно с введением санкций, уровень заработной платы еще больше начал колебаться в отдельных регионах. Те города, где смогли найти наиболее эффективные отрасли для собственного развития, более или менее улучшили свое благосостояние, а часть регионов попросту пришли в еще больший упадок. Здесь же, как результат, увеличение числа безработных, что тоже не повышает показатели страны. Как следствие, более амбициозные и целеустремленные специалисты, и, в частности, молодые люди, решили попытать свои силы выехав в крупные города.

Росстат проанализировал данные по каждому городу, и вот что получилось по средней величине зарплаты относительно отдельных регионов и даже городов.

| Регионы, республики и округа | З/п по усредненным показателям за 2017-2018 гг. |

| Ямало-Ненецкий а/о | 70 620 |

| Москва | 66 880 |

| Ханты-Мансийский а/о | 60 930 |

| Чукотка | 56 100 |

| Магадан | 55 880 |

| Сахара | 53 460 |

| Сахалин | 51 260 |

| Камчатка | 50 600 |

| Тюмень | 50 160 |

| Санкт-Петербург | 45 430 |

| Мурманск | 43 670 |

| Московская область | 42 460 |

| Коми | 39 380 |

| Архангельск | 36 850 |

| Хабаровск | 35 200 |

| Амур | 34 540 |

| Приморск | 33 990 |

| Карелия | 32 450 |

| Иркутск | 32 450 |

| Томск | 32 230 |

| Хакасия | 32 010 |

| Красноярский край | 29 260 |

| Вологда | 28 820 |

| Калининград | 28 820 |

| Ленинградская область | 28 050 |

| Башкортостан | 28 160 |

| Бурятия | 27 720 |

| Астрахань | 27 390 |

| Новгород | 27 390 |

| Пермь | 27 280 |

| Белгород | 27 280 |

| Самара | 27 070 |

| Татарстан | 27 060 |

| Нижний Новгород | 26 840 |

| Ярославль | 26 620 |

| Челябинск | 26 620 |

| Оренбург | 26 070 |

| Воронеж | 26 070 |

| Краснодар | 25 850 |

| Тула | 25 520 |

| Забайкалье | 25 300 |

| Алтай | 24 860 |

| Псков | 24 310 |

| Волгоград | 23 650 |

| Саратов | 23 430 |

| Ростов | 23 320 |

| Пенза | 22 990 |

| Ульяновск | 22 880 |

| Киров | 22 880 |

| Курск | 22 770 |

| Костром | 22 550 |

| Ставрополь | 22 000 |

| Тамбов | 21 450 |

| Рязань | 21 340 |

| Иваново | 21 120 |

| Чеченская | 21 010 |

| Мордовия | 20 900 |

| Брянск | 20 790 |

| Ингушетия | 20 790 |

| Адыгея | 20 680 |

| Тверь | 20 130 |

| Смоленск | 20 020 |

| Северная Осетия | 18 590 |

| Новосибирск | 17 600 |

| Кемерово | 17 490 |

| Дагестан | 17 270 |

| Орел | 16 830 |

Как видим, самые большие заработки, как и предполагалось, в крупных промышленных регионах и, конечно, культурных центрах. Переводя в валютное соотношение, здесь зарплаты достигают 800-1000 долларов, что более или менее схоже с европейскими выплатами. А вот в более мелких, да и не особо развитых промышленно, городах зарплаты еле достигают 300-400 долларов.

Налог на доходы физических лиц

Изменили налогообложение НДФЛ материальной выгоды от экономии на процентах по займам

С 1 января 2021 года установлены ситуации, когда НДФЛ будет облагаться материальная выгода, полученная физлицом от экономии на процентах за пользование заемными (кредитными) средствами:

Материальная выгода от экономии на процентах по кредитам (займам), по общему правилу, будет облагаться НДФЛ при соблюдении в отношении такой экономии хотя бы одного из двух условий:

| № | Условие |

| 1 | Заем (кредит) получен от организации или ИП, которые признаны взаимозависимым лицом налогоплательщика либо с которыми он состоит в трудовых отношениях. |

| 2 | Экономия фактически является материальной помощью либо формой встречного исполнения организацией или ИП обязательства перед налогоплательщиком, в т. ч. оплатой (вознаграждением) за поставленные им товары (выполненные работы, оказанные услуги). |

По новым правилам, с 2021 года, выгода от экономии будет облагаться НДФЛ, если заемщик получил деньги под процент меньше, чем под 2/3 ставки ЦБ РФ. Основание: Федеральный закон от 27.11.2017 № 333-ФЗ. До 2021 года НДФЛ нужно было рассчитать, если компания давала кредит (заем) под низкий процент любому «физику», а не только взаимозависимому (п. 1 ст. 212 НК РФ).

С 1 января 2021 года рекомендуем еще до выдачи займа выяснять, является ли заемщик зависимым. Для примера: зависимым является фирма и учредитель, который владеет долей более 25% в уставном капитале (п. 5 ст. 105.1 НК РФ).

Уточнили дату получения дохода при прощении долга

Если организация прощает физическому лицу долг, то у него возникает доход (экономическая выгода) в виде суммы прощенной задолженности (п. 1 ст. 41 НК РФ). Такой доход признается объектом обложения и учитывается при определении налоговой базы по НДФЛ (п. 1 ст. 209, п. 1 ст. 210 НК РФ). Дата получения дохода при прощении долга является – это дата списания долга с баланса организации (подп.5 п.1 ст.223 НК РФ). С 1 января 2021 года данная норма уточняется: определять доход на эту дату надо, только если компания взаимозависима по отношению к гражданину. Основание: Федеральный закон от 27.11.2017 № 335-ФЗ. Получается, что если факта взаимозависимости нет, то и дохода в целях уплаты НДФЛ не возникнет.

Организация в качестве налогового агента обязана исчислить, удержать у физического лица и уплатить в бюджет НДФЛ с суммы полученного дохода (п. п. 1, 2 ст. 226 НК РФ).

Компенсацию обманутым дольщикам освободили от НДФЛ

С 1 января 2021 года статья 217 НК РФ дополнена положениями, освобождающими от НДФЛ суммы возмещения участникам долевого строительства из Фонда защиты прав граждан – участников долевого строительства, сформированного в соответствии с Федеральным законом от 29.07.2017 № 218-ФЗ. Такие компенсации в обиходе еще называют выплаты в пользу «обманутых дольщиков». Они полагаются при банкротстве застройщиков. Основание: Федеральный закон от 27.11.2017 № 342-ФЗ.

Установили коэффициент-дефлятор для расчета величины патента для иностранцев – 1,686

Коэффициент-дефлятор по НДФЛ увеличивает фиксированный аванс по НДФЛ, который платит иностранец, чтобы получить и продлить патент на работу. Базовый фиксированный платеж – это 1200 рублей. Его умножают на коэффициент-дефлятор, а также на региональный коэффициент (п. 3 ст. 227.1 НК РФ).

С учетом нового коэффициента-дефлятора фиксированный аванс в 2018 году составит 2032,2 рубля (1200 руб. × 1,686). Однако окончательная сумма зависит от коэффициента конкретного субъекта РФ.

В 2021 году минимальный платеж в месяц составлял 1816,8 руб. (1200 руб. × 1,514).

В 2021 году компания-работодатель вправе уменьшать НДФЛ с доходов иностранца на фиксированные платежи, если работник напишет заявление, а ИФНС выдаст организации специальное уведомление (п. 6 ст. 227.1 НК РФ).

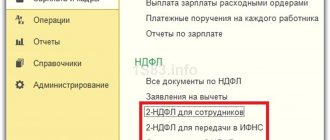

Стало ясно, кому сдавать 2-НДФЛ и 6-НДФЛ при реорганизации

В Налоговом кодексе РФ закрепили положения о том, кто должен сдавать справки 2-НФДЛ и расчеты 6-НДФЛ при реорганизации фирмы. С 2018 года, независимо от формы реорганизации, правопреемник будет обязан подать 2-НДФЛ и 6-НДФЛ за реорганизованное юридическое лицо, если оно само не сделает этого. Если же правопреемников несколько, то обязанность каждого из них нужно будет определять исходя из передаточного акта или разделительного баланса (новый пункт 5 статьи 230 НК РФ). Основание: Федеральный закон от 27.11.2017 № 335-ФЗ.

Раньше эксперты расходились во мнении: одни полагали, что эта обязанность лежит на реорганизуемой компании, другие – что на правопреемнике.

Вводится новая справка 2-НДФЛ

ФНС РФ разработала новый бланк справки о доходах физического лица (справка 2-НДФЛ).

Действующая форма справки 2-НДФЛ утверждена Приказом ФНС от 30.10.2015 № ММВ-7-11/485. В эту форму вносятся изменения. Они необходимы, чтобы при реорганизации обеспечить возможность представления правопреемниками налогового агента сведений о доходах физических лиц. В этих целях в разделе 1 «Данные о налоговом агенте» справки предусмотрели новое поле «Форма реорганизации (ликвидации)», где будет указываться соответствующий код (от 0 до 6), а также поле «ИНН/КПП реорганизованной организации».

Изменения в порядок заполнения справки 2-НДФЛ предусматривают, что правопреемник налогового агента укажет в справке код по ОКТМО по месту нахождения реорганизованной организации или обособленного подразделения реорганизованной организации.

В случае представления 2-НДФЛ правопреемником реорганизованной организации в поле «Налоговый агент» потребуется указать наименование реорганизованной организации либо обособленного подразделения реорганизованной организации.

Из раздела 2 «Данные о физическом лице – получателе дохода» исключены поля, связанные с адресом места жительства. Также в разделе 4 справки 2-НДФЛ из состава налоговых вычетов исключаются инвестиционные.

Новую форму 2-НДФЛ потребуется сдавать в ИФНС начиная с отчетности за 2021 год.

Стало больше кодов доходов и вычетов для справок 2-НДФЛ

С 2021 года появились новые коды доходов и вычетов, которые нужно фиксировать в справках 2-НДФЛ (Приказ ФНС от 24.10.2017 № ММВ-7-11/820), а именно:

| Код дохода | Расшифровка |

| 2013 | Сумма компенсации за неиспользованный отпуск |

| 2014 | Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях |

| 2301 | Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей в соответствии с Законом от 7 февраля 1992 № 2300- |

| 2611 | Сумма списанного безнадежного долга с баланса организации |

| 3021 | Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях |

Также с 2021 года появится новый код вычета «619». Он будет соответствовать сумме положительного финансового результата, который был получен по операциям на индивидуальном инвестиционном счете (ИИС).

У компенсаций, выходных пособий, штрафов и неустоек раньше не было отдельных кодов дохода. Их показывали в справках 2-НДФЛ с кодом 4800 «Иные доходы» (письма ФНС России от 19.09.2016 № БС-4-11/17537).

Вводят новую форму 6-НДФЛ

ФНС РФ подготовила проект с поправками в форму расчета 6-НДФЛ, утвержденную приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Текст проекта приказа опубликован на Едином портале для размещения проектов НПА.

Поправки изменяют титульный лист формы расчета, а также меняют штрих-код «15201027» штрих-кодом «15202024». Вот что еще меняют:

- крупнейшие налогоплательщики ИНН и КПП по месту нахождения организации станут указывать как в свидетельстве о постановке на учет в ИФНС по месту нахождения (5 и 6 разряд КПП – «01»);

- организация-правопреемник будет представляет в ИФНС по месту своего нахождения 6-НДФЛ за последний период представления и уточненные 6-НДФЛ за реорганизованную организацию (в форме присоединения, слияния, разделения, преобразования) с указанием в титульном листе в графе ту «по месту нахождения (учета) (код)» кода «215». При этом в верхней части титульного листа нужно будет фиксировать ИНН и КПП организации-правопреемника;

- в поле «налоговый агент» потребуется показывать наименование реорганизованной организации или обособленного подразделения реорганизованной компании.

Ответственность за невыплату зарплаты и аванса

Если работодатель не выдает своим сотрудникам зарплату, закон за это предусматривает несколько видов ответственности:

- Материальная. Эта сумма определяется на основании суммы долга, и на какой именно период произошла задержка выдачи. Расчет такого штрафа осуществляется как 1/150 от суммы невыданной зарплаты за каждый день задержки. Рассчитать такую компенсацию нужно в любом случае, независимо от причин, по которым не была произведена выдача.

- Административная. Она накладывается на ответственных лиц, ИП либо всю фирму. Наибольший размер такого наказания — 50 тыс. рублей, но он может быть увеличен при повторных аналогичных нарушениях.

- Уголовная. Наиболее серьезная форма ответственности, зависит от длительности просрочки. Присуждается директору компании либо предпринимателю. Максимальное наказание — 500 тыс. рублей штраф либо тюремное заключение до 3 лет.

Особенности установления размера оплаты труда

Рассмотрим особенности определения зарплаты, и ее зависимость от МРОТ и других показателей.

Может ли быть меньше чем МРОТ или прожиточного минимума?

Закон специально определяет показатель МРОТ для того, чтобы администрация фирмы не могла осуществлять начисление оплаты своим работникам меньше этого уровня, если ими была отработана полная норма рабочего времени. При этом учитывается не только минимальный оклад, но и различные дополнительные выплаты.

Если начисленная зарплата будет ниже, чем МРОТ, то ее необходимо поднять до этого уровня, иначе к компании будут применены административные меры.

Кроме этого, власти регионов наделены правом устанавливать свою минимальную зарплату, но не ниже федерального значения.

Внимание! Если работник ведет трудовую деятельность не по полной ставке, то ему в начисления может идти сумма меньше МРОТ. Самое главное, чтобы при пересчете на весь размер ставки значение соответствовало, либо был выше минимума.

В данное время Правительство производит постепенное увеличение размера МРОТ до значения прожиточного минимума, чтобы это соответствовало положению ТК РФ. Ожидается, что показатели сравняются с 1 мая 2021 года.

Вам будет интересно:

Увольнение инвалида: правовые аспекты и особенности, в каком случае это не возможно, порядок действий, ответственность

В дальнейшем, значение МРОТ будет приниматься по прожиточному минимуму, который действовал во 2-м квартале предыдущего года. При снижении этого показателя, значение МРОТ будет оставаться на прежнем уровне.

Если есть районный коэффициент

Сотрудник может трудиться на территориях, где приняты специальные надбавки за работу в сложных условиях. Они определяются при помощи заранее утвержденных районных коэффициентов. Перечень таких территорий закреплен законодательно.

При расчете размера заработка руководство компании должно учитывать, применяется ли на этой территории свой отдельный МРОТ, или же нет.

Если для данного региона был принят отдельный показатель МРОТ, то сравнение зарплаты сотрудников нужно производить именно с ним.

Если же для этой территории не был установлен отдельный МРОТ, то необходимо использовать федеральное значение, но скорректированное на районный коэффициент. Тогда размер зарплаты любого работника не должен быть ниже, чем этот показатель.

Исчисление НДФЛ и МРОТ

Закон определяет, что работнику не должна начисляться зарплата ниже, чем действующий показатель МРОТ.

Однако при ее выплате на работодателя, как на налогового агента, возлагается обязанность произвести расчет и удержание налога НДФЛ. После этой операции фактическая сумма на руки будет несколько меньше, чем минимальная оплата труда.

Закон не определяет какие-либо дополнительные льготы, кроме стандартных вычетов, из-за того, что зарплата у работника равна показателю МРОТ. Ее необходимо облагать НДФЛ в стандартном порядке.

Можно ли привязать оплату труда к штатному расписанию?

Организация оплаты труда на фирме необходимо делать так, чтобы штатное расписание содержало все должности с указанием их оклада. Это также действует на тех, кто трудится на сдельной системе оплаты — для таких в документе нужно указать плановые значения заработка.

Однако при приеме нового работника сумма его заработка должна быть отражена как в трудовом соглашении, так и в приказе на прием. И сделано это должно быть только в цифровом виде.

Если в договоре будет указано, что зарплата выплачивается согласно штатного расписания, то это будет причина признать его недействительным. Это объясняется тем, что сведения о зарплате являются обязательными для этого документа.

Такого рода формулировку можно применять только по отношению к дополнительным выплатам — премиям, доплатам и т. д. Однако в этой ситуации необходимо под роспись знакомить сотрудника с документами, где оговаривается порядок их выплат (например, положением о премировании).

Можно ли считать зарплату в валюте, а платить в рублях?

ТК устанавливает, что в трудовом соглашении, который заключен между сотрудником и организацией на территории России, должен быть проставлен размер оплаты труда в национальной валюте – рублях.

А вот в какой валюте производить начисление, нигде в законе не оговорено. Поэтому, производить начисление в валюте он может.

Однако здесь есть «подводный камень». Дело в том, что оклад — это сумма заработка работника за месяц, четко указанная в трудовом соглашении. Если произойдет падение курса, что повлечет за собой уменьшение суммы выплачиваемой зарплаты, это может быть расценено проверяющими органами как ухудшение условий труда, с привлечением руководства к административной ответственности.

В какие сроки проводятся выплаты

В ТК закреплено, что производить выплату зарплаты своим работникам администрация должна не реже, чем 2 раза в месяц. При этом точные даты, в которые будет это происходить, нужно закрепить во внутренних документах. Период между выдачами не может составлять больше 14 дней.

бухпроффи

Важно! Также срок выдачи аванса не должен быть позже 30 дня месяца, а второй части зарплаты — не позже 15 дня месяца, идущего после расчетного.

Можно ли не платить аванс

Закон определяет, что работнику необходимо выплачивать зарплату не реже, чем каждые 2 недели. За нарушение этого положения могут назначаться штрафы до 50 тыс. рублей.

Это именно обязательство работодателя, и у него нет права его нарушать, даже если работник собственноручно оформит заявление с просьбой выдавать ему заработок одной суммой один раз в месяц.

В 2021 году Минтруд выпустил письмо в котором указал случай, когда работнику можно аванс не выплачивать. В случае, если он отсутствовал первые 15 дней на рабочем месте (например, был в ежегодном отпуске отпуске либо болел), то организация имеет перечисление не делать, поскольку учитывается только реально выработанное время.

Внимание! Однако, если хотя бы один день в этом периоде был отработан, то оплату за него нужно будет выдать.

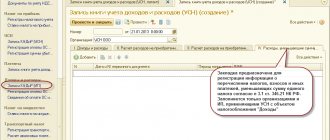

Годовой отчет СЗВ-СТАЖ

Форма СЗВ-СТАЖ – это отчет о пенсионном стаже сотрудников, который обычно по итогам года сдают в ПФР. Форму СЗВ-СТАЖ сдают организации и предприниматели, которые выплачивают физлицам вознаграждения:

· по трудовым договорам;

· гражданско-правовым договорам на выполнение работ или оказание услуг;

· договорам авторского заказа и лицензионным договорам.

Об этом сказано в пункте 1.5 Порядка, утвержденного постановлением Правления Пенсионного фонда РФ от 11 января 2021 № 3п. Форму СЗВ-СТАЖ сдают по итогам года. Срок сдачи – не позднее 1 марта следующего года. Первый раз эту форму нужно сдать за 2017 год, не позже 1 марта 2021 года (п. 2 ст. 11 Закона от 1 апреля 1996 № 27-ФЗ). Организации сдают СЗВ-СТАЖ в территориальные отделения Пенсионного фонда РФ по своему месту регистрации. Предприниматели – по месту жительства (п. 1 ст. 11 Закона от 1 апреля 1996 № 27-ФЗ).

Пособия

Начали действовать новые правила индексации детских пособий

В 2021 году и в последующие годы детские пособия нужно индексировать ежегодно с 1 февраля, коэффициент утверждается Правительством РФ. Аналогичный порядок был временно введен для 2016 и 2021 годов.

Индексация касается следующих выплачиваемых работодателем пособий:

- единовременное пособие женщинам, вставшим на учет в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком.

Постоянные правила индексации введены Федеральным законом от 19.12.2016 № 444-ФЗ.

С 1 февраля 2021 года детские пособия проиндексируют на 1,025

С 1 февраля 2021 года будут проиндексированы пособия на коэффициент 1,025 (Постановление Правительства Российской Федерации от 26.01.2018 № 74 “Об утверждении размера индексации выплат, пособий и компенсаций в 2021 году”).

Выплаты увеличивают на индекс роста цен за прошлый год (Федеральный закон от 19.12.16 № 444-ФЗ). Чтобы посчитать пособие, базовую сумму умножают на коэффициенты индексации за все годы. Пособия в 2021 году вырастут на 2,5 процента.

| Пособие | Размер, руб | |

| До 1 февраля | С 1 февраля | |

| Единовременное пособие при рождении ребенка | 16 350,33 | 16 759,09 р. |

| Минимальное ежемесячное пособие по уходу за первым ребенком | 3065,69 (с учетом МРОТ — 3120) | 3795,60 р. |

| Минимальное ежемесячное пособие по уходу за вторым и последующими детьми | 6131,37 | 6284,65 р. |

| Единовременное пособие за постановку на учет в ранние сроки беременности | 613,14 | 628,47 р. |

Установили размер пособия в связи с производственной травмой на 2018 год

Федеральным законом от 19.12.2016 № 417-ФЗ установили предельный размер ежемесячного пособия в связи с производственной травмой. В 2018 году размер составил 75 182 руб.

Ввели ежемесячную выплату на рождение первенца

Президент РФ В. Путин решил с 2021 года выплачивать ежемесячное пособие на первого ребенка до достижения им возраста 1,5 в размере 10 523 рубля. Подробнее см. «Ежемесячная выплата на рождение первенца».