Камеральная налоговая проверка проводится по каждой поданной компанией или предпринимателем в ИФНС декларации (расчету) и не требует специальных распоряжений руководства инспекции. Осуществляется подобная проверка без выезда на место нахождения налогоплательщика. Суть ее заключается в проведении автоматизированной сверки контрольных соотношений сведений деклараций и расчетов с базой данных за прошлые периоды и финансовой отчетностью. Часто камеральная проверка ограничивается отслеживанием правильности арифметических расчетов в представленных декларациях.

Если расхождений или ошибок не установлено, то проверка на этом заканчивается. Законодательством не установлена норма, диктующая обязательное составление акта, если нарушения отсутствуют. Но при выявлении фактов неправильного исчисления налогов, несоответствий, расхождений или ошибок инспектором составляется акт камеральной налоговой проверки, являющийся документом, констатирующим выявление нарушений по представленным компанией декларациям. Разберемся, что отражается в этом документе, каким требованиям закона он должен соответствовать и в какие сроки составляться.

Акт камеральной проверки: когда его оформляют

Итак, составлению акта предшествует проверка, осуществляют которую в течение 3-х месяцев с даты представления компанией декларации. Например, если поданы декларации 20 марта, то срок окончания проверки наступает 20 июня. Отражать документ должен только конкретные факты и выводы, основанные на действительности нарушений НК РФ.

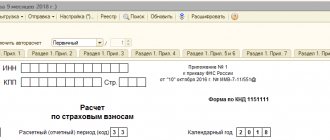

Акт камеральной налоговой проверки, фиксируя результаты проведенного контроля, оформляется в десятидневный срок после ее окончания, т.е., если проверка завершена 20 мая, акт должен быть составлен 30 мая. Регламентирует составление акта ст. 88 и 100 НК РФ. Они же обязывают инспектора перед оформлением документа принять и рассмотреть представленные налогоплательщиком разъяснения и документы. Акт камеральной налоговой проверки, образец которого представлен ниже, составляется в 2-х экземплярах и в строго утвержденной форме. Он подписывается двумя сторонами – инспектором ИФНС и полномочным представителем проверяемой компании. Руководитель компании, в которой проверка была проведена, должен быть ознакомлен с актом в течении 5-ти дней после его составления и заверить подписью факт ознакомления.

Какие требования должны выполняться при составлении акта проверки

При составлении акта налоговики должны руководствоваться Налоговым кодексом (п. 4 ст. 100), положением о Федеральной налоговой службе, утвержденным постановлением Правительства РФ от 30.09.2004 № 506 (п. 1), требованиями к составлению акта налоговой проверки, изложенными в приложении 24 к приказу ФНС России от 08.05.2015 № ММВ-7-2/[email protected] (далее – Требования).

Приведем основные эти требования:

- составление акта проверки в 2 экземплярах (п. 5 Требований);

- соблюдение строго утвержденной формы в случае, если акт оформляется на бумаге (п. 4 ст. 100 НК РФ, п. 2 Требований);

- подписание акта инспектором с одной стороны и проверяемым налогоплательщиком либо его представителем с другой стороны (п. 2 ст. 100 НК РФ, п. 4 Требований);

- на составление акта отводится 10 рабочих дней с момента завершения проверки, если по ее итогам были обнаружены нарушения (абз. 2 п. 1 ст. 100, п. 6 ст. 6.1 НК РФ);

- вручение экземпляра акта налогоплательщику (его представителю) в срок до 5 рабочих дней с того момента, как он был составлен.

Как уполномочить работника компании подписывать акты камеральной проверки, узнайте здесь.

Должен ли инспектор составлять акт камеральной проверки, если выявленные нарушения не повлекли занижение суммы налога к уплате? Ответ на данный вопрос узнайте в Путеводителе по налогам КонсультантПлюс, получив пробный доступ бесплатно.

Структура и содержание акта проверки

Акт проверки содержит:

- вводную часть, где приводятся общие сведения о проводимой проверке, компании (ее филиале), в которой она проводится;

- описательный блок с раскрытием фактов нарушений налогового законодательства, базирующихся на документальных подтверждениях, изложенных с максимальной четкостью и систематизированием;

- итоговую часть, т. е. выводы о результатах проверки и наличии налогового правонарушения, сведения о последствиях выявленных недостатков, а также вынесение предложений по их устранению.

Неотъемлемой частью акта являются приложения, оформляемые к нему. Это – доказательства с подтверждением фактов нарушений, связанных с начислением и уплатой налогов и пеней. К ним относятся необходимые пояснения, дополнения, справки, расчеты расхождений между заявленными компанией данными и установленными в ходе ревизии и другие документы, оформленные проверяющим инспектором.

Каковы последствия несоставления акта проверки налоговым инспектором

Позиция судов такова, что если инспектор не составит акт камеральной проверки, то это может послужить основанием для отмены решения, вынесенного налоговиками по результатам рассмотрения материалов проверки (такие выводы были сделаны ФАС Московского округа и ФАС Северо-Кавказского округа в постановлениях от 23.09.2009 № КА-А40/8182-09-2 и от 12.11.2009 № А53-5911/2009 соответственно).

Таким образом, в случае обнаружения инспектором фактов нарушения налогового законодательства налогоплательщиком акт должен быть составлен обязательно. В противном случае решение налогового органа, основанное на результатах камеральной проверки, будет признано недействительным (п. 14 ст. 101 НК РФ).

Когда еще решения налоговиков могут быть признаны недействительными, читайте в статье «Инспекция должна обеспечить участие налогоплательщика в рассмотрении материалов проверки».

Вручение акта камеральной налоговой проверки

Ознакомить руководство компании или ИП с актом камеральной проверки необходимо в течение пяти рабочих дней после даты его оформления. Проверяемые подписывают все экземпляры акта. На экземпляре, остающемся в ИФНС, представителем фирмы делается запись о получении акта и заверяется подписью. Роспись в акте является подтверждением вручения акта, а не о согласии со всеми указанными в нем фактами. Обычно налоговики уведомляют налогоплательщика о необходимости получения акта.

При отказе в получении акта ИФНС отправит его по почте по месту нахождения компании или адресу предпринимателя, предварительно сделав соответствующую отметку на последнем листе и заверив этот факт росписью инспектора. Выслать акт почтовым отправлением налоговая инспекция обязана также в 5-тидневный срок с момента составления акта.

Итоги

Акт по итогам камеральной проверки оформляется в том случае, если в поданной налогоплательщиком декларации обнаружены ошибки и/или противоречия. В акте раскрываются факты нарушения налогового законодательства с обязательным документальным подтверждением, а также обстоятельства, позволяющие смягчить либо отяготить ответственность за совершение правонарушения.

При несогласии налогоплательщика с изложенной в акте информацией он вправе подать свои возражения.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Вручение и последствия

Каждый экземпляр документа, подтверждающего проведение камеральной проверки, подписывают обе стороны (инспектор и проверяемое лицо). Если налогоплательщик будет не согласен с выводами инспектора, он имеет право не подписывать акт. Но в документе данный факт следует отразить. Если камеральная проверка проводится повторно, то акт составляется уже в трех экземплярах.

Составление акта – это норма действующего законодательства. На подготовку документа отводится 10 дней. В течение 5 дней с ним должен ознакомиться налогоплательщик и заверить своей подписью. Если документа не будет в наличии, результаты проверки отменяются.

Акт «камералки» становится основанием для составления Возражения. Несогласие с выводами госслужащего налогоплательщик должен оформить в письменном виде и в течение месяца после ознакомления с решением инспектора принести лично в налоговую или отправить по почте.

Итак, акт камеральной проверки составляют в том случае, если инспектор обнаружит ошибки в отчетных документах налогоплательщика. Он создается по утвержденному образцу в двух экземплярах на бумажном или электронном носителе. Он должен быть подписан как инспектором, так и проверяемым лицом. В течение 10 дней налоговая должна предоставить один экземпляр физическому лицу или руководителю организации.

Свежие материалы

- Уточненка по 4 ФСС Когда нужно корректировать 4-ФССПредставленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если…

- Социальный налог 2021 Начисление налогаВ бухгалтерском учете суммы авансовых платежей по налогу отражаются по кредиту счета 69 (68)…

- Ведомственные целевые программы Роспотребнадзора 8. Payne N. R., Finkelstein M.J., Liu M., et al. NICU practices and outcomes associated…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

Форма

У акта существует своя форма-образец. Документ должен состоять из трёх частей: вводной, описывающей и заключительной.

В первой следует указать число акта проверки, полное наименование компании и аббревиатуру, или же ФИО проверяемого налогоплательщика. В случае инспекции обособленного подразделения указывается его наименование и точный адрес.

Также в ней должна находиться информация, включающая в себя число и номер решения руководителя или его заместителя о проведении налоговой проверки, число предоставление в налоговую инспекцию декларации или других документов (и их перечень), период проверки, перечень налогов, по которым производилась инспекция, даты начала и завершения проверки и данные о проведении налогового контроля.

Во второй части вписываются данные о подтверждённых фактах нарушений закона РФ о налоговых сборах или запись о том, что оные отсутствуют, а также перечень дополнительных обстоятельств, которые смягчают или отягчают ответственность компании или частного лица за выявленные нарушения. Все данные должны быть объективны и обоснованы и исключать ошибки, а формулировки должны быть точными и не допускать неверной трактовки.

В последней и заключительной части документа должны содержаться данные о выводах проверяющих представителей налоговой, решения по устранению нарушений со ссылками на статьи и пункты Кодекса РФ, ФИО проверяющих с их должностями и информацией о налоговом органе, который они представляют, а также возможность представления возражений по поводу акта, ссылки на точное количество листов документа, подписи проверяющих и налогоплательщика или же его представителя.

Документ составляется в двух копиях, одна из которых отправляется в налоговую, а вторая — к налогоплательщику или руководителю компании.

Базовые сведения ↑

Налогоплательщик обязан знать, что такое камеральная проверка, в каких случаях она проводится и как составляется акт на ее основании.

Что это такое

Камеральная проверка налогового характера – одна из форм контроля налоговой службы. Данное понятие упоминается в 87 статье Налогового Кодекса Российской Федерации.

Цель ее – выявить, соблюдает ли налогоплательщик свои обязанности, выплачивает ли налоги и сборы. После подачи декларации начинается проверка.

Она направлена на то, чтобы:

- следить за законным применением норм права налогового характера;

- обнаруживать и пресекать нарушения права;

- проверять правомерность оформления льгот и субсидий.

Принципы:

| Предмет камеральной проверки | Документы налогоплательщиков и те, которые находятся в распоряжении у налоговой инспекции |

| Место проверки | Налоговая инспекция, а не по месту работы проверяемого налогоплательщика |

| Проверку могут проводить только должностные лица | Имеющие определенные полномочия |

| Разрешения | На данный тип проверки не нужно |

| Проверка проводится столько, сколько указано в декларации | — |

Камеральная проверка осуществляется в несколько этапов:

- Регистрация декларации.

- Контроль декларации.

- Проведение мероприятий по проверке документов.

- Окончание камеральной проверки.

- Составление акта.

Если в момент камеральной проверки выяснилось, что декларация и отчетные документы содержат противоречия, то налогоплательщик обязан пояснить это.

Внести изменения нужно сроком до 5 дней. Если лицо, проводящее проверку, заметит ошибки, то устанавливается факт правонарушения.

Проверка камерального типа проводится следующим образом (правила):

- без наличия декларации она не имеет права проводиться

- эта проверка обязательная, каждый налогоплательщик должен подвергаться этому;

- налогоплательщика не информируют о предстоящей проверке;

- расчет (декларация) сверяется с другими документами организации;

- наличие ошибок физическое или юридическое лица должны объяснить;

- при объяснении налогоплательщик обязан предоставить доказательства.

Основания для проверки:

- неуплата налогов;

- обнаружение налоговым органом ошибок в отчетности налогоплательщика;

- использование физическими лицами налоговых льгот;

- ведение двойной налоговой отчетности;

- скрытие реальных сумм налогов.

Объект камеральной проверки – декларация о налогах. В службу инспекции Федеральной Налоговой могут подаваться и иные документы и отчетности.

Инспекция должна тщательно проверить все документы по налогам. В ходе камеральной проверки существуют моменты, обязывающие привлекать лицо к ответственности уголовного характера:

- в случае, если правонарушение противоречит закону;

- за одно и то же преступление привлекать лицо дважды не имеют права;

- после привлечения физическое лицо все же обязано уплатить долги.

Пока вина должностного лица не доказана, он считается невиновным и не может привлекаться к ответственности.

В течение камеральная налоговая проверка проводится смотрите в статье: срок проведения камеральной налоговой проверки. Как составить возражение на акт камеральной проверки ПФР, читайте здесь.

Если в ходе камеральной проверки выяснилось, что налогоплательщик скрывал свои доходы или занижал, то повторной проверки быть не может. Его сразу же привлекают к ответственности.

Сразу же после проверки необходимо составить акт и вручить его налогоплательщику. Если он не хочет его принимать, то в акте делается специальная запись.

Назначение документа

Цель акта камеральной поверки – привлечь налогоплательщика к ответственности за его незаконные действия.

Документ должен быть составлен в обязательном порядке (статья номер 100 Налогового Кодекса Российской Федерации), независимо от типа правонарушения.

Основные функции документа:

| Является неотъемлемой частью камеральной проверки | Учитывая выводы акта налогового органа, руководитель инспекции выносит решение – стоит ли привлекать налогоплательщика к ответственности |

| Цель | Донести до налогоплательщика сведения по итогам проверки камерального характера |

Если налоговый инспектор не оформит документ камеральной проверки, то суд может признать решение привлечения к ответственности недействительным.

Законные основания

Правовое регулирование камеральной проверки отображено в 88 статье Налогового Кодекса. Согласно 2 пункту этой же статьи, проверка проводится уполномоченным лицом налогового органа.

Сроки для рассмотрения и принятие решения по акту камеральной проверки закреплены в 101 статье Налогового Кодекса. Порядок рассмотрения указан в этой же статье.

и 15 главы Налогового Кодекса гласят, что в случае выявления правонарушения налогового характера орган налоговой инспекции должен проинформировать об этом.

Благодаря такому подходу налогоплательщик сможет защитить свои права. Согласно 115 статье НК, налоговые органы имеют право подать в суд иск, если налогоплательщик отказывается выплачивать долг.

Руководствуясь статьей №100, акт должен быть составлен в течение нескольких месяцев после проверки. Акт налоговой проверки юридических лиц должен быть подписан как этими лицами, так и членами налогового органа.

Согласно Федеральному Закону, принятому 26 ноября 2008 года, налогоплательщик может предъявить налоговой инспекции документы, подтверждающие его невиновность.

Лицо, которое проводило проверку, должно проверить их. Если налогоплательщик руководствовался налоговыми льготами, то он обязан предоставить подтверждающие документы.

Статья №172 НК определяет нормы, которые налогоплательщики должны соблюдать при ведении отчетности.

Согласно этой же статье налоговый орган, проводивший камеральную проверку, имеет право требовать от лица эти отчетности.

Если до того, как проверка закончится, у налогоплательщика были другие акты камеральной проверки, то они прекращаются и начинаются новые (81 статья Налогового Кодекса).

Как проводится камеральная проверка

- В автоматизированную информационную систему налоговых органов вводятся данные всех налоговых деклараций, и происходит сверка контрольных соотношений. ФНС России публикует на своем сайте контрольные соотношения, чтобы бухгалтер мог самостоятельно исправить ошибки в декларации.

- В автоматическом режиме производится камеральный контроль соотношений.

- При обнаружении несоответствий проходит углубленная камеральная проверка, для которой запрашиваются дополнительные документы налогоплательщика.

На этом этапе проверяются:

- показатели налоговой декларации с предыдущими отчетными периодами;

- показатели проверяемой декларации увязываются с показателями деклараций по другим видам налогов и бухгалтерской отчетностью;

- достоверность показателей декларации на основании анализа всей представленной в налоговый орган информации.

Также сопоставляются показатели декларации с показателями по аналогичным налогоплательщикам и в среднем по отрасли. Если несоответствия не выявятся, то налоговики не информируют налогоплательщиков о проверке, поскольку документы по результатам не составляются. При несхождении показателей возможна углубленная проверка.

Проведение углубленной проверки

Проведение углубленной проверки подразумевает запрашивание дополняющих имеющиеся сведения данных у различных субъектов. Проще говоря, если необходимы подтверждения некоторым фактам или сомнения в правдивости какой-либо информации столь сильны, сотрудники службы имеют возможность:

- получить ксерокопии документации первичного характера;

- провести беседу со свидетелями того или иного дела;

- выяснить интересующую информацию у контрагентов;

- назначить экспертизу или получить дополнительные сведения иными доступными путями, определенными законодательно.

Для чего нужна углубленная проверка

Потребность в проведении углубленной проверки возникает в следующих ситуациях.

- Если плательщик налоговых сборов обладает правом на пользование какими-либо льготами. Обычно сведения со стороны нужны как раз для подтверждения искомых сведений о владении правом на получение государственных «поблажек» при выплате налогов.

- Если в декларационном бланке было заявлено возмещение налога на добавленную стоимость, налоговая инспекция часто настаивает на проведении углубленной камеральной проверки. Дело в том, что обычно представители предпринимательской категории избегают возмещения НДС. Начиная с 2015 года, появилась возможность перенесения вычетов налога на добавленную стоимость на три года, дабы не проводилась камеральная проверка углубленного характера, и можно был уйти от возмещения.

- Если внутри декларационного бланка по налогу на добавленную стоимость имеются данные по проведенным операциям, противоречащие иной информации, полученной из этого же бланка. Или обнаружено несоответствие сведений по тем же операциям из декларационного бланка по налогу на добавленную стоимость, который был предоставлен на проверку иным субъектом. Приведем пример. Вы и компания, являющаяся вашим контрагентом, одновременно предоставляете на проверку декларации. В одной и той же сделке, в которой оба вы принимали участие, показатели налога на добавленную стоимость согласно документации, предложенной к проверке, оказались разными. Раньше такое положение дел могло бы потребовать возмещения, теперь же производить его не требуется.

- Если по истечению двух лет с последнего дня, в который была подана декларация, вы передаете на проверку декларационный бланк с уточненными сведениями, внутри которого увеличился показатель полученных убытков или была уменьшена сумма налогового сбора. Разумеется, такое положение дел может показаться надуманным, и налоговая служба захочет выяснить, насколько соответствуют действительности новые данные.

- Чаще всего углубленной проверке камерального типа подвергаются декларации, составленные по налоговым отчислениям, связанным с использованием ресурсов, дарованных человеку природой.

Обратите внимание! Если ни одно из вышеперечисленных обстоятельств в вашем случае не имеет места быть, вы имеете право не предоставлять налоговой службе дополнительных сведений на полностью законных основаниях. Однако если вы действительно чисты и имеете возможность объясниться, лучше это сделать, дабы не усугублять ситуацию.

Как правильно заполнить

Шаблон акта камеральной налоговой проверки оформляется по утвержденному образцу в случаях, когда инспектор ФНС обнаружил ошибки в отчетной документации налогоплательщика. Образец может быть на электронном или бумажном носителе. На его подготовку отводится не менее 10 дней. Налогоплательщику на ознакомление с бланком дается 5 дней.

Составляется акт на русском языке, как правило, в печатном виде. В официальном листе разрешено использовать аббревиатуры. Стоит отметить, что при первом упоминании о компании, необходимо полностью указывать название. В последующем разрешается его сокращать.

Также при заполнении шаблона необходимо:

- Расшифровывать денежные единицы иностранной валюты и переводить их в соответствующий эквивалент в рублях. Курс должен соответствовать тому, который установил Центробанк.

- Даты прописывать в формате ДД.ММ.ГГГГ.

- Полностью исключить ошибки. В некоторых случаях допускаются исправления. Но они должны быть заверены подписями проверяющего и проверяемого. Пример акта камеральной налоговой проверки заполняется как обычный документ. В первой части прописывается номер бланка, название предприятия (полностью или сокращенно), его реквизиты.

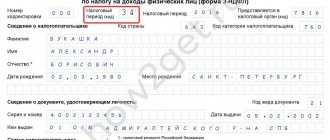

Если же проверка проводится по отношению к физическому лицу, то потребуется указать:

- полные инициалы;

- ИНН.

В обоих случаях инспектор дополнительно указывает место и время проведения проверки. В первой части прописываются сведения о гражданине: Ф.И.О., документы, послужившие основанием для проверки, период и перечень проводимых мероприятий. Вторая часть содержит данные, подтверждающие или опровергающие факт нарушения, а также факты, смягчающие наказание за проступок. Отметим, сведения должны быть объективными, обоснованными и соответствовать действительности.

В третьей части прописываются штрафные санкции и их размер, а также данные об инспекторе (Ф.И.О., должность).

На что обратить внимание

Напомним, составляется документ только после предварительной проверки. В случаях, когда проверяемый не согласен с результатами проверки, он может составить возражение. На подготовку бланка отводится 1 месяц. Составляется лист в письменном виде. Отправить его можно посредством электронной почты или предоставить лично в органы ФНС. Блок возражений составляется в свободной форме. При этом в нем должны быть четко сформулированы моменты и опротестования моментов, с которыми не согласен проверяемый. Если вынесенное по возражению решение не устраивает гражданина, он может в течение 30 дней подать апелляцию.

Сотрудники ФНС обязательно должны уведомить налогоплательщика о том, в каком порядке рассматриваются результаты проверки.

Как определить крайний срок подачи возражения?

Например, предприятию выдан акт 10 апреля 2021 г. В этом случае последний день для подачи возражения — 20 апреля 2021 г. для камеральной и 10 июня 2021 г. для выездной.

Бывают случаи, когда срок попадает на число, которого в том месяце не существует, тогда последним днём для представления возражения является последний календарный день этого месяца.

Например, налоговая инспекция представила предприятию акт выездной проверки 31 июля 2021 г. Значит, последний день для возражения будет 30 сентября 2021 года.

Ранее были более строгими требования к соблюдению сроков, в настоящее время можно возражать и позже, но всё-таки рекомендуется укладываться в сроки.

Если всё-таки предприниматель задержался, возражения можно подготовить к моменту рассмотрения материалов проверки, куда приглашается представитель проверяемой стороны . Именно на этом заседании должны принять возражения и учесть их в ходе обсуждения.

Каким образом и куда направлять возражение?

Подготовленный документ в письменной форме отсылается по адресу территориальной налоговой инспекции, проводившей проверку (п.6 ст.100 НК РФ), или передаётся непосредственно в канцелярию. Это может сделать руководитель или доверенное лицо (ст.27, 29). Желательно подготовить два экземпляра, один — для налоговой, другой с отметкой о принятии остаётся у заявителя возражений.

Если нет возможность подать документ лично, его можно отправить заказным письмом по обычной почте. Здесь очень важно обратить внимание на сроки, когда датой вручения считается шестой день от дня почтовой отправки (п.5 ст.100 НК РФ).

Сроки осуществления проверки и установленный порядок

Проведение искомого процесса, как и остальные мероприятия в области налоговых правоотношений, регулируется посредством Налогового Кодекса страны, говоря точнее, с помощью его статьи под номером 88.

Статья 88. Камеральная налоговая проверка

Стартует осуществление проверки непосредственно с момента предоставления налогоплательщиком декларационных бланков и сопутствующих документов на проверку в налоговую инспекцию. Чтобы ее инициировать, специалистам не требуется получить разрешение или задокументированное решение от руководства конкретного отделения службы или предоставившего данные плательщика налоговых сборов.

Кроме того, представители налоговой системы не имеют обязательства по отправлению налогоплательщикам уведомлений, в которых будет сказано, что камеральная проверка стартовала.

Длительность проведения искомого процесса составляет 3 месяца с момента передачи декларации на рассмотрение в отделение налоговой инспекции

Если проверка уже началась и во время ее проведения были обнаружены некоторые неточности, ошибки или любое иное несоответствие поданных в обработку сведений действительности, инспекторы обязаны оповестить об этом гражданина, документы которого проверяются и предоставить ему следующие два варианта дальнейшего развития событий:

- либо явиться в отделение службы для дачи устных и письменных разъяснений по неточностям в декларации;

- либо предоставить новый декларационный бланк, играющий роль исправляющей неверный документ бумаги.

Хотим обратить ваше внимание на факт, что дополнительная подача сведений или приглашение для получения разъяснений – ситуации, возникающие довольно таки редко. Обычно в ходе камеральной проверки все неточности или непонятные сотрудникам налоговой до этого моменты выясняются, и работа продолжается дальше полным ходом.

При возникновении необходимости в подаче разъяснений, можно поступить следующим образом.

- Лично явиться в налоговую инспекцию и в присутствии сотрудников, занимающихся вашем делом, составить письменное объяснение. Весьма удобный вариант, так как присутствующие при написании работники инспекции помогут вам указать все необходимые уточнения и предварительно подробно объяснять, в чем, собственно, состоят неточности.

- Отправить письменное пояснение с помощью почты. Для этого необходимо составить заказное письмо сразу же, как только получите требования, так как максимальный срок предоставления разъяснений составляет пять рабочих дней.

- Помимо почтового отправления, пояснения можно отослать с использованием электронных коммуникационных каналов, то есть воспользоваться сканером и сетью интернет, направив уточнение на электронную почту конкретного отделения налоговой службы.

Согласно закону, вы имеете право на осуществление передачи данных любым из перечисленных выше способов. Однако, мы рекомендуем проконсультироваться со специалистами налоговой, занимающимися вашим делом. Сделайте, как удобно обеим сторонам и наладите с сотрудниками дружеские отношения, что, безусловно, повлияет на степень усердия в работе именно с вами.

Если вам предстоит не дача пояснений, а внесение корректирующих сведений с использованием нового декларационного бланка, придется провести его заполнение повторно. Согласно букве закона, на запрос уточняющей декларации и иных сопутствующих ей документов, налоговая служба имеет право в следующих случаях.

- если имело место быть заявление суммы налога на добавленную стоимость, которую необходимо возместить;

- когда в декларационном бланке заявлены некоторые льготы, полагающиеся налогоплательщику;

- если предоставление отчетности ведется по налоговым сборам, напрямую относящимся к области использования ресурсов природного характера;

- если декларационный бланк по сбору с прибыли организации или подоходному налогу физических лиц был предоставлен на проверку лицом, участвующим в инвестиционном товариществе.

Право на получение дополнительных сведений во время проведения камеральной проверки у сотрудников налоговой службы распространяется не только на предоставляющих документы налогоплательщиков. Получить интересующую информацию они могут и из иных дополнительных источников.

- Прежде всего, налоговая служба имеет право на уточнение и дополнение имеющихся на руках сведений с помощью самих налогоплательщиков, однако, лишь в тех случаях, когда такое право возникает согласно законодательным нормам.

- Требовать предоставление сведений и дополнительных документов представители налоговой инспекции также имеют право у контрагентов и других субъектов.

- В особо сложных делах допускается также проведение допросов лиц, являющихся свидетелями в том или ином деле.

- Еще один способ получить дополнительную информацию – провести экспертизу.

- При необходимости для выяснения некоторых обстоятельств сотрудники налоговой службы могут пригласить принять участие в процессе профессионального переводчика или эксперта в нужной области деятельности.

- При наличии согласия плательщика налоговых сборов, сотрудники службы также имеют право на проведение осмотра представленной документации и каких-либо связанных с делом предметов.

Отсутствие нарушений

Если по итогам камеральной проверки инспекция придет к выводу, что организация не допустила нарушений налогового законодательства, тогда результаты проверки останутся неоформленными. Налоговое законодательство не обязывает инспекцию составлять в этом случае какой-либо документ (ст. 88, 100 НК РФ). Уведомлять организацию о завершении камеральной проверки при отсутствии нарушений инспекция также не обязана. Налоговый кодекс РФ не содержит такого требования (ст. 88, 100 НК РФ, письмо УФНС России по г. Москве от 21 мая 2009 г. № 20-14/4/051403). Из этого правила есть только одно исключение. Если предметом камеральной проверки является декларация по НДС с применением заявительного порядка возмещения налога, то инспекция обязана письменно уведомить организацию об окончании камеральной проверки и об отсутствии выявленных нарушений законодательства. Направить такое уведомление, составленное в произвольной форме, инспекция обязана в течение семи рабочих дней после окончания камеральной проверки. Это следует из пункта 12 статьи 176.1 Налогового кодекса РФ.

Совет: есть способ, позволяющий получать из инспекции письменные уведомления об окончании камеральных проверок деклараций и отсутствии налоговых правонарушений в отношении любых налогов.

Для этого в произвольной письменной форме обратитесь в инспекцию с просьбой проинформировать вас о результатах камеральной налоговой проверки с целью выяснить, правильно ли вы применяете налоговое законодательство. Такая возможность предусмотрена в подпункте 1 пункта 1 статьи 21 Налогового кодекса РФ. Инспекция обязана отреагировать на такое обращение организации и дать конкретный ответ на поставленный вопрос в четкой и понятной форме (подп. 4 п. 1 ст. 32 НК РФ, п. 4.3.2.4 регламента, утвержденного приказом ФНС России от 9 сентября 2005 г. № САЭ-3-01/444).

То, что положения статьи 88 Налогового кодекса РФ не обязывают инспекцию информировать организацию о результатах камеральной проверки в случае отсутствия нарушений, не исключает право организации на получение такой информации по письменному запросу. Арбитражная практика подтверждает правомерность этого вывода (см., например, определение ВАС РФ от 5 июня 2009 г. № ВАС-6946/09, постановление ФАС Поволжского округа от 18 февраля 2009 г. № А55-10190/2008).

Таким образом, несмотря на то что положения статьи 88 Налогового кодекса РФ не обязывают инспекцию информировать организацию о результатах камеральной проверки в случае отсутствия нарушений, у организации есть возможность получить такую информацию по письменному запросу. Арбитражная практика подтверждает правомерность этого вывода (см., например, определение ВАС РФ от 5 июня 2009 г. № ВАС-6946/09, постановление ФАС Поволжского округа от 18 февраля 2009 г. № А55-10190/2008).

Отправка акта по почте

Если организация (ее представитель) уклоняется от получения акта камеральной проверки, инспекция отражает этот факт в акте и направляет его по почте заказным письмом в адрес организации (обособленного подразделения). В этом случае датой получения акта организацией считается шестой рабочий день с даты отправки заказного письма. Это следует из совокупности положений абзаца 2 пункта 5 статьи 100 и пункта 6 статьи 6.1 Налогового кодекса РФ. Причем отсчет шестидневного срока начинается со дня, следующего за днем отправки акта (п. 2 ст. 6.1 НК РФ).

Налоговое законодательство не содержит однозначного ответа на вопрос, вправе ли инспекция направлять акт камеральной проверки заказным письмом, если организация не уклоняется от его получения (абз. 1, 2 п. 5 ст. 100 НК РФ).

Ситуация: можно ли отменить решение инспекции по итогам налоговой проверки, если организация не получила акт камеральной (выездной) проверки?

Ответ: да, можно, при условии, что организация не получала акт налоговой проверки и одновременно не была извещена о времени рассмотрения материалов проверки.

Решение по налоговой проверке подлежит отмене, если инспекция нарушит существенные условия процедуры рассмотрения материалов проверки. Так, решение по проверке отменяется, если инспекция не обеспечит организации возможность участвовать в рассмотрении материалов проверки и давать по ним пояснения. Об этом говорится в абзаце 2 пункта 14 статьи 101 Налогового кодекса РФ.

Тот факт, что организация не получила акт налоговой проверки, лишает ее возможности представить свои письменные возражения по акту (п. 6 ст. 100 НК РФ). Вместе с тем, у организации остается возможность представить свои возражения и пояснения во время рассмотрения материалов проверки (п. 14 ст. 101 НК РФ). Следовательно, отсутствие акта налоговой проверки у организации само по себе не может быть достаточным основанием для отмены решения инспекции по проверке.

Иначе обстоит ситуация, если организация не получала акт налоговой проверки и одновременно не была извещена о времени рассмотрения материалов проверки. В таком случае организация полностью лишена возможности давать свои возражения и пояснения, что недопустимо. Решение по итогам такой проверки подлежит отмене. Это следует из положений абзаца 2 пункта 14 статьи 101 Налогового кодекса РФ. Сложившаяся арбитражная практика подтверждает правомерность такого вывода (см., например, определения ВАС РФ от 23 декабря 2009 г. № ВАС-16522/09, от 29 октября 2009 г. № ВАС-13489/09, постановления ФАС Центрального округа от 21 октября 2009 г. № А35-8070/08-С26, от 26 июня 2009 г. № А48-2263/08-18, Северо-Кавказского округа от 28 декабря 2009 г. № А32-7437/2009-25/52, Московского округа от 29 сентября 2009 г. № КА-А40/8296-09, от 6 марта 2008 г. № КА-А40/1247-08, Западно-Сибирского округа от 14 сентября 2009 г. № Ф04-5654/2009(19864-А70-14), Восточно-Сибирского округа от 7 апреля 2009 г. № А33-8783/08-Ф02-1244/09, Северо-Западного округа от 14 ноября 2008 г. № А56-1230/2007, от 9 февраля 2007 г. № А05-11114/2006-12).