Налог на доход с физических лиц взимается со всех трудоустроенных граждан, заработная плата которых превышает необлагаемый минимум.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

При возникновении необходимости российские граждане могут затребовать у своих работодателей справку, формы 2-НДФЛ, в которой будет указан их заработок за определённый период времени.

Порядок выдачи данного документа регламентируется Трудовым кодексом, действующим на территории Российской Федерации.

Каждый работодатель обязан в течение 3-х рабочих дней после получения запроса выдать своему сотруднику справку о его доходах.

С чего начать

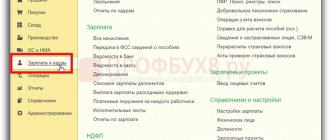

Чтобы заполнить отчет 2-НДФЛ в «Налогоплательщике ЮЛ» для ввода справки о доходах физического лица необходимо выбрать соответствующий подпункт пункта меню Документы→Документы по НДФЛ→Справки о доходах (2-НДФЛ).

В данном режиме предусмотрен ввод справки о доходах физлиц для представления ее в налоговые органы либо по запросу иных органов (лиц). То есть, можно сформировать в «Налогоплательщик ЮЛ» и 2-НДФЛ для сотрудника.

Для добавления нового сообщения вы должны воспользоваться кнопкой (клавишей [Insert]), после чего появиться окно выбора.

Ввод справки предусмотрен в 2-х вариантах:

- по сотрудникам;

- по контрагентам.

Ввод по сотрудникам предусматривает изначально ввод всех необходимых реквизитов для автоматизированного заполнения справки (например, Ф.И.О., адрес и т. д.) по сотруднику в пункте меню Налогоплательщик→Сотрудники. Аналогично по контрагентам в пункте меню Налогоплательщик→Контрагенты.

После выбора варианта ввода открывается список сотрудников (контрагентов). Пользуясь кнопкой <�Выбрать> необходимо определить физическое лицо.

Также см. «Что даёт бухгалтеру программа «Налогоплательщик ЮЛ».

Правила составления документа

По завершению установки необходимо подготовить все документы, которые служат основанием на право вычета:

- ИНН;

- паспорт;

- форма о доходах;

- договор купли-продажи;

- документа на право собственности.

Заполнение «Задание условий»

Работа с программой начинается с заполнения первичных условий:

- нужно выбрать тип документа;

- вписать данные о налоговой инспекции, куда будет предоставляться форма;

- заполнить информацию о месте регистрации физ. лица;

После этого приложение покажет номер налоговой инспекции, которая числится по месту прописки.

Важно указать правильно номер корректировки подготовленной справки. Если документ составляется первый раз, необходимо прописать 0. Если за период отчетного года уже была подана декларация, стоит указать порядковый номер, которому она соответствует.

В графе признака проставляется точка в поле с иным физическим лицом. Информация по доходам отмечается возле первого пункта.

Важной частью составления документа является выбор способа сдачи формы.

Информация о декларанте

В этом разделе 2 вкладки: личные данные и прописка. Они заполняются согласно документу, на который физическое лицо ссылается при формировании декларации. В ячейке гражданства необходимо указать код РФ – 643.

Прибыль

Раздел о доходах необходимо начинать с выбора подходящей ставки. Программа предложит несколько вариантов. С целью подачи заявки на вычет средств, установленной ставкой является 13%.

Заполнение вычетов

Это последний раздел, который нужно заполнить. Здесь указывают имущественный вычет, если была приобретена недвижимость, стандартный – оформляется на детей и социальный.

После установки галочки в соответствующей случаю графе, необходимо внести запрошенные данные.

Ставки и ОКТМО

После выбора будет предоставлен для выбора Справочник «Налоговые ставки» с признаком справки:

- «1» – сведения о доходах в соответствии с п. 2 ст. 230 НК РФ;

- или «2» – сообщение о невозможности удержать налог в соответствии с п. 5 ст. 226 НК РФ).

Также на выбор будет дан размер ставки, ОКТМО (ОКАТО до 2012 г. вкл.). Выбор необходимого из списка обеспечит формирование справки с выбранным признаком, ставкой и ОКТМО для дальнейшего ввода сведений о доходах, вычетах и т. д.

В соответствии с порядком заполнения справки 2-НДФЛ в «Коде ОКТМО» приводят код территории муниципального образования, на территории которого находится организация или её обособленное подразделение, где оборудовано стационарное рабочее место того работника, на которого заполняют справку.

Если в течение календарного года физлицо, по доходам которого заполняют справку, получало доходы от работы в нескольких обособках, расположенных на территории разных муниципальных образований, то о его доходах заполняют несколько справок (по количеству кодов ОКТМО, на территории которых находятся обособленные подразделения и в которых физлицо получало доходы).

Произвести в «Налогоплательщик ЮЛ» заполнение 2-НДФЛ по одному физлицу по одной ставке и нескольким ОКТМО можно следующим образом: для ввода справки нужно добавить в справочник необходимое количество одной и той же ставки для разных ОКТМО.

Данный справочник доступен для просмотра и редактирования в Налогоплательщики → Списки и Документы→ Документы по НДФЛ→ Справки о доходах (форма 2-НДФЛ) при редактировании справки.

Для добавления новой ставки необходимо заполнить следующие реквизиты:

- описание (комментарий; для себя);

- значение;

- ОКАТО (выбор из списка ОКАТО текущего налогоплательщика; при отсутствии нужного значения есть возможность редактирования данного списка);

- ОКТМО (выбор из списка ОКТМО текущего налогоплательщика);

- признак справки: «1: сведение о доходах» (в соответствии с п. 2 ст. 230 НК РФ) или «2: сообщение о невозможности удержать налог» (п. 5 ст. 226 НК РФ), а также «3: сведения о доходах представляются правопреемником налогового агента» и «4: сообщение о невозможности удержать налог представляется правопреемником налогового агента» – для случая сдачи справки правопреемником налогового агента.

Все реквизиты (кроме ОКАТО – данный реквизит был обязательным в форматах справки 2-НДФЛ до 2012 года вкл.) обязательны для заполнения.

Справка 2-НДФЛ за 2021 — 2021 годы

Актуальная форма справки 2-НДФЛ утверждена приказом ФНС от 02.10.2018 № ММВ-7-11/[email protected] Ее будем использовать в 2021 году, подавая сведения за 2020-й.

Образец заполнения справки 2-НДФЛ за 2021 год подготовили эксперты КонсультантПлюс. Ознакомьтесь с заполненным документом, получив пробный доступ к системе К+ бесплатно.

ОБРАТИТЕ ВНИМАНИЕ! Бланков задумано два: для подачи в налоговую и для выдачи работнику.

В ИФНС сдаем машиноориентированную форму, за которой сохранилось название «2-НДФЛ». Она состоит из основного листа и приложения. На основном листе отражены суммы дохода и НДФЛ, а в приложении — сведения о доходах и соответствующих вычетах с разбивкой по месяцам с указанием кодов видов дохода и кодов видов вычетов.

Бланк для выдачи работникам теперь называется просто «Справка о доходах и суммах налога физлица», без привычного нам «2-НДФЛ». Он практически не изменился по сравнению с прежней 2-НДФЛ.

Внимание! С отчетной кампании за 1 квартал 2021 года справку 2-НДФЛ нужно подавать ежеквартально в составе формы 6-НДФЛ.

Ознакомиться с нововведениями, касающимимся объединения форм 2-НДФЛ и 6-НДФЛ, можно в обзорном материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Действия со справкой

Для редактирования справки вы должны воспользоваться кнопкой (клавишей [Enter]).

Для удаления справки вы должны воспользоваться кнопкой (клавишей [Delete]). Отметим, что для удаления необходимо подтвердить такое намерение.

Для выгрузки документа вы должны воспользоваться кнопкой

.

Попутно формируется в «Налогоплательщик ЮЛ» реестр справок 2-НДФЛ: после выгрузки информация о выгруженном файле сохраняется в реестре выгруженных файлов.

Реестр можно посмотреть в режиме Сервис→Реестр выгруженных файлов.

Также предусмотрена функция копирования справки по шаблону. Она позволяет создавать справки 2-НДФЛ на основе введенной справки.

Кроме того, предусмотрена функция перенумерации справок. Необходимость в ней может возникнуть при представлении справок в ИФНС. Для этого необходимо:

1. Выбрать нужные справки (пометить галочкой).

2. Воспользоваться пунктом Еще-Перенумеровать. В появившемся окне необходимо задать номер первой справки.

Где взять/формы 2-НДФЛ за 2020 год?

и, применяемые для отчетности за 2021 год, можно на нашем сайте. Эта форма предназначена для отчетности перед налоговиками.

Образец заполнения справки 2-НДФЛ для налоговиков можно скачать по ссыке ниже.

Мы также предлагаем вам бланк формы 2-НДФЛ для работника, скачайте его ниже по ссылке:

При этом мы подготовили образец заполнения формы 2-НДФЛ для сотрудника, скачать которую можно по ссылке ниже:

О правилах оформления справки по уточненным данным читайте в статье «Как заполнить 2-НДФЛ при перерасчете налога за прошлые периоды?».

Перенос данных

Допустим, ранее вы работали на другой программе и при переходе на ПО «Налогоплательщик ЮЛ» хотите перенести списки сотрудников/контрагентов, не набивая их заново. Нет проблем: программа обеспечивает прием как справки, так и физического лица с учетом анкетных сведений в пределах данных справки 2-НДФЛ в список сотрудников или контрагентов.

Для этого:

1. Укажите путь к папке, где лежит выгруженный файл (в формате 2-НДФЛ).

2. Курсором встаньте на нужный файл.

3. Нажмите кнопку <�Выбрать>.

4. Затем нажмите кнопку <Выполнить>.

ИМЕЙТЕ В ВИДУ

Прием справки и сведений по сотрудникам можно выполнить только в том случае, если налоговый агент присутствует в списке налогоплательщиков и его список сотрудников не заполнен/в списке сотрудников отсутствует данное физлицо.

Проверить присутствие налогового агента в списке налогоплательщиков можно по ИНН и КПП.

Проверка присутствия физлица в списке сотрудников возможна по ИНН, а в случае его отсутствия – по дополнительным обязательным реквизитам (дата рождения, реквизиты документа, подтверждающего личность и т. д.).

Также предусмотрена возможность загрузки данных из DBF файлов. Так, для загрузки справок о доходах из DBF файла необходимо создать файлы doc1.dbf, doc2.dbf, doc3.dbf, doc4.dbf с соответствующей структурой. Далее необходимо выбрать пункт меню Документы-Справки о доходах 2-НДФЛ -кнопка Загрузить. Потом выбрать файл.

Также см. «С какими документами и отчётностью можно работать в программе ФНС «Налогоплательщик ЮЛ».

Читать также

24.10.2018

Итоги

Справки 2-НДФЛ за 2021 год подавайте по форме, утвержденной приказом ФНС от 02.10.2018 № ММВ-7-11/[email protected] В ИФНС подаем видоизмененную машиноориентированную форму, а работникам выдаем сведения на бланке, очень похожем на тот, к которому мы привыкли. С отчетной кампании за 1 квартал 2021 года форму 2-НДФЛ подавайте в составе отчета 6-НДФЛ.

Источники:

- Приказ ФНС России от 02.10.2018 N ММВ-7-11/[email protected]

- налоговый кодекс

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Нужно ли выдавать справку сотруднику при увольнении?

Работнику при увольнении необходимо составить и передать в руки справку за последний рабочий год. Это необходимо сделать для того, чтобы проинформировать будущего работодателя о доходе на предыдущем месте, с целью применения налоговых льгот, предусмотренных в НК РФ. Это необходимо потому, что некоторые льготы могут использоваться только до тех пор, пока не превышена установленная максимальная сумма дохода.

Также бланк по формату 2-НДФЛ используется физ. лицом при оформлении декларации в формате 3-НДФЛ. В этом отчете необходимо обобщить все сведения из справок, а затем приложить их в качестве подтверждающих доходы документов.

Увольняющийся сотрудник может получить справку за последний год в свой завершающий день на работе, либо обратиться при первой необходимости к своему бывшему работодателю просьбой оформить документ. Он имеет полное право не сообщать целей, для которых производится запрос справки, а администрация фирмы не может отказать в выдаче ее.

Внимание! Справку можно получить как за последний рабочий год, так и за любой предыдущий. В таком случае нужно отразить это в заявлении на имя бывшего руководителя.

…еще инструкции

Создание отчета 2 НДФЛ для предоставления в налоговую инспекцию

22.04.2015 г.

ВНИМАНИЕ: С 2013 года вместо ОКАТО ставится код ОКТМО (8 или 11 знаков). В программе он заносится в меню Сервис / Собственная организация. Вкладка «Коды». Код ОКТМО можно узнать в налоговой по месту регистрации предприятия либо по следующей ссылке.

Краткое содержание инструкции: 1. Создание отчета 2 НДФЛ. 2. Приложение 1 (условия подготовки отчета). 3. Приложение 2 (занесение перечисленного налога).

Перед созданием отчета 2-НДФЛ, в программе необходимо указать перечисленный налог. Как это сделать смотрите в Приложении 2. Для получения файла со сведениями о налоге на доходы физических лиц и прилагаемых к нему, согласно требованиям ИФНС, документов выполните следующие операции:

- Выберите пункт главного меню Отчеты / 2-НДФЛ в электронном виде

- Заполните стандартные поля условий подготовки отчета. Ввод стандартных условий подготовки отчета рассмотрен в Приложении 1

- Нажмите кнопку «Ok»

. Программа начнет обработку данных тех физических лиц, которые были выбраны для отчета

- Сначала программа выдаст сообщение «Проверять карточки перед формированием отчета»

, нажмите

«Да» - Если программа выдаст протокол ошибок, то исправьте их и заново сформируйте отчет

- Если личных карточек с ошибками нет, то программа выдаст сообщение «Проверка прошла успешно»

- После успешной проверки программа выведет на экран «Реестр сведений о доходах физических лиц»

за отчетный год. Структура реестра соответствует требованиям налоговых органов. Напечатайте реестр

. Программа предложит записать сформированный файл. По умолчанию, запись файла производится на дискету (диск a:\). Если запись на дискету вас не устраивает, нажмите кнопку

«Изменить путь записи»

и выбирите диск, на который хотите произвести запись файла

. Программа сообщит об успешной записи файла

Приложение 1Условия подготовки отчета

Для формирования отчета необходимо выбрать условия его подготовки.

Стандартные условия подготовки отчета (Рис. 1):

- Панель Выбор лиц

предназначена для ограничения списка лиц, на которых будет составлен отчет:- Первая позиция Только отмеченных

выбирает из списка лиц, отмеченных жирным шрифтом

Напоминаем, что отметить физических лиц в списке можно клавишей Insert

- Первая позиция Только отмеченных

- Позиция выбора одного сотрудника

из списка при нажатии на стрелку в окошке открывает весь список физических лиц. Отметка курсором нужной для отчета Личной карточки подставляет фамилию в окно выбора, отчет будет сформирован только для сотрудника с выбранной фамилией - Позиция Отдел №

позволит выбирать из списка работников только одного отдела - Позиция Всех

соберет в отчете всех лиц, занесенных в список независимо от любых отметок - Панель Дата составления

автоматически заполняется текущей датой, считанной с системных часов компьютера. Если текущая дата вас не устраивает, смените ее вводом с клавиатуры или пользуясь прикрепленным календарем - Панель Нумерация справок в реестре

:- Вновь, начиная с: определяет, с какого номера будет начинаться в реестре список физических лиц, входящих в отчет

- По справочнику номеров справок 2-НДФЛ: нумерует сотрудников в реестре согласно номеру справки (используется, в основном, при создании корректирующих сведений) в справочнике, который предварительно заполняется через пункт главного меню Сервис/Справочники/Справочник номеров справок 2-НДФЛ)

- Панель Идентификационный номер файла

Регламентированные отчеты нумеруются с начала года. Номер указывается с клавиатуры или с помощью стрелок счетчика справа от окошка ввода - Признак удержания НДФЛ

- «Полностью удержан налог (признак 1) – п.2 ст. 230 НК». Означает, что у сотрудников исчисленный налог полностью удержан

- «Невозможность удержать налог (признак 2) – п.5 ст. 266 НК». Означает, что у сотрудников налог не удержан

Выбранное в панели условие помечается точкой в одной из четырех возможных позиций. Для переназначения условия кликните левой клавишей на другом условии. Точка должна переместиться на новую позицию.

Рис. 1. Экранная форма выбора условий подготовки отчета

Приложение 2Занесение перечисленного налога

Для указания перечисленного налога в программе «Арча» нужно выбрать одну из настроек в пункте меню Сервис / Настройки

на вкладке «для НДФЛ». Настройка «Отражение перечисленного НДФЛ» позволяет выбрать следующие варианты занесения перечисленного налога:

- «Из документов о налоговых платежах (рекомендуется)» . Выбрав этот пункт, заполните налоговые платежи. Платеж должен быть занесен в программу того года, за который он был сделан. Например:

- если платеж был в 2014 году за 2013 год, то платеж нужно занести в программу 2013 года;

если платеж был в 2015 году за 2014 год, то платеж нужно занести в программу 2014 года;

- если платеж был в 2014 году за 2013 и 2014 года, то нужно часть платежа занести в 2013 год, а другую часть в 2014

- «Указать одной итоговой суммой каждому сразу за год». При выборе этого пункта, перечисленный налог указывается каждому сотруднику за год. Для этого:

- Выберите в списке сотрудника

- Зайдите в пункт меню Суммы — Занесение сумм персонально

- Перейдите на вкладку «Итог». Колонка «Перечисленно» доступна для редактирования. В ней укажите сумму перечисленного налога по этому сотруднику за весь год.

- При выборе пункта «Совпадает всегда перечисленный с удержанным», программа автоматически поставит перечисленный налог равным удержанному.

Преимущества: — все платежи отразятся в налоговом регистре.

Инструкция по занесению перечисленного НДФЛ через налоговые платежи.

Преимущества: — годовую сумму перечисленного налога можно указать каждому сотруднику, которую хотите. Недостатки: — перечисленный налог не отразится в налоговом регистре; — налог заносится каждому сотруднику за год.

Преимущества: — перечисленный налог не нужно заносить вручную. Недостатки: — перечисленный налог не отразится в налоговом регистре; — используется когда удержанный и перечисленый за год совпадают.

Суммы исчисленного, удержанного и перечисленного налога в программе «Арча» можно посмотреть в пункте меню Отчеты / Вспомогательный отчет по НДФЛ

.

Инструкция по созданию отчета 2 НДФЛ для предприятий, у которых есть подразделения.