Декларация по налогу на добавленную стоимость подаётся по окончании каждого квартала до 25 числа следующего месяца. Но случается, что уже после того, как срок приёма закончился, в отчёте обнаруживаются ошибки. Для их исправления предназначена уточнённая декларация по НДС. В определённых случаях налогоплательщик обязан её представить, а иногда он делает это по своему желанию. Давайте разберёмся с тем, каковы правила подачи корректирующего отчёта и последствия, которые он может повлечь.

Зачем нужна уточненка по НДС

Подача в ИФНС уточненной или корректирующей декларации по НДС позволяет налогоплательщику исправить ошибки, допущенные в ранее сданном варианте этого документа. При выявлении занижения начисленной суммы налога сдача уточненной декларации по НДС обязательна (п. 1 ст. 81 НК РФ). Корректировку декларации по НДС, в которой сумма налога была завышена, законодательство делать не обязывает, но налогоплательщик в ней заинтересован сам.

У налоговой инспекции при проведении камеральной проверки, инициированной по причине подачи уточненной декларации по НДС, уменьшающей сумму налога к уплате, есть право затребовать от налогоплательщика пояснения (п. 3 ст. 88 НК РФ). Пояснения (или расчет) должны содержать обоснование изменений, внесенных в уточненную декларацию по НДС, при этом налогоплательщик должен их предоставить в течение 5 дней после получения такого запроса.

Если корректировочная декларация по НДС подается спустя 2 года после завершения отчетного периода с целью внесений исправлений, то в соответствии с п. 8.3 ст. 88 НК РФ налоговая может затребовать у налогоплательщика не только пояснения по уточненной декларации НДС, но и первичные документы и аналитические регистры.

Подробнее об аналитических регистрах читайте в статье «Регистры налогового учета по НДС: закрепляем в учетной политике».

Подача уточненной декларации по НДС, как правило, влечет за собой истребование пояснений (или наоборот сама уточненка служит ответом на требование налоговиков).

Грамотно составить пояснения к уточненной декларации по НДС вам помогут эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Ошибки, не влияющие на сумму налога

Если налогоплательщик обнаружил в налоговом учете ошибки, не влияющие на сумму налога к уплате, он может не подавать исправленный отчет. Но, если ошибки были допущены в журнале учета счетов-фактур, который с 1 января 2015 года обязаны вести организации при выставлении и получения ими счетов-фактур в случаях осуществления предпринимательской деятельности в интересах других лиц на основе агентских договоров или договоров комиссии, а также при выполнении функций застройщика, то лучше подать уточненку. Порядок ведения журналов учета определен в статье 169 НК РФ. При этом, следует помнить, что никакой штраф за уточненную декларацию по НДС законодательно не предусмотрен, но ее отсутствие может привести налогоплательщика к крупным штрафам за допущенные и вовремя не исправленные ошибки.

Если налоговый агент решил уточнить сведения из разделов 10 и 11 декларации, то по ним нельзя применить признак актуальности. Необходимо произвести повторную выгрузку всех сведений из изменяемого раздела. Возможность изменения данных самого журнала учета счетов-фактур, предоставленного в ФНС, в постановлении Правительства РФ № 1137 не предусмотрена. Предоставление уточненных данных, не влияющих на сумму налога, необходимо для того, чтобы избежать возможного спора с органами ФНС при выявлении несоответствий учетных и отчетных данных в ходе проверки.

Как заполняется уточненная декларация

Как исправить декларацию по НДС? Как сделать корректировочную декларацию по НДС? Если возникает вопрос, как сделать декларацию по НДС, уточняющую значения уже ранее поданной, то ответ прост: надо составить новую декларацию с правильными суммами. Как заполнить уточненную декларацию по НДС? Нужно внести в нее все значения полностью, а не отобразить лишь разницу между ошибочно поданными и правильными. Таким образом, образец уточненной декларации по НДС — это обычная декларация, только содержащая правильные (уточненные в сравнении с ранее сданным документом) цифры.

Обратите внимание! Уточненная декларация заполняется на бланке той формы, которая действовала в периоде, за который вносятся изменения (п. 5 ст. 81 НК РФ). С ноября 2021 года действует новый бланк декларации по НДС в редакции приказа от 19.08.2020 № ЕД-7-3/[email protected]

Пошаговую инструкцию по заполнению обновленной декларации по НДС, начиная с отчетной кампании за 4 квартал 2021 года, см. в КонсультантПлюс, получив пробный демо-доступ к системе К+. Это бесплатно.

Что касается налоговых агентов, то в уточненке они отображают сведения лишь по тем налогоплательщикам, по которым были обнаружены ошибки.

Признаком уточненного документа является специальный код (номер корректировки), который в декларации по НДС необходимо указать на титульном листе в отдельном поле. Номер корректировки соответствует порядковому номеру подаваемой уточненки за налоговый период, в котором были обнаружены ошибки.

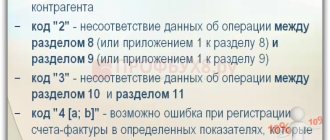

Еще один момент, отличающий уточненную декларацию по НДС, — указание в ней признака актуальности в разделах 8 и 9. Код актуальности в уточненной декларации по НДС имеет 2 значения (пп. 46.2, 48.2 Порядка заполнения, утвержденного приказом ФНС России от 29.10.14 № ММВ-7-3/[email protected]):

- 0 — если в исходном варианте декларации разделы 8, 9 не заполнялись или в них вносятся изменения;

- 1 — если эти разделы не требуют корректировки данных.

Внесение изменений требует заполнения приложений к разделам 8, 9. Особенности оформления этих разделов и приложений к ним описаны в письме ФНС России от 21.03.2016 № СД-4-3/[email protected]

О часто встречающихся ошибках в заполнении декларации читайте в статье «Налоговики обобщают ошибки: проверьте свою декларацию по НДС».

ВАЖНО! Следует учесть при подаче уточненки, по которой можно будет судить о переплате налога, что налоговая возмещает излишне уплаченную сумму налога (или делает зачет) только в том случае, если еще не прошло три года с даты уплаты «лишнего» налога (п. 7 ст. 78 НК РФ).

Подать уточненку для получения вычета по НДС можно в пределах 3 лет после того, как товары (работы, услуги, имущественные права) приняты на учет или ввезены на территорию России (п. 1.1 ст.172 НК РФ).

В случае подачи уточнений за тот период, в котором подавалась единая (упрощенная) форма декларации, следует подать обычную (полную) форму декларации, но указать на ней, что это уточненка. Это делается, если указываются подлежащие налогообложению операции, по которым раннее (в отчетном периоде) подавалась информация об их отсутствии. Эту норму разъяснил Минфин России в своем письме от 08.10.2012 № 03-02-07-1-243.

Если налогоплательщик изменил адрес регистрации и перешел на обслуживание в другую ИФНС, то уточненка подается в новую налоговую, но в самом бланке указывается код ОКТМО (ОКАТО) прежней территориальной налоговой службы (письмо УФНС РФ по г. Москве от 30.10.2008 № 20-12/101962).

Формирование разделов

Первичный отчет обязательно имеет титульный лист и раздел 1. Остальные разделы 2–12, а также приложения к 3, 8 и 9 необходимо заполнить и включить в состав отчета, только если в налоговом периоде осуществлялись соответствующие операции. Поэтому, если первичный отчет содержал, к примеру, разделы 1, 2, 3, 7 и 9, то и уточненная декларация по НДС, поданная в рамках тех же осуществленных операций, должна их содержать.

Если налогоплательщик думает, как сдать уточненку с исправлением книги покупок, например, аннулировать запись по счету-фактуре, то ему необходимо руководствоваться требованиями постановления Правительства РФ от 26.12.2011 № 1137. Из него следует, что все изменения и поправки в книге продаж и покупок, которые необходимо сделать после окончания налогового периода, следует вносить путем вставки дополнительных листов. Как следует из законодательства, корректировка отчета в приложении 1 к разделу 8 и приложение 1 к разделу 9 предназначены как раз для отражения сведений из дополнительных листов книги продаж и книги покупок. Поэтому, вопрос как сдать уточненку по налогу на добавленную стоимость, если ошибка в книге покупок, решается путем их заполнения.

Если налогоплательщик вносил такие поправки, то в составе уточнененки, кроме основных разделов 1, 2, 3, 7 и 9, ранее представленных в составе первичной отчетной формы, необходимо будет подать приложение 1 к разделу 8 с дополнительными листами из книг покупок и продажи.

Для того чтобы избавить налогоплательщиков от дублирования данных при их исправлении, ФНС разрешает использовать признак актуальности. Такое разрешение связано с огромным объемом передаваемых данных по разделам 8–12. Если по ним нет изменений или уточнений, налогоплательщик может оставить его пустым. С ним уточненная декларация по НДС — признак актуальности «1». Это будет означать, что орган ФНС автоматически сохранит данные из предыдущей отчетной формы за этот же период. При этом, если есть необходимость внести правки во все разделы, то можно поставить признак актуальности «0» по всем разделам, и тогда будет произведена выгрузка обновленных данных, которые и будут использоваться в целях налогового контроля.

Использование признака актуальности дает возможность налогоплательщикам самостоятельно формировать количество разделов уточнененки, сведения по которым будут изменены в базе УФНС. Это касается даже взаимосвязанных разделов, при условии, что ошибка в прошлом налоговом периоде была допущена только по одному из них. Кроме того, ФНС допускает право налогоплательщика отказаться от исправления приложений к разделам 8 и 9, даже если по ним был проставлен признак «0» и произведена повторная выгрузка сведений.

Однако, такое разрешение от налоговых органов противоречит правилам ведения книги покупок и книги продаж, утвержденным Правительством РФ. Учитывая такой подход чиновников к порядку отражения изменений в документах по налоговому учету, лучше выполнить полную выгрузку исправлений из книг, чем получить наказание, если вдруг после проверки ФНС дело будет рассматриваться в судебном порядке.

Надо отметить, что практически невозможно найти пример заполнения уточненки, подходящий для всех ситуаций, поскольку ошибки у всех разные. Поэтому, если нужны пояснения к уточненной декларации по НДС, образец можно найти только в инструкции к обычному бланку отчета, по аналогии. Срок подачи уточненной декларации по НДС законодательством не регламентирован, ее можно сдавать, когда возникла такая необходимость.

Порядок подачи уточненки в 2021 году

Как подать уточненную декларацию по НДС? Существуют ли сроки подачи уточненной декларации по НДС? В настоящее время у налогоплательщиков имеется обязанность сдавать налоговые декларации в электронной форме. В соответствии с п. 5 ст. 174 НК РФ декларации, поданные на бумажных носителях вместо обязательного электронного формата, считаются неподанными.

Эти нормы касаются и уточненных деклараций (письмо ФНС России от 20.03.2015 № ГД-4-3/[email protected]). Поэтому в 2021 году их тоже подают в электронном формате.

А вот конкретных сроков для подачи уточненки нет. При этом лучше сдать ее сразу после самостоятельного выявления ошибки, поскольку обнаружение этой ошибки налоговым органом может привести к штрафу.

Какие могут быть вопросы

Если бухгалтер впервые подаёт уточнённую декларацию, у него могут возникнуть некоторые вопросы.

Если подается до истечения срока сдачи

Если уточнённая декларация подаётся до истечения подачи декларации за текущий период, то это не считается налоговым правонарушением.

Это означает, что налогоплательщик выявил ошибку до того как её обнаружили налоговые инспекторы. Об этом говорится в ст. 81 НК РФ.

Чем грозит подача корректировки декларации (последствия)?

Подача уточнённой декларации не может обойтись без последствий для налогоплательщика. «Минимальные» последствия – это камеральная проверка.

Если налогоплательщик обнаружил ошибку в расчётах, что привело к завышению налоговой базы, налоговики могут назначить и выездную проверку, особенно если она давно не проводилась.

Если подаётся корректирующая декларация к увеличению, то налоговики проведут только камеральную проверку.

Как оформляется процедура возврата НДС при экспорте? Читайте об этом в статье: возврат НДС при экспорте.

Образец заполнения декларации по НДС при экспорте, .

Кто такой налоговый агент по НДС, .

Если «уточненка» сдается в период камеральной проверки?

Если налогоплательщик предоставляет в налоговую инспекцию уточнённую декларацию, когда камеральная проверка исходной декларации ещё не завершена и акт по не составлен (либо ещё не вручён налогоплательщику), то это может привести к определённым последствиям.

В этом случае, налоговики прервут камеральную проверку исходной декларации, и начнут проверять уточнённую.

Однако такая ситуация невозможна для НДС. В этом случае, налоговики обязаны завершить исходную проверку, выдать акт налогоплательщику, и только после этого начинать камеральную проверку уточнённой декларации.

Видео: санкции по фактам, приведшим к необходимости подачи уточненной декларации

Подача уточнённой декларации не может обойтись без последствий для налогоплательщика, особенно, если в такой декларации подаётся с уменьшенной суммой возмещения, которая была заявлена в исходной декларации.

Камеральная проверка назначается всегда после подачи уточнённой декларации. Сколько «уточнёнок» подаёт налогоплательщик, столько же и камеральных проверок будет проведено.

По одной и той же корректировочной декларации за один и тот же налоговый период, налоговики не имеют права проводить несколько проверок.

Предыдущая статья: Уплата НДС Следующая статья: Возмещение НДС

Корректирующая декларация по НДС подается на основании требования налоговых органов или в случае самостоятельного обнаружения ошибок, допущенных в исходно поданном отчете.

Последствия подачи уточненки

Если уточненка подается в период, когда еще не истек срок подачи отчетной декларации, тогда она считается не уточненной, а поданной вовремя (п. 2 ст. 81 НК РФ). Если уточняющая декларация подается после завершения периода, отведенного для подачи отчета, но до окончания момента уплаты налога, тогда налогоплательщик может избежать ответственности, если эту ошибку не обнаружил раньше налоговый орган.

Избежать привлечения к ответственности при подаче уточненки после завершения срока для уплаты налога можно, если:

- до подачи такой уточняющей декларации были уплачены недоимка по налогу и пени по уточненной декларации по НДС;

- налоговый орган не обнаружил этой ошибки, если проводилась проверка до подачи уточненки.

Подробнее о том, как уточненка помогает избежать санкций, вы можете узнать из материала КонсультантПлюс. Полный текст Готового решения можно посмотреть, получив бесплатный пробный доступ к К+.

Платежное поручение на доплату НДС по уточненной декларации составляют по обычной форме, указывая в нем тот период, за который делается доплата, и вид платежа, соответствующий погашению задолженности (ЗД вместо ТП).

Если подается уточненная декларация в момент проведения камеральной проверки по предыдущей декларации, тогда налоговая должна прекратить начатую проверку (п. 9.1 ст. 88 НК РФ). Теперь камеральная проверка может быть начата уже по факту подачи уточненки.

В случае подачи уточненки и уплате недоимки, но неоплате пени, на налогоплательщика налагается штраф (постановление Президиума ВАС РФ от 26.04.2011 № 11185/10).

Налоговая инспекция может назначить повторную выездную проверку при подаче налогоплательщиком уточненной декларации, уменьшающей сумму НДС, после завершения предыдущей выездной проверки и составления акта по ее результатам (подп. 2 п. 10 ст. 89 НК РФ, письмо Минфина России от 21.12.2009 № 03-02-07/2-209 и постановление Президиума ВАС от 16.03.2010 № 8163/09).

По отношению к налогоплательщикам, контроль за которыми осуществляется в форме налогового мониторинга, при подаче ими уточненной декларации с уменьшением суммы налога к уплате также может быть назначена выездная проверка (подп. 4 п. 5.1 ст. 89 НК РФ).

О том, как проводится выездная проверка, читайте в материале «Порядок проведения выездной налоговой проверки (нюансы)».

Что нужно знать

Законодательство предусматривает подачу уточнённых деклараций по всем налогам, включая НДС. Делать это нужно по правилам.

Законные основания

В статье 81 НК РФ указан порядок подачи декларации с изменениями.

В этой статье сказано, что обязанностью налогоплательщика является подача уточнённой декларации в случае обнаружения ошибок в расчётах за прошлый или текущий налоговый периоды.

Уточнённая декларация по НДС подаётся в тот же налоговый орган, что и обычная декларация.

В такой декларации должны быть только корректировочные данные по НДС, предыдущих расчётов быть не должно.

Какие могут быть причины

Как уже упоминалось, причиной подачи корректировочной декларации может быть ошибки в расчётах бухгалтера.

Некоторые бухгалтера подают «уточнёнку», если налог был доначислен или уменьшен в ходе налоговой проверки.

Делать этого не нужно. В п. 1 ст. 81 НК РФ чётко сказано, что подавать корректировочную декларацию нужно, если ошибка была обнаружена самостоятельно.

Такое же мнение отражено и в письме ФНС России от 21. 11. 2012 года № АС-4-2/19576.

Результаты проверки фиксируются в материалах, которые остаются у налоговиков. Они самостоятельно отражают уточнённые данные в карточке лицевого счёта налогоплательщика.

Если налогоплательщик подаст уточнённую декларацию, это будет двойное отражение одних и тех же показателей.

Другие документы, запрашиваемые налоговыми органами

Не только корректировочную декларацию необходимо представлять в налоговый орган.

Налоговики потребуют также сопроводительное письмо, в котором обязательно должно быть указано:

- Налог, по которому подаётся «уточнёнка». В данном случае, необходимо указать НДС.

- Отчётный и налоговый период, по которым произошёл перерасчёт.

- Причины подачи такой декларации.

- Показатели, которые поменялись. Необходимо указывать только новые значения.

- Строки декларации, которые подлежали исправлению.

- Реквизиты платёжных документов, по которым были перечислены недостающие суммы по налогу.

- Подпись либо руководителя, либо главного бухгалтера, если он имеет такие полномочия.

Также необходимо подложить копию платёжки, которая подтверждает, что налогоплательщик оплатил налог и пени.

При камеральной проверке налоговики могут затребовать и первичные документы, по которым была выявлена ошибка.

Итоги

Налогоплательщик подает уточненную декларацию в случае обнаружения ошибок после окончания налогового периода, которые привели к уменьшению/увеличению суммы налога. Уточненка составляется на бланке той формы, которая действовала в корректируемом периоде, и подается в ИФНС в электронном формате. Если в результате исправления ошибки образовалась недоимка по налогу, то следует ее погасить вместе с уплатой пени до момента подачи уточненной декларации. А если при подаче уточненки образуется переплата по налогу, не исключена вероятность проведения выездной проверки по нему.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 29.10.2014 № ММВ-7-3/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Судебная практика

Судебная практика по подаче уточнённой декларации по НДС неоднозначна. В некоторых случаях, суды поддерживают налоговиков, а в некоторых – и предпринимателей.

Если налоговики выписывают штраф по уточнённой декларации по НДС за неуплаченную вовремя сумму налога, то налогоплательщик может оспорить это решение в суде в случае, если оплата налога и пени произошла раньше, чем налоговики узнали об этом.

Если налогоплательщик не уплатил пени, это не является налоговым правонарушением. Такого мнения придерживаются практически все суды. Однако некоторые суды признают правомерным наложение штрафа за неуплату пеней.

Ведь они являются неотъемлемой частью освобождения налогоплательщика от ответственности по ст. 122 НК РФ.

Примером тому являются постановление ФАС Западно-Сибирского округа от 18.08.2005 года по делу № Ф04-5295/2005(13965-А27-27) и постановление ФАС Восточно-Сибирского округа от 06.09.2005 года по делу № А19-3063/05-40-Ф02-4384/05-С1.

Также суды однозначно находятся на стороне бизнеса, если по одной и той же уточнённой декларации налоговики проводят несколько камеральных проверок.

Исключением из правил является предоставление нескольких деклараций подряд с пометкой «уточнённая» по одному и тому же налогу, за один и тот же налоговый период.