В данной статье мы рассмотрим НДС при строительстве основных средств. Узнаем о порядке учета НДС при строительстве, вычеты НДС при строительстве в 2021. Разберем порядок оформления счетов-фактур.

Порядок отражения НДС при строительстве основных средств имеет свои особенности. Механизм учета налога и специфика получения налогового вычета зависит от многих факторов: каким способом осуществлялось строительство – хозяйственным или подрядным, как сдавался объект – единовременно или поэтапно, и т.п. Сегодня мы разберемся в особенностях учета НДС при строительстве ОС и дадим ответы на распространенные вопросы по теме.

ПРИМЕР №1

В одном из подразделений АО «Лютик» изготовлены стеллажи для складирования готовой продукции.

В бухгалтерском учете АО «Лютик» будут сформированы следующие записи:

| Содержание хозяйственной операции | Дебет | Кредит | Сумма, в рублях |

| Приняты к учету строительные материалы, приобретенные для изготовления стеллажей. | 10-8 | 60 | 100 000 |

| Учтен НДС со стоимости строительных материалов. | 19-4 | 60 | 18 000 |

| Принят НДС к вычету. | 68 | 19-4 | 18 000 |

| Учтена стоимость списанных строительных материалов. | 23 | 10-8 | 100 000 |

| Учтены расходы подразделения, связанные с изготовлением стеллажей. | 23 | 70,69,02 | 25 000 |

| Отражены в составе капитальных вложений расходы, связанные с изготовлением стеллажей. Расчет: 100 000 руб. + 25 000 руб. = 125 000 руб. | 08-3 | 23 | 125 000 |

Как создается ОС{q}

В обоих случаях задача бухгалтера – правильно учесть все расходы и отразить принятый объект по первоначальной стоимости правильно.

Предлагаем ознакомиться: Влияние мрот на пенсию по инвалидности

Для организации правильного бухгалтерского учета созданного, построенного, возведенного объекта необходимо верно определить понесенные затраты, убедиться, что созданное имущество действительно является основным средством, определить, каким образом будет учитываться НДС по расходам. Бухучет зависит от способа создания объекта ОС – хозяйственный или подрядный. Проводки и оформление документов будет несколько отличаться при этом.

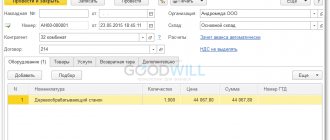

ПРИМЕР №2

В одном из подразделений АО «Лютик» смонтирован зубодробильный станок. Монтаж станка осуществлен работниками организации.

В состав расходов подразделения, смонтировавшего зубодробильный станок, входят следующие элементы затрат:

-заработная плата рабочих;

-отчисления с ФОТ;

-электроэнергия;

-прочие накладные расходы цеха.

Вышеперечисленные расходы в бухгалтерском учете увеличивают первоначальную стоимость станка.

Согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 вышеперечисленные работы не относятся к СМР (монтаж оборудования имеет код ОКВЭД отличный от кода СМР). Как отмечено в Постановлении ФАС Московского округа от 28.03.2012 г. №А40-10464/11-129-46, «…основным признаком, позволяющим определить работы в качестве строительно-монтажных, является выполнение строительства, частью которого являются работы по монтажу».

Монтаж оборудования вне рамок строительных работ под определение «СМР для собственного потребления» не подпадает.

Таким образом, как и в примере №1, у организации отсутствует обязанность исчисления НДС со стоимости расходов по монтажу станка.

Одним из критериев отнесения выполненных работ к СМР для собственного потребления является выполнение работ силами самой организации, т.е. работниками, состоящими в трудовых отношениях.

Начисление заработной платы

31 мая начислена заработная плата сотрудникам, занятым строительством склада готовой продукции.

Начисление зарплаты сотрудникам, занятым строительством склада, оформите документом Начисление зарплаты в разделе Зарплата и кадры – Зарплата – Все начисления – Создать – Начисление зарплаты.

Для сотрудников, занятых созданием (строительством) ОС, способ учета зарплаты должен быть определен по счету 08.03 «Строительство объектов основных средств» с корректно заполненной аналитикой Способы строительства – Хозспособ. PDF

См. также Начисление заработной платы

Проводки по документу

Документ формирует проводки:

- Дт 08.03 Кт — оплата труда учтена при формировании первоначальной стоимости ОС;

- Дт 08.03 Кт 69.ХХ — страховые взносы учтены при формировании стоимости ОС.

ПРИМЕР №3

Организацией были выполнены СМР с привлечением физических лиц на основании договоров гражданско-правового характера. Работы по ремонту помещения, по монтажу садковой линии, по ремонту судна выполнялись физическими лицами по договорам гражданско-правового характера, которые не были заняты в основной деятельности налогоплательщика, с ними не были заключены трудовые договоры.

При проведении выездной проверки налоговый орган, расценил данные работы как СМР для собственного потребления с соответствующим начислением НДС.

Однако, как отметили судьи (Решение арбитражного суда Республики Карелия от 31.07.2014 г. №А26-1492/2014) для того, чтобы СМР считались выполненными собственными силами — хозяйственным способом, должны быть в совокупности соблюдены все требования Госкомстата: работы, выполняются для нужд организации; работы выполняются собственными силами нестроительных организаций; для работ организация выделяет на стройку рабочих основной деятельности, то есть заключивших с данной организацией трудовые договоры; указанным выше работникам организации выплачивается заработанная плата по нарядам строительства.

Нельзя приравнивать физических лиц, выполнявших работы по заключенным договорам гражданского-правового характера к собственным работникам, а работы, выполненные ими, — к работам, выполненным организацией собственными силами, являющимися объектом налогообложения по НДС.

Таким образом, в данной ситуации, у налоговой инспекции не имелось законных оснований для отнесения указанных затрат в стоимость СМР для собственного потребления в качестве объекта обложения НДС.

Когда объект можно оприходовать?

Условия для включения созданного имущества в состав ОС:

- Длительный срок эксплуатацию – свыше 12 месяцев.

- Извлечение прибыли от использования – объект должен участвовать в экономической деятельности для получения выгоды.

- Отсутствие намерения продать актив в ближайший год.

При невыполнении указанных трех условий, объект изготовления не принимается в состав основных средств, а приходуется в качестве МПЗ.

Важно! Если речь идет о строительстве, то построенная недвижимость до государственной регистрации прав на нее приходуется на самостоятельный субсчет 01 счета.

Cостав расходов СМР, включаемых в налоговую базу НДС

При выполнении СМР для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение (п.2 ст.159 НК РФ).

Что включается в состав фактических расходов налогоплательщика? В налоговой базе учитываются только расходы, осуществленные самим налогоплательщиком, в т.ч. и расходы на разработку проектно-сметной документации (Письмо Минфина РФ от 22.03.2011 г. №03-07-10/07).

Стоимость выполненных подрядными организациями СМР, не включается в объем начисленного «строительно-монтажного» НДС (Письмо Минфина РФ от 09.09.2010 г. №03-07-10/12, Постановление Президиума ВАС РФ от 02.09.2008 г. №4445/08, Решение ВАС РФ от 06.03.2007 г. №15182/06, п.19 Приказа Росстата РФ от 28.10.2013 г. №428) как при смешанном способе выполнения работ, так и полностью силами подрядчика. В том случае, если организация передает подрядчику давальческие материалы, то налоговая база в части СМР для собственного потребления также не возникает (Письмо Минфина РФ от 17.03.2011 г. №03-07-10/05).

Однако в ряде случаев, даже при отсутствии фактических затрат на выполнение СМР, налоговые органы пытаются доначислить НДС, используя расчетный метод определения стоимости выполненных СМР.

НДС при строительстве — порядок исчисления и вычета

Производство строительно-монтажных работ и порядок вычета НДС

НДС со стоимости строительных материалов

Завершение капитального строительства и порядок оформления счетов-фактур

Вычет НДС при поэтапной сдаче работ

Как исчислить НДС если застройщик применяет УСН

Начисление НДС на суммы возмещений и компенсаций

НДС при реализации недостроенного объекта

В соответствии с порядком, установленным 171 статьей Налогового кодекса, инвесторы и подрядные организации могут принять к вычету НДС в общеустановленном порядке. Принять НДС к вычету при строительстве можно при условии, что построенный объект будет использоваться в операциях, в общем порядке подлежащих обложению налогом на добавленную стоимость.

Производство строительно-монтажных работ и порядок вычета НДС

Строительство может осуществляться тремя возможными способами:

- Подрядным способом;

- Собственными силами или хозяйственным способом;

- Смешанным способом.

Строительство осуществляет подрядчик

В случаях, когда строительство осуществляется подрядным способом, т.е. силами подрядных организаций, инвестор, то есть организация, которая построенный объект принимает к учету в качестве основного средства, принимает к вычету сумму НДС, которую ему предъявляет организация, осуществляющая строительные работы по договору подряда.

Строительство осуществляется собственными силами

Если строительство осуществляется силами организации, то есть хозяйственным способом, к вычету принимаются суммы налога, по приобретенным для использования в строительстве материалам, товарам, а также услугам и работам. Также, предъявляются к вычету суммы налога, исчисленные в порядке, установленном первым пунктом 166 статьи Налогового кодекса при осуществлении строительно-монтажных работ для внутреннего потребления.

Строительство смешанным способом

Если строительные работы производятся смешанным способом, инвестор может принять к вычету суммы НДС:

- Предъявленные подрядчиком;

- По приобретенным материалам, товарам, работам в части осуществления строительных работ хозяйственным способом;

- Исчисленные при осуществлении работ собственными силами.

НДС со стоимости строительных материалов

Если строительные работы осуществляются силами подрядчика, обеспечение строительными материалами может осуществляться разными способами:

Материалы предоставляет подрядная организация

В этом случае, к НДС по материалам к вычету ставит подрядчик, а инвестор принимает к вычету НДС по стоимости работ подрядчика. Сюда войдет и НДС по материалам, поскольку стоимость приобретенных стройматериалов организация-подрядчик включает в стоимость своих работ.

Заказчик передает материалы подрядчику

При таком способе, инвестор принимает НДС к вычету по стоимости работ подрядчика и по использованным подрядной организацией материалам.

Материалы поставляет заказчик за счет средств подрядной организации

Подрядчик принимает к вычету НДС по материалам, инвестор ставит к вычету сумму налога по стоимости работ подрядчика с учетом материалов.

Материалы приобретаются заказчиком и передаются за плату подрядчику, т.е. реализует их

В этом случае заказчик принимает НДС по стройматериалам к вычету, а при передаче подрядчику он начисляет НДС к уплате с реализации. Подрядчик, в свою очередь предъявляет НДС по работам с учетом стоимости приобретенных материалов заказчику, который принимает всю сумму налога к вычету.

Раньше, при выполнении строительно-монтажных работ собственными силами, можно было принять к вычету суммы налога, после уплаты начисленных сумм. То есть в следующем налоговом периоде. С вступлением в силу Федерального закона №224-ФЗ от 26 ноября 2008 года, порядок исчисления НДС изменился.

Теперь, организация, осуществляющая строительные работы хозспособом может предъявить к вычету НДС в том же периоде, в котором определяет налоговую базу. То есть переносить налоговый вычет на следующий период больше не приходится. Суммы налога по строительно-монтажным работам не принятые к вычету до 1 января 2009 года, т.е. до вступления в силу Закона 224-ФЗ, принимаются к вычету в соответствии со статьей 172 Налогового кодекса в прежней редакции, т.е. в том порядке, который действовал до вступления в силу вышеуказанного закона.

инвестор принимает к вычету НДС на основании выставленных заказчиком счетов фактур

Если заказчик и инвестор являются разными организациями, вычет по налогу осуществляет инвестор, на основании предъявленных заказчиком счетов-фактур. Заказчик, в свою очередь, составляет счета-фактуры на основании документов, предъявленных подрядчиком. Пунктом 6 статьи 171 Налогового кодекса установлено, что вычитаются суммы налога, которые предъявлены подрядными организациями, заказчиками-застройщиками при осуществлении работ по капитальному строительству.

Вычет осуществляется в обычном порядке на основании полученных счетов-фактур после того, как работы приняты к учету.

вычет НДС возможен только после принятия объекта к учету

Таким образом, подрядная организация выставляет по своим работам счета-фактуры заказчику. Заказчик на их основании оформляет счета-фактуры для инвестора. В свою очередь инвестор, после принятия к учету работ, принимает НДС к вычету.

Завершение капитального строительства и порядок оформления счетов-фактур

И так, завершив капитальное строительство объекта, организация – заказчик, передает инвестору объект завершенного строительства, допустим, здание.

Заказчик, после передачи инвестору здания или иного объекта, по которому завершены строительные работы, в общеустановленном порядке выставляет счет-фактуру.

Счет фактуру заказчик составляет на основании полученных от подрядчиков счетов-фактур по выполненным ими строительно-монтажным работам, и на основании счетов-фактур, полученных от поставщиков при закупке строительных материалов.

в счетах-фактурах следует выделить в отдельную позицию стоимость работ по каждому подрядчику, стоимость материалов и товаров по каждому поставщику

Специалисты Минфина рекомендуют заказчикам при составлении счетов фактур отдельно выделять в документе стоимость строительно-монтажных работ по каждому подрядчику и стоимость строительных материалов и товаров отдельно по каждому поставщику.

При этом, заказчик к счету-фактуре передаваемому инвестору прикладывает копии счетов-фактур, на основании которых он составлялся, а также копии всех первичных документов, подтверждающих суммы, указанные в счетах-фактурах и копии документов, подтверждающих оплату сумм налога таможенным органам, если осуществлялся ввоз материалов или товаров на территорию России.

к счету-фактуре прикладываются копии счетов-фактур подрядчика и первичные документы

Заказчик передает счет-фактуру инвестору один раз либо в момент, либо в течение пяти дней после передачи здания или иного объекта по которому завершено капитальное строительство, на баланс инвестора.

Между тем, Минфин в более раннем письме №03-07-10/06 от 19 февраля 2007 года, давал разъяснения, согласно которым заказчик может принять НДС к вычету не дожидаясь окончания капитального строительства, в случаях, когда работы разбиты на отдельные этапы. То есть, если в договоре строительного подряда предусмотрена поэтапная сдача работ, НДС принимается к вычету после завершения каждого этапа.

Счета-фактуры в этом случае составляются в том же порядке, как и после завершения всех работ. Вычет по НДС, как и в вышеописанном случае, принимает как заказчик, так и инвестор.

Вычет НДС при поэтапной сдаче строительных работ

Рассмотрим порядок исчисления НДС при подписании актов, выставляемых ежемесячно подрядчиками.

И так, подрядная организация на основании форм №КС-3 «Справка о стоимости выполненных работ и затрат» и №КС-2 «Акт о приемке выполненных работ», ежемесячно представляемых заказчику, выставляет на указанные в актах суммы счета-фактуры.

Первый вопрос, который возникает при этом: может ли инвестор включать стоимость работ подрядчика на 08 счет на основании форм №КС-2 и №КС-3?

Второй закономерный вопрос: подрядчик на суммы, указанные в актах, обязан начислять к уплате НДС по недостроенному объекту?

Гражданский кодекс в 37 главе рассматривает особенности взаимоотношений сторон при заключении договора на подрядные работы. Так, в третьем параграфе «Строительный подряд» в первом пункте 741 статьи сказано, что риск случайной гибели или повреждения строительного объекта несет подрядчик до момента передачи объекта заказчику.

Далее, в 753 статье «Сдача и приемка работ» говорится о том, что приемка работ начинается заказчиком с момента получения от подрядной организации сообщения о готовности к передаче объекта. В случае, когда заказчик принимает отдельные этапы работ, риск случайной гибели переходит к нему, если повреждения и гибель произошли не по вине подрядной организации.

Статья 746 Кодекса устанавливает порядок расчетов между сторонами, когда оплата подрядных работ производится в предусмотренном сметой размере и в установленном договором подряда порядке, либо, если это не предусмотрено в договоре, в соответствии с законодательно закрепленным порядком.

Анализируя нормы гражданского законодательства, приходим к выводу, что по акту могут передаваться либо этапы законченных работ, либо готовое здание после окончательного завершения капитального строительства.

Следовательно, счета-фактуры, по которым можно принять суммы налога к вычету, подрядчик составляет в таком же порядке: после сдачи этапа, либо после окончательной сдачи объекта.

На основании подписанных Актов по форме №КС-2 и №КС-3 формируется стоимость объекта на счете 08, которая после завершения строительства переносится на 01 счет.

Вычеты по НДС, согласно многочисленным разъяснениям финансового ведомства, принимаются либо после завершения этапов, в случаях, когда это целесообразно, либо после полного завершения капитального строительства, после того, как объект будет принят к учету.

вычет по НДС возможен после завершения этапов строительства (в отдельных случаях)или после принятия к учету готового объекта

Как исчислять НДС если застройщик применяет УСН

Как быть в ситуации, когда застройщик применяет упрощенную систему? Ведь по общим правилам, при применении УСН, счета-фактуры не выставляются. Если же организация, применяющая упрощенку выставила счета-фактуры, она обязана выделенную в документах сумму налога перечислить в бюджет.

Рассмотрим случай из судебной практики.

Застройщик, применяющий УСН, по общим правилам, на основании полученных от подрядчика счетов-фактур, от своего имени выставил сводный счет-фактуру инвестору.

При проверке, контролеры из ИФНС застройщику, применяющему упрощенную систему, начислили НДС по выставленным на имя инвестора счетам-фактурам.

Основанием для начисления налога, явились нормы 173 статьи Налогового кодекса, согласно которым, налогоплательщики, применяющие специальные режимы, в случае выставления ими счетов-фактур, уплачивают в бюджет суммы налога, отраженные в счетах-фактурах.

Застройщик обратился в арбитражный суд. Суды трех инстанций отклонили требования застройщика и вынесли решение в пользу налогового органа.

Однако Высший арбитражный суд РФ признал действия организации застройщика правомерными (постановление Президиума ВАС РФ №1784/12 от 26 июня 2012 года по делу №А38-1216/2011).

При этом, судьи свое решение аргументировали следующим образом.

Сводные счета-фактуры были выставлены на имя инвестора застройщиком, применяющим УСН, в целях реализации права инвестора на налоговые вычеты в отношении сумм налога на добавленную стоимость, фактически уплаченных налогоплательщиком за материалы, товары, выполненные работы, приобретенные для проведения капитального строительства.

Заказчик, не являющийся плательщиком НДС, не выставлял счета-фактуры в отношении своих работ, а только перевыставил инвестору суммы фактически уплаченные поставщикам суммы, для реализации прав инвестора на вычет НДС, поскольку последний является плательщиком НДС и имеет полное право на вычеты.

Суд отмечает, что действия застройщика не противоречат разъяснениям Минфина, приведенным в письме №03-07-10/15 от 18 октября 2011 года.

застройщик на УСН вправе выставить на имя инвестора счет-фактуру на основании счетов-фактур, полученных от подрядчика

Хотим отметить, что бюджет при этом не страдает. Поскольку застройщик налоговые вычеты, по понятной причине, не применял.

Начисление НДС на суммы возмещений и компенсаций

В ходе строительства, возникают расходы, стоимость которых не учтена договором, но которые имеют прямое отношение к выполнению договорных обязательств. Это могут быть транспортные, командировочные и другие расходы. Заказчик возмещает эти расходы подрядчику.

Возникает закономерный вопрос – подрядчик включает полученные суммы возмещения в налоговую базу по НДС?

Финансисты высказывают однозначное мнение на этот счет, подрядчик, на суммы, полученные в качестве возмещения расходов, начисляет к уплате НДС (см. письмо №03-07-11/300 от 15 августа 2012 года).

По сути, выставляя счета на возмещение дополнительных расходов, подрядчик выступает в качестве продавца, полученные суммы возмещения должен включить в доходы, и начислить НДС по ставке 18/118, в соответствии с пунктом 4 ст. 164 НК РФ.

При этом суммы входного НДС по дополнительным расходам организация в обычном порядке принимает к вычету. Смотрите письма Минфина №03-07-11/37 от 2 марта 2010 года, №03-07-11/37 от 26 февраля 2010 года и другие.

И так, поступления в виде возмещения и других дополнительных расходов, также подлежат включениюв налоговую базу по НДС.

Так, финансисты в письме №03-07-11/288 от 26 октября 2011 года, на поступивший вопрос о начислении НДС на суммы возмещения, которые в рамках соглашения получает собственник участка линии электропередачи за перенос участка линии, ответили следующим образом: на полученные суммы возмещения собственник участка начисляет НДС, поскольку по существу, поступившие средства являются оплатой за произведенные собственником работы по переносу линии и освобождению территории для строительных работ.

Минфин рекомендует на всю сумму возмещения начислить НДС по ставке 18/118

В то же время, судьи не всегда согласны с позицией финансистов. Так, в решениях, вынесенных в пользу налогоплательщика, арбитры отмечают, что при возмещении расходов, не происходит передачи права собственности одним участником договора другому, ввиду отсутствия объекта реализации, также возмещение расходов не является платой за полученные работы или оказанные услуги.

ФАС Северо-Западного округа рассматривал дело №А42-7064/007 по исковому заявлению налогоплательщика против налогового органа, в котором истец, осуществляющий по договору подряда строительно-монтажные работы, просит суд признать неправомерными начисление сумм НДС налоговым органом на суммы, полученные в качестве возмещения затрат подрядчика на выплату заработной платы работникам, начисление страховых взносов на суммы заработной платы, командировочные расходы, выплата суточных и т.д.

То есть, налоговая инспекция при проверке начислила суммы налога на добавленную стоимость на суммы, которые фактически являлись выплатами в пользу работников и страховых взносов, начисленных на эти выплаты.

По данному делу ФАС СЗО 25 августа 2008 года вынес постановление, в котором действия налогового органа признал неправомерными в силу того, что они прямо противоречат пп.1 п. 1 ст.146 Налогового кодекса, возмещение указанных расходов не может являться налоговой базой для НДС, поскольку при этом не создается добавочная стоимость, и реализацией услуг либо работ, тоже не является.

ФАС Волго-Вятского округа в постановлении по делу №А17-1843/5-2006 от 19 февраля 2007 года, ВАСРФ в определении №6950/07 от 14 июня 2007 года, аналогичным образом аргументировали вынесение решения в пользу налогоплательщика.

Как видим, суды в данном вопросе встают на сторону налогоплательщика. Однако стоит отметить, что в случае, если на полученные суммы возмещения не начисляется налог на добавленную стоимость, налогоплательщик не вправе применить по таким расходам вычет по НДС.

если на сумму возмещения не начисляется НДС, то и к вычету по этим расходам НДС не ставится

НДС при реализации недостроенного объекта

В соответствии с пп.22 п.3 ст.149 Налогового кодекса, от обложения налогом на добавленную стоимость освобождаются операции по реализации объектов, относящихся к жилым помещениям и долей в них.

При этом в Кодексе не говорится о том, применима ли данная норма в отношении недостроенных объектов.

Специалисты финансового ведомства высказывают мнение, что реализация недостроенных жилых объектов не освобождается от НДС.

Поскольку недостроенное здание не подходит под определение, которое применяется в отношении жилых помещений в Жилищном кодексе РФ.

Таким образом, отмечает Минфин, правовых оснований для применения льготы по НДС, при реализации объектов незавершенного строительства, не имеется (см. письма №03-07-10/11 от 12 мая 2012 года, №03-07-11/186 от 30 июля 2009 года).

Минфин разъясняет, что операции по реализации недостроенных объектов жилых помещений облагаются НДС

Обратимся к арбитражной практике. Так, ФАС МО в постановлении №КА-А40/221-10 от 10 февраля 2010 года указывает, что при классификации объекта строительства, следует исходить не из факта завершенности, а только из его назначения.

То есть, для каких целей строится конкретный объект.

Таким образом, подчеркивают арбитры, реализация недостроенного объекта, предназначенного для использования в качестве жилого дома, не облагается налогом на добавленную стоимость.

Смотрите аналогичные выводы в постановлениях ФАС Волго-Вятского округа №А39-909-2010 от 24 января 2011 года, ФАС Уральского округа №Ф09-9691/08-С2 от 22 декабря 2008 года.

Судьи против финансистов — реализация недостроенных жилых объектов не облагается НДС

Однако следует отметить, что в случае, если организация решит воспользоваться льготой в отношении операций по реализации недостроенного здания, свою позицию, скорее всего, придется отстаивать в судебном порядке.

наверх

ПРИМЕР №4

Налогоплательщиком были выполнены собственными силами для собственных нужд СМР по возведению объекта капитального строительства — здания магазина.

Работы выполнялись силами семьи налогоплательщика без привлечения работников и без выплаты им заработной платы. Исходя из этого, у налогоплательщика отсутствовали фактические расходы на выполнение СМР и, соответственно, налоговая база для исчисления и уплаты НДС с операций по выполнению данных работ не возникла.

Однако при проведении проверки налоговым органом был доначислен НДС со стоимости выполненных СМР расчетным методом, руководствуясь пп. 7 п. 1 ст. 31 НК РФ, в связи с отсутствием у налогоплательщика документов, подтверждающих размер понесенных расходов. В основу определения стоимости работ были заложены сведения об удельных показателях стоимости единицы измерения строительного объема, установленные в сборнике №26 «УПВС здания и сооружения в совхозах, колхозах, межколхозных и других сельскохозяйственных предприятий и организаций».

То есть при расчете стоимости СМР, выполненных хозяйственным способом, налоговый орган рассчитал сметную стоимость объекта капитального строительства, включив в нее как затраты на проведение работ, так затраты на приобретение материалов.

Вместе с тем, как отмечено в Постановлении Пятого арбитражного апелляционного суда от 03.04.2014 г. №А51-21000/2013 стоимость объекта основных средств не тождественна понятию стоимости строительно-монтажных работ, в связи с чем установленная инспекцией налоговая база по НДС не соответствует ни по размеру, ни по праву обязанности налогоплательщика по уплате НДС.

Итоги

НДС при строительстве основных средств начисляется и принимается к вычету по итогам каждого налогового периода. Базой для начисления налога являются затраты, понесенные в ходе строительной кампании. НДС к возмещению учитывается в книге покупок в по мере оприходования материалов и работ, а также получния необходимой документации.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.