Сложные вопросы рассчета НДФЛ при выходе участника из ООО | IT-компания Простые решения

Когда бизнес находится на начальном этапе, создатели ООО не задумываются о том, какие налоговые последствия повлечет их выход из состава участников. Разберемся детально в этих вопросах.

В сегодняшнем материале мы сосредоточимся на вопросах НДФЛ, который должен будет заплатить выбывающий участник. Мы рассмотрим следующие ситуации: продажа принадлежащей ему доли полностью или в части другому участнику или третьему лицу-инвестору; выход из ООО, когда доля переходит во владение самого общества.

Как стать участником ООО

Сразу скажем, что порядок исчисления и уплаты налогов, возникающих при отчуждении доли, напрямую связан с тем, как именно была приобретена и в дальнейшем отчуждена данная доля. Поэтому прежде чем переходить к тонкостям налогообложения, нужно подробнее разобраться, как физическое лицо может стать обладателем доли в ООО, а также способы, при помощи которых от доли можно избавиться.

Начнем по порядку, с приобретения. Если отбросить в сторону такие экзотические способы как наследование доли или получение ее в порядке реорганизации, то, по большому счету, возможных путей стать участником ООО всего два.

Правда, каждый из них имеет несколько ответвлений. С точки зрения гражданского законодательства большой разницы в том, как именно приобретена доля, значения не имеет. Объем прав и обязанностей участника зависит лишь от размера доли.

А вот для налоговых целей порядок получения доли имеет весьма важное значение.

Вклад в уставный капитал

Итак, первый вариант — это получение доли при внесении денег (или иного имущества) в уставный капитал организации. Заметим, что это может произойти не только при создании (учреждении) организации, но и в последующем, в отношении уже действующей фирмы.

Ведь п. 2 ст. 17 и ст. 19 Федерального закона от 08.02.

98 № 14-ФЗ «Об обществах с ограниченной ответственностью» допускает увеличение уставного капитала уже действующего ООО как за счет вкладов участников, так и за счет вкладов третьих лиц, принимаемых в общество.

Здесь есть один немаловажный нюанс: и в том, и в другом случае общество не обязано все полученные от участников (не важно, старых или новых) направлять на увеличение уставного капитала. В ст.

19 Закона об ООО прямо говорится, что в случае допвзносов решение о внесении в устав общества изменений в связи с увеличением уставного капитала и об определении номинальной стоимости и размера доли, а также об изменении размеров долей участников общества принимается общим собранием (в компаниях, состоящих из одного участника — им единолично).

Отдельно оговаривается, что номинальная стоимость доли может быть определена общим собранием (участником) как равной вносимому вкладу, так и на уровне меньше стоимости вклада.

Соответственно, в тех случаях, когда номинальная стоимость доли определена на уровне ниже стоимости вклада, часть внесенных участником денег будет направлена не на увеличение уставного капитала, а на иные нужды, определенные общим собранием (решением единственного участника).

Но даже в таком случае вся внесенная участником сумма признается его вкладом в ООО, что прямо следует из формулировок ст. 19 Закона об ООО. Этот момент очень важен, т.к.

в дальнейшем при определении налоговых обязательств по суммам, получаемым при продаже доли или выходе из ООО, у бывшего участника будет возможность уменьшить на эти суммы налоговую базу.

Покупка доли

Второй способ получить долю — купить ее. Продать долю может не только один из участников, но и само общество. Такая возможность у общества появляется, если к нему перешла доля вышедшего участника.

Продаваться может как доля целиком, так и ее часть. Например, участник, владеющий долей 100 процентов, может продать часть своей доли третьим лицам. В результате количество участников ООО возрастет. Но, в отличие от рассмотренного выше случая приема в ООО нового участника, деньги за долю получает не ООО, а непосредственно участник.

Вне зависимости от того, кто выступает продавцом (участник или общество), а также вне зависимости от размера продаваемой доли, каких-либо особых тонкостей, способных повлиять в дальнейшем на налогообложение, при оформлении подобных операций не возникает. Новому участнику ООО важно лишь не потерять документы, подтверждающие фактическую оплату доли.

Как продать долю

Теперь, держа в уме два различных способа приобретения доли, перейдем к вопросам, связанным с ее отчуждением. Здесь у участника тоже есть выбор. Участник может продать свою долю другому участнику, или, если это разрешено уставом компании, любому третьему лицу.

Кроме того, участник может написать заявление о выходе из ООО и получить от общества действительную стоимость доли, которая будет определена по данным бухгалтерского учета ООО за последний отчетный период, предшествующий тому, в котором подано заявление о выходе.

В первом случае оформляется договор купли-продажи доли. Пункт 4 ст. 454 ГК РФ прямо допускает его использование при реализации имущественных прав, разновидностью которых как раз и является доля в ООО. А значит, с точки зрения налогообложения речь идет о реализации доли, или, выражаясь терминами ст. 38 и ст. 39 НК РФ, реализации имущественного права.

Несколько сложнее квалифицировать суть происходящего в случае, когда участник выходит из ООО, отдавая свою долю обществу в обмен на часть его чистых активов. Согласно ст. 26 Закона об ООО «участник общества вправе выйти из общества путем отчуждения доли обществу».

Как видим, законодатель установил, что при выходе из общества происходит отчуждение доли, принадлежащей участнику, в пользу самого общества. При этом если мы посмотрим на п. 2 ст.

21 закона об ООО, то увидим, что под термином «отчуждение» законодатель понимает среди прочего и продажу доли.

Таким образом, по своей юридической сути отчуждение доли при выходе из ООО на полностью тождественно сделке купли-продажи. Ведь при этом также происходит возмездный (в обмен на часть чистых активов) переход (от участника к ООО) права собственности на имущественное право (долю). А в дополнение законодатель прямо называет происходящее отчуждением, термином, равнозначным продаже.

Личные налоги участника

Разобравшись в юридических нюансах происходящего, можно переходить к вопросам налогообложения. Здесь необходимо обратить внимание на следующие моменты.

Во-первых, имеется норма п. 17.2 ст. 217 НК РФ, которая дает возможность полностью освободить от налогообложения все, что получено налогоплательщиком при реализации доли. Но для этого должны выполняться два условия.

Первое: доля в ООО должна быть приобретена участником после 31 декабря 2010 года. Способ приобретения (покупка, наследование, учреждение или вступление в уже действующее юрлицо) значения в данном случае не имеет, все эти способы равнозначны.

Второе: на момент реализации участник должен непрерывно владеть такой долей более 5 лет.

Обратите внимание, что в данной норме законодатель использовал общий термин «реализация». Понятно, что продажа доли под него подпадает без проблем.

А что с доходом при выходе? Выше мы уже пришли к выводу, что с точки зрения ГК РФ эта операция тождественна купле-продаже. С точки же зрения НК РФ ситуация еще проще. Ведь определение термина «реализация» имеется в ст.

39 НК РФ и под ней понимается передача на возмездной основе права собственности. Именно это и происходит при выходе из ООО.

Так что освобождение, предусмотренное п. 17.2 ст. 217 НК РФ, в равной степени применяется как при продаже доли другим участникам ООО или третьим лицам, так и при выходе из ООО путем передачи доли в распоряжение общества. Что, кстати, подтверждает и Минфин (см. письмо от 06.09.16 № 03-04-05/52095). Дополнительно при применении п. 17.2 ст.

217 НК РФ нужно учитывать, что освобождение применяется без предоставления каких-либо документов о стоимости имущества, внесенного участником «на входе», и каких-то иных документов, т.к. информацию о дате приобретения доли и сроке непрерывного владения можно получить напрямую из ЕГРЮЛ. Также данное освобождение не требует предоставления налоговой декларации (п.

4 ст. 229 НК РФ).

Во-вторых, те участники, у которых условия владения долями не позволяют воспользоваться освобождением на основании ст. 217 НК РФ (т.е. их доля приобретена до 31.12.

2010 включительно, либо после, но на момент выхода они непрерывно владели долей менее 5 лет), имеют право на налоговый вычет по правилам пп. 1 п. 1 ст. 220 кодекса. При этом в данной норме законодатель прямо предусмотрел оба возможных варианта «избавления» от доли: и продажу, и выход.

Так что в этой части каких-либо подвохов не будет. Зато их достаточно в остальной части, связанной с размером вычета и порядком его применения.

Так, основной вариант вычета, согласно пп. 2 п. 2 ст. 220 НК РФ, представляет собой уменьшение суммы доходов, полученных при продаже доли (ее части), или при выходе из ООО, на сумму фактически произведенных и документально подтвержденных расходов, связанных с ее приобретением.

Тут первое, на что нужно обратить внимание, что учитываются вовсе не любые расходы, а только прямо поименованные в ст. 220 НК РФ. В частности, в состав таких расходов включаются первоначальный и последующий взносы в УК, а также расходы на приобретение доли.

А значит, в «зачет» идут только вклады в уставный капитал (не важно, сделанные при учреждении или после), а также суммы, указанные (и фактически уплаченные) в заявлении при вступлении в ООО или при увеличении доли, а также в договоре купли-продажи.

И напротив, не увеличивающие уставный капитал вклады в имущество ООО, которые производились в период владения долей, в расчет не принимаются.

Важно помнить, что уменьшение доходов возможно только при наличии документов, подтверждающих расходы на приобретение доли. Если же таких документов нет, налогоплательщик вправе применить фиксированный вычет в размере доходов, полученных в результате прекращения участия в обществе, но не более 250 000 рублей за налоговый период.

Таким образом, если сумма, которую участник получает при расставании с ООО, не превышает 250 000 рублей, то нет какого-то смысла заниматься поисками документов, подтверждающих расходы на приобретение доли. Ведь вся сумма дохода будет освобождена от НДФЛ и без таковых.

Также не нужны будут документы, если реальные затраты на приобретение доли меньше 250 000 рублей.

А вот если выплата превышает четверть миллиона, а реальные расходы на ее приобретение выше, то стоит озаботиться поиском подтверждающих документов для дальнейшего снижения суммы налога.

В какие сроки и в каком порядке нужно выплатить действительную стоимость доли

Стандартный срок для выплаты ДСД — три месяца с даты выхода участника из общества. Дата выхода в общем случае — это дата внесения в госреестр записи о выходе участника. Если участник исключен из общества по решению суда, то датой выхода считается дата вступления этого решения в силу.

В Уставе может быть предусмотрен и другой срок для выплаты: меньше или больше трех месяцев. Максимум — год (п. 2 и п. 8 ст. 23 закона № 14-ФЗ).

Обычно ДСД выплачивают деньгами. Наличными или перечислением на счет — стороны договариваются между собой. Также, если участник согласен, общество может выдать долю имуществом.

Если общество нарушит сроки, оно обязано выплатить бывшему участнику не только сумму ДСД, но и проценты за время просрочки, учитывая ставку рефинансирования ЦБ РФ (ст. 395 ГК РФ). На начало октября 2021 года текущая ставка рефинансирования равна 4,25% годовых. Значит, за каждый день просрочки общество должно будет заплатить участнику 0,012% от суммы ДСД (4,25% / 366 дней).

Ндфл с доли вышедшего участника, которую распределили между остальными

Источник: журнал «Главбух»

Доля вышедшего участника распределяется между теми, кто остался в обществе

Малые предприятия обычно регистрируют в форме ООО.

Конечно, в обществе может быть один участник, но, как правило, нужный объем стартового капитала формируют несколько человек.

Однако через какое-то время один из партнеров может начать свой бизнес написав заявление о том, что он выходит из общества. В этом случае общество обязано выплатить ему действительную стоимость его доли. Это зафиксировано в пункте 6.1 статьи 23 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее – Закон № 14-ФЗ).

Отметим, что право на выход участника из ООО по его желанию должно быть зафиксировано в уставе общества. Иначе добровольно выйти из состава участников человек не сможет.

По решению общего собрания участников общества доля вышедшего участника может быть распределена между оставшимися – пропорционально их долям в уставном капитале (ч. 2 ст. 24 Закона № 14-ФЗ).

Финансисты настаивают на том, что налог с оставшихся участников надо удерживать

За то, что участники получили дополнительную долю, они ничего обществу не платят. Поэтому Минфин России считает, что у них возникает налогооблагаемый доход.

Рассмотрим аргументы финансистов более подробно.

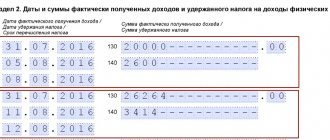

В целях исчисления НДФЛ организация должна учитывать все доходы налогоплательщика полученные им как в денежной, так и в натуральной форме (п. 1 ст. 210 НК РФ).

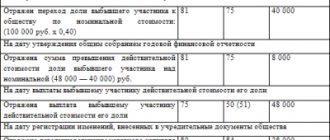

Когда участник общество выходит из него, ему выплачивают действительную стоимость его доли. Как ее определить? По данным бухгалтерской отчетности за последний период, который предшествует тому, когда участник написал заявление о выходе из общества.

По мнению финансистов, налогооблагаемый доход оставшихся участников определяется исходя из действительной стоимости доли выбывшего.

ПРИМЕР 1

Учредители общества – Иванов Федоров и Пирогов. Доля первых двух человек составляет по 30 процентов уставного капитала, Пирогова – 40 процентов.

Уставный капитал ООО равен 500 000 руб.

Пирогов решил выйти из состава участников общества. Стоимость чистых активов компании на последний отчетный период, предшествующий дню, когда Пирогов представил свое заявление о выходе, равна 10 000 000 руб.

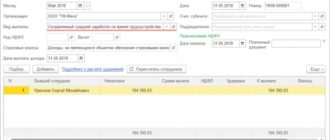

Таким образом, действительная стоимость доли Пирогова – 4 000 000 руб. (10 000 000 руб. х 40%). Ее общество распределило между двумя оставшимися участниками: доли Иванова и Федорова увеличились на 20 процентов.

По мнению финансистов, это принесло каждому оставшемуся участнику доход по 2 000 000 руб. Соответственно, налог с каждого надо удержать в размере 260 000 руб. (2 000 000 руб. х 13%).

Специалисты считают, что дохода у участников общества не возникает

Участник общества может в определенный момент получить доход, облагаемый НДФЛ. Речь идет о дивидендах, доходе от продажи самой доли, имуществе при ликвидации общества сверх размера взноса в уставной капитал.

А теперь обратимся к пункту 8 статьи 23 Закона № 14-ФЗ. Здесь сказано, что действительная стоимость доли вышедшему участнику выплачивается за счет разницы между стоимостью чистых активов общества и размером его уставного капитала.

Таким образом, величина чистых активов общества уменьшается на ту сумму, которая соответствует доле выбывшего участника. При этом часть чистых активов, которая соответствует долям оставшихся участников, не изменяется. Поэтому они не получают никакого дохода.

ПРИМЕР 2

Используем данные предыдущего примера.

Разница между стоимостью чистых активов общества и размером его уставного капитала – 9 500 000 руб. (10 000 000 – 500 000). За счет этой разницы Пирогову выплатили долю в размере 4 000 000 руб. (10 000 000 руб. х 40%).

До этого общая стоимость чистых активов, которая приходилась на доли Иванова и Федорова, составляла 6 000 000 руб. (10 000 000 руб. х 60 %), то есть по 3 000 000 руб. каждому.

После выплаты доли Пирогову стоимость чистых активов общества уменьшилась до 6 000 000 руб. (10 000 000 – 4 000 000). Но доли оставшихся участников возросли до 50 процентов. Это опять же по 3 000 000 руб. на каждого.

Если вы все же отважились на спор с чиновниками, мы приведем вам аргумент, который поможет отстоять вашу позицию и не удерживать НДФЛ с оставшихся участников.

Итак. При расчете НДФЛ учитываются все доходы налогоплательщика, которые он получил в денежной или натуральной форме (п. 1 ст. 210 НК РФ). А что считается доходом? Это экономическая выгода которую можно оценить и учесть (ст. 41 НК РФ).

Доход в натуральной форме (именно так расценивают финансисты распределение доли между оставшимися участника общества) – это когда человек получил товары (работы, услуги) или иное имущество (п. 1 ст. 211 НК РФ).

В результате распределения доли участника, который вышел из общества, оставшийся участник получает имущественное право. А ведь имущественные права и имущество – это разные вещи!

Поэтому имущественное право нельзя отнести к доходу, который человек получает в натуральной форме. То есть удерживтаь НДФЛ с доли вышедшего участника, которую распредели между остальными, не нужно.

Елена Николаева,

старший преподаватель кафедры УВДиП ФГБОУ ВО ргау – МСХА имени К. А. Тимирязева

Источник: https://otchetonline.ru/art/buh/47138-ndfl-s-doli-vyshedshego-uchastnika-kotoruyu-raspredelili-mezhdu-ostal-nymi.html