Строка 1510 равна

Сальдо кредитовое по счету 66 «Расчеты по краткосрочным кредитам и займам»

плюс

Сальдо кредитовое по счету 67 «Расчеты по долгосрочным кредитам и займам» (если срок погашения задолженностей на отчетную дату не превышает 12 месяцев).

Долгосрочная задолженность может быть переведена в краткосрочную, если до возврата основной суммы долга остается 365 дней. По истечении срока платежа срочная задолженностьпереводится в в просроченную.

Отображение заемных средств в отчетах

Формирование данных о краткосрочных кредитах, займах и долгосрочных обязательствах в балансе происходит по строке 1410 и 1510. Такие внешние поступления отображаются в 4 и 5 разделах пассивной части баланса:

- Четвертый раздел и строка 1410 предназначены для отражения кредитов, с длительным сроком погашения.

- Пятый и строка 1510 – краткосрочных займов.

Внимание! Структура этих граф может изменяться в зависимости от применяемой расшифровки субсчетов. Могут появляться новые строки, с номером 14101 или 15101.

Для заемных средств, полученных на срок менее года, предназначен счет 66, для более длительных кредитов – 67. В соответствии с рекомендациями по ведению бухучета, проценты и основной долг, учитываемые по этим счетам должны разделяться:

- 66/01 или 67/01 – суммы задолженности по займам.

- 66/02 или 67/02 – процентное вознаграждение, причитающееся кредитору, которое может начисляться ежемесячно или один раз за отчетный год.

Важно! Проценты, уплаченные по договорам, следует учитывать, как краткосрочные обязательства, вне зависимости от методики их начисления.

Расчет общей суммы долгов по строке 1510 для целей бухучета будет рассчитываться по формуле:

В расходы по займам включаются:

— проценты, причитающиеся к оплате кредитору;

— дополнительные расходы, относящиеся к полученным займам (экспертиза, консультации и т.д.).

В стоимость инвестиционного актива включаются проценты, подлежащие к выплате заимодавцу (кредитору), если в бухгалтерском учете признаны расходы по приобретению, изготовлению инвестиционного актива либо займы, связанные с этими действиями, и начаты работы по приобретению, сооружению, изготовлению инвестиционного актива.

В бухгалтерской отчетности организации подлежит раскрытию следующие факты:

— наличие и изменение величины обязательств по займам (кредитам);

— суммы процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционных активов;

— суммы расходов по займам, включенных в прочие расходы;

— величина, виды и сроки погашения выданных векселей, выпущенных и проданных облигаций;

— сроки погашения займов (кредитов);

— суммы дохода от временного использования средств полученного займа (кредита) в качестве долгосрочных и (или) краткосрочных финансовых вложений;

— суммы процентов, включенных в стоимость инвестиционного актива , причитающихся к оплате заимодавцу (кредитору) по займам, не связанным с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Долгосрочные обязательства в балансе (раздел IV)

Важно! Обязательства (краткосрочные и долгосрочные) в балансе всегда отражаются в Пассиве.

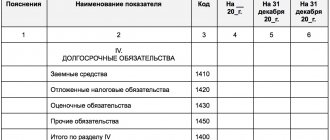

В бухгалтерском балансе информацию обо всех долгосрочных обязательствах предприятия можно найти в разделе IV, включающем следующие статьи:

- Заемные средства (строка 1410). Это оформленные юрлицом кредиты и займы, проценты за пользование денежными средствами и сопутствующие затраты (плата за проверку кредитного договора, платные консультации, информация коммерческого характера и т.д.).

- Отложенные налоговые обязательства (строка 1420). Это доля отложенного налога на прибыль организации, которая в итоге увеличит налог на прибыль, запланированный к перечислению в бюджет в следующем за отчетным или в более поздних периодах.

- Оценочные обязательства (строка 1430). Задолженности предприятия, которые планируется погасить не ранее чем через год.

- Прочие обязательства (строка 1450). Все прочие долги, не относящиеся ни к одной из перечисленных выше категорий.

Посмотрим, как упомянутый раздел IV выглядит:

Разберем раздел IV “Долгосрочные обязательства” построчно и проследим, каким образом заполняется каждая строка баланса:

| Строка раздела IV | Порядок формирования строки | Алгоритм расчета показателя* *К_ – кредитовое сальдо |

| 1410 “Заемные средства” | Отражению подлежат сведения обо всех обязательствах фирмы, взятых на долгий срок (таковым считается период времени от 1 календарного года). Кредиторская задолженность может возникнуть вследствие получения займа в денежной либо натуральной форме, в виде обязательства по векселю, кредита банка. Для формирования строки нужно взять кредитовое сальдо сч.67 только в части долгов с продолжительным временем выплаты. | К67 (только долгосрочные долги) |

| 1420 “Отложенные налоговые обязательства” | Заполняется лишь предприятиями, руководствующимися ПБУ 18/02. Формирование строки происходит путем указания кредитового сальдо сч.77. В случаях, когда фирмы позволяют себе осуществление зачета налоговых обязательств и активов и представление их сальдированно в свернутом виде, строка подлежит заполнению только тогда, как кредитовое сальдо сч.77 > дебетового сальдо сч.09 (на величину разницы между данными показателями). | К77 |

| 1430 “Оценочные обязательства” | Указывается сумма сформированных по ПБУ 8/2010 резервов по части долгосрочных обязательств. В качестве примера можно указать резервы, сформированные на гарантийный ремонт. Формирование строки производится путем отражения в ней кредитового сальдо сч.96 (для долгов с периодом возврата от 1 года), которое не было списано по состоянию на 31.12 отчетного периода. | К96 (только оценочные обязательства с длительным сроком исполнения) |

| 1450 “Прочие обязательства” | Содержит сведения о долгах перед контрагентами с периодом возврата от 1 года. Формируется как сальдо следующих счетов: – сч.60 (долги перед подрядчиками и поставщиками по полученным ранее отсрочкам платежей и рассрочкам по оплате поставленных товаров, только по кредитным задолженностям с долгим сроком возврата); – сч.62 (долги перед заказчиками и потребителями по полученным авансам, предоплатам за будущую поставку товаров, коммерческим кредитам, только по долгосрочным задолженностям); – сч.68 (кредиторские задолженности с продолжительным сроком погашения, возникшие по части платежей в бюджет (налогов, сборов), например, при получении рассрочки и отсрочки по федеральным налоговым сборам, инвестиционного налогового кредита); – сч.69 (долги предприятия по уплате страховых взносов с длительным периодом погашения, например, возникшие ввиду реструктуризации задолженности перед внебюджетными фондами); – сч.76 (не вошедшие в иные категории долги с продолжительным временем погашения); – сч.86 (кредит сч.86 – целевое финансирование со временем исполнения обязательств не менее 1 года, например, при возникновении обязательства застройщика по передаче готового объекта инвесторам после получения целевого финансирования на строительство). | К60+К62+К68+К69+К76+К86 (только долгосрочные обязательства) |

| 1400 “Итого по разделу IV” | Сумма строк 1410-1450 (общий объем обязательств компании). |

Итог по разделу “Долгосрочные обязательства” рассчитывается в соответствии со следующей формулой:

Долгосрочные обязательства: заемные средства (строка 1410)

К заемным средствам, отражаемым в строке 1410 раздела IV, относятся все оформленные на конец отчетного периода на срок от 1 года банковские кредиты, различные займы, долги облигационные и вексельные. Такие задолженности накапливаются на сч. 67.

Сумма взятого займа отражается в бухгалтерском учете в сумме, указанной в договоре займа, не превышающей суммы фактически взятых финансов. Такой договор признается заключенным в момент фактического получения денежных средств (или иных активов) от заемщика.

Долг по займам и кредитам демонстрируется в балансе с принятием во внимание процентов за пользование денежными средствами, накопленными на конец отчетного периода.

Важно! В случае получения кредита (не займа) отражению в балансе в качестве кредиторской задолженности подлежит сумма по договору, но с принятием во внимание условий договора. Связано это с тем, что банки оставляют за собой право не выдавать денежные средства (если такое условие содержится в договоре), и что в случае безосновательного отказа в выдаче кредита банк обязан будет выплатить клиенту компенсацию.

Долгосрочные обязательства: отложенные налоговые обязательства (строка 1420)

Отражаются на сч.77 по видам обязательств. Бухгалтерские проводки:

- ДЕБЕТ 68.4.2 КРЕДИТ 77 (возникновение отложенных налоговых обязательств);

- ДЕБЕТ 77 КРЕДИТ 68.4.2 (уменьшение отложенных НО).

Отложенные налоговые обязательства появляются в бухгалтерском балансе в связи с тем, что возникают налогооблагаемые временные разницы (фактически, это отложенный налог, который впоследствии увеличит налог на прибыль к уплате). Отражение таковых в бухучете происходит с учетом всех налогооблагаемых разниц, при этом такие обязательства признаются именно в том периоде, в течение которого они возникли.

Временная разница – это доходы, которые формируют прибыль (и расходы, формирующие убыток) в рамках одного отчетного периода, а налогооблагаемую базу формируют при этом в другом (других) периодах.

Важно! Если задолженность или актив, по которому начислялись отложенные налоговые обязательства, выбывает, на счета прибылей и убытков производится списание суммы ОНО, которая согласно Налоговому кодексу не будет увеличивать налогооблагаемую прибыль.

Долгосрочные обязательства: оценочные обязательства (строка 1430)

Учитываются бухгалтерами на сч.96, признаются при единовременном соблюдении 3 условий:

- Невозможность избежать исполнения обязательства, возникшего ранее ввиду осуществления хозяйственной деятельности.

- Вероятность расхода (снижения экономических выгод с целью исполнения обязательства).

- Возможность обоснованной оценки суммы возможного расхода (величины обязательства).

Перечисленные условия учета оценочных обязательств неприменимы в некоторых случаях. Так, они не принимаются во внимание, если речь идет о:

- суммах, которые учитываются по ПБУ 18/02 и влияют на сумму налога на прибыль, запланированного к перечислению в бюджет в следующем за отчетным или в более поздних периодах;

- оценочных резервах;

- резервах, которые были сформированы из средств нераспределенной прибыли; резервном капитале;

- договорах, по которым как минимум одна из сторон не выполнила обязательства в полном объеме по состоянию на отчетную дату (исключение – заведомо убыточные договора, причем таковым не признается договор, по которому сторона может отказаться от исполнения обязательств в одностороннем порядке без каких-либо штрафов).

Состав пассивов предприятия.

Для осуществления производственно-хозяйственной деятельности организация, функционирующая обособленно от других, должна располагать собственными и заемными (привлеченными) финансовыми ресурсами.

СОБСТВЕННЫЙ КАПИТАЛ состоит из уставного, добавочного и резервного капитала, нераспределенной прибыли и прочих финансовых резервов.

Уставный капитал – представляет собой денежную оценку вкладов учредителей.

Резервный капитал – создается за счет ежегодных отчислений от чистой прибыли, предназначен главным образом для покрытия убытков. Величина резервного капитала и размер обязательных отчислений в него определяются уставом или учредительными документами.

Добавочный капитал – образуется за счет прироста стоимости внеоборотных активов – при переоценке основных средств в сторону увеличения, за счет эмиссионного дохода и ряда др. источников.

Нераспределенная прибыль – часть чистой прибыли, оставшейся после распределения и направленная на нужды предприятия.

Целевые финансирование и поступления – это средства, поступившие от других предприятий, государственных и муниципальных органов и предназначенные для осуществления мероприятий целевого назначения.

Прочие финансовые резервы – создаются в организациях в целях равномерного включения предстоящих расходов в издержки производства или обращения.

Итоги

Учет и отражение заемных средств в отчетности не представляют сложности. Внимание следует уделять их целевому назначению, а также своевременности и правильности расчета процентов, не забывая при составлении отчетности корректно отражать в ней задолженность по процентам, относящимся к долгосрочным обязательствам.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Строки баланса 2021: расшифровка

Организация может создавать резервы: на предстоящую оплату отпусков работникам; выплату ежегодного вознаграждения за выслугу лет; выплату вознаграждений по итогам работы за год; ремонт основных средств; покрытие иных предвиденных затрат и другие цели.

ЗАЕМНЫЙ КАПИТАЛ представляет собой часть привлеченных организацией финансовых ресурсов, которые принадлежат третьим лицам.

В состав заёмного капитала входят:

Кредиты банка (ссуды) – денежные средства, предоставленные банками;

Заемные средства – суммы займов, полученных от других организаций (небанковских) организаций и физических лиц.

Задолженность организации заемщика заимодавцу по полученным кредитам и займам в бухгалтерском учете подразделяется на краткосрочную и долгосрочную. Краткосрочной задолженностью считается задолженность, срок погашения которой согласно условиям договора не превышает 12 месяцев. Долгосрочной задолженностью считается задолженность, срок погашения которой по условиям договора превышает 12 месяцев.

Различают срочную и простроченную задолженность. Срочной задолженностью считается задолженность, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке, просроченной – задолженность с истекшим согласно условиям договора сроком погашения.

Кредиторская задолженность – включает суммы задолженности:

- перед поставщиками и подрядчиками за поступившие и неоплаченные материальные ценности (выполненные работы и оказанные услуги);

- перед работниками организации по оплате труда;

- по страховым взносам и взносу на страхование от несчастных случаев на производстве и профзаболеваний;

- по всем видам платежей в бюджет;

- по авансам, полученным организацией под предстоящую поставку товаров (выполнение работ, оказание услуг), за вычетом НДС, начисленного с этих авансов и др.

Кредитор – это тот, кому должно предприятие. Сумма обязательств перед кредитором называется кредиторской задолженностью.

Бухгалтерский баланс –это информационная система, которая в обобщенном денежном выражении дает представление о финансовом состоянии организации на определенную (отчетную) дату. Банки, например, составляют баланс ежедневно.

Бухгалтерский баланс показывает собственнику, чем он владеет или какой капитал находится под его контролем.

По своему строению – это двухсторонняя таблица, где левая сторона (актив) отражает ресурсы организации, а правая (пассив) – источники их образования. При этом обе части равны в своем денежном выражении, что следует из принципа двойной записи. С несколько иной точки зрения (с юридической) пассивы можно определить как обязательства – перед собственниками (капитал) и перед третьими лицами и организациями (обязательства или кредиторская задолженность).

В таком случае схему баланса можно представить в следующем виде.

АКТИВЫ = КАПИТАЛ + ОБЯЗАТЕЛЬСТВА

БАЛАНС

| АКТИВ | ПАССИВ | Каково финансовое положение организации? |

| Внеоборотные активы | Собственный капитал | Сколько стоит предприятие? |

| Оборотные активы | Обязательства |

Бухгалтерский баланс дает ответ на первый из основных вопросов, представляя пользователям соотношение имущества и его источников, характеризующее финансовую устойчивость и ликвидность, а также сумму чистых активов организации, характеризующую ее себестоимость.

Активы организации – это ресурсы, принадлежащие организации в результате прошлых операций. Иначе можно сказать что активы – это затраты организации (ресурсы, приобретенные в прошлом), которые в будущем должны принести ей прибыль.

Активы можно назвать еще имуществом.

Те затраты, которые сформировали продукт (продукция, услуги, работы), уже принесший доход предприятию в данном отчетном периоде, то есть реализованный в отчетном периоде, называются расходами (все то, что отражается в отчете о прибылях и убытках).

Пассивы организации –это с экономической точки зрения источники имеющихся активов (имущества). Иначе их можно определить как внешние и внутренние обязательства организации.

Обязательства организации (внешние обязательства) – это задолженность организации, образовавшаяся в результате прошлых операций, расчеты по которой должны привести к оттоку активов. То есть обязательства являются заемными источниками имеющихся ресурсов.

Внешние обязательства – с юридической точки зрения это права третьих лиц на имущество организации, то есть хозяйствующего субъекта (в том размере, в котором уменьшилось имущество третьих лиц и увеличилось имущество организации).

В бухгалтерском учете сложилось правило называть такую категорию просто «обязательствами».

Капитал (внутренние обязательства) представляет собой вложения собственников в организацию и прирост этих средств в результате деятельности (прибыль) или в результате прочих событий (добавочный капитал) за все время существования организации. Другими словами можно сказать, что капитал это задолженность организации перед ее собственниками или, с другой стороны, имущественные права собственников.

В бухгалтерском учете такую категорию называют «капиталом», хотя в экономике, финансовом анализе часто употребляют термины «активный капитал» (по отношению к активам), «собственный капитал» (по отношению к тому, что мы назвали просто «капитал») и «заемный капитал» (по отношению к обязательствам).

Чистые активы равны разнице между имуществом организации (ее активами) и ее обязательствами. Чистые активы равны также капиталу организации. Если они становятся меньше суммы уставного капитала, то организация должна быть перерегистрирована с уменьшением величины уставного капитала до суммы чистых активов. Если же чистые активы имеют величину меньшую, чем минимальный размер уставного капитала (100 МРОТ – для обществ с ограниченной ответственностью и закрытых акционерных обществ и 1 000 МРОТ – для открытых акционерных обществ), то такая организация обязана ликвидироваться. Здесь МРОТ – минимальный размер оплаты труда, установленный федеральным законодательством. Следует помнить, что федеральным законом от 19.06.2000 г. № 82-ФЗ (в редакции от 03.12.2012) «О минимальном размере оплаты труда» установлена базовая величина МРОТ, от которой считаются социальные пособия и базовые суммы в различных законах (в том числе минимальные размеры уставных капиталов, штрафы и т.д.), равная 100 рублям.

При подсчете чистых активов рассматриваются активы и пассивы, принимаемые к расчету. При этом из суммы активов исключается задолженность учредителей по вкладам в уставный капитал, а из суммы обязательств – доходы будущих периодов. В Порядке оценки стоимости чистых активов акционерных обществ еще требуется уменьшать стоимость активов на сумму затрат по выкупу собственных акций у акционеров. Но в настоящее время акции, выкупленные у акционеров, отражаются не в составе финансовых вложений со знаком минус, т.е. показывают уменьшение реального капитала организации на эту сумму.

Чистые оборотные активы (собственный оборотный капитал, работающий капитал) – это разница между величиной оборотных активов и краткосрочных обязательств. Показывает, какая часть оборотных средств организации существует за счет собственных источников. Иначе эту величину можно рассчитать вычитая из суммы капитала и долгосрочных обязательств сумму внеоборотных активов.

Данные актива и пассива группируются определенным образом. При этом главным критерием выступает способ участия средств в обороте и выполняемые ими функции. Таким образом, основными частями актива являются внеоборотные активы и оборотные активы.

Пассив делится на две составляющие – собственный и заемный капитал (обязательства). Но и в пассиве сохраняется группировка обязательств в соответствии с их сроком.

Расшифровка отдельных показателей пассива бухгалтерского баланса

В строках актива бухгалтерского баланса новой формы (приказ № 66н) находит отражение имущество компании — как материальное, так и нематериальное. Статьи этой части бухбаланса располагаются по принципу возрастающей ликвидности, при этом в самом верху актива баланса находится имущество, которое практически до конца своего существования остается в первоначальной форме.

ОБРАТИТЕ ВНИМАНИЕ! Требование о детализации могут не выполнять субъекты малого предпринимательства (п. 6 приказа № 66н).

О том, что отличает ведение бухучета, осуществляемого субъектами малого предпринимательства, читайте в материале «Особенности бухгалтерского учета на малых предприятиях».

| Наименование строки | Код | Расшифровка строки | |

| По приказу № 66н | По приказу № 67н | ||

| Внеоборотные активы | 1100 | 190 | Отражается общая величина внеоборотных активов |

| Нематериальные активы | 1110 | 110 | Информация, отраженная в строках 1110–1170, расшифровывается в пояснениях к отчетности (раскрывается информация о наличии активов на отчетные даты и изменение за период) |

| Основные средства | 1150 | 120 | |

| Доходные вложения в материальные ценности | 1160 | 135 | |

| Финансовые вложения | 1170 | 140 | |

| Отложенные налоговые активы | 1180 | 145 | Указывается дебетовое сальдо счета 09 |

| Прочие внеоборотные активы | 1190 | 150 | Заполняется при наличии информации о внеоборотных активах, не нашедших отражения в предыдущих строках |

| Оборотные активы | 1200 | 290 | Определяется итоговый результат оборотных активов |

| Запасы | 1210 | 210 | Приводится суммарный остаток запасов (дебетовое сальдо счетов 10, 11, 15, 16, 20, 21, 23, 28, 29, 41, 43, 44, 45, 97 без учета кредитового сальдо счетов 14, 42) |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 220 | Указывается сальдо счета 19 |

| Дебиторская задолженность | 1230 | 240 | Отражается результат сложения дебетовых сальдо счетов 60, 62, 68, 69, 70, 71, 73, 75, 76 за минусом счета 63 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 250 | Приводится дебетовое сальдо счетов 55, 58, 73 (за вычетом счета 59) — информация о финансовых вложениях сроком обращения не более года |

| Денежные средства и денежные эквиваленты | 1250 | 260 | Строка содержит сальдо счетов 50, 51, 52, 55, 57, 58 и 76 (в части денежных эквивалентов) |

| Прочие оборотные активы | 1260 | 270 | Заполняется при наличии данных (на величину оборотных активов, не указанных в других строках раздела) |

| Активы всего | 1600 | 300 | Итог всех активов |

| Наименование строки | Код | Расшифровка строки | |

| По приказу № 66н | По приказу № 67н | ||

| ИТОГО капитал | 1300 | 490 | Строка содержит информацию о капитале компании на отчетную дату |

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 | 410 | Информация по строкам 1300–1370 детализируется в отчете об изменениях капитала и отчете о финансовых результатах (в части чистой прибыли отчетного периода). Компания вправе сама определить дополнительный объем пояснений о капитале |

| Переоценка внеоборотных активов | 1340 | 420 | |

| Добавочный капитал (без переоценки) | 1350 | ||

| Резервный капитал | 1360 | 430 | |

| Нераспределенная прибыль (непокрытый убыток) | 1370 | 470 | |

| Долгосрочные заемные средства | 1410 | 510 | Информация расшифровывается в табличном (форма 5) или текстовом виде в пояснениях к бухбалансу |

| Отложенные налоговые обязательства | 1420 | — | Указывается кредитовое сальдо счета 77 |

| Оценочные обязательства | 1430 | — | Отражается кредитовое сальдо счета 96 — оценочные обязательства, предполагаемый срок исполнения которых превышает 12 месяцев |

| Прочие долгосрочные обязательства | 1450 | 520 | Приводится информация об долгосрочных обязательствах, не указанных в предыдущих строках раздела |

| ИТОГО долгосрочных обязательств | 1400 | 590 | Отражается итоговый результат долгосрочных обязательств |

| Краткосрочные заемные обязательства | 1510 | 610 | Кредитовое сальдо счета 66 |

| Краткосрочная кредиторская задолженность | 1520 | 620 | Отражается суммарное кредитовое сальдо счетов 60, 62, 68, 69, 70, 71, 73, 75, 76. Информация расшифровывается в пояснениях к бухбалансу (например, в форме 5) |

| Прочие краткосрочные обязательства | 1550 | 660 | Заполняется в том случае, если не все краткосрочные обязательства отражены в других строках раздела |

| Итого краткосрочных обязательств | 1500 | 690 | Указывается суммарный итог краткосрочных обязательств |

| Пассивы всего | 1700 | 700 | Итог всех пассивов |

О том, что характеризует упрощенную бухотчетность, читайте в статье «Упрощенная отчетность малого бизнеса».

Поэтому учитывать обязательства по договорам, которые стороны еще не начали исполнять, на наш взгляд, некорректно. Кроме того, согласно гражданскому законодательству договор займа считается заключенным лишь с момента передачи заемщику денег*(225).

Причем если деньги получены заемщиком от заимодавца в сумме меньшей, чем указано в договоре, договор считается заключенным на сумму, которая фактически поступила*(226). Учет процентов ПБУ 15/2008 предусмотрено, что проценты по полученным займам или кредитам учитываются равномерно в том отчетном периоде, к которому они относятся.

строка 1510 баланса из чего складывается

Среди заемного капитала выделяются долгосрочные (более 12 месяцев) и краткосрочные (не более 12 месяцев) обязательства.

Каждый отдельный показатель в балансе, по которому проставлена сумма (каждый элемент актива и пассива), называется статьей. Оценка статей баланса осуществляется исходя из допущений и требований, определенных ПБУ 1/2008 «Учетная политика организации» и прочих положений по бухгалтерскому учету.

Статьи актива располагаются в порядке возрастающей ликвидности, а статьи пассива – в порядке возрастания срочности обязательств.

Статьи баланса распределены на разделы для наилучшей группировки предоставляемых данных. Все статьи, необходимые для отражения в отчетности, имеют код, что облегчает нахождение статьи и ссылки на необходимые данные. Другие статьи заполняются по решению организации.

Дата публикования: 2015-01-24; Прочитано: 372 | Нарушение авторского права страницы

Хранение бухгалтерских документов

Отражение займов в балансе фирмы. Раздел баланса Наименование статьи баланса Номер строки баланса Сумма в строках Долгосрочные обязательства Заемные средства 1410 4 500 Краткосрочные обязательства Заемные средства 1510 10 В балансе суммы отражаются в тысячах рублей, согласно Приказа №66 н. Финансовый анализ зависимости Насколько сильно нуждается компания в заемных средствах, решать только руководству.

С одной стороны, заемный капитал – это мощный ресурс, необходимый во многих ситуациях. Например, если надо расширить экономическую деятельность и купить дорогостоящее оборудование, которое сможет быстро себя окупить и принести прибыль.С другой стороны, очень легко попасть в финансовую зависимость и начать привлекать чужие деньги при малейшем кризисе, что неизбежно повлечет за собой высокий темп возрастания задолженности. Поэтому надо делать анализ этой статьи баланса.

11 декабря 2021 г. Бухгалтерский учет кредитов и займов мы рассматривали в нашей консультации. А по какой строке бухгалтерского баланса отражается задолженность по краткосрочным кредитам и займам? Форма бухгалтерского баланса утверждена Приказом Минфина от 02.07.2010 № 66н. В этой форме для отражения задолженности по кредитам и займам предназначены 2 строки в пассиве:

- 1410 «Заемные средства»;

- 1510 «Заемные средства».

Естественно, речь идет о кредитах и займах полученных.

Показатели платежеспособности и ликвидности

Показатели этой группы характеризуют возможности осуществления расчетов по долгам.

Степень платежеспособности общая вычисляется как отношение суммы долгосрочных и текущих обязательств (т.е. суммы заемных средств) к среднемесячной выручке:

$$\text{Общая платежеспособность} = \frac{\text{Заемный капитал}}{\text{Среднемесячная выручка}}=\frac{ \text{ф№1 стр. 1400+1500-1530}}{\text{ф№2 стр. 2110/12 месяцев}}$$

Выручка может быть рассчитана не обязательно за год, рассчетным периодом может быть 3, 6, 9 мес.; все зависит от того, с какой периодичностью аналитик планирует рассчитывать этот показатель и какие формы отчетности (годовые или квартнальные) используются для анализа.

Этот показатель имеет размерность «месяцы» и характеризует, сколько месяцев требуется предприятию для расчета по всем долгосрочным и краткосрочным обязательствам при сохранении сложившегося уровня выручки в гипотетическом случае, если не осуществлять другие платежи.

Степень платежеспособности по текущим обязательствам определяется как отношение только текущих обязательств к среднемесячной выручке:

$$\text{Платежеспособность по тек. обязательствам} = \frac{\text{Текущие обязательства}}{\text{Среднемесячная выручка}}=\frac{ \text{ф№1 стр. 1500-1530}}{\text{ф№2 стр. 2110/12 месяцев}}$$

Этот показатель, так же как и предыдущий, имеет размерность «месяцы» и характеризует, сколько месяцев необходимо предприятию для расчета по краткосрочным обязательствам при сохранении сложившегося уровня выручки без осуществления других платежей.

Рекомендуемое значение этого показателя . При соблюдении данного условия предприятие считается платежеспособным, в противном случае оно неплатежеспособно. Срок три месяца обоснован тем, что для большинства предприятий признаком банкротства является наличие задолженности, срок погашения которой истек именно три месяца назад.

Для предприятий — субъектов естественных монополий (предприятия ТЭК и др.), стратегических предприятий, перечень которых утверждает Правительство Российской Федерации, и для кредитных организаций (банков) признаки банкротства отличаются по срокам задержки платежей. Поэтому соответственно меняются рекомендуемые значения показателя, которые составляют.

Строка баланса 1510 что содержит

< 6 мес. для стратегических предприятий и субъектов естественных монополий, для кредитных организаций — < 14 дн.

Коэффициент абсолютной ликвидности представляет собой отношение стоимости быстроликвидных активов к текущим обязательствам:

Как вы уже знаете, быстроликиидными активами считаются краткосрочные финансовые вложения и денежные средства на счетах предприятия.

$$К_\text{абс.ликв.} = \frac{\text{Высоколиквидные активы}}{\text{Текущие обязательства}}=\frac{ \text{ф№1 стр. 1240+1250}}{\text{ф№1 стр. 1500-1530}}$$

Этот показатель характеризует, какая часть краткосрочных обязательств может быть погашена практически немедленно (в течение нескольких дней). Как правило, на отечественных крупных и средних промышленных предприятиях он составляет единицы процентов.

Коэффициент промежуточной ликвидности представляет собой отношение суммы быстроликвидных активов и краткосрочной дебиторской задолженности к текущим обязательствам:

$$К_\text{пром.ликв.} = \frac{\text{Высоколиквидные активы+Дебиторская задолженнсть}}{\text{Текущие обязательства}}=\frac{ \text{ф№1 стр. 1240+1250+1230+1260}}{\text{ф№1 стр. 1500-1530}}$$

Этот показатель характеризует, какую часть краткосрочных обязательств можно погасить за счет оборотных активов, не вовлеченных в производство, т.е. какая часть обязательств может быть погашена достаточно быстро (в срок несколько месяцев). Отсюда следует, что, для того чтобы иметь возможность погашения задолженности без каких-либо осложнений для текущей деятельности, все краткосрочные обязательства должны покрываться указанными активами. Рекомендуемое значение показателя — .

Коэффициент текущей ликвидности вычисляется как отношение текущих активов к текущим обязательствам:

$$К_\text{текущ.ликв.} = \frac{\text{Текущие активы}}{\text{Текущие обязательства}}=\frac{ \text{ф№1 стр. 1200}}{\text{ф№1 стр. 1500-1530}}$$

Он показывает часть текущих активов, покрываемую текущими обязательствами. Значение показателя > 2 (для стран развитой рыночной экономики).

В России в конце 1990-х гг. значение показателя в среднем составляло около 1. Если он > 1,5, то предприятие считается платежеспособным.

Группа показателей платежеспособности и ликвидности позволяет оценить способность организации оплачивать свои обязательства за счет доходов от своей деятельности (первые два показателя) и за счет реализации имеющегося имущества (последние 3 показателя).

Что отражаем в строках 1410, 1510 баланса: заемные средства

После окончания стройки или дооборудования объекты вводятся на Например, компания взяла кредит под строительство моста в размере 1 000 000 рублей на один год.

Рекомендуем прочесть: После раздела участка навигатор привозит не по адресу

Годовая процентная ставка банка составляет 18%.

Надо рассчитать, сколько учитывать отчислений каждый месяц:

- 180 000 / 12 месяцев = 15 000 рублей – ежемесячное начисление процентов.

- 1 000 000 * 18% = 180 000 рублей годовых;

Так как срок ссуды один год, то она считается краткосрочной, значит, будет отображаться на 66 счете:

- Дебет 51 Кредит 66.01 – получен кредит в сумме 1 000 000 рублей.

- Дебет 08 Кредит 66.02 – начислены проценты на увеличение стоимости моста в сумме 15 000 рублей.

- Кредит 66.02 Дебет 51 – перечислен ежемесячный платеж банку 15 000 рублей.

Задолженность по заемным капиталам показывается в отдельной строке баланса, который все компании обязаны сдавать

Показатели финансовой устойчивости

Эта группа показателей характеризует степень обеспеченности производственной деятельности предприятия собственными финансовыми источниками и степень зависимости от внешних источников (кредиторов, инвесторов).

Коэффициент финансовой независимости рассчитывается как отношение суммы стоимости собственных средств (собственного капитала и резервов) к сумме активов предприятия:

$$К_\text{фин.независ.} = \frac{\text{Собственные средства}}{\text{Активы}}=\frac{ \text{ф№1 стр. 1300+1530}}{\text{ф№1 стр. 1600}}$$

Коэффициент показывает долю собственных (стабильных) источников финансирования активов и характеризует степень зависимости от кредиторов. Рекомендуемое значение показателя .

Коэффициент обеспеченности инвестициями вычисляется как отношение суммы собственных средств и долгосрочных обязательств к стоимости внеоборотных активов:

$$К_\text{опесп.инвест.} = \frac{\text{Соб.средства+Долгосрочные пассивы}}{\text{Внеобротные активы}}=\frac{ \text{ф№1 стр. 1300+1530+1400}}{\text{ф№1 стр. 1100}}$$

Данный коэффициент показывает, насколько внеоборотные активы (здания, сооружения и т.д.) обеспечены стабильными и долгосрочными источниками финансирования.

Коэффициент маневренности собственных средств представляет собой отношение разницы собственных средств и внеоборотных активов к величине собственных средств.

Разница собственных средств и внеоборотных активов носит названия: «собственный оборотный капитал», «собственный капитал в обороте», «собственные оборотные средства», «чистый оборотный капитал».

$$К_\text{маневр.} = \frac{\text{Собст.средства-Внеоб.активы}}{\text{Собст.средства}}=\frac{ \text{ф№1 стр. 1300+1530-1100}}{\text{ф№1 стр. 1300+1530}}$$

Показатель характеризует, какая доля собственных средств финансирует оборотные активы.

Коэффициент обеспеченности собственными оборотными средствами вычисляется в виде отношения собственного оборотного капитала и текущих активов (оборотных средств):

$$К_\text{ОСОС} = \frac{\text{Собст.оборот.средства}}{\text{Текущие активы}}=\frac{ \text{ф№1 стр. 1300+1530-1100}}{\text{ф№1 стр. 1200}}$$

Этот коэффициент показывает, какая часть оборотных активов финансируется из собственных источников. Рекомендуемое значение показателя .

Коэффициент обеспеченности материально-производственных запасов (МПЗ) рассчитывается как отношение собственного оборотного капитала к стоимости материально-производственных запасов:

$$К_\text{обесп.МПЗ} = \frac{\text{Собст.оборот.средства}}{\text{Запасы и затраты}}=\frac{ \text{ф№1 стр. 1300+1530-1100}}{\text{ф№1 стр. 1210+1220}}$$

Если значение данного показателя , то из этого следует, что, если даже предприятию будет отказано в кредите, оно все равно сможет продолжать свою производственную деятельность, поскольку его внеоборотные активы и материально-производственные запасы сформированы из собственных стабильных источников.

Группа показателей финансовой устойчивости позволяет оценить степень зависимости предприятия от внешнего финансирования и возможности осуществления (продолжения) деятельности за счет собственных финансовых ресурсов.

Что отнести к заемным средствам

В зависимости от вида организации, предоставившей взаймы денежные ресурсы, их можно разделить на два типа:

- Займы.

- Кредиты.

Отличие между видами заключается в источнике финансирования. Кредиты могут предоставлять только специализированные организации, то есть банки и другие финансовые организации. Займы может выдать практически любое юридическое и даже физическое лицо.

Кредит выдается с целью получения дохода для заимодавца, то есть под денежные проценты. Займы могут быть беспроцентными. Нет никакой выгоды для кредитора рисковать своими деньгами, даже не получая дополнительного дохода. Поэтому беспроцентный заем встречается среди аффилированных и взаимозависимых лиц, когда несколько компаний объединены:

- в корпорацию;

- холдинг;

- группу.

Таким образом, можно разделить займы:

Показатели деловой активности и эффективности производства

В этой группе выделяют показатели оборачиваемости и показатели рентабельности.

Сначала рассмотрим порядок расчета показателей оборачиваемости.

Общая формула для их расчета выглядит следующим образом:

$$\text{Показатель оборачиваемости} =\frac{\text{Выручка от продаж (иногда Себестоимость)}}{\text{Средняя стоимость активов}}$$

Средняя стоимость активов вычисляется как сумма соответствующих активов на начало и конец периода бухгалтерской отчетности:

$$\text{Средняя стоимость активов} = \frac{\text{Стоимость на н.г. + Стоимость на к.г.}}{2}$$

Например, если текущие активы на начало года составляли 500 тыс. руб., а на конец года 600 тыс. руб., то средняя стоимость текущих активов составляет (500 + 600): 2 = 550 тыс. руб.

Коэффициент оборачиваемости активов:

$$K_\text{об}Активов =\frac{\text{Выручка от продаж}}{\text{Средняя стоимость активов}}=\frac{ \text{ф№2 стр.2110}}{\text{средняя по стр. 1600 ф.№1}}$$

Показывает, сколько рублей дохода приходится на 1 руб., вложенный в активы (капиталоотдача).

Коэффициент оборачиваемости собственных средств:

$$K_\text{об}Об.Активов =\frac{\text{Выручка от продаж}}{\text{Средняя стоимость обор.активов}}=\frac{ \text{ф№2 стр.2110}}{\text{средняя по стр. 1200 ф.№1}}$$

Величина этого коэффициента характеризует, сколько рублей дохода приходится на 1 руб. собственных средств.

Аналогично строится формула коэффициента оборачиваемости внеобротных активов (в знаменателе средняя по 1100 строке баланса), коэффициента оборачиваемости дебиторской задолженности (средняя по строке 1230 ф№1).

Коэффициент оборачиваемости материально-производственных запасов:

$$K_\text{об}Запасов =\frac{\text{Себестоимость(произв.)}}{\text{Средняя величина запасов}}=\frac{ \text{ф№2 стр.2120}}{\text{средняя по стр. 1210+1220 ф.№1}}$$

Показатель характеризует, сколько рублей затрат приходится на 1 руб., вложеный в материально-производственные запасы.

Применяется также показатель, обратный данному коэффициенту, который показывает, ( колько рублей МПЗ приходится на 1 руб. затрат на производство.

Данная группа показателей оборачиваемости свидетельствует об эффективности использования соответствующих групп активов или ресурсов предприятия в его деятельности по производству и реализации продукции.

Теперь рассмотрим показатели рентабельности.

Общая формула расчета данных показателей имеет следующий вид:

$$\text{Показатель рентабельности} = \frac{\text{Прибыль}}{\text{Показатель}}$$

В качестве числителя обычно выступает прибыль от продаж, прибыль до налогообложения, чистая прибыль, в знаменателе — стоимость активов, величина доходов и (или) затрат.

Рассмотрим наиболее распространенные показатели.

Рентабельность активов:

$$R_\text{активов} = \frac{\text{Прибыль до налогообл.}}{\text{Средняя величина активов}}= \frac{ \text{ф№2 стр.2300}}{\text{средняя по стр. 1600 ф.№1}} $$

показывает, сколько копеек прибыли до налогообложения зарабатывается на 1 руб., вложенный в активы.

Рентабельность собственных средств:

$$R_\text{собст.сред.} = \frac{\text{Прибыль до налогообл.}}{\text{Средняя величина собств.капитала}}= \frac{ \text{ф№2 стр.2300}}{\text{средняя по стр. 1300+1350 ф.№1}} $$

показывает, сколько копеек балансовой прибыли обеспечивает 1 руб., вложенный в собственные средства.

Рентабельность инвестиций:

$$R_\text{инвестиций} = \frac{\text{Прибыль до налогообл.}}{\text{Средняя величина долгосроч.капитала}}= \frac{ \text{ф№2 стр.2300}}{\text{средняя по стр. 1300+1350+1400 ф.№1}} $$

показывает, сколько копеек балансовой прибыли приходится на 1 руб. инвестиций.

Рентабельность продукции (деятельности):

$$R_\text{деятельности} = \frac{\text{Прибыль до налогообл.}}{\text{Полная себестоимость}}= \frac{ \text{ф№2 стр.2300}}{\text{стр. 2120+2210+2220 ф.№2}} $$

показывает, сколько копеек прибыли налогообложения зарабатывается на 1 руб. затрат на производство продукции и продажу.

Рентабельность продаж:

$$R_\text{продаж} = \frac{\text{Прибыль от продаж}}{\text{Выручка}}= \frac{ \text{ф№2 стр.2200}}{\text{стр. 2110 ф.№2}} $$

Этот коэффициент показывает, сколько копеек прибыли от продаж формируется на 1 руб. дохода от продаж.

Норма чистой прибыли:

$$\text{Норма чистой прибыли} = \frac{\text{Чистая прибыль}}{\text{Выручка}}= \frac{ \text{ф№2 стр.2400}}{\text{стр. 2110 ф.№2}} $$

показывает, сколько копеек чистой прибыли остается у предприятия на 1 руб. выручки.

В целом показатели рентабельности характеризуют эффективность использования предприятием своих средств в целях получения прибыли.

Необходимо сделать важное замечание, касающееся проведения расчетов показателей, в формулах для которых используются данные как из формы № 1 — «Бухгалтерский баланс», так и из формы № 2 — «Отчет о прибылях и убытках». Например, при расчете показателей рентабельности инвестиций, рентабельности собственных средств и тд. надо помнить, что форма № 1 является статической, она характеризует значения показателей на определенные даты, а форма № 2 — динамическая, определяющая показатели нарастающим итогом с начала года. Следовательно, значения показателей зависят от периода времени составления отчетности. И это необходимо учитывать при их сравнении.

Прибыль, выручка, себестоимость увеличиваются нарастающим итогом в зависимости от периода отчетности Т = 3, 6, 9, 12 мес. Если надо сравнить показатели, рассчитанные в разные периоды, целесообразно привести их к одному периоду, например к году.

Ответы на часто задаваемые вопросы по “Долгосрочные обязательства в балансе”

Вопрос: Уменьшается ли кредиторская задолженность в связи с начислением к уплате налога на добавленную стоимость с полученных предприятием авансов?

Ответ: Да, начисленный НДС с полученных компанией авансов снижает размер кредиторской задолженности в балансе, с которой сумма налога была исчислена. Точно так же НДС с выданного организацией аванса не отражается в Пассиве баланса, а снижает сумму дебиторской задолженности в Активе. Что касается Вашего вопроса, приведем пример: на отчетную дату получен аванс 118 тысяч р., включая сумму НДС по ставке 18%, в Пассив запишем (118 тыс. р. – 118 тыс. р. х 18/118) = 100 тыс. р.

Вопрос: Как поступить с оценкой отложенных налоговых обязательств, если НК РФ предусматривает разные ставки налога на прибыль по некоторым видам доходов компании?

Ответ: В такой ситуации налоговая ставка должна соответствовать тому виду дохода, который приведет к снижению величины или полному погашению налогооблагаемой временной разницы в будущих годах (следующем за отчетным или последующих периодах).

Расшифровка строк бухгалтерского баланса по счетам

Иногда называется коэффициентом покрытия (англ. Current ratio, CR)

Это один из важнейших финансовых коэффициентов. Чем выше показатель, тем лучше платежеспособность предприятия. Хорошим считается значение коэффициента более 2. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности.

См. также: Анализ финансового состояния предприятия по балансу и ОПУ

Долгосрочные обязательства

Долгосрочные обязательства – это обязательства со сроком выполнения больше года.

К долгосрочным обязательствам относят долговые обязательства, налоговые отложенные обязательства, оценочные обязательства организации.

При оценке финансового состояния предприятия долгосрочные обязательства принято делить на две группы:

- часть долгосрочной кредиторской задолженности, которая будет погашена более чем через 12 месяцев после отчетной даты;

- часть долгосрочной кредиторской задолженности, которая будет погашена до истечения ближайших 12 месяцев после отчетной даты.

Формула расчета коэффициента текущей ликвидности

Коэффициент текущей ликвидности (Ктл) вычисляется как отношение текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам, краткосрочной задолженности). Данные для вычисления берутся из бухгалтерского баланса. Таким образом формула расчета:

| Оборотные активы | |

| Ктл = | ————————— |

| Краткосрочные обязательства |

Посмотрите Excel таблицу «Анализ финансового состояния» 70 коэффициентов, динамика за 8 периодов Оценка риска банкротства

Текущие активы:

- Наличные деньги в кассе и на счетах в банках.

- Дебиторская задолженность нетто. Дебиторская задолженность нетто определяется путем вычитания из остатка дебиторской задолженности резерва на покрытие безнадежных долгов.

- Стоимость запасов товарно-материальных ценностей. Запасы товарно-материальных ценностей должны иметь относительно быструю оборачиваемость в пределах года.

- Прочие текущие активы (расходы будущих периодов, вложение средств в ценные бумаги и т.д.)).

Текущие пассивы

- Ссуды ближайших сроков погашения (в пределах года)

- Неоплаченные требования (поставщиков, бюджета и т.д.)

- Прочие текущие обязательства.

Формула расчета коэффициента текущей ликвидности по группам структуры активов и пассивов:

| А1 + А2 + А3 | |

| Ктл = | ———— |

| П1 + П2 |

Формула расчета коэффициента текущей ликвидности по данным баланса (Форма 1):

| Итог раздела II | |

| Ктл = | ———————— |

| стр.610+стр.620+стр.660 |

В целях достоверной оценки ликвидности активов надо иметь в виду что не все активы ликвидны в равной мере.

Например:

- Часть товарных остатков может иметь нулевую ликвидность.

- Часть дебиторской задолженности может иметь срок погашения более одного года.

- Выданные займы и векселя формально относятся к оборотным активам, но фактически могут быть средствами, переданными на длительный срок для финансирования связанных структур.

Посмотрите Excel таблицу «Анализ финансового состояния» 70 коэффициентов, динамика за 8 периодов Оценка риска банкротства

По теме страницы

Карта сайта — Подробное оглавление сайта.

© 2008-2018 ИП Прохоров В.В. ОГРНИП 311645410900040 • Контакты • Гостевая книга •Карта сайта •Конфиденциальность

Опубликовано 23.10.09, исправлено 04.12.09 0004

Порядок заполнения Бухгалтерского баланса

Оборотные активы Запасы 1210 Сальдо по счетам: – 10 «Материалы» – 11 «Животные на выращивании и откорме» – 20 «Основное производство» – 21 «Полуфабрикаты собственного производства» – 23 «Вспомогательные производства» – 29 «Обслуживающие производства и хозяйства» – 41 «Товары» (минус кредитовое сальдо по счету 42 «Торговая наценка», если товары учитываются в продажных ценах) – 43 «Готовая продукция» – 44 «Расходы на продажу» – 45 «Товары отгруженные» – 46 «Выполненные этапы по незавершенным работам» – 97 «Расходы будущих периодов» (кроме расходов, отраженных по строкам 1110 и 1150 баланса) – 15 «Заготовление и приобретение материальных ценностей» – плюс (минус) дебетовое (кредитовое) сальдо по счету 16 «Отклонение в стоимости материальных ценностей» – минус кредитовое сальдо по счету 14 «Резервы под снижение стоимости материальных ценностей» Налог на добавленную стоимость по