Что такое денежные средства и денежные эквиваленты?

Денежные средства и их эквиваленты включают все денежные средства и высоколиквидные активы с коротким сроком до погашения (обычно 90 дней или 3 месяца). Эта позиция всегда относится к категории текущих активов в балансе по строке 1250.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Денежные эквиваленты включают банковские счета и рыночные ценные бумаги, которые представляют собой долговые ценные инструменты со сроком погашения менее 90 дней.

Однако зачастую денежные эквиваленты не включают в себя акции или пакеты акций, поскольку они могут колебаться в стоимости.

Примеры денежных эквивалентов включают коммерческие бумаги, казначейские векселя и краткосрочные государственные облигации со сроком погашения три месяца или менее. Рыночные ценные бумаги и активы денежного рынка считаются денежными эквивалентами, поскольку они являются ликвидными и не подвержены существенным колебаниям стоимости.

Строки в Форме №1

Если предприятие находится на УСН (она же «упрощенка»), совокупность всех денежных средств, располагающихся на счетах 51, 50, 52, 55 и 57, отражается по дебету строки 1250 в бухгалтерском балансе. То есть в итоговую сумму на 31 декабря года входят сальдо по кассе, валютным и расчетным счетам, счетам специального назначения, а также переводы в пути. Если деньги размещены в банке на депозитном счете и приносят компании определенный процент дохода, их отражают в качестве финансового вложения. В балансе это строки под номерами 1170 или 1240.

Если организация использует общую систему налогообложения, ее баланс имеет немного другую нумерацию строк. Тогда денежные средства предприятия в балансе будут отражены в строке 260. Краткосрочные вклады с начисляемыми процентами — в строке 250, а долгосрочные — 140.

Концепция и понимание категории

Денежные средства и их эквиваленты представляют собой группу активов, принадлежащих компании. Для простоты понимания: это общая стоимость денежных средств кассы и активов, сходных с наличными. Если у компании есть денежные средства или их эквиваленты, совокупность этих активов всегда отображается в верхней строке баланса. Это связано с тем, что денежные средства и их эквиваленты являются текущими активам и, что означает, что они являются наиболее ликвидными из краткосрочных статей баланса.

Важно! Компании со значительным количеством денежных средств и их эквивалентов могут положительно характеризовать свою способность выполнять краткосрочные долговые обязательства.

Разница между денежными средствами и их эквивалентами

Ключевые отличия представлены в таблице ниже.

| Вид | Характеристика и отличительные черты |

| Наличные деньги | Наличные деньги в форме валюты. Они включает в себя все счета, монеты и банкноты. |

| Денежные эквиваленты | Чтобы инвестиция квалифицировалась как эквивалент, она должна быть легко конвертируемой в денежные средства и подвергаться риску незначительной стоимости. Следовательно, инвестиция обычно квалифицируется как денежный эквивалент, только если она имеет короткий срок погашения, скажем, три месяца или менее. |

Важность применения данных категорий

Есть несколько основных причин, почему данные категории являются значимыми. Они отражены в таблице ниже.

| № п/п | Причина | Характеристика и описание | Уточнение |

| Источник ликвидности | Денежные эквиваленты хранятся с целью выполнения краткосрочных обязательств по денежным средствам, а не для инвестиционных или иных целей, и являются важным источником ликвидности. Таким образом, компании хотят иметь денежную подушку, чтобы выдерживать непредвиденные ситуации, такие как нехватка доходов, ремонт или замена оборудования или другие непредвиденные обстоятельства, не предусмотренные в бюджете. | Расчеты коэффициентов ликвидности важны для определения скорости, с которой компания может погасить свой краткосрочный долг. Различные варианты коэффициентов ликвидности включают: общий коэффициент ликвидности, коэффициент текущей ликвидности, коэффициент быстрой ликвидности. Общий коэффициент ликвидности: (денежные средства и их эквиваленты + рыночные ценные бумаги) ÷ текущие обязательства Коэффициент текущей ликвидности: оборотные активы ÷ текущие обязательства. Коэффициент быстрой ликвидности: (Текущий актив – запас) ÷ Текущие обязательства. | |

| Спекулятивная стратегия приобретения | Еще одна веская причина накопления – приобретение в ближайшем будущем. | В качестве примера рассмотрим остаток денежных средств на балансе Apple Inc: · Наличные = 13,844 миллиарда долларов · Общие активы = 231,839 миллиардов долларов · Денежные средства в% от общих активов = 13,844 / 231,839 ~ 6% · Общий объем продаж в 2014 году = $ 182,795 · Денежные средства в% от общего объема продаж = 13,844 / 182,795 ~ 7,5% Инвестиции в размере 13,844 млрд долл. США (денежные средства) + 11,233 млрд долл. США (краткосрочные инвестиции) + 130,162 млрд долл. США (долгосрочные инвестиции) составляют 155,2 млрд долл. США. Сочетание всего этого указывает на то, что Apple может искать какое-то приобретение в ближайшем будущем. |

Деньги на расчетном счете

Для того чтобы отразить процессы, связанные с поступлением и выбытием денежных средств на расчетных счетах, в организациях используется бухгалтерский счет 51. Счет активный, может корреспондировать с несколькими другими счетами бухгалтерского плана счетов. Так, при осуществлении операций с поступлением средств в учете отражается корреспонденция дебета счета 51 с кредитом следующих счетов плана:

- 50 — взнос наличных из кассы на счет расчетов.

- 62 — поступление денег за товары или услуги от покупателей.

- 90.1 — отражение выручки.

- 91.1 — отражение денег, которые организация получила в случае реализации материалов, средств и других активов, изначально не предполагавшихся к продаже по основному роду деятельности.

- 66 — получение кредита на короткий срок.

- 67 — получение долгосрочного кредита.

- 55 — зачисление остатков специальных счетов на расчетный.

- 76 — получение задолженности от дебитора.

- 78 — погашение клиентом недостачи.

При расходе денег с расчетного счета используют следующую корреспонденцию, в которой 51 счет отражается по кредиту, а по дебету перечисленные коды:

- 50 — вывод денег с расчетного счета в кассу, например для выплаты зарплат.

- 60 — оплата товаров и услуг контрагентам и подрядчикам.

- 68 — оплата налогов, пошлин, прочих сборов государству.

- 91.2 — расчеты с банками по процентам кредитов.

- 67 — оплата долгосрочных займов.

- 66 — оплата краткосрочных займов.

- 69 — оплата в социальные фонды по сотрудникам.

- 58 — финансовые вложения.

- 76 — оплата кредиторской задолженности.

Для осуществления операций компания предоставляет в банк, обслуживающий ее расчетный счет, следующие документы: объявление на взнос наличных, денежный чек о выдаче, платежное поручение или, при затребовании денег контрагентом, требование. В некоторых случаях банк осуществляет списание средств самостоятельно. Например, если поступило требование списать задолженность по налогам от соответствующей государственной службы.

Плюсы и минусы наличия

Положительные стороны наличия:

- зрелость и простота конверсии. Их выгодно иметь с точки зрения бизнеса, потому что компания может использовать их для удовлетворения любых краткосрочных потребностей;

- финансовое хранилище. Нераспределенный эквивалент – это способ хранения денег до тех пор, пока бизнес не решит, что с ним делать.

Отрицательные стороны наличия:

- потеря дохода: иногда компании откладывают сумму в эквивалентах, которая превышает сумму, необходимую для покрытия срочных обязательств, в зависимости от рыночных условий. Когда это происходит, компания теряет потенциальный доход, так как деньги, которые могли бы принести более высокую прибыль в другом месте, были переведены на денежный счет;

- низкая доходность: многие эквиваленты имеют доходность. Однако процентная ставка обычно низкая. Низкая процентная ставка имеет смысл, учитывая, что эквиваленты сопряжены с низким риском.

Наиболее распространенные варианты и виды

Денежные средства и их эквиваленты помогают компаниям в удовлетворении их потребностей в оборотном капитале, поскольку эти ликвидные активы используются для погашения текущих обязательств, которые представляют собой краткосрочные долги и счета.

Денежные средства – это деньги в форме валюты, которые включают в себя все купюры, монеты и банкноты.

Депозит до востребования – это тип счета, с которого можно снять средства в любое время без уведомления учреждения. Примеры депозитных счетов до востребования включают в себя текущие и сберегательные счета. Все остатки на счетах до востребования на дату составления финансовой отчетности включаются в общую сумму денежных средств.

Иностранная валюта. Компании, владеющие более чем одной валютой, проводят такие операции как обмен валюты. Валюта для зарубежных стран должна быть переведена в валюту отчетности для финансовых целей. Конверсия должна обеспечивать результаты, сопоставимые с теми, которые произошли бы, если бы бизнес завершил операции, используя только одну валюту. Убытки от переоценки иностранной валюты не отражаются в денежных средствах и их эквивалентах. Эти убытки отражаются в отдельном документе.

Денежные эквиваленты – это инвестиции, которые могут быть легко конвертированы в денежные средства. Инвестиции должны быть краткосрочными, обычно с максимальной продолжительностью три месяца или менее. Если срок вложения превышает 3 месяца, его следует классифицировать на счете под названием «прочие вложения». Денежные эквиваленты должны быть высоколиквидными и легко продаваться на рынке. Покупатели этих инвестиций должны быть легко доступны.

Все денежные эквиваленты должны иметь известную рыночную цену и не должны подвергаться колебаниям стоимости. Нельзя ожидать, что стоимость денежных эквивалентов существенно изменится до погашения.

Депозитные сертификаты могут считаться денежным эквивалентом в зависимости от срока погашения.

Привилегированные акции могут считаться денежным эквивалентом, если они приобретены незадолго до даты погашения и не ожидают существенных колебаний стоимости.

Что не включают денежные средства и эквиваленты

Существуют некоторые исключения для краткосрочных активов и текущих активов, классифицируемых как денежные средства и их эквиваленты.

Кредитное обеспечение. Исключения могут существовать для краткосрочных долговых инструментов, таких как казначейские векселя, если они используются в качестве обеспечения непогашенного займа или кредитной линии. Запрещенные ГКО должны быть выделены отдельно. Другими словами, не может быть никаких ограничений на конвертацию любой из ценных бумаг, перечисленных как денежные средства и их эквиваленты.

Запасы. Запас, который есть у компании на складе, не считается денежным эквивалентом, поскольку он не может быть легко конвертирован в денежные средства. Кроме того, стоимость запасов не гарантируется, то есть нет уверенности в сумме, которая будет получена за ликвидацию этих активов.

Финансовые вложения без ДЭ: строчка с кодом 1240

В строчке 1240 Баланса находит отражение информация о тех финансовых вложениях, которые относятся к краткосрочным, поскольку период их погашения составляет год и меньше. Записанную в эту строчку сумму определяют с помощью таких расчетов:

Сальдо по дебету сч. 55 (в отношении краткосрочных вложений на депозитах) + Сальдо по ДТ сч. 58 – Сальдо по КТ сч. 59 (лишь суммы, выступающие краткосрочными вложениями) + Сальдо по ДТ сч. 73.

Финансовые вложения включают стоимость:

- Ценных бумаг, выпущенных:

- государством и органами муниципальными;

- предприятиями и компаниями с обозначенной датой оплаты.

- Вливаний в уставный капитал компаний и фирм;

- Предоставленных предприятием займов для других учреждений;

- Депозитов, размещенных в банковских учреждениях;

- Задолженности перед дебиторами, полученной на основании уступки прав требований.

Нельзя считать финансовыми вложениями:

- Акции предприятия собственного, купленные у акционеров для того, чтобы в дальнейшем их аннулировать или перепродать;

- Вливания в движимое имущество и недвижимое, взятое в пользование или владение на время за оговоренную соглашением плату, для получения дохода;

- Выданные организации векселя при осуществлении товарных расчетов;

- Драгоценности в виде дорогостоящих металлов, камней, ювелирных изделий, антиквариата, закупленные не для использования в производственных процессах.

В стр. 1240 стоимость долгосрочных вложений не отражается. Для них выделена иная строчка под кодом 1170.

Пример расчета

Пример № 1. Например, предположим, что начальное сальдо денежного счета составляло 10 000 т.р., общая сумма дебетов за год составляла 15 000 т.р., а общая сумма кредитов за год – 8 000 т.р.

Добавим общий дебет каждого счета к его начальному балансу. Например, добавим 15 000 т.р. к общей сумме дебетов к начальному остатку на наличном счете в 10 000 т.р., который равен 25 000 т.р.

Вычитаем общее количество кредитов каждого счета из каждого результата, чтобы рассчитать остаток на конец года для каждого счета.

Например, вычитаем 8 000 т.р. в общей сумме кредитов на денежном счете из результата в 25 000 т.р. Это равняется конечному остатку денежных средств в размере 17 000 т.р.

Рассчитаем сумму конечного баланса каждого счета, чтобы определить остаток на конец года в денежных средствах и их эквивалентах.

Например, если остатки на конец года для наличных, заработной платы, мелких денежных вложений и инвестиций на денежном рынке составляют соответственно 17 000, 5 000, 1 000 и 4 000 т.р., то следует рассчитать их сумму. Она равняется 27 000 т.р. как остаток денежных средств и их эквивалентов на конец года.

Указать остаток денежных средств и их эквивалентов на конец года в строке 1250 баланса в разделе текущих активов.

ПАССИВ

Пассив Баланса состоит из следующих разделов:

- Капитал

- Долгосрочные обязательства

- Краткосрочные обязательства

РАЗДЕЛ 3 КАПИТАЛ

Статья 1310 «Уставный капитал»

Формула = Кредитовое сальдо по счету 80 Уставный капитал»

Статья 1320 «Собственные акции»

Формула Дебетовое сальдо по счету 81.(статья отражается в скобках)

Статья 1340 «Переоценка внеоборотных активов»

Формула- Берем сальдо по счету 83 в части переоценки нематериальных активов и основных средств.

Статья 1350 «Добавочный капитал»

Формула = Берем сальдо по счету 83, кроме переоценки основных и нематериальных актив

Статья 1360 «Резервный капитал»

Формула = Берем сальдо по счету 82 «Резервный капитал» кредитовый.

Статья 1370 «Нераспределенная прибыль (непокрытый убыток)»

Формула = Берем сальдо по кредиту счету 99(прибыли и убытки, если сальдо по дебиту то ставим перед суммой минус)+Берем сальдо по счету 84(Нераспределенная прибыль, если сальдо по дебиту то ставим перед суммой минус). Если сумма получиться с минусом (убыток) то сумму записываем в скобках. И когда будем расчитовать итог по разделу 3 эту сумму вычитаем.

Статья 1300 «Итого по разделу 3»

Формула = Уставный капитал -Собственные акции +Переоценка внеоборотных активов добавочный капитал + Резервный капитал + Нераспределенная прибыль(если в скобках с минусом то вычитаем)

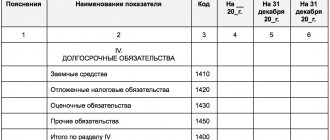

РАЗДЕЛ 4 Долгосрочные обязательства

Статья 1410 «Заемные средства»

Формула = Кредитовое сальдо по счету 67 «Долгосрочные кредиты и займы»(в части более 12 месяцев погашения)

Статья 1430 «Оценочные обязательства»

Формула = Кредитовое сальдо по счету 96 «Резервы предстоящих расходов»(в части более 12 месяцев с отчетной даты)

Статья 1450 «Прочие обязательства»

Формула = Сальдо по счету 86 (целевое финансирование в части долгосрочных)+60,62,68,69 (в части погашения более 12 месяцев) .

ИТОГ по разделу 4

Суммируем все статьи по разделу 4.

Что может увеличить денежные средства в балансе?

Компании могут увеличивать денежные средства за счет роста продаж, сбора просроченных счетов, контроля расходов и финансирования и инвестиций. Данные варианты отражены в таблице ниже.

| Вариант прироста | Характеристика |

| Рост продаж | Рост продаж обычно означает более высокий уровень наличности в балансе. Когда компания осуществляет продажу за наличные, учетные записи должны увеличить счет продаж в отчете о прибылях и убытках и счет денежных средств в балансе. Когда она получает оплату наличными по кредитным счетам, компания переводит суммы с дебиторской задолженности в наличные. Инновационные и качественные продукты, целенаправленный маркетинг и превосходное обслуживание клиентов являются одними из способов последовательного достижения более высоких продаж и получения конкурентного преимущества на рынке. |

| Управление дебиторской задолженностью | Некоторые продажи осуществляются за наличный расчет, а другие в кредит. Баланс дебиторской задолженности в разделе текущих активов баланса содержит неоплаченные кредитные счета. Хотя бизнес может получить большую часть платежей в течение периода выставления счета, некоторые счета просрочены, в то время как другие не подлежат взысканию. Более строгие процедуры кредитного контроля, такие как уменьшение кредитных лимитов для клиентов, которые опоздали в прошлом, или отказ от кредитов клиентам, испытывающим финансовые затруднения, могут сократить количество просроченных счетов и увеличить поток денежных средств. Отправка автоматических напоминаний по электронной почте, отслеживание просроченных клиентов и предоставление скидок на досрочное погашение счетов-фактур – это некоторые из других способов управления дебиторской задолженностью и увеличения денежных средств на балансе. |

| Контроль расходов | Контроллинг расходов увеличивает уровень наличности. Рост продаж является важным, но недостаточным условием для увеличения денежных средств. Например, если увеличение продаж на пять процентов требует увеличения расходов на маркетинг на семь процентов, уровни наличных денег могут фактически уменьшаться, а не увеличиваться. Компании несут переменные затраты, такие как прямые затраты на рабочую силу и сырье. Компании также зафиксировали накладные расходы, такие как зарплата административного персонала и реклама. Ведение переговоров о лучших условиях с поставщиками и корректировка производственных сдвигов для учета растущего или падающего спроса – это способы управления переменными затратами. Оптимизация бизнес-процессов, сокращение командировок и использование подрядчиков вместо штатных сотрудников – вот несколько способов сократить накладные расходы. |

| Финансирование и инвестиционная деятельность | Компании могут увеличить уровень денежных средств за счет финансирования и инвестирования. Финансовая деятельность включает в себя поступления от банковских кредитов и от выпуска акций или облигаций для инвесторов. Для малых предприятий, которые могут не иметь свободного доступа к финансовым рынкам, вливание денежных средств от партнеров-основателей, венчурных капиталистов и инвесторов-ангелов увеличит денежные средства в балансе. Выплата дивидендов и процентов от инвестиций в акции и облигации также увеличивает уровень денежных средств. Продажа избыточных инвестиций в основной капитал, таких как региональные офисы, распределительные центры, избыточное оборудование или неиспользованные автомобили, увеличивает денежные средства на балансе. |

| Другие | Другие способы увеличения денежных средств включают продажу инвестиций в дочерние компании или выделение бизнес-единиц. |

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Позитивный фактор, если отвечает потребностям. Негативный, если это не так.

Если показатель уменьшается

Позитивный фактор, если отвечает потребностям. Негативный, если это не так.

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии.

Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Раздел: Показатели и коэффициенты финансового анализаМетки: Бухгалтерский баланс

Часто задаваемые вопросы

Вопрос № 1. Что входит в состав денежных средств?

Ответ. К ним относят такие средства как:

- деньги;

- валюта;

- наличные на текущих счетах;

- наличные на сберегательных счетах;

- банковские суммы;

- денежные переводы.

Вопрос № 2. Что относят к денежным эквивалентам?

Ответ:

Ответ. К ним относят такие средства как:

- краткосрочные государственные облигации;

- векселя;

- ценные бумаги;

- фонды денежного рынка;

- казначейские обязательства.

Вопрос № 3. Какие основные критерии для классификации денежных средств и денежных эквивалентов?

Ответ. Два основных критерия для классификации в качестве эквивалента денежных средств состоят в том, что:

- актив может быть легко конвертирован в известную сумму денежных средств;

- он должен быть настолько близок к дате погашения, что существует незначительный риск изменения стоимости вследствие изменения процентных ставок во время наступления даты погашения.

Вопрос № 4. В каких ситуациях применяется анализ денежных средств и денежных эквивалентов?

Ответ. Информация о денежных средствах и их эквивалентах иногда используется аналитиками в сравнении с текущими обязательствами фирмы для оценки ее способности оплачивать свои счета в краткосрочной перспективе. Однако такой анализ может быть ошибочным, если есть дебиторская задолженность, которая может быть легко конвертирована в денежные средства в течение нескольких дней.

Вопрос № 5. Что входит в наличные деньги?

Ответ. В экономическом плане наличные деньги являются формой обмена для всех деловых операций и видов деятельности компании. Другими словами, это стандартный способ оплаты для бизнеса. Это банкнота, которая является законным платежным средством по всем государственным и частным долгам.

Вопрос № 6. Включены ли депозитные сертификаты в эту категорию?

Ответ. Да, депозитные сертификаты – это краткосрочные ценные бумаги, которые легко конвертируются в известную сумму денег за короткий промежуток времени. Депозитные сертификаты всегда включены в денежные эквиваленты.

Строки бухгалтерского баланса

Все, кому доводилось держать в руках баланс, а тем более его составлять, обращали внимание на графу «Код». Благодаря этой графе органы статистики способны систематизировать информацию, содержащуюся в балансах всех компаний. Следовательно, указывать коды в бухбалансе нужно, только когда этот отчет представляется в органы госстатистики и другие органы исполнительной власти (ст.

В бухгалтерском балансе коды строк с 2014 года должны соответствовать кодам, указанным в приложении 4 к приказу № 66н. При этом устаревшие коды из утратившего силу приказа № 67н с аналогичным названием, датированного 22.07.2003, уже не применяются.

Отличить ранее применявшиеся коды от современных несложно — по количеству цифр: современные коды 4-значные (например, строки 1230, 1170 бухгалтерского баланса), тогда как устаревшие содержали только 3 цифры (например, 700, 140).

О том, как выглядит форма действующего бухбаланса с кодами строк, читайте в статье «Заполнение формы 1 бухгалтерского баланса (образец)».

В строках пассивной части баланса отражаются источники поступления средств, которыми распоряжается компания, иначе говоря, источники ее финансирования. Информация, содержащаяся в строках пассива, помогает понять, как изменилась структура собственного и заемного капитала, сколько компания привлекла заемных средств, сколько из них краткосрочных и сколько долгосрочных и т. д. Таким образом, строки пассива дают информацию о том, откуда появились средства и кому предприятие должно их вернуть.

Назначение строк актива и пассива старой формы баланса (приказ № 67н) существенно не отличается от назначения строк обновленного бухгалтерского баланса — разница лишь в перечне этих строк, их кодировании и степени детализации информации.

Прежде чем расшифровать статью актива, рассмотрим ее код — он несет в себе определенную информацию. Так, первая цифра показывает, что данная строка относится к бухбалансу (а не к иному бухгалтерскому отчету); 2-я — указывает на раздел актива (например, 1 — внеоборотные активы и т. д.); 3-я цифра отражает активы в порядке возрастания их ликвидности.

ОБРАТИТЕ ВНИМАНИЕ! Требование о детализации могут не выполнять субъекты малого предпринимательства (п. 6 приказа № 66н).

О том, что отличает ведение бухучета, осуществляемого субъектами малого предпринимательства, читайте в материале «Особенности бухгалтерского учета на малых предприятиях».

| Наименование строки | Код | Расшифровка строки | |

| По приказу № 66н | По приказу № 67н | ||

| Внеоборотные активы | 1100 | 190 | Отражается общая величина внеоборотных активов |

| Нематериальные активы | 1110 | 110 | Информация, отраженная в строках 1110–1170, расшифровывается в пояснениях к отчетности (раскрывается информация о наличии активов на отчетные даты и изменение за период) |

| Основные средства | 1150 | 120 | |

| Доходные вложения в материальные ценности | 1160 | 135 | |

| Финансовые вложения | 1170 | 140 | |

| Отложенные налоговые активы | 1180 | 145 | Указывается дебетовое сальдо счета 09 |

| Прочие внеоборотные активы | 1190 | 150 | Заполняется при наличии информации о внеоборотных активах, не нашедших отражения в предыдущих строках |

| Оборотные активы | 1200 | 290 | Определяется итоговый результат оборотных активов |

| Запасы | 1210 | 210 | Приводится суммарный остаток запасов (дебетовое сальдо счетов 10, 11, 15, 16, 20, 21, 23, 28, 29, 41, 43, 44, 45, 97 без учета кредитового сальдо счетов 14, 42) |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 220 | Указывается сальдо счета 19 |

| Дебиторская задолженность | 1230 | 240 | Отражается результат сложения дебетовых сальдо счетов 60, 62, 68, 69, 70, 71, 73, 75, 76 за минусом счета 63 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 250 | Приводится дебетовое сальдо счетов 55, 58, 73 (за вычетом счета 59) — информация о финансовых вложениях сроком обращения не более года |

| Денежные средства и денежные эквиваленты | 1250 | 260 | Строка содержит сальдо счетов 50, 51, 52, 55, 57, 58 и 76 (в части денежных эквивалентов) |

| Прочие оборотные активы | 1260 | 270 | Заполняется при наличии данных (на величину оборотных активов, не указанных в других строках раздела) |

| Активы всего | 1600 | 300 | Итог всех активов |

Коды пассива также 4-значные: 1-я цифра — это принадлежность строки к бухбалансу, 2-я — это номер раздела пассива (например, 3 — капитал и резервы). Следующая цифра кода отражает обязательства в порядке возрастания срочности их погашения. Последняя цифра кода предназначена для детализации. Суммарные пассивы в балансе — это строка 1700 бухгалтерского баланса. Иными словами, суммарные пассивы в балансе — это сумма строк 1300, 1400, 1500.

| Наименование строки | Код | Расшифровка строки | |

| По приказу № 66н | По приказу № 67н | ||

| ИТОГО капитал | 1300 | 490 | Строка содержит информацию о капитале компании на отчетную дату |

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 | 410 | Информация по строкам 1300–1370 детализируется в отчете об изменениях капитала и отчете о финансовых результатах (в части чистой прибыли отчетного периода). Компания вправе сама определить дополнительный объем пояснений о капитале |

| Переоценка внеоборотных активов | 1340 | 420 | |

| Добавочный капитал (без переоценки) | 1350 | ||

| Резервный капитал | 1360 | 430 | |

| Нераспределенная прибыль (непокрытый убыток) | 1370 | 470 | |

| Долгосрочные заемные средства | 1410 | 510 | Информация расшифровывается в табличном (форма 5) или текстовом виде в пояснениях к бухбалансу |

| Отложенные налоговые обязательства | 1420 | — | Указывается кредитовое сальдо счета 77 |

| Оценочные обязательства | 1430 | — | Отражается кредитовое сальдо счета 96 — оценочные обязательства, предполагаемый срок исполнения которых превышает 12 месяцев |

| Прочие долгосрочные обязательства | 1450 | 520 | Приводится информация об долгосрочных обязательствах, не указанных в предыдущих строках раздела |

| ИТОГО долгосрочных обязательств | 1400 | 590 | Отражается итоговый результат долгосрочных обязательств |

| Краткосрочные заемные обязательства | 1510 | 610 | Кредитовое сальдо счета 66 |

| Краткосрочная кредиторская задолженность | 1520 | 620 | Отражается суммарное кредитовое сальдо счетов 60, 62, 68, 69, 70, 71, 73, 75, 76. Информация расшифровывается в пояснениях к бухбалансу (например, в форме 5) |

| Прочие краткосрочные обязательства | 1550 | 660 | Заполняется в том случае, если не все краткосрочные обязательства отражены в других строках раздела |

| Итого краткосрочных обязательств | 1500 | 690 | Указывается суммарный итог краткосрочных обязательств |

| Пассивы всего | 1700 | 700 | Итог всех пассивов |

О том, что характеризует упрощенную бухотчетность, читайте в статье «Упрощенная отчетность малого бизнеса».

Строка 1310 Уставный капитал (складочный капитал, уставный капитал, вклады товарищей)Строка 1320 Собственные акции, выкупленные у акционеровСтрока 1340 Переоценка внеоборотных активовСтрока 1350 Добавочный капитал (без переоценки)Строка 1360 «Резервный капитал»Строка 1370 Нераспределенная прибыль (непокрытый убыток)Строка 1300 Итого по разделу III

Строка 1410 Заемные средстваСтрока 1420 Отложенные налоговые обязательстваСтрока 1430 Оценочные обязательстваСтрока 1450 Прочие обязательстваСтрока 1400 Итого по разделу IV

Строка 1510 Заемные средстваСтрока 1520 Кредиторская задолженностьСтрока 1530 Доходы будущих периодовСтрока 1540 Оценочные обязательстваСтрока 1550 Прочие обязательстваСтрока 1500 Итого по разделу VСтрока 1700 Баланс

Сальдо дебетовое по счету 50 «Касса»] плюс [Сальдо дебетовое по счету 51 «Расчетные счета»] плюс [Сальдо дебетовое по счету 52 «Валютные счета»] плюс [Сальдо дебетовое по счету 55 «Специальные счета в банках»](за исключением депозитных вкладов, не являющихся денежными эквивалентами) плюс [Сальдо дебетовое по счету 57 «Переводы в пути»] плюс [Сальдо дебетовое по счету 58 «Финансовые вложения»](аналитические счета учета денежных эквивалентов) плюс [Сальдо дебетовое по счету 76 «Расчеты с разными дебиторами и кредиторами»](аналитические счета учета денежных эквивалентов) Пересчет стоимости актива или обязательства, выраженной в иностранной валюте, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком Российской Федерации.

| Наименование показателя | Код | Данные каких счетов используются | Алгоритм расчета показателя |

| Нематериальные активы | 1110 | 04 «Нематериальные активы», 05 «Амортизация нематериальных активов» | Д04 (без учета расходов на НИОКР) – К05 |

| Результаты исследований и разработок | 1120 | 04 | Д04 (в части расходов на НИОКР) |

| Нематериальные поисковые активы | 1130 | 08 «Вложения во внеоборотные активы», 05 | Д08 – К05 (все в части нематериальных поисковых активов) |

| Материальные поисковые активы | 1140 | 08, 02 «Амортизация основных средств» | Д08 – К02 (все в части материальных поисковых активов) |

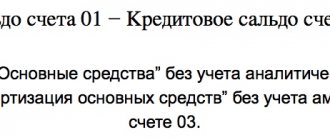

| Основные средства | 1150 | 01 «Основные средства», 02 | Д01 – К02 (кроме амортизации основных средств, учитываемых на счете 03 «Доходные вложения в материальные ценности» |

| Доходные вложения в материальные ценности | 1160 | 03, 02 | Д03 – К02 (кроме амортизации основных средств, учитываемых на счете 01) |

| Финансовые вложения | 1170 | 58 «Финансовые вложения», 55-3 «Депозитные счета», 59 «Резервы под обесценение финансовых вложений», 73-1 «Расчеты по предоставленным займам» | Д58 – К59 (в части долгосрочных финансовых вложений) Д73-1 (в части долгосрочных процентных займов) |

| Отложенные налоговые активы | 1180 | 09 «Отложенные налоговые активы» | Д09 |

| Прочие внеоборотные активы | 1190 | 07 «Оборудование к установке», 08, 97 «Расходы будущих периодов» | Д07 Д08 (кроме поисковых активов) Д97 (в части расходов со сроком списания свыше 12 месяцев после отчетной даты) |

| Запасы | 1210 | 10 «Материалы, 11 «Животные на выращивании и откорме», 14 «Резервы под снижение стоимости материальных ценностей», 15 «Заготовление и приобретение материальных ценностей», 16 «Отклонение в стоимости материальных ценностей», 20 «Основное производство», 21 «Полуфабрикаты собственного производства», 23 «Вспомогательные производства», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства», 41 «Товары», 42 «Торговая наценка», 43 «Готовая продукция», 44 «Расходы на продажу», 45 «Товары отгруженные», 97 | Д10 Д11 – К14 Д15 Д16 Д20 Д21 Д23 Д28 Д29 Д41 – К42 Д43 Д44 Д45 Д97 (в части расходов со сроком списания не более 12 месяцев после отчетной даты) |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 19 «Налог на добавленную стоимость по приобретенным ценностям» | Д19 |

| Дебиторская задолженность | 1230 | 46 «Выполненные этапы по незавершенным работам», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 63 «Резервы по сомнительным долгам», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами» | Д46 Д60 Д62 – К63 Д68 Д69 Д70 Д71 Д73 (за исключением процентных займов, учтенных на субсчете 73-1) Д75 Д76 (за минусом отраженного на счетах учета расчетов НДС с авансов выданных и полученных) |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 58, 55-3, 59, 73-1 | Д58 – К59 (в части краткосрочных финансовых вложений) Д55-3 Д73-1 (в части краткосрочных процентных займов) |

| Денежные средства и денежные эквиваленты | 1250 | 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути», | Д50 (кроме субсчета 50-3) Д51 Д52 Д55 (кроме сальдо субсчета 55-3) Д57 |

| Прочие оборотные активы | 1260 | 50-3 «Денежные документы», 94 «Недостачи и потери от порчи ценностей» | Д50-3 Д94 |

| Наименование показателя | Код | Данные каких счетов используются | Алгоритм расчета показателя |

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 | 80 «Уставный капитал» | К80 |

| Собственные акции, выкупленные у акционеров | 1320 | 81 «Собственные акции (доли)» | Д81 (в круглых скобках) |

| Переоценка внеоборотных активов | 1340 | 83 «Добавочный капитал» | К83 (в части сумм дооценки внеоборотных активов) |

| Добавочный капитал (без переоценки) | 1350 | 83 | К83 (за исключением сумм дооценки внеоборотных активов) |

| Резервный капитал | 1360 | 82 «Резервный капитал» | К82 |

| Нераспределенная прибыль (непокрытый убыток) | 1370 | 99 «Прибыли и убытки», 84 «Нераспределенная прибыль (непокрытый убыток)» | Или К99 К84 Или Д99 Д84 (результат отражается в круглых скобках) Или К84 – Д99 (если значение отрицательное, отражается в круглых скобках) Или К99 – Д84 (так же) |

| Заемные средства | 1410 | 67 «Расчеты по долгосрочным кредитам и займам» | К67 (в части задолженности со сроком погашения на отчетную дату свыше 12 месяцев) |

| Отложенные налоговые обязательства | 1420 | 77 «Отложенные налоговые обязательства» | К77 |

| Оценочные обязательства | 1430 | 96 «Резервы предстоящих расходов» | К96 (в части оценочных обязательств со сроком исполнения свыше 12 месяцев после отчетной даты) |

| Прочие обязательства | 1450 | 60, 62, 68, 69, 76, 86 «Целевое финансирование» | К60 К62 К68 К69 К76 К86 (все в части долгосрочной задолженности) |

| Заемные средства | 1510 | 66 «Расчеты по краткосрочным кредитам и займам», 67 | К66 К67 (в части задолженности со сроком погашения не более 12 месяцев на отчетную дату) |

| Кредиторская задолженность | 1520 | 60, 62, 68, 69, 70, 71, 73, 75, 76 | К60 К62 К68 К69 К70 К71 К73 К75 К76 (в части краткосрочной задолженности, за минусом отраженного на счетах учета расчетов НДС с авансов выданных и полученных) |

| Доходы будущих периодов | 1530 | 98 «Доходы будущих периодов» | К98 |

| Оценочные обязательства | 1540 | 96 | К96 (в части оценочных обязательств со сроком исполнения не более 12 месяцев после отчетной даты) |

| Прочие обязательства | 1550 | 86 | К86 (в части краткосрочных обязательств) |