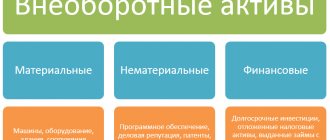

Практически у любого предприятия есть имущество, которое входит в оборотные активы и необходимо для осуществления текущей деятельности. Однако если с оборудованием и финансовыми накоплениями все понятно, то нематериальные активы вызывают больше вопросов. В материальной форме они не выражены, существуют обычно в плоскости юридических прав. Но, несмотря на то, что никакого физического выражения у них нет, нематериальные активы также являются важнейшей составляющей любой компании, отражают ее ликвидность и стабильность, позволяют получать прибыль.

Как составить акт ввода в эксплуатацию нематериального актива?

Что такое нематериальные активы

Нематериальные активы – это те объекты, которые не обладают материально-вещественным воплощением, но при этом приносят прибыль и используются в производстве более одного календарного года.

В общем виде НМА обычно сводятся к авторским правам, правам на патенты, ноу-хау, селекционные достижения, деловой репутации и прочим подобным активам. Иными словами, нематериальные активы – это объекты интеллектуальной собственности, непосредственно используемые в производстве, но не являющиеся материальным предметом, который, грубо говоря, «можно потрогать».

Отсутствие материальной формы – это ключевое отличие НМА от основных средств. В остальном, с точки зрения использования и учёта, эти категории активов довольно схожи: они могут быть оприходованы через покупку, самостоятельное создание или внесение в УК от учредителя; они амортизируются, используются более 12 месяцев и не предназначаются исключительно для перепродажи.

В бухгалтерском балансе они также отображаются по-разному. Есть строка баланса «Основные средства», есть строка «Нематериальные активы». Что касается текущего бухгалтерского учёта, то проводки, связанные с НМА, проводятся по 04 счету «Нематериальные активы», а также 05 счету «Амортизация нематериальных активов».

Для признания объекта нематериальным активом важна возможность идентификации и отделения от других активов. Например, профессиональные качества и навыки сотрудников не будут считаться НМА, поскольку они неотделимы от самого сотрудника, который ими обладает.

К примеру, пекарня изобрела новую технологию производства пирожков и запатентовала её. Оборудование, задействованное в процессе производства, будет являться основными средствами, продукты – материалами, сами пирожки – готовой продукцией и товарами, а вот запатентованная технология будет относиться к НМА.

МСФО, Дипифр

Это продолжение статьи об оценке нематериальных активов. Если нематериальные активы были приобретены отдельно или создавались внутри компании (в результате НИОКР), то такие активы измеряются по себестоимости. В этом случае вопрос оценки НМА сводится к определению того, какие расходы могут быть включены в стоимость нематериального актива, а какие являются расходами периода. Первая часть статьи, которая касается оценки НМА при сделках по объединению компаний, опубликована ранее.

Оценка нематериальных активов, приобретаемых отдельно

Еще раз вспомним критерии признания нематериального актива, прописанные в МСФО 38.

- (a) существует вероятность того, что предприятие получит ожидаемые будущие экономические выгоды, проистекающие из актива;

- (b) себестоимость актива можно надежно оценить.

Если компания покупает нематериальный актив (например, лицензию), то она это делает потому, что ожидает получить от него экономические выгоды в будущем. Поэтому, первый из критериев признания нематериального актива автоматически считается выполненным. Себестоимость актива при покупке тоже можно надежно оценить. Цена покупки так или иначе отражает величину ожидаемых экономических выгод. Это особенно справедливо в тех случаях, когда возмещение при покупке имеет форму денежных средств.

Пример 2. Списки клиентов — приобретенные и внутренне-созданные

1 января 2014 года компания Гамма приобрела список клиентов другой компании за ₽ 200,000. Гамма может продать этот приобретенный список клиентов третьим лицам. Менеджмент компании Гамма считает, что в 2014 году на поддержание и развитие этого приобретенного списка клиентов были понесены дополнительные расходы в размере ₽ 30,000 (зарплата ответственных сотрудников). Кроме того, Гамма в течение многих лет своей деятельности создавала свой список лояльных клиентов.

Как необходимо отразить два списка клиентов в финансовой отчетности?

Решение

1) Компания не может признать нематериальный актив в отношении внутренне-созданного списка клиентов, поскольку МСФО (IAS) 38 прямо запрещает признавать нематериальные активы, создаваемые внутри компании. Затраты на формирование такого списка клиентов невозможно отличить от затрат на развитие бизнеса в целом.

2) Приобретенный список клиентов соответствует определению нематериального актива, поскольку он является отделимым (его можно продать третьей стороне). Этот нематериальный актив должен быть первоначально признан в сумме ₽ 200,000.

3) Однако дополнительные ₽ 30,000, понесенные для поддержания и развития приобретенного списка клиентов, должны быть признаны в качестве расхода при определении прибыли или убытка за год. Последующие расходы на списки клиентов (независимо от того, получены ли они извне или создаются внутри компании) всегда признаются в составе прибыли или убытка. Это связано с тем, что такие расходы нельзя отличить от расходов на развитие бизнеса в целом и, следовательно, они не удовлетворяют критериям признания.

Пункт 20, МСФО 38 Природа нематериальных активов такова, что во многих случаях совершенствование или частичная замена подобных активов не производится. Соответственно, большинство последующих затрат, скорее всего, будут обеспечивать ожидаемые будущие экономические выгоды, заключенные в существующем нематериальном активе, но не будут удовлетворять определению нематериального актива и критериям признания, установленным в настоящем стандарте. Кроме того, зачастую бывает трудно отнести последующие затраты непосредственно на конкретный нематериальный актив, а не на бизнес в целом.

Таким образом, лишь изредка последующие затраты — затраты, понесенные после первоначального признания приобретенного нематериального актива или завершения самостоятельного создания нематериального актива, — признаются в составе балансовой стоимости актива. Все последующие затраты на торговые марки, титульные данные, издательские права, списки клиентов и статьи аналогичного содержания (вне зависимости от того, были ли они приобретены или самостоятельно созданы) всегда признаются в составе прибыли или убытка по мере своего возникновения. Это связано с тем, что такие затраты невозможно отличить от затрат на развитие бизнеса в целом.

В этом примере стоимость приобретенного нематериального актива равна стоимости его покупки. Но кроме цены покупки с себестоимость приобретенных НМА включаются прямые затраты, относящиеся к подготовке актива к использованию.

п.27, МСФО 38 Себестоимость НМА при приобретении равна:

цена покупки + импортные пошлины + невозмещаемые налоги — торговые скидки — возмещаемые налоги + ПРЯМЫЕ затраты на подготовку актива к использованию.

п.28, МСФО 38 Примерами прямых затрат, которые включаются в стоимость нематериального актива:

- (a) затраты, связанные с вознаграждениями работникам, имеющие непосредственное отношение к приведению актива в рабочее состояние;

- (b) затраты на оплату профессиональных услуг, имеющие непосредственное отношение к приведению актива в рабочее состояние; и

- (c) затраты на проверку надлежащей работы актива.

ПРИМЕР 3. Приобретение программного обеспечения для производственного оборудования

1 января 2011 года компания приобрела пакет программного обеспечения для производственного оборудования на сумму ₽ 600,000, включая возмещаемые налоги на покупку в размере ₽ 50,000. Покупка была профинансирована за счет кредита в размере ₽ 600,000 под 10% годовых. Кредит обеспечен за счет приобретенной лицензии на программное обеспечение.

В январе 2011 года компания понесла затраты на настройку программного обеспечения, для того чтобы оно больше подходило для оборудования, используемого компанией: • Зарплата сотрудников, занятых в настройке ПО — ₽ 70,000 • Амортизация основных средств, используемых для настройки — ₽ 15,000

В январе 2011 года производственный персонал компании прошел курс обучения использованию нового программного обеспечения. Стоимость внешнего инструктора-эксперта составила ₽17,000.

В феврале 2011 года производственная группа компании проверила программное обеспечение, и команда по информационным технологиям внесла некоторые изменения, необходимые для того, чтобы программное обеспечение функционировало должным образом. На этапе тестирования были понесены следующие затраты: • Материалы — ₽ 21,000 • Зарплата сотрудников производственной группы — ₽ 31,000 • Амортизация основных средств, когда они использовались для модификации — ₽ 5,000 Кроме того, в результате продажи товара, полученного на этапе тестирования, компания выручила ₽ 3,000.

Новое программное обеспечение было готово к использованию 1 марта 2011 года. Однако из-за низкого уровня первоначальных заказов, компания понесла убыток в размере ₽ 23 000 при работе с программным обеспечением в течение марта.

Какова стоимость НМА (программного обеспечения) при первоначальном признании?

Решение

Из стоимости приобретения нужно вычесть возмещаемые налоги. Кредит на покупку это финансовое обязательство, проценты по нему будут списываться на расходы периода. Но поскольку в течение двух месяцев происходила подготовка актива к использованию по назначению, проценты по кредиту за январь-февраль включаются в первоначальную стоимость актива (МСФО 23): ₽600,000 х 10% х 2/12 = ₽ 10,000.

Настройка и тестирование ПО являются прямыми затратами, относящимися к подготовке актива к использованию по назначению, поэтому они включаются в себестоимость актива. Обучение сотрудников списывается на затраты периода, поскольку не имеют прямого отношения к подготовке актива к использованию (это подготовка персонала).

| Описание | Сумма | Комментарий |

| Цена покупки | 550,000 | Стоимость приобретения за минусом возмещаемых налогов на покупку |

| Затраты на настройку | 85,000 | Зарплата 120,000 и амортизация 15,000 |

| Затраты на тестирование | 57,000 | Материалы 21,000, зарплата 31,000, амортизация 5,000 |

| Затраты на обучение | 0 | Затраты периода |

| Товар на этапе тестов | 0 | Доходы периода |

| Проценты по кредиту | 10,000 | Согласно МСФО 23 |

| Итого | 702,000 |

Первоначальные убытки в размере ₽ 23,000 списываются на отчет о прибылях и убытках. Амортизация программного обеспечения как нематериального актива будет начисляться с 1 марта 2011 года. До 1 марта все затраты на подготовку, настройку и тестирование НМА будут собираться в составе отдельного актива (в российском учете на 08 счете).

П.29, МСФО 38 Примерами затрат, не включаемых в состав себестоимости нематериального актива, являются:

- (а) затраты, связанные с внедрением новых продуктов или услуг (включая затраты на рекламу и проведение мероприятий по их продвижению);

- (б) затраты, связанные с ведением коммерческой деятельности на новом месте или с новой категорией клиентов (включая затраты на обучение персонала); и

- (в) административные и прочие общие накладные расходы.

- (г) затраты, понесенные в то время, когда актив, пригодный к использованию в соответствии с намерениями руководства, еще не был введен в эксплуатацию; и

- (д) первоначальные операционные убытки, например, понесенные в период формирования спроса на результаты, производимые данным активом.

ПРИМЕР 4. Оценка НМА, приобретенного частично в обмен на другой актив

1 января 2015 года компания получила права на посадку в местном аэропорту в обмен на 9,000 литров авиационного топлива и ₽ 100,000 наличными. Авиационное топливо стоит ₽ 50 за литр.

Полученные права на посадку (это нематериальный актив, приобретенный в биржевой сделке) должны быть оценены в размере ₽ 550,000 (их справедливая стоимость) при первоначальном признании. Справедливая стоимость прав на посадку определяется на основе справедливой стоимости авиационного топлива ₽ 450,000 (т.е. 9,000 литров × ₽ 50 за литр) плюс денежные средства в размере ₽ 100,000.

ПРИМЕР 5. Обмен нематериальными активами

Компании Альфа и Беты производят химикаты в разных странах (юрисдикциях). 1 января 2015 года компании Альфа и Бета расширили свои линейки товаров и предоставили друг другу право производить запатентованные продукты друг друга в соответствующих домашних юрисдикциях. Справедливая стоимость как полученного актива, так и переданного актива не может быть надежно оценена. Балансовая стоимость запатентованных прав, предоставленных компаниями Альфа и Бета, составила ₽ 10,000 и ₽ 20,000 соответственно.

Полученный товарные знаки (нематериальные активы, приобретенные в биржевой сделке) должны оцениваться при первоначальном признании в суммах ₽10,000 и ₽20,000 соответственно компаниями Альфа и Бета (т.е. они оцениваются по балансовой стоимости актива, переданного в рамках обменной сделки).

Оценка нематериального актива при создании его внутри компании

Для оценки того, удовлетворяет ли критериям признания самостоятельно созданный нематериальный актив, предприятие подразделяет процесс создания актива на две стадии:

- (a) стадию исследований;

- (b) стадию разработки.

Расходы, понесенные на стадии исследований, списываются на расходы периода. Расходы на стадии разработки стандарт МСФО 38 разрешает капитализировать в балансе в качестве актива. Этот актив не амортизируется, поскольку он еще не готов к использованию (08 счет). Если компания не может отделить стадию исследований от стадии разработки, то все затраты списываются на отчет о прибыли и убытках.

Этап исследования включает исследования, проводимые с перспективой получения новых научных или технических знаний: новых материалов, устройств, продуктов, процессов, услуг и т.п. Этап разработки включает применение результатов исследований для производства новых или существенно улучшенных материалов, устройств, продуктов, процессов, систем или услуг до начала коммерческого производства или использования. Этот этап включает проектирование, изготовление и тестирование опытных образцов, опытных установок, прототипов и т.п.

Капитализация затрат ограничена выполнением шести условий, т.е. это скорее исключение, чем правило. На экзамене Дипифр всегда указывается, выполнены эти условия или нет. Но в реальной жизни, читая бухгалтерские документы, определить момент, когда началась стадия разработки, не так просто. Для правильной трактовки необходимо разговаривать с инженерными специалистами компании, которые знают детали проектов. Бывает, что в российском учете некоторые расходы капитализируются, а потом списываются, поскольку проект принес отрицательный результат. При трансформации из РСБУ в МСФО такие затраты не должны капитализироваться изначально. Возможно, хорошим показателем перехода проекта на стадию разработки является факт изготовления прототипа будущего товара на основе новых материалов, формул и т.п.

Мало того, что капитализация затрат на НИОКР жестко ограничена условиями, на каждую отчетную дату сумма капитализированных затрат должна проверяться на обесценение. Любое превышение стоимости такого актива над возмещаемой стоимостью должно быть списано на ОПУ как убыток от обесценения.

На заметку студентам Дипифр — такая объединенная задача по стандартам МСФО 38 «Нематериальные активы» и МСФО 36 «Обесценение активов» вполне может появиться на экзамене.

Пример 6. Оценка НМА, полученного в результате проекта НИОКР

В 2015 году компания-производитель моющего средства потратил следующие суммы в ходе проекта по поиску новой химической формулы, которая позволит компании получить конкурентное преимущество за счет улучшенных характеристик своей продукции.

• ₽ 200,000 — эксперименты с химикатами для обнаружения улучшенных моющих соединений • ₽ 30,000 — оценки пригодности различных соединений — безопасности для людей • ₽ 15,000 — оплата регистрации патента на наиболее эффективное химическое соединение • ₽ 73,000 — разработка и тестирование опытных прототипов после 1 сентября • ₽ 20,000 — реклама нового продукта

1 сентября 2015 года компания смогла продемонстрировать коммерческую целесообразность и техническую осуществимость проекта (пункт 57 МСФО 38). Предполагается, что экономия затрат от нового производственного процесса будет составлять не менее ₽ 50,000 ежегодно в течение как минимум 5 лет после начала производства продукции с улучшенной формулой.

Какова стоимость нематериального при первоначальном признании?

Следующие суммы будут признаны в качестве актива на стадии разработки после 1 сентября 2015 года:

| Описание | Сумма | Комментарий |

| Патент | 15,000 | Оплата регистрации патента |

| Тестирование | 73,000 | Расходы после 1 сентября 2015 |

| Итого | 88,000 |

На прибыль/убыток компании за год, закончившийся 31 декабря 2015 года будут списаны:

₽ 200,000 + 30,000 = 230,000 — расходы на исследовательские работы ₽ 20,000 — на рекламу нового продукта.

Итого расходы ₽ 250,000

На отчетную дату компания должна протестировать на обесценение признанный актив, который еще не доступен для использования. Если признанная стоимость актива превышает его возмещаемую стоимость, то необходимо признать убыток от обесценения. В данном случае убытка от обесценения нет, так как даже не дисконтированные потоки от экономии затрат (₽50,000 х 5 лет = ₽250,000) превышают стоимость, капитализированную в балансе (₽ 88,000).

Условия для признания нематериальных активов на стадии разработки:

п.57, МСФО 38 НМА, создаваемый внутри компании, может быть признан только в момент, когда компания может продемонстрировать:

- (1) Техническую осуществимость завершения создания НМА так, чтобы его можно было использовать или продать.

- (2) Намерение завершить создание НМА и использовать или продать его.

- (3) Способность использовать или продать НМА.

- (4) То, каким образом НМА будет создавать вероятные будущие экономические выгоды. Помимо прочего, компания может продемонстрировать наличие рынка для продукции НМА, или самого НМА, либо, если этот актив предполагается использовать для внутренних целей, может продемонстрировать полезность такого нематериального актива.

- (5) Наличие достаточных технических, финансовых и прочих ресурсов для завершения разработки, использования или продажи НМА.

- (6) Способность надежно оценить затраты, относящиеся к нематериальному активу в процессе его разработки.

Надеюсь, эти простые примеры помогут осмыслить теорию, изложенную в международных стандартах, которую без примеров читать довольно скучно.

Другие статьи:

Нематериальные активы: что к ним относится в бухгалтерском учете, примеры, учет по МСФО 38

МСФО 36 «Обесценение активов понятным языком (часть 1)

МСФО IFRS 15: примеры учёта модификации договоров

Показатель EPS — формула расчёта. Базовая прибыль на акцию

Вернуться на главную страницу

Не относятся к НМА

- не давшие положительного результата, не законченные или не оформленные в установленном порядке НИОКР;

- вещи, в которых выражены результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (например, CD диски с записанными на них программами);

- финансовые вложения;

- расходы, связанные с образованием юридического лица (организационные расходы);

- интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду.

Отражение НМА в бухучете и бухгалтерской отчетности

НМА учитываются на счете 04 «Нематериальные активы», амортизируются и отражаются в балансе по остаточной (балансовой) стоимости в составе внеоборотных активов по строке 1110 «Нематериальные активы».

Расшифровка информации о нематериальных активах приводится в таблицах 1.1 – 1.5 Пояснений к бухгалтерскому балансу и отчету о финансовых результатах (Приложение № 3 к Приказу Минфина России от 02.07.2010 N 66н).

Списание морально устаревшего НМА

В соответствии с ПБУ 14/07 НМА которые не способны приносит доход подлежать списанию. Доходы и расходы по выбытию НМА учитываются в прочих доходов и расходах на счете 91.В налоговом учете (учет для определения налога на прибыль), остаточная стоимость НМА (недоомартизированная) уменьшает налог на прибыль.

Рассмотрим пример:

Нау-хау (НМА) первоначальная стоимость 500 000 рублей, сумма накопленной амортизации 300 000 рублей. В связи с тем чот этот НМА не приносит дохода больше было принято решение списать НМА в связи с моральной устареванием.

Решение:

- Дебет 05 Кредит 04-300 000 рублей -Списано накопленная амортизация.

- Дебет 91-2 Кредит 04- 200 000 рублей. (500 000-300 000).Списано остаточная стоимость НМА.

- Дебет 99 Кредит 91-9-200 000 рублей-В конце отчетного периода списан на финансовый результат УБЫТОК.

Раскидаем по схемам счетов (самолетиков):

Комментарии: Остаточная стоимость в сумме 200 000 рублей в налоговом учете уменьшает налогооблагаемую прибыль. (В соответствии а налоговым кодексом ст 265 п1. пп 8 )

Основания возникновения НМА

Нематериальные активы возникают на определенных основаниях. Их наличие должно быть подтверждено документально. Особенно это важно при бухгалтерском учете НМА. Подтвердить основания получения прав можно следующей документацией:

- Патенты.

- Договоры на передачу прав.

- Договоры купли-продажи.

- Лицензии на право эксплуатации.

- Договоры о передаче прав на изобретения, ноу-хау.

Нематериальные активы могут как создаваться самим предприятием, так и приобретаться. В первом случае требуется получить патент. К примеру, компания сделала изобретение в производственной отрасли, и активно пользуется им. Однако открытие не будет включено до тех пор, пока не получен патент. Другой пример: организация пользуется изобретением другого лица. Для получения прав на него требуется составить договор на передачу нематериального актива.

Открытие может принадлежать сотрудникам предприятия. В данном случае с работниками заключается договор об исполнении НИОКР. Сам по себе факт того, что сотрудник что-то изобрел, вовсе не означает, что открытие принадлежит предприятию.

Сколько служат

Чтобы списывать стоимость нематериального актива, нужно определить срок его полезного использования. Это время действия исключительных прав или срок, в течение которого компания планирует получать доход от актива. Для некоторых нематериальных активов срок службы определяют по количеству продукции, которую компания планирует выпустить с его помощью.

Ежегодно компания проверяет активы с неопределенным сроком службы. Если что-то изменилось и срок можно определить, то по активу начинают начислять амортизацию*.

Оценка нематериальных активов

Принципы оценки НМА были изобретены экономистом Леонардом Накамурой, работающим в США. Он предложил три основных критерия для проведения оценки:

- Предполагаемый финансовый результат. То есть, нужно подсчитать, сколько прибыли принесет приобретенный или разработанный актив.

- Затраты, связанные с созданием или приобретением НМА.

- Увеличение операционной прибыли благодаря внедрению нематериальных активов.

ВАЖНО! Стоимость определяется исходя их цены объекта на момент его поступления. Обычно первичную стоимость можно определить исходя из заключенного договора на передачу прав. Они могут быть переданы предприятию на безвозмездной основе. В этом случае оценка проводится на основании рыночной стоимости на аналогичные объекты.

Основой оценки может быть совокупность расходов, сопутствующих получению актива. В перечень расходов могут входить:

- сумма, выплаченная продавцу;

- оплата посреднических услуг;

- получение консультаций, связанных с приобретением актива;

- таможенные сборы.

Сложнее будет провести оценку активов, которые были созданы самим предприятием. В стоимость будут включены следующие расходы:

- зарплаты разработчикам;

- социальные отчисления;

- материальные затраты для осуществления деятельности по разработке.

Первоначальная стоимость может изменяться только при переоценке или обесценивании. К примеру, организация купила патент, рыночная стоимость на который подскочила. Однако в дальнейшем произошло ее резкое снижение. Следует привести стоимость актива, указанную в бухгалтерских документах, в соответствие с реальной стоимостью.

Откуда они берутся

Нематериальные активы покупают, создают своими силами, получают в дар или как долю в уставном фонде. Варианты отличаются способом расчета первоначальной стоимости.

При покупке в первоначальную стоимость попадают все фактические расходы на приобретение актива:

- стоимость исключительных прав по договору с правообладателем;

- стоимость консультаций, необходимых для покупки актива;

- невозмещаемые налоги, государственные и патентные пошлины;

- таможенные пошлины и сборы;

- вознаграждение посреднику, через которого куплен актив.

НДС в стоимость не входит. Но если вы на УСН, входной НДС включается в стоимость купленного имущества*.

При создании первоначальная стоимость — сумма всех затрат на его разработку и регистрацию: расходы на материалы, оплата труда, страховых взносов, электричества, услуг сторонних организаций, патентных пошлин.

Дальше совсем просто.

Если НМА подарили, первоначальная стоимость берется по рыночной стоимости или определяется экспертом. Услуги эксперта-оценщика в этом случае — не НМА, а управленческие расходы.

Если НМА получен как доля в уставном фонде, первоначальную стоимость определяет совет учредителей. Например, студенты затеяли стартап. Кто вложился деньгами, кто недвижимостью, а кто своим уникальным алгоритмом сжатия потокового видео. Сколько стоит этот алгоритм, они определяют сами, ориентируясь на величину взносов остальных.

Правила учета НМА

Единицей измерения НМА является инвентарный объект. Под этим термином понимается совокупность всех прав, связанных с покупкой одного актива. В состав объекта могут входить права на совокупность объектов.

Объекты фиксируются на счете 04 «Нематериальные активы». В учете должна быть указана их первоначальная стоимость. Несколько сложнее ситуация обстоит с амортизацией. Ее, в отношении некоторых активов, нельзя отражать на счете 05 «Амортизация НА». Начисления указываются в графе кредит счета 4 «Нематериальные активы». Поступление в предприятие объектов отражается в дебете по счету 04. Корреспонденцией будет счет 08 «Вложения во внеоборотные активы».

Документальное оформление

Для каждого объекта НМА составляется на предприятии надлежащий протокол, а также заводится специальная учетная карточка, в которой достоверно указываются все характеристики объекта, его значимые особенности, стоимостная оценка, период полезной эксплуатации, амортизационные нормы.

В этом же документе, кстати, фиксируются любые изменения учетного статуса для объекта НМА, то есть факты его появления (приобретения, создания), модификации, реализации, передачи, выбытия, списания.

Любые движения НМА на предприятии оформляются соответствующими первичными документами, однозначно отражающими сущность проведенных процедур.

Каждая операция с объектом НМА должна иметь основание, подтвержденное правоустанавливающим документом.

Факт списания (выбытия) конкретного объекта НМА документируется на предприятии составлением акта списания. Кроме того, соответствующие сведения указываются в учетной карточке списываемого (выбывшего) объекта.

Амортизация

Для расчета амортизации применяются два метода:

- Линейный. При линейном способе учитываются нормы амортизации, определенные на основании сроков пользования объектом.

ПРИМЕР. Предприятие приобрело активы на сумму 12 000 рублей. Срок пользования составляет 4 года. Для вычисления годовых отчислений нужно сумму разделить на сроки. Получиться 3 000 рублей. Данную сумму можно разделить на 12. Это позволит определить ежемесячные отчисления.

- Уменьшаемый остаток. Отчисления рассчитываются на основании остаточной стоимости на начало отчетного периода.

ПРИМЕР. Активы куплены на сумму 10 000 рублей. Для определения годовой нормы нужно 10 000 рублей разделить на 100%. Получится 10%. Годовая сумма амортизации составит 1 000 рублей (10 000 умножить на 10%). Остаточная стоимость составит 9 000 рублей (10 000 – 1 000).

Нематериальные активы, несмотря на отсутствие физической формы, должны быть правильно отражены в бухгалтерском учете. Для этого нужно знать признаки НМА, правила расчета амортизационных начислений.

Как амортизируются

Амортизация — постепенный перенос стоимости нематериального актива на себестоимость продукции или услуг.

Амортизацию начисляют по каждому нематериальному активу ежемесячно, начиная со следующего месяца после ввода в эксплуатацию. Купили права на логотип в мае, в июне начали использовать, амортизация начнется с июля.

Когда актив полностью самортизировался или его списали с баланса за ненадобностью, начисление амортизации прекращается с 1-го числа следующего месяца. В мае списали, июнь — последний месяц амортизации актива.

Если срок полезного использования НМА установить невозможно, амортизацию по нему не начисляют.

Способ начисления амортизации выбирают по планируемым доходам от использования нематериального актива. Способов амортизации три:

Линейный — самый простой. Предполагает равномерное начисление в течение срока полезного использования. Еще этот метод применяют, когда невозможно рассчитать доход от использования актива или этот расчет ненадежен.

Уменьшаемый остаток — плавное уменьшение первоначальной стоимости по пологой кривой. Метод позаимствован из МФСО и на нашей почве работает плохо. У нас нет понятия амортизируемой или ликвидационной стоимости.

Списание стоимости пропорционально объему продукции — когда нужно привязать расходы к конкретной деятельности или номенклатуре.

Выбранный способ закрепляют в учетной политике.