Обязательством является имеющаяся на отчетную дату задолженность компании, которая возникла вследствие свершившихся событий в его деятельности, например, при исполнении:

- договорных условий (поставка ТМЦ);

- действующей законодательной нормы (начисление обязательных платежей, налогов);

- обычаев делового оборота (расчеты по полученным займам и кредитам, иные операции).

Поскольку обязательства – это источники приобретения активов, фиксируют их в пассиве баланса, разделяя при этом их на долгосрочные и краткосрочные обязательства. В балансе краткосрочным обязательствам отведен 5-й раздел пассива – срок их погашения на отчетную дату не должен превышать 12 месяцев. И напротив, к долгосрочным пассивам относят долги предприятия, покрытие которых предполагается в более широком временном диапазоне – свыше 12 месяцев, а объединяются долгосрочные обязательства в пассиве баланса в 4-м разделе, полностью отведенном им.

Поговорим о том, как выстроена структура долгосрочных обязательств в бухгалтерском балансе, какие строки они занимают, и как формируются суммы в них.

Что такое долгосрочные обязательства в балансе

Обязательства предприятия – имеющиеся на отчетную дату долги, возникшие у фирмы вследствие совершения определенных фактов ее производственной деятельности, которые в итоге приведут к расходованию активов для их погашения. Обязательства могут появиться у хозяйствующего субъекта в силу:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

- обычая делового оборота;

- правовой нормы;

- договора.

Под долгосрочными обязательствами подразумеваются задолженности перед юридическими и физическими лицами, которые необходимо погасить не ранее чем через 12 месяцев с отчетной даты. Таковыми могут являться, например, оценочные обязательства, отложенные налоговые платежи, различного рода долги.

Бывает и так, что организация привлекает финансирование с длительным сроком возврата, но частично кредит необходимо выплатить в достаточно сжатые сроки. Поэтому, когда финансовые эксперты рассматривают имеющиеся долгосрочные обязательства в балансе фирмы с целью проведения оценки финансового состояния, такие долги подразделяются на 2 категории:

- Часть долгосрочной кредиторской задолженности, подлежащая погашению в течение ближайшего года, начиная с отчетной даты.

- Доля долгосрочной кредиторской задолженности, которую нужно будет погасить более чем через 1 год с отчетного дня.

Кредитовое сальдо по счету 66 + Сальдо счета 67

Перераспределение долговых обязательств

Каждое предприятие обладает возможностью осуществить перевод обязательств, по которым предусмотрен длительный срок погашения, на краткосрочную основу. Это допустимо, когда по кредиту осталось выплатить не более 12 ежемесячных платежей.

Важно! Задолженность со сроком выплат, превышающим 12 месяцев, не может быть учтена на счетах, предназначенных для отображения краткосрочных займов и кредитов.

Просроченная задолженность

Когда заемщик не успевает погасить очередной платеж вовремя, бухгалтеру необходимо перевести остатки обязательств по займу в статус просроченной задолженности. В этом случае у предприятия могут возникнуть дополнительные траты:

- Платные консультации кредитных экспертов.

- Проверка договора займа сторонними специалистами.

- Предусмотренные кредитором штрафы и пени за просрочку очередного платежа.

- Иные расходы, не предусмотренные банковским обслуживанием.

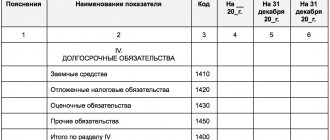

Долгосрочные обязательства в балансе (раздел IV)

Важно! Обязательства (краткосрочные и долгосрочные) в балансе всегда отражаются в Пассиве.

В бухгалтерском балансе информацию обо всех долгосрочных обязательствах предприятия можно найти в разделе IV, включающем следующие статьи:

- Заемные средства (строка 1410). Это оформленные юрлицом кредиты и займы, проценты за пользование денежными средствами и сопутствующие затраты (плата за проверку кредитного договора, платные консультации, информация коммерческого характера и т.д.).

- Отложенные налоговые обязательства (строка 1420). Это доля отложенного налога на прибыль организации, которая в итоге увеличит налог на прибыль, запланированный к перечислению в бюджет в следующем за отчетным или в более поздних периодах.

- Оценочные обязательства (строка 1430). Задолженности предприятия, которые планируется погасить не ранее чем через год.

- Прочие обязательства (строка 1450). Все прочие долги, не относящиеся ни к одной из перечисленных выше категорий.

Посмотрим, как упомянутый раздел IV выглядит:

Разберем раздел IV “Долгосрочные обязательства” построчно и проследим, каким образом заполняется каждая строка баланса:

| Строка раздела IV | Порядок формирования строки | Алгоритм расчета показателя* *К_ – кредитовое сальдо |

| 1410 “Заемные средства” | Отражению подлежат сведения обо всех обязательствах фирмы, взятых на долгий срок (таковым считается период времени от 1 календарного года). Кредиторская задолженность может возникнуть вследствие получения займа в денежной либо натуральной форме, в виде обязательства по векселю, кредита банка. Для формирования строки нужно взять кредитовое сальдо сч.67 только в части долгов с продолжительным временем выплаты. | К67 (только долгосрочные долги) |

| 1420 “Отложенные налоговые обязательства” | Заполняется лишь предприятиями, руководствующимися ПБУ 18/02. Формирование строки происходит путем указания кредитового сальдо сч.77. В случаях, когда фирмы позволяют себе осуществление зачета налоговых обязательств и активов и представление их сальдированно в свернутом виде, строка подлежит заполнению только тогда, как кредитовое сальдо сч.77 > дебетового сальдо сч.09 (на величину разницы между данными показателями). | К77 |

| 1430 “Оценочные обязательства” | Указывается сумма сформированных по ПБУ 8/2010 резервов по части долгосрочных обязательств. В качестве примера можно указать резервы, сформированные на гарантийный ремонт. Формирование строки производится путем отражения в ней кредитового сальдо сч.96 (для долгов с периодом возврата от 1 года), которое не было списано по состоянию на 31.12 отчетного периода. | К96 (только оценочные обязательства с длительным сроком исполнения) |

| 1450 “Прочие обязательства” | Содержит сведения о долгах перед контрагентами с периодом возврата от 1 года. Формируется как сальдо следующих счетов: – сч.60 (долги перед подрядчиками и поставщиками по полученным ранее отсрочкам платежей и рассрочкам по оплате поставленных товаров, только по кредитным задолженностям с долгим сроком возврата); – сч.62 (долги перед заказчиками и потребителями по полученным авансам, предоплатам за будущую поставку товаров, коммерческим кредитам, только по долгосрочным задолженностям); – сч.68 (кредиторские задолженности с продолжительным сроком погашения, возникшие по части платежей в бюджет (налогов, сборов), например, при получении рассрочки и отсрочки по федеральным налоговым сборам, инвестиционного налогового кредита); – сч.69 (долги предприятия по уплате страховых взносов с длительным периодом погашения, например, возникшие ввиду реструктуризации задолженности перед внебюджетными фондами); – сч.76 (не вошедшие в иные категории долги с продолжительным временем погашения); – сч.86 (кредит сч.86 – целевое финансирование со временем исполнения обязательств не менее 1 года, например, при возникновении обязательства застройщика по передаче готового объекта инвесторам после получения целевого финансирования на строительство). | К60+К62+К68+К69+К76+К86 (только долгосрочные обязательства) |

| 1400 “Итого по разделу IV” | Сумма строк 1410-1450 (общий объем обязательств компании). |

Итог по разделу “Долгосрочные обязательства” рассчитывается в соответствии со следующей формулой:

Долгосрочные обязательства: заемные средства (строка 1410)

К заемным средствам, отражаемым в строке 1410 раздела IV, относятся все оформленные на конец отчетного периода на срок от 1 года банковские кредиты, различные займы, долги облигационные и вексельные. Такие задолженности накапливаются на сч. 67.

Сумма взятого займа отражается в бухгалтерском учете в сумме, указанной в договоре займа, не превышающей суммы фактически взятых финансов. Такой договор признается заключенным в момент фактического получения денежных средств (или иных активов) от заемщика.

Долг по займам и кредитам демонстрируется в балансе с принятием во внимание процентов за пользование денежными средствами, накопленными на конец отчетного периода.

Важно! В случае получения кредита (не займа) отражению в балансе в качестве кредиторской задолженности подлежит сумма по договору, но с принятием во внимание условий договора. Связано это с тем, что банки оставляют за собой право не выдавать денежные средства (если такое условие содержится в договоре), и что в случае безосновательного отказа в выдаче кредита банк обязан будет выплатить клиенту компенсацию.

Долгосрочные обязательства: отложенные налоговые обязательства (строка 1420)

Отражаются на сч.77 по видам обязательств. Бухгалтерские проводки:

- ДЕБЕТ 68.4.2 КРЕДИТ 77 (возникновение отложенных налоговых обязательств);

- ДЕБЕТ 77 КРЕДИТ 68.4.2 (уменьшение отложенных НО).

Отложенные налоговые обязательства появляются в бухгалтерском балансе в связи с тем, что возникают налогооблагаемые временные разницы (фактически, это отложенный налог, который впоследствии увеличит налог на прибыль к уплате). Отражение таковых в бухучете происходит с учетом всех налогооблагаемых разниц, при этом такие обязательства признаются именно в том периоде, в течение которого они возникли.

Временная разница – это доходы, которые формируют прибыль (и расходы, формирующие убыток) в рамках одного отчетного периода, а налогооблагаемую базу формируют при этом в другом (других) периодах.

Важно! Если задолженность или актив, по которому начислялись отложенные налоговые обязательства, выбывает, на счета прибылей и убытков производится списание суммы ОНО, которая согласно Налоговому кодексу не будет увеличивать налогооблагаемую прибыль.

Долгосрочные обязательства: оценочные обязательства (строка 1430)

Учитываются бухгалтерами на сч.96, признаются при единовременном соблюдении 3 условий:

- Невозможность избежать исполнения обязательства, возникшего ранее ввиду осуществления хозяйственной деятельности.

- Вероятность расхода (снижения экономических выгод с целью исполнения обязательства).

- Возможность обоснованной оценки суммы возможного расхода (величины обязательства).

Перечисленные условия учета оценочных обязательств неприменимы в некоторых случаях. Так, они не принимаются во внимание, если речь идет о:

- суммах, которые учитываются по ПБУ 18/02 и влияют на сумму налога на прибыль, запланированного к перечислению в бюджет в следующем за отчетным или в более поздних периодах;

- оценочных резервах;

- резервах, которые были сформированы из средств нераспределенной прибыли; резервном капитале;

- договорах, по которым как минимум одна из сторон не выполнила обязательства в полном объеме по состоянию на отчетную дату (исключение – заведомо убыточные договора, причем таковым не признается договор, по которому сторона может отказаться от исполнения обязательств в одностороннем порядке без каких-либо штрафов).

Основные понятия

Каждое юридическое лицо не зависимо от рода деятельности имеет обязательства. Подразделять их принято на долгосрочные и краткосрочные (или текущие). Из названия уже понятно, что деление осуществляется по временному признаку.

Текущие обязательства – это тот долг, который компании необходимо погасить в течение ближайшего года. Ликвидация их осуществляется за счет текущих ресурсов, к которым относят:

- Дивиденды, предназначенные к выплате.

- Налоговые платежи.

- Векселя, которые относятся к краткосрочным.

- Доходы, полученные в качестве предоплаты, но не отработанные и пр.

Текущие ресурсы имеют главное отличие от долгосрочных в том, что теоретически предприятие могло бы использовать их для осуществления повседневной деятельности. Еще одним их отличительным признаком является то, что их переводят в денежный эквивалент и расходуют в короткий срок. Чаще всего – это календарный год. Если погашение их откладывают, то они переходят в категорию долгосрочных. При этом на общую сумму будет начисляться неустойка.

Настоящий финансовый анализ выполнен в соответствии с Федеральным законом от 26.10.2002 г. N 127-ФЗ “О несостоятельности (банкротстве)” и Правилами проведения арбитражным управляющим финансового анализа, утвержденными Постановлением Правительства РФ от 25.06.2003 г. N 367. Анализ проведен на основании данных бухгалтерской отчетности АО “Звезда” за период с 01.01.2014 по 31.12.

2015 (8 кварталов). В ходе анализа рассчитаны ключевые коэффициенты финансово-хозяйственной деятельности АО “Звезда” (показатели платежеспособности, финансовой устойчивости и деловой активности), а также сделан заключительный вывод относительно финансового положения должника. Деятельность АО “Звезда” отнесена к отрасли “Связь” (класс по ОКВЭД – 64), что было учтено при качественной оценке значений финансовых показателей.

Основные показатели активов и обязательств АО “Звезда” приведены по данным, содержащимся в бухгалтерской отчетности (форма №1 “Бухгалтерский баланс”) и регистрах бухгалтерского учета должника.

| Показатель | Значение показателя | Изменение за анализируемый период | ||||||

| в тыс. руб. | в % к валюте баланса | тыс. руб.(гр.5-гр.2) | ± % ((гр.5-гр.2) : гр.2) | |||||

| 31.12.2013 | 31.03.2014 – 30.06.2015 (в среднем) | 30.09.2015 | 31.12.2015 | на начало анализируемого периода (31.12.2013) | на конец анализируемого периода (31.12.2015) | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Cовокупные активы (пассивы) | 7 540 901 | 7 032 219 | 5 858 320 | 6 059 934 | 100 | 100 | -1 480 967 | -19,6 |

| Актив | ||||||||

| Cкорректированные внеоборотные активы | 5 636 411 | 5 208 358 | 4 538 792 | 4 291 369 | 74,7 | 70,8 | -1 345 042 | -23,9 |

| Долгосрочная дебиторская задолженность | – | – | – | – | – | – | – | – |

| Краткосрочная дебиторская задолженность* | 1 736 668 | 1 437 628 | 1 133 825 | 828 831 | 23 | 13,7 | -907 837 | -52,3 |

| Оборотные активы** | 1 904 490 | 1 823 861 | 1 319 528 | 1 768 565 | 25,3 | 29,2 | -135 925 | -7,1 |

| Ликвидные активы | 1 763 944 | 1 719 371 | 1 231 566 | 1 699 832 | 23,4 | 28,1 | -64 112 | -3,6 |

| в т.ч.: наиболее ликвидные оборотные активы | 23 130 | 279 671 | 97 704 | 870 965 | 0,3 | 14,4 | 847 835 | 37,7 раза |

| Потенциальные оборотные активы к возврату | – | – | – | – | – | – | – | – |

| Пассив | ||||||||

| Cобственные средства | 1 158 284 | 1 037 409 | 823 332 | 1 186 109 | 15,4 | 19,6 | 27 825 | 2,4 |

| Обязательства, всего | 6 382 617 | 5 994 810 | 5 034 988 | 4 873 825 | 84,6 | 80,4 | -1 508 792 | -23,6 |

| в том числе: долгосрочные обязательства должника | 4 785 789 | 4 214 510 | 3 140 291 | 2 691 167 | 63,5 | 44,4 | -2 094 622 | -43,8 |

| текущие обязательства должника | 1 596 828 | 1 780 300 | 1 894 697 | 2 182 658 | 21,2 | 36 | 585 830 | 36,7 |

* Включая товары отгруженные.** За исключением товаров отгруженных.

На последний день анализируемого периода примерно две трети активов организации приходится на их внеоборотную часть (70,8%), а треть составляют оборотные активы (29,2%). За два последних года стоимость активов ощутимо снизилась, уменьшившись до 6 059 934 тыс. руб. (-1 480 967 тыс. руб.). Вместе с тем, собственные средства увеличились на 2,4%, составив по состоянию на 31.12.

Уменьшение совокупных активов АО “Звезда” произошло, в основном, вследствие уменьшения величины следующих видов активов (ниже приведена сумма изменения и процентный вклад данного изменения в общее снижение активов):

- дебиторская задолженность – 907 837 тыс. руб. (39%)

- прочие внеоборотные активы – 819 559 тыс. руб. (35,2%)

- долгосрочные финансовые вложения – 323 904 тыс. руб. (13,9%)

Одновременно с этим в пассиве баланса наибольшее снижение имело место по следующим позициям (в скобках указан процентный вклад в общее снижение пассива):

- долгосрочные заемные средства – 1 948 930 тыс. руб. (92,8%)

- прочие долгосрочные обязательства – 150 361 тыс. руб. (7,2%)

Еще большего снижения величины совокупных активов организации позволил избежать прирост значений таких показателей, как “денежные средства и денежные эквиваленты” в активах и “краткосрочные заемные средства” в источниках средств (пассиве) организации, составивший за два последних года 611 840 тыс. руб. и 450 802 тыс. руб. соответственно.

Структура активов организации в разрезе основных групп представлена ниже на диаграмме. При этом указанные активы рассчитаны согласно их определениям в п. 1 Приложения 1 к Правилам проведения арбитражным управляющим финансового анализа.

Стоимость ликвидных активов на 31 декабря 2015 г. составила 1 699 832 тыс. руб. За два последних года имело место небольшое уменьшение стоимости ликвидных активов АО “Звезда” (-64 112 тыс. руб.). За весь рассматриваемый период величина краткосрочной дебиторской задолженности снизилась на 907 837 тыс. руб., или на 52,3%.

Изменение в течение анализируемого периода совокупных активов (пассивов), собственных средств и обязательств АО “Звезда”, представлено ниже на графике.

В течение всего анализируемого периода собственные средства в основном росли. Значение собственных средств по состоянию на 31.12.2015 составило 1 186 109 тыс. руб.

Расчет стоимости чистых активов АО “Звезда” выполнен в соответствии с Порядком определения стоимости чистых активов, утвержденным приказом Минфина России от 28.08.2014 N 84н.

| Показатель | Значение показателя | Изменение | ||||||

| в тыс. руб. | в % к валюте баланса | тыс. руб.(гр.5-гр.2) | ± % ((гр.5-гр.2) : гр.2) | |||||

| 31.12.2013 | 31.03.2014 – 30.06.2015 (в среднем) | 30.09.2015 | 31.12.2015 | на начало анализируемого периода (31.12.2013) | на конец анализируемого периода (31.12.2015) | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1. Чистые активы | 1 158 181 | 1 037 369 | 823 332 | 1 186 109 | 15,4 | 19,6 | 27 928 | 2,4 |

| 2. Уставный капитал | 600 000 | 600 000 | 600 000 | 600 000 | 8 | 9,9 | – | – |

| 3. Превышение чистых активов над уставным капиталом (стр.1-стр.2) | 558 181 | 437 369 | 223 332 | 586 109 | 7,4 | 9,7 | 27 928 | 5 |

Чистые активы организации на 31 декабря 2015 г. существенно (на 97,7%) превышают уставный капитал. Данное соотношение положительно характеризует финансовое положение АО “Звезда”, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. Более того следует отметить увеличение чистых активов на 2,4% за два последних года.

Приняв во внимание одновременно и превышение чистых активов над уставным капиталом и их увеличение за период, можно говорить о хорошем финансовом положении организации по данному признаку. Наглядное изменение чистых активов организации за анализируемый период (с 31 декабря 2013 г. по 31 декабря 2015 г.) представлено на следующем графике.

Уставный капитал оставался неизменным в течение всего рассматриваемого периода.

Ниже в таблице приведены основные финансовые результаты деятельности АО “Звезда” за рассматриваемый период (с 31.12.2013 по 31.12.2015) по данным бухгалтерских форм “Отчет о финансовых результатах”.

| Показатель | Значение показателя, тыс. руб. | Изменение показателя | Средне- месячная величина, тыс. руб. | ||||

| 1-й кв. 2014 | 2-й кв. 2014 – 2-й кв. 2015 (в среднем) | 3-й кв. 2015 | 4-й кв. 2015 | тыс. руб. (гр.5 – гр.2) | ± % ((5-2) : 2) | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Выручка нетто | 2 934 486 | 69 122 | 760 470 | 787 651 | -2 146 835 | -73,2 | 201 176 |

| 1.1. Среднемесячная выручка | 978 162 | 23 041 | 253 490 | 262 550 | -715 612 | -73,2 | x |

| 2. Расходы по обычным видам деятельности | 2 717 539 | -489 | 712 765 | 773 050 | -1 944 489 | -71,6 | 175 038 |

| 3. Прибыль (убыток) от продаж (1-2) | 216 947 | 69 611 | 47 705 | 14 601 | -202 346 | -93,3 | 26 138 |

| 4. Прочие доходы и расходы, кроме процентов к уплате | 471 768 | -71 912 | 170 524 | 577 148 | 105 380 | 22,3 | 35 828 |

| 5. EBIT (прибыль до уплаты процентов и налогов) (3 4) | 688 715 | -2 302 | 218 229 | 591 749 | -96 966 | -14,1 | 61 966 |

| 6. Проценты к уплате | 629 329 | -14 913 | 143 354 | 99 908 | -529 421 | -84,1 | 33 251 |

| 7. Изменение налоговых активов и обязательств, налог на прибыль и прочее | -31 296 | -3 407 | 22 041 | -129 064 | -97 768 | ↓ | -6 473 |

| 8. Чистая прибыль (убыток) (5-6 7) | 28 090 | 9 204 | 96 916 | 362 777 | 334 687 | 12,9 раза | 22 242 |

За 4-й квартал 2015 г. выручка составила 787 651 тыс. руб. В течение рассматриваемого периода наблюдалось разнонаправленное изменение выручки (как рост, так и падение); максимальное значение составило 3 292 744 тыс. руб., минимальное – -2 512 592 тыс. руб. Ниже на графике наглядно представлено изменение выручки и чистой прибыли АО “Звезда”.

За последний квартал организация не только получила валовую прибыль, но и превосходящую ее прибыль до уплаты процентов и налогов (EBIT) в сумме 591 749 тыс. руб. Итоговый финансовый результат (чистая прибыль) за период 01.10–31.12.2015 составил 362 777 тыс. руб.

Нормативные и законодательные акты по теме

| Приказ Минфина России от 02.07.2010 № 66н | Утверждение формы бухгалтерского баланса |

| п. 7.3 Концепции, одобренной Методологическим советом по бухучету при Министерстве финансов | Об основаниях для возникновения обязательств |

| п. 19 ПБУ 4/99 | Определение долгосрочных обязательств |

| Приказ Минфина России от 31.10.2000 № 94н | Алгоритм расчета показателей статей долгосрочных обязательств |

Активы организации

К активам организации относится все имущество, принадлежащее экономическому субъекту. К ним относят финансовые, материальные , нематериальные ресурсы. Условно активы можно разделить на несколько категорий. Например, по степени реализации и скорости обращения в денежные средства различают:

- активы с наибольшей степенью ликвидности (денежные средства , ценные бумаги);

- быстро реализуемые активы (материальные запасы , оборотные средства, дебиторская задолженность с небольшим сроком погашения);

- медленно реализуемые активы (долгосрочная дебиторская задолженность);

- труднореализуемые активы (основные средства , НМА, иные внеоборотные активы).

По сроку обращения имеющиеся ресурсы подразделяют на оборотные и внеоборотные. Для оборотных характерен небольшой срок обращения. В эту группу относят материалы, запасы, готовую продукцию, непосредственно денежные средства. Внеоборотные активы принимают косвенное участие в производственном цикле, относятся к долгосрочным, например ― нематериальные ценности, основные средства.

На основании приведенных классификаций можно сделать вывод, что текущие активы ― это быстро реализуемые оборотные средства, обладают достаточно высокой степенью ликвидности, являются непосредственными участниками производственного цикла.

Ответы на часто задаваемые вопросы по “Долгосрочные обязательства в балансе”

Вопрос: Уменьшается ли кредиторская задолженность в связи с начислением к уплате налога на добавленную стоимость с полученных предприятием авансов?

Ответ: Да, начисленный НДС с полученных компанией авансов снижает размер кредиторской задолженности в балансе, с которой сумма налога была исчислена. Точно так же НДС с выданного организацией аванса не отражается в Пассиве баланса, а снижает сумму дебиторской задолженности в Активе. Что касается Вашего вопроса, приведем пример: на отчетную дату получен аванс 118 тысяч р., включая сумму НДС по ставке 18%, в Пассив запишем (118 тыс. р. – 118 тыс. р. х 18/118) = 100 тыс. р.

Вопрос: Как поступить с оценкой отложенных налоговых обязательств, если НК РФ предусматривает разные ставки налога на прибыль по некоторым видам доходов компании?

Ответ: В такой ситуации налоговая ставка должна соответствовать тому виду дохода, который приведет к снижению величины или полному погашению налогооблагаемой временной разницы в будущих годах (следующем за отчетным или последующих периодах).

Определение

Обязательства (англ. Liabilities

) являются одним из трех разделов бухгалтерского баланса помимо активов и собственного капитала. В этом разделе отражаются долговые обязательства компании перед ее кредиторами, которые возникли в результате предыдущих операций. По своей экономической сути они, как и собственный капитал, являются источником финансирования активов компании. В случае невыполнения долговых обязательств кредиторы имеют право претендовать на активы компании в рамках непогашенной перед ними задолженности.

Также к обязательствам относятся полученные авансы, которые были внесены за будущие товары, работы или услуги. Поскольку эта сумма еще не заработана, она может отражаться по статье доходы будущих периодов или депозиты клиентов.

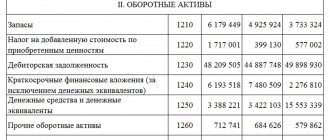

Текущие активы ― формула

В сумме текущие активы в балансе ― строка 1200, но при условии, что в составе оборотных ресурсов не имеется долгосрочной дебиторской задолженности. Текущие активы в бухгалтерской отчетности рассчитываются по следующей формуле:

ТА = строка 1200 ― сумма ДДЗ, где

строка 1200 ― общий размер оборотных активов, принадлежащих предприятию;

ДДЗ ― объем дебиторской задолженности, носящей долгосрочный характер.

Задолженность дебиторов со сроком погашения более 1 года нельзя классифицировать как текущие активы, так как этот ресурс не обладает достаточной ликвидностью. Информацию о размере дебиторской задолженности и ее характеристики по сроку оплаты можно узнать, ориентируясь на данные бухгалтерского учета.

Ликвидность текущих активов

Способность предприятия вовремя рассчитаться при необходимости по имеющимся обязательствам оценивается как ликвидность. Большое значение при этом отводится наличию активов, обладающих высокой степенью превращения в денежные средства. Таким образом, размер текущих активов влияет на платежеспособность организации, ее инвестиционную привлекательность.

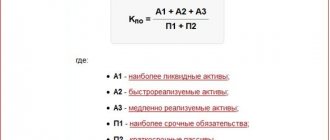

Текущие активы, формула определения которых приведена выше, необходимы для расчета ликвидности предприятия. Ликвидность текущих активов вычисляется следующим образом:

КТЛ = ТА/ТО, где

КТЛ ― значение коэффициента текущей ликвидности;

ТА ― текущие активы;

ТО ― сумма текущих обязательств.

Значение ТО представляет собой суммированные данные по строкам баланса 1510 (заемные средства), 1520 (кредиторская задолженность) и 1550 (прочие текущие обязательства). В расчет принимается лишь задолженность краткосрочного характера.

Для определения коэффициента быстрой ликвидности из показателя ТА вычитают величину материальных запасов.

Величина коэффициента текущей ликвидности в условиях нормального функционирования организации превышает показатель, равный 1. Уровень ликвидности ниже 1 свидетельствует о низкой платежеспособности. В то же время высокие показатели коэффициента также не желательны, так как снижение оборотов, неэффективность использования денежных средств не лучшим образом сказывается на экономическом состоянии предприятия.

При ведении бухгалтерского учета у специалистов возникает ряд вопросов, связанных со структурой, характерной для предприятий. В частности в рамках темы текущих обязательств интересуются, какая это строка в балансе.