Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Попробовать

Для каждой организации актуально ведение двух законодательно закрепленных видов учета. Каждый из них имеет свои цели и задачи. В чем же заключается разница между бухгалтерским и налоговым учетом?

Во-первых, различаются цели ведения учета. Бухгалтерский учет дает информацию о результатах деятельности руководству организации и заинтересованным лицам. Налоговый учет позволяет фискальным органам контролировать полноту уплаты налогов, достоверность отчетности и исполнение законодательства о налогах и сборах.

Во-вторых, для целей налогообложения разработано соответствующее законодательство, в частности, Налоговый кодекс. Бухгалтерская отчетность ведется согласно федеральному закону, ПБУ и другим документам. Именно законодательное регулирование — это главная причина возникновения различий.

Постоянные разницы в бухгалтерском и налоговом учете

Постоянные разницы возникают из-за части прибыли, которая относится только на бухгалтерскую или только на налогооблагаемую прибыль. То есть, если в вашей организации фактические и налогооблагаемые доходы или расходы отличаются, то возникают постоянные разницы. Так появляются постоянные налоговые обязательства (ПНО) или активы (ПНА). Из-за ПНО налог на прибыль, который вы отразите в отчетном периоде, возрастет, а ПНА уменьшает платежи. В балансе ПНО и ПНА не отражайте, так как они признаются в периоде, когда возникли постоянные разницы.

Однако ПНО и ПНА нужно показать в отчете о финрезультатах, а именно в строке 2421. Для их учета используют счета 68 и 99.

Начислено ПНО: Дт 99 Кт 68 Начислен ПНА: Дт 68 Кт 99

Прибыль – всегда прибыль

Итак, доходные и расходные операции в совокупности дают базу для исчисления прибыли либо, если в бизнесе возникли проблемы, — убытка. Объект учета в НУ и в БУ, как видим, один и тот же, результат расчетов есть финансовый результат работы фирмы за период.

В конечном итоге налоговый учет использует бухгалтерские документы и учетные регистры для правильного определения налоговой базы, аналитики компании используют те же данные для финансового анализа успешности бизнеса за отчетный период, построения на основе прибыли иных расчетов, определения более сложных показателей.

Базовая формула расчета при этом остается неизменной: Прибыль = выручка – расходы.

Из сказанного можно заключить, что:

- в подавляющем большинстве случаев оба вида прибыли — налоговая и бухгалтерская — рассчитываются на основании одних и тех же данных, отраженных в первичном учете;

- в результате расчетов и в том и в другом случае может быть выявлен убыток, другими словами, налоговая и бухгалтерская прибыль может быть отрицательной.

Обратите внимание! Оба вида прибыли рассчитываются без учета так называемых альтернативных издержек, иначе говоря, упущенной выгоды (прибыли) от альтернативного использования финансовых вложений. Данный показатель не отражается в первичных документах БУ, следовательно, и в расчет реальной прибыли не может быть включен.

Временные разницы в бухгалтерском и налоговом учете

Если вы относите на различные отчетные периоды доходы и расходы, которые образуют фактическую прибыль и формируют базу по налогу на прибыль, — появляются временные разницы. Они по-разному влияют на налогооблагаемую прибыль, поэтому их разделяют на две группы.

- Если доходы в налоговом учете признаются раньше, а в бухучете — позже, появляются вычитаемые временные разницы. Это приводит к появлению отложенного налогового актива (ОНА).

- В обратной ситуации появляются налогооблагаемая временная разница, и возникает отложенное налоговое обязательство (ОНО).

Образование ОНА или ОНО приводит к тому, что в последующих отчетных периодах сократится или возрастет сумма налога на прибыль. В балансе ОНА учитывается в строке 1180, ОНО — в строке 1420. ОНА и ОНО отражаются на счете 68, однако для них предусмотрены и специальные счета — 09 и 77 соответственно.

Начислен ОНА: Дт 09 Кт 68 Начислено ОНО: Дт 68 Кт 77

В отчете о финрезультатах ОНО находит свое отражение в строке 2430, а ОНА — в строке 2450. Из-за сложности формирования и отражения постоянных и временных разниц, регулирующие органы стараются создать единый подход к формированию прибыли. Но пока бухгалтеру приходится учитывать все тонкости систем бухгалтерского и налогового учета.

Таблица

| Налоговая прибыль | Бухгалтерская прибыль |

| Что общего между ними? | |

| Могут быть одинаковыми по величине | |

| Не предполагают учета альтернативных издержек — в отличие от экономической прибыли | |

| Могут исчисляться на основе одних и тех же документов | |

| В чем разница между ними? | |

| Исчисляется в целях определения налогооблагаемой базы предприятия по критериям НК РФ | Исчисляется в целях соблюдения предписаний законодательства в сфере бухгалтерского учета или по требованию инвестора |

| Определяется только при тех системах налогообложения, в которых налог исчисляется с учетом доходов и расходов | Исчисляется при любых системах налогообложения |

Бухучет отложенных налогов

Д99 субсчет «Условный расход» Д68 – начислен условный расход по налогу на прибыль;

Д68 К99 субсчет «Условный расход» – начислен условный доход по налогу на прибыль;

Д09 К68 – отражены отложенные налоговые активы;

Д68 К09 – уменьшены отложенные налоговые активы;

Д99 К09 – списаны отложенные налоговые активы при выбытии актива;

Д68 К77 – отражены отложенные налоговые обязательства;

Д77 К68 – уменьшены отложенные налоговые обязательства;

Д77 К99 – списаны отложенные налоговые обязательства при выбытии актива (обязательства);

Д68 К99 – отражены постоянные налоговые активы;

Д99 К68 – отражены постоянные налоговые обязательства.

Примеры использования отчета

Видео-обзор разработки

Рассмотрим работу отчета на примере одного года работы организации

1-й квартал

В 1-м квартале мы видим следующую ситуацию:

- для анализа используются корректировочные декларации (к/1)

- в этом квартале была подтверждена ставка НДС 0% на сумму 10 878 485 рублей (для цели налога на прибыль эти реализации учлись в предыдущих кварталах)

- у реализаций на сумму 3 730 529 рублей еще не подтверждена ставка 0%

Итог: ошибочных разниц нет, все разницы — «разрешенные»

2-й квартал

В этом квартале видим аналогичную ситуацию с разницами, но показатели уже считаются как квартальные, так и нарастающим итогом — для облегчения сверки. Обращаем внимание, что серым цветом выделяются показатели, которые получаются расчетным путем (в декларациях вы данные цифры не найдете).

3-й квартал

В 3-м квартале мы видим разницу в 33 700 рублей. Если проанализировать все данные, то можно найти причину возникновения разницы — наличие внереализационного дохода, не облагаемого НДС.

Настройка прочих доходов, не облагаемых НДС

В отчете сверки НДС и Прибыли есть специальная настройка, позволяющая указать перечень внереализационных расходов, которые не должны облагаться НДС и которые необходимо включить в «разрешенные» разницы.

Если статья прочих доходов добавлена в этот список, то у нее заполняется реквизит «Не облагается НДС» (его можно установить и в самом справочнике).

Это позволяет построить ОСВ по 91-му счету с группировкой по облагаемости НДС. По умолчанию этот перечень заполнен однозначно «разрешенными» разницами. Пользователь может самостоятельно дополнить перечень. В данном случае мы добавим в исключения статью «Страховое возмещение (ОСАГО)»

В итоге мы получим отчет, в котором нет неразрешенных разниц

4-й квартал

В 4-м квартале мы видим, что учтен целый комплекс «разрешенных» разниц:

- неподтвержденный экспорт 0%

- возвраты товаров поставщику

- возвраты товаров от покупателей

- внереализационные доходы, не облагаемые НДС

И все равно мы получаем неразрешенную разницу. В данном случае она означает наличие учетной ошибки в декларации по НДС или Прибыли. Для выявления ошибки необходимо провести дополнительный анализ данных (за рамками данного отчета). Но наша первичная рекомендация — актуализировать закрытие месяцев, формирование книги продаж и перезаполнить налоговые декларации.

Отчет «Анализ состояния налогового учета» — ваш помощник

Как уже было сказано выше, разработан отчет «Анализ состояния налогового учета» (меню «Налоговый учет — Анализ состояния налогового учета»), призванный облегчить сопоставление данных налогового и бухгалтерского учета при использовании типовых конфигураций.

Сначала нужно выбрать отчетный период. После этого определиться, какие именно показатели вы будете анализировать, и перейти на соответствующую закладку диалогового окна. Допустим, решено проанализировать расходы отчетного периода. Ввиду того, что расхождения данных налогового и бухгалтерского учета вполне вероятны, установим флаг «Комментировать разницу» (тогда в дальнейшем в случае возникновения разницы между данными налогового и бухгалтерского учета в отчете появится краткий комментарий, разъясняющий наиболее вероятные объективные причины расхождения данных; для последних двух закладок комментарии не предусмотрены). После нажатия кнопки «Выполнить анализ» появится результат сопоставления с комментарием (см. рис. 1).

Рис. 1

Далее вполне закономерен вопрос: «Каким образом получены цифры в отчете?» (особенно тем, где имеются расхождения данных). Для получения расшифровки достаточно двойного щелчка мыши по ячейке с названием показателя, который требуется расшифровать (возьмем, например, косвенные расходы по данным бухгалтерского учета). Расшифровка будет показана прямо в отчете (см. рис. 2).

Рис. 2

Повторный двойной щелчок по ячейке таблицы с названием показателя даст обратный эффект — будет видна только итоговая цифра, как показано на предыдущем рисунке.

Расшифровка может приводиться также по объектам аналитического учета. Например, расшифровка в разрезе объектов внеоборотных активов при анализе соответствующего показателя (стоимости внеоборотных активов) выглядит так, как показано на рис. 3.

Рис. 3

Расшифровки не предусмотрены для тех показателей, которые сразу показываются в отчете детально. Например, сопоставление сумм начисленной амортизации основных средств показывается в разрезе объектов (см. рис. 4).

Рис. 4

Формировать отчет можно за любой период, но рекомендуется производить сопоставление данных помесячно.

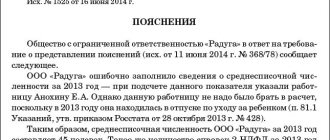

ПРАВО НАЛОГОВОГО ОРГАНА НА ИСТРЕБОВАНИЕ ПОЯСНЕНИЙ.

Прежде чем рассматривать по существу вопрос о расхождении сумм доходов, указанных в декларации при УСНО, и данных бухгалтерской отчетности за 2021 год, ответим на вопрос, имеет ли право налоговый орган истребовать какие либо пояснения в анализируемом случае. В соответствии со ст. 88 НК РФ налоговый орган при получении декларации по «упрощенному» налогу проводит ее камеральную проверку. Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации или противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, которые содержатся в документах, имеющихся у налогового органа, и получены им в ходе налогового контроля, то налоговый орган вправе истребовать пояснения относительно данного факта. В рассматриваемом случае расхождение выявлено между декларацией по «упрощенному» налогу и бухгалтерской отчетностью организации, что является основанием для истребования пояснений у налогоплательщика. Об обнаружении ошибки или несоответствия налоговый орган сообщает налогоплательщику и требует представить необходимые пояснения или внести исправления в налоговую декларацию.

Обратите внимание:

Срок для выполнения данного требования – пять рабочих дней со дня получения требования. Может ли налогоплательщик вместе с пояснениями дополнительно представить другие документы, подтверждающие его позицию? Да, он вправе дополнительно представить в налоговый орган выписки из регистров налогового или бухгалтерского учета и иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию. Представитель налогового органа обязан рассмотреть все представленные налогоплательщиком документы. И если после этого рассмотрения или в случае, когда налогоплательщик не представит пояснений, налоговый инспектор установит факт совершения правонарушения, он составит акт проверки в порядке, предусмотренном ст. 100 НК РФ.Из приведенных норм следует, что действующим налоговым законодательством налоговым органам предоставлено право истребовать у «упрощенца» пояснения в отношении представленной декларации при УСНО, если будут выявлены ошибки или несоответствия между данными декларации и другими имеющимися у налоговиков документами (например, годовой бухгалтерской отчетностью). Рекомендуем представить пояснения в установленный срок (пять рабочих дней), иначе будет составлен акт о правонарушении на основании тех данных, которые есть у налогового органа. Да и этим дело может не закончиться: если расхождения масштабные, то налоговики могут инициировать и выездную налоговую проверку.Кроме истребования пояснений, налоговый орган вправе вызвать налогоплательщика для дачи пояснений, если сочтет, что требуется непосредственная явка налогоплательщика в налоговый орган (пп. 4 п. 1 ст. 31 НК РФ). Для этого налогоплательщику будет направлено уведомление о вызове налогоплательщика (плательщика сбора, налогового агента).