Любые хозяйственные операции согласно требованиям российского законодательства должны быть подтверждены документально, в том числе и внешнеторговые. Однако состав документов при оформлении сделки с зарубежной организацией значительно отличается — традиционные первичные учетные документы в этом случае не подходят.

Знаете ли вы:

Россия входит в ТОП-20 стран-импортеров с объемом импорта 242,8 млрд.долл. по итогам 2021 года. Несмотря на значительный спад мировой внешней торговли, связанный с пандемией, который по прогнозам ВТО составит от 13 до 32% по итогам 2021 года, структура российского импорта не изменится радикально. Традиционно наибольшую долю товаров составляют машины, оборудование и аппаратура, продукция химической промышленности и транспортные средства, а в структуре импорта услуг, по данным ЦБ РФ, преобладают поездки, деловые услуги и транспорт.

Для чего необходим при продаже?

При реализации продукции поставщик обязан предъявить к оплате покупателю сумму налога НДС (ст.168 НК РФ). Счет-фактура является документом, удостоверяющим факт реализации товара, а также его стоимость. Он необходим для подтверждения суммы НДС как по реализации продукции, так и для подтверждения факта покупки и входящего НДС.

Более детально о том, для чего нужен счет-фактура, рассказано тут.

Итоги

Инвойс по своему назначению совершенно не соответствует применяемому в российской практике счету-фактуре, несмотря на то что ряд присутствующих в них реквизитов совпадает. Его можно соотнести, скорее, с внутрироссийской товарной накладной, но предназначается он для оформления международных поставок. Кроме того, инвойс расценивается как счет на оплату, если осуществляемая по нему отгрузка не оплачена.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какие сведения должны содержаться?

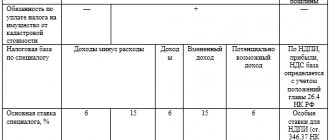

Для включения счет-фактуры в налоговый учет необходимо указать следующие сведения:

- Номер и дата выставления.

- Реквизиты поставщика и покупателя (наименование, ИНН, КПП, адрес).

- Наименование и адрес грузополучателя и грузоотправителя.

- Номер платежно-расчетного документа в случае принятия аванса.

- Перечень товаров, единица измерения (при возможности ее указания).

- Количество товаров, указанных в счет-фактуре.

- Наименование валюты (от 27.07.2010 № 229-ФЗ), (643 – российский рубль, 840 – доллар США, 978 – евро).

- Цена за единицу измерения без учета налога.

- Стоимость общего количества без учета суммы налога.

- Сумма акциза для подакцизной продукции.

- Налоговая ставка (0%, 10%, 18%).

- Сумма налога, предъявляемая покупателю в соответствии с применяемыми налоговыми ставками.

- Стоимость общего количества, с учетом суммы налога.

- Страна происхождения товара.

- Номер таможенной декларации (ДТ).

Что значит выставить инвойс?

Оригинал инвойса и 5 копий необходимо приложить к отправлению (инвойсы и авиатранспортную накладную (AWB) следует положить в клейкий карман для международных отправлений). Рекомендуется ещё один экземпляр документа поместить внутрь упаковки.

Выставить инвойс не означает просто выписать счёт. Коммерческий инвойс также может использоваться как накладная на перевозимый товар.

Мнение эксперта

Анисимов Степан Сергеевич

Майор таможенной службы в отставке, с 17-ти летним стажем работы.

Одной из основных функций инвойса является то, что на основе информации, указанной в нём, определяется размер сборов таможни за импортируемые товары. Как считаются таможенные сборы подробнее тут. Также, на основе данных инвойса вычисляется НДС, который должен уплатить импортёр.

Какие виды бывают?

На экспорт

Справка! Под экспортом понимается вывоз товара за пределы страны для продажи на иностранных рынках.

Экспорт облагается НДС по ставке 0% (ст.164 НК РФ). Данную налоговую ставку следует подтвердить, предоставив в срок 180 календарных дней с даты вывоза товара в таможенном режиме экспорта, соответствующий пакет документов.

Данный пакет предусматривает:

- контракт с иностранным контрагентом;

- таможенную декларацию;

- сопроводительные документы на продукцию и транспорт с отметкой таможни.

Если в качестве покупателя будет выступать российская компания, то ставку НДС 0% применять запрещено. По истечения 180 дней реализация экспорта в декларации по НДС не отражается. Счет-фактура на экспорт оформляется в одном экземпляре, поскольку покупателю ее предоставлять не нужно.

Ставка 0% указывается в графе «налоговая ставка», а в графе «сумма налога» указывается нулевая сумма. В случае, если в установленный срок документы не были поданы в налоговые органы, то необходимо оформить счет-фактуру с налоговой ставкой 10% или 18%.

Важно! При экспорте товара, налоговая ставка 0%.

На импорт

Под импортом товара понимается ввоз импортной продукции, произведенной за пределами страны, в которую он ввозится с целью потребления либо перепродажи. На импорт выставлять счет-фактуру не нужно. Это обусловлено тем, что счет-фактура – документ, которым продавец предъявляет покупателю НДС, начисленный по российскому законодательству (ст. 169 НК РФ).

Очевидно, что иностранный поставщик такой НДС предъявить не может, поэтому не имеет возможности выставить счет-фактуру. При импорте, НДС уплачивается на таможне, а основанием для вычета служит таможенная декларация (ст. 171 НК РФ).

При импорте товара счет-фактура не выставляется, однако ниже вы можете посмотреть образец СФ, содержащего импортный товар.

Проформа-инвойс

Проформа-инвойс (proforma invoice) – это предварительный документ, который высылается продавцом в следующих случаях:

- Если сумма оплаты или определённые характеристики товара ещё не согласованы полностью. После того, как окончательная сумма по контракту будет утверждена, составляется коммерческий инвойс.

- Если в контракте предусмотрено перечисление аванса покупателем.

Коммерческий инвойс и проформа-инвойс – это два практически одинаковых документа. Разница заключается в том, что proforma invoice содержит предварительные данные. Данный документ носит информационный характер и позволяет покупателю понять, какую сумму необходимо будет перечислить за товар.

В коммерческом инвойсе содержатся точные данные, которые указываются на основе фактической информации о произведённой отгрузке товара.

Инвойс-проформа, в частности, выписывается в тех случаях, когда определить точный вес товара перед погрузкой не представляется возможным. Например, при загрузке судна сыпучими веществами узнать точный вес можно только после загрузки. Но для того, чтобы начать погрузку, таможне надо предоставить документ, в роли которого и выступает proforma invoice, а далее уже оформляется invoice с точной информацией.

В proforma invoice также может быть прописан размер возможных отклонений по количеству товара, если таковые предусмотрены в контракте.

Документы на товарно-материальные ценности

При отгрузке

Под отгрузкой подразумевается передача материальных ценностей продавцом непосредственно покупателю, либо перевозчику с дальнейшей передачей покупателю. Для сопровождения данной сделки, оформляется стандартная счет-фактура по типовой форме (п.5 ст.169 НК РФ), а в случае получения предоплаты за товар выставляется авансовый счет-фактура, в котором указывается номер платежного документа (п.5.1 ст.169 НК РФ).

При продаже

Основанием для продажи товара является договор (контракт) купли-продажи продукции. Договор купли-продажи – это письменное соглашение между двумя лицами о передаче продукции по договорной цене. Значительным условием данной сделки считается цена за товар.

Договор купли-продажи предполагает передачу денежных средств в момент заключения, в отличие от договора поставки, когда оплата может осуществляться по мере реализации. Соответственно, на сделку по продаже продукции может оформляться как стандартная счет-фактура типовой формы, так и авансовая, в случае получения предоплаты.

При поставке

Под поставкой подразумевается сделка, по условиям которой продавец обязуется в определенный срок передать товар покупателю, а покупатель принять и оплатить, в соответствии с условиями договора. Поставка осуществляется путем отгрузки, т.е. доставки товара непосредственно покупателю, либо получателю, указанному в договоре.

Таким образом, отгрузка является способом поставки, т.е. ее основным элементом, поэтому существенных отличий между ними нет. Поставка товара, ровно как и отгрузка оформляются аналогичными документами.

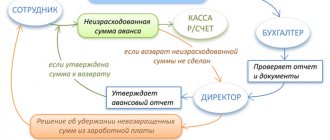

Порядок документооборота импортной сделки

В работе с российскими поставщиками бухгалтеру всё понятно. Есть законы и нормативно-правовые акты, которые описывают документальное оформление сделок. Основанием для них служит договор. Товар или услуга оплачиваются по выставленному счёту. Подтверждениями сделки являются акты, УПД, товарная накладная и т.д. Причём правила работы с ними есть на все случаи – и для бумажного, и для электронного документооборота.

Если же контрагент иностранный, то бухгалтеру придётся использовать другой набор документов. Главный из них – контракт

. Его нужно составлять на двух языках – нашем и контрагента. Это необходимо для того, чтобы документ трактовался однозначно – все условия должны пониматься носителями разных языков одинаково. По своей структуре и формулировкам документ мало отличается от типового договора.

Другая история – подтверждающие документы. В зарубежной практике нет российских товарных накладных, УПД или другой нашей первички. Соответственно, законодательно не закреплены такие понятия и правила работы с этими документами. Иногда контрагенты готовы использовать акты, составленные в произвольной форме. И хотя это удобно для бухгалтера – такой документ можно принять в России к учёту, вынудить контрагентов использовать его нельзя.

Кто должен выставлять?

Счет-фактуру оформляют только плательщики налога НДС. Предприятия, которые применяют упрощенные системы налогообложения (УСН, ЕНВД) счет-фактуры могут не выставлять.

Подробнее о том, кто выписывает счет-фактуру, читайте здесь.

Как заполняется?

Бланк счет-фактуры заполняется строго по установленной Законодательством РФ форме, с соблюдением всех требований (ст.169 НК РФ). Отклонение от требований может являться причиной для отказа в вычете по налогу.

- Документ может быть заполнен как от руки, так и с использованием специальных программ.

- В бланке в обязательном порядке должны быть указаны:

- реквизиты поставщика и покупателя;

- полный перечень поставляемой продукции;

- цена;

- количество;

- информация о ставке НДС.

Кто и как подписывает?

Счет-фактуру заверяет руководитель и главный бухгалтер организации, которая его выставляет. Если в компании отсутствует должность главного бухгалтера, и это подтверждено соответствующими документами, документ будет подписан только руководителем. Подписи должны быть оригинальными, запрещено применять факсимиле. Наличие печати не требуется.

Как зарегистрировать?

Для регистрации счет-фактур, законодательством предусмотрены: журнал учета, книга покупок и книга продаж.

- В момент выставления или получения счет-фактур, данные отражаются в журнале учета, исходящие счет-фактуры регистрируются по дате их выставления, входящие – по дате получения.

- В книги продаж счет-фактуры попадают в момент отгрузки товара, во всех случаях, когда возникает обязанность по исчислению НДС.

- Счет-фактуры, полученные от продавцов, попадают в книгу покупок по мере возникновения права на вычеты НДС.