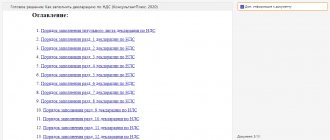

Отчитаться по форме 6-НДФЛ до 02.05.2017 г. должны все налоговые агенты — организации и предприниматели, начислившие и выплатившие доход физлицам в январе-марте. Для представления в налоговую расчета 6-НДФЛ за 1 квартал 2021 следует использовать тот же бланк, что и 2021 году – утв. приказом ФНС РФ № ММВ-7-11/450 от 14.10.2015. Рассмотрим, как налоговым агентам следует заполнять расчет начисленного и удержанного НДФЛ, какие особенности учесть, а также приведем пример заполненной формы 6-НДФЛ.

Куда подавать: нюансы

Обычно расчет подается налоговыми агентами в «свою» ИФНС, то есть по месту учета компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчет по месту учета каждого из них. В форму включаются доходы и НДФЛ работников этого подразделения.

Если на учете в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подается отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учете в разных ИФНС, то юридическое лицо может встать на учет в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придется подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

- ИНН головной организации;

- КПП обособленного подразделения;

- ОКТМО муниципального образования, на территории которого расположено место работы сотрудников (его же указать в платежном поручении).

Смена адреса

Если в течение налогового периода в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

- первую — за период нахождения по прежнему адресу, указав старый ОКТМО;

- вторую — за период нахождения по новому адресу, указав новый ОКТМО.

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

Итоги

За 3 квартал 2021 года 6-НДФЛ должен представляться всеми налоговыми агентами по НДФЛ в срок до 02 ноября. В случае отсутствия данных для его заполнения можно передать налоговикам нулевой расчет, а можно направить им письмо о том, что доходы в пользу физических лиц не начислялись и не выплачивались. Расчет достаточно непрост в заполнении, у бухгалтеров постоянно возникают вопросы, как правильно заполнить ту или иную строчку, поэтому в статье мы постарались кратко осветить все основные моменты внесения данных в отчет. Также мы рассказали, на каком бланке нужно сдавать расчет и привели пример его заполнения за 9 месяцев. А пример заполнения 6-НДФЛ за 2021 год у нас уже на подходе.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Новая форма 6-НДФЛ

18 января 2021 года ФНС своим приказом № ММВ-7-11/[email protected] утвердила новую форму 6-НДФЛ, но она вступит в силу лишь с 26 марта 2018 года. Пока отчитываться нужно по старой форме, утвержденной приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected]

Однако за следующий квартал в любом случае придется подавать уже новую форму, поэтому рассмотрим, что в ней изменилось.

Новшества в основном касаются реорганизованных юридических лиц. С 1 января текущего года в случае неподачи компанией 6-НДФЛ до реорганизации это должен сделать ее правопреемник. В связи с этим изменения формы и порядка ее заполнения таковы:

- Появились поля для реквизитов правопреемника на титульном листе:

- поле для указания формы реорганизации, в котором нужно поставить подходящий код: 1 — преобразование,

- 2 — слияние,

- 3 — разделение,

- 5 — присоединение,

- 6 — разделение с одновременным присоединение,

- 0 — ликвидация;

- поле для указания ИНН/КПП реорганизованной компании (остальные ставят прочерк).

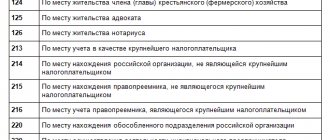

- Введены коды для правопреемников, которые нужны указывать в поле «по месту нахождения (учета)»:

- 216 — для правопреемников, которые являются крупнейшими налогоплательщиками;

- 215 — для всех остальных.

- В поле для подтверждения достоверности и полноты сведений появилось указание на правопреемника налогового агента (код «1»).

- При подаче формы правопреемником в поле «налоговый агент» нужно указывать название реорганизованной организации или ее обособленного подразделения.

Кроме того, небольшие изменения коснутся всех налоговых агентов, а именно:

- в поле «по месту нахождения (учета)» налогоплательщики, не относящиеся к числу крупных, вместо кода «212» должны указывать код «214»;

- для подтверждения полномочий доверенного лица нужно будет указывать реквизиты документа, в не только его наименование.

Титульный лист

При заполнении 6-НДФЛ за 2 квартал 2021 год в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

По строке «Период представления (код)» укажите 31 – это означает, что вы сдаете 6-НДФЛ именно за первое полугодие 2017 года. В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2021.

Укажите код подразделения ИФНС, в которую направляется годовая отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

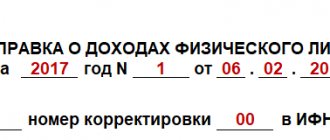

При правильном заполнении, образец заполнения титульного листа расчета 6-НДФЛ за первое полугодие 2021 года может выглядеть так:

Санкции за нарушения

За нарушения срока и формы подачи 6-НДФЛ предусмотрена налоговая и административная ответственность. Все санкции собраны в следующей таблице.

Таблица 1. Возможные санкции за нарушение порядка и срока подачи 6-НДФЛ

| Нарушение | Санкция | Регулирующая норма |

| Форма не подана | 1 тыс. рублей за каждый месяц (полный и неполный) | п. 1.2 ст. 126 НК РФ |

| Расчет не поступил в ИФНС в течение 10 дней после окончания срока сдачи | Блокировка расчетного счета | п. 3.2 ст. 76 НК РФ |

| Ошибка в расчете (если выявлена налоговым органом до того, как агент ее исправил) | 500 рублей | ст. 126.1 НК РФ |

| Несоблюдение формы (подача на бумаге вместо направления по ТКС)* | 200 рублей | ст. 119.1 НК РФ |

| Нарушение срока подачи | 300-500 рублей на должностное лицо | ч. 1 ст. 15.6 КоАП РФ |

*Примечание. Налоговые агенты, подающие расчет в отношении 25 и более застрахованных лиц, должны сдавать его в электронной форме по ТКС. Все прочие могут выбирать форму на свое усмотрение.

К административной ответственности привлекаются должностные лица компании. Например, штраф за несвоевременную подачу 6-НДФЛ наложат на главного бухгалтера, если в его должностной инструкции указано, что он отвечает за своевременную подачи отчетности.

Отчитаться должны все налоговые агенты

Налоговые агенты по НДФЛ – это организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, обособленные подразделения иностранных компаний, которые выплачивают доходы гражданам. Обязанность налоговых агентов – рассчитывать, удерживать и перечислять НДФЛ с выплаченных доходов в бюджет.

Обязанность работодателей и заказчиков

Сдать в ИФНС расчет по форме 6-НДФЛ за 2 квартал 2021 года обязаны все налоговые агенты по подоходному налогу (п. 2 ст. 230 НК РФ). То есть, сдать отчетность должны, в частности, компании и ИП, выплачивающие доходы по трудовым договорам и заказчики, выплачивающие доходы исполнителям на основании гражданско-правовых договоров (например, подряда или оказания услуг).

Как заполнить 6-НДФЛ

Форма состоит из титульного листа и двух разделов. В титуле указывается наименование налогового агента, его основные реквизиты, а также данные о налоговом органе. В разделах 1 и 2 указываются сведения обо всех доходах физических лиц, с которых начисляется НДФЛ. Подразумеваются не только работники, но и лица, с которыми заключались договоры гражданско-правового характера, если с выплат по ним начисляется НДФЛ. А вот доходы, которые не облагаются налогом (например, детские пособия), в форме не отражаются.

Титульный лист

На следующем изображении представлен пример заполнения информативной части титульного листа формы 6-НДФЛ (старая форма для отчета за 2021 год).

Пример заполнения 6-НДФЛ

Если расчет будет подаваться после 26 марта 2021 года и будет применяться новая форма, следует учесть особенности, о которых мы рассказали в начале статьи. Вот как выглядит верхняя часть титульного листа в обновленной 6-НДФЛ:

Фрагмент титульного листа новой формы 6-НДФЛ

Заполнение титульного листа 6-НДФЛ обычно не вызывает вопросов. Про то, как нужно заполнять ИНН, КПП и ОКТМО при наличии обособленных подразделений, мы рассказали выше. Соответственно, при отсутствии филиалов прописываются собственные коды. Остальные поля заполняются так:

- «Номер корректировки» — при первичной сдаче указывается «000», в противном случае ставится порядковый номер декларации «001», «002» и так далее.

- «Период представления» — для формы за год это код «34».

- «Налоговый период» — 2021.

- «Код налогового органа» складывается из двух значений:

- первые две цифры — код региона;

- последние две цифры — номер налоговой инспекции.

- Код «по месту нахождения (учета)» берется из приложения к Приказу, которым утверждена форма. Организации, зарегистрированные по месту учета, в старой форме ставят «212», в новой — «214».

Раздел 1

В этом разделе сведения указываются нарастающим итогом за весь отчетный период. Заполняется он одинаково и в новый, и в старой форме — изменении этого раздела не коснулись. Построчное заполнение раздела 1 формы 6-НДФЛ представлено в следующей таблице.

Таблица 2. Заполнение строк раздела 1 формы 6-НДФЛ

| Строка | Что указывается |

| 010 | Ставка НДФЛ |

| 020 | Общий доход всех лиц с начала периода (года) |

| 025 | Доходы в виде дивидендов |

| 030 | Вычеты по доходам из строки 020 |

| 040 | Общий исчисленный НДФЛ |

| 045 | НДФЛ с дивидендов (входит в строку 040) |

| 050 | Сумма авансового платежа, уплаченного мигрантом с патентом |

| 060 | Количество лиц, по которым подается форма |

| 070 | Сумма удержанного за весь период НДФЛ |

| 080 | Сумма налога, которую агент не смог удержать (например, с доходов в натуральной форме). Не подлежит отражению НДФЛ, который будет удержан в следующем периоде |

| 090 | Сумма НДФЛ, которая была возвращена плательщику |

Внимание! Если доходы облагались НДФЛ по разным ставкам, нужно заполнить несколько блоков строк 010-050 и указать в каждом из них сведения по одной ставке. При этом в строках 060-090 показатели отражаются общей суммой.

Раздел 2

В разделе 2 указываются сведения только за 3 последних месяца отчетного периода. То есть в разделе 2 формы 6-НДФЛ за 2021 год нужно указать данные за последний квартал этого года.

В разделе 5 полей, в которых отражается такая информация:

- по строке 100 — дата получения дохода;

- по строке 110 — дата удержания НДФЛ с этого дохода;

- по строке 120 — дата перечисления налога в бюджет.

- по строке 130 — сумма полученного дохода;

- по строке 140 — сумма удержанного НДФЛ.

Основные сложности при заполнении раздела 2 вызывает определение дат получения дохода и перечисления НДФЛ. Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 3. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата. Аванс*. Премия (как часть оплаты труда) | Последний день месяца, за который начислили зарплату или премию за месяц, входящую в оплату труда | Не позднее дня, следующего за днем выплаты премии или зарплаты при окончательном расчете. |

| Единовременная премия (годовая, квартальная, в связи с каким-либо событием) | День выплаты премии | |

| Отпускные, больничное пособие | День выплаты | Не позднее последнего дня месяца, в котором выплачивались отпускные или пособие по временной нетрудоспособности |

| Выплаты при увольнении (зарплата, компенсация за неиспользованный отпуск) | Последний день работы | Не позднее дня, следующего за днем выплаты |

| Дивиденды | День выплаты | |

| Для ООО — не позднее дня, следующего за днем выплаты. Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

| ||

| Матпомощь | День выплаты | Не позднее дня, следующего за днем выплаты |

| Подарки в натуральной форме | День выплаты (передачи) подарка | Не позднее дня, следующего за днем выдачи подарка |

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

- При выплате суточных сверх установленных нормативов. Днем удержания налога считается ближайший день выплаты заработной платы в том месяце, в котором утвержден авансовый отчет.

- При получении материальной выгоды — дорогостоящих подарков, иного дохода. Днем удержания налога считается ближайший день выплаты зарплаты.

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

Итак, при заполнении 6-НДФЛ за 2021 год имеем следующее:

- В разделе 1 будут отражены доходы, фактически полученные в 2021 году.

- В разделе 2 будут фигурировать доходы, срок уплаты НДФЛ с которых истекает в последнем квартале 2021 года.

О нюансах отражения заработной платы за декабрь читайте в отдельной статье. Если она выплачивается в январе, то в форме за год она отражена не будет.

Раздел 1

Построчно разберем, как заполнить 6-НДФЛ за 1 квартал 2021. Сначала внесем обобщающие показатели Раздела 1:

- 010 – ставка налога 13%.

- 020 – начисленный доход за январь-март 1 600 000 руб. При заполнении этой строки не указываются доходы, которые полностью необлагаемы НДФЛ (например, пособие по беременности и родам или подарки в пределах 4000 руб.). Если же под НДФЛ не попадает лишь часть дохода, то доход отражается в полной сумме, а необлагаемая часть указывается в качестве вычета по строке 030 (письмо ФНС от 01.08.2016 № БС-4-11/13984). 6-НДФЛ за 1 квартал, пример которого мы рассматриваем, полностью необлагаемых доходов не содержит.

- 030 – налоговые вычеты января-марта 75 000 руб.

- 040 – рассчитываем НДФЛ: строка 020 – строка 030 * 13% = 198250 руб.

- 060 – число получивших доход физлиц – 10 человек.

- 070 – при отражении удержанного налога нужно учитывать, что в расчете 6-НДФЛ за 1 квартал строка 070 может не включать сумму налога, исчисленную за март, если мартовская зарплата выплачивается работникам в апреле, то есть в следующем квартале. Этим объясняется возникающее зачастую неравенство строк 040 и 070, ведь НДФЛ исчисляется вместе с зарплатой, а удерживается при ее выплате. В нашем примере укажем удержанный НДФЛ января и февраля ((500 000 + 535 000 + 15 000) – (25 000 + 25 000)) х 13% = 130 000 руб.

- 080 – не заполняем, т.к. здесь отражается налог исключительно с натуральных доходов, или с материальной выгоды, который не был удержан в связи с отсутствием денежного дохода у физлица в отчетном периоде. Многие, при заполнении 6-НДФЛ за 1 квартал 2021, ошибочно указывают разницу между строками 040 и 070, но этого делать нельзя (письмо ФНС от 16.05.2016 № БС-4-11/8609).

- 090 – лишних удержаний налога у физлиц не было, ставим «0».

Пример заполнения

Рассмотрим порядок заполнения формы 6-НДФЛ на примере ООО «Ромашка». Организация создана в начале 2021 года, количество сотрудников — 6. Данные за год таковы:

- совокупный доход работников составил 5 100 000 рублей;

- им предоставлены стандартные вычеты в сумме 14 000 рублей;

- размер НДФЛ с дохода за год — 661 180 рублей;

- размер удержанногоза год НДФЛ составил 610 480 рублей (налог с декабрьской зарплаты в сумме 50 700 рублей удержан в январе 2018).

Вот как будет выглядеть раздел 1 формы 6-НДФЛ ООО «Ромашка» за 2017 год:

Раздел 1 формы 6-НДФЛ ООО Ромашка

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2 формы 6-НДФЛ.

Таблица 4. Операции ООО «Ромашка» в IV квартале 2021 года по выплате дохода и удержанию НДФЛ

| Дата | Операции и суммы |

| 02.10.2017 | Перечислен НДФЛ с отпускных, выплаченных 12.09.2017. Сумма отпускных — 90 000 рублей, сумма НДФЛ – 11 700 рублей |

| 05.10.17 | Выплачена ЗП за сентябрь в размере 290 000 рублей, удержан НДФЛ — 37 700 рублей |

| 06.10.01 | Перечислен в бюджет НДФЛ с зарплаты за сентябрь |

| 31.10.01 | Начислена зарплата за октябрь в сумме 410 000 рублей, исчислен НДФЛ — 53 300 рублей |

| 03.11.01 | Выплачена зарплата за октябрь, удержан НДФЛ |

| 07.11.17 | Перечислен НДФЛ за октябрь |

| 30.11.01 | Начислена зарплата за ноябрь в размере 390 000,00 рублей, исчислен НДФЛ — 50 700 рублей |

| 05.12.01 | Выплачена ЗП за ноябрь и премия за III квартал в размере 150 000 рублей (НДФЛ с премии – 19 500 рублей), удержан НДФЛ |

| 06.12.01 | Перечислен НДФЛ с зарплаты за ноябрь и премии за III квартал |

| 31.12.01 | Начислена зарплата за декабрь в сумме 390 000 рублей, исчислен НДФЛ — 50 700 рублей* |

*Примечание. Заработная плата за декабрь, выплаченная в январе, в расчете за 2021 год фигурировать не будет, поскольку срок уплаты НДФЛ с нее истекает в январе.

А вот как будет выглядеть заполненный по этим данным раздел 2 расчета 6-НДФЛ:

Раздел 2 расчета 6-НДФЛ компании из примера

Нет права на ошибку

Заполняя документ 6-НДФЛ необходимо внимательно следить за тем, какие данные в него вносите. Ошибаться в таком деле крайне нежелательно, ведь фирма может понести серьезные убытки в виде наложенных на нее штрафов. Чтобы не совершить оплошность, помните:

- В первом разделе указывайте только итоговые суммы по доходам и НДФЛ. Каждая ставка должна отображаться в своем разделе №1. К примеру, сотрудники имеют доход, который облагается по ставке 13, 30, 35 процентов. Выходит, в расчете будут заполнены три раздела №1, каждый на отдельном листе.

- Поля “060-090” следует заполнять общей суммой по всем имеющимся ставкой и только на первой странице. На последующих листах следует поставить “0” и далее писать прочерки. Например, у вас одна ставка 13%, а раздел № 2 отображает доходы на нескольких листах. Значит, раздел № 1 необходимо заполнять только на первой странице.

- В разделе № 2 доходы распределяются по датам. Здесь следует вписывать только те доходы, которые были получены на протяжении трех месяцев.

- В том случае, если операция началась в одном отчетном периоде, а закончилась в другом, то в разделе № 2 нужно указывать период ее завершения.

Отражаем пособия

В статье 217 НК РФ приведен перечень денежных выплат, освобождаемых от исчисления с них НДФЛ. Но, если речь идет о пособии в связи с болезнью, то этот вид поступлений в полном объеме входит в состав базы налогообложения. В отчете отражается такая сумма так же, как основной вид доходных поступлений физлиц. Но, если это, например, пособия государственного значения, выплаты по государственному пенсионному обеспечению, материальная помощь в 6 НДФЛ (пример заполнения представлен ниже), то такие виды имеют ограничения по сумме. То есть, если размер пособий начислен более установленного лимита, то эта сумма суммируется в ячейке 020 Раздела 1, но необлагаемая часть прописывается в ячейке 030, как вычет по налогу.

Кому и куда сдавать?

Обязанность заполнять 6 НДФЛ бланк возлагается на ИП и юридические лица, выступающих в качестве нанимателей рабочей силы, производящих выплаты зарплаты и иных вознаграждений наемным трудящимся.

Направлять документ следует в фискальную службу по месту регистрационного учета юридического лица, если налогоплательщиком является ИП, то в контролирующую службу по месту его проживания. Если оплата труда производится работникам, осуществляющим свои должностные обязанности под началом обособленного филиала, то 6 НДФЛ, образец которого читатели найдут у нас на сайте, представляется в фискальный орган по месту его нахождения.

6 НДФЛ

Как показывать больничные

Датой фактического получения дохода (строка 100) для больничного является дата его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Она совпадает и с датой удержания налога (строка 110), поскольку на дату фактической выплаты дохода НДФЛ должен быть удержан налоговым агентом (п. 4 ст. 226 НК РФ).

А вот срок перечисления НДФЛ по больничным особый. Налог по больничным, выплаченным в течение месяца, работодатель может суммировать в течение месяца и перечислять в бюджет одним платежом – не позднее последнего числа месяца, в котором такие выплаты производились (абз. 2 п. 6 ст. 226 НК РФ). Если последний день месяца выпадает на выходной или праздничный день, то уплатить НДФЛ нужно в следующий за ним рабочий день (пп. 6, 7 ст.6.1 НК РФ).

Нужно ли в 6-НДФЛ за полугодие отражать больничное пособие, начисленное в июне, но выплаченное в июле? Нет, не нужно. Доход по больничным нужно учитывать на день, когда его выплатили сотруднику (подп. 1 п. 1 ст. 223 НК РФ).

В рассматриваемой ситуации больничное пособие начислили, то есть рассчитали в июне. Но выплатили уже в июле. В этом случае оснований для того, чтобы включать пособие в расчет 6-НДФЛ за полугодие, нет. Сумму отразите в разделах 1 и 2 6-НДФЛ за 9 месяцев.

Что делать с выплаченными отпускными

В отношении дохода в виде оплаты труда датой фактического получения дохода является последний день месяца, за который работнику начислен доход (п. 2 ст. 223 НК РФ). Однако по отпускным эта дата определяется как день выплаты дохода (письмо Минфина России от 26.01.2015 № 03-04-06/2187). Дата удержания НДФЛ будет совпадать с датой выплаты дохода, ведь налоговый агент обязан удержать налог из доходов физлица при их фактической выплате (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ с отпускных, т. е. крайняя дата, когда налоговый агент должен перечислить удержанный у физлица налог, – последний день месяца, в котором отпускные сотруднику были выданы. Далее приведем пример включения отпускных выплат в 6-НДФЛ. Информация об отпусках приведена в таблице. Для удобства условимся, что других выплат не было.

| Работник | Дата выплаты отпускных | Сумма отпускных (с НДФЛ) | НДФЛ (13%) |

| Лыскова А.А. | 42880 | 39 816,78 | 5 176 |

| Кравченко Т.П. | 42527 | 25 996,12 | 3 379 |

| Петров А.С. | 42533 | 13 023,41 | 1 693 |

| Итого | 78 836,31 | 10 248 |

Если работник уходит в ежегодный оплачиваемый отпуск в июле 2017 года (в третьем квартале). По ТК РФ отпускные работодатель обязан выплатить предварительно – не позднее 3-х рабочих дней до начала отпуска (ст. 136 ТК РФ). Поэтому, возможно, что отпускные были выплачены в июне 2021 года (во втором квартале). Рассчитать и удержать НДФЛ с отпускных компания должна была в день выплаты, а перечислить удержанную сумму в бюджет – не позднее 30 июня. То есть, никаких сложностей такими отпускными возникнуть не должно, поскольку операции на третий квартал не переходят. Отражаются они точно также, как на примере выше.

Какие суммы входят в расчет?

В документе должны быть вписаны суммы, исчисленные и выданные на руки наемным трудящимся, которые ИП или юридическому лицу присваивают статус налогового агента. Все подобные возмещения формируют базу налогообложения, отражает их строка 020 6 НДФЛ, что туда входит, разберем далее. Это:

- оплата за выполнение служебных обязанностей;

- различные виды премий;

- пособия, в том числе оплата дней нахождения работника на больничном листе;

- оплата дней отпуска;

- начисленные и выданные на руки дивиденды;

- вознаграждения согласно гражданско-правовым соглашениям.

В статье 217 НК РФ приведен перечень доходных сумм, не облагаемых налогом, и, соответственно, исключаемых из базы в 6 НДФЛ, которого можно у нас на сайте. Но для каждого вида доходных сумм предусмотрен свой суммовой лимит. Поэтому, если этот лимит превышен, то размер необлагаемого поступления бухгалтер должен включить в общий состав, но необлагаемую часть он обязан отразить, как вычет по налогу. Вычет прописывается в строке 030 формы 6 НДФЛ, инструкция по заполнению, утвержденная Приказом ИФНС РФ № ММВ-7-11/450, позволит избежать возможных ошибок в подобных исчислениях.