Возврат НДФЛ из госбюджета производится в следующих случаях: при переплате и взыскании ИФНС РФ избыточной (излишней) суммы налога, а также при предоставлении вычета. Далее речь пойдет о ситуации, когда уплачена (либо взыскана) лишняя сумма налога, которую нужно вернуть плательщику (физлицу). В этой ситуации согласно ст. 79 НК РФ порядок возврата предусматривает:

- Подачу заявления по типовой форме от имени физлица в ИФНС РФ (единолично, посредством ТКС либо через личный кабинет).

Важно! Подать заявление можно на протяжении 3 лет после того дня, когда заявитель узнал, что с него взыскали (либо он уплатил) лишнюю сумму налога.

- Рассмотрение заявления, документирование решения по нему и отправку письменного ответа заявителю в срок до 10 раб. дн.

- При положительном решении ИФНС возврат лишней суммы налога в рос. рублях (с процентами) на протяжении месяца. Отсчет ведется со дня поступления заявления.

Аналогичным путем осуществляется возврат не только лишних сумм налогов, но и сборов, пеней, штрафа, а также общеобязательных страховых взносов. Все, что требуется от плательщика–физлица, – это правильно написать заявление, подать его в ИФНС РФ и дождаться ответа.

Типовой бланк заявления на возврат НДФЛ

Следует отметить, что при возврате лишних сумм, заплаченных физлицом либо удержанных ИФНС, а также для целей возмещения сумм применяется одна и та же типовая форма заявления. Она введена Приказом ФНС РФ № ММВ-7-8/[email protected] от 14.02.2017 (ред. от 30.11.2018) и представлена Приложением № 8 к нему. Данная форма так и именуется, дословно: «Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа)».

В связи с принятием нового распоряжения ФНС РФ от 2017 г. ранее действующий Приказ ФНС РФ № ММВ-7-8/[email protected] от 03.03.2015 утратил силу и на сегодня уже не применяется. Соответственно, предыдущий бланк заявления, который вводился распоряжением от 03.03.2015, в 2021 г уже не используется.

Актуальный бланк заявления (см. ссылку на Прил. № 8 к Приказу № ММВ-7-8/[email protected] от 14.02.2017) можно скачать непосредственно из первоисточника в формате PDF. Как отмечено в Приложении № 8, представленная форма (по КНД 1150058) доступна для заполнения в программе Adobe Reader. Применяемый ныне бланк включает 3 страницы, каждая из которых подлежит заполнению.

| Типовая форма заявления на возврат налога в 2021 г. | ||

| Excel | Word | |

| Форма заявления на возврат НДФЛ (PDF). | Форма заявления на возврат НДФЛ (Excel). | Форма заявления на возврат НДФЛ (Word). |

Приказ ФНС РФ от 2021 г. не содержит порядка и правил заполнения бланка заявления. Тем не менее внизу бланка имеются некоторые сноски с подсказками о том, как правильно заполнить ту либо иную строку.

Что должен делать предприниматель

Обнаружив ошибку предприниматель должен направить письмо в налоговую о возврате излишне уплаченного налога. Помните, что срок давности по возврату – три года. Именно на этом сайте всегда имеются актуальные на данный момент бланки.

- будьте очень внимательны при заполнении полей с цифровыми кодами;

- не игнорируйте поле «номер заявление» — здесь должен его быть порядковый номер данного года;

- правильно указывайте статью НК РФ, на основании которой требуете возврат (при затруднениях обратитесь за консультацией);

- не ленитесь проверить правильность с учетом примечаний в конце третьего листа.

Если налоговики признают основания, указанные вами, то возврат/зачет происходит в течение месяца.

Образец заполнения заявления о возврате излишне уплаченного налога в формате Exel можно найти в интернете, но лучше всего следовать рекомендациям официального сайта ФНС. Как обычно, обращение можно подавать в письменном виде (лично или по почте) и электронном виде.

Пошаговое заполнение типового бланка заявления на возврат НДФЛ

Заявителю нужно будет заполнить, по сути, только 2 страницы бланка, т. к. 3-я стр. предназначена только для тех физлиц, у которых до сих пор нет ИНН. Наглядно процесс заполнения будет выглядеть так:

- Заявлению обязательно присваивается порядковый уникальный номер именно в текущем году. Причем не зависимо от типа заявления. Если, например, ранее в этом же году было подано заявление о предоставлении стандартного вычета с одним номером, то у последующего заявления будет, соответственно, следующий порядковый №.

- Далее заявитель (физлицо) записывает: код ИФНС (куда направляется заявление), собственные ФИ, а также свой статус – код «1», что означает «налогоплательщик».

- Затем требуется указать основание для возврата суммы налога – одну из следующих статьей НК РФ: 78, 79, 176, 203 либо 333.40. При выборе нужной статьи следует учесть их содержание и область применения.

Ст. 78: зачет и возврат лишних сумм, заплаченных по налогу (сбору, взносам, пеням, штрафам). Ст. 79: возврат избыточно взысканных аналогичных сумм. Ст. 176: возмещение налога. Ст. 203: возврат акциза. Ст. 333.40: возврат (зачет) госпошлины.

- Заявитель при помощи соответствующего кода должен отметить, какую сумму он просит вернуть. Например: «1» – излишне уплаченную, «1» – налога. Все варианты кодов с расшифровками записаны рядом со строчками. От него требуется только выбрать из них необходимый вариант.

- Сумма, подлежащая возврату, прописывается цифрами в рос. руб.

- Код налогового (расчетного) периода указывается с учетом расшифровки и пояснений, представленных внизу бланка в сноске. Если возврат денег производится за месяц, то пишут «мс», за квартал – «кв», за полугодие – «пл», а за год – «гд». После этого требуемый номер месяца (от 1 до 12), квартала (1, 2, 3 либо 4), полугодия (1 либо 2). В завершение прописывается текущий год.

Например: «МС.09.2021», что означает: возврат денег за сентябрь 2021 г.

- ОКТМО записывают согласно шифру по ОК 033-2013, а КБК согласно назначению заявления (т. е. для возврата НДФЛ либо иных целей).

- Если заполнено 2 стр., то, следовательно, заявитель все равно указывает, что он составил его на трех страницах с приложениями (либо без).

- В разделе, где нужно подтвердить достоверность представляемых данных, заявитель должен о (плательщик) либо «2» (если заявление подает его полномочный представитель). Попутно им же дается № контактного телефона, проставляется цифрами соответствующая дата, например: «10.09.2021».

- Если интересы заявителя представляет его полномочный представитель, то тут же следует записать название и реквизиты документа, которые подтвердят его полномочия.

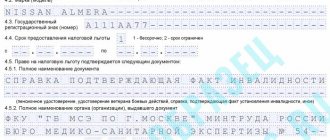

- На второй странице бланка требуется записать необходимые банковские сведения (название кредитной организации, идентификационный код, вид и № счета). Получателем является физлицо, поэтому следует написать в соответствующей строке код «2».

Те физлица, которым нужно заполнить третью страницу бланка, записывают свои ФИО, код удостоверяющего документа с его реквизитами (серия, №, кем и когда выдан). Заявление обязательно подписывается лично заявителем.

Раздел, предназначенный для ИФНС и размещенный на стр. 1, заполнять заявителю не нужно. Его заполняет ответственный сотрудник налоговой службы при регистрации поступившего заявления.

Инструкция по заполнению

Рассмотрим пошаговый алгоритм заполнения обращения о зачтении налоговой переплаты. В унифицированной форме необходимо отразить следующую информацию:

- для начала заполняются ИНН и КПП;

- далее необходимо дать порядковый номер документу (учет ведется с начала текущего года);

- код территориальной ИФНС, в которую будет предоставляться обращение;

- приводится полное наименование бюджетной организации;

- отмечается регламентирующая статья НК РФ — статья 78;

- основание зачета — переплата налога, превышение суммы взыскания или же налог, подлежащий к возмещению;

- сумма излишне перечисленных денежных средств цифрами;

- проставляется период, в котором образовалась переплата по налогам (в инструкциях формы указаны правила заполнения этой ячейки): год (ГД), полгода (ПЛ), квартал (КВ), месяц (МС);

- уточняются коды БК и ОКТМО завышенного платежа (можно узнать на официальном сайте ИФНС);

- указывается код территориальной инспекции ФНС, в которой был зачтен данный платеж;

- ставится цифра, соответствующая дальнейшему действию: либо погашение недоимки (1), либо зачет в качестве будущих платежей (2);

- коды БК и ОКТМО, а также период, в котором нужно зачесть излишнюю налоговую уплату;

- указывается точное количество листов унифицированной формы и всего предоставляемого пакета документов;

- информационные данные о самом заявителе, его Ф.И.О. и телефон, статус в организации и наличие доверенности.

Пример 1. Образец заполнения типового бланка заявления о возврате налога

Предложенный вариант заполнения бланка оформлен в формате Excel. В заявлении использованы следующие условные данные.

Заявитель (Борцов Савелий Всеволодович), гражданин РФ, обращается в свою ИФНС для того, чтобы вернуть лишнюю сумму налога, уплаченного им в предыдущем 2021 г. Основанием для возврата является ст. 78 НК РФ, сумма, подлежащая возврату, – 15 000 рос. руб. Налоговый (расчетный) период: «ГД.00.2018». Заявитель подает заявление самостоятельно, без полномочного представителя.

В бланке также указаны: ИНН, код по ОКТМО 45358000 (муниципальный округ Останкинский), соответствующий возврату налогу КБК. Банковские реквизиты: ПАО «Сбербанк» (его идентификационный код), вид счета «2» (текущий), № банк. счета. Поскольку у заявителя Борцова С. В. есть ИНН, то на стр. 3 он записывает только свои ФИО.

Следует заметить, что в данном примере предложен вариант заполнения текстовой части заявления (т. е. цифровых, текстовых, числовых показателей). Тогда как в итоговой версии заявления, помимо этого, требуется также в пустующих местах проставлять прочерки.

Как без проблем заполняются бланки по форме КНД 1150058

Есть несколько способов, для того, чтобы организации, которые заполняют форму КНД , могли выполнить все действия правильным и грамотным образом. Для этого можно легко , в формате excel и заполнить его согласно рекомендациям:

Но обязательно требуется обязательно знать персональные данные своей организации либо ИП. А именно ИНН и КПП. Также, необходимо уточнить код того отделения налоговой инспекции, куда будет подаваться форма КНД . Помимо этого, есть требование, чтобы обязательно прописывать статью НК РФ, на основе которой и работает программа.

Таким образом, можно сделать вывод о том, примеры в формате xls для юридических и физических лиц, легко заполняются, предоставляя возможность не только засчитать излишне уплаченные средства, но и вернуть требуемую сумму при помощи формы КНД .

Распространенные ошибки при составлении заявления на возврат НДФЛ

Ошибка 1. Бланк заявления о возврате лишних сумм постранично не разделяется, а его страницы по-отдельности не подаются. Поэтому если заявитель заполняет только первых две страницы, подавать в ИФНС ему нужно все равно все три листа вместе. На стр. 3 он попросту записывает свои инициалы, не заполняя ее, а затем приобщает к первым двум.

Ошибка 2. Полномочным представителем физлица, представляющим его интересы, может быть стороннее лицо. Но совершать необходимые действия, подписывать документы от имени заявителя данное лицо вправе только при соблюдении двух условий.

Первое: у него всегда должна быть при себе соответствующая доверенность, оформленная установленным порядком и заверенная нотариатом. Второе: сведения о ее наличии и о самом полномочном представителе должны быть прописаны в заявлении (стр. 1).

Причины переплаты и способы возврата

От причин, в результате которых предприниматель «переплатил» налог, зависит как сама процедура, так и форма обращения. Вот типичные причины:

- элементарная ошибка исполнителя (бухгалтерии), который в платежке написал (рассчитал) не ту сумму;

- ошибка выявлена в результате сверки;

- налоговая служба взыскала сумму, с размером которой не согласен предприниматель.

Деньги, «отспоренные» у налоговиков, можно вернуть на расчетный счет или зачесть в счет будущих платежей. Естественно, второй вариант налоговикам «нравится» больше. Поэтому, если сумма не так уж велика, то лучше идти по этому пути.

Если фискалы сами обнаружили излишне оплаченную сумму, то они сообщают об этом субъекту предпринимательской деятельности в течение десяти дней. Но возврат все равно не происходит автоматически.

Ответы на часто задаваемые вопросы

Вопрос №1: Как плательщик может узнать, что ИФНС РФ взыскала с него лишнюю сумма налога?

По п. 4 ст. 79 НК РФ налоговая, обнаружив факт взыскания лишней суммы, обязана самостоятельно известить об этом физлицо на протяжении 10 раб. после установления данного факта. Специально для этой цели Приказом ФНС РФ № ММВ-7-8/[email protected] от 14.02.2017 (ред. от 30.11.2018) утверждена типовая форма сообщения (по КНД 1165069). Она представлена Приложением № 2 к данному Приказу и выглядит следующим образом.

Вопрос №2: Где и как можно уточнить код своей ИФНС?

Сделать это можно через сервис «Определение реквизитов ИФНС» (см. ссылку на форму запроса https://service.nalog.ru/addrno.do).

Для этого достаточно заполнить и отправить электронную форму запроса, предложенную на сайте ФНС РФ. Так, к примеру, можно указать адрес и по нему выяснить код ИФНС и муниципального образования. Информация предоставляется по запросу автоматически.

Основные пункты

Изменения, которые коснулись подобной квитанции рассчитаны на то, чтобы провести реформацию в области обеспечения страхования, то есть передачи прав по указанным взносам в ФНС. Новая форма КНД была принята Письмом ФНС, датированным 14.02.2017 года. И полностью отменил все пункты и параметры ранее действующего бланка и его заполнение.

Есть несколько основных способов, которые представляют ряд возможностей, чтобы распорядиться возникшей переплатой:

- использовать в качестве аванса для грядущих взносов;

- применяется как оплата задолженности по другим обязательствам. Сюда можно отнести оплату штрафов;

- также, данные средства возвращаются на счет налогоплательщика.

Данные пункты прописаны в Налоговом Кодексе, статье 78. Таким образом, они действуют на территории всей России.

Как подать заявление в ИФНС

Заполненное заявление можно предоставить в ИФНС следующими способами:

- Лично, либо через законного представителя. В последнем случае потребуется оформленная на него доверенность.

- Через личный кабинет налогоплательщика по сети интернет. Но при этом необходимо иметь зарегистрированный личный кабинет на сайте nalog.ru, а также цифровую электронную подпись.

- Отправить ценным письмом с описью вложения по почте.