В соответствии с законодательством номер счет-фактуры является обязательным реквизитом. Однако конкретных законодательных правил нумерации нет. Есть всего два требования — номера должны формироваться по возрастанию, а также не должно быть одинаковых номеров. Нумерация идет по порядку и для бумажных, и для электронных счетов-фактур.

На практике организация самостоятельно определяет, как нумеровать счет-фактуры. Применяются такие правила:

- Нумерация идет по возрастанию для всех видов счет-фактур, включая авансовые.

- Нумерация начинается заново через какой-то период (день, месяц, квартал, год и т.д.).

- В номер могут включаться не только цифры, но и буквы и другие знаки.

Эти правила закрепляются в учетной политике организации.

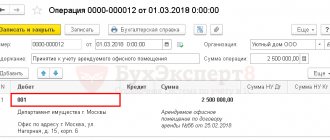

В инструкции рассмотрим нумерацию счет-фактур в 1С 8.3, их настройку и исправление.

Чем руководствоваться при нумерации счетов-фактур

Перечень обязательных реквизитов отгрузочного, авансового и корректировочного счетов-фактур содержится в пп. 5, 5.1 и 5.2 ст. 169 НК РФ соответственно. Одним из таких реквизитов является порядковый номер. При этом порядка нумерации счетов-фактур сам Налоговый кодекс не устанавливает и отсылает нас к подзаконному акту — постановлению Правительства РФ (п. 8 ст. 169 НК РФ). Для 2021 года подобным документом является постановление Правительства РФ от 26.12.2011 № 1137.

Однако в части вопросов нумерации счетов-фактур ничего не изменилось. Таким образом, со времени вступления в силу постановления № 1137 принципиальных новшеств по нумерации в его тексте не было. Некоторые уточнения имели место летом 2014 года (постановление Правительства РФ от 30.07.2014 № 735), когда был определен вид разделительного знака, используемого в счетах-фактурах обособленных подразделений, участников товариществ и доверительных управляющих. Таким знаком стала косая черта (дробь, слеш) — «/» (ранее говорилось просто о разделительной черте, но не уточнялось, слеш имеется в виду или тире).

Основные тезисы нумерации счетов-фактур привели эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению.

О последних изменениях, которые существенно меняли форму и правила заполнения счета-фактуры, читайте здесь.

ПЛАТЕЛЬЩИКОВ ПОДДЕРЖАЛ ВАС РФ

К счастью, судьи ФАС не разделяют такой подход контролеров (см., например, постановления ФАС Московского от 30.08.06 № КА-А40/ 7949-06, Уральского от 05.07.07 № Ф09-5097/07-С2 округов).

Теперь на стороне налогоплательщиков и Президиум ВАС РФ. В опубликованном постановлении судьи указали: если платеж поступил в том же налоговом периоде, в котором были отгружены товары (выполнены работы, оказаны услуги), такой платеж не может считаться авансовым в целях главы 21 «Налог на добавленную стоимость» НК РФ. А раз так, то и заполнять строку 5 счета-фактуры в данной ситуации не обязательно.

Заметим, что ранее Президиум ВАС РФ уже отмечал, что не является авансом платеж, который поставщик получил в том же налоговом периоде, когда реализовал товары на экспорт (постановление от 27.02.06 № 10927/05). Но в опубликованном постановлении судьи высшей арбитражной инстанции впервые прямо разрешили не заполнять строку 5 счета-фактуры, если оплата и отгрузка состоялись в одном периоде.

Каковы правила нумерации счетов-фактур

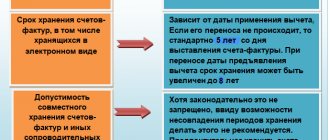

Основное (и единственное) правило — номера присваиваются в хронологическом порядке по мере составления/выставления счетов-фактур (подп. «а» п. 1 правил заполнения счета-фактуры, подп. «а» п. 1 правил заполнения корректировочного счета-фактуры).

Период возобновления нумерации организация может установить в учетной политике самостоятельно в зависимости от количества оформляемых ею документов. Например, возобновлять нумерацию можно с начала очередного года, квартала, месяца. Единственное, против чего высказывались чиновники, — это ежедневная нумерация счетов-фактур с первого номера (письмо Минфина России от 11.10.2013 № 03-07-09/42466).

Номера счетов-фактур могут состоять не только из цифр: допускается использование буквенных префиксов и цифровых индексов. Последние в обязательном порядке проставляются в счетах-фактурах:

- обособленных подразделений (номер документа через слеш дополняется цифровым индексом ОП, закрепленным в учетной политике);

- участников товариществ или доверительных управляющих (также через слеш указывается принятый в компании индекс операции по конкретному договору).

Подробнее о реквизитах счета-фактуры и их значимости для этого документа читайте в этой статье.

Можно ли отдельно нумеровать авансовые или корректировочные счета-фактуры

Прямое указание на единую хронологию всех составляемых налогоплательщиком счетов-фактур появилось в 2012 году с выходом постановления № 1137. В действовавшем ранее постановлении Правительства РФ от 02.12.2000 № 914 таких норм не было, поэтому зачастую бухгалтеры счета-фактуры на отгрузку и на предоплату нумеровали отдельно — так было удобно. Теперь этого делать не стоит, чтобы не вызвать нареканий со стороны проверяющих.

Однозначно против отдельной нумерации авансовых счетов-фактур выступает Минфин России (письма от 16.10.2012 № 03-07-11/427 и 10.08.2012 № 03-07-11/284). Если есть желание или потребность как-то выделять счета-фактуры на аванс, допустимо использовать буквенный префикс (например, А или АВ) к номеру, который укладывается в единую хронологию.

Об оформлении счетов-фактур на аванс подробнее читайте в статье «Правила выставления счета-фактуры на аванс в 2021 — 2021 годах».

Что касается счетов-фактур корректировочных, то в правилах заполнения четко говорится, что им порядковые номера присваиваются в общем хронологическом порядке. Этот порядок нужно соблюдать.

Номера идут не по порядку: накажут ли продавца

Ошибки случаются у всех, и нарушение нумерации счетов-фактур, увы, не редкость. Наиболее часто встречаются пропуски номеров или несоблюдение хронологии (у более позднего по дате счета-фактуры номер меньше, чем у предыдущих, или наоборот). Задвоение — случай более редкий, т. к. в основном все работают с бухгалтерскими программами и присвоить один номер разным документам попросту не позволяет ПО.

Привести нарушенную нумерацию в хронологический порядок чрезвычайно сложно, поскольку в результате перетасовки счетов-фактур «поползут» номера более поздних документов, которые уже переданы покупателям. Поэтому встает вопрос: а надо ли это делать?

Отвечаем: необязательно, т. к. ответственности за нарушение правил нумерации счетов-фактур для продавца налоговое законодательство не предусматривает. В ст. 120 НК РФ говорится о штрафе за отсутствие счетов-фактур, но применить ее к ситуации с «выпавшими» номерами нельзя. Говорить об отсутствии счетов-фактур можно лишь тогда, когда есть обязанность по их выставлению, но она не выполнена, — пропуск номера сюда не относится. Однако все это не означает, что правило единой хронологии можно игнорировать.

Правила оформления

С префиксами

Законодательство не предусматривает указание в порядковом номере документа каких либо префиксов. Однако при этом нормативные акты и не запрещают их использование.

Таким образом, если на предприятии оформляются счета-фактуры, допустимо при их нумерации использовать отдельные коды, указывающие на суть оформляемого документа. Например, отдельная нумерация на аванс с префиксом “А” с дробью – № 1001/А, где «1001» порядковый номер, а «А» будет указанием на то, что счёт-фактура был выписан по договору с авансовым платежом. Тоже самое относительно №100/К, где К указывает на корректировочный счет-фактуру)

Более детально об оформлении счёт-фактуры на аванс можно узнать здесь, а о кодах в счёт-фактуре вы подробнее узнаете тут.

Для обособленных подразделений

Обособленные подразделения организации, заключающие отдельные договора и ведущие собственные платежи – один из немногих случаев, когда нормативные акты прямо разрешают использовать дополнительные индексы и прочие обозначения.

Важно! В этом случае к порядковому номеру может через косую черту присваиваться отдельно номер подразделения, выдавшего документ. Сам же номер подразделения присваивается на основе внутренних нормативных актов компании.

Сквозным способом

Законодательство, касающееся первичных учётных документов в бухгалтерском учёте (ФЗ «О бухучёте» и подзаконные акты), определения сквозной нумерации не даёт. Однако, используя аналогию закона, на основании ФЗ «О связи», можно сделать вывод: сквозная нумерация – это присвоение номеров каждому из первичных документов (в том числе и счёту-фактуре) с соблюдением двух основных условий:

- Каждый номер в течение учётного периода (определяемого согласно НК РФ и другим нормативным актам) должен быть уникален.

- Во время учётного периода каждый номер для последующего документа должен возрастать. Недопустимо, чтобы более поздний документ имел учётный номер меньше, чем тот, что был выпущен и предъявлен раньше.

Во всём остальном фирмы вправе сами определять учётную политику. К примеру, допустимо делать номер составным, указывая в нём не только порядковый номер, но и учётный период (например, разрешается нумеровать счета-фактуры по принципу: 1/01 – первая за январь, 223/08 – 223 за август и т. д.).

Тем не менее, официальные документы по состоянию на начало 2018 года требований о сквозной нумерации не содержат. Важным является лишь соблюдение хронологии, а не последовательность нумерации – тем более, что она определяется на основе внутренних актов организации, и извне проверить её трудно.

Кроме того, с 2014 года чётко определено, что в качестве разделительного знака используется только слеш (косая черта, /), а не дефис, тире или любой другой знак.

Правила о нумерации предусматривают только одно: номера должны нарастать. Более поздние документы должны иметь больший номер, чем выпущенные ранее. Относительно того, чтобы первый в году или в отчётном периоде счёт-фактура непременно имел первый номер, никаких обязательных требований законом не предусмотрено.

Поэтому вполне допустимо, чтобы в отчётном периоде счета-фактуры нумеровались бы не с первого, а с другого номера. Особенно это актуально, если сквозная нумерация действует на протяжении нескольких периодов.

Внимание! Следует помнить, что особенности информационных систем банков в большинстве случаев рассчитаны на трёхзначные номера. Поэтому рекомендуется больше 999 однородных документов за год не составлять – иначе возможны технические сбои.

Отразится ли скачущая нумерация на покупателе

Скорее всего, не отразится. Ошибка в номере счета-фактуры не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг) и их стоимости, ставки и суммы НДС, а значит, оснований для отказа покупателю в вычете не дает (п. 2 п. 169 НК РФ). Во всяком случае, подобные претензии контролеров уже давно легко оспариваются. По мнению некоторых судов, даже отсутствие номера в счете-фактуре не должно лишать вычета по НДС (постановления ФАС Центрального округа от 08.04.2013 по делу № А14-7612/2011, ФАС Московского округа от 10.08.2011 по делу № А41-41420/09).

О других нефатальных ошибках в счете-фактуре читайте в материале «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

В каких случаях выставляется документ?

В каких случаях выставляется исправительный (исправленный) счет-фактура? Правки в счет-фактуре вполне допустимы и нужны, если в нем обнаружена ошибка:

- опечатка;

- неверная налоговая ставка;

- ошибка в реквизитах.

Когда выставляется исправительный документ? Редактирование ошибочного документа производится в новой фактуре – ИСФ (исправленный счет-фактура), которая относится к тому периоду, когда была выставлена первоначальная счет-фактура вне зависимости от даты внесения исправлений.

Итоги

Одним из обязательных реквизитов каждого из типов счета-фактуры является его порядковый номер. Слово «порядковый» предполагает нумерацию по порядку по мере оформления документов. Однако соблюсти ее получается не всегда, а попытка упорядочивания отражается на нумерации документов, выставленных позже тех, на номере которых произошел сбой. Ответственность за скачущие или отсутствующие номера не предусмотрена. Вычету ошибки в номере не препятствуют.

Источники:

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 № 1137

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.