Законодательные и нормативные акты

В Трудовом кодексе РФ отмечается, что работнику положена компенсация за использование личного транспортного средства для нужд работодателя. Об этом говорит статья 188. Такое использование может быть однократное, либо на постоянной основе. Компенсация выдается с целью покрытия затрат на пользование машиной. Это:

- покупка бензина;

- обслуживание и ремонт;

- амортизация.

Такие выплаты не относятся к заработной плате. У них иное назначение, не связанное с выполнением работником служебных обязанностей. Эти выплаты призваны компенсировать траты на транспорт, понесенные сотрудником в связи с выполнением трудовых обязанностей. Порядок, величина и сроки выплат закрепляются трудовым соглашением.

Важно! Трудовым кодексом оговаривается использование личного транспорта при наличии согласия работодателя. Наличие такового подтвердит заключенное соглашение между работником и организацией. Возможен вариант предоставления автомобиля в безвозмездное пользование на усмотрение работника.

Бухгалтерам, которым предстоит вести расчеты с работником и налоговой службой, помимо Налогового кодекса следует изучить Постановление Правительства № «Об установлении норм расходов организаций на выплату компенсаций».

Статья 188 Трудового кодекса РФ «Возмещение расходов при использовании личного имущества работника»

Постановление Правительства РФ от 08.02.2002 N 92 «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией»

В каких случаях выплачивается компенсация за использование личной машины

В современных условиях существует большое количество профессий, связанных с разъездами по рабочим вопросам. Даже в такой профессии как бухгалтер, зачастую возникает надобность выезжать в различные инстанции.

Такие должности, как менеджер, торговый представитель, страховой агент и многие другие специальности требуют быстрого перемещения из точки А в точку Б. При этом сама компания – работодатель зачастую не имеет служебных машин. В связи с этим, для некоторых должностей при приеме на работу прописывается условие о наличии своего автомобиля.

Именно поэтому в организациях очень часто предусматривается компенсация расходов, которые понесет работник при использовании своей личной машины в случае, если она привлекается к выполнению рабочих обязанностей.

Кроме рядовых работников, использовать свой автомобиль в интересах компании может и директор. Для него предусмотрены такие же компенсации, как и для других сотрудников.

В состав расходов на автомобиль включается:

- Топливо для заправки

- Сумма амортизации

- Затраты на ремонт и техобслуживание

- Мойка машины в рабочее время и другие подобные расходы

Статья 188 ТК РФ предусматривает использование сотрудником личного автомобиля и закрепляет необходимость выплаты компенсации в этом случае.

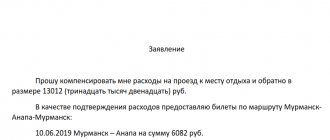

Для того чтобы закрепить желание работника получать компенсацию, он должен написать своему работодателю заявление. К нему необходимо приложить ксерокопию свидетельства о регистрации на машину. Нужно предоставить работодателю оригинал свидетельства для его сличения с копией.

Компенсация положена только тем работникам, у которых есть необходимость в поездках по рабочим вопросам. Причем руководитель компании самостоятельно определяет круг тех, кто будет получать такую компенсацию.

Возможность компенсировать расходы должна быть отражена во внутренних документах организации.

Соглашение о покрытии расходов

Этот документ составляется в интересах работника. Он подтверждает договоренность между ним и работодателем. В документе отражаются сведения:

- характеристики машины;

- сумма и сроки выплат.

Иногда работодатели не предлагают составление соглашения, обходясь составлением приказа. Работник должен ознакомиться с приказом под роспись. Предпочтительнее соглашение составить. Этот документ поможет защитить права сотрудника при возникновении спорных ситуаций.

Образец соглашения о покрытии расходов за использование личного авто

При составлении письменной договоренности важно указать сумму компенсации и ее вид. Отдельной строкой прописываются выплаты, компенсирующие затраты на бензин и обслуживание. Нормативов, оговаривающих величину компенсации, законодательство не предусматривает. Эти вопросы решаются индивидуально на предприятии. Минфин и налоговая службы рекомендуют при расчетах учитывать частоту использования транспортного средства.

Читать так же: Налоги самозанятых граждан в 2021 году

При расчете налоговых выплат, учитывается срок использования машины, насколько она изношена. За образец можно взять примеры:

- Сумму выплат рассчитывать по средней стоимости оплаты 1 км такси, принятой в городе.

- Взять за основу рассчитанную сумму амортизационных начислений.

Важно! Примерно рассчитать сумму амортизации можно, разделив рыночную стоимость автомобиля на срок полезного использования.

«тройка» мчится к скидкам

В начале нового 2021 года претерпели изменения тарифы на общественный транспорт. Повышение цен коснулось практически всех категорий проездных.

Исключением стали лишь проездные на месяц для обучающихся в дневное время, а также тарифы на 1 или 2 поездки, которые считаются наименее выгодными и невостребованными у тех, кто постоянно пользуется общественным транспортом. Основные изменения тарифов В конце года официальный представитель департамента транспорта анонсировал повышение цен в пределах 3,8 %.

Для сравнения в прошлом году цены увеличились примерно на 7,5%, так стоимость проезда для обладателей карты «Тройка» в прошлом году повысилась на 4 рубля (с 31 до 35), с начала этого года поездка стоит 36 рублей (повышение составило 2,9 %). Льготы для учащихся сохраняются.

Из чего состоит компенсация автомобиля работника?

Сумма должна покрывать расходы сотрудника на:

- амортизацию;

- ГСМ;

- техническое обслуживание.

При расчете суммы компенсации налоговыми органами рекомендуется брать в расчет параметры:

- степень износа;

- период пользования;

- частота пользования.

Важно! При расчете суммы компенсации следует учесть сколько дней в месяц работником используется машина. Если ежедневно, то разумнее будет установить фиксированную выплату. При нерегулярном использовании сумма может быть плавающей, в зависимости от количества дней пользования.

Varlamov.ru

- Билет «Единый» без лимита поездок на 1, 3 и 7 суток действует с момента первого прохода, необходимо начать использовать не позднее 10 суток с момента продажи (включая день продажи).

- Билеты на 30, 90 и 365 дней, а также на 60 поездок реализуются только на транспортной карте «Тройка» и действуют с момента записи на карту.

*Действуют только на территории зоны А и внутри Зеленоградского АО. Билеты на одну поездку, которые можно приобрести у водителя (стоимость указана в руб.) Билеты, которые можно купить у водителя в зоне А Билеты, которые можно купить у водителя в зоне Б Единый Автобус внутри зоны Б Единый 55 руб. (срок действия – 5 дней) 40 руб. (срок действия – 5 дней) 55 руб. (срок действия – 5 дней) Безналичная оплата на валидаторе (PayPass, PayWave, ApplePay и т.д.) 1 поездка 40 руб.

Определяем размер компенсации

Бухгалтерами, осуществляющими расчет и перечисление компенсации работнику, будет браться в расчет величина выплат, указанная в соглашении. Учитываются документально подтвержденные затраты.

Например, трудовым соглашением предусмотрена ежемесячная сумма компенсации в размере 6000 рублей. Затраты на бензин оплачиваются отдельно. Сотрудник ежемесячно предоставляет в бухгалтерию чеки на покупку бензина на заправочных станциях. Таким образом, к ежемесячной выплате 6000 рублей добавляется сумма затрат на бензин. Итоговая сумма и будет перечислена работнику в качестве компенсации.

При наличии в месяце отпускных дней, сумма ежемесячной фиксированной компенсации будет уменьшена исходя из количества дней отпуска. Не будет выплачена компенсация и за время нахождения на больничном.

Проезд в общественном транспорте в командировке

ВажноНо если взять билет до первой станции в Москве — платформы Трикотажной, а там выйти и купить еще один билет уже до Царицына, то первый проездной стоит 61 руб. 50 коп., второй — 32 руб., итого — 93 руб. 50 коп. Выгода — 70,5 рубля. Все дело в особенностях тарификации трансрегиональных маршрутов. Если покупается билет на маршрут, проходящий через разные регионы, а Москва и область — разные субъекты Федерации, то в этом случае плату берут за каждую зону. Она стоит около 20 руб. 50 коп. От Снегирей до Царицыно выходит восемь зон. ИнфоЕсли же покупается два билета в разных регионах, то первый оплачивается по зонам, а второй по единому тарифу, который установлен для проезда по Москве. В столице действует единая стоимость поездки на электричке — 32 руб.

на любое расстояние на одном поезде хоть на пять зон. Единственное неудобство — необходимость ехать двумя поездами.

Как подтвердить компенсацию

Для подтверждения правомерности начисляемых компенсаций предоставляются документы:

- Соглашение между работником и организацией. Прилагается к трудовому договору.

- Документ о нахождении личного транспорта в собственности.

- Путевые и маршрутные листы, журналы.

- Чеки и квитанции на покупку расходных материалов.

- Методика расчета выплат.

- Отчеты работника.

Важно! Бланки отчетов, предоставляемых работником, должны быть по образцу, утвержденному руководителем организации.

Образец приказа об утверждении списка сотрудников, имеющих разъездной характер работы

—————————————————————————¬ ¦ Общество с ограниченной ответственностью «Восход» ¦ ¦ ¦ ¦ Приказ N 213/к ¦ ¦ об утверждении списка сотрудников с разъездным характером работы ¦ ¦ ¦ ¦г. Москва 1 марта 2012 г.¦ ¦ ¦ ¦ Руководствуясь должностными инструкциями N N 51 и 64, ¦ ¦ ПРИКАЗЫВАЮ: ¦ ¦ ¦ ¦ Утвердить список сотрудников с разъездным характером работы, которым¦ ¦будет выплачиваться компенсация за проезд в соответствии с трудовыми¦ ¦договорами и ст. 168.1 ТК РФ: ¦ ¦ ¦ ¦——T—————————T—————————————¬¦ ¦¦N п/п¦ Должность ¦ Ф.И.О. ¦¦ ¦+——+—————————+—————————————+¦ ¦¦1 ¦Курьер ¦Васильев А.П. ¦¦ ¦+——+—————————+—————————————+¦ ¦¦… ¦… ¦… ¦¦

¦+——+—————————+—————————————+¦ ¦¦10 ¦Менеджер по продажам ¦Сурков П.А. ¦¦ ¦L——+—————————+—————————————¦ ¦ ¦ ¦ Генеральный директор Веселкин В.И. Веселкин¦ L—————————————————————————

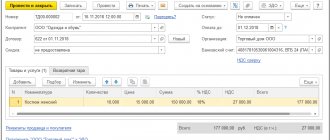

Рисунок

Компенсация подразумевает, что деньги выдаются за фактически понесенные сотрудником расходы. А значит, он должен составить авансовый отчет и приложить к нему проездные документы, например за месяц. Деньги организация может выдавать как по факту подачи отчета, так и заблаговременно — до начала месяца.

Важное обстоятельство. Компенсация расходов на проезд выплачивается работникам с разъездными обязанностями, и последнее необходимо подтвердить должностной инструкцией.

Налоговый учет

Компенсации не облагаются НДФЛ. Об этом говорится в письме № 03-04-06/22274 Минфина, Приказе Роструда № 17-3/В-291.

При расчете налога на прибыль сумма компенсации учитывается частично. Расчет ведется с использованием установленных нормативов и «привязывается» к объему двигателя:

- 1200 руб. норматив для легковых автомобилей с двигателем до 2000 куб. м.;

- 1500 руб. норматив для двигателя более 200 куб. м.

Расчет одинаков для организаций с обычной и упрощенной системой налогообложения.

Читать так же: Право подписи первичных документов

Может вызвать нарекания у налоговой службы отражение в расходах фиксированной ежемесячной выплаты и сверх того, выплата расходов на ГСМ. Служба считает затраты на бензин уже заложенными в ежемесячную фиксированную выплату.

Отражение компенсации в статье расходов происходит после ее выплаты.

Использовать автомобиль работника в рабочих целях, можно, заключив договор на аренду. При таком договоре передается в пользование только транспорт, услуги по обслуживанию автомобиля собственник не оказывает. К договору прилагается акт передачи с описанием характеристик и стоимости машины. На балансе предприятия она отражается в качестве арендованного средства. Плата за пользование устанавливается по соглашению сторон. Разумнее выбирать оплату не фиксированную, а почасовую. Так собственнику не придется платить за часы простоя, например, если сотрудник будет на больничном или в отпуске.

При пользовании на условиях аренды в расходы организации попадут траты на бензин и обслуживание машины, на ее ремонт, мойку и стоянку. Все эти затраты списываются в расходы предприятия. С платы за аренду удерживается НДФЛ, компания-арендатор является налоговым агентом. Эта позиция отражена в письме Минфина № 03-04-06/33598. Зато страховые взносы в этом случае платить не придется. Ведь договоры по передаче имущества в пользование не облагаются взносами на травматизм и страхование.

Важно! Если сотрудник пользуется автомобилем по доверенности, то он может предоставить его в аренду по договору с разрешения собственника. Для этого в доверенности должна иметься строка о праве лица заключать от имени собственника договор аренды. Доход от аренды получит собственник.

Сравнительная таблица о преимуществах и недостатках аренды или компенсации

| Сравнение | По договору аренды | С компенсацией |

| С точки зрения налогов | Выплаты по договору аренды организация отражает в виде статьи расходов. Это актуально и для упрощенной системы налогообложения, и для общей | Законодательством предусмотрены нормативы в зависимости от объема двигателя. Легковые машины нормируются организациями как с общей, так и с упрощенной системами налогообложения. Для грузовых машин: при ОСНО выплата списывается в расход полностью, при упрощенной системе списать в расходы нельзя |

| Включение в выплаты расходов на ГСМ и бензин | Арендуя машину, организация берет на себя расходы по обслуживанию и покупке бензина и ГСМ. Поэтому такие траты могут быть учтены в расходах | Согласно письму Минфина, в сумму компенсации уже включены затраты на бензин и ГСМ. Включение таких выплат в расходы сверх фиксированной нормы, может повлечь вопросы от налоговой |

| Наличие или отсутствие НДФЛ и страховых взносов | С арендных выплат НДФЛ высчитывать нужно. От страховых взносов данный вид выплат освобожден | НДФЛ и страховые взносы не предусмотрены. Выплачиваемая компенсация должна соответствовать указанной в соглашении сумме |

| Если работник не является собственником транспортного средства и пользуется машиной по доверенности | Для оформления договора аренды необходимо согласие владельца машины. Если его личное присутствие невозможно, в доверенности пользователя должно быть указано право на заключение договора аренды | В этом случае компенсацию не получится внести в расходы. Страховые взносы и НДФЛ в этом случае придется рассчитать |

Читать так же: Расчет среднесписочной численности работников

Письмо Минфина от 20.04.2015 № 03-04-06/22274 «Об освобождении от НДФЛ сумм возмещения расходов работника, связанных с использованием его личного имущества»

Иные случаи, когда за дорогу платит работодатель

Вопрос доставки работников на работу и обратно трудовым законодательством не урегулирован, но многие работодатели оплачивают дорогу сотрудникам по собственной инициативе. А если такой пункт предусмотреть в трудовом или коллективном договоре, тогда, на основании п. 26 ст. 270 Налогового кодекса РФ, организация будет вправе не учитывать эти расходы при определении налогооблагаемой базы по налогу на прибыль. Работодатель чаще всего осуществляет доставку персонала собственным или арендованным транспортом, когда возможность доставки общественным транспортом отсутствует или затруднена из-за удаленности производства или особенностей режима работы. Но иногда сотрудникам просто выплачивается денежная компенсация проезда к месту работы и обратно общественным транспортом.

Документы для оформления компенсации

Для оформления компенсации понадобятся документы:

- Документально оформленное соглашение, в котором отражены сроки выплаты и размеры компенсации. Методика расчета может быть указана здесь же.

- Документы, подтверждающие что сотрудник является собственником автомобиля.

- Приказ начальника о начислении компенсации.

Образец приказа о назначении компенсации - Квитанции и чеки, подтверждающие заявленные работником суммы. Это чеки на оплату бензина, квитанции на оплату ремонта и другие.

Величина компенсации законом не ограничена. А вот сумма, которую организация сможет списать в расходы, ограничена нормативами.

Особенности возмещения расходов при использовании в работе своей машины

Для начала нужно помнить, что компенсируют такие расходы только тем, кто активно использует в своей работе автомобиль. Это касается как командировок, так и разъездов в течение рабочей смены.

Для того чтобы получить компенсацию, необходимо написать работодателю заявление. К нему необходимо приложить все документы на машину. Придется составлять путевки (Минфин все – таки на этом настаивает) и собирать чеки на все понесенные расходы.

Окончательную сумму денежного возмещения за понесенные затраты определяет руководитель организации по согласованию с работником.

Для того чтобы использовать свою машину в работе и получать компенсацию, необходимо издать приказ.

Если автомобиль зарегистрирован не на работника, а на другое лицо, то его можно использовать по доверенности. На компенсацию это никак не повлияет.

Гуп «мосгортранс»

- стоимость услуг по оформлению проездных билетов;

- расходы на оплату постельных принадлежностей в поездах;

- стоимость проезда до места (вокзал, пристань, аэропорт) отправления в командировку (от места возвращения из командировки), если оно расположено вне населенного пункта, где сотрудник работает.

Об этом сказано в пунктах 11, 12, и 22 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749. Из ситуации Сергея Разгулина, действительного государственного советника РФ 3-го класса Как учесть при налогообложении расходы на поездки сотрудника общественным транспортом во время командировки (от места проживания в гостинице к месту расположения организации, в которую он направлен) Затраты на поездки сотрудника в общественном транспорте в городе, куда он командирован, можно учесть при налогообложении прибыли.

Бухучет

Сумму компенсации отразите на счете 73 «Расчеты с персоналом по прочим операциям». При начислении компенсации сделайте запись:

Дебет 26 (44, 08…) Кредит 73

– начислена компенсация расходов, связанных с приобретением проездных билетов.

Выплату компенсации отразите так:

Дебет 73 Кредит 50

– оплачен проездной билет.

При выдаче наличных денег из кассы составьте расходный кассовый ордер по форме № КО‑2, утвержденной постановлением Госкомстата России от 18 августа 1998 г. № 88.

Если организация приобретает билеты централизованно (по безналичному расчету или через подотчетное лицо), то прежде чем выдать их сотрудникам, билеты нужно оприходовать на баланс. Проездные билеты являются денежными документами. Поэтому в бухучете их поступление отразите на счете 50-3 субсчет «Проездные документы» (Инструкция к плану счетов):

Дебет 50-3 субсчет «Проездные документы» Кредит 60 (76)

– оприходованы в кассу проездные билеты, приобретенные в транспортном агентстве;

Дебет 50-3 субсчет «Проездные документы» Кредит 71

– оприходованы в кассу проездные билеты, приобретенные через подотчетное лицо (на основании авансового отчета).

Списание проездных билетов отразите проводкой:

Дебет 26 (44…) Кредит 50-3 субсчет «Проездные документы»

– списана стоимость использованных проездных билетов.

Пример отражения в бухучете расходов на приобретение проездных билетов для сотрудников

1 марта ООО «Торговая » через подотчетное лицо приобрело единый проездной билет на 60 поездок стоимостью 1300 руб. По правилам, установленным в организации, приобретенные билеты хранятся в кассе организации и выдаются сотрудникам при совершении ими поездок по городу в служебных целях.

Список сотрудников, имеющих право пользования проездными билетами, утвержден приказом руководителя организации. Выдачу и возврат проездных билетов кассир «Гермеса» фиксирует в специальной ведомости. По окончании срока действия проездных билетов их стоимость списывается на расходы.

1 марта сотруднику организации А.С. Кондратьеву был выдан проездной билет. Использованный билет сотрудник возвратил в конце месяца.

В учете организации сделаны следующие записи.

1 марта:

Дебет 71 Кредит 50 – 1300 руб. – выдано под отчет для приобретения месячного проездного билета (на основании расходного кассового ордера);

Дебет 50-3 субсчет «Проездные документы» Кредит 71 – 1300 руб. – оприходован в кассу проездной билет (на основании авансового отчета);

Дебет 71 Кредит 50-3 субсчет «Проездные документы» – 1300 руб. – выдан проездной билет сотруднику.

31 марта:

Дебет 50-3 субсчет «Проездные документы» Кредит 71 – 1300 руб. – возвращен проездной билет сотрудником;

Дебет 44 Кредит 50-3 субсчет «Проездные документы» – 1300 руб. – списана стоимость использованного проездного билета.