Что должны делать налоговые агенты

В течение года налоговые агенты (организации и ИП с работниками) должны исчислять НДФЛ, удерживать и перечислять его в бюджет при каждой выплате дохода работнику/иному физлицу. Например, при перечислении зарплаты это делается ежемесячно.

Кроме того, налоговые агенты по НДФЛ обязаны отчитываться перед ИФНС. В 2015 г. и ранее делать это они должны были только по итогам года, представляя Справки 2-НДФЛ. А вот с 2021 г. к уже имеющейся обязанности по представлению Справок добавилась еще обязанность по сдаче ежеквартальной отчетности по форме 6-НДФЛ.

Налог на доходы физических лиц является одним из самых прибыльных взносов. Государство взимает 13% с каждой зарплаты любого работника, тем самым пополняя свой бюджет на 30% ежегодно. Например, по подсчётам экономистов, капитал Московской области состоит на 43% из НДФЛ.

Этот вид сбора относится в большей степени к федеральному, поскольку на территории всей страны он действуют для всех граждан одинаково. Срок его отчисления бывает разным, в зависимости от времени создания предприятия (подробности прописаны в статье 55 Налогового кодекса РФ).

Необязательно делать вычеты каждый месяц или квартал; забирать накопившуюся сумму можно раз в год. Следовательно, для чистоты операции она должна правильно сформироваться. Для этого сотруднику нужно проработать на протяжении года (чаще всего отводится именно столько времени) и ежемесячно отсчитывать 13% с каждой заработной платы. Так, через 12 месяцев получится сумма, образующая платёжную базу физического лица, которую он должен будет осуществлять ежегодно. Время, которое для этого понадобилось, и есть налоговый период по НДФЛ.

Объекты налогообложения НДФЛ

Согласно Налоговому кодексу объектом налогообложения НДФЛ служат доходы такого рода:

- вознаграждение за труд;

- дивиденды по акциям;

- доходы от передачи имущества в аренду;

- доходы от продажи имущества, реализации ценных бумаг и иных активов;

- страховые выплаты при наступлении страхового случая;

- доходы, полученные от использования в РФ авторских или смежных прав;

- пенсии, пособия, стипендии и иные аналогичные выплаты;

- доходы, полученные от использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные ТС, в связи с перевозками в РФ и (или) из РФ или в её пределах;

- доходы, полученные от использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети, на территории РФ;

- выплаты правопреемникам умерших застрахованных лиц в случаях, предусмотренных законодательством РФ об обязательном пенсионном страховании.

Налоговым законодательством установлены виды доходов граждан, с которых взимается подоходный налог

Однако не все доходы подлежат налогообложению.

Имеются в виду, к примеру, такие средства:

- материальная помощь, которую организация выплачивает сотруднику после рождения ребёнка (её величина не должна превышать 50 тыс. р.);

- пособия по беременности и родам для сотрудниц, ушедших в декретный отпуск;

- компенсации ущерба, причинённого здоровью работника;

- возмещение расходов работника на уплату процентов по займам и кредитам, полученным для приобретения или строительства жилья;

- подарки, стоимость которых не превышает 4 тыс. р. в год, полученные физлицами от организаций и ИП.

Полный перечень в ст. 217 НК РФ.

Налоговая система Российской Федерации

НДФЛ — основной источник пополнения казны государства

Под определением «налоговая система» понимают комплекс сборов, пошлин, пеней, налогов, взимаемых с граждан за те или иные действия. Они прописаны в Налоговом кодексе, где также указаны принципы, задачи, функции, формы налогообложения и участники структуры. Все произведённые платежи направляются в бюджеты разных уровней, которые делятся в зависимости от вида сбора.

- Федеральный — НДС, акцизы, НДФЛ, налоги на прибыль, на добычу полезных ископаемых, на пользование водными ресурсами, животным миром, государственные пошлины за работу уполномоченных органов.

- Региональные — налог на транспорт, игорный бизнес, имущество организаций.

- Местные — сбор за землю и движимое, недвижимое имущество.

По такой схеме все платежи распределяются по бюджетам и далее используются для нужд государства. Из федерального бюджета отчисляются зарплаты людям с непроизводительными профессиями — МЧС, пожарники, полиция, учителя и педагоги, различные службы и т. д. Кроме того, часть средств идёт на обеспечение вооружённых сил, строительство, восстановление инфраструктуры, а также социальные льготы. Остальные два бюджета занимаются благоустройством только определённых областей и регионов.

Задачи налоговой системы РФ

Работа налоговой опирается на ряд основных принципов, позволяющих ей быть прозрачной, ясной и справедливой системой. Благодаря им она существует и функционирует в 2021 году, а также выполняет самую важную задачу — перераспределяет государственную прибыль среди всех слоёв населения. Кроме этого есть и другое назначение:

- Подстраховка на случай спада производства — сборы и пошлины являются условной прибылью, которую можно пустить в дело. Но бывают ситуации, когда какое-нибудь предприятие государственного значения терпит убытки, к примеру, из-за санкций на ввоз продукции в другую страну или просто плохого сбыта и высокой стоимости производства.

- Не мешать предпринимательству — налог полагается на любой доход, в том числе и на организации с компаниями. У них, как правило, всегда существенная прибыль, следовательно, платить нужно больше. Чтобы не мешать деятельности, государство предоставляет им расширенный список льгот.

- Осуществление социальных программ — все скидки и бесплатные услуги оплачиваются одним из бюджетов. Отличным примером станут ветераны и военные, которые могут воспользоваться льготами.

Именно поэтому и существует налоговая система. В одном случае она выступает в роли основного источника дохода для государства, в другом — как помощь экономике, предпринимательству и незащищенным слоям населения.

Сущность налогового периода НДФЛ

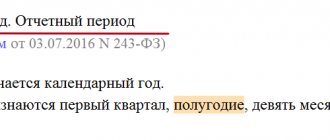

Налоговый период по налогу на доход физического лица в российском законодательстве установлен как отрезок времени, по истечении которого окончательно устанавливается размер суммы, необходимой для уплаты сбора. НК РФ п.1 ст. 55: «…период, по истечении которого определяется налоговая база и сумма налога…».

Определение налогового и отчётного периода

Если говорить о НДФЛ, то для него этот срок составляет один календарный год, то есть 12 месяцев работы, за которую платят зарплату.

Обратите внимание! При официальном трудоустройстве на зарегистрированном предприятии работодатель самостоятельно отсчитывает сумму всех взносов и выдаёт сотруднику только чистую зарплату. Но бывают ситуации, когда наниматель вычитает только НДФЛ, а другие налоги (медицинское страхование, безработица и т. д.) приходится погашать работнику самостоятельно. Тогда ему придётся идти в налоговую и брать с декларацию, которую потом передадут органам для фиксации заработка и льгот со скидками с него.

Всего в Российской Федерации существует несколько ставок налогообложения — 9, 13, 15, 30, 35 процентов. К примеру, 9% взноса нужно заплатить с дивидендов компании. Долей в 13% как раз является НДФЛ, а 15% — доход от организаций лицам, которые не являются иностранными гражданами. Для них период определения базы может несколько изменяться (все нюансы прописаны в НК).

Ставки на основные налоги

После погашения сбора наступает отчётный период по налогу на доходы физических лиц. Это делается для экономии времени работникам инспекции, а также узаконивает все платежи и отчисления в бюджет. Организация или индивидуальный предприниматель обязаны сначала сформировать зарплаты сотрудникам, затем вычесть с них все виды налогов, а на руки дать только чистую получку и при этом заверить всё в письменном виде. Налоговый период, за который формируется база, составляет один год. В конце, вместе с уплатой, наступает отчётный срок, длительность которого меняется для различных субъектов:

- работодатели — до 1 апреля в следующем полугодии налогового периода;

- индивидуальные предприниматели — до 30 апреля при тех же обстоятельствах;

- остальные лица — до 30 апреля.

В течение этого времени инспекции нужно предоставить документ — отчёт. Он представляет собой обыкновенную декларацию, в которой должны быть записаны все доходы и действующие льготы по налогам. Если этого не сделать, то работодателю назначат штраф в размере 200 рублей за одну справку 2-НДФЛ. Их должно быть столько, сколько есть зарегистрированных сотрудников на предприятии.

Если говорить об ИП, то им нужно предоставлять декларацию 3-НДФЛ.

Важно! Выплата окончательного сбора производится не сразу, а с определённой периодичностью на протяжении последующего налогового периода. Сначала необходимо погасить половину за срок с января до июня, затем четверть — c июля до сентября, последние 25% — за октябрь. Проигнорировав обязанность о предоставлении отчёта, нарушитель получит штраф 1000 рублей.

Сроком налогообложения считается 12 месяцев, но это не всегда так. Очень часто предприятия или организации регистрируются в реестре инспекции по различным месяцам, из-за чего этот период сокращается. В таком случае все вопросы с налоговыми органами должны быть улажены до окончания текущего года. Если же ИП оформился в декабре, то время продлевается ещё на один месяц. Таким налогоплательщикам нужно предоставлять справку вида 4-НДФЛ сразу после первого месяца получения прибыли, чтобы агенты вычли возможные авансовые погашения. Этот документ необходим и при смене размера прибыли более чем на 50%: если у предпринимателя изменилась прибыль на половину, то он обязан заполнить декларацию и подать её в инспекцию. В противном случае назначат штраф в 200 рублей за один лист.

Декларация для заполнения по истечении налогового периода

Также стоит упомянуть и про иностранных граждан, поскольку в последнее время открывать бизнес не в своей стране стало актуально. Для них всё продумано таким же образом — 1 календарный год налогового периода. Однако заполнять и нести декларацию в ИФНС не нужно, так как эти лица освобождаются от хлопот с платёжным отчётом. У резидентов более благоприятные условия, нежели у предпринимателей Российской Федерации.

В понятии налогового периода нет ничего трудного — это время (для НДФЛ — год), за которое формируется окончательная сумма того или иного налога. Его, как правило, платят не каждый месяц, а по истечении года сразу за все выданные заработные платы. И вот в тот момент, когда установленный законом срок истекает, наступает отчётный период. Он тоже рассчитан на определённый промежуток времени и нужен для того, чтобы предприниматели не только заплатили все налоги за своих сотрудников, но и для предоставления письменной документации. Обычно для этого отводится время до конца апреля следующего года, в течение которого необходимо предоставить декларации на всех сотрудников, чтобы не платить штраф за просрочку.

ДАТА УДЕРЖАНИЯ НДФЛ.

В соответствии с п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате с учетом нюансов, установленных указанным пунктом. (Особенности удержания налога определены в отношении дохода в натуральной форме и дохода в виде материальной выгоды.)

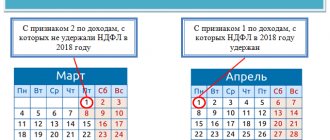

Таким образом, если заработная плата выплачивается не в последний день месяца, за который она начислена, а позднее, дата фактического получения дохода и дата удержания НДФЛ приходятся на разные дни и, вполне возможно, разные отчетные периоды. При оплате отпуска подобная ситуация не возникает, так как дата фактического получения дохода и дата удержания НДФЛ совпадают.

Продолжительность налогового периода по подоходному налогу

На основании ст. 216 НК РФ длительность налогового периода определяется как календарный год. По прошествии него необходимо произвести полную уплату платежей и отчитаться перед государством. Календарный год не всегда может быть полным. Некоторые особенности налогового периода установлены ст. 55 НК РФ. Например, вновь зарегистрированная организация обязана отчитаться с начала деятельности по 31 декабря. При регистрации работодателя в декабре налоговым периодом по НДФЛ становится отрезок времени с начала создания организации до окончания последующего года и др.

Индивидуальные предприниматели, в обязанности которых входит уплата НДФЛ, также берут за основу календарный год.

Отчетность по начисленному НДФЛ прочими лицами

Прочие физические лица, получившие доход, определяемый п. 1 ст. 228 НК РФ, обязаны отчитаться по прошествии налогового периода по НДФЛ, которым считается предыдущий календарный год. Декларация 3-НДФЛ предоставляется ими также до 30 апреля. Погасить налоговые обязательства нужно не позднее 15 июля.

За налоговый период по подоходному налогу у осуществляющих деятельность иностранных граждан, перечисленных в п. 1 ст. 227.1 НК РФ, принимается календарный год. Данные группы лиц не предоставляют декларации по окончании отчетного периода, за исключением случаев, перечисленных в п. 8 ст. 227.1 НК РФ.

Материалы, которые могут помочь в составлении декларации, ищите .

Как вести и сдавать отчетность остальным физлицам

Некоторые виды доходов напрямую не связаны с работодателем либо ведением предпринимательской деятельности. Например, это получение крупных подарков, продажа имущества, выигрыши в лотереи и азартные игры, «авторские» наследников и правопреемников др. Все они перечислены в п. 1 ст. 228 НК РФ. По итогам налогового периода, который тоже составляет календарный год, физлицо обязано самостоятельно отчитаться по ним.

Также до 30 апреля следующего года нужно направить в инспекцию декларацию по форме 3-НДФЛ. А не позднее 15 июля – погасить все налоговые обстоятельства по налогу перед казной.

В п. 1 ст. 227.1 НК РФ перечислена деятельность иностранных граждан, которая может приносить доход. Налоговый период для них по НДФЛ – тоже календарный год. Однако им нет необходимости подавать после окончания отчетного периода декларацию. Исключения названы в пункте 8 этой же статьи.

Таким образом, налоговый период по НДФЛ во всех случаях совпадает с календарным годом. Соответственно, весь 2021 год – это налоговый период по НДФЛ. А для ИП действует механизм авансовых платежей за весь это период и до 15 июля следующего года.

Читать также

27.07.2016

Общий цикл по подоходному налогу

Существует ст. 216 НК РФ, согласно которой длительность налогового периода определена календарным годом. После того, как он заканчивается, необходимо полностью уплатить налог, а также сдать государству отчетность.

Примечательно, что под календарным годом не всегда подразумевают целый год в 365 или 366 дней. Так, если организация или ИП были зарегистрированы в течение этого периода, они должны представить отчетность по НДФЛ за период до 31 декабря. То есть рассматривается тот отрезок времени, который проходит от начала ее деятельности до конца текущего года.

Коммерсанты при расчетах с бюджетом по НДФЛ тоже исходят из календарного года.

Куда будет уплачиваться новый НДФЛ и на какие цели он будет направлен

Для перечисления обычного НДФЛ 13% установлен КБК — 18210102010010000110; для суммы налога с превышения по ставке 15% — КБК 18210102080010000110.

Внимание! Не забудьте, что в 2021 году нужно будет по-новому заполнять платежные поручения.

Налоговые платежи — нецелевые, они распределяются на различные цели расходования бюджетных средств. Но для НДФЛ 15% сделано исключение: это целевой налог. Полученные государством деньги будут направляться на лечение детей с редкими и опасными заболеваниями.

По прогнозам сумма налога, которая будет собрана в течение 2021 года, составит порядка 65 миллиардов рублей. Лекарства, лечение, пребывание в стационаре для тяжелобольных детей обходится очень недешево, и эти средства предназначены на действительно благое дело. Остается надеяться, что они пойдут по назначению, а государство предоставит возможность прозрачного и понятного отслеживания движений этих целевых поступлений.

Сдача отчетности работодателями

Отчетность в налоговый орган нужно представить в обязательном порядке после того, как налоговый период для ИП либо компании закончен. При этом данные налоговые агенты должны отразить доходы своих наемных работников. Для этих целей до недавних пор служила только справка 2-НДФЛ. В ней указывают удержанный и перечисленный в бюджет подоходный налог.

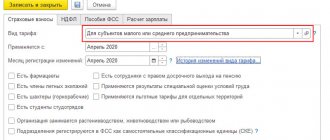

Если рассматривать в этом контексте индивидуального предпринимателя, то в том случае, если он работает на общем режиме, он должен делать за себя в бюджет авансовые платежи по НДФЛ. А для тех ИП, которые выплачивают доходы физлицам либо используют труд привлеченных работников, обязательно выполнение функций налогового агента в течение налогового периода по НДФЛ.

Обязанности налоговых агентов предполагают, что при выплате доходов работнику либо иному физлицу в течение года они исчисляют НДФЛ и удерживают его. После чего перечисляют в бюджет. Если речь идет о заработной плате, то отчисления должны идти каждый месяц – на следующие дни после фактического получения денег, поступления на банковскую карту.

Налоговый период по НДФЛ предполагает сдачу отчетности в инспекцию по доходам работников в срок до 1 апреля следующего года. Если справки поданы несвоевременно, то за каждую единицу документа, который просрочен, наложат штраф в размере 200 рублей. Примечательно, что есть право выбора: сдавать справки в бумажном виде либо с помощью электронной подачи отчетности. Первый вариант закон допускает для небольших компаний, если в них трудится меньше 25 человек.

Отпускные

Отпускные облагаются НДФЛ по стандартным ставкам — 13% и 30% (для нерезидентов).

Бывает, что работник увольняется до того, как успел сходить в отпуск. В этом случае ему выплачивается компенсация за неиспользованные дни отпуска. Эта компенсация также облагается НДФЛ.

Срок уплаты НДФЛ с отпускных или компенсации установлен иной, нежели для заработной платы. Сумму налога нужно перечислить в бюджет в том месяце, когда была произведена выплата. Крайний срок — последний день этого месяца.

Например, работник идет в отпуск 1 июля. По действующим нормам законодательства отпускные нужно выплатить не позднее, чем за 3 дня до отпуска. Соответственно, выплата будет произведена в июне. Значит, НДФЛ нужно перечислить в бюджет не позднее 30 июня.

Рассмотрим расчет НДФЛ с отпускных на примере, данные для которого приведены в следующей таблице.

Таблица. Данные для расчета отпускных и НДФЛ

| Показатель | Значение |

| День выхода в отпуск | 1 июля |

| Размер ЗП работника | 50 000 рублей |

| Расчетный период | июль 2021 — июнь 2021 (12 месяцев) |

| Сумма выплат за расчетный период | 50 000 * 12 = 600 000 рублей |

| Количество дней отпуска | 28 |

| Ставка НДФЛ | 13% |

Отпускные начисляются, исходя из среднедневного заработка и количества дней отпуска. Средний заработок для расчета отпускных исчисляется по формуле: Сумма выплат за расчетный период / 12 месяцев / 29,3 (среднее количество дней в месяце). В нашем примере среднедневной заработок составит: 600 000 / 12 / 29,3 = 1 706,48 рублей.

Подсчитаем отпускные: 1 706,48 * 28 = 47 781,44 рублей.

Рассчитаем сумму НДФЛ с отпускных: 47 781,44 / 100 * 13 = 6 211,59 рублей.

На руки сотрудник перед отпуском получит: 47 781,44 — 6 211,59 = 41 569,85 рублей.

Новая отчетность

Каждый из налоговых агентов по НДФЛ держит отчет перед своей ИФНС. До 2015 года включительно и ранее это приходилось делать только по итогам года путем подачи справок 2-НДФЛ. В 2021 году грянули изменения. С этих пор необходимо сдавать не только указанные справки, но и в ежеквартальном режиме новую форму отчетности – 6-НДФЛ. Этот отчет нужно сдавать и в 2021 году. Более того, в 2021 года введена новая форма расчета 6-НДФЛ.

Причем санкция за просрочку подачи этого расчета в пять раз больше, чем за 2-НДФЛ. И вплоть до заморозки счета в банке.

6-НДФЛ не сдан или сдан с задержкой

Размер штрафа для налогового агента в 2021 году – 1000 руб. за каждый полный или неполный месяц со дня для подачи расчета (п. 1.2 ст. 126 НК РФ). Период просрочки рассчитают начиная с этого дня до даты, когда вы представили расчет (лично, через представителя, по почте или по Интернету).

Если не сдать расчет в течение 10 дней с установленной даты, налоговая инспекция также вправе заблокировать банковский счет налогового агента (п. 3.2 ст. 76 НК РФ).

В 6-НДФЛ недостоверные данные

Штраф за каждый расчет с недостоверными сведениями – 500 руб. Но если вы обнаружили ошибку и сдали уточненный расчет до того, как ее заметили налоговые инспекторы, санкций не будет (ст. 126.1 НК РФ).

Инспекторы могут предъявить штраф из-за любой ошибки в расчете по форме 6-НДФЛ. Неточность в кодах доходов и вычетов, суммовых показателях. Но в некоторых случаях инспекторы снижают штраф, сославшись на смягчающие обстоятельства (п. 1 ст. 112 НК РФ). Это случаи, когда налоговый агент из-за ошибки:

- не занизил налог;

- не создал неблагоприятных последствий для бюджета;

- не нарушил права физических лиц.

К ответственности могут привлечь не только организацию, но и ответственных сотрудников (например, руководителя). Должностному лицу грозит административный штраф от 300 до 500 руб. (ст. 15.6 КоАП РФ). ИП, адвокаты, нотариусы к административной ответственности не привлекаются (ст. 15.3 КоАП РФ).

Сдача отчетности коммерсантами

Как было сказано, налоговый период по НДФЛ для ИП тоже составляет календарный год. Отчет по доходам следует сдавать до 30 апреля следующего года путем подачи декларации 3-НДФЛ.

Правилами уплаты подоходного налога (п. 9 ст. 227 НК РФ) для предпринимателей предусмотрено несколько периодов:

- до 15 июля – 50% годовых авансовых платежей за январь-июнь;

- до 15 октября – 25% за июль-сентябрь;

- до 15 января – 25% за октябрь-декабрь.

Если декларация 3-НДФЛ сдана не вовремя, будет наложен штраф в размере не менее чем 1000 рублей согласно ст. 119 НК РФ.