Новое определение текущего налога на прибыль

Текущий налог на прибыль — это сумма, которая фактически подлежит уплате в бюджет. Он определяется исходя из налоговой базы по налогу на прибыль. Базу по налогу на прибыль определяют как разницу между доходами и расходами.

До 2021 года текущий налог на прибыль рассчитывали из прибыли по бухгалтерским данным, скорректированного на сумму ПНА (ПНО) и величину изменения ОНО (ОНА).В 2021 году текущий налог на прибыль — это сумма налога, рассчитанная в соответствии с Налоговым кодексом.

Теперь берутся за основу только нормы НК РФ. Для расчета налога на прибыль величину налоговой базы умножают на налоговую ставку.

Основная налоговая ставка 20%: 3% — в федеральный бюджет, 17% — в бюджет региона.

Главное, правильно определить налоговую базу.

Напомним, доходы по налогу на прибыль определяют на основании статей 249, 250, 251 НК РФ, расходы — 253, 265, 270 НК РФ.

В них содержатся перечни доходов и расходов от реализации, внереализационных доходов и расходов, которые включаются в налоговую базу. А также перечислены затраты и поступления, которые при подсчете налоговой базы не учитываются.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Доходы, не облагаемые налогом на прибыль

Какие расходы не учитываются

Тезисно

- Общая формула текущего налога на прибыль представляет собой произведение налоговой базы на ставку налога – 20% по двум видам бюджетов (федеральный и региональный).

- Налоговая база определяется разницей доходов и расходов организации, включаемых в расчет. Определять величину налога разрешено по данным налогового или бухгалтерского учета, по выбору.

- В первом случае определяют налоговую базу, руководствуясь статьями НК РФ, а затем умножают на ставку.

- Во втором случае рассчитывают условный расход (или доход) умножением бухгалтерской прибыли на ставку. Затем определяют расчетную разницу между постоянными налоговыми доходами и расходами, учитывают изменения ОНА и ОНО. К этим суммам также применяют ставку 20% и корректируют условный расход (доход) на полученные значения.

- Корректное ведение БУ и НУ должно дать одно и тот же результат при расчете текущего налога на прибыль в обоих случаях.

Два варианта определения текущего налога на прибыль

ПБУ18/02 предусматривает два варианта, по которым можно определить величину текущего налога:

- способ отсрочки — по данным бухучета;

- балансовый метод — по данным, отраженным в налоговой декларации.

В любом случае величина текущего налога на прибыль, отраженная в бухучете, должна равняться сумме, вписанной в налоговую декларацию по строке 180.

Правила, по которым происходит исчисление налога, содержит ПБУ 18/02. Изменения в этот документ внес Минфин приказом от 20 ноября 2018 г. № 236н. Налог на прибыль отражается в бухгалтерской отчетности, в отчете о финансовых результатах. Его форма тоже была изменена приказом Минфина от 19 апреля 2021 г. № 61н.

Доходы (расходы) от обычных видов деятельности

Строка 2110 Выручка

- Кт оборот 90.01 минус Дт оборот 90.03 НДС минус Дт оборот 90.04 акцизы.

Строка 2120 Себестоимость продаж

Строка 2100 Валовая прибыль (убыток)

- стр. 2110 «Выручка» минус стр. 2120 «Себестоимость продаж».

Строка 2210 Коммерческие расходы

Строка 2220 Управленческие расходы

Строка 2200 Прибыль (убыток) от продаж

- Сумма строк:

- стр. 2100 «Валовая прибыль»;

- стр. 2210 «Коммерческие расходы»;

- стр. 2220 «Управленческие расходы».

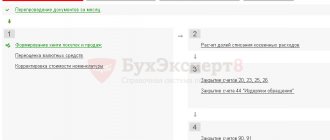

Текущий налог на прибыль методом отсрочки

Текущий налог на прибыль, определяемый методом отсрочки (то есть по-старому) формируется на отдельном субсчете к счету 68. Его сумма будет состоять из условного расхода или дохода, постоянного налогового расхода или дохода (ПНР и ПНД), а также отложенного налогового актива и отложенного налогового обязательства (ОНА и ОНО). В этом случае все показатели отражаем так же, как делали раньше. Отложенные налоги и обязательства отражайте по счету 09 или 77 в корреспонденции со счетом 68. Условный расход, ПНР и ПНД – на счетах 68 и 99.

Не будем приводить громоздкую формулу. Все ясно по содержанию бухгалтерских проводок:

- Дебет 99 Кредит 68

- отражен условный расход по налогу на прибыль;

- отражен постоянный налоговый расход;

- отражен постоянный налоговый доход;

- отражен отложенный налоговый актив;

- отражено отложенное налоговое обязательство.

Расчет строки 2410 «Отчета о финансовых результатах»

Выбор способа формирования суммы ТНП фиксируют в учетной политике компании. В любом случае показатель в этой строке должен совпадать с суммой ННП. Наличие ПНО/ПНА и ОНО/ОНА отражается в сумме ТНП необходимыми правками. Для этого в строке 2421 отчета в порядке справочной информации указывают сведения о ПНО и ПНА.

В бухучете ПНО указывают по дебету сч. 99/ПНО-ПНА с кредита сч. 68/ННП, соответственно ПНА отражается по кредиту сч. 99/ПНО-ПНА.

Стр. 2421 = Д/об 99/ПНО – К/об 99/ПНА

Превышение кредитовой суммы свидетельствует о наличии ПНА, она прописывается в стр. 2421 без скобок.

Трансформации ОНО фиксируют в стр. 2430. Это разница между оборотами по кредиту и дебету сч. 77, корреспондирующегося со сч. 68/ННП.

Стр. 2430 = К/об 77 – Д/об 77

Если кредитовый оборот больше суммы по дебету, то величина превышения указывается в строке в круглых скобках.

Изменения ОНА рассчитывают между дебетовым и кредитовым оборотами по сч. 09.

Стр. 2450 = Д/об 09 – К/об 09

Превышение дебетового оборота говорит о наличии ОНА и в отчете эту сумму прибавляют к условному расходу по ННП, а превышение оборота по кредиту фиксируется в строке в скобках.

Рассмотрим, как отразить величину ТНП в «Отчете о финрезультатах» на примере заполнения отчета компанией по предложенным исходным данным бухучета.

Текущий налог на прибыль балансовым методом

Текущий налог на прибыль при использовании балансового метода перенесите из декларации по налогу на прибыль и отразите проводкой по дебету 99 и кредиту 68.

Условный расход или доход, ПНР, ПНД на счетах бухучета не отражайте.

А вот отложенные налоги нужно отражать в свернутом виде по счету 09 или 77 в корреспонденции со счетом 99.

Бухгалтерские проводки будут такие:

- Дебет 99 Кредит 68

- отражен текущий налог на прибыль;

- отражен отложенный налоговый актив;

- отражено отложенное налоговое обязательство.

Раздел Справочно

Строка 2510 Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода

- справочно информация о дооценке (уценке) ОС и НМА, отнесенную к добавочному капиталу:

Строка 2520 Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода

- справочно информация о иных операциях, относящихся к добавочному капиталу:

- Кт 83.02 + Кт 83.03 + Кт 83.09.

Строка 2500 Совокупный финансовый результат периода

- Сумма строк:

- стр. 2400 «Чистая прибыль»;

- стр. 2510 «Результат от прочих операций, не включаемый в чистую прибыль (убыток) период»;

- стр. 2520 «Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода»;

Строка 2900 Базовая прибыль (убыток) на акцию

- только АО – размер прибыли на обыкновенную акцию.

Строка 2910 Разводненная прибыль (убыток) на акцию

- только АО – размер возможного снижения прибыли на обыкновенную акцию.

Т.И. Юркова, С.В.

Кто и когда его заполняет

Данный отчет должен быть представлен в общем комплекте бухгалтерской отчетности. Его заполняют все юридические лица (вне зависимости от используемой схемы налогообложения). Лицами, освобожденными от его формирования, являются:

- Физические лица, осуществляющие так называемую частную практику.

- Бюджетные организации.

- Страховые компании.

- Кредитные предприятия.

- Религиозные организации.

- Индивидуальные предприниматели.

Заполняется данный документ один раз в год – в конце отчетного периода. В нем учитываются данные не только за текущий год (называемый отчетным), но и за предыдущий. Заполняется эта отчетность бухгалтером. При этом отчет формируется для организации в целом, даже если у нее есть обособленные подразделения (например, филиалы).

Он предоставляется в налоговую организацию по месту регистрации компании не позднее чем через 90 дней после окончания отчетного периода.

Посмотреть порядок заполнения бланка бухгалтерского баланса в 2016 году можно здесь. Если вас интересует, как заполнять отчет о движении денежных средств, прочтите эту статью.

Порядок заполнения Бухгалтерского баланса

Форма Бухгалтерского баланса утверждена приказом Минфина России от 2 июля 2010 г. № 66н.

| Название статей баланса | Код строки1 | Счета бухгалтерского учета (в частности) |

| I. Внеоборотные активы | ||

| Нематериальные активы | 1110 | Разница между остатками по счетам: – 04 «Нематериальные активы» (без учета расходов на НИОКР) – 05 «Амортизация нематериальных активов» (без учета расходов на НИОКР) – остаток по счету 97 «Расходы будущих периодов» (в части разового платежа за право пользования результатами интеллектуальной деятельности и средствами индивидуализации при условии, что период списания этих расходов превышает 12 месяцев после отчетной даты или продолжительность операционного цикла, если он больше 12 месяцев) |

| Результаты исследований и разработок | 1120 | Разница между остатками по счетам: – 04 «Нематериальные активы» (в части расходов на НИОКР с зарегистрированными исключительными правами и (или) подлежащих правовой охране) – 05 «Амортизация нематериальных активов» (в части расходов на НИОКР с зарегистрированными исключительными правами и (или) подлежащих правовой охране) |

| Нематериальные поисковые активы | 1130 | Остаток по счету 08 (в части расходов на освоение полезных ископаемых). Эти расходы в дальнейшем могут быть квалифицированы как нематериальные активы |

| Материальные поисковые активы | 1140 | Остаток по счету 08 (в части расходов на освоение полезных ископаемых). Эти расходы в дальнейшем могут быть квалифицированы как основные средства |

| Основные средства | 1150 | Разница между остатками по счетам: – 01 «Основные средства» – 02 «Амортизация основных средств» (без учета амортизации, начисленной по объектам доходных вложений в материальные ценности, отраженных по строке 1140) – остаток по счету 07 «Оборудование к установке» (в части расходов на незавершенное строительство) – остаток по счету 08 «Вложения во внеоборотные активы» (в части расходов на незавершенное строительство) – остаток по счету 97 «Расходы будущих периодов» (в части регулярных крупных затрат, возникающих через определенные длительные временные интервалы (более 12 месяцев) на протяжении срока эксплуатации объекта основных средств, на проведение его ремонта и на иные аналогичные мероприятия (например, проверку технического состояния)) |

| Доходные вложения в материальные ценности | 1160 | Разница между остатками по счетам: – 03 «Доходные вложения в материальные ценности» – 02 «Амортизация основных средств» (в части амортизации, начисленной по этим объектам) |

| Финансовые вложения | 1170 | Сальдо по счетам: – 58 «Финансовые вложения» в части долгосрочных вложений (минус сальдо по счету 59 «Резервы под обесценение финансовых вложений», относящееся к долгосрочным финансовым вложениям) – 55 «Специальные счета в банках», субсчет 3 «Депозитные счета» (в части долгосрочных вложений и депозитов на срок более года, если по ним начисляют проценты) – 73 «Расчеты с персоналом по прочим операциям» (в части процентных займов со сроком возврата по истечении 12 месяцев после отчетной даты) |

| Отложенные налоговые активы | 1180 | Сальдо по счету 09 «Отложенные налоговые активы» |

| Прочие внеоборотные активы | 1190 | Сальдо по счетам: – 07 «Оборудование к установке» (за исключением расходов на незавершенное строительство)2 – 08 «Вложения во внеоборотные активы» (за исключением расходов на незавершенное строительство) – прочие внеоборотные активы, не нашедшие отражения по другим группам статей раздела «Внеоборотные активы» |

| Итого по разделу I | 1100 | Сумма строк: 1110, 1120, 1130, 1140, 1150, 1160, 1170, 1180, 1190 |

| II. Оборотные активы | ||

| Запасы | 1210 | Сальдо по счетам: – 10 «Материалы» – 11 «Животные на выращивании и откорме» – 20 «Основное производство» – 21 «Полуфабрикаты собственного производства» – 23 «Вспомогательные производства» – 29 «Обслуживающие производства и хозяйства» – 41 «Товары» (минус кредитовое сальдо по счету 42 «Торговая наценка», если товары учитываются в продажных ценах) – 43 «Готовая продукция» – 44 «Расходы на продажу» – 45 «Товары отгруженные» – 46 «Выполненные этапы по незавершенным работам» – 97 «Расходы будущих периодов» (кроме расходов, отраженных по строкам 1110 и 1150 баланса) – 15 «Заготовление и приобретение материальных ценностей» – плюс (минус) дебетовое (кредитовое) сальдо по счету 16 «Отклонение в стоимости материальных ценностей» – минус кредитовое сальдо по счету 14 «Резервы под снижение стоимости материальных ценностей» |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | Сальдо по счету 19 «Налог на добавленную стоимость по приобретенным ценностям» |

| Дебиторская задолженность | 1230 | Остаток по дебету счетов: – 60 «Расчеты с поставщиками и подрядчиками» (дебиторская задолженность поставщиков по уплаченным организацией авансам отражается за минусом НДС)3 – 62 «Расчеты с покупателями и заказчиками» – 71 «Расчеты с подотчетными лицами» – 73 «Расчеты с персоналом по прочим операциям» (кроме процентных займов) – 75 «Расчеты с учредителями» – 76 «Расчеты с разными дебиторами и кредиторами» (суммы НДС, начисленные с авансов, не учитываются) – 68 «Расчеты по налогам и сборам» – 69 «Расчеты по социальному страхованию и обеспечению» – минус сальдо по счету 63 «Резервы по сомнительным долгам» |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | Сальдо по счетам: – 58 «Финансовые вложения» в части краткосрочных вложений (минус сальдо по счету 59 «Резервы под обесценение финансовых вложений», относящееся к краткосрочным финансовым вложениям) – 73 «Расчеты с персоналом по прочим операциям» (в части процентных займов со сроком возврата менее 12 месяцев после отчетной даты) |

| Денежные средства и денежные эквиваленты | 1250 | Сальдо по счетам: – 50 «Касса» (за исключением остатка по субсчету «Денежные документы») – 51 «Расчетные счета» – 52 «Валютные счета» – 55 «Специальные счета в банках» (за исключением сумм, учтенных в составе финансовых вложений) – 57 «Переводы в пути» |

| Прочие оборотные активы | 1260 | Сальдо по дебету счетов: – 50 «Касса» (в части остатка по субсчету «Денежные документы») – 79 «Внутрихозяйственные расчеты» (в части расчетов по договору доверительного управления имуществом) – 94 «Недостачи и потери от порчи ценностей» – прочие оборотные активы, не нашедшие отражения по другим группам статей раздела «Оборотные активы» |

| Итого по разделу II | 1200 | Сумма строк: 1210, 1220, 1230, 1240, 1250, 1260 |

| Баланс | 1600 | Сумма строк: 1100 и 1200 |

| III. Капитал и резервы4 | ||

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 | Сальдо по счету 80 «Уставный капитал»5 |

| Собственные акции, выкупленные у акционеров | 1320 | Сальдо по дебету счета 81 «Собственные акции (доли)»6 |

| Переоценка внеоборотных активов | 1340 | Сальдо по счетам: – 83 «Добавочный капитал» (в части переоценки основных средств) – 84 «Нераспределенная прибыль (непокрытый убыток)» (в части переоценки основных средств) |

| Добавочный капитал (без переоценки) | 1350 | Сальдо по счету 83 «Добавочный капитал» (без учета переоценки) |

| Резервный капитал | 1360 | Сальдо по счету 82 «Резервный капитал» |

| Нераспределенная прибыль (непокрытый убыток) | 1370 | Сальдо по счету 84 «Нераспределенная прибыль (непокрытый убыток)»7 (без учета переоценки), сальдо по счету 99 «Прибыли и убытки» (в промежуточной отчетности) |

| Итого по разделу III | 1300 | Сумма строк: 1310, 1320, 1340, 1350, 1360, 1370 |

| IV. Долгосрочные обязательства | ||

| Заемные средства | 1410 | Сальдо по счету 67 «Расчеты по долгосрочным кредитам и займам» (сумма основного долга и начисленных процентов. Исключение – проценты, срок уплаты которых на отчетную дату составляет менее 12 месяцев. При необходимости проценты отражаются обособленно как расшифровка строки 1410 или 1510)8 |

| Отложенные налоговые обязательства | 1420 | Сальдо по счету 77 «Отложенные налоговые обязательства» |

| Оценочные обязательства | 1430 | Сальдо по счету 96 «Резервы предстоящих расходов» (в части резервов, созданных под события, которые наступят не ранее чем через год) |

| Прочие обязательства | 1450 | Остаток по кредиту счетов: – 60 «Расчеты с поставщиками и подрядчиками» – 62 «Расчеты с покупателями и заказчиками» (кредиторская задолженность перед покупателями по полученным организацией авансам отражается в балансе за минусом НДС) – 73 «Расчеты с персоналом по прочим операциям» – 75 «Расчеты с учредителями» – 76 «Расчеты с разными дебиторами и кредиторами» (в части долгосрочной кредиторской задолженности; суммы НДС, начисленные с авансов, не учитываются) – 86 «Целевое финансирование» (в части долгосрочной кредиторской задолженности) |

| Итого по разделу IV | 1400 | Сумма строк: 1410, 1420, 1430, 1450 |

| V. Краткосрочные обязательства | ||

| Заемные средства | 1510 | Сальдо по счету 66 «Расчеты по краткосрочным кредитам и займам» (сумма основного долга, а также начисленных процентов. При необходимости проценты отражаются обособленно как расшифровка строки 1510)8 |

| Кредиторская задолженность | 1520 | Остаток по кредиту счетов: – 60 «Расчеты с поставщиками и подрядчиками» – 62 «Расчеты с покупателями и заказчиками» (кредиторская задолженность перед покупателями по полученным организацией авансам отражается в балансе за минусом НДС) – 70 «Расчеты по оплате труда» – 68 «Расчеты по налогам и сборам» – 69 «Расчеты по социальному страхованию и обеспечению» в части задолженности» – 71 «Расчеты с подотчетными лицами» – 73 «Расчеты с персоналом по прочим операциям» – 75 «Расчеты с учредителями» – 76 «Расчеты с разными дебиторами и кредиторами» (в части краткосрочной кредиторской задолженности; суммы НДС, начисленные с авансов, не учитываются) |

| Доходы будущих периодов | 1530 | Сальдо по счету 98 «Доходы будущих периодов» Остаток по кредиту счета 86 «Целевое финансирование» (в части целевого бюджетного финансирования, грантов, технической помощи и т. п.) |

| Оценочные обязательства | 1540 | Сальдо по счету 96 «Резервы предстоящих расходов» (в части резервов, созданных под события, которые наступят в течение года) |

| Прочие краткосрочные обязательства | 1550 | Сальдо по счетам: – 79 «Внутрихозяйственные расчеты» (в части расчетов по договору доверительного управления имуществом) – 86 «Целевое финансирование» (в части краткосрочной кредиторской задолженности) – иные краткосрочные обязательства, не нашедшие отражения по другим группам статей раздела «Краткосрочные обязательства» |

| Итого по разделу V | 1500 | Сумма строк: 1510, 1520, 1530, 1540, 1550 |

| Баланс | 1700 | Сумма строк: 1300, 1400, 1500 |

1 Коды строк Бухгалтерского баланса указаны в соответствии с приложением 4 к приказу Минфина России от 2 июля 2010 г. № 66н. Графу с кодами нужно добавить в форму баланса самостоятельно при сдаче отчетности в Росстат или другие органы исполнительной власти. Например, в налоговую инспекцию. Такой вывод следует из пункта 5 приказа Минфина России от 2 июля 2010 г. № 66н.

2 В случае если показатели по счетам 07 и 08 существенны, то по строке «Прочие внеоборотные активы» они не отражаются. Соответствующие суммы организация указывает по отдельным строкам баланса, которые вводит самостоятельно.

3 При выдаче авансов, связанных со строительством объектов основных средств, погашение стоимости которых осуществляется в сроки, превышающие 12 месяцев, суммы авансов отражаются в разделе I «Внеоборотные активы» (письмо Минфина России от 11 апреля 2011 г. № 07-02-06/42).

4 Некоммерческие организации III раздел баланса именуют «Целевое финансирование». И включают в него показатели «Паевой фонд», «Целевой капитал», «Целевые средства», «Фонд недвижимого и особо ценного движимого имущества», «Резервный и иные целевые фонды». Об этом сказано в примечании 6 к Бухгалтерскому балансу, утвержденному приказом Минфина России от 2 июля 2010 г. № 66н.

По группе статей «Целевые средства» некоммерческие организации отражают:

- не использованные на отчетную дату целевые средства, предназначенные для обеспечения основной уставной деятельности (отраженные в Отчете о целевом использовании полученных средств);

- чистую прибыль (убыток) от предпринимательской деятельности, сформированной за отчетный год и предназначенной на финансирование основной уставной деятельности.

Такой порядок приведен в пункте 15 Информации Минфина России от 24 декабря 2007 г.

5 Если в ЕГРЮЛ уже внесены изменения в устав, в балансе отражается сумма уставного капитала, зафиксированная в учредительных документах по состоянию на отчетную дату. Если изменения в уставе еще не зарегистрированы, увеличение уставного капитала следует отражать по отдельной статье в разделе «Капитал и резервы» Бухгалтерского баланса.

Так сказано в рекомендациях из приложения к письму Минфина России от 6 февраля 2015 г. № 07-04-06/5027.

6 Собственные акции отражаются в Балансе в круглых скобках (без знака минус).

7 Дебетовое сальдо по счету 84, означающее убыток, показывается в пассиве Баланса в качестве отрицательной (вычитаемой) величины в круглых скобках (без знака минус).

8 Организация должна расшифровывать показатели с учетом существенности. Отражать проценты по кредитам и займам можно так же как расшифровку показателя в отдельной строке (1450 – по долгосрочным кредитам и займам, в строке 1520 – по краткосрочным). Минфин России рекомендует обособлять проценты (письмо от 24 января 2011 г. № 07-02-18/01) и не уточняет, как это делать. При этом сами полученные кредиты (займы) не являются доходом, а возврат основного долга – не расход. Проценты же являются расходом (п. 3 и 11 ПБУ 10/99).

Как найти прибыль (убыток) до налогообложения: формула и расчеты

Расчет прибыли (убытка) до налогообложения – один из основных процессов бухгалтерских финансовых подсчетов. Прибыль – это один из важнейших экономических показателей работы предприятия.

Коммерческими называются те организации, где получение прибыли – это главная задача. Те компании, для которых доход не есть приоритет, являются некоммерческими.

Определение чистой прибыли

Чистая прибыль – доля полученных предприятием или организацией средств, которая остается в свободном распоряжении компании. Она остается после того, как все необходимые отчисления по налогам, кредитам и расходам будут сделаны и учтены.

Понятие чистой прибыли часто путают с прибылью экономической, но делать этого категорически нельзя. Чистой прибылью называют те доходы, которые идут во благо предприятия и направляющуюся на: инвестирование в основные фонды, вложение оборот компании, необходимую реорганизацию.

Предоставление отчета в органы и возможные штрафы

Документ необходимо сдать в инспекцию в составе остальной годовой бухгалтерской отчетности. По федеральным законам и НК РФ срок предоставления – не позднее, чем через 3 месяца с момента окончания отчетного года.

Данный отчет формируется также в составе промежуточной отчетности. Срок формирования промежуточного варианта составляет не более 30 дней после окончания отчетного года.

Однако этот вариант не сдается в инспекцию (несмотря на необходимость формирования, зафиксированную законами РФ).

Чаще всего к организациям, не выполняющим условия законодательства, применяются штрафы. Если до 2013 года организации, применяющие УСН, не вели учет, то теперь они обязаны это делать – к ним применяются те же законодательные нормы, что и к компаниям, работающим по другим системам налогообложения.

В процессе заполнения документа у бухгалтеров зачастую возникают проблемы, связанные с отнесением расходов и доходов в определенные графы, а также расчетом сумм налогов и процентов по кредитам. Тщательный подход к заполнению документации позволит избежать штрафов и наказаний, которые применяются согласно законодательству РФ. Этот документ является полезным для выявления резервов повышения эффективности деятельности всей компании.

Новый вид актива

С 2021 года в ПБУ 16/02 «Информация по прекращаемой деятельности» (утв. приказом Минфина России от 02.07.2002 № 66н) приказом Минфина России от 05.04.2019 № 54н введен новый вид активов организации – долгосрочные активы к продаже.

Прибыль (убыток), связанную с долгосрочными активами к продаже (в т. ч. создание и изменение величины резерва под снижение стоимости, результат продажи), отражают отдельной статьей либо включают в другую статью отчета. Например, «Прочие расходы», «Прочие доходы».

Бесплатная юридическая консультация онлайн

Привлечение адвокатов к правовым спорам обусловлено необходимостью полноценной защиты личных интересов граждан. Как показывает практика, граждане избегают юридической помощи с целью финансовой экономии, но на практике это связано с большими затратами. Даже граждане, имеющие образование юриста, не всегда успевают за актуальными изменениями законодательства, поэтому целесообразно будет воспользоваться консультацией квалифицированного специалиста.

Удобство заключается в том, что проводиться консультация юриста бесплатно и онлайн. Где и как получить бесплатную юридическую консультацию?

предоставляется на всей территории Российской Федерации. Воспользоваться поддержкой могут граждане, резиденты государства, а также нерезиденты страны, которые временно проживают в РФ. Более того, консультировать заинтересованных лиц юристы могут и за пределами России, но только в рамках отечественного законодательства.

Предоставляется юридическая консультация бесплатно онлайн круглосуточно, независимо от выходных и праздничных дней.

Оперативность ответа специалистов на сайте составляет до 15 минут.

Регистрироваться на интернет-портале не нужно и можно направить личное обращение анонимно.

Внимание! Юрист онлайн дает ответы на вопросы и продолжает поддерживать клиента при наличии дальнейших трудностей. Консультации юристов можно получить следующими способами: воспользоваться службой онлайн-чата; составить форму обращения в службе обратной связи; выполнить звонок на горячую линию.

Расчет прибыли (убытка) до налогообложения

Сумма, которая получается из расчета валовой прибыли минус общая сумма непроизводственных расходов. К ним относятся:

- расходы по сбыту продукции;

- административные;

- управленческие.

Этот вид доходов имеет второе название «операционная прибыль». Она рассчитывается для покрытия постоянных операционных расходов организации, учитывая любые займы, лизинг (оперативный и финансовый).

Полная формула расчета выглядит следующим образом:

Прибыль (убыток) от продаж + Доходы от участия в других организациях – Проценты к уплате + Проценты к получению + Прочие доходы – Прочие расходы = Прибыль (убыток) до налогообложения. Итоговые суммы должны заноситься в строку 2300 упомянутого Отчёта.

Сама по себе прибыль – тоже объект, на который налагается налог, уплата которого является обязательной.

Доход рассчитывается по-разному для российских и иностранных предприятий и организаций, безразлично от того, входят ли они в налоговую

консолидацию или нет.

Бизнес без вложений. по шагам.

Женский бизнес — с чего начать ?

Прочитайте о спецрежимах налогообложения в России.

Составляем бухгалтерскую отчетность на УСН: форма № 2

Где брать числовые данные для заполнения формы № 2 Показатели для заполнения формы № 2 не являются остатками по счетам бухучета на конец года. В большинстве случаев в Отчет нужно вписывать дебетовый оборот по конкретному счету (или субсчету) либо сумму оборотов по нескольким счетам, не имеющим остатка на конец года.

Поэтому далее мы будем рассматривать каждую строку Отчета, поясняя, откуда брать информацию. И для каждой строки будем указывать код, установленный приложением № 4 к приказу № 66н. Какие строки Отчета заполняются на основании данных счета 90 Выручка (код 2110).

Отметим, что весь Отчет заполняется «по отгрузке».

То есть вы принимаете во внимание начисленные величины, отраженные в бухучете, факт оплаты (или неоплаты) значения не имеет.

Таким образом, размер выручки, отраженной в Отчете, у вас не будет совпадать с той суммой дохода, которую по итогам года вы подсчитали в Книге учета доходов и расходов.