Понятия «кредит» и «заём»

Учет кредитов и займов в бухгалтерском учете регламентируется ПБУ 15/2008. Документ бухгалтеру следует периодически перепроверять, т. к. изменения, которые в него вносятся, влекут за собой внесение корректировок в учет. Важно понимать разницу между понятиями «кредит» и «займ». Кредит может выдаваться только специализированной организацией, которая имеет лицензию на такой вид деятельности, например, банк (п. 1 ст. 819 ГК РФ). Выдается он только в денежной форме и только под проценты. Займ может быть выдан любой организацией, ИП или физлицом. Ограничений по форме выдачи для него нет: это может быть как денежная форма, так и вещественная. Процентов за пользование он может не иметь.

Начисление займа, предоставленного организации или стороннему физическому лицу

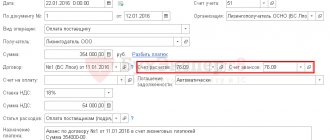

При перечислении суммы займа на расчетный счет организации (или стороннего физического лица) в банковской выписке, формируемой в 1С Бухгалтерия 8.3 в графе «Вид операции» нужно выбрать вид «Выдача займа контрагенту». При этом в графе «Счет расчетов» будет автоматически указан счет 58.03 «Предоставленные займы». В графе «Договор» нужно указать договор займа, который мы создавали контрагенту на предыдущем этапе.

В графе «Статья расходов» указываем статью ДДС «Предоставление займов другим лицам».

Краткосрочные и долгосрочные займы

Учет займов в бухгалтерском учете зависит от времени его использования заемщиком. Для ведения расчетов по краткосрочным займам (выданным на срок до 1 года) используется счет 66. Для долгосрочных (выданных на срок более 1 года) используется счет 67. Если случается так, что долгосрочные погашаются меньше чем за 365 дней, то их необходимо переводить на счет 66.

Учет займов в бухгалтерском учете следует разделять в аналитике:

- по видам поступивших средств;

- по источникам средств;

- по основным и дополнительным затратам.

Возврат займа, предоставленного организации или стороннему физическому лицу

При выборе «Вида операции» — «Возврат займа контрагентом», в графе «Счет расчетов» автоматически указывается счет 58.03. В графе «Статья доходов» нужно указать статью ДДС, у которой «Вид движения» будет — «Поступления от погашения займов, от продажи долговых ценных бумаг». Если такой статьи в списке нет, создайте ее. Создадим ее и назовем «Поступление от погашения займов». После создания новой статьи ДДС программа предложит использовать ее по умолчанию в определенных операциях. Чтобы данная статья указывалась в документах этого вида, соглашаемся.

Проводки по кредитам и займам

Затраты отражаются в составе прочих расходов предприятия. Если они были получены для инвестиционной деятельности предприятия, то затраты по ним включаются в стоимость создаваемого актива до момента ввода этого актива в эксплуатацию (данное условие не применяется для малого бизнеса на УСН).

Проводки по кредиту в этой статье подразумевают проводки по займу, т. к. коммерческие организации, как уже говорилось, кредиты выдавать не могут.

К счетам 66 и 67 необходимо завести субсчета для учета суммы основного долга и задолженности по процентам. Например, для учета основного долга использовать счет 66-1 (67-1), для учета долга по процентам — счет 66-2 (67-2).

Получен кредит, проводка:

- Дебет 51, 50, 41, 08, 10 Кредит 66-1, 67-1 — получен займ (долгосрочный кредит, проводки);

- Дебет 91-2 Кредит 66-2, 67-2 — суммы основных затрат включены в состав операционных расходов;

- Дебет 67-1 Кредит 66-1 — долгосрочный займ переведен в краткосрочный;

- Дебет 91-2 Кредит 60, 76 — учтены суммы дополнительных затрат;

- Дебет 60, 76 Кредит 51 — оплачены суммы дополнительных затрат.

Погашен кредит, проводка:

- Дебет 66-1, 67-1 Кредит 51, 50, 41, 08, 10 — погашен займ (погашение кредита, проводки);

- Дебет 66-2, 67-2 Кредит 51 — погашены проценты по займам.

Точных указаний о том, какую дату нужно указать при отражении задолженности, Положение ПБУ 15/2008 не содержит. Как правило, бухгалтеры используют дату подписания договора или дату фактического поступления займа. И тот и другой варианты являются правильными. При получении займа в натуральной форме с точки зрения налогообложения разницы нет. Но некоторые нюансы стоит отметить.

Выдача займа контрагенту: нормативное регулирование

По договору займа одна сторона передает другой стороне деньги (либо другие материальные ценности), а вторая сторона обязуется вернуть их (либо эквивалент) через определенный срок (ст. 807 ГК РФ).

Заимодавец-юридическое лицо заключает в письменной форме договор займа (ст. 808 ГК РФ), в котором указывает (ст. 807, 809 ГК РФ):

- сумму и срок договора;

- размер процентов, порядок их расчета и уплаты;

- другие условия — по заявлению одной из сторон (п. 1 ст. 432 ГК РФ).

Если в договоре не указан размер процентов, они рассчитываются в размере ключевой ставки Банка России, действовавшей в периоды начисления процентов (п. 1 ст. 809 ГК РФ).

Проценты исчисляются со дня, следующего за днем предоставления займа (ст. 191 ГК РФ), до дня его возврата (включительно).

БУ. Предоставленные другим организациям процентные займы относятся к финансовым вложениям (п. 3 ПБУ 19/02).

Проценты по займу:

- относятся к прочим доходам организации (п. 34 ПБУ 19/02, п. 7 ПБУ 9/99);

- начисляются за каждый истекший месяц в соответствии с условиями договора и признаются в доходах в течение срока договора ежемесячно независимо от фактической выплаты (п. 16 ПБУ 9/99).

Беспроцентные займы не соответствуют определению финансовых вложений, т. к. не приносят экономической выгоды (п. 2 ПБУ 19/02) и отражаются в составе дебиторской задолженности на счете 76 «Расчеты с разными дебиторами и кредиторами». Счет 58 «Предоставленные займы» в данном случае неприменим.

НУ. Банковские проценты признаются в составе внереализационных доходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от фактической выплаты (п. 6 ст. 250, п. 6 ст. 271, п. 4 ст. 328 НК РФ).

УСН. Проценты по займу признают в составе доходов на дату фактического получения (п. 6 ст. 250, п. 1 ст. 346.17 НК РФ).

НДС. Выдача займов не признается объектом обложения НДС (пп. 1 п. 2 ст. 146, пп. 1 п. 3 ст. 39 НК РФ, Письма ФНС РФ от 29.04.2013 N ЕД-4-3/7896, Минфина РФ от 29.11.2010 N 03-07-11/460).

Начисление процентов по договору займа относится к операциям, не облагаемым (освобождаемым) от НДС (пп. 15 п. 3 ст. 149 НК РФ).

Подробнее Выданные займы: общие вопросы учета

Особенности займа в натуральной форме

При получении займа в натуральной форме предприятие бывает вынуждено приобретать расходные материалы или основные средства, сопутствующие для использования полученного займа. Принимать к учету их следует в сумме фактических затрат без включения НДС. При возврате себестоимость имущества необходимо рассчитать равной расходам на момент их приобретения. Таким образом возникнет ценовая разница между полученными и возмещаемыми активами заемщику.

Данную разницу бухгалтеру необходимо включить в состав прочих расходов или доходов:

- Дебет 91-2 Кредит 66, 67 — списана ценовая разница, возникшая в результате роста стоимости имущества;

- Дебет 66, 67 Кредит 91-1 — списана ценовая разница, возникшая в результате снижения стоимости имущества.

Договор займа с организацией или сторонним физическим лицом

Чтобы создать договор займа в 1С Бухгалтерия 8.3 необходимо в списке договоров контрагента, которому будет выдан займ добавить договор соответствующего типа. Для этого в панеле разделов заходим в раздел «Справочники» и открываем справочник «Контрагенты». Открываем нужного нам контрагента (или создаем его), переходим на закладку «Договоры» и нажимаем кнопку «Создать».

В открывшемся окне нужно указать: нашу организацию, контрагента, номер, наименование договора и его дату. В графе

вид договора выбираем «Прочее». Нажимаем кнопку «Записать».

Контрольные моменты при учете займа

Есть нюансы, которые следует учитывать:

- Начисленные проценты должны соответствовать ставке рефинансирования, установленной ЦБ на период списания.

- Суммы и условия списания процентов должны быть сопоставимы кредитным обязательствам и займам по условиям договоров.

- Налоговая разница и суммы налоговых обязательств должны быть рассчитаны в соответствии с ПБУ 15/2008 и отражены в бухгалтерском учете и отчетной документации.

Бухгалтеру следует следить за изменениями нормативных документов, так как законодательно могут вводиться новые правила, регулирующие учет кредитов и займов, отменяющие ранее действующие. Если бухгалтерский учет кредитов и займов будет выполнен неверно, то налоговиками это может быть расценено как неверное ведение бухучета с применением соответствующих штрафных санкций.

Бухучет займа сотрудникам

Помимо прочего, организация также имеет право выдавать займ сотруднику. Используется для этого дебетовый счет 73 — выдача займа; кредит — возврат. Проценты, которые начисляются в момент займа, фиксируются на этих же счетах.

Однако в случае, если сотруднику выдается беспроцентный займ, то у него образуется выгода в виде экономии на процентах. Это становится следствием того, что организация, исполняющая роль налогового агента, должна удерживать НДФЛ и перечислять его в бюджет в размере 35%. Если же ставка, под которую выдается сумма, не установлена, это не означает ее отсутствие. В этом случае она равна стандартной ставке рефинансирования.

Помимо этого, всегда нужно учитывать несколько нюансов при выдаче долга сотруднику:

- договор должен быть составлен в свободной и письменной форме

- исчисление срока действия договора и датой его заключения является фактическая передача денежных средств

- допускается выдача исключительно в рублях — иные валюты доступны только для кредитной организации

При составлении договора нужно также обязательно правильно сформулировать и указать цель выдачи займа. При ее отсутствии фирма имеет полное право оформить отказ.

Что такое материальная выгода заемщика от экономии на процентах

В связи с выдачей займов без процента или по весьма небольшой ставке возникает понятие материальной выгоды заемщика за счет экономии на выплате процентов. По определению Налогового кодекса, материальную выгоду заемщик получает в том случае, если процент по его займу меньше 2/3 от ставки рефинансирования Центробанка. На сегодняшний день она составляет 7.75 %, а 2/3 от нее — 5.16%. Если заемщик взял займ ниже этой ставки, например, под 3% годовых, то разница между 5.16 % и 3% будет считаться материальной выгодой. Получивший беспроцентный займ сотрудник получит выгоду 5.16% годовых. С нее удерживается подоходный налог по ставке 35 %.

До 2021 г. материальная выгода рассчитывалась на момент погашения. На тот день, когда работник возвращал последнюю часть денег и полностью выполнял обязательства, бухгалтер должен был рассчитать, какую сумму процентов он бы заплатил, исходя из 2/3 ставки рефинансирования, вычесть из нее сумму реально уплаченных процентов и из разницы удержать 35 % НДФЛ. Поскольку учредители не выплачивали займы, момент погашения не наступал, налог не начислялся.

С 2021 г. материальная выгода, согласно изменениям, внесенным в Налоговый кодекс, рассчитывается ежемесячно. Если не возвращать беспроцентный займ длительное время, придется ежемесячно платить налог на материальную выгоду. Для учредителей теперь такой способ вывода денег становится менее привлекательным.

Налоговый и бухгалтерский учет

Исходя из того, какой тип заем фигурирует в процессе сделки, нужно правильно произвести его учет.

Бухгалтерский

Когда все проводки выполнены необходимо, предоставить плательщику НДС счет-фактуру с о. Невыполнение этого условия может привести к штрафным санкциям со стороны соответствующих органов.

Учет процентов должен осуществляться частями, а не целиком по истечении срока.

Налоги

Появление такого вида кредитования, как заем, существенно облегчило жизнь тем, кто часто нуждается в определенных денежных суммах. Единственный нюанс, на который следует обратить внимание – это начисление налогов. Чтобы избежать возможных неприятностей, нужно заранее учитывать все моменты.

Если стороны договора – физические лица, то оплата кредита не спровоцирует дополнительной налоговой нагрузки. Что касается беспроцентных займов юр. лицу, то здесь существует риск внереализационного дохода. Часто он становится причиной конфликтов между теми, кто платит налоги и специальными органами.

Если беспроцентный заем был предоставлен физ. лицу, то оно должно оплатить НДФЛ 35%. В случае если денежные средства необходимо для приобретения недвижимости, то налоги возмещаются НДФЛ.

Начисление беспроцентного займа, предоставленного организации или стороннему физическому лицу

Начисление беспроцентного займа в 1С Бухгалтерия 8.3, также как и начисление процентного займа, производится документом банковской выписки. В графе «Договор» указываем договор беспроцентного займа. В графе «Счет расчетов» мы не указываем счет учета финансовых вложений (сч. 58.03), а указываем счет расчетов с прочими дебиторами и кредиторами (сч. 76.09) или, в случае перечисления займа физическому лицу, счет учета прочих расчетов с физическими лицами (сч. 76.10).

При отражении выдачи беспроцентного займа наличными денежными средствами в 1С Бухгалтерия 8.3, в ранее рассмотренный нами документ «Выдачи наличных» (при выдаче наличными денежными средствами процентного займа) вносим аналогичные изменения. Указываем договор беспроцентного займа и счет расчетов 76.09 (или 76.10).

Поступление процентов по займу, предоставленному организации или стороннему физическому лицу

Поступление процентов по займу (погашение процентов по займу) на расчетный счет организации в 1С Бухгалтерия 8.3 формируется документами банковской выписки с «Видом операции» — «Прочие расчеты с контрагентами». В графе «Счет расчетов» указывается тот же счет, что и при начислении процентов по займу данного контрагента. В графе «Статья доходов» указываем статью ДДС с «Видом движения» — «Поступления от дивидендов, процентов по долговым финансовым вложениям». Если такой статьи в списке нет, то ее нужно создать.

Возможно ли погашение процентов займа взаимозачетом?

Одним из способов взаиморасчетов при погашении процентов по договору займа контрагенты вправе выбрать зачет взаимных требований. Зачет требований возможен при соблюдении 3-х условий (ст. 410 ГК РФ):

- займодавец и заемщик имеют друг к другу встречные требования;

- требования обеих компаний однородны;

- срок исполнения встречного требования уже наступил.

Для зачета достаточно заявления одной из сторон.

Понятие однородное требование законодательно не закреплено. Согласно п. 7 информационного письма Президиума ВАС от 29.12.2001 № 65 указано, что требование, предъявляемое к зачету, может не соответствовать обязательствам одного вида. Из этого следует, что однородными признаются обязательства, связанные с исполнением различных договоров, но с одинаковым способом погашения и выраженным в одной валюте.

Пример:

получила процентный займ от ООО «Альянс» на сумму 20 млн руб. под 15% годовых сроком на 1 год с выплатой процентов по окончании периода кредитования. То есть вернуть «Строимастер» обязан 20 млн руб. основного долга и 3 млн руб. процентов (20 млн.руб * 10%).

По данной операции компании зафиксировали в учете следующие проводки:

ООО «Альянс» приобрело офисное помещение у за 3 млн руб.. Компании зафиксировали в учете проводки:

направила заявление о зачете взаимных требований на сумму 2 млн руб.

Проводки у контрагентов будут выглядеть следующим образом:

Что необходимо учесть, заключая договор

Тщательное изучение пунктов договора является важным условием. Это в интересах обеих сторон. Согласовывать условия договора стороны могут самостоятельно.

При изучении договора уделить особое внимание необходимо следующему

:

- обеспечению;

- целям, на которые необходимы денежные средства;

- срокам займа.

Срок займа устанавливается, исходя из условий договора, и может достигать от нескольких часов до нескольких лет. Среди них можно выделить краткосрочные (сроком на один год), среднесрочные (от 1тгода до 5 лет) и долгосрочные договоры (более пяти лет).

Краткосрочные займы считаются самыми дорогими из всех указанных. Их часто оформляют различные предприятия. Самыми невостребованными являются долгосрочные кредиты. Их вправе выдавать государственные банки, которые занимают почетное место на российском финансовом рынке.

Можно выделить типы займов по целевым признакам:

- целевые. Цель, для которой нужны деньги, известна и доступно описана. Это может быть, например, закупка товара или техники;

- нецелевые. В отличие от целевых займов, эти займы более популярны. Их намного легче оформлять по причине минимального количества документов.

Нецелевые займы обладают одним существенным минусом. Это невыгодные проценты, которые порой могут составлять до 65% в год.

Итоги

Бухучет полученных кредитов и займов находит свое отражение на счетах: 66 — для краткосрочных договоров, 67 — для долгосрочных, а выданные займы отражаются заимодавцем по счетам: 58 — по процентным займам, 76 — по беспроцентным займам. Проценты по кредиту и займу являются внереализационными доходами для кредитора и внереализационными расходами для заемщика.

Источники:

- Налоговый кодекс РФ

- Гражданский кодекс РФ

- Информационное письмо Президиума ВАС РФ от 29.12.2001 N 65

Возврат займа наличными денежными средствами в кассу организации

Возврат займа наличными денежными средствами в кассу организации в 1С Бухгалтерия 8.3 формируется документом «Поступление наличных» (а в качестве документа — основания отражения в учете выступает «Приходный кассовый ордер»). Заполняем документ «Поступление наличных» аналогично тому, как заполняли документы «Поступление на расчетный счет». Указываем ту же статью ДДС. В закладке «Реквизиты печатной формы» в графе «Основание» указываем номер и дату договора займа по которому вносятся наличные денежные средства в кассу организации.

Основные типы

Заем – это довольно широкое понятие.

Существует несколько особенностей такого вида кредитования:

- в основе получения денежных средств от частников и юр. лиц лежит законодательная база;

- изъятие процентов носит необязательный характер;

- объектом передачи могут быть не только денежные средства, но и товары;

- условия устанавливаются в процессе соглашения обеих сторон.

Если договор заключается с организацией, то он обязательно должен быть в письменном виде. Все условия необходимо выяснить перед заключением договора. Их обязаны придерживаться все стороны договора.

В случае нарушения одного из пунктов договора сделка может быть расторгнута. Что касается выплаты процентов, то об этом также необходимо побеспокоиться предварительно.