НДС для медицинских изделий в период COVID-19

В соответствии с Постановлением Правительства РФ от 3 апреля 2020 года № 430 до 1 января 2021 года разрешена реализация одноразовых медицинских изделий, незарегистрированных в РФ, а также прочих товаров медицинского назначения, продажа которых облагается НДС по ставке 10%. 3

Письмо ФНС России от 23 апреля 2021 года № СД-4-3/6930 позволяет применять ставку НДС в 10% по отношению к медицинским изделиям, у которых отсутствует регистрационное удостоверение, будет достаточно того, что продукция официально зарегистрирована в стране производителя.

Каким будет НДС на продукты питания в 2021 году?

В летнем выступлении премьер-министр Д. Медведев сообщил, что изменения налогового законодательства не повлияют на социально значимые товарные группы. К этой категории относится и продовольствие.

Согласно второму пункту 164-й статьи НК, ставка НДС на продукты питания в 2021 году не повысится и, как и прежде, составит 10 %. Льготному налогообложению подлежат:

- мясо и мясная продукция, кроме сырокопченых, сыровяленых и фаршированных колбас; консервов; копченостей; запеченных свинины и говядины; деликатесов (телятина, язык, вырезка);

- маргарин и жиры;

- мука и изделия из нее (макароны, хлеб и прочее);

- крупы;

- масло, растительного происхождения;

- молоко и продукты из него (в том числе и мороженое);

- приправы: соль и сахар;

- морепродукты и рыба, кроме деликатесной продукции и ценной рыбы;

- овощи;

- детское питание;

- изделия для диабетиков.

Также десятью процентами облагается скот и птица в живом весе, и корм для них (шрот, зерно, комбикорм-смеси и прочее).

- Прошивка НДС 20% Меркурий 115Ф

1 000 ₽

1000

https://online-kassa.ru/kupit/proshivka-nds-20-merkurij-115f/

ЗаказатьПодробнееЕсть в наличии

- Прошивка ФФД 1.05 Меркурий 185Ф

1 000 ₽

1000

https://online-kassa.ru/kupit/proshivka-ffd-1-05-merkurij-185f/

ЗаказатьПодробнееЕсть в наличии

- Техническое сопровождение

1 отзыв

6 000 ₽

6000

https://online-kassa.ru/kupit/tehnicheskoe-soprovozhdenie/

ЗаказатьПодробнееЕсть в наличии

НДС при обеспечении сотрудников средствами индивидуальной защиты

На фоне сложившейся эпидемиологической обстановки в обязанности работодателей вменили обеспечение санитарно-бытового обслуживания работников и клиентов: наличие в помещениях массового скопления людей антисептиков и дезинфицирующих средств, выдача средств индивидуальной защиты и прочей аналогичной продукции.

Подобное обеспечение предусмотрено Трудовым кодексом РФ, рекомендациями Минздрава РФ и Роспотребнадзора и не рассматривается как безвозмездная передача, следовательно, облагать его налогом на добавленную стоимость не нужно.

Сколько процентов составляет оптимальная налоговая нагрузка по НДС 2019-2020 годов

Показатели налоговой нагрузки определяют финансовое состояние фирмы. Для расчета налоговой нагрузки существует формула, одним из показателей которой является сумма налога к уплате.

Подробнее о налоговой нагрузке, а также о порядке расчета и величинах, влияющих на ее значение, см. в материале «Налоговая нагрузка по НДС: от чего зависит и как рассчитать?».

Как уже отмечалось ранее, на показатель налоговой нагрузки влияют различные факторы. Таким образом, корректируя основные величины, применяемые для расчета налоговой нагрузки, можно добиться ее увеличения или наоборот, уменьшения.

Используя тот или иной вариант снижения налоговой нагрузки, не забывайте о безопасной доле налоговых вычетов, ведь превышение величины этой доли приведет к повышенному вниманию налоговых органов. Оценить безопасность доли вычета по НДС можно с помощью этого материала.

Ставка НДС для книжной продукции

Постановление Правительства РФ от 9 октября 2021 года № 1643 расширяет перечень операций, к которым может применяться ставка НДС в размере 10%:

- книжная продукция образовательного, научного или культурного характера, выпускаемая в электронном формате и распространяемая по сети Интернет и каналам спутниковой связи

- книги на дисках и прочих носителях

- электронные книги

Данная послабление не относится к рекламным изданиям. Информация рекламного характера не может превышать в книжной продукции 45 %.

Новый порядок возврата или зачета налоговой переплаты

Отменено ограничение, по которому переплату по налогу разрешается зачесть только в счет налога того же вида: федерального, регионального или местного. Соответствующий абзац статьи 78 НК РФ «Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа» утратил силу. Аналогичные поправки внесены в статью 79 НК РФ «Возврат сумм излишне взысканных налога, сбора, страховых взносов, пеней и штрафа». Ее нормами установлено, что возврат переплаты по налогу (сбору, страховому взносу) налогоплательщику возможен, если у него нет недоимки по любому налогу и соответствующим пеням и штрафам.

НДС для IT-компаний

С 1 января 2021 года освобождение по НДС будет предусмотрено только в отношении программного обеспечения, которое будет включено в Единый реестр российских программ для ЭВМ и баз данных.

Данная норма предусмотрена Федеральным законом от 31 июля 2020 года № 265-ФЗ.

Не предусмотрено освобождение по НДС при реализации прав на использование программ, если они позволяют распространять любую рекламную информацию о программах. По-прежнему предусмотрено освобождение по уплате НДС для исключительных прав на изобретения, ноу-хау и прочее.

Если с будущего года программы будут приобретаться у иностранного продавца, то избежать налогообложения по НДС не получится. Чтобы получить право на вычет, компания должна убедиться, что потенциальный иностранный контрагент зарегистрирован на территории РФ и является плательщиком налогов. При этом в документах, договоре или платёжках должна содержаться информация о ИНН, КПП и быть выделена сумма НДС. Счета-фактуры в этом случае не предусмотрены, сведения необходимо отразить в Книге покупок.

Если иностранный партнёр не состоит на учёте на территории РФ, то компания не может выступать в качестве налогового агента, т.е. не должна начислять налог по этой операции и предъявлять его к вычету.

Формирование Единого реестра для российских IT-компаний осуществляется на основании Постановления Правительства РФ от 16 ноября 2015 года № 1236.

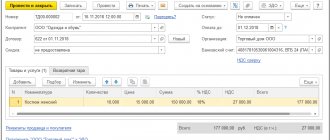

Ставки для принятия к вычету налога заказчиком на переходном этапе

| Обстоятельства | Действия в текущем году | Действия в следующем году |

| Получение продукции в текущем году, перечисление суммы продавцу в следующем году | Принятие к вычету входного налога по приобретенной продукции по ставке 18% | Выделение налога по ставке 18% в платежном документе. Налоговая сумма рассчитывается по ставке, актуальной на дату поставки |

| Перечисление аванса в текущем году, получение продукции в следующем году | Принятие к вычету налога с аванса по ставке 18/118 | Восстановление авансового налога к выплате по старой ставке 18/118. После оприходования продукции осуществите прием налога к вычету по ставке 20%. О разнице в цене ввиду роста налоговой ставки нужно договориться в соглашении с продавцом |

Особенности перевозки морскими судами для целей НДС

В соответствии с Федеральным законом от 31 июля 2021 года № 265-ФЗ расширен перечень операций, к которым будет применять нулевая ставка по НДС. Так с 1 октября 2021 года операции по перевозке товаров морскими судами из пункта отправления на территории РФ до пункта выгрузки или перегрузки с целью дальнейшего вывоза из РФ облагаются нулевой ставок по НДС.

Данный закон был принят в связи с Постановлением Конституционного суда РФ от 30 июня 2021 года № 31-П, который разбирал непростой случай, когда экспортёр заключил договор с перевозчиком на вывоз товаров на экспорт. В ходе исполнения договорных обязательств произошла поломка судна на территории РФ, в связи с чем экспортёр был вынужден заключить новый договор с другой транспортной компанией.

В рассматриваемом случае налоговые инспекторы посчитали, что у первой компании-перевозчика нет права на применении ставки НДС в 0% и доначислили сумму налога, ссылаясь на тот факт, что международная перевозка не состоялась.

Судья в своём решении поддержал сторону налогоплательщика и счёл обоснованным применение в учёте нулевой ставки.

Вариант 3. В договоре точно не обозначено, включена сумма налога в цену или нет

Иногда сумма налога в договоре не учитывается. Кроме того, часто точно не обозначается, включается она в цену договора или нет. В данной ситуации нужно следовать п. 17 постановления Пленума ВАС от 30 мая 2014 года № 33. Необходим анализ условий договора и особенностей его составления, в частности, деловых сообщений.

Предположим, что НДС включен в стоимость договора. Пусть общая стоимость договора, которую нужно перечислить поставщику, обозначена без учета налога. Однако из условий договора и особенностей его составления можно понять, что НДС включен в стоимость договора. В такой ситуации выделение суммы налога расчетным способом остается за поставщиком (пункт 17 постановления Пленума ВАС от 30 мая 2014 года № 33).

К примеру, цена продукции по договору – 118 тысяч рублей. Налог на добавленную стоимость с аванса – 18 тысяч рублей (118 тысяч рублей х 18/118). Налог с отгрузки – 19667 рублей (118 тысяч рублей х 20/120).

При этом, если продавец и покупатель откажутся от перерасчетов, при росте налоговой ставки снизится цена продукции. Увеличение налога произойдет за счет поставщика.

Предположим, что налог не учтен в стоимости договора. Иная ситуация – общая стоимость договора, которую нужно перечислить поставщику, обозначена без учета налога. Однако из условий договора и особенностей его составления можно понять, что НДС не включен в стоимость договора. В такой ситуации начисление налога сверх стоимости и предъявление налоговой суммы заказчику остается за поставщиком (пункт 17 постановления Пленума ВАС от 30 мая 2014 года № 33).

В текущем году перечислена часть аванса под отгрузку в следующем году.

Случается, что заказчик в форме аванса перечисляет только часть общей суммы, которую нужно оплатить по договору. Предположим, что в текущем году заказчик отправил компании только часть аванса, а в следующем году произойдут отгрузка продукции и перечисление недостающей суммы по договору.

В общем случае налоговые последствия будут такими же, что и при 100% авансе в текущем году. В этом году с суммы перечисленного аванса необходимо начисление налога по ставке 18/118 и его предъявление заказчику. Как только продукция будет отгружена в следующем году, поставщик осуществит прием этого НДС к вычету.

В данной ситуации в текущем году заказчик пока не оплатил полную сумму по договору, в связи с чем, если налог учтен (либо не учтен, но включен в стоимость), можно составить доп.соглашение о новой цене и пересчитать недополученные суммы. Если стоимость определена без учета налога, изменение условий не требуется.

В связи с повышением ставки налога покупатель до даты отгрузки дополнительно к авансу, перечисленному в 2021 году в счет поставок 2019 года, может доплатить продавцу 2% НДС.

При получении доплаты к авансу в сумме 2% НДС за ценности, которые будут отгружены в 2021 году, ФНС рекомендует составлять корректировочные счета-фактуры на аванс. Если доплата получена в 2018 году, то указывается ставка 18/118, а если в 2021 году — 20/120.

Для корректировочного счета-фактуры на аванс предусмотрена печатная форма.

Поставка продукции в текущем году – расчет в следующем году.

Необходимо начисление налога к уплате в госбюджет с поставки по ставке 18%. Новую ставку НДС 20% нельзя применить к продукции, работам, обслуживанию либо имущественным правам, которые были отгружены либо выполнены до 01.01.19г. (пункт 4 статьи 5 закона от 3 августа 2021 года № 303-ФЗ, письма Министерства финансов от 6 августа 2021 года № 03-07-05/55290, от 1 августа 2021 года № 03-07-11/53970).

Декларация НДС

Начиная с отчётности за IV квартал 2021 года, которую необходимо представить в налоговую инспекцию до 25 января, будут предъявляться новые требования к порядку заполнения декларации по НДС (см. подробнее Новые формы деклараций по НДС и налогу на имущество)

В 2021 году стоит ожидать новых изменений при заполнении декларации, связано это будет с внедрением механизма прослеживаемости импортных товаров.

Планируется, что изменения затронут отчётность начиная с III квартала 2021 года.

Новые реквизиты счет-фактуры

С 01.07.2021 года вступают поправки, регулирующие систему прослеживаемости импортных товаров. Эта система создается для подтверждение законности оборота товаров в ЕАЭС, предотвращение ввоза на территорию РФ контрафактной продукции, повышение конкурентоспособности отечественных товаров, сокращение серого импорта.

Правительство РФ будет устанавливать перечень товаров, реализация которых попадет под систему прослеживания. Также будет разработан порядок предоставления сведений в налоговую инспекцию.

При реализации прослеживаемых товаров необходимо будет выставлять счета-фактуры, в том числе корректировочные, в электронной форме.

Предусмотрены исключения:

- реализация товаров самозанятым гражданам, а также физлицам для личных, семейных, домашних и иных не связанных с предпринимательской деятельностью нужд;

- реэкспорт;

- реализация и перемещение товаров из РФ на территорию другого государства ЕАЭС.

Для этого в форму счета-фактуры добавят новые реквизиты:

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, которая используется в целях прослеживаемости;

- количество прослеживаемого товара.

При этом отсутствие (неуказание) этих реквизитов в счете-фактуре не повлечет отказа в вычете НДС у покупателя.

Что не подлежит обложению налогом на добавленную стоимость

К операциям, не подпадающим под обложение налогом на добавленную стоимость, относятся операции:

- Не признаваемые реализацией товаров, работ, услуг в соответствии с п. 3 ст. 39 НК РФ;

- По безвозмездной передаче жилых домов, детсадов, клубов, санаториев и иных объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электросетей, подстанций и иных подобных объектов органам госвласти и местного самоуправления;

- По передаче имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

- По сдаче в аренду помещений иностранным гражданам и компаниям, имеющим аккредитацию в РФ;

- По реализации отдельных видов товаров и оказании определенных услуг, поименованных в п. 2 ст. 149 НК РФ;

- По выполнению работ или оказанию услуг органами, входящими в систему органов госвласти и местного самоуправления, в рамках возложенных на них полномочий при условии, что обязательность выполнения данных работ и услуг установлена действующим законодательством РФ;

- По выполнению работ и оказанию услуг казенными, бюджетными и автономными в рамках государственного или муниципального задания, источником финансового обеспечения которого является субсидия из соответствующего бюджета бюджетной системы Российской Федерации;

- По передаче на безвозмездной основе или в безвозмездное пользование основных средств органам госвласти и местного самоуправления, государственным и муниципальным учреждениям, а также государственным и муниципальным унитарным предприятиям;

- По продаже земельных участков и долей в них;

- По передаче имущественных прав компании ее правопреемнику (правопреемникам);

- По передаче денежных средств или недвижимости на формирование или пополнение целевого капитала некоммерческой организации.

Сроки уплаты налога

НДС рассчитывается и уплачивается в бюджет ежеквартально. Налог за прошедший месяц уплачивается поэтапно, не единой суммой (хотя так тоже можно), а тремя частями в течение трех последующих месяцев. Срок уплаты – не позднее 25 числа каждого месяца.

Допустим, НДС к уплате за 1 квартал составил 120 000 руб. Его необходимо уплатить либо полной суммой, либо не менее 1/3 каждый месяц (по 40 000 руб. каждый месяц):

- До 25 апреля – 40 000 руб. (1/3 от 120 000 руб.);

- До 25 мая – 40 000 руб.;

- До 25 июня – 40 000 руб.

Примечание: то есть фактически НДС уплачивается каждый месяц.