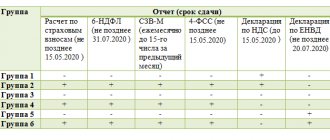

12 Октября 2021 В продолжение ответов на вопросы по сдаче отчетности за 9 месяцев 2021 года предлагаем подробнее ознакомиться с разъяснениями по 1 и 2 вопросу, в частности, по сдаче ежемесячной отчетности в ПФР — форма СЗВ-М.

В продолжение ответов на вопросы по сдаче отчетности за 9 месяцев 2021 года предлагаем подробнее ознакомиться с разъяснениями по 1 и 2 вопросу, в частности, по сдаче ежемесячной отчетности в ПФР — форма СЗВ-М.

Комментарии дает сертифицированный налоговый консультант — Эмма Форштретер.

Декларации по имущественным налогам

За 2021 год организации сдают новую форму декларации по налогу на имущество (приказ ФНС от 14.08.2019 № СА-7-21/[email protected]). Теперь имущественная отчетность — годовая. Направлять налоговикам ежеквартальные расчеты по авансам больше не требуется. Но это не отменяет уплаты авансовых платежей. Их нужно рассчитывать и перечислять в прежнем порядке, а потом отражать в декларации за год.

Смотрите, что меняется в порядке расчета авансов по налогу на имущество с 2021 года.

Что касается деклараций по транспортному и земельному налогам, то их бланки за 2021 год не менялись. Но сдавать их мы будем в последний раз. Начиная с налогов за 2021 год их декларирование отменяется.

Подробности см. здесь.

СЗВ-стаж: новая отчетность в ПФР для всех работодателей

Этот отчет работодатели в 2021 году будут сдавать впервые.

СЗВ-стаж вместе с приложением ОДВ-1 сдается один раз в год, в срок до 1 марта. При этом не имеет значения, были ли в адрес работников какие-либо выплаты.

Как и другие отчеты для работодателей, СЗВ-стаж можно сдавать только в электронной форме, если сведения подаются на 25 и более человек.

Отдельно новую форму нужно сдавать при увольнении сотрудника на пенсию.

Подробнее о новом отчете мы рассказали в этом материале.

Таблица 2

Этот раздел отчета включает в себя расчет взносов, подлежащих уплате:

- Стр. 1 отражает задолженность работодателя по взносам на 01.01.2018. Это значение можно взять из стр. 19 табл. 2 формы 4-ФСС за 2021 год. Во всех 4-х отчетах это значение остается неизменным.

- Стр. 1.1 заполняют в случае, когда отчет сдает правопреемник или же данные представлены по уже снятой с учета обособке.

- Стр. 2 отражает много данных, но все они математически связаны. Итоговая сумма в 3-м столбце получается путем сложения строк «На начало отчетного периода» и «За последние три месяца», которая в свою очередь будет суммой следующих трех строк – 1, 2 и 3 месяцы.

- Стр. 3 показывает, были ли начислены взносы в результате проверки.

- Стр. 4 отражает сумму, не принятую ФСС к зачету.

- Стр. 5 показывает суммы, доначисленные страхователем самостоятельно за прошедшие периоды.

- Стр. 6 отражает суммы возмещения расходов страхователя, полученные от Фонда.

- Стр. 7 показывает возврат излишне уплаченных или взысканных взносов.

- Стр. 8 показывает общую сумму стр. с 1 по 7.

- Стр. 9-11 отражают сумму задолженности за подразделением ФСС РФ на конец периода:

- стр. 9 — общую сумму;

- стр. 10 – в т. ч. за счет превышения расходов;

- стр.11 – в т. ч. за счет переплаты.

- Стр.12-14 отражают сумму задолженности за подразделением ФСС РФ на начало периода:

- стр.12 — общую сумму, ее показатель должен соответствовать стр. 9 отчета 4-ФСС за 2021 год.

- стр.13 – в т. ч за счет превышения расходов;

- стр. 14 – в т. ч. за счет переплаты.

- Стр. 14.1 содержит сведения о задолженности за подразделением фонда перед преемником или ликвидированным обособленным подразделением.

- В стр. 15 отражаются расходы предприятия, связанные со страхованием НС и профзаболеваний. Суммы указываются за весь отчетный период и за 3 месяца отчетного периода.

- Стр. 16 содержит информацию о фактически уплаченных страховых взносах. Они также показываются за период в целом и помесячно за три последних месяца, тут же указываются даты оплаты и номера платежных поручений.

- Стр. 17 отражает информацию о списанной задолженности страхователя.

- Стр. 18, аналогично стр. 8, является контрольной. Она содержит сумму значений стр. с 12 по 17.

- Стр. 19 отражает задолженность за страхователем на конец отчетного периода. Недоимка (если она есть) выделяется в стр. 20.

Как изменились формы отчетов по зарплатным налогам 2019-2020 годов?

К зарплатной отчетности, сдаваемой в налоговую, относятся:

- справки 2-НДФЛ;

- расчет 6-НДФЛ;

- расчет по страховым взносам.

Формы указанной отчетности для сдачи за 2021 год остались прежними, но существенно изменился порядок их представления. И эти изменения никак нельзя пропустить, иначе возможны штрафы.

Во-первых, сокращен срок подачи сведений 2-НДФЛ и расчета 6-НДФЛ по итогу года. Теперь это 1 марта, а не 1 апреля, как было ранее. В 2020 году это воскресенье, поэтому крайний срок будет 02.03.2020.

Во-вторых, меньшему количеству работодателей остался доступен бумажный вариант сдачи отчетности. Отчитаться на бумаге можно работодателям с численностью до 10 человек (ранее было до 25 «физиков»). Это касается не только 2-НДФЛ и 6-НДФЛ, но и расчета по взносам.

Подробнее об этом мы писали здесь.

Кроме этого, с 2021 года есть изменения в зарплатной отчетности для организаций с подразделениями.

А еще в ближайшее время изменится форма ЕРСВ. Новый бланк вводится с отчетности за 1-й квартал 2021 года (приказ ФНС от 18.09.2019 № ММВ-7-11/[email protected]).

Таблица 3

Эту часть отчета заполняют те страхователи, которые самостоятельно производят расходы по страхованию от НС и профзаболеваний. В графах 3 и 4 отражаются количество оплаченных дней (там, где это применимо) и сумма выплаты. По строкам расписаны виды расходов:

- Стр. 1 и 4 — выплаты пособий по временной нетрудоспособности в связи с НС на производстве и профзаболеваниями.

- По стр. 2, 3, 5, 6 из строк 1 и 4 выделяются выплаты внешним совместителям и пострадавшим в другой организации.

- По стр. 7 отражаются расходы на оплату допотпуска для санаторно-курортного лечения.

- По стр. 8 из стр. 7 выделяются затраты на отпускные работникам, пострадавшим в другой организации.

- В стр. 9 отражается оплата предупредительных мер по сокращению травматизма и профзаболеваний.

- В стр. 10 суммируются все виды расходов. Она представляет собой сумму стр. 1, 4, 7, 9.

- В стр. 11 справочно отражаются не выплаченные на отчетную дату пособия. Если на момент подачи отчета по пособиям еще не истек срок выплаты, то в данную строку они не включаются.

Таблица 1.1

Ее заполняют лишь те страхователи, которые направляют своих сотрудников на работу к другому работодателю.

- Графы 2, 3, 4 отражают общую информацию об организации, куда сотрудники были направлены (коды ФСС, ИНН и ОКВЭД).

- Графа 5 показывает общее количество таких сотрудников.

- Графы 6–13 определяют базу для расчета страховых взносов. Как и в табл. 1, выплаты разбиты по 4-м признакам: нарастающим итогом с начала года и в разбивке за месяцы отчетного периода. Из каждого значения выделены выплаты в пользу инвалидов.

- Графы 14 и 15 показывают размер страхового тарифа принимающей организации.