Ошибки в расчетах с подотчетными могут привести к штрафам за кассовые нарушения, а также доначислениям НДФЛ и взносов. Поэтому важно правильно оформить выдачу денег под отчет и не допустить ошибок при заполнении авансового отчета. Смотрите образец заполнения авансового отчета в 2021 году, к которому у проверяющих не будет вопросов.

[td]Как нельзя выдавать деньги под отчет

Когда заполнение авансового отчета обязательно

Авансовый отчет – это первичный документ, который подтверждает израсходованные суммы денег подотчетными лицами. Документ необходим, чтобы подтвердить целевой расход денег.

Авансовый отчет составляют и сдают в бухгалтерию подотчетные лица, которым выдали аванс на нужды организации или ИП. Срок, в течение которого работник обязан отчитаться перед своим работодателем, составляет три рабочих дней с даты:

- истечения указанного в заявлении о выдаче денег под отчет срока предоставления сумм;

- выхода человека на работу в случае, когда срок истек в период болезни или отпуска;

- возвращения из командировки.

Обратите внимание: предприниматель вправе снять деньги с расчетного счета и потратить на любые цели — как для своей деятельности, так и для личных нужд. Оформлять авансовый отчет о потраченных суммах ему не нужно.

Кто является подотчетным лицом

Подотчетные средства выдаются руководителем работнику предприятия на осуществление общепроизводственных или общехозяйственных расходов. За выданные суммы сотрудник отчитывается в положенный срок посредством авансового отчета. Служащий, получив денежные средства на нужды предприятия, является подотчетным лицом.

ВАЖНО!

Авансы выдают не только работникам предприятия, но и внештатным служащим, которые заключили с работодателем гражданско-правовые договоры (п. 5 указания ЦБ РФ № 3210-У от 11.03.2014).

Подотчетные средства передаются ответственным сотрудникам не только в наличной форме, но и на банковскую карту путем безналичного перевода (письмо Минфина РФ № 03-11-11/42288 от 25.08.2014).

Работодатель определяет круг подотчетных сотрудников в специальном приказе. Работники выражают согласие с назначением. Распоряжение руководства утверждает список ответственных сотрудников, которые получают подотчетные средства.

Все подотчетные лица обязаны отчитываться о произведенных расходах, прилагая подтвердительную документацию, и предоставлять авансовую отчетность в бухгалтерию в положенный срок.

Авансовый отчет: бланк 2021

Официального бланка авансового отчета 2021 года, который обязателен для всех, нет. Форму авансового отчета можно разработать самостоятельно с учетом особенностей работы компании. Но удобнее использовать унифицированный авансовый отчет на бланке АО-1 (код по ОКУД 0302001). Форма утверждена постановлением Госкомстата России от 01.08.2001 № 55 и должна содержать следующие сведения:

- о сумме выданных под отчет средств;

- о подотчетном лице (Ф. И. О., должность, структурное подразделение);

- о предыдущем авансе (остаток, перерасход);

- о назначении аванса;

- бухгалтерские записи и другие.

Какую бы форму вы не решили использовать, сначала ее должен утвердить руководитель в приложении к приказу об учетной политике.

Форма авансового отчета 2021 года[/td]

Форму авансового отчета заполняют работники, которым компания выделила средства авансом. Авансовый отчет должен отвечать на следующие вопросы:

- имеется ли перерасход средств;

- своевременно ли была предоставлена документация (чеки, справки, квитанции);

- имеется ли у ответственных за расход авансовых средств лиц задолженность перед предприятием;

- требуется ли высчитывать определенное количество материальных средств у подотчетных работников из зарплаты в счет погашения авансовой задолженности.

Утверждение

В момент подачи документов в бухгалтерию сотрудник, взявший активы под отчет, должен написать расписку. В ней указывается, что все необходимое он сдал и отчет был принят к проверке. В расписке должны поставить свою подпись:

- подотчетный сотрудник;

- руководитель компании;

- главный бухгалтер;

- ответственный сотрудник.

После проведенной работы по проверке бухгалтер утверждает пакет документов у руководителя, получает его подпись.

Как заполнить авансовый отчет в 2021 году

Документ составляют в одном экземпляре. На основании утвержденного отчета бухгалтерия списывает подотчетные суммы на расходы, сотрудник вносит в кассу неизрасходованный аванс, а также бухгалтерия выдает сотруднику сумму перерасхода по расходному кассовому ордеру.

Авансовый отчет состоит из лицевой и оборотной сторон, а также расписки. Документ оформляют подотчетник и бухгалтер: каждый из них заполняет свою часть.

Лицевую сторону

авансового отчета заполняет сотрудник, но можно сделать это за него. Следует указать название компании, номер отчета, дату, фамилию и инициалы подотчетного лица, его структурное подразделение и табельный номер, должность, а также назначение аванса.

Также в авансовом отчете есть таблица, в которой указывают сведения о предыдущем авансе, полученных деньгах, расходах и остатке. Если аванс выдан в иностранной валюте, сумму указывают в строке 1а в двух валютах.

На оборотной стороне

авансового отчета сотрудник перечисляет подтверждающие документы (квитанции, транспортные документы, кассовые и товарные чеки и т.д.), и соответствующие суммы затрат.

После проверки авансового отчета заполняют таблицу «Бухгалтерская запись». Указывают корреспондирующие счета, суммы. Ставят отметку о проверке отчета.

Цифрами и прописью указывают сумму, в которой отчет утверждают. Далее ставят подписи и расшифровки подписей бухгалтера и главбуха, а также сумму остатка или перерасхода (если есть) и реквизиты приходных (расходных) документов, по которым средства вносятся/выдаются.

Заполнять документ можно как на бумаге, так и в электронной форме. Но если компания оформляет авансовые отчеты в электронном виде, то потребуется их распечатать, чтобы сотрудники поставили свои подписи.

Сотрудники должны прикладывать к авансовому отчету документы, подтверждающие расходы. Документы нужны для подтверждения и обоснования расходов при расчете налога на прибыль. Безопаснее перед заполнением авансового отчета сформировать подтверждающие документы в хронологическом порядке, проверить корректность их оформления и пронумеровать.

Порядок составления

Нужно отразить сведения:

- об учреждении, номер и дату оформляемого документа;

- о работнике, получившем авансирование;

- величину выданных денежных средств и их целевое назначение;

- фактические расходы (прикладываются все подтверждающие первичные документы).

В лицевой части фигурируют данные о движении и списании аванса и об аналитических счетах, отражающих учет денежных средств в организации. Вся заполненная информация заверяется подписями ответственного бухгалтера, выдававшего деньги и принявшего возврат подотчетных сумм главного бухгалтера и служащего, получившего авансовую сумму. Бухгалтером заполняется отрывная расписка, подтверждающая проверку первичных документов. Это подтверждает и пример заполнения авансового отчета. После оформления и отрыва расписка остается у подотчетного лица. На оборотной стороне работником вносится детализированная расшифровка расходов, а ответственный сотрудник бухгалтерии указывает сумму к учету и бухгалтерский счет, через который будут проведены затраты.

Авансовая отчетность формируется в единственном оригинальном экземпляре. Это номенклатурный внутренний документооборот учреждения, оттиск печати ставить не обязательно.

ВАЖНО!

Исправления исключены! При допущении помарок и тем более ошибок придется оформлять новый бланк.

Номера идут не по порядку: накажут ли продавца

Ошибки случаются у всех, и нарушение нумерации счетов-фактур, увы, не редкость. Наиболее часто встречаются пропуски номеров или несоблюдение хронологии (у более позднего по дате счета-фактуры номер меньше, чем у предыдущих, или наоборот). Задвоение — случай более редкий, т. к. в основном все работают с бухгалтерскими программами и присвоить один номер разным документам попросту не позволяет ПО.

Привести нарушенную нумерацию в хронологический порядок чрезвычайно сложно, поскольку в результате перетасовки счетов-фактур «поползут» номера более поздних документов, которые уже переданы покупателям. Поэтому встает вопрос: а надо ли это делать?

Отвечаем: необязательно, т. к. ответственности за нарушение правил нумерации счетов-фактур для продавца налоговое законодательство не предусматривает. В ст. 120 НК РФ говорится о штрафе за отсутствие счетов-фактур, но применить ее к ситуации с «выпавшими» номерами нельзя. Говорить об отсутствии счетов-фактур можно лишь тогда, когда есть обязанность по их выставлению, но она не выполнена, — пропуск номера сюда не относится. Однако все это не означает, что правило единой хронологии можно игнорировать.

Чем руководствоваться при нумерации счетов-фактур

Перечень обязательных реквизитов отгрузочного, авансового и корректировочного счетов-фактур содержится в пп. 5, 5.1 и 5.2 ст. 169 НК РФ соответственно. Одним из таких реквизитов является порядковый номер. При этом порядка нумерации счетов-фактур сам Налоговый кодекс не устанавливает и отсылает нас к подзаконному акту — постановлению Правительства РФ (п. 8 ст. 169 НК РФ). Для 2020 года подобным документом является постановление Правительства РФ от 26.12.2011 № 1137.

Однако в части вопросов нумерации счетов-фактур ничего не изменилось. Таким образом, со времени вступления в силу постановления № 1137 принципиальных новшеств по нумерации в его тексте не было. Некоторые уточнения имели место летом 2014 года (постановление Правительства РФ от 30.07.2014 № 735), когда был определен вид разделительного знака, используемого в счетах-фактурах обособленных подразделений, участников товариществ и доверительных управляющих. Таким знаком стала косая черта (дробь, слеш) — «/» (ранее говорилось просто о разделительной черте, но не уточнялось, слеш имеется в виду или тире).

Основные тезисы нумерации счетов-фактур привели эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению.

О последних изменениях, которые существенно меняли форму и правила заполнения счета-фактуры, читайте .

Хранение

После того как полученный отчет проверен бухгалтером компании и оформлен подходящими проводками, возвращены или удержаны суммы остатка, документ направляется в хранение.

Согласно статьям Налогового кодекса РФ, авансовые отчеты в коммерческих или негосударственных предприятиях хранятся разное время по типам бумаг:

- 4 года – срок хранения для бухгалтерских и налоговых отчетов, заявлений, авансовых отчетов, с которых начисляются налоги;

- 10 лет – срок для первичной документации, в которой расходы из-за полученных убытков переносятся на ближайшие периоды;

- 5 лет – для первичных авансовых отчетов.

В государственных организациях эти типы документов должны хранятся не менее 5-ти лет.

***

Итак, мы выяснили, что авансовый отчет используется для подтверждения того, что подотчетные средства были израсходованы по назначению. Документ частично заполняется работником и передается в бухгалтерию. Последняя, проводя документ, должна проставить на нем номер. Нумерация ведется таким образом, чтобы это было удобно самому хозяйствующему субъекту.

Похожие статьи

- Номер платежного поручения

- Как правильно заполнить авансовый отчет — образец?

- Образец авансового отчета по командировке

- Авансовый отчет по командировке 2016-2017 года (образец)

Каковы правила нумерации счетов-фактур

Основное (и единственное) правило — номера присваиваются в хронологическом порядке по мере составления/выставления счетов-фактур (подп. «а» п. 1 правил заполнения счета-фактуры, подп. «а» п. 1 правил заполнения корректировочного счета-фактуры).

Период возобновления нумерации организация может установить в учетной политике самостоятельно в зависимости от количества оформляемых ею документов. Например, возобновлять нумерацию можно с начала очередного года, квартала, месяца. Единственное, против чего высказывались чиновники, — это ежедневная нумерация счетов-фактур с первого номера (письмо Минфина России от 11.10.2013 № 03-07-09/42466).

Номера счетов-фактур могут состоять не только из цифр: допускается использование буквенных префиксов и цифровых индексов. Последние в обязательном порядке проставляются в счетах-фактурах:

- обособленных подразделений (номер документа через слеш дополняется цифровым индексом ОП, закрепленным в учетной политике);

- участников товариществ или доверительных управляющих (также через слеш указывается принятый в компании индекс операции по конкретному договору).

Подробнее о реквизитах счета-фактуры и их значимости для этого документа читайте в этой статье.

Выводы

Авансовый отчет – один из немногих документов, который не меняет свое назначение и форму на протяжении многих лет. Поэтому практика государственных и негосударственных компаний доказывает его важность при работе с любыми денежными активами из кассы. Это единственный документ, подтверждающий целевое расходование средств сотрудником, а значит, и доказывающий его законное поведение.

При начале оформления подотчетных средств и при завершении бухгалтерской проверки, руководитель должен внимательно просматривать все документы, поскольку именно за ним остается право уменьшения или увеличения срока предоставления АО для конкретного работника. Также его подпись на пакете бумаг в момент утверждения автоматически доказывает, что все спорные и конфликтные ситуации с остатком активов решены и никаких претензий стороны друг к другу не имеют.

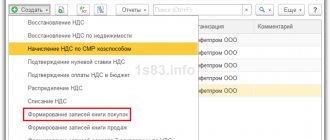

Все нюансы составления авансового отчета в программе 1С представлены ниже.

Итоги

Авансовый отчет представляет собой свод информации о полученных сотрудником денежных средствах, израсходованных из этих средств суммах и оставшемся неиспользованным остатке денег (или их перерасходе). Каждая из израсходованных сумм подтверждается своим оправдательным документом, на основании которого бухгалтер делает соответствующую бухгалтерскую проводку или проводки, если сумма требует разбивки (например, при выделении НДС или разделении суммы, оплаченной одновременно за материалы и за услуги).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отразится ли скачущая нумерация на покупателе

Скорее всего, не отразится. Ошибка в номере счета-фактуры не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг) и их стоимости, ставки и суммы НДС, а значит, оснований для отказа покупателю в вычете не дает (п. 2 п. 169 НК РФ). Во всяком случае, подобные претензии контролеров уже давно легко оспариваются. По мнению некоторых судов, даже отсутствие номера в счете-фактуре не должно лишать вычета по НДС (постановления ФАС Центрального округа от 08.04.2013 по делу № А14-7612/2011, ФАС Московского округа от 10.08.2011 по делу № А41-41420/09).

О других нефатальных ошибках в счете-фактуре читайте в материале «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».