Порядок уплаты НДС

По Налоговому кодексу РФ сроки уплаты НДС в 2017-2018 годах году регламентирует пункт 1 статьи 174. Согласно ему, плательщики должны перечислять рассчитанный налог после налогового периода тремя одинаковыми суммами не позже 25-го числа трех месяцев, которые идут после соответствующего налогового периода. Напомним, что по закону налоговый период по НДС – это каждый квартал.

НДС компании обязаны платить каждый месяц в размере 1/3 от суммы налога, которую надо заплатить в бюджет по итогам отчетного квартала. Крайний срок – 25-е число каждого месяца (п. 1 ст. 174 НК РФ).

Также действует общее налоговое правило: если дата перечисления НДС пришлась на официальный нерабочий праздничный день, то любое количество раз за год срок уплаты НДС подлежит смещению. Можно дождаться ближайшего рабочего дня.

То есть первая оплата НДС за 4 квартал в 2021 года должна произойти не позднее 25 января 2021 года.

Как мы уже сказали, срок уплаты может выпасть на выходной день. В таком случае налог без штрафа и пени можно перечислить в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Такая ситуация будет в феврале 2021 года – 25-е число выпадает на воскресенье. Последний день, когда можно перечислить второй платеж по НДС – 26 февраля 2018 года.

Также переносится срок уплаты третьей части налога. 25 марта 2018 года – воскресенье, поэтому крайний срок оплаты НДС за 4 квартал 2021 года – 26 марта.

Перечень ставок НДС, декларация, ответственность

Основные ставки

По операциям реализации:

- продовольственных товаров (по перечню утв. пп. 1 п. 2 ст. 164 НК РФ и Постановлением Правительства РФ от 31.12.2004 № 908);

- товаров для детей (по перечню пп.2 п.2 ст. 164 НК РФ и Постановлением Правительства РФ от 31.12.2004 № 908);

- периодических печатных изданий и книжной продукции, связанной с образованием, наукой и культурой (по перечню утв. Постановлением Правительства РФ от 23.01.2003 № 41);

- реализации медицинских товаров (по перечню, установленному пп.4 п.2 ст.164 НК РФ и Постановлением Правительства РФ от 15.09.2008 № 688).

Расчетные ставки

10/110% (п. 4 ст. 164 НК РФ)

18/118% (п. 4 ст. 164 НК РФ)

Применяются в следующих случаях:

- при получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ;

- при получении авансов в счет предстоящей поставки товаров (работ, услуг), передачи имущественных прав;

- при удержании налога налоговыми агентами;

- при реализации имущества, приобретенного на стороне и учитываемого с налогом;

- при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с п. 4 ст. 154 НК РФ;

- при реализации автомобилей, которые приобретены для перепродажи у физических лиц;

- при передаче имущественных прав в соответствии с п. п. 2 — 4 ст. 155 НК РФ.

При реализации предприятия в целом как имущественного комплекса.

При оказании электронных услуг иностранными организациями физическим лицам (не ИП) сумма налога исчисляется иностранными организациями как соответствующая расчетной налоговой ставке в размере 15,25% процентная доля налоговой базы (п. 5 ст. 174.2 НК РФ).

Срок и порядок уплаты НДС

1. Общий порядок:

- равными долями в течение трех месяцев, следующих за истекшим налоговым периодом. Срок уплаты — не позднее 25-го числа каждого месяца.

Допускается досрочная уплата налога.

2. Особый порядок (п. 4 ст. 174 НК РФ):

- при приобретении работ или услуг у иностранцев — одновременно с перечислением вознаграждения;

- лицами, не являющимися налогоплательщиками, или налогоплательщиками, освобожденными от НДС — не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Декларация по НДС

Декларацию не сдают, если одновременно выполняются условия:

- неплательщик НДС;

- не выставил счет-фактуру;

- не налоговый агент по НДС;

- не составляет/получает счета-фактуры как посредник.

В бумажном виде НДС-декларацию могут представить только налоговые агенты, которые:

- не ведут посредническую деятельность;

- не являются плательщиками НДС (либо освобождены от исполнения обязанностей налогоплательщиков по ст. 145 НК РФ).

Представляется в инспекцию по месту учета организации.

По обособленному подразделению декларация по НДС не составляется. Даже в том случае, если у такого ОП есть отдельный баланс. НДС уплачивается централизованно.

Срок представления декларации — не позднее 25-го числа месяца, следующего за истекшим налоговым периодом — кварталом. (ст. 163, п. 5 ст. 174 НК РФ).

Уточненная (корректирующая) декларация по НДС

Если ошибки привели к занижению налоговой базы — уточненная декларация представляется в обязательном порядке.

Если ошибки не привели к занижению налоговой базы — представление уточненной декларации — это право, а не обязанность (п. 1 ст. 81 НК РФ) организации.

Уточненная декларация представляется по той же форме, по которой представлялась первоначальная декларация. При этом в поле «Номер корректировки» титульного листа уточненной декларации надо указать цифру, соответствующую порядковому номеру уточненной декларации за соответствующий отчетный период (начиная с 1). В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально верны (Письмо ФНС от 25.06.2015 № ГД-4-3/[email protected]).

Уточненная (корректирующая) налоговая декларация представляется за период, данные которого уточняются.

Ответственность при подаче уточненной (корректирующей) декларации по НДС

Ответственность не предусмотрена, если уточненная декларация представляется:

- До истечения срока представления первоначальной декларации, то декларация считается поданной в установленный срок (п. 2 ст. 81 НК РФ).

- После истечения срока представления первоначальной декларации, но до истечения срока уплаты налога, при условии, что уточненная декларация подана до момента, когда организация узнала об обнаружении ошибок налоговым органом либо о назначении выездной налоговой проверки (п. 3 ст. 81 НК РФ).

- Представлена после того, как истекли сроки подачи декларации и уплаты налога при выполнении следующих условий:

- уточненная декларация подана до момента, когда организация узнала об обнаружении ошибок налоговым органом либо о назначении выездной налоговой проверки (п. 3 ст. 81 НК РФ);

- организация уплатила недоимку и пени до момента представления уточненной декларации (п. 4 ст. 81 НК РФ);

- по результатам выездной налоговой проверки, после проведения которой представлена уточненная декларация, не обнаружены ошибки и искажения сведений (п. 4 ст. 81 НК РФ).

| Виды ставок | Размер ставок | Хозяйственные операции |

| 0% (п. 1 ст. 164 НК РФ) | По операциям реализации:

| |

| 10% (п. 2 ст. 164 НК РФ) | ||

| 18% | По всем операциям реализации, не перечисленным выше. | |

| 15,25% (ст. 158 НК РФ) | ||

| НДС уплачивается по месту постановки на учет в налоговых органах (п. 2 ст. 174 НК РФ). |

Срок уплаты НДС за 4 квартал 2021 года в таблице

В результате, срок уплаты НДС за 4 квартал 2021 года в таблице выглядит так:

| Платеж | Срок перечисления в бюджет |

| Первый | 25 января 2021 года |

| Второй | 26 февраля 2021 года (перенос с 25 февраля) |

| Третий | 26 марта 2021 года (перенос с 25 марта) |

Налоговые агенты, по общему правилу, уплачивают НДС в те же сроки, что и налогоплательщики, но отдельной платежкой. Исключение – налоговый агент, который приобретает работы или услуги у иностранного лица, не состоящего на учете в налоговых органах РФ. Он должен перечислить в бюджет удержанный НДС одновременно с оплатой работ (услуг) иностранца (п. 4 ст. 174 НК РФ).

Проводки по налогу

Проведение оплаты за товар и его постановка на учет, перечисление налога в бюджет и другие операции по налогу — все это находит отражение в бухучете. Для этого используют проводки по конкретным операциям:

- оплата товара поставщику: Дт 60 Кт 51;

- получение товара от поставщика: Дт 41 Кт 60, Дт 19 Кт 60;

- реализация товара: Дт 62 Кт 90, Дт 90 Кт 68;

- НДС к вычету: Дт 68 Кт 19;

- проводки по уплате НДС в бюджет: Дт 68 Кт 51.

Проводки при начислении пени — Дт 91 Кт 68, штрафов — Дт 99 Кт 68.

КБК для уплаты НДС за 4 квартал 2017 года

КБК для уплаты НДС (кроме импортного) – 182 1 0300 110.

КБК для уплаты пени по НДС (кроме импортного) – 182 1 03 01000 01 2100 110.

При импорте НДС уплачивается в особом порядке (на другой КБК и в другие сроки).

Далее приведем таблицу со всеми КБК по НДС:

| НДС | |||

| с реализации в России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| при импорте товаров из стран – участниц Таможенного союза – через налоговую инспекцию | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| при импорте товаров – на таможне | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

Читать также

27.09.2016

Когда и в какой бюджет платить НДС

НДС — это федеральный налог, поэтому его нужно платить в федеральный бюджет. НДС является самым востребованным налогом для государства и обеспечивает до 40% от всех поступлений по налогам.

Уплату НДС в бюджет осуществляют налогоплательщики при продаже товара с добавленной стоимостью.

Подробнее читайте в материале «Кто является плательщиком НДС?».

Уплата НДС предусмотрена для юрлиц и ИП на общем режиме налогообложения (ОСН), а также лиц, которые освобождены от уплаты НДС или применяют специальные режимы налогообложения (УСН, ЕНВД, ЕСХН, ПСН), но при этом выставили покупателю счет-фактуру с выделенной суммой НДС.

Администрированием НДС занимаются налоговые органы и таможенная служба (при импорте товаров из стран, не входящих в ЕАЭС).

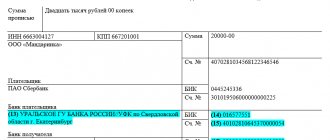

Помогут оформить платежное поручение на уплату налога статьи:

- «Куда платить НДС и как и где найти правильные реквизиты для уплаты?»;

- «Реквизиты для уплаты НДС в платежке в 2016-2017 году: как заполнять?»;

- «Платежное поручение по НДС в 2021 году – образец».

Сдача отчетности НДС через ПК «Налогоплательщик ПРО»

Второй и наиболее удобный вариант — воспользоваться специальной программой, которая будет формировать декларацию по налогам в автоматическом режиме. Бухгалтеру не потребуется тратить массу времени на установку системных компонентов, ознакомление со сложными громоздкими инструкциями. Все справки будут составлены за несколько кликов.

Найти актуальный бланк документов и сдать отчетность НДС в электронном виде можно через ПК «Налогоплательщик ПРО» или сервис online.nalogypro.ru. С их помощью пользователи защищены от ошибок при формировании отчетных сведений.

Заполнение декларации по НДС происходит на основе выгруженных баз данных о деятельности организации. После подготовки отчета система проводит экспертное тестирование. Бухгалтер может ознакомиться с протоколом ошибок и в кратчайшие сроки устранить допущенные неточности.

Проверка формы проводится с применением действующих в ФНС алгоритмов контроля, которые исключают любые не выявленные недостоверные данные. Отправка деклараций осуществляется через интернет. Предварительно документация визируется при помощи электронной цифровой подписи.

Преимущества

Программа «Налогоплательщик ПРО» поможет загружать, систематизировать и хранить конфиденциальную информацию по финансовых операциям, вести грамотный учет хозяйственной детальности предприятия любых размеров, его филиалов и обособленных подразделений. Среди очевидных плюсов:

- Срочное выполнение всех заданных операций. Система демонстрирует высокое быстродействие. Формирование баз данных и направление отчетности происходит за несколько кликов.

- Широкий функционал, позволяющий вести бухгалтерский, налоговый и кадровый учет в одной системе.

- Регулярное обновление баз данных согласно последним вступившим в силу изменениям отечественного законодательства.

- Удобный и понятный интерфейс, наличие детальной инструкции по использованию программы.

- Возможность получить консультацию о порядке применения системы у опытных операторов.

КБК по отчислениям НДС в 2021 году

• товары, работы, услуги, сбываемые в границах РФ: — для налога: 18210301000011000110; — для пени: 18210301000012100110; — для штрафов: 18210301000013000110;

• товары, поставляемые из Белоруссии и Казахстана: — для налога: 18210401000011000110; — для пени: 18210401000012100110; — для штрафов: 18210401000013000110;

• товары, переотправляемые из других стран в РФ (администратор — ФТС): — для налога: 15310401000011000110; — для пени: 15310401000012100110; — для штрафов: 15310401000013000110.

С 2021 новые КБК действуют в платежных поручениях страховых взносов, пеней и процентов по ним. Оплаты по страховым взносам теперь направляются в ФНС.

Подача документов через сайт ФНС

Сдать НДС в электронном виде можно через специализированый сервис, разработанный органами ФНС. Формирование и отправка декларации происходит на официальном сайте фискального органа. Она доступна для каждого ИП и компаний, получивших персональную электронную цифровую подпись, которые могут выполнить ряд технических требований.

Минусом является необходимость самостоятельного изучения инструкций. Пользователям потребуется провести установку программного обеспечения. В сервис налоговой инспекции загружают файлы, созданные в сторонних программах. Все эти операции занимают у бухгалтера достаточно много времени.

Декларация по НДС для налогоплательщиков: контрольные точки

Строка 060 раздела 2 + строка 110 раздела 3 + строки 05 и 080 раздела 4 + строки 050 и 130 раздела 6 = строка 260 + строка 270 раздела 9

Строка 190 раздела 3 + строки 030 и 040 раздела 4 + строки 080 и 090 раздела 5 + строки 060, 090 и 150 раздела 6 = строка 190 раздела 8

Рекомендуем онлайн-курс «НДС для практиков»: в программе обучения учтены все изменения по НДС, приведены примеры заполнения декларации.

| Исчисленный и восстановленный НДС |

| Вычеты по НДС |

Особенности порядка исчисления и оплаты НДС

В последние годы были внесены некоторые изменения в порядок исчисления налога. Большая часть обновлений коснулись п. 3 ст. 170, пп. 1, 6 ст. 172 НК РФ.

Кроме того, обновленная ст. 169 допускает невыставление счетов-фактур продавцами, не являющимися плательщиками НДС или освобожденными от его уплаты. Однако данный факт лучше оговорить в договоре поставки. Все это положительно сказывается на порядке уплаты НДС, поскольку снижает трудозатраты на оформление дополнительной документации.

Кроме того, стало возможным возместить налог по документам, полученным после налогового периода. В подобном случае операции, связанные с начислением и уплатой НДС, осуществляются в периоде, когда он был фактически учтен. При этом доступный для совершения этих действий временной отрезок ограничен 3 годами.

ОБРАТИТЕ ВНИМАНИЕ: Довольно важным моментом с точки зрения налогового ведомства при расчете НДС служат некорректно оформленные документы. В большинстве случаев именно они выступают основанием для отказа в праве на льготы, возникновения недоимок, применения наказаний. Поэтому корректное оформление всей документации по НДС должно стать одной из основных задач бухгалтерских служб компании.

Исчисление НДС и сроки оплаты

НДС представляет собой одну из разновидностей налогов, который перечисляется субъектами хозяйственной деятельности в федеральный бюджет. Как правило, порядок исчисления НДС не представляет особых сложностей — при реализации определенных товаров или услуг организация или ИП, являющиеся плательщиками НДС, увеличивают конечную стоимость товаров и услуг на размер ставки НДС, а входной налог идет к возмещению из бюджета.

Порядок и сроки уплаты налога на добавленную стоимость определены в ст. 174 Налогового Кодекса РФ. Оплата производится в течение трех месяцев по истечении отчетного квартала, при этом сумма отчисляемого налога делится на три равные части. Если срок оплаты выпадает на выходной день, то дата платежей переносится на ближайшее рабочее число. Начиная с 2008 года, частичная оплата НДС помогла облегчить нагрузку на налогоплательщиков.

Сроки оплаты в 2021 году производятся согласно с информацией, приведенной в таблице ниже:

Получите 267 видеоуроков по 1С бесплатно:

Отметим, что следует обращать особое внимание при заполнении реквизитов на уплату НДС. Главное — не допустить каких-либо ошибок при заполнении счетов казначейства, в которое будут поступать средства:

При заполнении декларации и уплате налога НДС необходимо обращать внимание на коды КБК, то есть выделяются:

- специальные коды по операциям, когда товары или услуги реализуются на территории РФ;

- когда применяется импортный НДС при работе с Беларусью или Казахстаном;

- а также КБК отдельно для всех других стран.

Таблица КБК по НДС в 2021 году:

Кто ведет книги покупок и продаж, а также журнал учета полученных и выставленных счетов-фактур:

- Плательщик НДС: ведет Книги покупок и продаж.

- Плательщик и одновременно является застройщиком, посредником, действующим от своего имени, экспедитором, получающим вознаграждение только за организацию перевозок: ведет Книги покупок и продаж и Журнал учета полученных и выставленных счетов-фактур.

- Неплательщик НДС: Книги покупок и продаж не ведет.

- Неплательщик и одновременно является застройщиком, посредником, действующим от своего имени, экспедитором, получающим вознаграждение только за организацию перевозок: ведет Журнал учета полученных и выставленных счетов-фактур.

Кто должен вести книгу продаж:

- плательщики НДС, в т.ч. освобожденные от обязанностей плательщиков по ст. 145 НК РФ.

- налоговые агенты по НДС, в т.ч. упрощенцы и вмененщики.

В книге продаж регистрируются документы, на основании которых начисляется НДС к уплате в бюджет.

Кто должен вести книгу покупок:

Ведут все налогоплательщики, кроме тех, кто:

- получил освобождение от исполнения обязанностей плательщика НДС.

- ведет только не облагаемые НДС операции (в т.ч. операции по реализации товаров (работ, услуг), местом реализации которых территория РФ не признается).

Кто должен вести журнал учета счетов-фактур:

Журнал учета полученных и выставленных счетов-фактур должны вести только те организации, которые действуют от своего имени как посредники в интересах других лиц и перевыставляют им счета-фактуры. К таким посредникам относятся:

- комиссионер (агент), который покупает у плательщиков НДС товары (работы, услуги) для комитента (принципала);

- комиссионер (агент), который продает товары (работы, услуги) комитента (принципала) — плательщика НДС;

- застройщик, который перевыставляет инвесторам счета-фактуры на приобретенные у третьих лиц товары (работы, услуги);

- экспедитор, который перевыставляет клиенту счета-фактуры на приобретенные у третьих лиц работы (услуги).

Спецрежимы

Налога по УСН. В IV квартале плательщики этого налога должны уплачивать авансовый платеж за 9 месяцев. Сделать это нужно было не позднее 25 октября. Окончательный расчет по налогу, уплачиваемому в связи с применением упрощенной системы, будет проведен уже в следующем году. Ближайшие сроки уплаты налога по УСН:

- для организации — 2 апреля 2021 года (перенос из-за выходных с 31 марта);

- для ИП — 30 апреля 2021 года.

Читайте статью о том как подготовить Декларацию по УСН с объектом налогообложения «Доходы» за 2021 год

ЕНВД. Налоговым периодом по ЕНВД является квартал. Так что в следующий раз он будет уплачиваться по итогам IV квартала. Сделать это нужно не позднее 25 января 2021 года.

ЕСХН. Налог уплачивается один раз в полгода. Очередной платеж предстоит уже в 2021 году — его нужно провести до 2 апреля. Срок переносится с 31 марта из-за выходных.

Уплата НДС отдельными категориями плательщиков

Вышеперечисленные правила применимы не для всех плательщиков налога на добавленную стоимость:

- Лица, занимающиеся хозяйственной деятельностью и применяющие специальные налоговые режимы и на которых лежит обязательство по уплате НДС, только в определенных случаях должны производить оплату сразу же, без разбивки платежа на три месяца.

- Налоговые агенты, которые работают с иностранными юридическими лицами, а также приобретающие у них товары и услуги, должны производить уплату НДС при переводе средств поставщику. В банк, вместе с информацией за оплату товара, должна поступать информация и платежное поручение на сумму НДС относительно размера платежа.

В случае, если субъект хозяйственной деятельности не уплачивает вовремя НДС или не подает своевременно декларацию, это может повлечь за собой штрафные санкции. Минимально возможный размер такого штрафа составляет 1 000руб., а максимальный — до 30% от размера налога, который был рассчитан по декларации.

Так, если декларация была подана несвоевременно, но при этом сам НДС был зачислен в сроки, то организации или ИП может грозить штраф в размере 1 000руб. Если производилась частичная оплата налога, то сумма штрафа будет высчитываться исходя из 5% с разницы между размером уплаченного налога и начисленного.

Напоследок отметим, что налогоплательщики НДС должны подавать налоговые декларации в любом случае, даже если хозяйственные операции за налоговый период отсутствовали.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Общая система налогообложения

Основными налогами, которые отличают ОСН от прочих налоговых режимов, является НДС и налог на прибыль. Рассмотрим, когда их нужно уплачивать.

Налог на прибыль

Этот налог уплачивается авансовыми платежами один раз в квартал или в месяц. При этом контрольной датой является 28-е число. При поквартальном варианте оплатить аванс за IV квартал нужно было до 28 октября. С учетом того, что этот день выпал на выходной, крайний срок переносился на 30 октября. Если применяется помесячная оплата, перечислить налог в бюджет необходимо до 28 числа каждого месяца. То есть в IV квартале остались еще две даты, в которые необходимо сделать перечисление — 28 ноября и 28 декабря.

НДС

НДС обычно уплачивается по истечении квартала тремя равными платежами. Они осуществляются не позднее 25 числа каждого месяца следующего квартала. Если компания или ИП применяет именно такую схему уплаты, то в текущем квартале бухгалтеру осталось заплатить 2/3 НДС за III квартал. Платежи, соответственно, необходимо провести не позднее 25 ноября и 25 декабря.

Также не возбраняется уплата НДС одной суммой без разделения. В этом случае платеж перечисляется до 25 числа месяца, следующего за окончанием квартала. То есть за III квартал нужно было уплатить НДС до 25 октября. А за IV он подлежит уплате единой суммой до 25 января 2021 года.

Не стоит забывать о том, что в некоторых случаях сроком уплаты НДС является вовсе не 25-е число. Так, если операции связаны с импортом из стран ЕАЭС, то ориентироваться нужно на 20 число. Например, если вы планируете ввезти товары в декабре текущего года, и тут же поставить их на учет, то уплатить НДС нужно будет не позднее 22 января следующего года. Это с учетом того, что 20 января приходится на выходной день. Уплатить в этом случае налог нужно единой суммой, без разбивания на части.

Импорт из прочих стран подразумевает, что НДС уплачивается сразу. Это делается вместе с уплатой иных таможенных платежей. Такой же порядок, то есть безотлагательная уплата НДС, применяется и в случае приобретения товаров и услуг у иностранной организации, не имеющей представительства на территории России. Одновременно с оплатой иностранному контрагенту субъект должен подать в банк платежное поручение на уплату НДС. Без этого банк операцию не проведет.

Иногда нельзя разделять платеж НДС на три части и при операциях, не связанных с импортом. Такой порядок распространяется на неплательщиков НДС, которые выставляют счет-фактуру вопреки тому, что не обязаны этого делать. Так что если вы, например, применяете УСН и выписываете в IV квартале 2021 года счет-фактуру с выделенной суммой НДС, то уплатить указанный в нем налог вы будете должны до 25 января 2021 года единой суммой.