Многие слышали, что с недавних пор правительством было принято решение перевести бизнес на онлайн-кассы. Разумеется, далеко не все владельцы собственных предприятий обрадовались данному нововведению, потому что каждому бизнесмену вновь приходилось тратить деньги, чтобы купить необходимое оборудование.

При всем при этом, уже в скором времени граждане поняли, насколько полезное и удобное изобретение – онлайн-кассы. Теперь пришло время рассказать о том, в чем заключается главная цель данного нововведения.

Также в данной статье мы упомянем каждый из видов отчетов, которые будут формироваться при подключенной кассе этого типа.

Нужно ли вести?

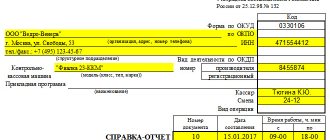

Бланк КМ-6 является важным отчетным документом кассира, который свидетельствует о размере дневной выручки. Данные справки отчета имеют огромное значение при осуществлении проверки надзорными органами.

На их основании составляется полное представление о полноте отражения выручки предприятия. Также справки необходимы при составлении сводного отчета.

Вопрос необходимости заполнения отчета неоднозначен.

Отсутствие данного бланка не влечет за собой применение штрафных санкций, во многих организациях он просто не нужен, частные предприниматели, как правило, обходятся без него.

Если надзорными органами при осуществлении контрольных мероприятий будет обнаружено отсутствие справки- отчета, то этот факт сочтется как отягчающее обстоятельство.

У директора компании будут неприятности, а он, в свою очередь, перенесет всю вину на кассира.

В дополнение к отчету КМ-6 может составлять форма КМ-7 — сведения о показаниях счетчиков ККТ и выручке необходимо заполнять, если на предприятии две и более кассы.

Отличие Z от X

Несмотря на то, что две этих отчетности похожи, различия у них есть и причем колоссальные. Отличие этих двух документов в том, что первый призван закрывать смену и обнулять регистры продаж, увеличивать на один пункт счетчик смены. После всех этих действий касса готова к работе следующим кассиром. Второй же документ открывает смену и показывает количество наличных и выручки с момента ее открытия, фиксируя это в фискальном регистраторе. Его можно пускать в печать сколь угодно раз, чтобы сверять сумму денежных средств в кассовом аппарате. Еще одно различие — в перечне реквизитов, содержащихся в каждом из них, но об этом в следующем разделе.

Х-отчет помогает определить корректность внесения информации в ККТ, а также провести аналитику товарооборота, как в общем, так и конкретно по определенному товару.

ККМ ПОРТ DPG 55 ФKZ

Правила ведения

Одной из норм ведения справки отчета является его ежедневное (в конце смены) оформление.

Кассир проставляет на нем свой автограф и сдает форму вместе со всей выручкой старшему (главному) кассиру или непосредственно главе компании.

Если организация небольшая (одна или две кассы), то все деньги сдаются инкассатору кредитного учреждения.

Как заполнить?

Для предотвращения ошибок при заполнении формы справки необходимо следовать общим правилам. Справка-отчет представлена в виде 3 блоков: строчного, табличного и итогового.

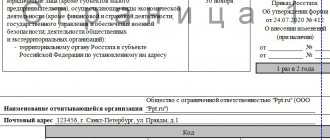

В первой строке документа обозначается название фирмы, ее адрес (должен быть идентичным во всей документации), номер телефона. Название отдельного подразделения также указывается.

Для индивидуальных предпринимателей действуют аналогичные правила, как и для юридических лиц. В ряде ситуаций ИП ошибочно предполагают использование похожего бланка, но данный отчет составляется только на утвержденном бланке.

Ниже прописывается ИНН предприятия, структурное подразделение (при наличии). В поле, предназначенное для внесения сведений о кассовой технике, вносится ее марка (тип, модель) и заводской номер в соответствии с имеющейся документацией ККТ.

Строка «Прикладная программа» не заполняется, если она не используется в работе. Далее в соответствующей строке вписывается фамилия и инициалы кассира, если кассиров несколько, то поле остается незаполненным.

В ячейке «смена» фиксируется номер отчета, который, как правило, начинается с буквы «Z».

Следующим полем идут реквизиты документа: номер, дата, время начала и завершения работ. Не следует забывать о заполнении данной информации.

Табличная часть справки-отчета разделена на 10 столбцов:

- 1 — порядковый номер контрольного счетчика;

- 2, 3 — номер отдела и секции соответственно;

- 4 — остается пустой при использовании современных кассовых аппаратов;

- 5 — показания денежного счетчика на начало смены, дня (сумма из 9 графы журнала кассира прошлой смены, аналогичная сумма прописывается в утреннем X-отчете, в строчке ГРОСС-ИТОГ;

- 6 — показания счетчика на конец рабочего дня, строка ГРОСС-ИТОГ Z-отчета;

- 7 — вписывается выручка за смену, сумма всех пробитых чеков, разница между графами 5 и 6;

- 8 — сумма всех возвратов денег и ошибочно выбитых чеков, сведения отображаются в акте КМ-3, к которому прилагаются все подтверждающие возврат чеки, информация должна совпадать с суммой из столбца 15 журнала КМ-4;

- 9 — фамилия кассира;

- 10 — подпись кассира.

В итоговое поле записываются суммарные выражения столбцов 7 и 8.

Z-отчет кассир формирует с кассовой техники в конце трудового дня (смены). В нем отображаются сведения обо всех операциях по кассе. По остатку, зафиксированному в Z-отчете, кассир осуществляет сверку имеющейся наличности, а затем передает его ответственным лицам, банку.

Х-отчет кассир снимает с ККТ для определения наличности в кассе в течение трудовой смены (дня). Формировать его допустимо неограниченное количество, информация о подобных действиях не отображается, выручка не обнуляется.

В пустых строках справки КМ-6 можно ставить прочерки, чтобы у надзорных органов не возникало вопросов о незаполненности документа.

В итоговом блоке прописывается сумма выручки прописью. В строке «принята» прописываются реквизиты приходного ордера.

Если отчет вручается инкассатору, то вносятся сведения о передаче выручки в банк, при передаче ее главному кассиру данная строка не заполняется.

Далее проставляют свои подписи кассир, старший кассир и руководитель компании, если эти должности совмещаются одним работником, то подпись ставится трижды.

и образец заполнения унифицированной формы КМ-6

справки-отчета КМ-6 – word, excel.

заполнения формы КМ-6 – пример.

Другие формы кассовых документов:

- КО-4 — кассовая книга;

- КО-5 — справка-отчет кассира-операциониста.

Кассовые операции у ИП

Предприниматели тоже обязаны соблюдать кассовую дисциплину. Но для них предусмотрен упрощённый порядок. Вот что можно не делать, если вы предприниматель:

- не оформлять кассовые документы (ПКО, РКО) (пп. 4.1 п. 4 Указания Банка РФ N 3210-У);

- не вести кассовую книгу (пп. 4.6 п. 4 Указания № 3210-У);

- не устанавливать лимит остатка наличных денег (п. 2 Указания № 3210-У).

Поступившую в кассу наличную выручку ИП могут расходовать на личные нужды (п. 1 Указания Банка РФ № 5348-У).

Как вносить исправления?

Кассиры с небольшим опытом работы допускают при заполнении формы справки-отчета кассира-операциониста иногда вместо ИНН компании прописывают свой собственный номер.

Это, конечно, не верно. Идентификационный номер всегда фиксируется у предприятия.

Следует внимательно заполнять графы 5 и 6, информацию из ГРОСС-ИТОГ X-отчета нельзя вписывать в 6 графу.

Данная ошибка возникает из-за халатности, невнимательности.

Также возникают ошибки в числовом значении написания сумм выручки.

Кассир или кассир-операционист должен внимательно проверять каждую цифру в КМ-6.

При возникновении опечаток в бланке наказания можно избежать, штраф выписывается за погрешности в цифрах, лично записанные операционистом.

Нововведения с 2017-2020 гг

Согласно разъяснениям налоговой инспекции (письма ФНС РФ от 26.09.2016 № ЕД-4-20/[email protected] и Минфина РФ № 03-01-15/19821 от 4.04.2017) переход на онлайн-кассы делает заполнение справки-отчета кассира-операциониста необязательным (вся информация об осуществляемых операциях по ККТ сохраняется в личном кабинете на сайте ИФНС).

Какие документы не нужны при онлайн-кассе

Согласно письму ФНС России от 26.09.2016 № ЕД-4-20/[email protected] необязательными для оформления являются 9 унифицированных документов:

- Форма № КМ-1 — акт о переводе показаний счетчиков ККТ.

- Форма № КМ-2 — акт о снятии показаний контрольных счетчиков ККМ при сдаче кассы в ремонт и при возвращении ее в компанию.

- Форма № КМ-3 — акт о возврате денег клиенту.

- Форма № КМ-4 — журнал кассира-операциониста.

- Форма № КМ-5 — журнал регистрации ККТ, функционирующих без кассира-операциониста.

- Форма № КМ-6 — справку-отчет.

- Форма № КМ-7 — сведения о счетчиках ККТ и объеме выручки компании.

- Форма № КМ-8 — журнал вызовов технических специалистов.

- Форма № КМ-9 — акт о проверке наличных денег кассовом аппарате.

Обязательными документами при онлайн-кассе остались:

- кассовая книга (ИП ведут по желанию);

- ПКО и РКО.

Кассовая книга отражает данные о приходе и расходе наличных средств. В ней фиксируются реквизиты ПКО и РКО, получателя, и того, кто вносит средства.

Нужен ли при онлайн кассах?

Разъяснения налогового органа от 26 сентября 2021 г. №ЕД-4-20/[email protected] в связи с применением онлайн-касс позволяет юридическим лицам отказаться от ведения справки-отчета, все сведения о совершаемых операциях на ККТ хранятся в личном кабинете налогоплательщика.

Если на протяжении всего рабочего дня (смены) операции по кассе не осуществлялись, то справка-отчет не оформляется.

В форме КМ-6 отображается оплата:

- наличными денежными средствами;

- банковскими картами.

Безналичные перечисления на расчетный счет компании в отчет не записываются.

Кассовая книга: образец заполнения вручную и требования к заполнению

Ведение кассовой книги в 2021 году начинается с нумерации и прошивки ее листов. Концы шнуровки сзади журнала нужно заклеить бумажной полосой, на которой нужно указать количество листов, дату начала ведения кассовой книги и дату ее окончания. Для заверения записи должны расписаться главный бухгалтер и руководитель организации, а также поставлена печать, при ее наличии. Выглядеть это должно так:

На титульном листе кассовой книги нужно указать наименование организации и период, на который открыт документ. Все записи нужно делать только синей или черной шариковой ручкой или чернилами.

Каждый лист делится на две части:

- одна остается в книге;

- вторая является отрывной и хранится вместе с реестрами РКО и ПКО.

Для заполнения листа кассир подкладывает копировальную бумагу таким образом, чтобы запись ручкой была на том листе, который остается в документе. Записи должны быть полностью идентичными, а вот подпись под копирку ставить нельзя. Поэтому расписаться в конце дня кассир должен на каждом экземпляре кассовой книги. Все записи о РКО и ПКО вносятся построчно в соответсвующие графы, с указанием данных лица, которое внесло или получило деньги. Приход и расход проставляются в разных колонках. Если одного листа не хватает для отражения всех операций за один день, кассир должен заполнить строку «перенос», в которой записывается общая сумма прихода и расхода денег на этот момент. Следующий лист кассовой книги начинается с этих же сумм.

В конце дня следует подвести итоги и указать общий оборот по кассе за день и вывести остаток наличных средств на конец дня. Если в кассе фигурировали суммы, предназначенные для выдачи заработной платы или пособия по платежной или расчетно-платежной ведомости, кассир обязательно выделяет их в строке «в том числе на заработную плату, выплаты социального характера и стипендии». После того как все записи внесены, их сверяет с первичными документами и заверяет главный бухгалтер.

Правильно заполненный лист кассовой книги за день выглядит так:

Важные моменты

При утере журнала кассира-операциониста вызывается специалиста центра технического обслуживания кассового аппарата, он снимает фискальный отчет (или отчет с блока ЭКЛЗ, если у предприятия современный кассовый аппарат с буквой «К») с ККТ за весь период, с которого утрачен журнал.

Но даты правильнее будет уточнить у налогового инспектора, процедура восстановления журнала кассира-операциониста нигде не зафиксирована, каждое подразделение может предъявить собственные требования.

Затем пишется заявление в свободном виде в налоговую инспекцию об утере журнала кассира-операциониста, оформляется доверенность с печатью на оформление журнала кассира-операциониста (для организации), приобретается новый журнал и со снятым фискальным отчетом (или с отчетом с блока ЭКЛЗ).

Затем вновь следует обратиться ФНС (дата снятия фискального отчета), где по представленным документам оформят новый журнал кассира-операциониста.

Как по правилам кассовой дисциплины происходит выдача денег подотчетным лицам

Подотчетные деньги – это наличность, выдаваемая работнику для оплаты хозяйственных расходов, командировочных и иных нужд предприятия.

Для выдачи таких денег обязательно заявление от сотрудника, получаемого деньги, в котором необходимо указать полную сумму, период и цель их получения. На заявлении должна быть подпись руководителя.

В случае оплаты хозяйственных или иных расходов предприятия собственными средствами сотрудника, они подлежат возмещению также на основании заявления, в котором обязательно должно быть указано, что «у сотрудника отсутствует задолженность по ранее выданным авансам». Это является требованием законодательства, согласно которому сотрудник перед получением отчетных денег должен полностью отчитаться по полученным ранее авансам.

На предоставление отчета по истраченным денежным средствам сотруднику дается 3 рабочих дня с момента истечения срока, на который денежные средства были выданы, либо со дня выхода на работу. Расходы подтверждаются соответствующими чеками, которые прикладываются к авансовому отчету. Это необходимо для принятия их к зачету как расходов и правильному исчислению налогооблагаемой базы. Кроме того, на денежные средства, потраченные без подтверждающих документов, необходимо уплатить страховые взносы и удержать НДФЛ.

Ограничение в выдаче денег по правилам

Также следует уделять пристальное внимание проведению наличных расчетов между субъектами хозяйствования. Это не относится на расчеты с физическими лицами. Юридические лица и ИП могут осуществлять между собой расчеты наличными, но не более 100 тысяч рублей в пределах одного договора.

Это ограничение не применяется также при выдаче из кассы заработной платы работникам, подотчетных денежных средств работнику – физическому лицу, если эти деньги не планируется использовать на оплату товаров и услуг от имени организации на основании доверенности.

Кому и когда можно брать деньги из кассы на личные нужны

Любые доходы организации принадлежат непосредственно организации. Поэтому оплата личных нужд учредителей, даже если он всего один, из кассы предприятия производиться не может.

Это не распространяется на ИП, которые могут использовать деньги как из кассы, так и с расчетного счета в любых количествах при условии отсутствия задолженностей по уплате страховых и налоговых взносов.

В случае отсутствия у индивидуального предпринимателя приказа об отмене ведения кассовых документов, для получения наличности из кассы, должен быть обязательно оформлен расходный ордер, содержащий следующую формулировку: «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Что делать с формой КМ-6 после заполнения

Заполненный документ нужно отдать главному кассиру, если он есть на предприятии. Главный кассир передает справку-отчет гендиректору или бухгалтеру. Если такого кассира нет, то кассир-операционист отдает документ напрямую бухгалтеру или директору. Справка должна храниться 5 лет.

Важно! Индивидуальные предприниматели, как правило, триедины. ИП – сам себе кассир-операционист, бухгалтер и руководитель. Поэтому он отдает документ напрямую в банк.

Особенности применения справки по форме КМ-6

| Условия заполнения | Расшифровка |

| Кто заполняет справку | Поскольку составление данного отчета связано с материальной стороной деятельности компании, ее составлением должно заниматься материально – ответственное лицо. Кассир как раз и является таким лицом |

| Как происходит заполнение информации | Все данные вносятся в форму справки ручкой с синей или черной пастой |

| Допускаются ли помарки при заполнении формы | Поскольку данный документ является очень важным, затрагивает денежную сферу, заполнять его нужно разборчивым почерком, желательно без ошибок и помарок. Если контролирующие органы найдут исправления, то может быть наложен штраф |

| Период составления справки | Такие справки составляются каждый день |

| Кому передается отчет | Заполненная справка вместе с наличкой передается старшему кассиру, бухгалтеру или директору предприятия. Также она сдается в банк |

| Срок хранения справки | Справка – отчет должна храниться в компании в течение 5 лет |

Что из себя представляет справка по форме КМ-6

Работа кассира трудна и ответственна. В своей работе эти специалисты руководствуются законом №54-ФЗ и Указаниями ЦБ РФ №3210-У от 11.03.2014 года. Кассиры сталкиваются с многочисленными отчетами, которые показывают движения в кассе. Каждый кассир сталкивается или сталкивался с составлением формы КМ-6. Это важный документ для кассира, его отчет о проведенных по кассе суммах.

Изначально отчет составлялся только по наличной выручке, но с развитием технологий и появлением расчетов с помощью банковских карт, такая информация тоже стала отображаться в справке-отчете.

Форма справки – отчета утверждена Постановлением Госкомстата №132 от 25.12.1998 года. При этом компания может использовать в своей работе как унифицированную форму, так и форму отчета, разработанную на предприятии. Эта возможность закреплена в Письме ФНС РФ №ЕД-4-20/[email protected] от 26.09.2016 года. Стоит, однако, учитывать, что разработанная на предприятии форма отчета должна обязательно содержать ключевые реквизиты унифицированного документа.

Особенности справки-отчета

У справки-отчета кассира-операциониста есть несколько характерных особенностей:

- форма КМ-6, утвержденная Госкомстатом РФ в 1998 году, является унифицированной;

- ошибки при заполнении, как и отхождение от общепринятого формата, могут повлечь за собой штраф при работе проверяющих органов;

- заполнять КМ-6 необходимо ежедневно (или в конце каждой смены), а одновременное заполнение справок за 2 и более дней/смен не допускается;

- сдавать документ нужно одновременно с выручкой – либо главному кассиру компании, либо в банк;

- хранить справку требуется ровно 5 лет, после чего она теряет ценность.

Важно! Столбец 4 заполняется только при использовании устаревшей кассовой техники. Если за последние 12 лет в организации были установлены современные аппараты, то этот раздел нужно оставить пустым.

Можно ли не заполнять форму КМ-6

Этот вопрос неоднозначен. С одной стороны, за отсутствие справки-отчета никого не штрафуют. На многих предприятиях ее просто не требуют, а ИП чаще всего обходятся без нее. Но если при проверке будет обнаружено отсутствие таких справок, то это будет сочтено «отягчающим обстоятельством». Руководитель будет иметь проблемы, и естественно, что он возложит вину на кассира-операциониста, который не заполнял форму КМ-6.

Отсутствие кассовых операций

Если в течение рабочего дня (смены) операции по кассе не осуществлялись, то справка-отчет кассира-операциониста не составляется.