Возврат НДС на расчетный счет — опция, которой вправе воспользоваться налогоплательщик при подаче в ФНС декларации, где такой налог отражен к возмещению. Сам процесс прописан в НК РФ (статьях 176 и 176.1). Для получения всей суммы налогоплательщик оформляет заявление (письмо), в котором просит вернуть налог на добавленную стоимость. Если исходить из практики применения таких норм, рассмотренная процедура вызывает много споров. Чтобы избежать сложностей, стоит знать ряд нюансов, о которых пойдет речь в статье.

Для чего нужно заявление на возмещение НДС?

Если за тот или иной отчетный период вычеты по НДС превышают уплаченный налог, то разницу налогоплательщик вправе возместить из бюджета (п. 1 ст. 176 НК РФ).

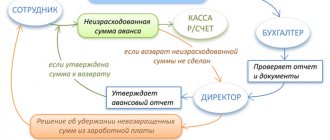

Сумма, подлежащая законному возмещению, может быть:

- Зачтена в счет долгов по НДС и другим платежам в бюджет (пеням, штрафам).

Такой зачет ФНС осуществляет самостоятельно, обнаруживая переплаты и недоимки по налогам одного уровня.

- Зачтена в счет погашения будущих задолженностей по НДС и другим налогам.

- Возвращена на расчетный счет плательщика НДС.

Во всех случаях факт возникновения суммы, подлежащей возмещению, отражается в налоговой декларации. Но реализация сценариев по пункту 2 или 3 требует отправки в ФНС заявления на возмещение НДС.

Распространенные вопросы

Ситуация 1: У компании, в процессе реализации продукции сформировалось право на возмещение НДС. На каком этапе образовывается налоговая база в случае возврата НДС?

Сформирована и подтверждена налоговая база от реализации продукции в отношении возврата налога будет после сбора и предоставления исчерпывающего пакета документации в инспекцию для камеральной проверки. В процессе проверки будет подтверждено или отменено право на возврат налога.

Ситуация 2: Сотрудники ФНС в процессе камеральной проверки отказали в возмещении НДС, обосновывая решение тем, что фирма пропустила установленный временной порог 3 года. Допускается ли признать сумму невозвращенного налога в части внереализационных расходов компании?

На основании налогового права все суммы НДС, которые были предъявлены при покупке товаров/услуг, принимаются на основании п. 2 ст. 171 НК РФ к вычету. Норма, которая указана в п. 1 ст. 170 НК не допускает списания сумм НДС, в счет прибыли, на расходы, кроме отдельных случаев. Этот список носит закрытый характер. К таким случаям относятся покупки/ввоза товаров, которые используются в производстве или работах для собственных нужд фирмы, но нет указаний, что суммы НДС с истекшим сроком давности также включаются в расходы.

В какие сроки подавать заявление?

Возмещение НДС из бюджета состоит из нескольких процедур (пп. 3, 8 ст. 176 НК РФ):

- проверка декларации (занимает 3 месяца);

- принятие решения об одобрении возврата либо об отказе в возврате — в течение 7 рабочих дней;

- подача заявления о возврате НДС;

- перечисление денежных средств налогоплательщику — в течение еще 5 дней.

Если вы хотите вернуть денежные средства из бюджета, то при положительном решении налоговиков возврат осуществляется:

- при подаче заявления о возврате до того, как будет принято решение налоговиками, — в указанный выше срок (3 месяца и 12 дней);

- при подаче заявления на возмещение НДС после принятия решения — в течение месяца после подачи такого заявления.

Если вы готовы предоставить в ФНС банковскую гарантию по уплате НДС, то вы вправе запросить возмещение до завершения проверки (подп. 2 п. 2 ст. 176.1 НК РФ). Для этого в течение 5 дней после сдачи декларации нужно сдать в ФНС заявление и дополнить его банковской гарантией. Если с документами всё в порядке, НДС вам вернут в течение 11 дней.

Правом на ускоренное возмещение НДС без гарантий обладают налогоплательщики, названные в п. 2 ст. 176.1 НК РФ.

Апелляция и Арбитраж

При вынесении отказа в возмещении налогового сбора субъект предпринимательства может защитить свои права. Алгоритм действий налогоплательщика выглядит следующим образом:

- подача заявления (апелляционной жалобы) в головную инспекцию ФНС с опротестованием итогов проверки и отказа в возврате НДС;

- при подтверждении отказа – подача иска в Арбитражный суд.

Арбитражные суды в последние годы стали более лояльными к налогоплательщикам. Если не просматриваются явные признаки незаконного возмещения НДС и отказ налогового органа носит формальный характер, то у заявителя есть шанс добиться возврата налога через суд.

Однако до начала рассмотрения налогового спора в суде организации необходимо предпринять следующие меры:

- проверить корректность полученных от контрагентов счетов-фактур и их соответствие исходным приходным документам;

- при наличии льготного режима (обложение по ставке 0% или освобождение от НДС) обеспечить разделительный учет операций – по общему порядку и по привилегированному регламенту;

- провести проверку контрагентов, по документам которых заявлен налоговый вычет, на предмет добросовестности – получить выписку ЕГРЮЛ, копии уставной документации и бухгалтерских балансов.

Если судебный орган примет сторону налогоплательщика, то в течение двух месяцев после вынесения положительного вердикта налоговики обязаны вернуть заявителю сумму возмещения. Помимо этого, при подаче иска целесообразно включить в сумму возврата проценты за несвоевременное перечисление денег, издержки на юридические услуги и судебные пошлины.

Как выглядит образец заявления на возврат НДС?

Если налогоплательщик возвращает НДС — как в обычном порядке (без предоставления гарантии от кредитно-финансовой организации и пользования иными основаниями, прописанными в п. 2 ст. 176.1 НК РФ), так и при ускоренной процедуре, то в ФНС направляется заявление о возврате налога с использованием формы из приложения 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/[email protected]

В заявлении на возмещение НДС указываются:

- На первой странице:

- ИНН, КПП (при наличии) налогоплательщика;

- порядковый номер документа (1 — если это первое заявление за год, 2 — если второе);

- код ИФНС;

- наименование хозсубъекта;

- ссылка на ст. 176 НК РФ (при обычном порядке возврата НДС);

- ссылка на ст. 176.1 НК РФ (при ускоренном порядке возврата НДС);

- сумма возврата;

- код расчетного периода (например, за 1 квартал 2021 года — КВ.01.2018);

- код ОКТМО территории, контролируемой ИФНС, в которую сдается заявление;

- КБК НДС.

Далее идут две ячейки. Их заполняем так: в ячейке, расположенной непосредственно под строкой, где указывается регулирующая статья НК РФ, проставляется код 3. В ячейке под ней — код 1.

Заявитель указывает свои Ф.И.О., телефон, проставляет дату заполнения документа, подпись.

- На второй странице:

- реквизиты счета;

- паспортные данные получателя.

- На третьей странице — сведения о получателе.

Документ может быть сдан в ФНС как в бумажном виде, так и электронно.

заявления на возврат НДС к возмещению вы можете на нашем сайте.

Превышение вычетов по НДС над уплаченной суммой в отчетном периоде дает основание для возмещения налога из бюджета — в обычном режиме (после завершения проверки) или в ускоренном (при наличии банковской гарантии либо выполнении иных предусмотренных законом условий). Для возврата НДС из бюджета в ФНС направляется заявление по установленной форме.

Кто и на каких условиях вправе возместить НДС

«НДС к возмещению» — это часть налога, которая образовалась у налогоплательщика по завершении налогового периода (у НДС это квартал, согласно ст. 163 НК РФ) из-за того, что суммы налоговых вычетов больше, чем рассчитанная в общем порядке сумма налога (п. 2 ст. 173 НК РФ).

В ст. 143 НК РФ закреплено, что к плательщикам налога на добавленную стоимость относят:

- компании;

- ИП;

- лиц, перевозящих товары через таможенную границу.

Перечисленные выше плательщики НДС, рассчитывая налог к уплате, вправе использовать по НДС налоговые вычеты — суммы «входного» налога, уплаченные поставщикам в составе стоимости приобретенных у них ресурсов.

Отдельно остановимся на налоговых агентах по НДС. Налогоплательщики этой категории могут осуществить вычет НДС, если работают на ОСНО, перечисляют в бюджет НДС, используют приобретенные ресурсы в облагаемой НДС деятельности и в состоянии подтвердить право на вычет соответствующими бумагами (счетами-фактурами, платежками). Исключением являются компании, которые:

- продают в России конфискованное имущество, реализуют имущество по судебному решению, реализуют клады, а также ценности, относящиеся к бесхозным, скупленным или перешедшим государству в наследство (п. 4 ст. 161 НК РФ);

- выступают посредниками при продаже продукции (услуг или работ) иностранных компаний, которые не состоят на налоговом учете в России (п. 5 ст. 161 НК РФ).

Это значит, что НДС к вычету могут принять налоговые агенты:

- если продают в России продукцию (услуги или работы), которые приобрели у иностранных компаний, не состоящих на учете в России (п. 1 ст. 161 НК РФ);

- если берут в аренду у органов госвласти или местного самоуправления объекты государственного/муниципального имущества (п. 3 ст. 161 НК РФ);

- если продают в России имущество, которое закреплено за госучреждениями или предприятиями, составляет госказну и т.п. (п. 3 ст. 161 НК РФ).

При этом налоговый агент в случае выплаты аванса за приобретаемые ресурсы может воспользоваться правом на налоговый вычет только после принятия этих ресурсов к учету и оформления первички (письмо ФНС России от 12.08.2009 № ШС-22-3/634).

Налогоплательщики на ОСНО, которые перечисляют поставщикам авансы за продукцию (услуги или работы), также могут получить налоговый вычет с предоплаты в счет грядущих поставок, но только при наличии счета-фактуры (п. 12 ст. 171 НК РФ).

Отметим, что налогоплательщики на свое усмотрение могут применить или нет вычет с аванса в рамках одного налогового периода, разделять НДС к вычету между несколькими периодами запрещено (письмо Минфина России от 22.11.2011 № 03-07-11/321).

После оприходования продукции от поставщика налогоплательщик принимает к вычету НДС из отгрузочного счета-фактуры и при этом восстанавливает НДС из авансового счета-фактуры.

При расторжении (изменении) договора с поставщиком авансовый налог, который приняли к вычету, восстанавливается в квартале прекращения (изменения) договора (п. 3 ст. 170, п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Формула, как высчитать от суммы 20 % НДС:

НДС = НБ × 20 / 100,

где НБ — база по НДС;

20 — налоговая ставка в 2021 году.

Обратите внимание, что в 2021 году ставка НДС равнялась 18 %, а расчет НДС с 1 января 2021 года ведется по ставке 20 %.

В декабре 2021 года и с января 2021 года налогоплательщикам следует следить за используемыми ставками, так как НДС 20 % применим только к продукции, отгрузка которой осуществлена в 2019 году, при этом не имеет значения дата подписания договора. Если договор заключается в 2021 году, пропишите в нем налоговые ставки 18 и 20 % для включал действующую на тот момент ставку, заключите с контрагентом дополнительное соглашение, в котором укажите отгрузку по ставке налога 20 %.

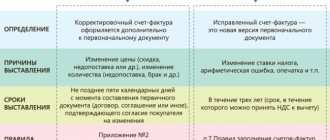

Отметим, что возврат в 2021 году товара, который отгрузили в 2018 году, производится по ставке отгрузки — 18 %. При этом продавец должен представить скорректированный счет-фактуру.

Сдайте декларацию НДС без ошибок и расхождений

Контур.Экстерн проверит, что декларация заполнена корректно и отсутствуют расхождения в данных с вашими контрагентами. Вы отчитаетесь по НДС за несколько кликов.

Узнать подробнее

Заявление о возврате НДС

А. ТРЕТЬЯКОВ, юрист Действующее налоговое законодательство содержит много неясностей по вопросу подачи налогоплательщиками заявления о возврате НДС при применении п. 4 ст. 176 НК РФ. Указанная статья устанавливает порядок вынесения налоговым органом решения по итогам проверки обоснованности применения налоговых вычетов, а также условия и порядок начисления процентов за несвоевременное возмещение сумм налога. Возмещение НДС производится не позднее трех месяцев со дня представления налогоплательщиком отдельной налоговой декларации и документов, предусмотренных ст. 165 НК РФ. В этот период налоговый орган принимает решение о возмещении путем зачета или возврата сумм налога либо об отказе в возмещении. Причем зачет денежных средств налогоплательщика в счет недоимок и пени по налогам, задолженности по присужденным налоговым санкциям, а также в счет текущих платежей по налогам и сборам, подлежащим уплате в тот же бюджет, производится налоговым органом самостоятельно. В течение 10 дней после вынесения решения налоговый орган обязан уведомить об этом налогоплательщика (абзац 5 п. 4 ст. 176 НК РФ). Возврат налога производится налогоплательщику по его заявлению (п. 4 ст. 176 НК РФ).

Это интересно: Заявление о фальсификации доказательств в арбитражном процессе образец

Судебная практика

Судебная практика неоднозначно оценивает требования абзаца 9 п. 4 ст. 176 НК РФ по проведению возврата денежных средств на расчетный счет налогоплательщика. Отсутствует также ясность в понимании роли заявления как в процессе возврата, так и при определении момента начала расчета суммы процентов в случае несвоевременного возврата НДС.

Как следует из изложенного, основное значение заявления заключается в выражении воли налогоплательщика относительно способа проведения возмещения. Однако, принимая во внимание, что зачет денежных средств производится налоговым органом самостоятельно, подача заявления о возврате в случае отсутствия оснований для проведения зачета согласно абзацам 6, 7 п. 4 ст. 176 НК РФ будет носить, скорее, формальный характер. Данный подход подтверждается абзацем 5 п. 4 ст. 176 НК РФ, согласно которому налоговый орган обязан проинформировать налогоплательщика о решении, в котором указываются суммы к возмещению.

Более обоснованной кажется другая точка зрения, нашедшая отражение в ряде судебных решений федеральных округов. Она не связывает право налогоплательщика на возврат денежных средств на расчетный счет с представлением заявления о совершении данных действий, поскольку отсутствие недоимки по налогам, пени и начисленных налоговых санкций в случае нарушения сроков, установленных ст. 176 НК РФ, само по себе является основанием для перечисления на расчетный счет сумм НДС, подлежащего возмещению, а, следовательно, для начисления процентов за несвоевременное возмещение налога не требуется никаких действий со стороны налогоплательщика. Кроме того, факт судебного признания незаконным бездействие налогового органа, которое может выразиться также в принятии незаконного решения, и обязание их возмещения также свидетельствуют о волеизъявлении налогоплательщика на возврат суммы налога на его расчетный счет.

Таким образом, обоснованность второй позиции заключается в том, что она более соответствует арбитражной практике по возмещению НДС и не рассматривает заявление как единственное основание для возврата сумм НДС и процентов за несвоевременный возврат, а также не рассматривает дату подачи заявления в качестве даты начала расчета процентов за несвоевременный возврат НДС.

Срок подачи заявления

Налоговым законодательством не установлен срок подачи заявления о возврате налога на расчетный счет. Существует мнение, что наиболее удобным способом заявить о своем желании возвратить денежные средства на расчетный счет является подача заявления о возврате одновременно с налоговой декларацией по ставке 0% и комплектом документов, предусмотренных ст. 165 НК РФ. В случае отказа налоговым органом в возмещении НДС факт наличия или отсутствия заявления в форме письма не имеет значения, так как неправомерное невозмещение налога начинается с момента истечения 3-месячного срока, отведенного НК РФ налоговому органу для проверки обоснованности применения вычетов. Таким образом, именно по истечении этого срока должны начисляться проценты за несвоевременный возврат сумм НДС при наличии бездействия налогового органа независимо от того, было ли представлено налогоплательщиком заявление, предусмотренное абзацем 9 п. 4 ст. 176 НК РФ. Как следует из приведенной арбитражной практики, заявление о возмещении может быть подано как в форме письма, так и искового заявления, причем выбор формы целесообразно основывать на принятом налоговым органом решении. В случае бездействия налогового органа заявление должно быть подано в форме искового заявления.

Форма и содержание заявления

Одним из наиболее важных является вопрос об определении формы и содержания заявления. Несмотря на то что письменная форма подачи заявления прямо не следует из абзаца 9 п. 4 ст. 176 НК РФ, она более приемлема, поскольку при наличии отметки о принятии на втором экземпляре налогоплательщик имеет возможность доказать факт его принятия.

Из-за противоречий в толковании нормы абзаца 9 п. 4 ст. 176 НК РФ налогоплательщики по-разному подходят к вопросу определения формы и содержания заявления. В силу п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика, а суды в свою очередь обязаны рассмотреть данные доказательства (заявления) с учетом презумпции добросовестности налогоплательщика.

Принимая во внимание, что форма и содержание заявления о возврате не определены действующим законодательством, а, следовательно, у сторон процесса отсутствует возможность ссылаться на нормы закона для обоснования своей позиции, попробуем разобраться в вопросе необходимости и достаточности данных, указанных в заявлении. Существует точка зрения, согласно которой заявление должно содержать: наименование налогоплательщика; период, за который подана декларация по ставке 0%; сумму возврата; номер расчетного счета налогоплательщика и дату представления декларации и документов, предусмотренных ст. 165 НК РФ. Остановимся подробнее на каждом из них.

Наименование налогоплательщика, дата представления декларации и документов, предусмотренных ст. 165 НК РФ, а также период, за который подана декларация по ставке 0%, содержатся в самой декларации. Сроки подачи содержатся на ее копии и в сопроводительном письме (в случае его подачи). Из декларации следует и сумма НДС, заявленная налогоплательщиком к возмещению. Кроме того, как указывалось выше, сумма НДС, предъявленная налогоплательщиком к возмещению, не всегда соответствует сумме налога, указанной налоговым органом в решении. Это обстоятельство вновь подтверждает обоснованность подачи заявления о возврате НДС после вынесения решения и показывает невозможность определения налогоплательщиком точной суммы налога, подлежащего возврату. Что касается указания налогоплательщиком номера расчетного счета, то такая обязанность отсутствует при выполнении условия письменно сообщать об открытии счетов (абзац 2 п. 2 ст. 23 НК РФ). НК РФ не предусматривает обязанность налогоплательщика повторно представлять сведения, кроме как на основании запроса налогового органа. Данный вывод еще раз подтверждает мнение о том, что первая точка зрения судов не совсем оправданна.

Это интересно: Кассационная жалоба по уголовному делу образец 2021г

В качестве одного из вариантов решения вопроса формы и содержания заявления можно предложить следующее. Законодательная практика показывает, что для возврата иностранной организацией сумм налогов, удержанных с доходов от источников в Российской Федерации, была разработана форма заявления на возврат № 1011DТ (2002). Подобным путем следует идти и в случае с заявлением о возврате НДС. Для этого необходимо утвердить форму заявления. Вторым шагом является внесение изменений в п. 4 ст. 176 НК РФ, в соответствии с которым налогоплательщик будет обязан представлять заявление на возврат установленной формы одновременно с отдельной налоговой декларацией по налоговой ставке 0% и документов, предусмотренных ст. 165 НК РФ.

Следует отметить, что с 1 января 2007 г. в соответствии с Федеральным законом от 22.07.05 г. № 119-ФЗ «О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах» в ст. 176 НК РФ будут внесены изменения. Данный Закон принципиально не меняет существующий порядок возмещения НДС и предусматривает подачу заявления о возврате. Таким образом, решение вопроса формы и содержания заявления остается актуальным. В случае непринятия изменений в налоговое законодательство вопрос о наличии в заявлении волеизъявления будет оставлен на разрешение судами.

Заявление как основание для начисления и выплаты процентов

Арбитражная практика при оценке роли заявления для определения момента начала расчета суммы процентов в случае несвоевременного возврата НДС не однозначна. Причина этого — вопрос о том, является ли такое заявление документом, при отсутствии которого невозможно проведение возврата (так как именно на сумму возврата должны начисляться проценты), либо носит формальный характер, поскольку при отсутствии заявления в налоговый орган НДС может быть возвращен по заявлению в суд.

Анализ данного вопроса указывает, скорее, на формальный характер заявления, так как его наличие требуется только в качестве основания для налогового органа перечислить денежные средства на расчетный счет налогоплательщика. В данной ситуации оснований для начисления сумм процентов, скорее всего, не возникнет. При несогласии налогоплательщика с вынесенным решением либо в случае бездействия налогового органа сумма процентов должна начисляться по решению суда, и датой начала расчета процентов должен приниматься день, следующий за 3-месячным сроком для принятия налоговым органом решения.

Как подать заявление в ИФНС о возврате суммы излишне уплаченного налога в 2021 году

Документ отсылается в налоговую структуру по адресу регистрации. Выполнить это возможно различными способами:

При личном посещении. В этом варианте бланк заполняется непосредственно в учреждении по налогам и подписывается в присутствии сотрудника службы. Бланк предоставляется сотрудником инспекции.

Отсылка заказной почтой. Форму заявления и образцы его заполнения можно увидеть на сайте ФНС. Перед оформлением обращения желательно получить консультацию специалиста налогового учреждения.

Электронная отсылка. Данный способ наиболее часто используют предприятия и ИП. Форма отправляется, используя Интернет-сеть, с заверенной электронной подписью.

Выявление излишне уплаченных средств осуществляется по итогам сверочного акта между налоговым органом и плательщиком. Иногда ФНС самостоятельно выявляет переплату, однако наиболее часто это происходит по инициативе физических и юридических лиц.

Переплата осуществляется чаще всего при следующих обстоятельствах:

- Ошибки в платёжном поручении. При заполнении платежного поручения, из-за невнимательности бухгалтера перечисляются суммы не соответствующие необходимым.

- Ошибки при расчётах. Здесь недочёты могут возникнуть из-за незнания законодательства, в результате чего неправильно используется база налогообложения, при которой применяются устаревшие ставки. При выявлении таких ошибок в адрес инспекции отсылаются дополнительные уточненные декларации.

- Сокращение суммы пошлины. Иногда при оформлении декларации на перечисление подоходного налога работники предприятий забывают о зачислении авансовых платежей.

Образцы заявлений о возмещении НДС путем возврата и зачета

Образец (пример составления) заявления о возмещении НДС путем возврата и заявления о возмещении НДС путем зачета

Образец заявления о возмещении НДС путем возврата

Заявление о возмещении НДС путем возврата

19 апреля 20__ г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Также просим учесть, что за несвоевременный возврат налога в соответствии с п. 10 ст. 176 НК РФ должны быть начислены проценты.

Генеральный директор ООО “Альфа” ———- Н.П. Трифонов М.П.

Приложение 6 к главе 13

Образец заявления о возмещении НДС путем зачета

Заявление о возмещении НДС путем зачета

19 апреля 20__ г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Как получить возмещение НДС из бюджета: 7 правил

Возмещение НДС из бюджета – достаточно важный вопрос, решаемый совершенно несложно, но с некоторыми особенностями, возмещаемые суммы для плательщиков данного налога подчас бывают весомыми.

Чтобы воспользоваться данным послаблением, необходимо рассчитать налоговый вычет, вносимый в отчетную документацию согласно всем правилам.

Какой именно НДС подлежит возмещению

Воспользоваться возмещением могут плательщики, имеющие отношение к общей системе налогообложения и уплачивающие НДС, а также те, которые реализуют товары и услуги, облагаемые НДС.

Возврат доступен при соблюдении всех условий предписанных ст. 171 – 172 НК РФ. Доступно возместить НДС, когда сумма вычетов за налоговый период превышает сумму налога, вот именно эта разница и подлежит возврату.

Возможно ли возместить НДС и как это сделать правильно вы можете узнать в следующем видео:

Порядок, условия и сроки

Возврат растянут на довольно длительное время, так как, прежде всего декларация с возвратом подлежит тщательной камеральной проверке, которая является основой процедуры и растянута на несколько месяцев. Только по ее итогам доступно рассчитывать на одобрение в полном или частичном объеме, или получить отказ.

Чтобы обосновать свое требование в отношении возврата необходимо представить доказательства наличия недоимок соответствующей документацией.

Если проверка прошла успешно налоговая принимает решение о возмещении и возврате средств.

Важно: для принятия решения о данных действиях у органа есть 7 дней.

На следующий день после принятия решение будет оформлено поручение с указанной суммой и направлено в Федеральное казначейство.

Казначейство после получения поручения должно в течение 5 дней сделать перевод суммы плательщику на банковский счет.

Если ошибки выявлены, следуют такие действия:

- Налоговой составляется акт в течение 10 дней о камеральной проверке и ее итогах;

- На протяжении 5 дней акт вручается налогоплательщику;

- Он имеет 15 дней для подготовки возражений и исправления оплошностей;

- После сдачи исправленной документации, инспекция дает ответ в течение 10 дней об удовлетворении или отказе.

Это интересно: Заявление в обэп для проведения проверки

При этом согласно Постановлению Президиума ВАС РФ задерживается выплата суммы и нарушается 12-дневный цикл только относительно ошибочной части. Та часть, которая не имеет ошибок, должна выплачиваться в положенное законодательством время.

Пошаговая инструкция для получения возмещения из бюджета

Подавая декларацию, следует формировать и заявление на возмещение налога или его зачет в дальнейших расчетах.

В любом случае заявление предоставляется в органы на момент окончания камеральной проверки.

В случае успешной проверки сразу же рассматривается заявление, на это у налогового органа 12 дней.

Подается заявление в электронном виде с усиленной электронной подписью, составить его доступно произвольно, так как нет специальной формы, но с указанием всех необходимых данных.

Не лишним будет и уточнение налогового периода с образовавшейся недоимкой.

Ответ на заявление налоговая дает в письменном виде в 5-дневный срок непосредственно начальником службы или заказным письмом под расписку о получении. В нем буде удовлетворение заявленной суммы в полном или частичном виде, или же отказ.

Если заявление отсутствует, то применяется процедура согласно ст. 78 НК РФ.

Порядок расчета суммы НДС

Для расчета НДС необходимо применять совершенно несложную формулу и пошаговые действия:

Выделение НДС:

- Сумма разделяется – 1+НДС/100, например, если НДС 10%, то деление происходит на 1.1, если 18% – на 1.18;

- Вычесть из полученного числа первоначальную сумму;

- В итоге число будет со знаком -, который можно просто не учитывать или умножить на -1;

- Округлить до 10 копеек.

Начисление НДС:

Сумму необходимо умножить на 1.18 или на 0.18 и получить НДС.

Формула и примеры расчета

НДС= S * 18 / 100., где S – это необходимая для умножения сумма.

Пример:

- НДС = 10000 * 18 / 100 = 1800.

Документы и их оформление

Важно: весь необходимый пакет документов должен безукоризненно оформляться – четкое заполнение всех полей и граф, наличие подписей, печатей и реквизитов.

В пакет входят:

- Счета-фактуры;

- Выписки банков;

- Первичные бумаги;

- Договора;

- Таможенная декларация;

- Приходные накладные и на отпуска;

- Журнал регистрации счетов-фактур;

- Книга расходов и доходов.

Образец заявления на возмещение НДС.

Заявление

В форме необходимо указать:

- ИНН;

- КПП;

- ФИО;

- Сведения о банке получателе;

- Номер счета;

- Корреспондент счета;

- Реквизиты банковского учреждения;

- Получатель – полное наименование организации;

- Данные с документа удостоверения личности, если это ИП.

Заявление подается электронным образом и визируется усиленной цифровой подписью. Подавать его лучше вместе с отчетностью. Как составить доверенность на сдачу отчетности в налоговую вы узнаете здесь.

Что следует учесть

При получении возмещения существуют некоторые особенности:

- Если происходит возмещение налога, то это требования возврата средств потупленных от поставщиков, что требует несколько иной процедуры, нежели в случае с возвратом излишне уплаченной суммы;

- Существует перечень организаций, для которых применима ускоренная процедура;

- Удовлетворение требования может быть частичное;

- Деньги доступно не только вернуть, но и применить в счет будущих платежей;

- При грядущей смене адреса фирмы, лучше получить все средства в налоговой одобрившей заявление, так как новая, может обеспечить клиента отказом. Его доступно оспорить в суде, но произойдет потеря времени;

- При нарушении инспекцией сроков выплаты возврата, плательщик получает дополнительные проценты, начиная с 12-го дня по ставке рефинансирования Центрального банка на первый день просрочки;

- Начисление процентов будет со всей суммой.

Ускоренная процедура

Гарантия от финансового учреждения обеспечивает возврат суммы в бюджет при негативном результате проверки.

При этом гарантия должна быть свыше 8 месяцев с момента подачи отчетности, а ее сумма превышать сумму вычета, заявленного к возврату.

Важно: ускоренный процесс предполагает возврат заявленной суммы до окончания камеральной проверки.

В заявление необходимо указать реквизиты банковского счета для перевода средств, и указать обеспечивающие обязательства при возможном отказе. Подать заявление следует в течение 5 дней после декларации.

Рассмотрение заявления происходит 5 дней с момента получения, а также проверка на отсутствие штрафов и погрешностей в прошлом.

После проверки и при не соблюдении сроков действия происходят аналогично стандартной процедуре действия.

Обязательные и дополнительные условия возмещения НДС из бюджета рассмотрены в этом видео:

Подводим итоги

- Для возврата переплаты по налогам и иным платежам необходимо подать в ИФНС письменное заявление по утвержденной форме.

- На принятие решения о возврате (отказе в возврате) ИФНС отводится 10 дней, на возврат переплаты — 30 дней с момента получения заявления.

- Вернуть переплату можно только при отсутствии задолженности по налогам того же вида.

- Срок возврата переплаты — 3 года с даты ее образования.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.