Сроки уплаты налогов в 2021 году: главная таблица

| ВИД НАЛОГА | ЗА КАКОЙ ПЕРИОД УПЛАЧИВАЕТСЯ | СРОК УПЛАТЫ 2021 |

| Налог на прибыль (при уплате только ежеквартальных авансовых платежей) | За 2021 год | Не позднее 29.03.2021 |

| За I квартал 2021 года | Не позднее 28.04.2021 | |

| За I полугодие (2 кв.) 2021 года | Не позднее 28.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль (при уплате ежемесячных авансовых платежей с доплатой по итогам квартала) | За 2021 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 28.01.2021 | |

| За февраль 2021 года | Не позднее 01.03.2021 | |

| За март 2021 года | Не позднее 29.03.2021 | |

| Доплата за I квартал 2021 года | Не позднее 28.04.2021 | |

| За апрель 2021 года | Не позднее 28.04.2021 | |

| За май 2021 года | Не позднее 28.05.2021 | |

| За июнь 2021 года | Не позднее 28.06.2021 | |

| Доплата за I полугодие (2 кв.) 2021 года | Не позднее 28.07.2021 | |

| За июль 2021 года | Не позднее 28.07.2021 | |

| За август 2021 года | Не позднее 30.08.2021 | |

| За сентябрь 2021 года | Не позднее 28.09.2021 | |

| Доплата за 9 месяцев (3 кв.) 2021 года | Не позднее 28.10.2021 | |

| За октябрь 2021 года | Не позднее 28.10.2021 | |

| За ноябрь 2021 года | Не позднее 29.11.2021 | |

| За декабрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль (при ежемесячной уплате авансов исходя из фактической прибыли) | За 2021 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 01.03.2021 | |

| За февраль 2021 года | Не позднее 29.03.2021 | |

| За март 2021 года | Не позднее 28.04.2021 | |

| За апрель 2021 года | Не позднее 28.05.2021 | |

| За май 2021 года | Не позднее 28.06.2021 | |

| За июнь 2021 года | Не позднее 28.07.2021 | |

| За июль 2021 года | Не позднее 30.08.2021 | |

| За август 2021 года | Не позднее 28.09.2021 | |

| За сентябрь 2021 года | Не позднее 28.10.2021 | |

| За октябрь 2021 года | Не позднее 29.11.2021 | |

| За ноябрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| НДС | 1-й платеж за 4 квартал 2021 года | Не позднее 25.01.2021 |

| 2-й платеж за 4 квартал 2021 года | Не позднее 25.02.2021 | |

| 3-й платеж за 4 квартал 2021 года | Не позднее 25.03.2021 | |

| 1-й платеж за 1 квартал 2021 года | Не позднее 26.04.2021 | |

| 2-й платеж за 1 квартал 2021 года | Не позднее 25.05.2021 | |

| 3-й платеж за 1 квартал 2021 года | Не позднее 25.06.2021 | |

| 1-й платеж за 2 квартал 2021 года | Не позднее 26.07.2021 | |

| 2-й платеж за 2 квартал 2021 года | Не позднее 25.08.2021 | |

| 3-й платеж за 2 квартал 2021 года | Не позднее 27.09.2021 | |

| 1-й платеж за 3 квартал 2021 года | Не позднее 25.10.2021 | |

| 2-й платеж за 3 квартал 2021 года | Не позднее 25.11.2021 | |

| 3-й платеж за 3 квартал 2021 года | Не позднее 27.12.2021 | |

| 1-й платеж за 4 квартал 2021 года | Не позднее 25.01.2022 | |

| 2-й платеж за 4 квартал 2021 года | Не позднее 25.02.2022 | |

| 3-й платеж за 4 квартал 2021 года | Не позднее 25.03.2022 | |

| Налог при УСН (вкл. авансовые платежи) | За 2021 год (уплачивают только организации) | Не позднее 31.03.2021 |

| За 2021 год (уплачивают только ИП) | Не позднее 30.04.2021 | |

| За 1 квартал 2021 года | Не позднее 26.04.2021 | |

| За I полугодие (2 кв.) 2021 года | Не позднее 26.07.2021 | |

| За 9 месяцев (3 кв.) 2021 года | Не позднее 25.10.2021 | |

| За 2021 год (уплачивают только организации) | Не позднее 31.03.2022 | |

| За 2021 год (уплачивают только ИП) | Не позднее 03.05.2022 | |

| НДФЛ с отпускных и больничных пособий | За январь 2021 года | Не позднее 01.02.2021 |

| За февраль 2021 года | Не позднее 01.03.2021 | |

| За март 2021 года | Не позднее 31.03.2021 | |

| За апрель 2021 года | Не позднее 30.04.2021 | |

| За май 2021 года | Не позднее 31.05.2021 | |

| За июнь 2021 года | Не позднее 30.06.2021 | |

| За июль 2021 года | Не позднее 02.08.2021 | |

| За август 2021 года | Не позднее 31.08.2021 | |

| За сентябрь 2021 года | Не позднее 30.09.2021 | |

| За октябрь 2021 года | Не позднее 01.11.2021 | |

| За ноябрь 2021 года | Не позднее 30.11.2021 | |

| За декабрь 2021 года | Не позднее 10.01.2022 | |

| ЕНВД | За 4 квартал 2021 года | Не позднее 25.01.2021 |

| ЕСХН | За 2021 год | Не позднее 31.03.2021 |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 2021 год | Не позднее 31.03.2022 | |

| Торговый сбор на территории г. Москвы | За 4 квартал 2021 года | Не позднее 25.01.2021 |

| За 1 квартал 2021 года | Не позднее 26.04.2021 | |

| За 2 квартал 2021 года | Не позднее 26.07.2021 | |

| За 3 квартал 2021 года | Не позднее 25.10.2021 | |

| За 4 квартал 2021 года | Не позднее 25.01.2022 | |

| НДФЛ (ИП на ОСН за себя, вкл. авансовые платежи) | За 2021 год | Не позднее 15.07.2021 |

| За 1 квартал 2021 года | Не позднее 26.04.2021 | |

| За 2 квартал 2021 года | Не позднее 26.07.2021 | |

| За 3 квартал 2021 года | Не позднее 25.10.2021 | |

| За 2021 год | Не позднее 15.07.2022 |

Какие налоги нужно заплатить до 1 декабря 2021 года

Налог на имущество нужно заплатить за:

- дома;

- квартиры;

- комнаты;

- дачи;

- гаражи и машино-места;

- другие объекты капитального строительства.

Помните, что этот налог начисляется только собственникам — людям, указанным в документе о собственности на перечисленные объекты. И его размер зависит от кадастровой стоимости объекта налогообложения, то есть максимально приближенной к рыночной. Узнать кадастровую стоимость своей собственности можно, запросив выписку из Единого государственного реестра недвижимости (ЕГРН) по состоянию на 1 января 2021 года. При этом для разных объектов недвижимости налоговая база рассчитывается по-разному. Например, для квартир она уменьшается на стоимость 20 кв. м. Иными словами если ваше жилье площадью 50 кв.м, то заплатите как за 30 кв. м. Для комнаты этот «вычет» составит 10 кв. м, для жилого дома — 50 кв. м. Семьи, у которых три и более несовершеннолетних детей, получат «вычеты» еще и за каждого из них.

Каждый муниципалитет устанавливает налоговую ставку самостоятельно. Налоговый кодекс ограничивает лишь ее максимальную величину.

Ставку земельного налога также устанавливают муниципалитеты. При этом для земли, которой граждане пользуются в личных целях, — садовые, огородные, дачные, приусадебные участки и участки для индивидуального жилищного строительства — она не должна превышать 0,3% от кадастровой стоимости. Кроме того, в 2021 году земельный налог впервые посчитали с учетом ограничивающего коэффициента — ежегодный рост налога не должен превышать 10% по сравнению с предыдущим годом. Исключение — незастроенные земельные участки, которые предназначены для индивидуального жилищного строительства и не используются для этого больше десяти лет.

Транспортный налог платят те, на кого зарегистрированы:

- автомобили;

- мотоциклы;

- самолеты;

- яхты;

- катера и другие транспортные средства.

Размер платежа, как правило, зависит от мощности двигателя транспортного средства. Кроме того, в отношении легковых автомобилей средней стоимостью от 3 млн рублей исчисление налога производится с учетом повышающего коэффициента, который зависит от средней цены машины и срока, прошедшего с года его выпуска. Списки моделей таких автомобилей ежегодно публикует Минпромторг.

Точную налоговую ставку по каждому из трех налогов в конкретном регионе можно узнать на сайте Федеральной налоговой службы (ФНС).

Срок уплаты транспортного налога в 2021 году

С 2021 года изменены сроки уплаты транспортного налога и авансовых платежей по нему. Если до 2021 года сроки уплаты устанавливали законы региональных властей, то с 2021 года в НК РФ установлены конкретные сроки.

Итак, транспортный налог/авансовый платеж в 2021 году уплачивают в следующие сроки:

| ПЕРИОД, ЗА КОТОРЫЙ УПЛАЧИВАЕТСЯ НАЛОГ/АВАНС | КРАЙНИЙ СРОК УПЛАТЫ 2021 |

| За 2021 год | Не позднее 01.03.2021 |

| За 1 квартал 2021 года | Не позднее 30.04.2021 |

| За 2 квартал 2021 года | Не позднее 02.08.2021 |

| За 3 квартал 2021 года | Не позднее 01.11.2021 |

| За 2021 год | Не позднее 01.03.2022 |

Квартальные платежи

Многие организации имеют право самостоятельно выбирать подходящие способ оплаты авансовых платежей, но некоторые предприятия должны подчиняться порядку, который для них закреплен в законе.

Часть организаций обязаны платить авансовые перечисления поквартально. Пункт 3 ст. 286 НК оговаривает круг плательщиков, которые платят по итогам прошедшего отчетного периода (когда заканчивается каждый квартал). Сюда относятся следующие организации:

- чьи доходы после реализации за последние 4 квартала (год) – не более пятнадцати миллионов рублей в среднем значении за каждый квартал;

- бюджетные;

- автономные;

- иностранные, осуществляющие работу через постоянное представительство;

- некоммерческие, которые не получают дохода от продажи товаров;

- участники товариществ (простых или инвестиционных) – по отношению к тем доходам, которые получаются от участия в таких товариществах;

- инвесторы соглашений по разделу продукции (доходы, которые получены от продажи этих соглашений);

- в договорах доверительного управления – выгодоприобретатели.

Все перечисленные категории организаций не платят ежемесячные авансы внутри квартала.

Срок уплаты земельного налога в 2021 году

С 2021 года аналогично изменены сроки уплаты земельного налога. Налог/авансовые платежи нужно уплатить не позднее нижеприведенных дат:

| ПЕРИОД, ЗА КОТОРЫЙ УПЛАЧИВАЕТСЯ НАЛОГ/АВАНС | КРАЙНИЙ СРОК УПЛАТЫ 2021 |

| За 2021 год | Не позднее 01.03.2021 |

| За 1 квартал 2021 года | Не позднее 30.04.2021 |

| За 2 квартал 2021 года | Не позднее 02.08.2021 |

| За 3 квартал 2021 года | Не позднее 01.11.2021 |

| За 2021 год | Не позднее 01.03.2022 |

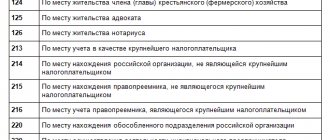

Информация по консолидированной группе

Нередко информация по налогу на прибыль формируется не по одному отдельному субъекту, а сразу по нескольким компаниям или обособленным подразделениям. Такие объединения называют консолидированной группой.

Если отчет в ФНС предоставляет такая консолидированная группа, то в декларации по налогу на прибыль указывается специфическая кодировка:

- Значение 13 предусмотрено для обозначения фискальной информации, сформированной за 1 кв. года.

- Кодировка 14 — информация предоставлена консолидированной группой налогоплательщиков за первое полугодие.

- Обозначение 15 — отчет сформирован группой налогоплательщиков за первые девять месяцев (январь-сентябрь).

- Цифры 16 обозначают, что информация в декларации предоставлена за полный финансовый год с января по декабрь по консолидированной группе налогоплательщиков.

Срок уплаты страховых взносов в 2021 году

Страховые взносы на ОПС, ОМС, ВНиМ и травматизм, уплачиваемые работодателями, а также взносы, перечисляемые ИП за себя, нужно уплатить в следующие сроки:

| ВИД СТРАХОВЫХ ВЗНОСОВ | ЗА КАКОЙ ПЕРИОД УПЛАЧИВАЕТСЯ | СРОК УПЛАТЫ |

| Страховые взносы, уплачиваемые в ИФНС | ||

| Взносы с выплат работникам/иным физлицам (на ОПС, на ОМС и на ВНиМ) | За декабрь 2021 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 | |

| Взносы ИП за себя | За 2021 год (доплата взносов на ОПС с суммы дохода за 2020 год, превышающей 300 000 руб.) | Не позднее 01.07.2021 |

| За 2021 год | Не позднее 10.01.2022 | |

| За 2021 год (доплата взносов на ОПС с суммы дохода за 2020 год, превышающей 300 000 руб.) | Не позднее 01.07.2022 | |

| Страховые взносы, уплачиваемые в ФСС | ||

| Взносы на травматизм | За декабрь 2021 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 | |

Читать также

31.08.2020

НДС

Среди изменений законодательства, затрагивающих отчетность по НДС, отметим новые формы и форматы реестров документов, представляемых в налоговые органы для подтверждения обоснованности применения ставки 0 % по НДС.

В настоящее время ФНС разрабатывает новые формы и форматы указанных реестров в связи с внесением изменений в статью 165 НК РФ. До утверждения новых форм и форматов ФНС России письмом от 15.05.2020 № ЕА-4-15/[email protected] ввела рекомендуемые формы и форматы реестров. Одновременно к письму приложены порядки заполнения и представления перечисленных реестров в налоговые органы в электронной форме, а также XSD-схемы. Реестры применяются для представления отчетности с 01.07.2020.

В дополнение к письму от 15.05.2020 № ЕА-4-15/[email protected] ФНС России подготовила рекомендуемые электронные форматы реестров документов, представляемых в налоговые органы для подтверждения обоснованности применения ставки 0 % по НДС. Форматы реестров приложены к письму от 06.08.2020 № ЕА-4-15/[email protected] и применяются с 01.09.2020.

В «1С:Бухгалтерии 8» редакции 3.0 поддержаны рекомендованные ФНС формы и форматы реестров для подтверждения экспортерами ставки НДС 0 %, и автозаполнение реестров, приведенных в Приложениях № 1 и № 5 к письму от 15.05.2020 № ЕА-4-15/[email protected]

Для составления реестров в едином рабочем месте 1С-Отчетность предназначены регламентированные отчеты: Реестр по НДС: Приложение 01, Реестр по НДС: Приложение 02,… Реестр по НДС: Приложение 14. Открыть их можно из группы отчетов Налоговая отчетность (если выбрать группировку видов отчетов по категориям) или из группы отчетов ФНС (если выбрать группировку видов отчетов по получателям).

Чтобы реестры таможенных деклараций, транспортных, товаросопроводительных и (или) иных документов по Приложениям № 1 или № 5 формировались автоматически, предварительно необходимо заполнить документ Таможенная декларация (экспорт) на основании документа Реализация (акт, накладная) (раздел Продажи — Таможенные декларации (экспорт)).

1С:ИТС

Об отражении экспортных операций в программе «1С:Бухгалтерия 8» (ред. 3.0), в том числе о заполнении реестров для подтверждения ставки НДС 0 %, см. в разделе «Инструкции по учету в программах 1С».

Подводим итоги

- Существует 3 способа расчета и уплаты авансовых платежей: ежеквартальный, ежемесячный с доплатой по итогам квартала и ежемесячный по фактической прибыли.

- Перейти на уплату квартальных авансов может организация, чей доход за прошлый год доход не превышал 15 млн руб. в месяц.

- Уплата авансов по фактической прибыли является добровольной и для этого необходимо подать уведомление в свободной форме в ИФНС.

- Если организация не отвечает условиям для ежеквартальной уплаты авансов и не перешла на перечисление их по фактической прибыли, она должна платить ежемесячные авансы с доплатой.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Приостановление налоговых проверок

До 31 декабря 2021 года Правительство РФ получило полномочия по приостановлению, отмене и переносу на более поздний срок всех мероприятий налогового контроля, в том числе и проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами.

До 1 июня 2021 года приостановлено:

- вынесение решений о проведении выездных налоговых проверок;

- проведение уже назначенных выездных налоговых проверок;

- назначение и проведение проверок соблюдения валютного законодательства.