Характеристика счета 75

Согласно Плану счетов бухучета на счете 75 происходит обобщение данных обо всех типах расчетных операций с учредителями (участниками) предприятия (акционерами АО, участниками полного товарищества, членами кооператива и пр.):

- по вложенным средствам в уставный (складочный) капитал компании;

- по выплате доходов (дивидендов);

- по выдаче заемных средств участникам обществ;

- по увеличению или снижению размера уставного капитала;

- по процедуре выкупа акций у акционеров, дальнейшей их продаже или перераспределению между другими акционерами и др.

В целях детального отражения выполняемых действий аналитический учет по бухсчету 75 ведется по каждому участнику общества отдельно. Исключение составляют собственники неименных акций на предъявителя в АО.

Счет 75 применяется также унитарными предприятиями для учета производимых расчетных операций с уполномоченными учреждениями и структурами местного самоуправления.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Если учет осуществляется в пределах группы компаний, между которыми имеется взаимосвязь, все действия отражаются обособленно, а в результате составляется сводный отчет.

Нормативно-правовая база

В рамках правовых и нормативных норм РФ отмечено, что строка является активно-пассивной. Отражение операций по ней осуществляется в соответствии с несколькими федеральными и региональными типами документации:

- нормативы;

- государственные акты;

- правительственные постановления;

- инструкции и общие положения;

- декреты и приказы;

- законы Гражданского кодекса.

Перечень нормативно-правовых документов в этой сфере достаточно широк. Сюда же можно отнести и локальные положения, разработанные непосредственно руководящим аппаратом предприятий. Они имеют ту же юридическую силу и обязательство соблюдения, что и государственные нормы.

Бухсчет 75: активный или пассивный?

Чтобы правильно отражать данные, необходимо знать, активный или пассивный счет 75. Ответ на этот вопрос зависит от вида задолженности, которая отражается по этому счету. Например, задолженность учредителей по вкладам в уставный капитал отображается по дебету счета 75, а задолженность предприятия по выплате дивидендов — по кредиту. Задолженность может быть отражена как по дебету, так и по кредиту, соответственно, счет 75 является активно-пассивным.

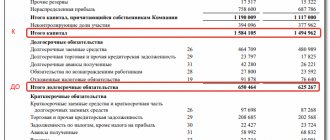

Таким образом, в бухбалансе первый случай будет отражен как дебетовое сальдо в строке актива по строке 1230 «Дебиторская задолженность», а второй — как остаток по кредиту счета 75 в пассиве по строке 1520 «Кредиторская задолженность» или по строке 1450 «Прочие обязательства», если задолженность долгосрочная (согласно приказу Министерства финансов от 02.07.2010 № 66н).

Изменения количества акций

Дополнительный выпуск ЦБ, осуществленный за счет имущества организации, распределяется исключительно среди акционеров. Каждому участнику погалаются акции той же категории в том же соотношении, как было прежде. Предельная сумма, на которую может быть осуществлен выпуск ЦБ, ограничена разницей между рассчитанным объемом чистых активов из последнего сданного баланса, подтвержденного аудиторами, и суммой уставного капитала.

Субсчета счета 75

Планом счетов рекомендуется открывать два субсчета к счету 75:

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

- 1 «Учет расчетов по вкладам» — здесь учитываются сведения о вкладах участников в основной капитал предприятия. По его дебету отражается сумма вклада в уставный капитал, которая определена в учредительных документах. Для акционерных обществ субсчет дебетуется на размер задолженности учредителей по оплате акций. Проводки в бухучете выполняются в корреспонденции со счета 80. По мере того как в организацию начнут поступать финансовые средства от участников, счет 75 кредитуется в корреспонденции со счетами денежных средств (наличных или безналичных) или ТМЦ (если внесен взнос в форме имущества). Следует иметь в виду: если реальная стоимость акций на продажу больше номинальной, разница в ценах отображается в Кт 83.

- 2 «Учет расчетов с учредителями по выплате доходов» — относится к активно-пассивным бухсчетам. По кредиту этого субсчета отражаются начисленные к выплате доходы в корреспонденции со счетом 84. По дебету вносятся данные о выплачиваемых по факту средствах. Когда доход представляет взаимозачет требований (то есть он представлен в натуральной форме), такие операции относятся на дебет субсчета в корреспонденции со счетами учета. Когда учредители являются сотрудниками компании, доход начисляется и выплачивается через счет 70. Субсчет 75.2 также может применяться для распределения финансового результата при ведении деятельности в качестве простого товарищества.

Капитал АО

Процедура внесения изменений в устав акционерных обществ более сложная. Капитал делится на число акций определенной стоимости. Для внесения изменений нужно корректировать либо число ценных бумаг, либо их цену. Все эти действия регистрируются в ФСФР до перерегистрации устава.

Изменения количества акций осуществляется путем оформления новой подписки. Количество ценных бумаг всех выпусков не должно превышать фиксированные в Уставе. Если в учредительных документах никакой оговорки об этом нет, то сначала нужно внести изменения в Устав, а затем изменять количество ценных бумаг.

Изменение стоимости осуществляется путем конвертации имеющегося количества ЦБ в ЦБ с большей/меньшей стоимости. Источником поступления денежных средств может быть прибыль, добавочный капитал и т.д. Решение об увеличении капитала общества должно быть принято собранием акционеров единогласно.

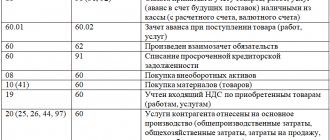

Основные проводки по сч. 75

Ниже приведены типовые проводки по счету 75 — Расчеты с учредителями:

- Дт 75.01 Кт 80 — отражается задолженность участников перед предприятием по вкладам в уставный капитал;

- Дт 75 Кт 83 — учитывается разница между реальной и номинальной стоимостью акций;

- Дт 75.02 Кт 50 — выплата дохода наличными;

- Дт 75.02 Кт 51, 52, 55 — выплата дохода безналичным переводом на расчетный, валютный или специальный счет в банке;

- Дт 75.02 Кт 62 — зачет взаимных требований;

- Дт 75.02 Кт 68.01 — удерживается налог на доходы физлиц;

- Дт 50 Кт 75.01 — фактически внесенные взносы участников наличными средствами;

- Дт 51, 52, 55 Кт 75.1 — внесенные взносы участников безналичным переводом;

- Дт 41,10 Кт 75.01 — внесенные взносы участников в виде ТМЦ;

- Дт 07, 08, 58 Кт 75.1 — внесенные взносы участников в виде основных средств, внеоборотных активов, ценных бумаг.

Ниже приведен ответ на вопрос относительно счета 75 — по какой строке в балансе он отражается.

По какой строке в балансе отражается бухсчет 75?

Расчеты с учредителями также следует отражать в бухгалтерской отчетности компании.

В бухбалансе расчеты с участниками могут быть включены в состав дебиторской и кредиторской задолженности, так как бухсчет 75 является активно-пассивным.

Сумма заносится в строку актива 1230 «Дебиторская задолженность» формы отчета, когда сальдо по 75 счету дебетовое. Если компания имеет кредитовый остаток по этому бухсчету, бухгалтер отражает эту сумму в строке пассива 1450 «Прочие обязательства» или 1520 «Кредиторская задолженность» по балансу в зависимости от срока обязательства.

То есть в бухгалтерском учете счет 75 «Расчеты с учредителями» в балансе отображается в активной или пассивной строке в зависимости от конечного остатка по счету.

При составлении баланса следует в обязательном порядке учитывать конечные остатки по субсчетам. Обобщать сведения в данном случае недопустимо, так как не отображается полная картина по расчетам с учредителями предприятия (п. 34 ПБУ 4/99).

06.12.2016

Теги: инвестирование, пассивный доход, спор о деньгах Спор о деньгах №186 В последнее время приходящие ко мне на консультации клиенты всё чаще просят объяснить им разницу в тех или иных понятиях, чтобы сделать правильный инвестиционный выбор. Благодаря им, я пришла к выводу, что наши финансовые термины порой не так прозрачны для людей, не сильно знакомых с миром инвестиций, как нам всем того хотелось бы)) Поэтому сегодня решила написать такой краткий ликбез по самым распространенным понятиям, связанными с терминами «актив» и «пассив».

Итак.

- Актив и пассив с точки зрения бухгалтера.

Самое распространенное обозначение актива – это совокупная стоимость всего имущества, которым обладает человек. Это может быть квартира, машина, счет в банке, наличные деньги в тумбочке, вилла в Испании и акции компании Apple — то есть всё, что имеет какой-то денежный эквивалент. Пассив же, наоборот, обозначает совокупность всех обязательств, которым обладает человек.

Это может быть ипотека, кредитная карта с отрицательным балансом, «перехваченная до получки» тысяча у друга и прочие долги. Таким образом, очень легко становится посчитать, «тварь я дрожащая или право имею». Если пассив больше, чем актив – то это явление называется «финансовая яма», и должны быть экстренно приняты меры по выходу (выползанию) из нее.

Если же актив больше, чем пассив, то возникает другая проблема – как грамотно вложить (инвестировать) эту разницу.

- Актив и пассив с точки зрения Кийосаки.

Американец Роберт Кийосаки известен тем, что написал множество книг по разумному распоряжению деньгами, включая такие бестселлеры, как «Богатый папа, бедный папа» и «Квадрант денежного потока». Этими книгами он взбаламутил множество светлых голов (включая мою)) и показал, выражаясь простым языком, «круговорот денег в природе».

В толковании понятий активов и пассивов Кийосаки пошел еще дальше. Он утверждает, что актив – это то, что кладет деньги в наш карман. Иными словами, источник дохода.

Пассив же, наоборот, это то, что забирает деньги из нашего кармана. Иными словами, источник расхода.

В результате, получается, что, если у человека есть шикарная квартира в центре Москвы с видом на Кремль, в которой он живет, то по всем меркам бухгалтера он – состоятельный человек, у которого есть дорогостоящий актив! Однако, Кийосаки утверждает, что на самом деле, такой человек – нищий, потому что он тратит на содержание своей квартиры кучу денег, а обратно не получает совсем ничего! А вот если у человека есть маленькая квартира на окраине города, но которую он сдает в аренду, то «этот мальчик очень милый, поступает хорошо».

Ведь в этом случае у него есть актив, который приносит ему стабильный доход.

- Актив и пассив с точки зрения источника дохода.

Мои клиенты порой теряются, какой портфель у меня на сайте им лучше выбрать, потому что их там три вида. С накопительным всё более-менее понятно – это когда мы изначально не инвестируем уже имеющийся капитал, а потихоньку, ежемесячно, его накапливаем.

Кстати, его можно выбирать совместно с другими. У меня, например, уже больше трех лет есть такая накопительная программа, несмотря на то, что капитал я тоже инвестирую.

Однако, в чем разница между портфелем для роста капитала и портфелем для пассивного дохода?

Давайте разберемся. Допустим, человек приобрел акции компании Microsoft. Ни для кого не секрет, что многие компании (особенно крупные и с мировым именем) выплачивают своим акционерам дивиденды. Благодаря этому, акционер компании Microsoft может как спокойно держать эти акции и получать на них дивиденды (доход), а может продать акции и получить прибыль от разницы в цене, если цена выросла.

Благодаря этому, акционер компании Microsoft может как спокойно держать эти акции и получать на них дивиденды (доход), а может продать акции и получить прибыль от разницы в цене, если цена выросла. Таким образом, инвестор в акции получает два вида прибыли:

- от роста актива (акции в данном случае), если он купил по одной цене, а продал по цене выше.

- От дивидендов, которые ему выплачивает сама компания за то, что он вложил в нее свои деньги и, таким образом, помогает компании развиваться.

Рекомендуем прочесть: Подобрать смазку для подшипников точила

Почти такая же система действует и в облигациях, но там есть свои особенности. Так, можно приобрести облигацию без купонного дохода (дивидендов) и держать ее до истечения ее срока.

Потом продать и получить гарантированную прибыль. А можно приобрести купонную облигацию и регулярно получать с нее доход, не продавая ее.

А что с недвижимостью? По сути, то же самое! Можно вложиться в строящееся жилье, и, когда дом будет сдан, продать квартиру с прибылью.

А можно купить помещение и сдавать его в аренду, получая ежемесячный доход.

Таким образом, мы приходим к выводу, что некоторые активы приносят два вида прибыли – за счет роста стоимости самого актива + регулярного дохода в виде дивидендов, купонов, арендной платы или еще чего, который обычно называют «пассивным доходом».

Конечно, в мире инвестиций бывают и такие активы, получить прибыль от которых можно только продав их по цене выше, чем купили. Например, ряд компаний, акции которых можно купить на бирже, не выплачивают дивиденды своим акционерам, и всю прибыль направляют исключительно в свой собственный рост. Также вряд ли кому-то придет в голову, например, купить слиток золота и каждый месяц «отпиливать» от него кусочек, чтобы продать и получить регулярный доход)) Именно поэтому, в зависимости от того, какой вид дохода мы хотим получить больше всего, мы и формируем два разных портфеля.

Также вряд ли кому-то придет в голову, например, купить слиток золота и каждый месяц «отпиливать» от него кусочек, чтобы продать и получить регулярный доход)) Именно поэтому, в зависимости от того, какой вид дохода мы хотим получить больше всего, мы и формируем два разных портфеля.

- Если инвестор работает, и ему пока не нужен постоянный доход от инвестиций, то ему можно составить портфель для роста активов. Соответственно, в этом случае уже не будет нужды ориентироваться на высокие дивиденды, и можно будет использовать более широкий перечень активов, включая то же золото.

- Если инвестор не работает (продал бизнес, квартиру, вышел на пенсию или подался в дауншифтеры), то ему будет нужен регулярный доход от его инвестиций. Таким образом, мы составляем портфель для получения пассивного дохода. В этот портфель войдут через фонды ETF акции с высокими дивидендами, облигации с регулярными купонами, арендная недвижимость и прочие активы, стабильно выплачивающие своим инвесторам доход.

После таких объяснений клиенты меня обычно спрашивают «А что выгоднее?»)) Прежде всего, и в этом случае всё будет зависеть от срока инвестирования, от суммы и от риск-профиля самого инвестора.

Потому что портфель для агрессивного инвестора на срок в 15 лет, по идее, должен принести гораздо бОльшую прибыль, нежели портфель для консервативного инвестора на срок в 5 лет.

Однако, если брать два похожих портфеля на один и тот же срок для одного и того же инвестора, то портфель для пассивного дохода будет приносить совокупную прибыль (рост + дивиденды) меньше, чем портфель для роста. Почему?

- Потому что перестает действовать закон капитализации. В портфеле для роста активов на полученную прибыль начисляется своя прибыль, за счет чего капитал увеличивается быстрее. В портфеле же для пассивного дохода вся прибыль начисляется на счет инвестора. Да, ее можно снова реинвестировать, но тогда мы получаем дополнительные затраты на совершение сделок.

- Потому что компании, которые стабильно выплачивают высокие дивиденды своим акционерам, меньше прибыли отправляют на собственное развитие. Соответственно, их рост при прочих равных будет сильно отставать от тех компаний, которые все деньги отправляют на развитие. Примерно то же применимо и для других активов.

Именно поэтому я лично рекомендую составлять портфель для получения пассивного дохода тогда, когда у человека его инвестиции становятся единственным источником дохода. Во всех остальных случаях лучше составлять портфель для роста.

- Актив и пассив с точки зрения управления портфелем.

И, наконец, разберемся в понятиях с точки зрения телодвижений, совершаемых с теми активами, которые мы изначально выбрали. Здесь уже – чистая физика)) Чем больше действий мы совершаем – тем более активно себя ведем.

Чем меньше действий мы совершаем – тем более пассивно себя ведем. В результате, по классической пассивной теории инвестирования, достаточно составить хороший инвестиционный портфель и один раз в год совершать с ним действия – проводить ребалансировку. Подробнее о том, зачем нужна ребалансировка, я писала .

Подробнее о том, зачем нужна ребалансировка, я писала . Собственно, в этом и заключается работа финансового советника. Есть еще другая профессия – трейдер.

Это дяденьки (в основном)), которые целыми днями сидят в обнимку со своим компьютером, смотрят пристально на графики и бросаются непонятными словами про свечи, скальпинг, маржин колл и т.д.

Их задача – пытаться угадать, куда пойдет рынок, чтобы максимально выгодно купить и затем продать активы. Таким образом, теоретически они могут «обыгрывать» рынок и получать бОльшую прибыль, чем мировые индексы.

Однако, на практике, активные инвесторы, за редким исключением, на долгих сроках всегда проигрывают пассивному инвестору. Вспомним небезызвестный спор Уорена Баффета с одним из известнейших в мире хедж-фондов. За 8 лет пассивный инвестор (Баффет) ведет со счетом в 65,67%, в то время как активный инвестор (Хедж-фонд) – заработал только 21,87%.

Поэтому для тех, кто все-таки хочет попытаться получить прибыль выше рынка, я рекомендую не более 20% капитала вкладывать в активно-управляемые фонды.

Так и основной капитал будет цел — в худшем случае, и дополнительную прибыль удастся получить — в лучшем случае.

Как видите, ничего сложного в наших финансовых терминах нет)) Приумножайте свои активы по Кийосаки, инвестируйте в портфель для роста активов по пассивной стратегии инвестирования, добавив туда (при желании) часть активно-управляемых фондов, а к тому моменту, как захотите выйти на пенсию, переложите весь капитал в портфель для пассивного дохода – и наслаждайтесь жизнью! Ну и про благотворительность никогда не стоит забывать, да.

Раздел: Навигация по записям

***

Счет 75 бухгалтерского учета относится к активно-пассивным и предназначен для отображения всех видов операций по расчетам с учредителями предприятия. Его отражение в бухбалансе зависит от конкретной ситуации. Если сальдо по счету 75 дебетовое, то сумма отражается в строке актива 1230, а если остаток кредитовый — в пассиве по строке 1450 или 1520 в зависимости от срока задолженности — долгосрочной или краткосрочной соответственно. К рассматриваемому бухсчету могут быть открыты субсчета, которые используются для отражения более детальных показателей. Проводки по счету 75 осуществляются по всем типам расчетов, касающихся участников компании.

Запись операций на счетах

В бухгалтерском учете все хозяйственные операции приходуются в виде бухгалтерских проводок с применением специальных созданных счетов, каждому из которых присвоен уникальный номер.

Однотипные операции группируются на отдельных счетах. Название счета указывает непосредственно на специфику отражаемой на нем операции. Все изменения, непосредственно происходящие с хозяйственными средствами и их источниками, приводят к их изменению в денежном выражении.

Официально утвержденный в РФ перечень счетов — План счетов подходит для использования для любых отраслей. К примеру, бухгалтер мебельного комбината на счете 10 «Материалы» будет учитывать пиломатериалы и мебельную фурнитуру, бухгалтер юридической консультации — ручки и бумагу и т.

п. На практике предприятия используют только счета, соответствующие специфике того вида деятельности, которым они занимаются.

Применяемые предприятием счета составляют Рабочий план счетов предприятия, который в свою очередь, является составной частью Учетной политики. О применяемых счетах в 2021 году см. в материале . Счет имеет табличную форму: левая часть называется «дебет», правая — «кредит».

Чтобы обозначить остаток на счете либо на начало, либо на конец периода, существует термин «сальдо». Бухгалтерские счета бывают активные и пассивные.

Названы счета по сторонам бухгалтерского баланса и соответствуют их содержанию. Строение счетов похоже (и активный, и пассивный счет имеют стороны, названные «дебет» и «кредит»), но значение этих сторон различно — важно это запомнить.