Здравствуйте! Меня зовут Даша и я несколько лет занимаюсь регистрацией юридических лиц, в Профдело я – менеджер по регистрации.

Я лично веду все регистрационные дела клиентов от принятия заказа и до передачи готовых документов клиентам. Основная моя специализация – ликвидация ООО.

К нам часто приходят те, кто попробовал ликвидироваться самостоятельно, но по какой-то причине не довел дело до конца, или даже не начал, а получил отказ. Я расскажу вам 11 самых частых ошибок, которые совершают собственники при ликвидации компаний.

Первая и самая важная ошибка — безответственный руководитель ликвидационной комиссии или ликвидатор

Выбирая человека на данную должность, помните, он всегда должен быть в «зоне доступа» на протяжении всего срока ликвидации. Так как именно он будет являться заявителем и ответственным лицом вместо генерального директора. К этому выбору следует подойти с особой ответственностью. Выбрав недобросовестного руководителя ликвидационной комиссии (далее – ликвидатор) вы подвергаетесь большому риску «зависания процесса ликвидации», и придется менять ликвидатора, а это дополнительные денежные траты и проволочки по времени.

В нашей практике была компания, в которой недобросовестный ликвидатор просто исчез слово «ёжик в тумане» вследствие чего пришлось искать нового ликвидатора и переоформлять назначение. Это повлекло за собой колоссальную потерю времени и соответственно дополнительные расходы, которые влетают в «копеечку».

Также многие полагают, что ответственным лицом за ликвидацию общества в обязательном порядке является генеральный директор, либо один из участников общества. На самом деле назначить ответственным лицом за ликвидацию можно любое иное лицо, даже не имеющее никакого отношения к обществу.

Не признанные ликвидатором налоговые требования взыскиваются в судебном порядке

В Постановлении ФАС ЦО от 28.01.2009 № А23-1737/08А-14-83 суд указал, что налоговая служба не может требовать включения заявленных ею требований, если с ними не согласна ликвидационная комиссия. В данном случае налоговая служба наряду с другими кредиторами должна действовать в порядке, установленном п. 4 ст. 64 ГК РФ. Указанная норма закона прямо предусматривает способ защиты интересов кредитора, которому отказано в удовлетворении его требования (предъявление иска в суд), а также способ удовлетворения его требований в случае их обоснованности (за счет оставшегося имущества ликвидируемого юридического лица).[7]

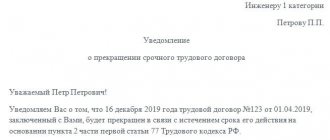

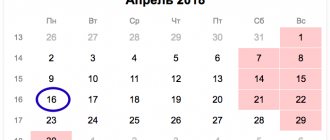

Вторая и очень распространенная — несвоевременная подача уведомления

На первом этапе ликвидации, когда принято соответствующее решение, важно помнить, что уведомление о ликвидации должно быть подано в регистрирующий орган в течении трех рабочих дней с даты принятия решения о ликвидации.

Если просрочить трехдневный срок подачи уведомления о начале процедуры ликвидации, то налоговый орган выставит штраф в размере 5000 руб. за несвоевременную подачу уведомления.

Простой пример, который наглядно покажет, как легко можно не успеть подать уведомление: решение о ликвидации было принято 01.11.2016 г., к нотариусу по каким-то причинам попали 03.11.2016 г., а уведомление в регистрирующий орган было подано 05.11.2016 г., хотя крайний срок подачи был 04.11.2016г.

Ликвидация юридического лица: что важно знать бухгалтеру

18.09.19

Статья размещена в газете «Первая полоса» № 8 (113), сентябрь 2021.

У бухгалтера процесс ликвидации всегда вызывает целый ряд вопросов: во-первых, с ним не так часто приходится сталкиваться; во-вторых, многие бухгалтерские процедуры недостаточно регламентированы с нормативной точки зрения.

В этой статье рассмотрим основные вопросы ликвидации коммерческих организаций (самые распространенные это, конечно, ООО и АО), вызывающие интерес у бухгалтера: особенности бухучета на каждом этапе, порядок формирования бухгалтерской отчетности, способы снижения налоговых рисков и риска назначения выездной налоговой проверки.

В соответствии с Гражданским кодексом РФ (ГК РФ) юридические лица могут ликвидироваться в добровольном и принудительном (по решению суда) порядке. В отдельный вид прекращения деятельности можно выделить банкротство, потому что оно во многом отличается от обычных процедур ликвидации и регулируется Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)».

Что такое ликвидация с юридической точки зрения? В соответствии со ст. 61 ГК РФ ликвидация юридического лица ― это прекращение его существования с исключением из реестра юридических лиц без перехода прав и обязанностей в порядке правопреемства к другим организациям.

Причины добровольной ликвидации не ограничены законодательно и могут быть самые разные: противоречия между учредителями, достижение поставленных перед организацией целей, недостаточная эффективность работы компании.

Ни для кого не секрет, что многие компании прибегают к добровольной ликвидации, считая ее эффективным инструментом снижения рисков выездной налоговой проверки в будущем. Ведь пройти выездную проверку налоговой инспекции без налоговых доначислений в условиях современного налогового законодательства практически невозможно даже для самой правильно работающей компании.

Налоговые органы, разумеется, тоже знают об этой практике, поэтому процедура добровольной ликвидации находится под их пристальным вниманием, что создает дополнительные сложности для бухгалтера. В любом случае нет необходимости обосновывать свое решение о ликвидации документально (хотя на практике налоговые органы задают в процессе ликвидации такие вопросы).

Важно отметить, что законодательством предусмотрены случаи, когда организация обязана подать документы на ликвидацию.

Исходя из положений гражданского законодательства компании (АО и ООО) в случае критического уменьшения чистых активов должны сами объявить о своей ликвидации (п. 4 ст. 90 и 99 ГК РФ).

Кроме того, контрагенты, акционеры или налоговые органы могут самостоятельно обратиться в суд с требованием ликвидировать общество в такой ситуации. Некоторые эксперты считают эту норму устаревшей, и судебная практика, в основе которой лежит Постановление Конституционного суда РФ от 18.07.2003 № 14-П, часто говорит в пользу организаций, сумевших доказать, что организация может стабильно работать и рассчитываться с кредиторами даже при отрицательных чистых активах на протяжении нескольких лет.

В любом случае бухгалтеры могут взять на заметку, что по окончании года одновременно с рядом других процедур необходимо рассчитывать стоимость чистых активов компании и доводить эту информацию до руководства.

Кроме снижения размера чистых активов, принудительная ликвидация по решению суда может произойти по инициативе госорганов в случаях, если были выявлены нарушения при регистрации организации: организация ведет деятельность без предусмотренных законодательством разрешений или с нарушением закона (в частности, не находится по своему юридическому адресу), а также в ряде иных случаев (п. 3 ст. 61 ГК РФ).

Еще одним отдельным видом прекращения деятельности организации можно назвать исключение из ЕГРЮЛ по инициативе налоговых органов. Решения суда для него не требуется.

Налоговый орган ― единственная (кроме суда) инстанция, которая обладает полномочием принудительной ликвидации компаний.

Для этого предусмотрена специальная процедура исключения из ЕГРЮЛ при наличии признаков фактического прекращения деятельности.

Это, пожалуй, тот редкий случай, когда от бухгалтера не потребуется каких-либо специальных действий.

Рассмотрим основные этапы ликвидации организации, зная о которых бухгалтер сможет планировать свою работу.

Третья — некорректное заполнения заявки на публикацию в «Вестнике»

Если вы ошибочно укажете не те данные при заполнении заявки и отправите ее на проверку и дальнейшую публикацию, то сообщение с недостоверной информацией будет является недействительным. Это приведет к необходимости повторного заполнения заявки, платы за публикацию и конечно же потере времени.

После того, как успешно прошел первый этап ликвидации необходимо подавать заявку на публикацию в журнал «Вестник государственной регистрации».

На этом этапе нужно уделить пристальное внимание заполнению заявки. Во избежание допущения ошибок уделите свое внимание заполняемым полям, например обратите внимания на поле «решение принято» — в нем нужно дословно указать каким именно высшим органом было принято решение о ликвидации, в точности как в вашем протоколе или решении участников.

Основные этапы ликвидации организации

1. Решение о ликвидации и уведомление налогового органа

Ликвидация организации начинается либо с принятия решения о ликвидации на общем собрании участников, либо с решения суда. Но после решения суда в любом случае должно быть организовано общее собрание участников, на котором назначается ликвидационная комиссия либо ликвидатор (далее по тексту ― ликвидационная комиссия), к которым переходят все полномочия руководителя организации.

В дальнейшем, независимо от причин ликвидации, основные процедуры будут проходить одинаково.

После утверждения ликвидационной комиссии в регистрирующий (налоговый) орган подается уведомление о ликвидации юридического лица с приложением решения о ликвидации по форме № Р15001. В эту форму вносят сведения о руководителе ликвидационной комиссии (ликвидаторе), и на ее основании в ЕГРЮЛ появляется запись о процедуре ликвидации.

2. Публикация сведений о ликвидации в «Вестнике госрегистрации» и уведомление кредиторов

Сразу после подачи заявления в налоговый орган или спустя некоторое время (сроки здесь не регламентированы) ликвидационная комиссия публикует сведения о начале процесса ликвидации в журнале «Вестник государственной регистрации» (п. 1 ст. 63 ГК РФ), для того чтобы кредиторы могли предъявить свои требования к организации. Также сообщается о порядке и сроке предъявления таких требований, который не может превышать двух месяцев с момента публикации.

Помимо сообщения в «Вестнике», ликвидационной комиссии необходимо в письменном виде персонально уведомить всех известных ей кредиторов, перед которыми у организации имеется задолженность (п. 1 ст. 63 ГК РФ).

3. Инвентаризация

В ходе ликвидации в организации обязательно должна проводиться инвентаризация (ст. 11 Закона № 402-ФЗ «О бухгалтерском учете»). Некоторые эксперты рекомендуют проводить инвентаризацию уже перед составлением ликвидационного баланса, ориентируясь, видимо, на п. 1.5 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина России от 13.06.1995 № 49.

На мой взгляд, целесообразнее провести инвентаризацию в самом начале процедуры ликвидации, чтобы заблаговременно обеспечить ликвидационную комиссию актуальными данными о составе кредиторов организации, которых она должна уведомить, и о составе активов, которые понадобятся для удовлетворения их требований.

В ходе инвентаризации рекомендую провести сверку расчетов с бюджетом, чтобы выявить и вернуть переплаты или погасить задолженности. Наличие задолженности в виде нескольких копеек, например по пеням, может послужить отказом в принятии окончательного решения по ликвидации.

4. Увольнение сотрудников, уведомление службы занятости

В связи с ликвидацией на основании п. 1 ст. 81, ст. 178 и 180 Трудового кодекса РФ все работники подлежат увольнению. Об этом их необходимо уведомить под подпись за два месяца до увольнения, а также направить уведомление в службу занятости. Увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка, а также за ним сохраняется средний месячный заработок на период трудо устройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия).

Поскольку работа бухгалтера в ликвидируемой организации потребуется вплоть до исключения организации из ЕГРЮЛ, рекомендую заключить с бухгалтером гражданско-правовой договор оказания бухгалтерских услуг и по возможности оплатить его услуги авансом.

5. Бухгалтерский, налоговый учет и отчетность

В п. 3 ст. 6 Закона № 402ФЗ сказано, что бухгалтерский учет ведется непрерывно до даты прекращения деятельности организации в результате ликвидации. Также в п. 4 ст. 3 Налогового кодекса РФ (НК РФ) предусмотрено, что обязанности организации по уплате налогов прекращаются в связи с ликвидацией после проведения всех расчетов с бюджетом.

6. Выездная налоговая проверка

Больше всего бухгалтеры опасаются процедуры ликвидации потому, что после объявления начала ликвидации организации налоговый орган должен принять решение о выездной налоговой проверке со всеми возможными вытекающими из нее негативными последствиями.

Выездная налоговая проверка, осуществляемая в связи с ликвидацией организацииналогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки. То есть даже если Вас проверяли полгода назад, то в случае ликвидации к Вам могут прийти снова (п. 11 ст. 89 НК РФ).

Сразу отмечу, что обязанность налогового органа проводить налоговые проверки при ликвидации организаций налоговым законодательством не установлена (Постановление АС Уральского округа от 07.07.2015 № А6043521/2014). То есть это право, а не обязанность налогового органа.

На практике, как правило, ликвидируемые организации с нулевой отчетностью или организации с несущественными оборотами не представляют интереса для налоговых органов в целях выездной налоговой проверки. Какие обороты считать существенными ― зависит от региона РФ и города, четких критериев здесь нет. К примеру, в Алтайском крае, который относится к числу «бедных» дотационных регионов, к «зоне риска» относим годовую выручку в 50 млн рублей для предприятий на общей системе налогообложения.

В соответствии с п. 2.1 Методических указаний, утвержденных Приказом ФНС России № САЭ-3-09/[email protected] от 25.04.2006, структурное подразделение налогового органа, отвечающее за регистрацию и учет налогоплательщиков, не позднее рабочего дня, следующего за днем внесения в ЕГРЮЛ записи о ликвидации, направляет в соответствующие отделы данного налогового органа (отдел по работе с налогоплательщиками, отдел камеральных проверок, отдел выездных налоговых проверок и др.) служебную записку с указанием сведений о принятии решения о ликвидации для осуществления контрольных мероприятий в отношении ликвидируемой организации в установленном внутриведомственным актом порядке.

Таким образом, сразу несколько отделов налоговой инспекции независимо друг от друга начинают проверку в отношении ликвидируемой организации.

В своей работе в городе Барнауле Алтайского края при начале процедуры ликвидации со стороны налоговых органов в отношении ликвидируемых организаций мы наблюдаем поступление разнообразных писем информационного характера, запросов и требований, в которых просят:

- пояснить причины ликвидации;

- пояснить наличие или предоставить расшифровки кредиторской задолженности (ведь при ликвидации в случае непогашения она должна быть признана внереализационным доходом);

- предоставить пояснения о составе или планируемой реализации запасов и основных средств (налоговые органы должны убедиться, что до момента ликвидации данное имущество будет реализовано и с этой реализации будут оплачены все налоги);

- предоставить пояснения по валютным операциям, если в базе налоговых органов имеются данные о поступавших авансах или займах в иностранной валюте (в данном случае контролируются экспортные контракты на предмет погашения задолженности в валюте иностранными покупателями).

Чаще всего данные запросы поступают в виде информационных писем, а не требований, на которые налогоплательщик имеет право и не отвечать. Но поскольку мы понимаем, что на основании совокупного анализа данных различными отделами налогового органа будет приниматься решение о выездной налоговой проверке, мы рекомендуем не оставлять эти письма без внимания. Рекомендуем дать налоговым органам все необходимые пояснения, при необходимости ― с приложением оборотно-сальдовых ведомостей и первичных документов, а также сформулировать письменные обязательства о том, что вся бухгалтерская и налоговая отчетность будет сдана в срок и будут оплачены все необходимые налоговые платежи и страховые взносы.

Если ликвидация организации планируется заблаговременно, то главному бухгалтеру в конце отчетного года, предшествующего ликвидации, перед составлением годовой бухгалтерской отчетности целесообразно провести подготовительную работу, в том числе анализ предстоящих налоговых платежей, связанных с возможной реализацией активов и дебиторской задолженности в процессе ликвидации; проверить наличие сумм непогашенной кредиторской задолженности, наличие крупных сумм в подотчете и займов, выданных учредителям. В частности, можно списать недостачу запасов, выявленную при инвентаризации, проверить свое временность списания материалов (производственных и хозяйственных, ГСМ), проанализировать и по возможности максимально погасить имеющуюся кредиторскую задолженность (в частности, провести сверки с контрагентами и оформить зачеты встречных требований). А также выплатить дивиденды учредителям и погасить любые долги перед бюджетом.

До момента ликвидации необходимо довести до руководства/учредителей информацию о том, что передача им активов, оставшихся после расчетов с кредиторами, будет облагаться НДС у ликвидируемой организации и НДФЛ у учредителей сверх сумм их первоначальных взносов в уставный капитал. Если осуществляется передача имущества (недвижимости, транспортных средств, остатков материалов или товаров), то стоимость такого имущества для целей налогообложения будет определяться по рыночной стоимости.

Если заранее позаботиться обо всех этих вопросах и если ликвидируемая организация являлась добросовестным налогоплательщиком в период осуществления деятельности, то выездной налоговой проверки во многих случаях можно избежать. Иногда, чтобы не назначать выездную проверку, налоговый орган присылает запрос, по которому необходимо предоставить фактически весь объем бухгалтерской документации (включая первичную) за последние два-три года.

Такой объем затребованной документации может вызвать шок у бухгалтера. Рекомендую в этом случае начать взаимодействие с проверяющим инспектором и попробовать договориться о предоставлении разумного объема документов, необходимых для исключения выездной проверки.

В любом случае при получении такого требования можно уведомить налоговый орган о невозможности предоставления данного объема документов в срок с обязательным указанием срока, в который Вы готовы предоставить данные документы.

В целом можно отметить: чем крупнее компания, тем риск выездной налоговой проверки выше.

7. Промежуточный ликвидационный баланс

По истечении срока, отведенного для предъявления требований кредиторами, ликвидационной комиссией составляется промежуточный ликвидационный баланс (п. 2 ст. 63 ГК РФ). Он должен содержать сведения о составе имущества, перечне требований, предъявленных кредиторами, а также о перечне требований, удовлетворенных вступившим в законную силу решением суда (п. 2 ст. 63 ГК РФ). В промежуточный ликвидационный баланс включаются только те требования, по которым между организацией и кредитором нет споров по поводу задолженности. Спорная кредиторская задолженность в него не включается (Постановление Президиума ВАС РФ от 08.04.2014 № 18558/13, п. 2.2 Письма ФНС России от 30.03.2017 № ГД-4-14/[email protected]).

Специальной формы ликвидационного промежуточного баланса нет, поэтому можно использовать форму бухгалтерского баланса, утвержденную Приказом Минфина России от 02.07.2010 № 66н, с проставлением специального кода отчетного периода ― 94. Промежуточный ликвидационный баланс утверждается не ликвидационной комиссией, а учредителями (п. 2 ст. 63 ГК РФ).

Некоторые эксперты считают, что в ходе ликвидации должны быть внесены изменения в учетную политику организации, так как изначально она формируется исходя из допущения непрерывности деятельности и отсутствия намерений в ликвидации (п. 5 ПБУ 1/2008). Порядок изменения учетной политики нормативно не урегулирован, поэтому бухгалтер может в этой деятельности опираться только на действующие ПБУ и свои профессиональные суждения.

Основной смысл ― это переквалификация долгосрочных активов и обязательств в краткосрочные (ведь организация с большой степенью вероятности прекратит свое существование до истечения 12 месяцев), при этом бухгалтер может открыть новые синтетические счета, например, для учета активов, подлежащих продаже при ликвидации, и (или) для учета активов, подлежащих распределению между учредителями. Данная «самодеятельность» позволит в итоге сформировать промежуточный бухгалтерский баланс, предоставляющий пользователям полную и достоверную информацию о финансовом положении организации, о возможности удовлетворить требования кредиторов.

Если имущества окажется недостаточно, организация будет обязана обратиться в арбитражный суд с заявлением о банкротстве (п. 4 ст. 63 ГК РФ). Если имущества достаточно, то в налоговый орган подается уведомление по форме № Р15001, сам баланс при этом в налоговый орган не предоставляется.

Уведомление о промежуточном балансе не может быть представлено ранее:

- срока, установленного для предъявления требований кредиторами;

- вступления в законную силу решения суда по искам, содержащим требования к ликвидируемой компании;

- окончания выездной налоговой проверки и оформления ее результатов (п. 4 ст. 20 Закона № 129-ФЗ).

8. Выплаты кредиторам

Выплата денежных сумм кредиторам ликвидируемого юридического лица производится в порядке очередности, установленной ст. 64 ГК РФ, в соответствии с промежуточным ликвидационным балансом начиная со дня его утверждения (п. 5 ст. 63 ГК РФ). Требования кредиторов каждой очереди удовлетворяются после полного удовлетворения требований кредиторов предыдущей очереди, за исключением требований по обязательствам, обеспеченным залогом имущества ликвидируемого общества (п. 2 ст. 64 ГК РФ).

9. Отчетность в фонды

В соответствии с п. 1 ст. 9 и п. 3 ст. 11 Закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ в течение одного месяца со дня утверждения промежуточного ликвидационного баланса, но не позднее дня подачи ликвидационного баланса, в ПФР нужно представить:

- сведения о работниках по форме АДВ-1 «Анкета застрахованного лица» вместе с описью документов по форме АДВ-6-1;

- сведения о страховом стаже застрахованных лиц по форме СЗВ-СТАЖ вместе со сведениями по страхователю, передаваемыми в ПФР для ведения индивидуального (персонифицированного) учета по форме ОДВ-1;

- сведения о застрахованных лицах по форме СЗВ-М.

В такой же срок нужно сдать в территориальный орган ФСС расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения по форме 4-ФСС.

10. Налоговая отчетность

В течение одного месяца со дня утверждения промежуточного ликвидационного баланса, но не позднее дня подачи ликвидационного баланса в налоговую инспекцию нужно сдать расчет по страховым взносам.

В НК РФ указано, что, если организация была ликвидирована до конца календарного года, последним налоговым периодом для нее является период времени от начала этого года до дня завершения ликвидации (п. 3 ст. 55 НК РФ). При этом данное правило не применяется в отношении тех налогов, по которым налоговый период устанавливается как календарный месяц или квартал.

В этом случае при ликвидации организации изменение отдельных налоговых периодов производится по согласованию с налоговым органом по месту учета налогоплательщика (п. 4 ст. 55 НК РФ). Каких-то других специальных требований по налоговой отчетности нет.

Таким образом, декларации по налогам с годовым налоговым периодом (по налогам на прибыль и имущество организаций, транспортному и земельному налогу, ЕСХН, УСН) нужно представить за период с начала года до дня ликвидации. За этот же период сдаются расчет по форме 6-НДФЛ и справки о доходах физических лиц по форме 2-НДФЛ.

А период, за который нужно сдать декларации с месячным и квартальным налоговым периодом (НДС, акцизы, водный налог, НДПИ, ЕНВД), нужно согласовать с налоговой инспекцией. Поскольку декларации представляет налогоплательщик (п. 1 ст. 80 НК РФ), а ликвидация компании влечет прекращение ее деятельности без перехода в порядке универсального правопреемства ее прав и обязанностей к другим лицам (п. 1 ст. 61 ГК РФ), декларации нужно сдать до дня ликвидации компании. ФНС России это подтверждает (Письмо от 03.08.2006 № 026-10/[email protected]).

11. Ликвидационный баланс и расчеты с учредителями

Полностью рассчитавшись с кредиторами, ликвидационная комиссия составляет ликвидационный баланс, который утверждается учредителями компании (п. 5 ст. 63 ГК РФ). Он составляется по той же форме, что и промежуточный ликвидационный баланс. Цель ликвидационного баланса ― отразить имущество, оставшееся после удовлетворения требований кредиторов и подлежащее передаче учредителям компании (п. 8 ст. 63 ГК РФ).

Общий порядок распределения имущества ликвидируемого общества между его участниками определен в п. 7 ст. 63 ГК РФ, ст. 58 Закона № 14-ФЗ, ст. 23 Закона № 208-ФЗ. Из этих норм следует, что оставшееся после завершения расчетов с кредиторами имущество ликвидируемого общества распределяется ликвидационной комиссией между участниками общества.

Таким образом, решение вопроса о распределении имущества ликвидируемого ООО или АО, оставшегося после завершения расчетов с кредиторами, принимается ликвидационной комиссией.

При этом законодательство не конкретизирует, каким документом следует оформить соответствующее решение о распределении оставшегося имущества. Исходя из сложившейся судебной практики, такими документами могут быть:

- акт о распределении имущества (например, Решение Арбитражного суда Пензенской области от 28.02.2007 по делу № А49-6884/2006181/12);

- решение ликвидационной комиссии о распределении имущества (Определение ВАС РФ от 07.07.2011 № ВАС8018/11);

- протокол о распределении оставшегося имущества между участниками (Апелляционное определение Верховного суда Республики Татарстан от 06.08.2012 по делу № 33-6976).

Передачу имущества следует производить с оформлением акта приема-передачи, в котором указывается, кому и что передается. Рекомендуется также указать в акте согласованную сторонами (рыночную) стоимость передаваемого имущества для исключения дальнейших споров по вопросам налогообложения. Акт подписывается всеми участниками организации и ликвидационной комиссией. Оформить акт необходимо для подтверждения факта передачи имущества.

После завершения всех расчетов с кредиторами и бюджетом рекомендуется закрыть банковские счета.

Для государственной регистрации ликвидации компании в налоговый орган нужно представить:

- заявление о государственной регистрации по форме № Р16001;

- ликвидационный баланс;

- документ об уплате государственной пошлины (ее размер составляет 800 руб. ― подп. 3 п. 1 ст. 333.33 НК РФ).

В течение пяти рабочих дней со дня представления документов налоговики должны осуществить государственную регистрацию ликвидации компании и внести запись об этом в ЕГРЮЛ (п. 1 ст. 8, п. 6 ст. 22 Закона № 129-ФЗ). На этом ликвидация считается завершенной, а компания ― прекратившей свое существование (п. 9 ст. 63 ГК РФ).

В процессе ликвидации бухгалтеру отводится немаловажная роль и достаточно много работы. Некоторые авторы даже рекомендуют включать бухгалтера в состав ликвидационной комиссии, что также считаю оправданным.

В заключение отмечу, что документы по личному составу и иные документы, срок хранения которых не истек, нужно сдать в государственный или муниципальный архив.

Они передаются архиву в упорядоченном состоянии на основании договора, заключенного ликвидационной комиссией с архивом (п. 10 ст. 23 Федерального закона от 22.10.2004 № 125-ФЗ «Об архивном деле в Российской Федерации», Письмо Росархива от 11.12.2014 № 2/2342-А).

| Сорокина Ольга Николаевна, Эксперт по налоговой оптимизации, директор бухгалтерско-юридической (Барнаул). |

Назад

Вперёд

Шестая — неверно составленные промежуточный и ликвидационный балансы

Если в вашем утверждённом промежуточном ликвидационном балансе (ПЛБ) или окончательном ликвидационном балансе (ЛБ) будут расхождения по датам или кодам ОКПО, ОКОПФ, ОКФС, налоговый орган выдаст отказ, в такой ситуации вы потеряете время и понесете материальные убытки на повторное заверение формы.

На этапе заполнения промежуточного ликвидационного баланса следует обратить свое внимание на заполнение самого бланка ПЛБ. Даты составления баланса должны быть идентичны дате принятия решения об утверждении промежуточного ликвидационного баланса, все коды должны также совпадать.

Немного о самом ликвидационном балансе. Как и в предшествующим этапе стоит уделить внимание правильному оформлению и соблюсти постановку дат, а также достоверность вносимых кодов ОКПО, ОКОПФ, ОКФС. Самое главное: к данному моменту на балансе общества уже не должны быть отражены какие-либо активы и обязательства, кроме уставного капитала и денежных средств, причитающегося к выплате участника. Если в балансе будут отражаться иные активы или обязательства, то такую компанию не ликвидируют.

Возможно ли бесспорное взыскание обязательных платежей с ликвидируемой организации?

Вправе ли налоговый орган взыскивать с ликвидируемой организации в бесспорном порядке долги, а если нет, то с какого момента процедуры ликвидации он лишается этого права?

В Определении ВАС РФ от 09.06.2014 № ВАС-6279/14 суд расценил действия банка по безакцептному списанию средств как противоречащие положениям ст. 64 ГК РФ о порядке и очередности удовлетворения требований кредиторов ликвидируемого юридического лица, что влечет ничтожность соответствующих операций. Но это про банки – а как насчет налоговых органов? Например, в Постановлении ФАС ВСО от 26.09.2013 № А19-1757/2013 суд посчитал, что в период нахождения налогоплательщика в процессе ликвидации налоговый орган не вправе производить принудительное взыскание налогов, пеней и штрафов в порядке, установленном положениями ст. 46, 47 НК РФ.

Минфин также неоднократно высказывался по этому поводу. В Письме от 29.07.2008 № 03‑02‑07/1-319 Минфин отмечает,

чтосо дня утверждения промежуточного ликвидационного баланса налоговый орган не вправе осуществлять взыскание налогов, сборов, соответствующих пеней и штрафов в порядке, предусмотренном ст. 46 НК РФ, о чем также свидетельствует практика арбитражных судов (постановления ФАС СЗО от 25.11.2004 № А05-6517/04-13, ФАС ПО от 27.02.2007 № А55-7518/06, от 18.12.2007 № А55-6435/2007).

Одновременно Минфин заметил, что НК РФ не предусмотрена обязанность налоговых органов по отзыву инкассовых поручений и отмене решения о приостановлении операций по счетам налогоплательщика в случае принятия решения о его ликвидации.

В более позднем письме – от 24.08.2011 № 03‑02‑07/1-303 – в ответ на запрос банка, обслуживающего ликвидируемую организацию, Минфин пояснил, что при наличии документов о принятии юридическим лицом решения о добровольной ликвидации и (или) об утверждении ликвидационной комиссией промежуточного ликвидационного баланса банком не могут исполняться решения налоговых органов о взыскании налогов.

С учетом уточненной позиции Минфина, а также судебной практики можно утверждать, что срок исчисляется с момента принятия решения о ликвидации, а не с момента утверждения промежуточного ликвидационного баланса. В упомянутом Постановлении ФАС СЗО № А05-6517/04-13, на которое, кстати, сослался Минфин в Письме № 03‑02‑07/1-319, указано прямо: вынесение ИМНС оспариваемого решения о взыскании налогов и пеней за счет денежных средств учреждения на счетах в банке и выставление на основании данного решения инкассовых поручений в банк после принятия решения о ликвидации учреждения следует признать неправомерным

.

Поскольку действия по ликвидации подлежат госрегистрации, срок, соответственно, исчисляется не с момента совершения действия, а с момента его регистрации. На это, в частности, указано в Постановлении ФАС СЗО от 01.10.2012 № А26-11436/2011: в период нахождения Общества в стадии ликвидации (то есть после принятия решения о ликвидации и внесении соответствующей записи в ЕГРЮЛ) у Инспекции в силу ст. 49 НК РФ и 64 ГК РФ отсутствовало право бесспорного взыскания налога и пеней, поскольку это повлекло бы нарушение порядка и очередности удовлетворения требований остальных кредиторов налогоплательщика… особый порядок исполнения обязанности по уплате налогов и сборов (пеней, штрафов) при ликвидации организации не зависит от даты составления ликвидационного баланса. Для применения этого порядка, как правильно указали суды, достаточно наличия решения о ликвидации организации и внесения соответствующей записи в ЕГРЮЛ

.[8]

Эти правила распространяются и на обязательные взносы в социальные фонды. Так, в Постановлении ФАС ВСО от 15.08.2013 № А19-917/2013 указано, что исходя из того факта, что данный вопрос Законом № 212-ФЗ [9] не урегулирован, применению подлежат общие нормы права, содержащиеся в ГК РФ. То есть в период нахождения организации-страхователя в стадии ликвидации фонд не вправе осуществлять действия по бесспорному взысканию страховых взносов, пеней и штрафов, поскольку такие действия влекут за собой нарушение порядка и очередности удовлетворения требований остальных кредиторов налогоплательщика (Постановление ФАС ВСО от 14.03.2013 № А19-14698/2012). Схожий подход выражен судом в Постановлении ФАС УО от 21.03.2012 № А76-12541/2011.

Седьмая — неуплата налогов или непредоставление отчетности

Невыполнение требований государственных органов по уплате налогов, штрафов, пеней, взносов, не предоставление отчетности, влечет тяжкие последствия. Компанию с долгами не ликвидируют до тех пор, пока все задолженности не будут погашены. Если не соблюсти эти требования, то вы не сможете получить справки, которые рекомендуется прикладывать к пакету документов на последний этап ликвидации — утверждение ликвидационного баланса.

Я не рекомендую подавать документы в регистрирующий орган без данных справок, во избежание отказа в регистрационном органе. Перед тем, как подавать документы на последний этап – ликвидационный баланс — важно получить справки из налогового органа об отсутствии задолженности, а также справку из пенсионного фонда об исполнении обязанностей по персонифицированному учету.

Для получения нужных справок необходимо уплатить все налоги, пени, штрафы, взносы.

Сдать всю отчетность, запрашиваемую государственными органами.

Очередность погашения налоговых и иных обязательных платежей

Для того чтобы установить порядок удовлетворения налоговых платежей при добровольной ликвидации юридических лиц, следует в совокупности проанализировать нормы НК РФ, ГК РФ, и Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон о банкротстве).

В соответствии с п. 3 ст. 49 НК РФ очередность исполнения ликвидируемой организацией обязанностей по уплате налогов и сборов среди расчетов с другими кредиторами такой организации определяется гражданским законодательством РФ, то есть НК РФ отсылает к ст. 64 ГК РФ [1] .

Из анализа норм ст. 64 ГК РФ следует, что все платежи, включая обязательные, делятся на очередные платежи и текущие расходы. Под последними понимаются расходы, необходимые для осуществления ликвидации. Согласно п. 1 и 2 ст. 5 Закона о банкротстве текущими платежами считаются те, что возникли после даты принятия заявления о признании должника банкротом и не подлежат включению в реестр требований кредиторов. Применительно к добровольной ликвидации под текущие расходы подпадают те, которые возникли после составления промежуточного ликвидационного баланса и, соответственно, не вошли в промежуточный ликвидационный баланс. Текущие налоговые платежи могут образоваться, например, по результатам проверки, которую имеют право назначить налоговые органы на основании п. 11 ст. 89 НК РФ, или в результате реализации имущества для погашения обязательств перед кредиторами во исполнение п. 4 ст. 63 ГК РФ.

Согласно п. 1 ст. 64 ГК РФ текущие расходы приоритетны по отношению к очередным платежам. Внутри текущих расходов текущие налоговые платежи гасятся в очередности, предусмотренной Законом о банкротстве, то есть в последнюю, четвертую очередь. В данном случае, поскольку ст. 64 ГК РФ не устанавливает очередность погашения текущих расходов, применяется аналогия закона (п. 1 ст. 6 ГК РФ) исходя из норм ст. 134 Закона о банкротстве. На допустимость подобной практики со ссылкой на п. 24, 25 Постановления Пленума ВС РФ № 6, Пленума ВАС РФ № 8 от 01.07.1996 «О некоторых вопросах, связанных с применением части первой ГК РФ», в частности, указано в Постановлении ФАС УО от 30.09.2010 № Ф09-7990/10-С4.

Очередные платежи – требования кредиторов, которые включены в промежуточный ликвидационный баланс. Задолженность по очередным обязательным платежам в бюджет и во внебюджетные фонды в силу п. 1 ст. 64 ГК РФ погашается в третью очередь.

Итак, очередные обязательные платежи гасятся в третью очередь среди очередных платежей. Текущие расходы гасятся в первоочередном порядке по отношению ко всем очередным платежам. Внутри группы текущих расходов обязательные текущие платежи погашаются в четвертую очередь.

Восьмая — страх выездной налоговой проверки

Многие предполагают, что выездные проверки назначают каждой первой компании, которая вступила в процедуру ликвидации.

Моя практика показывает, что это ошибочное предположение. Конечно инспекторы назначают такие выборочные проверки, но при определенных условиях. Самыми распространёнными условиями для ее назначения могут являться:

- Компания вела активную деятельность и были большие обороты.

- Имеются задолженности по уплате налогов, штрафов, пеней, отчетности.

- Представленные налоговые декларации за текущий и предыдущий квартал кардинально отличаются (размер налога в прошлом квартале был больше, а в текущем значительно меньше).

Если у вас нет проблем с ведением бизнеса, то вы абсолютно легко пройдете проверку, или ее вообще не назначат.

Порядок зачета и возврата излишне взысканных налога, сбора, пеней и штрафа

Регулирование отношений в случае имеющейся переплаты по налогам и сборам у ликвидируемой организации прописано в пункте 4 статьи 49, 78-79 НК РФ. Согласно его положениям переплата зачитывается в счет погашения существующих налоговых обязательств, а также задолженности по пене и штрафам.

Оставшаяся после зачета налогов сумма переплаты возвращается компании на протяжении одного месяца после предоставления соответствующего заявления.

Когда производится возврат налогов, проценты рассчитываются, начиная с дня, который следует за днем взыскания и продолжают начисляться до дня, когда фактически произведен расчет.

Автор статьи

Девятая — понадеяться на исключение из ЕГРЮЛ по решению регистрирующего органа

Некоторые предприниматели ошибочно полагают, что если «забросить» компанию, то есть шанс, что регистрирующий орган сам примет решение об исключении из ЕГРЮЛ. Порой такое неверное решение ведет к запущенному состоянию компании из которого потом очень сложно «выкарабкаться».

Есть определенные признаки, по которым рег. орган, может принять такое решение:

- отсутствуют движения на расчетном счете или в кассе в течении 12 месяцев.

- не сдается отчетность в государственные органы в течении 12 месяцев.

В случае если у вас было хоть одно движение по банковскому счету или вы сдавали хотя бы одну декларацию даже «нулевку» в течении 12 месяцев, ваша компания уже не берется в расчет как недействующая.

Что такое декларация по УСН для ИП при ликвидации

Сдача налоговой декларации по УСН при закрытии ИП является обязательным шагом. Она представляет собой отчетный документ о работе ИП в последний год.

Нулевая декларация при закрытии ИП на УСН

Если ИП фактически прекратил деятельность до начала отчетного года, то отчитываться все равно придется. В этом случае в декларации по УСН в соответствующих разделах указываются нулевые показатели.

При этом нельзя уменьшить рассчитанный налог в 0 рублей на страховые взносы, которые были уплачены ИП за самого себя.

Десятая — утилизация документов после прохождения процедуры ликвидации

Итоговая, и немаловажная ошибка, которую можно допустить даже после того как процедура завершилась и можно спокойно жить дальше без оглядки назад. При возникновении каких-либо вопросов от государственных органов, в случае отсутствия у вас документов вы окажетесь в неприятном положении. Придется давать объяснения по каким причинам были уничтожены все документы, и их отсутствие может повлечь за собой проблемы или даже штрафы.

По закону, когда официальная ликвидация закончилась, вы обязаны передать все имеющиеся у вас документы (учредительные документы, отчетность) в архив, где они должны храниться еще в течение трех полных лет с момента внесения записи в ЕГРЮЛ о прекращении деятельности компании.

Также не забудьте после ликвидации составить акт об уничтожении печати и соответственно уничтожить саму печать.

Что сдавать при закрытии ИП на УСН

ИП на УСН при закрытии необходимо сдать отчетность за себя и своих работников. Рассмотрим, какие именно отчеты следует подготовить.

Еще до того, как вы подадите заявление о прекращении предпринимательской деятельности, нужно предоставить в ПФР отчеты СЗВ-М и СЗВ-СТАЖ. Если заключали трудовые или гражданско-правовые договоры с физическими лицами (кроме самозанятых и других ИП), то без этих отчетов в снятии с учета откажут. Их придется сдать за все периоды, в которых у вас числились наемные сотрудники.

Другие «зарплатные» отчеты допускается сдавать уже после закрытия ИП. К ним относятся формы РСВ, 6-НДФЛ, 2-НДФЛ и 4-ФСС. ИП на УСН без работников сдавать их не требуется.

Декларация по УСН сдается всеми ИП. Ее порядок заполнения отличается на УСН «Доходы» и УСН «Доходы минус расходы». Ниже разберем эти отличия.

Одиннадцатая – «нет компании — нет ответственности!»

Большинство предпринимателей склонны полагать, что после того, как в ЕГРЮЛ была внесена запись о ликвидации компании, ответственность с участников снимается «автоматом».

На самом деле даже после официальной ликвидации все участники несут субсидиарную ответственность еще в течении трех лет. Об этом стоит помнить.

Когда весь путь пройден, то можно спокойно приступить к новым свершениям и делам, не задумываясь о возникновении проблем с ликвидируемым в недавнем времени обществом.

Когда сдавать декларацию при закрытии ИП

После закрытия ИП отчетность по УСН нужно сдать до 30 апреля следующего года.

Распространено ошибочное мнение, что она сдается на следующий месяц после того, как ИП снимут с учета, до 25 числа. Такое правило распространяется только на случаи, когда ИП подает уведомление по форме № 26.2-8. При этом вы прекращаете деятельность, по которой применяли УСН, но продолжаете получать предпринимательский доход на других налоговых режимах.

Когда физ. лицо снимается с учета как ИП, он подает другую форму, поэтому этот срок на него не распространяется. Но лучше не затягивать время — когда ИП уже закрылось, вы можете забыть сделать декларацию.

Рекомендуем прочитать: Переход ИП с УСН 15% на 6% и наоборот: как и в какой срок подать заявление.

Образец заполнения декларации УСН при ликвидации ИП

Как мы уже отмечали, при прекращении деятельности ИП налоговая декларация по УСН заполняется в обычном порядке.

Если ИП работает не с начала года, то может не заполнять сведения за I квартал, если в нем не было доходов. Но если подаете отчет в середине года, нужно указать сведения за все 4 квартала — только показатели последних двух будут совпадать.

Образец декларации по УСН «Доходы минус расходы» при сдаче в III квартале: