Каждый налог организацией должен быть оплачен в срок. Это правило относится не только к налогу, оплачиваемому организацией за имущество входящее в Единую систему газоснабжения, но и к налогу, который перечисляется за имущество не входящее в него. В случае отсутствия поступления налоговой суммы в указанный срок, налоговая служба приступает к начислению пени, для оплаты которой организации придется воспользоваться кодом КБК 18210602010022100110.

Об этом коде известно не всем организациям, а лишь тем, кто уже успел пропустить срок оплаты налога. Ведь практически ни одна бухгалтерия, где с оплатами налогов никогда не происходило каких-либо задержек, вряд ли будет интересоваться КБК предназначенными для уплаты пени или штрафа. Поэтому, что такое КБК 18210602010022100110 и какой налог 2021 году нужно уплачивать, многим организациям приходится узнавать лишь в весьма неприятных ситуациях, связанных как раз с просрочкой проведения платежа налога по имуществу.

Расшифровка КБК 18210602010021000110

По КБК 18210602010021000110 платят сбор предприятия по тому имуществу, которое не принадлежит фирмам, входящим в состав Единой системы газоснабжения (ЕСГ). ЕСГ — технологический комплекс, состоящий из объектов добычи, переработки и хранения газа. Поэтому в его составе числятся газодобывающие предприятия. По этим фирмам сбор на собственность исчисляется по отдельным ставкам, условиям и налоговые средства вносятся по другим реквизитам.

Код бюджетной классификации состоит из 20 цифр, которые разбиты на семь блоков. Каждая комбинация соответствует определенному значению:

- 182 — департамент, контролирующий поступления: ИФНС.

- 1 — тип поступлений: налоговые.

- 06 — группа сбора: налог на имущество.

- 02010 — категория налога, бюджет, в который направляются средства: налог на имущество организаций, которое не принадлежит ЕСГ. Деньги перечисляются в региональный бюджет.

- 02 — конкретная категория казны: бюджет субъекта РФ.

- 1000 — тип платежа: стандартный.

- 110 — определение средств: поступления от налогов. Также к доходам относятся таможенные платежи.

За домик надо платить

Под налогообложение подходит любой объект. Это относится даже к дачным домикам. Теперь независимо от того, жилой либо не жилой, дом подходит под налогообложение. Поэтому, платить придется за все недвижимое имущество, на которое имеются правоустанавливающие документы. Узнать величину налога на объект находящийся во владении, любое физлицо может из уведомления либо личного посещения налоговой службы.

Дело в том, что даже если недвижимость была приобретена совершенно недавно, об этом спустя время становится известно и в налоговой. Поэтому, в течение определенного времени, от них приходит уведомление, в котором говорится, что физлицо обязано в течение указанного срока оплатить налог с применением специального кода КБК.

КБК для уплаты пени и штрафов

Кроме стандартной суммы налога на имущество организаций, предприятия иногда уплачивают пени и штрафы по этому сбору.

Пени

Иногда в платежке указывают КБК 18210602010022100110. Какой налог 2021 года платить по этому номеру? Пени на имущественный налог организаций по собственности, не подлежащей ЕСГ.

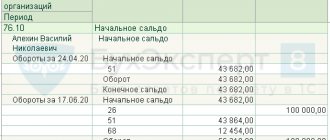

Пени начисляются организации, если сбор на собственность не уплачен вовремя или не уплачен совсем. После просрочки налоговики начисляют пени согласно ст. 75 НК РФ. В отличие от штрафов, сумма этого взыскания увеличивается с каждым днем. До 31-го дня применяют ставку рефинансирования по Центробанку — 1/300, а с 31-го дня просрочки — 1/150. Формула приведена на картинке.

Штрафы

Штраф — денежное взыскание в фиксированном размере в виде процентов либо конкретной суммы. Материальное взыскание начисляется неплательщикам сбора и пени. Если налоговый резидент не отчитался вовремя по декларации, не оплатил сбор, начисленные пени, совершил это не в первый раз или сделал умышленно, то просто пени не обойтись. Этот случай регламентируется ст. 122 НК РФ. Размер санкции зависит от тяжести правонарушения и причин.

Чтобы оплатить штраф по налогу на собственность предприятия по имуществу, не подлежащему ЕСГ, плательщик в квитанции указывает КБК 18210602010023000110.

Перечень КБК при оплате страховых взносов

Актуальная информация для налогоплательщиков

Перечень КБК при оплате страховых взносов

Уважаемые налогоплательщики! Межрайонная ИФНС России № 5 по Ханты-Мансийскому автономному округу – Югре (далее — Инспекция), в целях обеспечения своевременного поступления денежных средств в бюджетную систему Российской Федерации в соответствии со ст.45 Налогового кодекса Российской Федерации, направляет перечень КБК при оплате страховых взносов. 18210202010060000160 Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату страховой пенсии (перерасчеты, недоимка и задолженность по соответствующему платежу за расчетные периоды, истекшие до 1 января 2017 года); 18210202010060010160 Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату страховой пенсии (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному, за расчетные периоды, начиная с 1 января 2021 года); 18210202020060000160 Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату накопительной пенсии (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному); 18210202031060000160 Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату страховой пенсии (за расчетные периоды с 2002 года по 2009 год включительно); 18210202032060000160 Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату накопительной пенсии (за расчетные периоды с 2002 года по 2009 год включительно); 18210202080060000160 Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в Пенсионный фонд Российской Федерации на выплату доплат к пенсии; 18210202090070000160 Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному, за расчетные периоды, истекшие до 1 января 2017 года); 18210202090070010160 Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному, за расчетные периоды, начиная с 1 января 2021 года); 18210202100060000160 Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые в Пенсионный фонд Российской Федерации на выплату страховой пенсии (за расчетные периоды, истекшие до 1января 2013 года); 18210202101080011160 Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования за расчетные периоды, истекшие до 1 января 2021 года; 18210202101080013160 Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования за расчетные периоды, начиная с 1 января 2021 года; 18210202103080011160 Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования за расчетные периоды, истекшие до 1 января 2021 года; 18210202103080013160 Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования за расчетные периоды, начиная с 1 января 2021 года; 18210202110060000160 Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые в Пенсионный фонд Российской Федерации на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2013 года) (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному); 18210202120060000160 Взносы, уплачиваемые организациями угольной промышленности в бюджет Пенсионного фонда Российской Федерации на выплату доплаты к пенсии (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному); 18210202131060000160 Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части I статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2021 года); 18210202131060010160 Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (за расчетные периоды, начиная с 1 января 2021 года; 18210202132060000160 Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2-18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2021 года); 18210202132060010160 Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2-18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (за расчетные периоды, начиная с 1 января 2021 года); 18210202140060000160 Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии; 18210202140060010160 Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному, за расчетные периоды начиная с 1 января 2017 года); 18210202150060000160 Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному). Дополнительно сообщаем, что оплата налогов в Инспекцию с 04.02.2019 производится по следующим реквизитам: Получатель: Межрайонная ИФНС России № 5 по Ханты-Мансийскому автономному округу — Югре ИНН 8607100265 КПП 860701001 БИК 047162000 р/с 40101810565770510001 в РКЦ г. Ханты — Мансийск ОКТМО 71872000 (г. Лангепас) ОКТМО 71873000 (г. Мегион) ОКТМО 71884000 (г. Покачи)

Изменения в КБК налога на имущество организаций в 2018 году

В 2021 году поменялся объект обложения сбором — движимая собственность больше не будет облагаться налогом. Касается это всех типов имущества организаций — собственность, принадлежащая и не принадлежащая компаниям-участника Единой системы газоснабжения. Коды бюджетной классификации не изменились и остались прежними. Налоговые резиденты оплачивают сбор по базовому коду 18210602010020000110.

Налог на собственность уплачивается не только организациями, но и физлицами. КБК налога на имущество для обычных граждан по всем типам платежей и для всех категорий, владеющих имуществом, отличаются друг от друга.

Напоминание: КБК для страхователей

На сайте размещены КБК на обязательное пенсионное и медицинское страхование.

Коды бюджетной классификации

I.

Обязательное пенсионное страхование

Юридические лица

Расчетный период с 2010 г.

| КОД | Наименование КБК |

| На выплату страховой части трудовой пенсии | |

| 39210202010061000160 39210202010062000160 |

|

| На выплату накопительной части трудовой пенсии | |

| 39210202020061000160 39210202020062000160 |

|

| Организации, использующие труд членов летных экипажей воздушных судов гражданской авиации на выплату доплат к пенсии | |

| 39210202080061000160 39210202080062000160 |

|

Расчетный период 2002-2009 гг.

| КОД | Наименование КБК |

| На выплату страховой части трудовой пенсии (недоимка на 31.12.2009г.) | |

| 18210202010061000160 18210202010062000160 |

|

| На выплату накопительной части трудовой пенсии (недоимка на 31.12.2009 г.) | |

| 18210202020061000160 18210202020062000160 |

|

Физические лица

Расчетный период с 2010 г.

| КОД | Наименование КБК |

| На выплату страховой части трудовой пенсии (фиксированный платеж, недоимка на 31.12. 2009 г.) | |

| 39210910010061000160 39210910010062000160 |

|

| На выплату накопительной части трудовой пенсии (фиксированный платеж, недоимка на 31.12.2009 г.) | |

| 39210910020061000160 39210910020062000160 |

|

| На выплату страховой части трудовой пенсии в размере, определяемом исходя из стоимости страхового года ( ежемесячные платежи после 2010 года) | |

| 39210202100061000160 39210202100062000160 |

|

| На выплату накопительной части трудовой пенсии в размере, определяемом исходя из стоимости страхового года (ежемесячные платежи после 2010 года) | |

| 39210202110061000160 39210202110062000160 |

|

II. Коды бюджетной классификации на обязательное медицинское страхование

Юридические и физические лица

Расчетный период с 2010 г.

| КОД | Наименование КБК |

| В Федеральный бюджет ФОМС | |

| 39210202100081000160 39210202100082000160 |

|

| В территориальный бюджет ФОМС | |

| 39210202110091000160 39210202110092000160 |

|

III. Коды бюджетной классификации для уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии

| КОД | Наименование КБК |

| 392 1 02 02041 06 1100 160 |

|

| 392 1 02 02041 06 1200 160. |

|

IV. Пени, штрафы

Расчетный период с 2010 г.

| КОД | Наименование КБК |

| 39211620010060000140 | Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства |

| 39211620050010000140 | Штрафы, налагаемые ПФР и его территориальными органами в соответствии со статьями 48-51 ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» |

| Расчетный период 2002-2009 | |

| 18210908020061000140 18210908020062000140 18210908020063000140 |

по взносам в Пенсионный фонд Российской Федерации на 01.01.2001 г. |

Реквизиты счета, на который подлежат зачислению страховые взносы:

ИНН 2801008213 КПП 280101001

УФК по Амурской области (ОПФР по Амурской области)

р/с 40101810000000010003

ГРКЦ ГУ БАНКА РОССИИ ПО АМУРСКОЙ ОБЛ. Г. БЛАГОВЕЩЕНСК БИК 041012001

В платежных документах необходимо указывать назначение платежа, регистрационный номер в территориальном органе ПФР и ТОМС, КБК в соответствии с перечисленными страховыми взносами, ОКАТО территориального органа ПФР или ФОМС по месту регистрации страхователя.

Поделиться новостью

Какие КБК для ФФОМС по взносам установлены в 2019–2020 годах

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2021 года) и КБК 18210202103081011160 (если связаны с периодом до 2021 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2021 года) и КБК 18210202101081011160 (для начислений, сделанных до 2021 года).

КБК по страховым взносам в 2019–2020 годах для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2019-2020 годах установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

ВАЖНО! Доходом ИП на ЕНВД в целях исчисления фиксированных страховых взносов является вмененный доход, а не выручка (письмо Минфина РФ от 18.07.2014 № 03-11-11/35499).

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2021 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2020 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (письмо Минфина России от 07.04.2017 № 02-05-10/21007).

Об актуальном размере фиксированного платежа ИП узнайте по .

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2021 года).

Какие КБК по страховым взносам установлены для ФСС в 2019–2020 годах

Платежи в ФСС классифицируются на 2 типа:

- уплачиваемые в счет страхования по больничным и декретным;

- уплачиваемые в счет страхования при несчастных случаях и профессиональных заболеваниях.

ИП, работающие без наемных сотрудников, в ФСС ничего не перечисляют.

ИП и юрлица, работающие с наемным персоналом, перечисляют за них платежи:

- в счет страхования по больничным и декретным — с использованием КБК 18210202090071010160 (если речь идет о начислениях, сделанных с 2017 года) и КБК 18210202090071000160 (если начисления сделаны до 2017 года) — взносы администрирует ФНС;

- в счет страхования при несчастных случаях и профессиональных заболеваниях — в размере, определяемом с учетом класса профессионального риска по виду хозяйственной деятельности, с использованием КБК 393 1 0200 160 — взносы перечисляются напрямую в ФСС.

ИП и юрлица, заключающие с физлицами гражданско-правовые договоры подряда, уплачивают взносы только второго типа, при условии что данное обязательство прописывается в соответствующих договорах.

Подробнее об особенностях исчисления страховых взносов при подписании гражданско-правовых договоров читайте в статье «Договор подряда и страховые взносы: нюансы обложения».

Код дохода 2001 в справке 2-НДФЛ

Под этим кодом отражают суммы, которые были выплачены в виде вознаграждения директору, членам правления и другого управляющего органа. То есть, 2001 предназначен для указания сумм, которые не связаны с трудовой деятельностью руководителей. В него не входят заработная плата, отпускные и прочие выплаты. Для их отражения установлены другие коды.

Код 2001 можно использовать только в том случае, если директор предприятия получил вознаграждения как член совета директоров или другого управляющего аппарата.

Код 2012 в справке 2-НДФЛ: что означает

Этот код предназначен для отражения сумм, которые были выплачены сотруднику в качестве отпускных в течение месяца. Только эти выплаты указывают в справке под кодом 2012. Обусловлено это тем, что выплату отпускных рассчитывают в особом порядке.

При составлении документа в 1-С Бухгалтерии нужно быть внимательным. Программа автоматически добавляет отпускные, которые учитывают по коду 2012, к основной заработной плате. Это ошибки, за которые предусмотрены штрафы.

Также нередки случаи, когда начинающие бухгалтеры путают код 2012 с кодом 2013, который предназначен для указания сумм компенсации за неиспользованный отпуск.

Код дохода 2000 в справке 2-НДФЛ: что это

По этому коду отражают суммы заработной платы, полученные сотрудником, работающим по трудовому договору. К коду 2000 в 2-НДФЛ не относят премии и другие материальные поощрения. Для них предназначен другой код — 2002. Это связано с тем, что премии относят к другому виду дохода.

Кроме этого, под кодом 2000 в справке не указывают следующие выплаты:

- вознаграждения по гражданско-правовым договорам;

- доходы, полученные сотрудником в натуральной форме.

То есть, код 2000 подходит для обозначения заработной платы, которую работодатель выдал сотруднику наличными или перечислил на счет (зарплатные проекты).