Бухгалтерский учет программного обеспечения при УСН: проводки

Учет ПО фирмы регулируется основными нормами ведения бухучета – законом «О бухучете» от 06.12.2011 № 402-ФЗ и ПБУ 14/2007. При покупке исключительных прав на ПО фирма становится владельцем программы. Если ПО соответствует критериям нематериального актива, указанным в п. 3 ПБУ 14/2007 (объект отделяется от других ативов, используется в деятельности компании более года, способен приносить выгоды компании, его стоимость достоверно определяется, не предполагается его продажа в течение года), то его учитывают по фактической стоимости в составе НМА на счете 04. Понесенные затраты будут списываться ежемесячным начислением износа в периоде полезного использования, установленного компанией. Срок службы ПО определяется исходя из отрезка времени, когда эксплуатация актива наиболее выгодна фирме, и может ежегодно пересматриваться.

Первоначально затраты по приобретению ПО аккумулируются в бухучете на сч. 08 (Д/т 08 — К/т 60, 76), а при вводе в эксплуатацию переходят в дебет сч. 04 (Д/т 04 — К/т 08). Списание стоимости ПО фиксируется начислением амортизации каждый месяц в течение срока полезного использования – Д/т 20,26, 44 — К/т 05.

Если программа приобретена по простой (неисключительной) лицензии, это означает, что компания получила право пользоваться ПО определенное время, а право распоряжаться ею остается у разработчика. Поскольку программа не будет являться собственностью компании, то признать НМА ее нельзя. В таком случае расходы на ее покупку отражаются в составе:

- расходов будущих периодов (РБП) (Д/т 97 – К/т 60, 76) и равномерно списываются каждый месяц, если покупка оплачена разовым платежом (Д/т 20,26,44 – К/т 97);

- текущих расходов, если за пользование программой фирма перечисляет периодические платежи (Д/т 20,26,44 – К/т 60,76).

Оценочная стоимость приобретенной лицензии учитывается за балансом фирмы, например, по дебету счета 012. Расходы на ПО списываются в порядке, предусмотренном компанией, после ввода в эксплуатацию и документального оформления установки программы. Расходы по установке, настройке, сопровождению ПО признаются в бухучете текущими затратами и списываются в том отчетном периоде, когда были произведены (Д/т 20,26,44 – К/т 60,76).

Поставка неисключительных прав на программное обеспечение

Авторские права на все виды программ для ЭВМ (в том числе на операционные системы и программные комплексы), которые могут быть выражены на любом языке и в любой форме, включая исходный текст и объектный код, охраняются так же, как авторские права на произведения литературы.

Программой для ЭВМ является представленная в объективной форме совокупность данных и команд, предназначенных для функционирования ЭВМ и других компьютерных устройств в целях получения определенного результата, включая подготовительные материалы, полученные в ходе разработки программы для ЭВМ, и порождаемые ею аудиовизуальные отображения.

Неисключительное право на программы для ЭВМ, то есть, имущественное право на неисключительной основе, подразумевает ограниченное право его обладателя использовать такие программы в определенных договором пределах. Передаются неисключительные права на использование программ для ЭВМ посредством заключения лицензионного договора с правообладателем этих программ.

В соответствии с пунктом 1 статьи 1286 ГК РФ по лицензионному договору одна сторона — обладатель исключительного права на программу для ЭВМ (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования этой программы в предусмотренных договором пределах. Согласно абзацу 2 пункта 1 статьи 1235 ГК РФ лицензиат может использовать программу только в пределах тех прав и теми способами, которые предусмотрены договором. Право использования такой программы, прямо не указанное в лицензионном договоре, не считается предоставленным лицензиату.

В силу пункта 3 статьи 1235 ГК РФ в лицензионном договоре указывается территория, на которой допускается использование программы. Если в лицензионном договоре не указана территория, на которой допускается использование программы, лицензиат вправе осуществлять его использование на всей территории Российской Федерации.

Срок, на который заключается лицензионный договор, не может превышать срока действия исключительного права на произведение (пункт 4 статьи 1235 ГК РФ). В случае, когда в лицензионном договоре срок его действия не определен, договор считается заключенным на пять лет, если ГК РФ не предусмотрено иное. В случае прекращения исключительного права лицензионный договор прекращается.

В соответствии с пунктом 4 статьи 1286 ГК РФ в возмездном лицензионном договоре в обязательном порядке должен быть предусмотрен размер вознаграждения за использование программы или порядок исчисления такого вознаграждения. В таком договоре может быть предусмотрена выплата лицензиару вознаграждения в форме фиксированных разовых или периодических платежей, процентных отчислений от дохода (выручки) либо в иной форме.

Согласно пункту 6 статьи 1235 ГК РФ существенными условиями лицензионного договора являются:

- предмет договора

- способы использования программы

Переход исключительного права на произведение к новому правообладателю не является основанием для изменения или расторжения лицензионного договора, заключенного предшествующим правообладателем на основании пункта 7 статьи 1235 ГК РФ.

Обратите внимание, что лицензионные договоры в силу пункта 1 статьи 1236 ГК РФ могут предусматривать:

- предоставление лицензиату права использования программы с сохранением за лицензиаром права выдачи лицензий другим лицам (простая (неисключительная) лицензия)

- предоставление лицензиату права использования программы без сохранения за лицензиаром права выдачи лицензий другим лицам (исключительная лицензия)

Если лицензионным договором не предусмотрено иное, лицензия предполагается простой (неисключительной). Кроме того, один и тот же договор согласно пункту 3 статьи 1236 ГК РФ может одновременно содержать условия исключительной и неисключительной лицензии для разных способов использования программы.

У вас есть предложения как улучшить наши продукты? Напишите нам об этом! Мы внесем необходимые изменения и предоставим вам новую версию совершенно бесплатно.

1990-2019 © АО «НПП «Гранит-Центр» — инновационные решения в области автоматизации воинского учета 115088, г. Москва, Новоостаповская, 5 строение 14

Звоните нам: +7 (495) 912-3579 добавочные номера: 1, 3 65914, 3 65921, 3 65963 | Контакты

При копировании материалов ресурса прямая ссылка на источник обязательна

[1]

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Бюджетное образовательное учреждение по договору на поставку программ для электронно-вычислительных машин (далее — ЭВМ) приобретает: — неисключительные права на программное обеспечение стоимостью 31 000,00 руб.; — дистрибутив программного обеспечения (компакт-диск) стоимостью 400,00 руб.; — сертификат активации сервиса технической поддержки сроком на 1 год на сумму 43 400,00 руб. На данную продукцию поставщик оформил следующие документы: — акт на передачу прав на сумму 31 0000,00 руб.; — товарную накладную на 43 800,00 руб. с выделением двух позиций (компакт-диск стоимостью 400,00 руб. и сертификат активации сервиса техподдержки на срок 1 год стоимостью 43 400,00 руб.).

Как правильно отразить поступление и оплату данных товаров (услуг) в бухгалтерском учете?

Обоснование вывода:

1. Неисключительные права на программное обеспечение

2. Дистрибутив ПО (компакт-диск)

Если передача права на использование программного обеспечения сопровождается передачей на основании отдельных документов (в данном случае — накладной) материальных носителей с указанием их стоимости, то эти материальные носители в соответствии с положениями Инструкции N 157н могут учитываться по сформированной первоначальной (фактической) стоимости на счетах учета основных средств или материальных запасов. Например, CD-диски и DVD-диски, входящие в комплект поставки, могут быть приняты к учету в составе материальных запасов на счете 105 06 «Прочие материальные запасы» и списываться с балансового учета при выдаче ответственным лицам. Соответственно, в учете стоимость компакт-диска следует отнести на статью 340 «Увеличение стоимости материальных запасов» КОСГУ. Информацию о комплекте поставки желательно отразить в соответствующей Карточке (ф. 0504041).

Налоговый учет затрат на ПО при УСН

Чтобы признать нематериальным активом исключительные права на ПО в налоговом учете, необходимо соблюдение таких условий (п. 4 ст. 346.16, п. 1 ст. 256 НК РФ):

- стоимость их должна превышать 100000 руб.,

- срок полезного использования — больше 12 месяцев,

- имущество амортизируется и используется для собственных нужд.

Расходы на этот актив списываются поквартально равными суммами в течение налогового периода (года) после оплаты и принятия ПО к учету.

Актив, приобретенный с периодичным разграничением платежа в течение срока действия договора, не может быть отнесен к НМА (пп. 8 п. 2 ст. 256 НК РФ). Списание затрат на такое ПО производится по факту каждого очередного платежа.

Если приобретено неисключительное право пользования ПО, то в налоговом учете расходы списываются сразу после оплаты и принятия актива к учету в составе РБП.

Общая система налогообложения

Порядок уплаты НДФЛ для индивидуальных предпринимателей, применяющих общую систему налогообложения, регулируют положения главы 25 НК РФ.

При этом не используется понятие расхода, на который можно уменьшить облагаемый доход, сократив базу по налогу. Вместо этого для ИП на ОСН установлено понятие вычета. Существуют разные категории вычетов по НДФЛ – инвестиционные, имущественные, профессиональные, социальные, имущественные, стандартные и социальные.

Важно

Как учитывать доходы при переходе с ЕНВД на УСН?

В ситуации, когда ИП покупает программы для ЭВМ и базы данных и вносит платежи в рамках лицензионного соглашения, эти затраты могут быть учтены при формировании профессионального вычета ИП. Их нужно подтвердить документами, подтверждающими факт приобретения.

Состав затрат, которые ИП может учесть для профессионального вычета по НДФЛ, аналогичен составу расходов, которые учитываются при определении базы по налогу на прибыль. Налоговый кодекс разрешает относить лицензионные платежи за получение неисключительного права использовать компьютерные программы и базы данных к прочим расходам, связанным с производством и реализацией. Таким образом, за счет этих затрат можно уменьшить базу по НДФЛ для индивидуального предпринимателя.

Примеры учета программного обеспечения (УСН)

Пример 1

Предприятие в апреле 2021 приобрело исключительное право на ПО стоимостью 150 000 руб., оплатив полностью и установив ПО в апреле. Актив признан в структуре НМА, установлен срок использования — 3 года (36 месяцев). В бухучете затраты на ПО будут списываться начислением амортизации в течение 3-х лет. Проводки:

| Операции | Д/т | К/т | Сумма |

| Покупка ПО | 08 | 60 | 150 000 |

| Оплата | 60 | 51 | 150 000 |

| Ввод ПО в работу как НМА | 04 | 08 | 150 000 |

| С мая 2021 по апрель 2021 ежемесячно начисляется амортизация (150000/36) | 20 | 05 | 4166,67 |

В налоговом учете бухгалтер спишет расходы по приобретению актива до конца налогового года, распределив затраты поквартально — во 2-м, 3-м и 4-м кварталах по 50000 руб. (150000/3), и отразив их в КУДиР.

Лицензия на право использования скзи бухгалтерские проводки

Для большинства учреждений культуры электронный способ сдачи отчетности по налогам и страховым взносам является обязательным.

Учреждения с небольшой численностью персонала, которые вправе выбирать способ представления отчетности, также отдают предпочтение электронным способам передачи. Это неудивительно.

Преимущества электронного способа сдачи отчетности очевидны: сокращение времени отправки отчетов, удобство составления и проверки отчетности с помощью электронных программных средств, возможность отправки отчетных форм, не отходя от рабочего места.

Для формирования и сдачи электронной отчетности учреждению необходимо приобрести специальное программное обеспечение (ПО), а также сертификат электронной подписи. О порядке отражения таких расходов в бухгалтерском и налоговом учете расскажем в данной статье.

Содержание услуг по сдаче электронной отчетности, предоставляемых компаниями — специализированными операторами связи, может различаться. В основном такие услуги включают в себя:

1) передачу неисключительных прав (лицензии) на пользование программой, а также шифрование данных (криптографическая защита информации);

2) изготовление усиленной квалифицированной электронной подписи (сертификата ЭП).

В рамках договоров, обеспечивающих сдачу электронной отчетности (доступ к системам защищенного электронного документооборота), также могут предусматриваться дополнительные услуги:

— техническое (сервисное) обслуживание программного обеспечения;

— выезд специалиста по установке и настройке программного продукта;

— обновление программы;

— использование защищенного канала связи;

— прочие услуги.

Рассмотрим подробнее порядок учета расходов на оплату основных услуг, обеспечивающих сдачу электронной отчетности.

Бухгалтерский учет

Приобретение лицензионного программного обеспечения. В соответствии с пп.

Электронная подпись

2 п. 1 ст. 1225 ГК РФ программный продукт признается результатами интеллектуальной деятельности, которым предоставляется правовая охрана.

Право использования программного продукта осуществляется на основании заключенного лицензионного договора, согласно которому одна сторона — обладатель исключительного права на программное обеспечение (лицензиар) предоставляет другой стороне (лицензиату) право использования программного обеспечения в предусмотренных договором пределах.

Источник: https://berkutgun.ru/licenzija-na-pravo-ispolzovanija-skzi/

Программа «1С 7.7» для УСН

Для почитателей программного обеспечения «1С: Бухгалтерия 7.7» также существует специальная конфигурация «УСН». Версия 7.7 регулярно обновляется, как и 8-я, но существенно уступает ей по числу полезных функций и возможностей.

Так, лишь в «1С: Бухгалтерия 8» налогоплательщик сможет организовать в одной информационной базе ведение учета нескольких предприятий на различных системах налогообложения. Кроме того, в новой версии программы поддерживаются все виды сложных учетов, организована работа утилит-помощников, есть возможность создания специальных субсчетов для организации аналитического учета и ручного изменения проводок, а также масса других преимуществ.

Если вы уже пользуетесь семеркой, то вам будет полезно знать, что компания-разработчик предлагает своим клиентам совершить малозатратный и облегченный переход с одной версии программы на другую. Для тех же, кто только планирует приобрести программное обеспечение, лучше сразу остановить свой выбор на 8-й версии «1С: Бухгалтерия». Тем более что базовая версия программы «1С» для ведения учета по УСН давно снята с продажи. Купить «1С: Бухгалтерия 7.7». сегодня можно только в версии ПРОФ, что значительно дороже базовой версии «1С: Бухгалтерия 8». Также нужно учитывать, что семерка обновляется только при наличии заключенного договора на информационно-технологического сопровождение, а базовую версию «1С: Бухгалтерия 8» можно обновлять самостоятельно без дополнительных затрат на это.

«1С:Бухгалтерия 8»: учет расходов «упрощенки»

Для автоматизации учета по упрощенной системе налогообложения руководство остановило свой выбор на программном продукте «1С:Бухгалтерия 8», который позволил решить основные задачи:

- Возможность ведения в одной программе общей и упрощенной системы налогообложения, на случай смены системы налогообложения в будущем

- Ускорение процесса ввода и обработки данных

- Автоматическое формирование книги учета доходов и расходов на базе введенных документов и ручных записей

В прикладных решениях (типовых конфигурациях) , предназначенных для организаций, применяющих упрощенную систему налогообложения, бухгалтерский учет поддерживается в полном объеме. Это необходимо, в первую очередь, самой организации для принятия решения собственниками о распределении чистой прибыли и начислении дивидендов и доходов от участия.

Компания в качестве объекта налогообложения выбрала «Доходы, уменьшенные на величину расходов». В этом случае для признания расходов в целях уменьшения налогооблагаемой базы необходимо:

- Проконтролировать выполнение всех условий для их признания

- Правильно определить момент признания расходов

- Сформировать запись в книги учета доходов и расходов при признании этих расходов

Для решения этих задач в «1С:Бухгалтерии 8» ведется налоговый учет расходов (по УСН). Последовательное проведение соответствующих документов позволит по завершению отчетного (налогового) периода выполнить автоматическое формирование книги учета доходов и расходов.

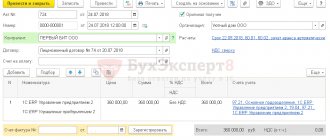

Настройка учета по УСН выполнятся в форме «Учетная политика (налоговый учет)» (меню «Предприятие» -> «Учетная политика» -> «Учетная политика (налоговый учет)»), где на закладке «Основная» устанавливается флаг «Применение упрощенной системы налогообложения», что делает доступной для заполнения закладку «УСН». На данной закладке определяется объект налогообложения: «Доходы» или «Доходы, уменьшенные на величину расходов» и порядок признания расходов (состава событий, наступление которых является обязательным условием для признания расхода уменьшающим налоговую базу). Дело в том, что некоторые условия признания расходов спорны.

Так Минфин России в письме от 17.08.2006 № 03-11-02/180 добавил еще одно условие, необходимое для признания расходов на приобретение товаров при применении УСН — товар должен быть не только оплачен поставщику и реализован, но еще и оплачен покупателем. От себя отметим, что последнее условие прямо не следует из норм НК РФ. Финансовое ведомство сделало такой вывод на основе анализа норм статьи 346.17 НК РФ, который регулирует момент признания дохода.

В «1С:Бухгалтерии 8» пользователь может выбрать: дожидаться ему для признания расхода оплаты покупателя или нет. В последнем случае придется отстаивать свою позицию в суде.

Основные виды расходов и требования для признания этих расходов приведены в таблице 1. Список требований по некоторым видам расходов определяется в форме «Учетная политика (налоговый учет)» на закладке УСН (см. рис. 1), часть из них — обязательные, а часть может корректироваться пользователем.

Таблица 1

| Вид расхода | Требования (признание расходов производится в наиболее поздний из моментов) |

| Услуги | Отражена услуга сторонней организации |

| Оплачено поставщику | |

| Расчеты с сотрудниками | Начислена заработная плата |

| Выплачена заработная плата | |

| Расчеты по налогам и взносам | Начислены налоги (взносы) |

| Налоги (взносы) перечислены | |

| Материалы | Материалы поступили от поставщика |

| Материалы оплачены поставщику | |

| Материалы переданы в производство | |

| Товары | Товары поступили от поставщика |

| Товары оплачены поставщику | |

| Товары реализованы покупателю | |

| Товары оплачены покупателем | |

| Дополнительные расходы (по материалам) | Увеличивают стоимость материалов и включаются в расходы в их составе |

| Расходы будущих периодов | Отражены расходы будущих периодов |

| Оплачено поставщику | |

| Списана часть расходов (к расходам может быть принята только списанная часть) | |

| Нематериальные активы | Поступил НМА |

| Оплачено поставщику | |

| Основные средства | Поступление ОС |

| Ввод в эксплуатацию ОС | |

| Оплачено поставщику | |

| Выделение выручки комитента из состава доходов | При поступлении оплаты от покупателя анализируется оплачиваемый документ и если в нем находятся комиссионные товары, сумма принимаемых доходов уменьшается на их продажную стоимость. Информация о выручке за комиссионные товары добавляется в поле «Содержание» записи регистра КУДиР |

Автоматическое ведение учета по УСН обеспечивают несколько специализированных регистров накопления.

Регистры это — элемент организации налогового учета, предназначенный для систематизации и накопления информации о доходах и расходах организации. В них записываются данные о наличии и движении каких-либо величин: материальных, денежных и пр. Используемые регистры для ведения учета по УСН хранят информацию о партиях, состоянии взаиморасчетов и остатках непризнанных расходов. Движение по регистрам формируется автоматически при проведении документов.

Перечень расходов, уменьшающих налогооблагаемую базу по единому налогу, определяются статьей 346.16 НК РФ. В соответствие с пунктом 2 статьи 346.17 НК РФ расходы признаются при условии их фактической оплаты. Поэтому контроль состояния взаиморасчетов для целей налогового учета ведется по отдельному регистру «Взаиморасчеты УСН».

Для учета расходов, подлежащих принятию к налоговому учету, в конфигурации используется регистр накопления «Расходы при УСН». В данном регистре хранятся сведения о расходах, по которым еще не зарегистрированы все условия, необходимые для их принятия к налоговому учету (отражения в «Книге учета доходов и расходов»). Для получения информации, о том, каких именно условий не хватает можно воспользоваться отчетом «Список/Кросс-таблица» (меню «Отчеты» -> «Список/Кросс-таблица»), при этом в поле «Раздел учета» следует выбрать значение «Расходы при УСН».

Для правильного движения по регистрам необходимо обратить внимание на заполнение документов.

В документах может указываться порядок отражения расхода в налоговом учете. Для этого используется реквизит «Расходы в НУ», который может принимать следующие значения:

- Принимаются — расходы соответствуют требованиям статьи 346.16 НК РФ

- Не принимаются — расходы не соответствуют требованиям ст. 346.16 НК РФ

- Распределяются — для организаций, переведенных на ЕНВД по одному или нескольким видам деятельности. Так отражаются расходы, которые соответствуют требованиям статьи 346.16 НК РФ и являются принимаемые, но не могут быть отнесены к конкретному виду деятельности и подлежат распределению

Если при поступлении или списании расхода в документе отсутствует реквизит «Расходы в НУ», то порядок отражения расходов в налоговом учете определяется видом операции (например, реализация товаров), либо операция не является событием налогового учета (например, передача товаров на комиссию).

Таким образом, в общем случае для признания расходов в налоговом учете необходимо, чтобы:

- Расход не являлся не принимаемым по условиям поступления

- Расход не являлся не принимаемым по условиям списания

- Были отражены все события, предусмотренные для признания расходами нормами главы 26.2 Налогового кодекса РФ

Рассмотрим, как был автоматизирован в результате внедрения программы «1С:Бухгалтерия 8» процесс признания расходов по приобретенным товарам, расходов на услуги сторонних организаций и по приобретенным материалам в ООО «Абсолют-XXI».

Пример 1. Признание расходов по приобретенным товарам

Поступили товары от поставщика ООО «1» на общую сумму 10 000 руб., по перечисленному ранее авансу.

В бухгалтерском учете эта операции отражена проводками:

- Документ «Платежное поручение исходящее» с галкой «Оплачено»: Дебет 60.02 Кредит 51 — 10 000 руб. (перечислен аванс);

- Документ «Поступление товаров и услуг»: Дебет 41.01 Кредит 60.01 — 10 000 руб. (поступили товары); Дебет 60.01 Кредит 60.02 — 10 000 руб. (зачтен аванс).

Сформируем отчет «Список/ Кросс-таблица» по разделу учета «Расходы при УСН» для получения списка невыполненных условий для принятия расхода. По данному поступлению сформирована строка «Не списано» на сумму 10 000 руб.

Впоследствии половина поступившего товара была реализована покупателю ООО «2» на сумму 15 000 руб. После проведения документа «Реализация товаров и услуг» в бухгалтерском учете были сформированы проводки:

Дебет 90.02 Кредит 41.01 — 5 000 руб. (Списана себестоимость); Дебет 62.01 Кредит 90.01 — 15 000 руб. (Получена выручка)

В отчете по факту реализация формируется вторая строка «Не оплачено покупателем» на сумму 15 000 руб.

Отразим операцию по поступлению оплаты от покупателя документом «Платежное поручение исходящее» с галкой «Оплачено»:

Дебет 51 Кредит 62.01 — 15 000 руб.

В отчете останется строка по поступлению «не списано» на сумму 5 000. В книги учета доходов и расходов формируется строка о признание расходов по приобретению ТМЦ на сумму 5 000 руб.

Пример 2. Признание расходов на услуги сторонних организаций и по приобретенным материалам

Организацией ООО «3» были выполнены работы по ремонту автомобиля на сумму 2 000 руб., включая замену запчастей на сумму 1 000 руб.

Данные операции отразятся в учете посредством документов «Поступление товаров и услуг» и сформируют проводки:

Дебет 26 Кредит 60.01 — 2 000 руб.; Дебет 10.05 Кредит 60.01 — 1 000 руб.

В отчете по остаткам регистра «Расходы при УСН» формируются одна строка по оказанной на сумму 2 000 руб. и вторая строка по поступлению запасных частей с о на сумму 1 000 руб. (см. рис. 3).

После оплаты поставщику задолженности в отчете останется только одна строка по поступлению запасных частей с о на сумму 1 000 руб. В книги учета доходов и расходов формируется строка о признание расходов на услуги сторонних организаций на сумму 2 000 руб. Выполним списание материалов документом «Требование-накладная»: Дебет 26 Кредит 10.05

В книги учета доходов и расходов формируется строка о признание расходов по приобретению ТМЦ на сумму 1 000 руб. (см. рис. 4).