Как пользоваться калькулятором

Инструкция по использованию калькулятора расчёта пени

- Все поля обязательны к заполнению.

- Введите сумму задолженности (сумму неоплаченного налога), день, когда налог должен быть уплачен и день, когда налог фактически (или будет фактически) уплачен.

- Нажмите «РАССЧИТАТЬ». Полученный результат со всеми деталями расчета вы можете сохранить в doc-файл.

Примите также во внимание:

- Используйте кнопку «Сегодня» (кружок с точкой) для быстрой вставки текущей даты.

КБК для перечисления пеней в 2021 и 2018 годах

- Пенсионное страхование — 182 1 0210 160

- Медицинское страхование — 182 1 0213 160

- Страхование по нетрудоспособности и материнству — 182 1 0210 160

- Страхование на травматизм — 393 1 0200 160

- Налог на прибыль в фед. бюджет — 182 1 01 01011 01 1000 110

- Налог на прибыль в рег. бюджет — 182 1 01 01012 02 1000 110

- НДС — 182 1 0300 110

- Налог по имуществу, кроме ЕСГС — 182 1 06 02020 02 1000 110

- Налог по имуществу, входящему в ЕСГС — 182 1 06 02020 02 1000 110

- НДФЛ (и ИП “за себя”) — 182 1 0100 110

- УСН “доходы” — 182 1 0500 110

- УСН “доходы-расходы” и минимальный налог — 182 1 05 01021 01 1000 110

- ЕНВД — 182 1 0500 110

Роль пеней для ИП

Суть понятия «начисление пени» – в обеспечении государственных органов гарантией того, что индивидуальный предприниматель выполнит взятые на себя обязательства точно к назначенному сроку. В правоотношениях с государством размер пени определяется действующими на территории Российской Федерации законами.

Пеня также может стать обеспечением обязательств, принятых по договору, если речь идет не о взаимоотношении ИП и государства: в таком случае, договор должен быть заключен в письменной форме, например, между двумя различными ИП либо между ИП и ООО, либо у ИП с физическим лицом.

ВНИМАНИЕ! Устное заключение договора не обязывает стороны назначать и уплачивать пеню. В договоре должен быть точно указан размер пени, иначе ее не получится взыскать.

Пеня – это денежная сумма, которую необходимо выплатить (и которая будет взыскана) в случае, если договорные или налоговые обязательства перед контрагентом или государством не выполнены или просрочены.

Начисление пеней, связанных с налогообложением, регламентировано Налоговым Кодексом РФ (ст. 75), а в случае обеспечения законных требований пени, не закрепленных в договоре – ст. 395 Гражданского Кодекса РФ.

По какой формуле можно посчитать пени по налогу

Чтобы организации посчитать пени при несвоевременном перечислении платежей в бюджет, необходимо воспользоваться следующей формулой:

При расчете пеней для ИП и физлиц за весь период просрочки применяется только первая часть формулы — без увеличения ставки после 30-го дня. Удвоение ставки предусмотрено только для организаций.

При расчете к уплате пеней бухгалтер в данной формуле должен использовать те фактические значения ставки рефинансирования, которые действовали в период просрочки платежа по налогу (п. 4 ст. 75 НК РФ). Т. е. если ставка рефинансирования меняется в течение этого периода, нужно рассчитывать пени отдельно по периодам действия каждой ставки рефинансирования, а затем складывать полученные суммы.

Если налоговики решат округлить процентную ставку начисления пеней, например, до целых значений, что приведет к увеличению платежа, то подобные действия инспекторов можно обжаловать либо в вышестоящем налоговом органе, либо в суде (ст. 137, п. 1 ст. 138 НК РФ). Причем суды зачастую принимают сторону налогоплательщиков, как, например, в постановлении ФАС Северо-Западного округа от 09.11.2005 № А42-5178/04-29 или постановлении 14-го Арбитражного апелляционного суда от 21.01.2011 № А05-9658/2010. Связано это с тем, что текстом ст. 75 НК РФ округление процентной ставки не предусмотрено.

Для расчета пеней рекомендуем вам воспользоваться нашим сервисом Калькулятор пеней.

Сумма пени

Это те средства, которые должны были быть внесены, но не поступили в нужный срок либо были уплачены лишь частично. Такими неуплатами или просрочками при налоговых взаимоотношениях с государственными органами могут быть:

- пропуск авансового платежа по очередному налогу;

- выплата аванса по налогу с опозданием;

- неуплата налога в отчетном периоде;

- выплата налога не полностью или позже крайнего установленного в законе срока.

В случае установления пени по договору причина для ее назначения вступает в силу в результате нарушения сроков исполнения обязательств, обозначенных в договоре. Если в тексте договора не прописано конкретных временных рамок, это не означает его бессрочности: нужно пользоваться ГК РФ, который устанавливает их в случае получения письменного требования об уплате задолженности от контрагента.

Дополнительное письменное требование – обязательное условие для взыскания пени по договору, если в его тексте нет указаний на конечный срок внесения денежных средств.

Та сумма денег, которая оказалась неуплаченной на конечную «дозволенную» законом или договором дату, и составляет расчетную сумму, с которой будет начислена пеня.

Инструкция расчета пеней для физ. лиц

Рассчитать размер такого взыскания можно как вручную, так и при помощи специального онлайн-калькулятора. В последнем случае порядок действий будет иметь следующий вид:

- В первом пункте калькулятора нужно выбрать раздел «Пени по налогам, сборам и страховым вхносам».

- Далее необходимо указать правовой статус налогоплательщика.

- Вписать размер образовавшейся задолженности.

- Указать дату, когда нужно было перечислить деньги в бюджет и день фактической оплаты.

- После того как форма калькулятора будет заполнена, необходимо нажать на кнопку «Рассчитать». На экран будет выведен результат расчета.

Калькулятор пеней предоставлен сайтом calcus.ru

Стоит отметить, что при определении размера пени по налогам для физических лиц в калькуляторе автоматически используется следующая формула:

Пеня = Сумма задолженности * Количество дней просрочки * учетная ставка/300

Следует иметь в виду, что в случае уклонения от уплаты неустойки, ее могут взыскать в принудительном порядке. В данном случае необходимая сумма будет списана с расчетного счета должника или взыскана за счет его имущества.

Время для начисления пени

Первым днем, начиная с которого будет «капать» пеня, станет дата, открывшая просрочку по обязательствам. Дата, определенная законом или договором, является последним днем, в который еще можно выполнить свои финансовые обязательства, не рискуя дополнительными взысканиями.

К СВЕДЕНИЮ! Если следующим днем после установленной даты окажется нерабочий – государственный выходной или праздник, то наступление обязательств будет считаться ближайший следующий рабочий день. Если на выходной приходится сама финальная дата, то должнику отводится еще один рабочий день – следующий после выходных.

НАПРИМЕР. Авансовый платеж нужно совершить до 15 числа месяца, следующего за концом квартала. Предположим, 15 апреля (финальная дата для первого квартала) выпадает на воскресенье. В таком случае, платеж 16 апреля не будет нарушением сроков, начисление пени правомерно только начиная с 17 апреля.

Величина штрафов по страховым взносам в 2021 году

Просрочка уплаты влечет штраф, а за намеренную неуплату компанию оштрафуют в двойном размере. За несвоевременную сдачу отчетности также придется дополнительно платить.

Штрафы грозят в следующих случаях:

- неуплата начисленных сумм, грубые нарушения в учете доходов и расходов, которые повлекли занижение расчетной базы — 20 % от неуплаченной суммы (п. 3 ст. 120 НК РФ, п. 1 ст. 122 НК РФ, ст. 26.29 Закона № 125-ФЗ);

- умышленная неуплата и занижение базы — 40 % от суммы (п. 3 ст. 122 НК РФ, ст. 26.29 Закона № 125-ФЗ);

- непредоставление в положенный срок расчета по страховым взносам — 5 % от неуплаченных вовремя сумм, подлежащих уплате по расчету за последние три месяца, за каждый полный или неполный месяц просрочки (п. 1 ст. 119 НК РФ) плюс штраф от 300 до 500 рублей за нарушение сроков сдачи по статье 15.5 КоАП РФ;

- подача расчета в бумажном виде вместо электронного — 200 рублей (ст. 119.1 НК РФ). Электронный расчет сдают компании с численностью сотрудников более 100 человек;

- несвоевременная сдача СЗВ-М или подача недостоверных (неполных) сведений — 500 рублей за каждое застрахованное лицо (ст. 17 Закона № 27-ФЗ). Для больших компаний сумма окажется существенной;

- подача СЗВ-М в бумажном виде вместо электронного — 1000 рублей (ст. 17 Закона № 27-ФЗ). Электронно сдают СЗВ-М организации, в которых трудятся больше 25 человек;

- непредоставление, в том числе в установленный срок, сведений в ПФР или их предоставление в неполном (искаженном) виде — от 300 до 500 рублей (ст. 15.33.2 КоАП РФ);

- несдача 4-ФСС — 5 % от суммы отчислений на травматизм, начисленной к уплате по опоздавшему расчету за последние три месяца, за каждый полный или неполный месяц просрочки (пункт 1 ст. 26.30 Закона № 125-ФЗ) плюс штраф от 300 до 500 рублей за нарушение сроков сдачи 4-ФСС по статье 15.33 КоАП РФ;

- подача расчета 4-ФСС в бумажном виде вместо электронного — 200 рублей (пункт 2 ст. 26.30 Закона № 125-ФЗ).

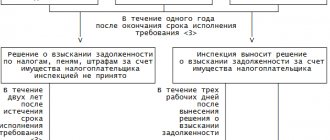

Когда неуплаченную пеню уже не потребуют?

Крайний срок, отведенный для взыскания пени, определяется законодательством. Он составляет то время, в течение которого неуплаченную задолженность и пеню можно взыскать в судебном порядке.

Ст. 48 НК РФ отводит полугодичный срок (6 месяцев) для возмещения пени по суду с момента выставления налогового требования. После истечения этих месяцев истекает исковой срок для востребования пени по судебному решению. Ст. 59 НК РФ считает такую задолженность по налогам безнадежной.

ВАЖНО! Если шестимесячный срок востребования пропущен по уважительным причинам, суд может его продлить.

Итоги

Расчет пеней по налогам делается по формуле, приведенной в ст. 75 НК РФ. В ней задействованы сумма не оплаченного в срок налога, число дней задержки и ставка, определяемая как доля действующей в периоде просрочки ставки рефинансирования. Эта доля в общем случае составляет величину 1/300. Но для юрлиц, допускающих задержку свыше 30 календарных дней, применяется еще одно значение этой доли — 1/150.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Определяем сумму пени

Пеня, в отличие от многих других денежных обязательств, никогда не устанавливается в фиксированной денежной форме. Пеня всегда представляет собой установленный законодательно или оговоренный сторонами процент от невнесенной вовремя суммы. При этом определяющее значение имеет ключевая ставка, приравненная к ставке рефинансирования, установленная Центробанком РФ. Ее размер указан на официальном сайте Центробанка (на 2021 год составляет 10%), а также этой ставке посвящена отдельная страница на нашем сайте.

За каждый день просрочки обычно начисляется одна из долей от ключевой ставки ЦБ:

- одна трехсотая часть (именно по ней считает наш калькулятор);

- 1 : 150;

- 1: 130.

При начислении пени по договору устанавливается процентное соотношение к сумме неуплаты при просрочке.

К СВЕДЕНИЮ! Границы минимума или максимума назначения пени не установлены, но если за защитой прав придется обратиться к суду, а он сочтет сумму несоразмерной, то вправе будет снизить ее (ст. 333 ГК РФ) при подаче соответствующего заявления от ответчика. Вплоть до 2011 года суд был вправе совершать подобные действия по своей инициативе.

Как правильно писать: пеня или пени, уплачивает пеню, уплата пеней или оплата пени

Если есть сомнение при составлении платежного документа, как правильно — пеня или пени, то лучше обратиться к словарю. Так, в словаре Ожегова слово «пеня» используется для обозначения штрафа за невыполнение каких-либо установленных обязательств.

С другой стороны, если оснований для начисления пени несколько либо если за некоторое число дней начисляется эта неустойка, то принято использовать слово во множественном числе — пени. Кроме того, слово «пеня» на сегодняшний день считается устаревшим — вместо него широко используется слово во множественном числе – пени, это современный приоритет.

Поэтому, выясняя, как правильно писать — пеня или пени, сумма пеней или сумма пени, уплачивает пеню или пени, уплата пени или пеней, расчет пени или пеней — желательно остановить свой выбор на использовании слова «пеня» во множественном числе.

Начисляемые штрафы

Кроме пени, налоговая инспекция может наложить еще штраф, который представляет собой денежную сумму в размере 20% от общего долга по налогу. К слову, если налоговики докажут умысел в уклонении, то штраф за неуплату налога на имущество физических лиц вырастет до 40%, причем заявить о нарушении и взыскать деньги могут в течение трех лет с момента окончания отчетного периода. К примеру, при задолженности за 2021, ФНС может налагать санкции на протяжении 2021-2021 годов, после этого периода давность истечет.

Обязательно нужно быть готовым к тому, что налоговик могут предоставить ряд бумаг, которые будут доказательством о совершении правонарушения физическим лицом. К примеру, пригодятся документы о законном расчете размера налога, а также подтверждающие направление уведомления в адрес плательщика. Немаловажно и то, что должник должен был получить сообщение, и если этого не произошло, решение можно оспаривать в суде.

Налоговая база

Для физических лиц налоговой базой является инвентаризационная стоимость самого объекта недвижимости.

Если физическое лицо имеет в собственности несколько объектов, тогда для расчета налога необходимо сложить инвентарную стоимость всех объектов, и эта общая стоимость будет служить налоговой базой в данном случае.

Инвентарная стоимость объекта недвижимости указана в документах БТИ. Налоговая служба рассылает всем физическим лицам уведомление с уже указанной суммой, которую необходимо уплатить в бюджет.

Санкции при просрочке

Если налогоплательщик не перечислит деньги за землю или прочую собственность в установленные законом сроки, то неуплата полагающегося налога на имущество физических лиц предполагает следующую ответственность:

- На сумму неуплаченного налога начисляются пени.

- Физическое или юридическое лицо обяжут выплатить штраф.

- При длительной неоплате ФНС может подать в суд и взыскать все недоимки принудительно.

Надеяться на то, что отсутствие перечислений останется незамеченным, нельзя, ведь налоговики постоянно делают аудиты и сверки бумаг, отдельно изучая проводки и документы с КБК. Поэтому в особо запущенных случаях плательщику может грозить лишение имущества, которое вследствие решения суда могут продать и направить вырученные деньги на оплату налога и штрафных сумм. Чтобы не допустить такого, можно дать поручение стороннему лицу, чтобы оно выполнило задачу по перечислению сбора.

Отсутствие оплаты налога на имущество приведет к дополнительным начислениям для должника

Кто должен платить налог на имущество

Налог на имущество должны платить такие лица как:

- Юридические лица – это организации, которые имеют в своей собственности, на праве доверительного управления, распоряжении имущество, которое является объектом налогообложения;

- Физические лица – это граждане, которые владеют имуществом на праве собственности и оно является объектом налогообложения;

- Индивидуальный предприниматель – платят только за то имущество, которое используется для осуществления предпринимательской деятельности. Налог уплачивается по ставки, которая предназначена для юридических лиц.

Что представляет собой налог на имущество физических лиц

Налог на имущество физических лиц – это прямой налог, который устанавливается на имущество физических лиц. Носителем налоговых обязательств выступают физические лица, которые имеют в своей собственности какое либо имущество.

Важно!!! Платить налог на имущества должны все, вне зависимости от возрастной категории. За владельцев, которым еще не исполнилось 18-ть лет, должны уплачивать налог их законные представители, а именно родители, опекуны и пр.

Что нового с 2021 года?

Начиная с 2021 года закон, который призван регламентировать налоговые платежи, теперь касается и страховых взносов: медицинских, пенсионных, больничных, декретных выплат.Пени начисляется в одинаковом размере для всех граждан и организаций, но процентная ставка будет разной. А также изменилась процентная ставка для юридических лиц.

Процентная ставка пени

Для обычных граждан и индивидуальных предпринимателей пени начисляются по процентной ставке, которая равна одной трёхсотой ставке рефинансирования Центрального банка Российской Федерации. Для организаций ставка выглядит иначе.

Таблица 1. Процентная ставка для юридических лиц

| Компании, которые просрочили взнос не более, чем на месяц, будут платить пени по ставке в размере одной трёхсотой ставки рефинансирования ЦБ РФ (как и обычные люди). | Формула расчёта пени для юридических лиц по общему правилу |

| Компании, которые просрочили взнос более, чем на месяц за период тех самых тридцати дней, будут платить по стандартной ставке (1/300 ставки рефинансирования ЦБ РФ), а начиная с тридцать первого дня задолженности – по ставке, равной одной стопятидесятой (1/150), то есть вдвое меньше. | Формула расчёта пени для юридических лиц для первых 30 дней просрочки Формула расчёта пени для юридических лиц, начиная с 31 дня просрочки |

Давайте рассмотрим пример. должна выплатить ЕНВД в размере 10000 рублей за третий квартал года не позднее 25 октября 2021 года. По факту денежные средства поступили государству 30 ноября 2021 года. При этом ставка рефинансирования составляла 8,5 процента. Получается, что компания должна будет внести пени в размере 113,3 рубля.

Благодаря новым взводным формула для расчёта первых тридцати дней просрочки будет такая: 10000 х 8,5% х 1/300 х 30 дней (с 26 октября по 24 ноября). Затем расчёт будет другой: 10000 х 8,5% х 1/150 х 5 дней (с 25 по 29 ноября).

Формула для расчёта пени

Стандартная формула для расчёта такой неустойки выглядит так: Сумма задолженности х Ставка рефинансирования Центрального Банка Российской Федерации на период просрочки х 1/300 х Количество дней, за которые были просрочки.

Обратите внимание! С 2021 года Центральный Банк России упразднил ставку рефинансирования. Она теперь называется ключевой. В марте 2018 года ставка рефинансирования равняется 7,5 процентам. Теперь расчёт пени необходимо производить за каждый период отдельно, если в этом периоде размер этой ставки был изменён.

Мнение эксперта

Макаров Евгений Сергеевич

Арбитражный управляющий с опытом работы более 10 лет

Важно отметить, что просрочка платежа начинает исчисляться уже со следующего дня неуплаты. Иными словами, уже со второго декабря неустойка будет начисляться в случае неуплаты налоговых сборов. Как мы уже сообщали, крайней датой взноса считается первое декабря. А также необходимо знать, что пени начисляются и на авансовые платежи, которые были не вовремя переведены. Здесь дни неуплаты будут рассчитываться персонально для каждого плательщика. Но это относится только к юридическим лицам.

Как правильно сделать проводки

Проводки пени по страховым взносам на практике чаще всего используются две:

- Дт 99/1 Кт 69 субсчет. Данная проводка отражает начисление определенной суммы пени по взносам на различные виды обязательного страхования. Допустимо рассматривать пени, как «прочие расходы». В этом случае используется проводка Дт 91 Кт 69.

- Дт 69/субсчет Кт 51. Данная проводка подразумевает, что средства направлены в счет погашения задолженности.

При погашении недоимок у многих бухгалтеров возникает вопрос о том, какую дату следует проставлять при осуществлении проводок. В данном случае это зависит от того, каким образом производится оплата – добровольно или на основании соответствующего требования.

Если пени погашаются самостоятельно, то указывают дату, когда сумма их была подсчитана. В тех случаях, когда организация исполняет требования контролирующего органа, то указывается дата его вынесения.

Сроки уплаты

С 2015 года перечислять имущественный тип налога за квартиру или иную недвижимость в бюджет нужно не позднее 1 декабря того года, который следует за отчетным. То есть, если сбор необходимо оплачивать за 2021 год, делать это нужно не позже 1 декабря 2021, хотя ранее крайним сроком был октябрь следующего за отчетным периода. Уведомление о необходимости уплатить деньги, должны высылать не позже 30 рабочих дней до конечного срока.

Для налогов на доходы физлиц предусмотрена оплата также до 1 декабря следующего года. То есть, у налоговых резидентов РФ есть практически целый год, чтобы подготовить платежные документы и совершить перечисление денежных средств в бюджет страны. Чтобы заранее рассчитать сумму сборов, можно использовать калькулятор на сторонних сайтах, но его результаты будут примерными.