Посредническими услугами принято считать выполнение компанией-посредником определенных действий для фирмы, заказывающей эти услуги. При этом обязательно заключается договор, именуемый агентским (поручения/комиссии). В нем заказчик (Принципал) поручает исполнителю (Агенту) выполнение определенных услуг за вознаграждение. В дальнейшем агент, реализуя взятые на себя обязательства, вправе действовать от имени заказчика или собственного, но всегда за счет принципала (ст.1005 ГК РФ).

Подобным договором оговариваются (но необязательно) сроки выполнения условий соглашения и передачи отчета о произведенных расходах с прилагающимися документами. При отсутствии таких требований в договоре отчеты представляются агентом по факту исполнения обязательств (ст. 1008 ГК РФ). Кроме того, в соглашении прописывается размер вознаграждения агенту, который может быть фиксированной суммой или процентом от продаж.

Услуги посредника облагаются НДС по ставке 18%, если он является плательщиком налога. Это правило действует и при продаже необлагаемых НДС товаров (ст. 149 НК РФ), за исключением медицинских товаров, ритуальных услуг и сдачи в аренду помещений зарубежным фирмам (ст. 156 НК РФ).

Механизм применения посреднического договора несложен, но, учитывая, различие в системах налогообложения контрагентов, разберемся в особенностях, сопровождающих взаимоотношения агентов и принципалов в области признания доходов и расходов и налогообложения.

Агентский договор при УСН 6% Доходы

Агентские договора являются не только удобной документацией, позволяющей закрепить договор между принципалом и агентом. В большинстве случаев, особенно в последнее время, агентские договора являются убедительным документом при различных разбирательствах (в том числе, судебных). Именно поэтому следует помнить о важности понимания правил и нормативов составления таковых договоренностей. Одними из самых частых, в разбирательствах, участвуют договора при УСН 6%.

Предметом таких агентских договоров (как и договоренностей другого типа) являются отношения между агентом и третьими лицами, причем интересы, которые представляет агент полностью совпадают с интересами принципала. Именно поэтому, в книгах учета дохода и расхода, при подписании агентского договора при УСН 6%, следует отражать исключительно сумму вознаграждения (гонорар агента). Эта сумма должна представлять собой разницу между суммой, которая выплачивается покупателем и той суммой, которая должна перечисляться принципалу.

Требования касательно этих процедур подробно указаны в письме Министерства финансов России (от 18 апреля 2013 года) № 03-1111. Согласно пункту 1 статьи 346 Налогового Кодекса России доход, который возникает вследствие операции должен быть отражен в налоговом учете на следующую дату:

- фактического получения средств (отображенного на банковском счете);

- перехода имущества в собственность (помимо имущества может быть работа, услуга, имущественные права и т.д.).

- погашения долга перед плательщиком налогов любым другим способом.

Такой порядок вещей имеет место быть, если агент получает оплату заранее, до того, как отчет утверждается принципалом.

- Если в договоре указано, что средства нужно перечислить после того как договор заключен, при этом определится с размером суммы вознаграждения фактически не представляется возможным, то согласно письму Министерства Финансов России, все денежные средства должны быть включены в доходы, которые будут учитываться при определениях налоговой базы по упрощенному налогу 6%.

- Если заказы на оказание посреднических услуг будут продолжаться, то агент, как и агентство целиком, может внести правки в сумму дохода, которая будет перечислена принципалу (за исключением вычтенной суммы вознаграждений). Подобное право регламентируется письмом Министерства Финансов от 30 сентября (письмо № 03-1106).

Подобные правила позволяют не допускать таких ситуаций, в которых заказчик оплачивает агенту посреднические услуги до того, как сумма его гонорара может быть определена точно.

Заполнение КУДИР при УСН

Нюансы учета дополнительной выгоды упрощенцем

Дополнительная выгода (ДВ) при исполнении АД возникает в том случае, если агент совершил сделку на условиях более выгодных, чем предусмотрено договором.

При покупке (продаже) товаров через посредника в части признания ДВ необходимо учесть следующее:

- ДВ может появиться, если агенту удалось:

- реализовать товары по цене большей, чем прописана в АД;

- купить товары по цене меньшей, чем предусмотрена договором.

Пример

ООО «Бытхимсервис» в январе 20ХХ года оформило АД с ООО «Химторг» для реализации своей продукции. Заказчик применяет УСН, агент находится на ОСНО. Согласно условиям АД агент обязуется продать продукцию заказчика по цене не ниже 3 126 руб. за единицу. Вознаграждение агента состоит из постоянной и переменной частей: постоянная часть составляет 12% от суммы реализованной продукции. При наличии ДВ распределение производится в соотношении 50/50. Дополнительная выгода, причитающаяся агенту, является переменной частью агентского вознаграждения. ООО «Химторг» благодаря эффективной системе логистики и с помощью современных маркетинговых приемов сумел реализовать продукцию по цене 3 810 руб. за единицу. Расчеты ДВ представлены в таблице:

| Показатель | По договору | Фактически |

| Цена единицы товара, руб. | 3 126 | 3 810 |

| Объем реализованной продукции, ед. | 5 390 | |

| Выручка, руб. | 16 849 140 | 20 535 900 |

| Дополнительная выгода, руб. | 3 686 760 (20 535 900 – 16 849 140) или (5 390 × [3 810 – 3 126]) | |

Распределение ДВ:

| Сторона договора | Дополнительная выгода | |

| % | Сумма, руб. | |

| ООО «Бытхимсервис» | 50 | 1 843 380 |

| ООО «Химторг» | 50 | 1 843 380 |

| Итого ДВ | 100 | 3 686 760 |

ООО «Бытхимсервис» перечислило на расчетный счет ООО «Химторг» 2 суммы:

- ДВ = 1 843 380 руб.;

- вознаграждение агенту (12% от суммы реализации) / 2 464 308 руб. (20 535 900 руб. × 12%).

На какую дату учитывать доход при продаже товаров, работ, услуг через агента, который участвует в расчетах с покупателями, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

В КУДиР в январе 20ХХ года заказчик-упрощенец отразил следующую информацию, связанную с АД (иные доходы и расходы упрощенца, в т. ч. покупная стоимость товаров, в данном примере не рассматриваются):

Доходы:

- выручка от реализации продукции — 20 535 900 руб.;

- дополнительная выгода, полученная заказчиком, учтена в составе выручки от реализации.

Расходы:

- агентское вознаграждение — 2 464 308 руб.

- дополнительная выгода, перечисленная агенту — 1 843 380 руб.

Агентский договор при УСН 15% Доходы минус расходы

Чтобы принципал, который оплачивает налоги по упрощенной схеме, мог осуществлять продажу и покупку товаров через агента (при помощи договора «доходы минус расходы»), он должен учитывать два типа требований:

- требования касательно оформления агентского договора УСН;

- должен признать доходы и расходы, которые непосредственно вытекают из агентского договора.

Чтобы выполнять требования связанные с оформлением договора «доходы минус расходы», принципал должен исследовать содержание предмета агентского договора, права агента и обязанности, свои собственные права и обязанности и т.д. Для этого нужно принять нормы Гражданского Кодекса России.

Например, оформляя агентский договор, следует обратить особое внимание на:

- условия агентского договора;

- форму отношений «принципал – агент»;

- конкретизацию степени полномочий агента;

- детали ограничений.

Рассмотрим несколько подробнее. Изучая условия договора, следует понимать, что условия есть основные (их суть раскрыта в предмете договора) и косвенные, дополняющие. В косвенные входит и стоимость услуг агента согласно положениям агентского договора и скорость (сроки) исполнения. Важным условием, на которое принципал должен обращать внимание, является цена и условия, на которых выплачивается гонорар агента.

Уточняя форму отношений «принципал-агент» важно понимать какие именно поручения, агент будет выполнять от своего собственного имени, а какие от имени заказчика. Конкретизация уровня полномочий нужна для того чтобы понимать и предусматривать ту часть сделок, которую агент будет выполнять от своего имени.

Детализация ограничений – важный этап, поскольку именно здесь принципал имеет возможность очертить полномочия агента и оговорить тонкости с возможностями или запретами касательно заключения субагентских договоров (перепоручение агентом части задания другому агенту).

Также, в агентском договоре не будет лишним прописать детали сотрудничества и пункты, которые должны иметь мест в отчете агента (документе, составляемом после выполнения всех поручений).

Если выплата средств и доставка товара покупателям происходит благодаря работе агента (через него, например, через его банковский счет или внутреннюю кассу агентства), то в агентском договоре должен быть детально прописан период, в течение которого агент должен уведомить принципала о поступлении средств на его счет (или в кассу). От таких, казалось бы, мелочей, может в итоге зависеть срок, в течение которого прибыль будет включена в доходы. Как следствие – своевременность налоговых отчислений.

Также, как мы уже отметили, принципал должен признать доходы и расходы, непосредственно вытекающие из агентского договора. Эти требования предусматриваются главой 26.2 Налогового Кодекса Российской Федерации.

Агент приобретает имущество для упрощенца

Процесс использования упрощенцем услуг агента при покупке товаров связан с возникновением у него 3 групп расходов:

- покупные расходы — они включают в себя стоимость приобретаемого имущества, товаров или иных ценностей;

- налоговые расходы — состоят из перечисленных поставщику и (или) агенту сумм «входного» НДС;

- посреднические расходы — связанные с уплатой вознаграждения агенту и возмещением связанных с исполнением АД сумм.

Входящие в указанные группы расходы уменьшают доходы упрощенца в соответствии с п. 2 ст. 346.18 НК РФ. При этом применяется следующая учетная схема:

- включение связанных с АД расходов в налогооблагаемую базу упрощенца-заказчика производится после их оплаты (п. 2 ст. 346.17 НК РФ);

- порядок учета посреднического вознаграждения зависит от вида имущества, приобретаемого агентом для заказчика-упрощенца:

- по подп. 5 п. 1 ст. 346.16, п. 2 ст. 346.16, п. 2 ст. 254 НК РФ — если с помощью услуг агента производится закупка МПЗ (вознаграждение агента включается в первоначальную стоимость МПЗ);

- по подп. 23–24 п. 1 ст. 346.16 НК РФ — при закупке товаров (вознаграждение агента учитывается как отдельный вид расхода);

- по подп. 1 п. 1 и п. 3 ст. 346.16 НК РФ — при покупке ОС и НМА (вознаграждение агента включается в первоначальную стоимость актива).

Схема для учета НДС:

- как отдельный расход (подп. 8 п. 1 ст. 346.16 НК РФ);

- как часть первоначальной стоимости приобретенных ОС и НМА (подп. 3 п. 2 ст. 170 НК РФ).

Как влияет назначение ОС при признании упрощенцем его стоимости в расходах — см. материал «Для УСН учитываются расходы только на “производственные” ОС».

Налогообложение

Как известно, работать через агента иногда не просто удобно, но и очень выгодно. Одним из непосредственных достоинство агентских договоров при упрощенной системе является явное снижение налоговой нагрузки на упрощенную систему.

Согласно агентским договорам, доходом является только вознаграждение, а не вся оборотная сумма, которая проходит через расчетный счет. Приведем пример: налогоплательщик (например, индивидуальный предприниматель) в рамках своего бизнеса размещает рекламный материал. Клиент, в следствие успешности материала, платит предпринимателю деньги за товар или услугу. Часть из этих средств бизнесмен отправляет в сервис (например, Яндекс). Оплачивать налоги с полной суммы – не выгодно, да и не особо целесообразно. Выход прост: заключаем агентский договор и учитываем в налоговом отчислении только процент чистой прибыли.

В доходах рассчитывая налоги упрощенной системы, нужно учитывать только агентскую прибыль. Если бизнесмен продает, например, технику, получая 5% с продаж, то не нужно платить налог с 500 тысяч рублей, полученных от покупателей за продажу 10 единиц за 50 тысяч. Платить нужно лишь за свои 25 тысяч прибыли. Именно это и есть преимуществом агентских договоров УСН в малом и среднем бизнесе. Аналогичные размышления касаются и акцизных сборов, НДС и т.д.

Агентские договоры: как агенту платить налоги с продажи товаров и услуг принципала — Эльба

Агент — посредник между продавцом и покупателем, который помогает им совершить сделку. Например, вы курьер и доставляете товары интернет-магазинов до покупателей. Или берёте у поставщика товар и продаёте в своём магазине, получая за это комиссию. В этих ситуациях деньги, полученные от покупателей, проходят через вас транзитом и не являются вашим доходом.

Учёт доходов в налоге УСН

В доходах при расчёте налога УСН учитывайте только агентское вознаграждение. Например, вы продаёте ноутбуки и получаете 5% от продаж. Продав 10 ноутбуков за 50 000 рублей каждый, вы получите от покупателей полмиллиона, из которых ваша выручка составит только 25 000 рублей. Эту сумму и нужно учесть в доходах УСН.

Когда учитывать доход в налоге УСН, зависит от способа выплаты вознаграждения. Могут быть такие варианты:

- Вы удерживаете вознаграждение из полученных от клиента денег. Его размер определён агентским договором. Учитывайте вознаграждение в налоге УСН в день получения оплаты от клиента.

- Принципал перечисляет вознаграждение отдельно: заранее или по итогам продаж. Учитывайте его в налоге УСН в день получения денег от принципала.

- Вы удерживаете вознаграждение из полученных от клиента денег, но его размер не зафиксирован в договоре и определяется в отчёте агента. Это самый невыгодный и сложный для учёта способ. При получении оплаты от клиента нужно учесть в доходах УСН всю сумму. Когда принципал утвердит ваше вознаграждение в отчёте агента, откорректируйте доходы. Например, вы получили от покупателя 50 000 рублей, но не знаете размер вашего вознаграждения. В этот день нужно учесть всю сумму в доходах УСН. Потом вы договариваетесь с принципалом, что ваше вознаграждение составляет 5 000 рублей, и подписываете отчёт агента. В этот день внесите в КУДиР корректирующую запись: доход 45 000 рублей со знаком «минус».

Учёт расходов в налоге УСН

Большую часть затрат по агентскому договору возмещает принципал. Не учитывайте такие затраты и их возмещение в налоге УСН. Если какие-то затраты принципал не возмещает, а вы на УСН «Доходы минус расходы», можете списать их по общим правилам.

Деньги, которые вы перечисляете принципалу по итогам продаж, нельзя учитывать в расходах при расчёте налога УСН.

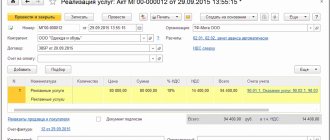

Документы для покупателя

Для покупателя нужно оформить те же документы, что и при обычной сделке. При оптовой продаже — накладную, при розничной — кассовый или товарный чек. При продаже услуг оформите акт. Если вы продаёте от своего имени, укажите в документах свои реквизиты. Если вы выступаете в сделке от имени принципала, укажите в документах его.

В документах укажите всю сумму сделки, не выделяя отдельно агентское вознаграждение. Ведь для покупателя без разницы, общается он с продавцом напрямую или с его агентом.

Документы для принципала

Для принципала составьте отчёт агента о проделанной работе. К нему приложите документы, подтверждающие расходы, которые принципал возмещает. Также в отчёте указывается размер вашего вознаграждения. Если в отчёте агента не указано агентское вознаграждение, утвердите его отдельным актом.

Шаблон отчёта агента

Если принципал работает с НДС, выставите счёт-фактуру

Если вы от своего имени продаёте товар принципала, который работает с НДС, придётся оформлять счета-фактуры для покупателей и отчитываться в налоговую. При этом, сам НДС платить не нужно.

Счёт-фактуру вы выставляете для клиента от своего имени. В данных продавца указываете свои реквизиты, а в данных покупателя — реквизиты клиента. Один экземпляр счёта-фактуры передаёте клиенту, второй — оставляете себе и отправляете принципалу его копию.

Принципал выставит такой же счёт-фактуру той же датой, но уже от своего имени, и передаст его вам. Оба счёта-фактуры нужно зарегистрировать в журнале учёта счетов-фактур.

До 20 числа месяца, следующего за кварталом, в котором выставлены счета-фактуры, нужно сдать в налоговую журнал учёта в электронном виде.

Если вы работаете от имени принципала, заморачиваться с НДС не придётся. Вы можете по доверенности принципала выставить счёт-фактуру от его имени. Или принципал сделает это самостоятельно. Отчитываться в налоговую и платить НДС в этой ситуации вам не нужно.

Статьи по теме:

Агентские договоры: нюансы оформления и выгода для бизнеса

Как принципалу платить налоги с продажи товаров или услуг через агента?

Как агенту платить налоги при покупке товаров или услуг для принципала?

Как принципалу платить налоги при покупке товаров или услуг через агента?

Статья актуальна на 06.02.2020

Источник: https://e-kontur.ru/enquiry/227

Документооборот у сторон

Главным документом, имеющим место в отношениях «агент-принципал» является (помимо, конечно, самого агентского договора) отчет о выполнении агентского договора. Такой документ обязаны предоставлять все агенты, независимо от рода деятельности и специфики отношений. Более того, статья 1008 Гражданского Кодекса России требует, чтобы агенты предоставляли отчеты о проведенных поручениях даже тогда, когда принципал разрешает их не предоставлять,

Данный документ должен содержать не только формальные пояснения, но и все доказательства расходов, которые пришлось производить агенту во время выполнения агентского договора. Более полный пакет документов (квитанции о уплате пошлин, составлены субагентские договора и договора с партнерами или арендодателями) оговаривается в самом агентском договоре. Таким образом помимо документов предусмотренных Гражданском Кодексом, остальной документооборот регулируется исключительно принципалом и агентом в порядке составления агентского договора.

отчета агента по АД при УСН можно здесь.

Образец отчета агента по АД при УСН

Выставление агентом счета-фактуры на сумму агентского вознаграждения

Агент, применяющий УСН, не начисляет на сумму вознаграждения НДС, не выставляет принципалу счет-фактуру по оказанным им в рамках агентского договора услугам. Однако если он все-таки сделает это, у него возникает обязанность представить декларацию по НДС и уплатить исчисленный налог (п. 5 ст. 173 НК РФ). При этом у него не возникает права на вычет по произведенным расходам, т. к. он не является плательщиком НДС (п. 5 постановления Пленума ВАС РФ от 30.05.2014 № 33).

В свою очередь, принципал вправе рассчитывать на вычет по налогу, как это следует из постановления КС РФ от 03.06.2014 № 17-П. Однако для подкрепления своей позиции перед налоговым органом принципалу необходимо:

- наличие условия о начислении НДС на вознаграждение в договоре;

- письменное подтверждение от агента в свободной форме о том, что НДС уплачен им в бюджет.

При отсутствии доказательств согласованности действий сторон и осознанного намерения возложить на агента уплату налога право на вычет может быть поставлено судом под сомнение.

Вознаграждение по АД при УСН

Согласно агентским договорам, агент обязан выполнять поручения принципалов исключительно за вознаграждение (гонорар). Согласно статье 1005 Гражданского Кодекса Российской Федерации, даже, если принципал, после выполнения агентского договора, вступил с третьим лицом (субъектом, с которым агент должен работать, представляя интересы принципала) в личное сотрудничество и утверждает, что он самостоятельно выполнил свое собственное поручение, агент должен получать вознаграждение.

Более того, если агент выполняет поручения бесплатно (по оговоренному заранее агентскому договору с нулевой оплатой), то Гражданский Кодекс требует оплатить услуги согласно внутренним государственным тарифам.

Также, следует помнить, что согласно статье 974 Гражданского Кодекса, все, что получает агент в процессе выполнения поручения по агентскому договору является собственностью принципала. Удерживать вознаграждения из общей суммы поступивших по договору средств – полное право принципала. Кроме этого, Гражданский Кодекс разрешает агентам удерживать свои гонорары из сумм, поступающих от третьих лиц согласно договору. Данное право прописано в пункте 2, статьи 1 и пункте 4, статьи 421 Гражданского Кодекса.

Агент на УСН – принципал на ОСНО

Если фирма-принципал применяет ОСНО, то ее агент (даже упрощенец), независимо от чьего имени он действует, обязан выставлять счета-фактуры с выделением в них НДС.

В соответствии с ГК РФ, принципал, передавая товар на реализацию агенту, остается его владельцем до момента продажи. Продажа осуществляется принципалом с привлечением посредника, поэтому выручка учитывается им при исчислении налога на прибыль и НДС. Агент на УСН вознаграждается из доходов принципала, и, его вознаграждение будет расходом без НДС, т. е. счет-фактуру на вознаграждение агент в этом случае не выставляет.

Счета-фактуры, выставленные агентом приобретателям, фиксируются в журнале учета счетов-фактур, и не регистрируются им в своей книге продаж, а впоследствии передаются принципалу в качестве приложений к отчету. Агент, применяющий ОСНО, на сумму своего вознаграждения заполняет счет-фактуру.

Учет операций по схеме «Агент на УСН – принципал на ОСНО» в бухучете будет отражен так:

| Операция | Д/т | К/т |

| У агента | ||

| Реализации услуг по агентскому договору | 62 | 76/расчеты с принципалом (РП) |

| Поступление средств от приобретателей | 51 | 62 |

| Перечисление средств принципалу за вычетом вознаграждения | 76/РП | 51 |

| Выручка по агентскому вознаграждению | 62 | 90/1 |

| Зачтено агентское вознаграждение | 76/РП | 62 |

| У принципала | ||

| На основании отчета агента отражена реализация услуг | 62 | 90/1 |

| Начислено агентское вознаграждение | 20 (44) | 76 |

| Списаны затраты на посреднические услуги | 90/2 | 20 (44) |

| Приобретателям услуг предъявлен НДС | 90/3 | 68 |

| Учтена выручка за минусом вознаграждения посредника | 51 | 62 |

| Учтено вознаграждение агенту | 76/ПДК | 62 |

Разновидностью соглашения о посредничестве является договор комиссии. Особенностью в статусе этого договора в сравнении с агентским аналогом, является то, что комиссионер (посредник) может выступать в нем, выполняя поручения комитента (заказчика услуг), только от своего имени, но за счет комитента. Бухучет по схеме «комиссионер на УСН – комитент на ОСНО» будет идентичным представленному выше.

Бухгалтерский учет и проводки

Бухгалтерский учеты агентских договоров принято вести на счете 76 «Расчеты с разными дебиторами и кредиторами». К данному счету можно выделять различные субсчета, в том числе – агенты.

- Поскольку товары, которые приобретает агент согласно агентскому договору не являются его собственностью, то их отражают в балансе счета 002 «Товарно-материальные ценности, принятые на ответственное хранение».

- Если принципалом были переданы товары для агента с целью их дальнейшей продажи, то такие товары проходят по балансам счета 004 «Товары, принятые на комиссию».

- Гонорары агентов и их вознаграждения отображаются в счетах 62 «Расчеты с покупателями и заказчиками». Именно этот счет является базовым для отчислений НДС.

Посреднические сделки на УСН — тема данного видео:

Когда признается доход принципала?

Теперь второй вопрос, по поводу момента признания выручки в доходах Принципала.

Доходы при УСН считаются кассовым методом. Доходы будут учтены в момент поступления денежных средств на счет в банке или в кассу наличными. Как правило, денежные средства от покупателей поступают сначала на счет Агента. Агент перечисляет выручку Принципалу, как правило, за вычетом своего вознаграждения.

Таким образом, у нас есть две даты получения денежных средств. Первая дата – это получение денежных средств от покупателей на счет Агента. Вторая дата – это получение денежных средств на счет Принципала. Законодательно вопрос не урегулирован, поэтому получаем две позиции: позиция Минфина и позиция ФНС.

В Письме Минфина от 20 апреля 2021 г. N 03-11-11/23918 был сделан вывод, что датой получения доходов для комитента будет являться день поступления денежных средств на счета в банках и (или) в кассу комитента.

Однако Письмо ФНС N СД-4-3/[email protected], выпущенное 04 августа 2017 г., говорит о том, что датой получения дохода для Принципала является день оплаты клиентом товара (работы, услуги), то есть день поступления платежей от клиентов согласно агентскому договору на счета в банках и (или) в кассу агента или через платежный терминал.

Поскольку имеем противоположные позиции Минфина и ФНС, в таких случаях мы рекомендуем писать адресный запрос в Минфин или ФНС. Действуя в соответствии с адресным ответом ведомства, Вы обезопасите себя от возможных санкций.

Бухгалтерские услуги компаниям, работающим по агентскому договору — оставьте заявку на сайте, или узнайте стоимость по тел.: (495) 661-35-70

Ширяева Наталья

АД на коммунальные услуги при упрощенке

Для арендодателей, которые платят налоги по упрощенной схеме, зачастую, налоги и коммунальные платежи оказываются слишком большими. Вариантов уменьшения есть всего два, при этом только один из них является абсолютно законным. Первый – не платить налоги, второй – снизить налоговые отчисления, заключив агентский договор и оплачивать коммунальные платежи в рамках отношений «принципал-агент».

Министерство финансов рассматривает данную схему работы вполне возможной и законной. Для того чтобы работать по такому принципу, между арендодателем и арендатором должны быть подписаны два договора:

- договор аренды, в котором отчетливо прописываются все арендные суммы;

- агентский договор.

Первый договор подразумевает, что арендатор должен оплачивать коммунальные услуги. Второй договор указывает, что за счет арендатора и по его полному согласию и поручению арендодатель покупает у коммунальных предприятий услуги.

Образец АД на коммунальные услуги

Агент на ОСНО – принципал на УСН

Ст. 346.11 НК РФ освобождает упрощенцев от обязанности уплачивать НДС, поэтому агент принципала на УСН не исчисляет налог по операциям, касающимся принципала. Но на сумму вознаграждения агент по окончании сделки выставляет счет-фактуру, не регистрируя при этом его в журнале учета (п. 3.1 ст. 169 НК). НДС, предъявленный агентом, принципал-упрощенец в дальнейшем учитывает в расходах на УСН в привычном порядке.

Особенностью признания доходов принципалом на УСНО является то, что по налоговому законодательству выручкой упрощенца является вся сумма поступлений на счет. Поэтому, при удержании агентом вознаграждения из поступающих по сделкам средств суммой дохода будет считаться вся выручка от продаж, поступившая на счет агента.