Какая отчетность сдается

Если вы индивидуальный предприниматель и работаете в упрощенной системе налогообложения, сдать отчетность по ФОТ не составит особой сложности.

Доходы и расходы фонда оплаты труда традиционно отражаются в соответствующей книге .

В седьмой графе документа записываются доходы, полученные в течение месяца, и расходы, которые фирма понесла в этом же периоде, и учитывается полученная разница.

Книга сдается на контроль в декабре каждого финансового года.

Ежеквартальная отчётность по ФОТ подразумевает заполнение форм фонда соцстрахования и пенсионного фонда. А вот для фонда медицинского страхования отдельной формы не предусмотрено.

Расчет по категориям этого фонда также сдается в ПФ.

Если ваша компания работает в общей системе налогообложения, составлять отчётность будет труднее.

Вам предстоит подвести баланс, отчётность о полученных средствах и понесенных убытках, а в конце отчетного периода – сдать приложение к балансу, отчёты о движении денег и о целевом использовании всех средств.

При подведении отчётности по заработной плате вы сможете использовать те же формы, что и индивидуальные предприниматели, работающие по упрощенке.

Разница будет лишь в сроках сдачи отчётности.

Информация об оплате труда представляется в следующих документах:

Фонд оплаты труда: формула расчета.

Что для этого необходимо?Вопрос расчета фонда оплаты труда и формулы его расчета очень актуален для современных компаний, так как зарплатная составляющая является частью себестоимости продукции, товаров и услуг (причем, частенько, это существенная доля), а, значит, она оказывает влияние на итоговый результат функционирования фирмы.В свою очередь, чрезмерная гиперэкономия на размере ФОТ опасна тем, что ухудшаются сотрудников к получению достойной прибыли.

Так, ч. 6 ст. 136 ТК РФ указывает, что заработная плата должна выплачиваться не реже одного раза в полмесяца. То есть график выплат зарплаты должен включать как минимум две даты месяца. Какие конкретно? Это каждая организация решает самостоятельно, прописывая календарь выплат зарплаты в правилах внутреннего трудового распорядка, коллективном или трудовом договорах.Если день, на который назначена выплата зарплаты работникам, совпадает с выходным или праздником, то работодателю следует рассчитаться накануне.

Расходы на оплату труда в балансе строка

- по строке 2220 учитывают в том числе зарплату административно-управленческого персонала, если учетной политикой предусмотрено, что компания в конце каждого отчетного периода списывает такие расходы непосредственно в субсчет «Себестоимость продаж» счета 90.

Наименование показателя Код За 2014 г. За 2013 г. Итого по элементам 5660 58 070 78 170 Фактическая себестоимость приобретенных товаров для перепродажи 5665 18 260 14 248 Изменение остатков (прирост [-], уменьшение [+]): незавершенного производства, 5670 (4452) готовой продукции и др. 5680 2890

Какая отчетность сдается

Если вы индивидуальный предприниматель и работаете в упрощенной системе налогообложения, сдать отчетность по ФОТ не составит особой сложности.

Доходы и расходы фонда оплаты труда традиционно отражаются в соответствующей книге.

В седьмой графе документа записываются доходы, полученные в течение месяца, и расходы, которые фирма понесла в этом же периоде, и учитывается полученная разница.

Книга сдается на контроль в декабре каждого финансового года.

Ежеквартальная отчётность по ФОТ подразумевает заполнение форм фонда соцстрахования и пенсионного фонда. А вот для фонда медицинского страхования отдельной формы не предусмотрено.

Расчет по категориям этого фонда также сдается в ПФ.

Если в этом месяце ваше ИП понесло убытки, к примеру, доходы составили 10 тысяч рублей, а расходы – 15 тысяч, в строке «разность» укажите 1% от полученной суммы, минимальную прибыль или просто «ноль».

Если ваша компания работает в общей системе налогообложения, составлять отчётность будет труднее.

Вам предстоит подвести баланс, отчётность о полученных средствах и понесенных убытках, а в конце отчетного периода – сдать приложение к балансу, отчёты о движении денег и о целевом использовании всех средств.

При подведении отчётности по заработной плате вы сможете использовать те же формы, что и индивидуальные предприниматели, работающие по упрощенке.

Разница будет лишь в сроках сдачи отчётности.

26% от ФOТ обязан оплатить работодатель, 13% (НДФЛ) – сотрудник из своего дохода.

Отражение операций по зарплате в отчетности

- ” onclick=”window.open(this.href,’win2′,’status=no,toolbar=no,scrollbars=yes,titlebar=no,menubar=no,resizable=yes,width=640,height=480,directories=no,location=no’); return false;” rel=”nofollow”> Печать

Годовая бухгалтерская отчетность состоит из баланса, отчета о финансовых результатах и приложений к ним. Об этом сказано в части 1 статьи 14 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» (далее – Закон № 402-ФЗ).

Данное требование соответствует также нормам пункта 5 ПБУ 4/99 и подпунктов «а», «б», «в» пункта 30 Положения по ведению бухгалтерского учета и бухгалтерской отчетности… утвержденного приказом Минфина России от 29 июля 1998 г. № 34н. Правда, в последних двух документах вместо отчета о финансовых результатах указан отчет о прибылях и убытках.

Аналогичное название использовалось и в приказе Минфина России от 2 июля 2010 г. № 66н «О формах бухгалтерской отчетности организаций» (далее – приказ № 66н).

Такое различие можно объяснить тем, что Закон № 402-ФЗ принят позже упомянутых нормативных документов. Поэтому, например, в приказе Минсельхоза России от 12 декабря 2014 г. № 497 «Об утверждении форм отчетности за 2014 год» (далее – приказ Минсельхоза № 497) использовано уже новое название – отчет о финансовых результатах.

И вот недавно чиновники исправили это несоответствие (приказ Минфина России от 6 апреля 2015 г. № 57н). В ряде положений по бухучету и в приказе № 66н слова «прибыли и убытки» теперь заменены на «финансовый результат», а выражение «субъекты малого предпринимательства» на «организации, которые вправе применять упрощенные способы ведения бухгалтерского учета».

Однако в сельском хозяйстве именно компании – субъекты малого предпринимательства формируют отчетность по упрощенной системе. Для этого они используют такие правила (п. 6 приказа № 66н):

- в баланс и отчет о прибылях и убытках включают показатели только по группам статей;

- в приложениях приводят только наиболее важную информацию, без знания которой невозможна оценка финансовых результатов деятельности.

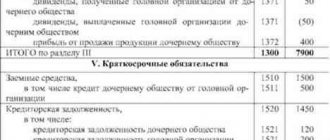

В балансе кредиторскую задолженность по зарплате, числящуюся на конец отчетного периода на счете 70, отражают по строке 1520 (здесь и далее цифровой код указан в соответствии с приложением № 4 к приказу № 66н) раздела V «Краткосрочные обязательства» баланса. Так будут учтены все суммы начисленной, но не выплаченной оплаты труда, премий и т. п.

Однако это не касается сумм депонентов, которые учитывают на счете 76: их отражают по строке 1550 раздела V баланса. Кроме того, если компания создает резерв на оплату отпусков по счету 96 и у нее на конец отчетного периода есть остаток зарезервированных сумм, то его нужно показать по строке 1540 раздела V баланса.

Переходя к отчету о финансовых результатах, отметим следующее:

- по строке 2210 этого отчета отражают коммерческие расходы – это могут быть суммы оплаты труда тех сотрудников, которые заняты продажей произведенной сельскохозяйственной продукции;

- по строке 2220 учитывают в том числе зарплату административно-управленческого персонала, если учетной политикой предусмотрено, что компания в конце каждого отчетного периода списывает такие расходы непосредственно в субсчет «Себестоимость продаж» счета 90.

Перечисленную зарплату отражают по строке 4122 отчета о движении денежных средств. В приложении к письму от 29 января 2014 г. № 07-04-18/01 специалисты Минфина России отметили, что платежи по оплате труда показывают вместе с удержаниями. В качестве примера они привели суммы:

Отражение операций по зарплате в отчетности

- ” onclick=”window.open(this.href,’win2′,’status=no,toolbar=no,scrollbars=yes,titlebar=no,menubar=no,resizable=yes,width=640,height=480,directories=no,location=no’); return false;” rel=”nofollow”> Печать

Годовая бухгалтерская отчетность состоит из баланса, отчета о финансовых результатах и приложений к ним. Об этом сказано в части 1 статьи 14 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» (далее – Закон № 402-ФЗ).

Данное требование соответствует также нормам пункта 5 ПБУ 4/99 и подпунктов «а», «б», «в» пункта 30 Положения по ведению бухгалтерского учета и бухгалтерской отчетности… утвержденного приказом Минфина России от 29 июля 1998 г. № 34н. Правда, в последних двух документах вместо отчета о финансовых результатах указан отчет о прибылях и убытках.

фонд оплаты труда в балансе строка

В разделе Бухгалтерия, Аудит, Налоги на вопрос Подскажите, в какой форме-приложении к бухгалтерскому балансу по 2011 году мне найти годовой фонд заработной платы? заданный автором Оксана Рогожникова лучший ответ это в отчете о движении денежных средств (Форма №4, строка 160 на оплату труда»)-это деньги наличные выданные на зплату. ( это не начисленный ФОТ. ) В балансе этих цифр -нет. Можно посмотреть.. в формах ФСС.. ПЕн. фонда Можно посмотреть ф. № 5 . В разделе «Расходы по обычным видам деятельности» приводятся расходы организации, сгруппированные по элементам: материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация, прочие затраты. При этом следует иметь в виду, что по указанным элементам отражаются затраты организации, связанные со списанием материально — производственных запасов на цели производства продукции, выполнения работ, оказания услуг, учтенная задолженность по оплате труда за выполненные работы, оказанные услуги, начисленная амортизация и пр.

Сроки

Сроки сдачи обязательной отчетности по фонду оплаты труда устанавливается регулирующими государственными органами. Обычно отчетность сдается по итогам:

- очередного квартала;

- календарного года.

Обратите внимание:

При подготовке отчетов по ФОТ необходимо составить налоговую декларацию по Единому социальному налогу не позже чем 30.03 года, следующего за отчетным периодом.

При подготовке и сдаче отчетности предприятие проходит следующие этапы:

- Бухгалтер направляет нормативные документы, устанавливающие форму отчета и включающие в себя инструкции по формированию отчетов в отделе автоматизации.

- Технические специалисты обновляют и настраивают отчетные формы.

- Бухгалтер готовит, консолидирует и верифицирует данные для подготовки отчетности.

- Бухгалтер генерирует отчетность за текущий отчетный период.

- Бухгалтер проверяет правильность сгенерированных отчетов.

- Бухгалтер распечатывает установленное количество экземпляров отчетов.

- Подготовленные отчеты проходят повторный цикл проверки.

- Бухгалтер сдает подписанные клиентов отчеты в контролирующие органы.

- Предприятие получает отчеты с отметкой контролирующего органа о сдаче.

Подытоживая, отметим, что ФOТ – это фиксированный размер зарплаты сотрудников.

26% от ФOТ обязан оплатить работодатель, 13% (НДФЛ) – сотрудник из своего дохода.

Отчётность по ФOТ практически одинакова для всех малых предприятий вне зависимости от формы организации.

Разнятся лишь режимы налогообложения, но эта разница несущественна.

Какие документы используются

Информация об оплате труда представляется в следующих документах:

- бухгалтерский баланс (форма №1) с приложением (форма №5);

- отчеты о доходах и расходах (форма №2), о движении средств (форма №4), о целевом использовании денег (форма №6) и т.д.

Как отражается фонд заработной платы в балансе?

Начисление зарплаты в бухучете отображается с помощью записи:

- Д-т cч. (дебетовый счет) 20 «Основное производство» (25 «Общепроизводственные расходы», 44 «Расходы на продажу» и др.),

- К-т cч.

Какая отчетность сдается

Если вы индивидуальный предприниматель и работаете в упрощенной системе налогообложения, сдать отчетность по ФОТ не составит особой сложности.

Доходы и расходы фонда оплаты труда традиционно отражаются в соответствующей книге.

В седьмой графе документа записываются доходы, полученные в течение месяца, и расходы, которые фирма понесла в этом же периоде, и учитывается полученная разница.

Книга сдается на контроль в декабре каждого финансового года.

Ежеквартальная отчётность по ФОТ подразумевает заполнение форм фонда соцстрахования и пенсионного фонда. А вот для фонда медицинского страхования отдельной формы не предусмотрено.

Расчет по категориям этого фонда также сдается в ПФ.

Если в этом месяце ваше ИП понесло убытки, к примеру, доходы составили 10 тысяч рублей, а расходы – 15 тысяч, в строке «разность» укажите 1% от полученной суммы, минимальную прибыль или просто «ноль».

Если ваша компания работает в общей системе налогообложения, составлять отчётность будет труднее.

Вам предстоит подвести баланс, отчётность о полученных средствах и понесенных убытках, а в конце отчетного периода – сдать приложение к балансу, отчёты о движении денег и о целевом использовании всех средств.

При подведении отчётности по заработной плате вы сможете использовать те же формы, что и индивидуальные предприниматели, работающие по упрощенке.

Разница будет лишь в сроках сдачи отчётности.

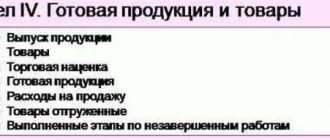

Затраты на оплату труда в балансе строка

– стоимость материалов, использованных для управленческих и общехозяйственных нужд организации (абз. 4 п. 2 ПБУ 5/01);

– стоимость тары и упаковки, стоимость тарных материалов, предназначенных для ремонта тары (п. п. 160, 161 Методических указаний по бухгалтерскому учету материально-производственных запасов);

– покупная энергия всех видов (электрическая, тепловая, сжатый воздух, холод и другие виды), расходуемая на технологические, энергетические, двигательные и другие производственные и хозяйственные нужды организации (п. 20 Методических рекомендаций по бухгалтерскому учету в сельскохозяйственных организациях, п. 4.4.2 Инструкции по составу, учету и калькулированию затрат, включаемых в себестоимость перевозок (работ, услуг) предприятий автомобильного транспорта (утв.

Учет затрат на производство и расходов на продажу (счета 20 – 29, 44)” Путеводителя по ИБ “Корреспонденция счетов”

Это интересно: Принципы обязательного социального страхования

Рубрика “Материальные затраты” Путеводителя по ИБ “Корреспонденция счетов”

3.5.6.1.2. Какие данные бухучета используются для заполнения строки 5610 “Материальные затраты”

При заполнении строки 5610 используются данные о дебетовом обороте за отчетный год по счетам учета затрат на производство и расходов на продажу (20 “Основное производство”, 23 “Вспомогательные производства”, 25 “Общепроизводственные расходы”, 26 “Общехозяйственные расходы”, 28 “Брак в производстве”, 29 “Обслуживающие производства и хозяйства”, 44 “Расходы на продажу”) в корреспонденции со счетами 10 “Материалы”, 60 “Расчеты с поставщиками и подрядчиками”, 76 “Расчеты с разными дебиторами и кредиторами”, 94 “Недостачи и потери от порчи ценностей” и др.

Сумма уценки объекта основных средств в результате переоценки относится на финансовый результат в качестве прочих расходов. Сумма уценки объекта основных средств относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды. Превышение суммы уценки объекта над суммой дооценки его, зачисленной в добавочный капитал организации в результате переоценки, проведенной в предыдущие отчетные периоды, относится на счет учета нераспределенной прибыли (непокрытый убыток).

При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации.

Сумма дооценки нематериальных активов в результате переоценки зачисляется в добавочный капитал организации.

Оптимизация отчислений с ФОТ

Существуют приемы уменьшения налогов с фонда оплаты труда, не подвергая себя риску налоговых преступлений и увиливания от платежей. Происходит это за счет перевода зарплаты в другие формы, облагающиеся меньшими налоговыми ставками. Одним из альтернатив так называемых белых схем является оформление сотрудника, как индивидуального предпринимателя с УСНО по ставке 6%. С ИП заключается договор о выполнении работы и перечисляется плата за исполнение. Экономия достигается уменьшением налоговой ставки, а так же обязанностью ИП перечислять обязательные взносы в ПФР и ФОМС. Чтобы не вызывать у налоговой службы лишних вопросов, ИП должен вести деятельность самостоятельно, без наемного труда. Иначе возникнет та же проблема, что и у фирмы, в которой фактически работает ИП. Еще одним способом является сосредоточение основной части ФОТ на одном сотруднике. Чаще всего им является директор. Для выплат более 711 000 рублей в год действуют сниженные ставки страховых взносов. Тем не менее, вопрос последующего распределения денег остается в теневых схемах. В заключение хотелось бы напомнить, что страховые взносы подлежат перечислению в соответствующие фонды ежемесячно до 15 числа следующего месяца. Если последний день срока перечисления взносов оказывается выходным или праздничным днем, крайней датой признается следующий за ним ближайший рабочий день. Начисленные, но не перечисленные в срок взносы считаются недоимкой, на которую будут начисляться пени. В погоне за уменьшением налоговой нагрузки не стоит увлекаться «серыми» схемами.

Расходы на оплату труда в балансе строка

- по строке 2220 учитывают в том числе зарплату административно-управленческого персонала, если учетной политикой предусмотрено, что компания в конце каждого отчетного периода списывает такие расходы непосредственно в субсчет «Себестоимость продаж» счета 90.

Приложения и пояснения

В пояснениях к балансу и отчету о финансовых результатах компании раскрывают информацию в виде отдельных отчетов:

- об изменениях капитала;

- о движении денежных средств.

Последний отчет в соответствии с пунктом 29 ПБУ 4/99 должен характеризовать изменения в финансовом положении компании по текущей, инвестиционной и финансовой деятельности.

Оплата труда работников, а также платежи в их пользу третьим лицам относятся к текущим операциям (подп. «г» п.

НДФЛ

Фонд оплаты труда включает в себя налоги. Основной особенностью данных взносов является то, что они уплачиваются из суммы начисленной конкретному работнику зарплаты, т.е. фактически уменьшают ее. Ставка НДФЛ составляет 13%. Перечисляется в ФНС в день выплаты зарплаты. Для трудящихся, имеющих детей, доступны фиксированные налоговые вычеты. С 2012 года их размеры составляют:

- за первого ребенка 1400 рублей;

- за второго ребенка 1400 рублей;

- за третьего и последующего 3000 рублей. Данный тариф так же действителен для детей-инвалидов.

Началом предоставления данного вычета является месяц рождения или усыновления ребенка. Окончанием предоставления вычета считают конец года, в котором ребенок достигнет возраста 18 лет. Либо, в случае, если ребенок продолжает обучение в ВУЗе, до достижения им возраста 24 лет. Стандартные вычеты также доступны особым категориям граждан: героям России и СССР, участникам военных действий, инвалидам, лицам, оказавшимся в зоне поражения радиацией, и др. Налоговый вычет — сумма, вычитающаяся из зарплаты до удержания с нее НДФЛ. Снизить сумму налога работник имеет возможность только на основании заявления.Согласно пункту 4 статьи 218 НК вычет с начала года производится до тех пор, пока совокупный размер выплаченной заработной платы не превышает 280 000 рублей. Пример расчета Возьмем тех же работников, добавив некоторые уточнения. Кузнецов А.Т. имеет троих детей в возрасте 28, 25 и 14 лет, Иванов П.Н. является единственным опекуном ребенка-инвалида, Ковалева М.С. детей не имеет. Расчеты производятся следующим образом:

- Кузнецов А.Т. — (30 000 — 1 400)*13/100 = 3 718 рублей. Вычет в данном случае предоставляется лишь за третьего ребенка. В октябре суммарная зарплата за 10 месяцев составит 300 000 рублей, производиться вычет до конца года не будет.

- Иванов П.Н. — (50 000 — 6 000)*13/100 = 5 720 рублей. Вычет полагается по повышенному тарифу — 3000 рублей и в двойном размере. В июне суммарная зарплата за 6 месяцев составит 300 000 рублей, производиться налоговый вычет до конца периода не будет.

- Ковалева М.С. — 120 000*13/100 = 15 600 рублей.

Затраты на оплату труда в бухгалтерском балансе

Методических рекомендаций по бухгалтерскому учету затрат на производство и калькулированию себестоимости в сельскохозяйственных организациях), либо включаться в себестоимость продукции (работ, услуг) по соответствующим элементам затрат (материальные, затраты на оплату труда и др.) (Методические рекомендации по применению Плана счетов предприятий и организаций агропромышленного комплекса).

В последнем случае при заполнении строки 5630 следует учитывать дебетовый оборот по счету 28 в части затрат в виде отчислений на социальные нужды.

В общем случае показатель графы “За предыдущий год” по строке 5630 переносится из таблицы 6 Пояснений к Бухгалтерскому балансу и Отчету о финансовых результатах за этот предыдущий год.

3.5.6.3.3.

Прямой и дополнительный

Обычно фонд оплаты труда делится на прямой и дополнительный. Показатели рассчитываются на год. Прямой состоит из фактической заработной платы (в некоторых сферах ее называют окладом), т.е. это сумма, которую работник получает за отработанное время, а также величины отпускных. Дополнительный фонд состоит из нескольких статей:

- премии;

- выплаты по временной нетрудоспособности;

- оплата еды, проезда и прочих услуг работникам.

Страховые взносы начисляются на всю сумму доходов персонала и указывается отдельно. Для расчета прямого и дополнительного фонда оплаты труда в качестве примера возьмем вышеописанных сотрудников ООО «Экран».

| Должность | Прямой | Дополнительный | Страховые взносы (30%) | Итого |

| Исполнительный директор | 1028000 | 80000 | 332400 | 14404000 |

| Менеджер по продажам | 514000 | 50000 | 169200 | 733200 |

| Грузчик | 175000 | 20000 | 58500 | 253500 |

Прямой фонд состоит из годовой тарифной ставки и отпускных. Для менеджера по продажам годовой тариф равен 484 000 рублей, отпускные — 30 000 рублей. Дополнительный фонд у менеджера по продажам состоит из оплаты проезда (24200 рублей) и премии (25800 рублей).

На вопрос о том, что входит в фонд оплаты труда, никакой нормативный документ не дает четкого ответа. Однако каждый предприниматель, имеющий штат сотрудников, сталкивается с необходимостью планирования ФОТ на следующий год. Определение расходов на персонал, которые несет работодатель в выбранном периоде, вне зависимости от того, по каким причинам были начислены данные выплаты, — неотъемлемая часть управления предприятием. Фонд оплаты труда вынужден быть аргументированно необходимым для нормальной работы предприятия. Излишек падает на себестоимость продукции, снижает прибыль, уменьшает рентабельность. В то же время недостаток ФОТ, особенно в момент инфляции, провоцирует сокращение уровня зарплат и приводит к увеличению так называемой «текучки» кадров, расшатыванию трудового коллектива и даже к конфликтам, вплоть до забастовок. Помимо заработной платы, предприниматель осуществляет отчисления в налоговую службу, ФФОМС, Пенсионный фонд и ФСС (выплаты социального характера). Налоги в области фонда оплаты труда (ФОТ) — важнейшая категория в российской системе налогообложения. Рассмотрим подробнее каждую из этих выплат.

Расходы на оплату труда в балансе строка рб

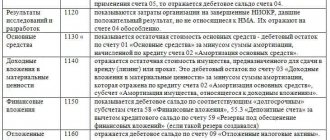

Показатели строк 5660 – 5680 таблицы 6 Пояснений к Бухгалтерскому балансу и Отчету о финансовых результатах (фрагмент таблицы 6 Пояснений).

Наименование показателя Код За 2014 г. За 2013 г. Итого по элементам 5660 58 070 78 170 Фактическая себестоимость приобретенных товаров для перепродажи 5665 18 260 14 248 Изменение остатков (прирост [-], уменьшение [+]): незавершенного производства, 5670 (4452) готовой продукции и др. 5680 2890

Решение

Расходы по обычным видам деятельности за 2014 г.

- Оборот по дебету счета 26, аналитический счет учета отчислений на социальные нужды

- Оборот по дебету счета 29, аналитический счет учета отчислений на социальные нужды

- Оборот по дебету счета 44, аналитический счет учета отчислений на социальные нужды

Фрагмент таблицы 6 Пояснений за 2013 г.:

Наименование показателя Код За 2013 г. За 2012 г. Отчисления на социальные нужды 5630 7718

Решение

В бухгалтерском учете перечень затрат, включаемых в тот или иной элемент, определяется организацией самостоятельно (с учетом отраслевых особенностей). Выбранный вариант закрепляется в учетной политике.

Это интересно: Оздоровление условий службы и быта военнослужащих

В целях формирования информации о затратах отчетного периода используются дебетовые обороты по счетам учета затрат на производство (расходов на продажу). При этом не должны учитываться внутренние обороты между счетами учета затрат на производство (расходов на продажу), а также обороты, связанные с передачей готовой продукции и товаров для нужд собственного производства, обслуживающих хозяйств и др. (далее – внутренний оборот).

Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса.

Для составления бухгалтерской отчетности пересчет стоимости активов и обязательств в рубли производится по курсу, действующему на отчетную дату.

Денежные эквиваленты — денежные средства, а также высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости.

Данное разделение требуется для корректного формирования себестоимости продаж, а также формирования других расходов компании, не по основной деятельности.

После того, как организация начислила заработную плату, требуется удержать НДФЛ и сделать проводку Д70 – К68. Если есть какие-либо другие удержания, то их надо тоже провести.

Работник получает на руки сумму за вычетом НДФЛ, полученного аванса и других удержаний, если имеются (алиментов, к примеру).

Порядок отражения данных о численности и заработной плате работников

Государственное образовательное учреждение высшего профессионального образования “Белгородский государственный университет ”

Структура баланса

Каждая часть баланса группирует активы и пассивы по разделам. Так, в левой части имеется два раздела – внеоборотные и оборотные активы, а правая состоит из трех разделов, обособленно объединяющих капитал и резервы, долгосрочные, а также краткосрочные обязательства.

В свою очередь, позиции в каждом разделе кодируются специальными четырехзначными шифрами, установленными приложением № 4 к приказу № 66н. Шифровка строк необходима в отчетности, представляемой в контролирующие органы – законодатель утвердил такой порядок в целях систематизации статистических данных при формировании сведений в целом по отрасли, регионам или стране. Баланс, составленный для рассмотрения результатов внутри предприятия, коды может не содержать – в них отпадает необходимость, но формировать отчет и разносить данные бухучета, соотнося их с номером кода удобнее. Разберемся, как расшифровываются действующие коды строк баланса, какие сведения группируются в каждой из них и как формируются показатели.

Д/т 10 + Д/т 15 + Д/т 16 (или – К/т 16) + Д/т 20 + Д/т 21 + Д/т 23 +Д/т 28 + Д/т 29 + Д/т 41+ Д/т 43 – К/т 42– К/т 14 + Д/т 44 + Д/т 45

Среднемесячная заработная плата на одного работника

Среднемесячная заработная плата на одного работника – показатель, который используется налоговой службой как один из критериев самостоятельной оценки рисков налогоплательщиками.

В поле зрения налоговых органов обычно попадают компании, в которых данный показатель оказывается ниже среднего уровня в регионе по отрасли, виду экономической деятельности или за пороговыми пределами прожиточного минимума.

Если налоговая нагрузка у налогоплательщика окажется ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли (виду экономической деятельности), то в таком случае налоговики вызывают представителей организации на зарплатные комиссии.

Отметим, что налоговые инспекторы вмешиваются в неналоговые дела компаний не потому, что переживают за доходы населения, а потому, что фискалы пытаются таким образом выявить организации, которвые выплачивают зарплаты «в конвертах».

Отметим, что налоговые инспекторы вмешиваются в неналоговые дела компаний не потому, что переживают за доходы населения, а потому, что фискалы пытаются таким образом выявить организации, которвые выплачивают зарплаты «в конвертах».

Когда может возникнуть задержка

Законодателем установлено, что зарплата должна выплачиваться частями минимально 2 раза в месяц с примерно равными временными промежутками. Части зарплаты, включающие компенсационные и оклад, также должны быть равны между собой примерно.

По результатам труда выплачиваются только премиальные, поэтому их могут начислить за 1 или несколько месяцев сразу, за год. При получении зарплаты наличными работники ставят подпись в платежной ведомости, если она перечисляется на банковские карты, для подтверждения выплаты документы запрашиваются в банке.

Конкретные числа, когда работодатель предусматривает выплаты, он указывает во внутренних Правилах трудового распорядка и заключаемых с работниками договорах. Поэтому зарплата на конкретном предприятии должна выплачиваться в установленные сроки, а если эти дни выпадают на выходные или праздничные, то накануне. Для выплаты отпускных установлен срок 3 дня до начала отдыха, а расчетных в день увольнения.

Задолженность по страховым взносам чаще всего возникает в результате ошибок ведения бухгалтерии и неверного толкования нововведений в этой сфере.

Как следует действовать при возникновении задолженности в банке, детально разъяснено в статье по этой ссылке .

Задолженность по зарплате может быть текущей, срок выплаты которой еще не настал, но она уже начислена, и просроченной, когда числа (например, 1 и 15), предусмотренные внутренними документами предприятия, пропущены. Подоходный налог с физлиц уже включается в зарплату при начислении.

В просроченную будут включены остатки зарплаты, которые работодатель не выплатил на отчетную дату за минусом выплаченных (авансов). Если возникает задолженность по зарплате, которая поступает из бюджета, то просрочка появляется у всех организаций одновременно, независимо от статей, по которым производится финансирование.

Хотя работодатель должен выплачивать зарплату через 14–16 дней. т. е. 2 раза в месяц, он может по закону это сделать не позже чем через 7 дней после окончания временного интервала.

С момента, как была пропущена отчетная дата для выплаты, задолженность будет считаться просроченной, т. е. на следующий день. Независимо от того не выплачена зарплата на предприятии целиком или частично, на просрочку по бухгалтерскому балансу будет отнесен весь остаток задолженности.

Задержка по выплате может произойти по разным причинам, но основной считается отсутствие у предприятия средств, когда высока дебиторская задолженность и контрагенты не возвращают средства на протяжении длительного времени.

В другом случае сформировалась большая кредиторская задолженность и ее необходимо срочно погасить, а также другие случаи. При этом по балансу зарплата начисляется вовремя, но на руки к работникам она не попадает. Если зарплата будет выплачена позже сроков, оговоренных трудовым договором и законодательными актами, или не выдана вообще, это говорит о нарушении работодателем ТК.

Если речь идет о регулярных премиальных, то работодатель мог нарушить трудовое законодательство и не выплатить их. Когда премию он решил не платить работнику и не зафиксировал факт нарушения дисциплины соответствующим образом в документах, это также будет нарушением, по закону выплата сотруднику полагается. В этом случае суд признает, что работодатель не имел права лишать сотрудника премии или уменьшать ее размер, а поэтому обязан возвратить долг по премии и материальную компенсацию за ее задержку.

Законодатель установил, что в любом случае при задержке выплаты зарплаты работодатель совершил нарушение и должен нести материальную ответственность, потому что факт невыплаты зарплаты сотрудникам не может зависеть от:

- корыстного или нет умысла работодателя;

- наличия или отсутствия средств на счете предприятия;

- проблем с наличностью в банке;

- болезни работников бухгалтерии или кассиров;

- других факторов.

Резюме

Существует множество видов заработной платы, зависящих от квалификации сотрудников, рабочего времени, условий труда, периодов отдыха и иных факторов. Общий фонд оплаты труда состоит из прямого и дополнительного, которые складываются из дневных/месячных/годовых тарифов оплаты труда. Заработная плата классифицируется, исходя минимальных и фактических тарифов. В некоторых регионах существуют территориальные коэффициенты, увеличивающие фонд оплаты труда от 15 до 100%. Например, уральский коэффициент составляет 15%. Стоит также помнить, что существует установленный законом минимальный уровень выплат работнику и на все доходы персонала необходимо начислить 30% страховых взносов. При правильном подходе к фонду оплаты труда и постоянному мониторингу величины заработной платы возможно эффективно стимулировать сотрудников, в то же время оставляя резервы для роста доходов персонала.

Мы будем рады вашим комментариям!

Списание

Если сотрудник не запросил ЗП в течение 3 лет, сумма списывается (в ст. 196 ГК РФ регламентируется общий срок исковой давности).

Документальным основанием для этого является письменный приказ руководителя предприятия и итоговые данные инвентарной проверки.

Важно знать: депонированную ЗП списывают в расходы через 3 года.

Получив информацию о нарушении платежных обязательств работодателя, работник может подать в суд исковое заявление для решения трудового спора по ЗП согласно 392 ТК РФ в течение 3 месяцев.

Если списать задолженность в более ранние сроки, к работодателю появятся вопросы у налоговых учреждений. Может последовать обвинение в отсутствии надлежащего учета, сокрытии доходов и штраф.

На забалансовом счете 007 учитывают долги, нереальные для взыскания (в течение 5 лет). Если материальное положение должника меняется, появляется возможность затребовать выполнение обязательств.

Движение заработной платы: как правильно провести?

Дебет 51 – Кредит 50 — зарплатные средства депонированы и отправлены обратно в банк. Дебет 70 – Кредит 76.4 – депонирование суммы задолженности по зарплате. Дебет 76.4 – Кредит 50 или 51 – депонированная зарплата выплачена.

Аналитика счета 76.4 ведется по каждой невыплаченной сумме в книге учета депонированных сумм. Приказом Минфина РФ № 173н в Приложении 5 описан порядок внесения значений и записей.

Все об экономике

По данной строке показывается краткосрочная кредиторская задолженность организации (п. 19 ПБУ 4/99), срок погашения которой не превышает 12 месяцев после отчетной даты.

Что учитывается в составе краткосрочной кредиторской задолженности?

По строке 1520 «Кредиторская задолженность» в разд. V Бухгалтерского баланса приводится информация о следующих видах краткосрочной кредиторской задолженности.

- Кредиторская задолженность перед поставщиками и подрядчиками, которая учитывается на счете 60 «Расчеты с поставщиками и подрядчиками» в суммах, признаваемых организацией правильными (Инструкция по применению Плана счетов, п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности).

В частности, на счете 60 отражается задолженность организации:

— за приобретенные материальные ценности (в том числе по неотфактурованным поставкам);

— за принятые выполненные работы;

— за потребленные услуги;

— по выданным поставщикам и подрядчикам векселям;

— по полученным от поставщиков и подрядчиков коммерческим кредитам.

Сумму задолженности по коммерческим кредитам формируют как сумма основного долга, так и сумма причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров (п. 1 ПБУ 15/2008, п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности).

Если в договоре на приобретение актива (выполнение работ, оказание услуг) предусмотрена отсрочка (рассрочка) платежа и при этом плата за коммерческий кредит отдельно не установлена, то ее величину, учтенную в цене договора, организация определяет самостоятельно. Данная сумма, являясь по экономическому содержанию процентами, причитающимися к уплате заимодавцу (кредитору), признается в бухгалтерском учете равномерно до конца периода отсрочки (рассрочки) в порядке, предусмотренном ПБУ 15/2008 (Приложение к Письму Минфина России от 06.02.2015 N 07-04-06/5027).

- Кредиторская задолженность перед работниками организации, которая может учитываться на следующих счетах бухгалтерского учета:

— 70 «Расчеты с персоналом по оплате труда» — в части начисленных, но не выплаченных заработной платы, премий, пособий, сумм распределяемого дохода, причитающихся учредителям — работникам организации, и т.п.;

— 71 «Расчеты с подотчетными лицами» — в части сумм перерасхода по авансовым отчетам, не возмещенным работникам;

— 73 «Расчеты с персоналом по прочим операциям» — в части начисленных, но не выплаченных работникам компенсаций за использование личного имущества, сумм материальной помощи, морального вреда и т.п.;

— 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам», — в части начисленных, но не выплаченных из-за неявки получателей сумм оплаты труда (Инструкция по применению Плана счетов).

- Кредиторская задолженность по обязательному социальному страхованию, включающая задолженность по взносам с учетом штрафов и пеней, начисленных к уплате в государственные внебюджетные фонды. Данные виды задолженности учитываются на счете 69 «Расчеты по социальному страхованию и обеспечению» (Инструкция по применению Плана счетов).

- Кредиторская задолженность по налогам и сборам, которая может включать следующие виды задолженности (ст. ст. 13, 14, 15, 75, 114 НК РФ, абз. 2 п. 23 ПБУ 18/02):

— по уплате налога на прибыль;

— по уплате налога на имущество;

— по уплате транспортного налога;

— по уплате земельного налога;

— по уплате других налогов и сборов;

— по уплате пеней и штрафов, начисленных налогоплательщику.

Данные виды задолженности учитываются на счете 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов).

- Кредиторская задолженность перед покупателями и заказчиками, которая возникает в случае получения аванса (предварительной оплаты) под поставку продукции, товаров (выполнение работ, оказание услуг) и включает задолженность по коммерческим кредитам. Указанная задолженность отражается по кредиту счета 62 «Расчеты с покупателями и заказчиками».

- Кредиторская задолженность по негосударственному пенсионному обеспечению работников организации, учитываемая на счете 69 «Расчеты по социальному страхованию и обеспечению».

- Кредиторская задолженность перед учредителями (участниками) по выплате действительной стоимости доли (рыночной стоимости акций) при выходе из общества, а также по выплате доходов в виде распределенной прибыли, учитываемая на счете 75 «Расчеты с учредителями».

Задолженность перед учредителями по выплате доходов возникает на дату принятия общим собранием участников (учредителей, акционеров или собственником имущества предприятия) решения о распределении прибыли (п. 1 ст. 28 Закона N 14-ФЗ, п. п. 1, 3 ст. 42 Закона N 208-ФЗ, п. п. 1, 2 ст. 17 Закона N 161-ФЗ).

В бухгалтерском учете распределение прибыли по итогам года относится к категории событий после отчетной даты, свидетельствующих о возникших после отчетной даты хозяйственных условиях, в которых организация ведет свою деятельность. Такое событие после отчетной даты раскрывается в Пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах за отчетный год. При этом в отчетном периоде, за который распределяются доходы, никакие записи в бухгалтерском (синтетическом и аналитическом) учете не производятся. При наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие (п. п. 3, 5, 10 ПБУ 7/98).

В связи с этим задолженность по выплате доходов в виде распределяемой прибыли (как по итогам года, так и при осуществлении промежуточных выплат) показывается в бухгалтерском учете на дату принятия соответствующего решения.

Если в связи с увеличением уставного капитала от акционеров (участников) получены денежные средства, иное имущество, но на отчетную дату соответствующие изменения учредительных документов не зарегистрированы, то стоимость этого имущества, отраженная по кредиту счета 75, субсчет 75-1 «Расчеты по вкладам в уставный (складочный) капитал», не включается в показатель кредиторской задолженности по строке 1520 разд. V Бухгалтерского баланса, а отражается обособленно по отдельной статье в разд. III «Капитал и резервы» (Приложение к Письму Минфина России от 06.02.2015 N 07-04-06/5027).

- Прочая кредиторская задолженность по имущественному и личному страхованию, по претензиям, по ошибочно зачисленным на счета организации суммам, по арендной плате, по лицензионным платежам, по таможенным платежам, по расчетам с комитентом и иным видам задолженности, не упомянутым выше. Указанные виды кредиторской задолженности отражаются по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Какие данные бухучета используются при заполнении строки 1520 «Кредиторская задолженность»?

При заполнении этой строки Бухгалтерского баланса используются данные о кредитовых остатках на отчетную дату (п. п. 73, 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности):

— по счету 60 (в части краткосрочной кредиторской задолженности);

— по счетам 70, 71, 73;

— по счету 69 (в части краткосрочной кредиторской задолженности);

— по счету 68 (в части краткосрочной кредиторской задолженности);

— по счету 62 (в части краткосрочной кредиторской задолженности);

— по счету 75, субсчет 75-2;

— по счету 76 (в части краткосрочной кредиторской задолженности).

Согласно разъяснениям Минфина России при получении организацией оплаты, частичной оплаты в счет предстоящих поставок организацией товаров (выполнения работ, оказания услуг, передачи имущественных прав) кредиторская задолженность отражается в бухгалтерском балансе в оценке за минусом суммы НДС, подлежащей уплате (уплаченной) в бюджет (Письмо Минфина России от 09.01.2013 N 07-02-18/01).

Строка 1520 «Кредиторская задолженность» = Кредитовые остатки в части краткосрочной кредиторской задолженности по счетам 60,62,Если у организации на счетах 62, 76 числится кредиторская задолженность в сумме полученной предоплаты с учетом НДС, то при определении показателя строки 1520 необходимо уменьшить кредитовые остатки по этим счетам на соответствующие суммы НДС (Письмо Минфина России от 09.01.2013 N 07-02-18/01), 76,68,69,70,71,73, субсчету 75-2

Внимание!

Внимание!

Кредиторская задолженность, выраженная в иностранной валюте (в том числе подлежащая оплате в рублях), для отражения в бухгалтерской отчетности пересчитывается в рубли по курсу, действующему на отчетную дату (п. п. 1, 5, 7, 8 ПБУ 3/2006).

Исключение составляет кредиторская задолженность, возникшая в связи с получением аванса, предварительной оплаты или задатка. Такая кредиторская задолженность показывается в бухгалтерской отчетности по курсу на дату получения денежных средств (п. п. 9, 10 ПБУ 3/2006).

Организации самостоятельно определяют детализацию показателя по строке 1520 «Кредиторская задолженность». Например, в бухгалтерском балансе может быть обособленно приведена информация о краткосрочной кредиторской задолженности организации перед поставщиками и подрядчиками, перед покупателями и заказчиками по суммам полученных авансов (предоплаты), перед персоналом организации, перед бюджетом по уплате налогов и сборов, а также перед внебюджетными фондами, если такая информация признается организацией существенной (абз. 2 п. 11 ПБУ 4/99, п. 3 Приказа Минфина России N 66н, Письмо Минфина России от 27.01.2012 N 07-02-18/01). Решение организацией вопроса о том, является ли показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. То есть при формировании бухгалтерской отчетности существенность определяется совокупностью качественных и количественных факторов (Письмо Минфина России от 24.01.2011 N 07-02-18/01).

Показатели по строке 1520 «Кредиторская задолженность» на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, переносятся из Бухгалтерского баланса за предыдущий год. В случае если показатель строки 1520 на отчетную дату сформирован по иным правилам, то показатели на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, должны быть скорректированы таким образом, как если бы они определялись по тем же правилам, что и показатель на отчетную дату. Иными словами, должна быть обеспечена сопоставимость сравнительных показателей (абз. 2 п. 10 ПБУ 4/99).

В графе «Пояснения» приводится указание на раскрытие данного показателя. Если организация оформляет Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах по формам, содержащимся в Примере оформления Пояснений, приведенном в Приложении N 3 к Приказу Минфина России N 66н, то в графе «Пояснения» по строке 1520 «Кредиторская задолженность» указываются таблицы 5.3 «Наличие и движение кредиторской задолженности» и 5.4 «Просроченная кредиторская задолженность», в которых раскрыты показатели строки 1520 Бухгалтерского баланса.

Пример заполнения строки 1520 «Кредиторская задолженность»

Показатели по счетам 60, 70, 71, 76, 69, 68, 62, 75 (кредитовый остаток по счету 73 отсутствует): руб.