Практически все экономические субъекты обязаны вести бухгалтерскую отчетность. Кому-то разрешено осуществлять это в упрощенном виде, а кто-то освобожден от такой обязанности. Однако, подавляющее число хозяйствующих субъектов исправно формируют отчетность на основании экономических показателей от своей деятельности.

Одной из главных составляющих бухучета является бухгалтерский баланс. Именно он позволяет дать оценку имущественного и хозяйственного состояния компании на конкретную дату, которую принято называть отчетной. В нашей статьей мы более подробно рассмотрим один из элементов бухбаланса и постараемся ответить на вопрос: «Что такое валюта баланса в бухгалтерском балансе». Пример поможет нам в этом разобраться.

Как рассчитывается валюта баланса?

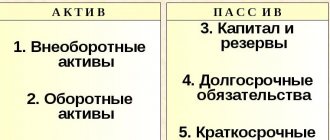

Валюта баланса может рассчитываться по активу баланса и по пассиву.

- формула расчета валюты баланса по активу (рассчитывается из данных бухгалтерского баланса):

ВБ (по активу) = (НМА + ОС + ДВ + ФВ + ОНА + Првн) + (З + НДС + ДЗ + ФВл + ДС + Проа)

где:

- НМА — величина нематериальных активов (строка 1110)

- ОС — остаточная величина основных средств (с учетом вычета амортизации) (строка 1150);

- ДВ — величина доходных вложений в нематериальные ценности (строка 1160);

- ФВ — финансовые вложения (строка 1170);

- ОНА — величина отложенных налоговых активов (строка 1180);

- Првн — прочие внеоборотные активы (строка 1190);

- З — величина запасов предприятия (строка 1210);

- НДС — налог на добавленную стоимость (строка 1220);

- ДЗ — величина задолженности дебиторов (строка 1230);

- ФВл — финансовые вложения в оборотных активах (строка 1240);

- ДС — величина денежных средств в кассе и на расчетных счетах предприятия (строка 1250);

- Проа — величина прочих оборотных активов (строка 1260).

Элементы валюты баланса

Таким образом, можно рассчитать валюту баланса предприятия по активу с помощью строк из баланса:

ВБ (активу) = стр. 1110 + стр. 1150 + стр.1160 + стр.1170 + стр. 1180 + стр. 1190 + стр. 1210 + стр. 1220 + стр. 1230 + стр. 1240 + стр. 1250 + стр. 1260.

Если в бухгалтерском балансе уже рассчитаны итоги величины внеоборотных активов (стр. 1100) и оборотных активов (стр. 1200), то можно применить упрощенную формулу расчета валюты баланса по активу:

ВБ (по активу) = стр. 1100 + стр. 1200

Результат во всех случаях должен получиться одинаковым.

- формула расчета валюты баланса по пассиву (рассчитывается из данных бухгалтерского баланса):

ВБ (по пассиву) = стр. 1310 + стр. 1320 + стр.1340 + стр.1350 + стр. 1360 + стр. 1370 + стр. 1410 + стр. 1420 + стр. 1430 + стр. 1450 + стр. 1510 + стр. 1520 + стр. 1530 + стр. 1540 + стр. 1550.

Если в бухгалтерском балансе уже рассчитаны итоги величины капитала и резервов (стр. 1300), долгосрочных обязательств (стр. 1400) и краткосрочных обязательств (стр. 1500), то можно применить упрощенную формулу расчета валюты баланса по пассиву:

ВБ (по пассиву) = стр. 1300 + стр. 1400 + стр. 1500

Обратите внимание!

Валюта баланса (по активу) = Валюта баланса (по пассиву)

Финансовый анализ

Финансовый анализ предприятия позволяет получить набор показателей, которые описывают финансовое состояние организации. На основании финансового анализа руководитель делает выводы об эффективности функционирования предприятия, принимает решения о том, как достичь нужного финансового состояния и формирует задания для структурных подразделений и сотрудников.

Наш сайт содержит более 1000 статей по финансовому анализу и вопросам с ним связанным. С помощью поиска можно быстро получить необходимую информацию из всех разделов сайта.

В разделе Финансовые коэффициенты описано более 100 финансовых коэффициентов с формулами расчета по данным бухгалтерской отчетности. В разделе есть коэффициенты рентабельности, ликвидности, оборачиваемости, рыночной и финансовой устойчивости.

В разделе Библиотека публикации сгруппированы по темам:

- финансовый анализ и финансовые показатели,

- антикризисное управление и диагностика вероятности банкротства,

- управление капиталом предприятия,

- платежеспособность и кредитоспособность,

- управление и расчет стоимости компании.

В библиотеке можно скачать книги по финансовому анализу.

Финансовый словарь содержит более 1500 терминов по финансам и анализу финансового состояния.

Мы разработали программу для финансового анализа — ФинЭкАнализ, которая ускоряет и упрощает процесс анализа по данным бухгалтерской отчетности. Программа делает анализ финансовых результатов, анализ финансовой устойчивости и использует другие методы финансового анализа. ФинЭкАнализ рассчитывает более 200 финансовых показателей. Для анализа МСФО используется дополнительная информация из оборотно-сальдовой ведомости. На сайте есть примеры финансового анализа, которые созданы в программе ФинЭкАнализ.

Программа проводит анализ арбитражного управляющего по данным бухгалтерской отчетности за произвольное количество периодов в соответствии с Постановлением Правительства РФ № 367 от 25.06.2003 г. «Об утверждении Правил проведения арбитражным управляющим финансового анализа».

Программа ФинЭкАнализ делает финансовый анализ физических лиц при банкротстве.

На основе многолетнего опыта работы по созданию программы мы разработали сервис Финансовый анализ онлайн, который делает финансовый анализ через Интернет без установки программы на компьютер. Финансовый анализ онлайн работает на операционных системах Windows, Linux, macOS (Mac OS), Android.

См. также

Программа для финансового анализа

Финансовый анализ Онлайн

Где отражается валюта баланса в бухгалтерском балансе?

В бухгалтерском балансе валюта баланса отражается в двух местах

1.По строке 1600 «Баланс» в активной части

Валюта баланса в активе бухгалтерского баланса

2. По строке 1700 «Баланс» в пассивной части баланса

Валюта баланса в пассиве бухгалтерского баланса

[flat_ab id=»5"]

Таким образом, из выше представленного примера, можно заметить что валюта баланса на конец отчетного периода = 171 517 тыс.руб.

Операции, влияющие на величину валюты баланса

Термин БАЛАНС латинского происхождения. Дословно: bis – дважды, lanz – чаша весов, т.е. двучашие весов, как символ равновесия .

Это интересно: Как оплатить госпошлину за паспорт через сбербанк

Бухгалтерский баланс отражает имущество предприятия в двух разрезах: с одной стороны, по их составу и функциональной роли, с другой — по источникам формирования и целевому назначению.

Все имущество группируется и обобщается в балансе в едином денежном измерении. Для того, чтобы показать состояние активов, баланс составляется на определенный момент, как правило, на первое число месяца (квартала). Так как в балансе показывается только состояния активов, то баланс не характеризует движения и использования средств.

Что означает увеличение валюты баланса?

Увеличение валюты баланса может быть как положительным фактором, так и отрицательным. Рассмотрим подробнее:

Изменение валюты баланса за счет собственных и заемных средств

Как можно заметить итог баланса: строка 1700 может увеличиться за счет изменения собственных или заемных средств.

- Увеличение валюты баланса за счет собственных средств является положительным фактором для предприятия, потому что предприятие станет более не зависимым и самостоятельным.

- Увеличение валюты баланса за счет заемных средств является отрицательным фактором, т.к. на предприятии будет наблюдаться рост зависимости от внешних кредиторов, а так же снижение уровня финансовой устойчивости.

Краткое пошаговое руководство

Итак, рассмотрим действия, которые необходимо предпринять .

Шаг — 1 Внесите данные в раздел 1 Бухгалтерского баланса, который посвящен внеоборотным активам. Он содержит информацию об остатках по нематериальным активам (строка 110), основным средствам (строка 120), незавершенному строительству (строка 130), доходным вложениям в материальные ценности (строка 135), долгосрочным финансовым сложениям (строка 140), отложенным финансовым активам (строка 145) и прочим внеоборотным активам (строка 150). При этом расчет ведется по дебету и кредиту соответствующих счетов на начало и конец отчетного периода с учетом амортизационных отчислений. Подведите суммарный итог по разделу 1 и внесите полученную величину в строку 190. Далее, переходим к следующему шагу рекомендации .

Как заполнить баланс предприятия — баланс, разделы баланса, строки баланса, …

Что такое коэффициент валюты баланса?

Коэффициент валюты баланса показывает на сколько коэффициентных пунктов (или процентов) изменилась величина активов или пассивов по сравнению с предыдущим периодом.

Формула расчета коэффициента валюты баланса:

Квб = (ВБ1 — ВБ0) * 100 / ВБ0

- Квб — коэффициент валюты баланса;

- ВБ1 — валюта баланса в отчетном периоде;

- ВБ0 — валюта баланса в базисном периоде.

Пример расчета коэффициента валюты баланса (по балансу представленному выше):

Квб = (7598732 — 7640906) * 100 / 7640906 = -0,55

Таким образом, коэффициент валюты баланса показал, что в отчетном периоде валюта баланса снизилась на 0,55% относительно базисного.

Постановка вопросов и определение критериев

Для начала давайте поговорим о том, какие вопросы ставятся перед инвестором при чтении баланса компании:

- Одними из первых вопросов, на которые следует ответить, это есть ли у предприятия основные средства (и насколько они связаны с её основным родом деятельности), что происходит с активами компании, что происходит с оборотным капиталом;

- Если в каких-либо статьях баланса обнаруживаются резкие изменения (по сравнению с динамикой предыдущих периодов), то следует задаться вопросом об их причинах;

- Каким образом происходит финансирование текущей деятельности компании – за счёт собственных, или за счёт заёмных средств? Или за счёт сочетания собственных и заёмных средств (в этом случае, каково соотношение тех и других).

- Каково соотношение динамики расходов к приросту запасов компании?

- Какова ситуация с нераспределённой прибылью компании (куда она направляется и есть ли вообще). Если вы рассчитываете на получение дивидендов, то следует иметь в виду, что они выплачиваются только при положительном значении этого параметра (нераспределённой прибыли).

Об инвестиционной привлекательности компании (по крайней мере, с точки зрения её надёжности) можно говорить в том случае, когда её баланс удовлетворяет следующим основным критериям:

- По всем основным статьям прослеживается явная положительная динамика, то есть, валюта баланса к концу периода должна увеличиваться в сравнении её значением в начале периода. Причём темы её прироста должны быть выше уровня инфляции, но не превышать темпов роста выручки;

- Доли дебиторской и кредиторской задолженности должны быть примерно равными, то же касается и динамики их прироста (она должна быть приблизительно одинаковой);

- Динамика прироста оборотных активов должна превалировать над ростом внеоборотных активов компании;

- В балансе компании должны отсутствовать, так называемые, непокрытые убытки;

- Валюта баланса должна более чем на 50% состоять из собственного капитала компании.

Перед тем как продолжить, давайте познакомимся с некоторыми терминами бухгалтерского учёта фигурирующими в вышеозначенных критериях:

Валюта баланса – это тот результат, который получается в результате суммирования всех статей баланса (причём этот результат должен быть одинаковым как для актива, так и для пассива).

Непокрытым убытком же, называют такой убыток, возникший в результате деятельности компании, который не был покрыт за счёт её собственных источников.

Дебиторская задолженность – это все те средства, которые были переданы другим юридическим и физическим лицам, например, в виде кредитов. То есть, это та сумма денег, которая рано или поздно вернётся.

Кредиторская задолженность – это все те средства, которые компания задолжала другим юридическим и физическим лицам. То есть, это те деньги, которые рано или поздно уйдут из оборота компании.

Оборотными активами компании называют такие ресурсы, которые обеспечивают её непрерывную работу (обычно время их использования не превышает срока в один год).

Пример использования разных подходов балансирования

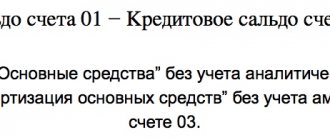

Рассмотрим, чем отличаются подходы брутто и нетто на примере одной статьи.

Балансовая статья «Основные средства» характеризуется такими счетами:

- 01 «Основные средства» ‒ первоначальная стоимость объектов (основная статья) – сальдо дебетовое;

- 02 «Амортизация основных средств» ‒ величина накопленной амортизации (контрарная статья) – сальдо кредитовое.

Подход брутто подразумевает такое распределение статей:

Подход нетто отражает статьи иначе:

Валюта нетто-баланса всегда будет меньше чем валюта брутто-баланса, поскольку показывает реальную стоимость имущества предприятия на дату отчета. Это важно учитывать собственникам, потенциальным инвесторам и аналитикам, потому что недобросовестные контрагенты могут искусственно завышать стоимость компании, применяя метод брутто, особенно в предварительных или внутренних формах отчетности.

Совет: Перед заполнением бухгалтерского баланса определите статьи, требующие регулирования стоимости. Найдите контрарные к ним счета. Учтите, что в активе все строки нужно заполнять по принципу остаточной стоимости. В пассиве часть статей формируется по заранее отрегулированной стоимости. Но сумма контрарной статьи «Собственные акции, выкупленные у акционеров» указывается в скобках. При подсчете итоговой суммы по разделу III ее значение учитывается со знаком «‒».

Назначение валюты балансового отчета

Балансовая форма разделена на два блока показателей – актив и пассив. По каждому из них подводится итог по сумме. Полученные данные должны быть идентичны. При несовпадении этих ключевых значений баланс будет считаться неверно составленным, а отчет недействительным. Что такое валюта баланса в бухгалтерском балансе – это результаты, выведенные по всем разделам актива, и суммарная величина значений разделов из пассива.

Равенство валют балансовой формы обеспечивается принципом двойной записи. Залогом правильного заполнения отчета являются:

- полнота фиксации хозяйственных операций;

- использование типовых корреспонденций при заполнении журнала операций за отчетный период;

- соблюдение принципа двойной записи;

- отсутствие арифметических ошибок;

- использование в качестве основы при заполнении отчета учетных регистров.

Проверить правильность составления отчета помогает валюта баланса – строка в балансе 1600 и 1700. В процессе самопроверки необходимо ориентироваться на тождественность итоговых строк. Задачи, решаемые при помощи этого показатели:

- проверка правильности заполнения формы;

- анализ баланса (исследование его итогов методами вертикального и горизонтального анализа);

- определение эффективности работы компании путем расчета ряда финансовых коэффициентов.

Валютный счет – актив или пассив в балансе

Денежные средства в иностранной валюте отражаются в учете на активном счете 52 «Валютные счета». Аналитика ведется на субсчетах, предусмотренных рабочим планом счетов и учетной политикой, по каждому открытому счету.

В учете валюта всегда показывается в рублевом эквиваленте. По требованиям ПБУ 3/2006 (п. 7) пересчет в национальную валюту осуществляется:

- сразу после совершения валютной сделки или операции, чтобы зафиксировать это движение в учете;

- при составлении отчетности, чтобы в итоговой документации были показаны актуальные сведения;

- при изменении официального курса валют для соблюдения принципа достоверности и объективности бухгалтерского учета.

Валютный счет – актив в балансе. Денежные средства, выраженные в рублях, иностранной валюте или денежных документах, для предприятия выступают элементом оборотных фондов, которые в отчетности показываются в составе активов (второй раздел баланса).

Основы банковской аналитики. Урок 3

Продолжение. Начало: Основы банковской аналитики.

Была такая история в моей банковской практике. Было это давно, в 1993 году, когда информационное и программное обеспечение банков осуществлялось самыми ручными методами. Банк, где я работала, имел большое количество филиалов, и каждое утро нам было нужно собирать балансы филиалов для того, чтобы сформировать консолидированный (единый) баланс банка. Когда филиалы по каким- то причинам опаздывали с предоставлением такой информации до 10 утра, мы были вынуждены звонить им и просить: «Скажите вашу валюту баланса», чтобы хотя бы приблизительно прикинуть, что будет в едином балансе банка. В один из дней барышня на том конце провода спросила у меня: «А вам в какой валюте: в долларах или в рублях?»…

По этой причине, когда я начинаю говорить о балансе и его анализе, я всегда отвожу отдельное место понятию «валюта баланса».

Итак, в бухгалтерской банковской практике итог баланса называют валютой баланса. Данный термин никак не связан ни с национальной, ни с иностранной валютами, а подразумевает лишь одно — каков объем актива или пассива баланса банка. Поскольку в балансе актив и пассив равны (активы = пассивы: обязательства + капитал), то и валюта баланса не имеет классификаций по активу или пассиву — она одна!

Равнозначность актива и пассива вытекает из сущности бухгалтерского учета: в пассиве отражаются средства, которые потом используются в активных операциях (как правило, с целью получения дохода, а иногда бездоходно для поддержания мгновенной ликвидности). Поэтому пассив по определению не может быть не равен активу. Давайте представим, что актив больше пассива. На практике это можно пояснить следующим образом: банк получил 100 руб (пассив), а разместил 105 руб (актив). Возникает очень резонный вопрос: где взяли 5 руб, которые появились в активе? Если же представить, что пассивная часть баланса больше активной, то это представляется таким образом: банк имеет в настоящий момент времени 100 руб., а в активе отражено лишь 95 руб. В этом случае сильно хочется узнать, а где же деньги — 5 руб?

Итак, валюта баланса — это количественный показатель, позволяющий дать первичную оценку развитию банка и сформировать мнение о его позициях на рынке. Данный показатель не позволяет выявить качественные стороны деятельности банка, т.е. на чем специализируется банк, или является ли более-менее надежным.

Рейтинговые агентства часто используют валюту баланса как признак сравнения банков друг с другом. Вот, например, так выглядел рэнкинг банков России в первом полугодии 2005 г. по объему валюты баланса:

| №№ | Коммерческий банк | Валюта баланса |

| 1. | Внешэкономбанк | 4 894 376 798 |

| 2. | Сбербанк России | 4 562 711 784 |

| 3. | Внешторгбанк | 602 721 876 |

| 4. | Газпромбанк | 434 449 808 |

| 5. | Альфабанк | 374 945 441 |

Как видно из таблицы, лидером на рынке в первом полугодии был Внешэкономбанк, предоставляющий наибольший объем услуг на рынке, что выражается в его объеме валюты баланса. Но, как мы уже говорили, ничего более, чем «вес» банка, т.е. объемы совершенных им операций, данный показатель не дает. И единственная оценка, которую мы можем дать банку по валюте баланса — это его величина: крупный, средний или мелкий.

Упоминая рейтинги и рэнкинги, хотелось бы показать их различие, чтобы читатели не подменяли данные понятия. В отличие от рэнкинга, где определяется место банка по какому-то одному из финансовых показателей (например, «валюта баланса»), рейтинг является наиболее объективной многофакторной оценкой банка, где сравнение банков осуществляется по нескольким показателям, например, валюта баланса, собственный капитал, работающие активы, кредитный портфель и т.д. (пример рейтинга банков можно увидеть по ).

Если же все-таки говорить о том, в какой валюте формируется баланс, то данный документ составляется в российских рублях, что регламентировано законодательством. Операции банка в иностранной валюте переоцениваются по курсу Банка России ежедневно и отражаются на балансовых счетах в рублевом эквиваленте (это можно увидеть в форме №102 — каждый из основных столбцов содержит подраздел «в иностранной валюте», что подразумевает объемы операций банка в инвалюте, но выраженные в российских рублях по курсу на день составления отчетности).

Возвращаясь к анализу валюты баланса банка, следует определить его цели и методы, которыми мы будем пользоваться.

Итак, целью анализа валюты баланса банка является определение тенденций развития банка и его места на рынке. Если первая цель будет достигнута нами при помощи горизонтального анализа, где мы будем проводить исследования изменения валюты баланса в динамике, то место банка на рынке и его размер мы определим с использованием сравнительного анализа банка с другими банками.

Проведем анализ конкретного банка и в целях обучения представим текст проведенного исследования.

Итак, для анализа места банка на рынке нами была сформирована выборка банков, состоящая из 6 кредитных организаций, осуществляющих свою деятельность в регионе.

| Наименование банка | Валюта баланса |

| Банк А | 3 076 123 |

| Банк Б | 1 725 122 |

| Банк В | 2 690 149 |

| Банк С (7 филиалов, из них 4 иногородних) | 8 942 709 |

| Банк Д (6 филиалов, из них 4 иногородних) | 6 906 640 |

| Банк Е (8 филиалов, из них 5 иногородних) | 5 566 258 |

В качестве анализируемого банка выбран Банк А. Четвертая позиция банка в рэнкинге выбранных банков определена, в первую очередь, отсутствием филиальной сети Банка А. Наличие филиалов является конкурентным преимуществом банка, т.к региональное присутствие определяет его более крупную клиентскую базу, включающую физических и юридических лиц из других регионов, и это позволяет расширить сектор рынка банка и увеличить объемы предоставляемых им услуг. Таким образом, сравнивать Банк А с банками, имеющими филиальную сеть, является не совсем правильным, т.к. они находятся в неравных конкурентных условиях функционирования. С целью получения более объективной оценки необходимо выделить группы однородных банков по признаку «Филиальная сеть». В результате анализируемый нами Банк А будет проходить сравнение с Банком Б и В, в то время как Банки С, Д и Е будут отсечены из выборки, как имеющие филиалы и относящиеся к крупным региональным банкам.

В выделенной нами группе Банк А занимает по валюте баланса первую позицию, в результате чего его можно назвать лидером средних банков региона.

Для получения оценки развития банка необходимо, используя горизонтальный анализ, провести исследование динамики валюты баланса, которая представлена в таблице. Для проведения горизонтального анализа мы должны иметь данные за несколько периодов, которые на практике можно легко получить из любого баланса банка [1[1]p>

| Банк А | 2005 | 2006 | 2007 | 2008 |

| Валюта баланса банка, тыс.руб | 1 264 743 | 1 835 679 | 2 545 208 | 3 076 123 |

Исследования показали, что динамика валюты баланса Банка А имеет устойчивую растущую направленность, и в целом за анализируемые периоды с 2005 г. по 2008 г. валюта баланса в абсолютном выражении увеличилась на 1 811 380 тыс. руб. Данный факт позволяет оценить банк как растущий, однако указать причины роста, опираясь лишь на данные валюты баланса, не представляется возможным.

Итак, резюмируя вышесказанное, еще раз хочется повторить, что валюта баланса, являясь количественным показателем, позволяет оценить место банка на рынке и направления его развития — рост или снижение, но не более. И поэтому ставить ставки на этот показатель как на объективный нельзя, т.к. он не позволяет выявить причины данного состояния. Я акцентирую внимание на этом потому, что в своей практической банковской деятельности я встречала руководителя, который придавал данному показателю крайне важное значение. Его рабочий день начинался с того, что он выходил к нам, своим работникам, сидящим в небольшом офисном помещении, и, громко хлопая по столу, чрезвычайно гордо объявлял очередную цифру валюты баланса. Донести до него незначительность этого показателя не представлялось возможным, поэтому мне бы хотелось сейчас напомнить будущим и настоящим клиентам банков, что информация об объеме валюты баланса часто может вводить в заблуждение. Например, банк, входящий на рынок, может иметь крайне активный рост валюты баланса, но при этом его качество кредитного портфеля может быть низким, а привлекаемые ресурсы — краткосрочными и дорогостоящими, что в результате может привести к убыткам.

Возвращаясь к анализу, необходимо сказать, что наиболее показательной является оценка динамики валюты баланса в относительном выражении, т.е. в процентах по отношению к предыдущему периоду. Такой показатель носит название темп прироста, который показывает, на сколько процентов увеличился (снизился) объем валюты баланса в данном периоде по сравнению с предыдущим.

Расчет темпа прироста осуществляется по формуле:

, где

ТпВб — темп прироста валюты баланса банка; Вб1- объем валюты баланса в предыдущем периоде; Вб2- объем валюты баланса в настоящем периоде;

Применим данную формулу для расчета темпов прироста валюты баланса Банка А в 2006 г. по сравнению с 2005 г.

= 45,14%

Итак, расчет показал, что объем валюты баланса в 2006г. увеличился на 45,14%. Но данный показатель в единственном числе не позволяет сделать оценки роста объемов банка, поэтому необходимо сравнение данного показателя с показателем темпов прироста за другие периоды. Цель данного сравнения — определить, насколько стабильно происходил этот рост. Следует отметить, что стабильность темпов прироста является очень важной характеристикой деятельности банка, поскольку позволяет оценить качество управления. Позитивной тенденцией будет постоянный стабильный прирост, не характеризующийся спадами.

Проведем расчет темпов прироста валюты баланса Банка А в исследуемые периоды и занесем их в таблицу:

| Банк А | 2006/2005 | 2007/2006 | 2008/2007 |

| Темпы прироста валюты баланса, % | 45,14 | 38,65 | 20,86 |

Анализ полученных данных показал, что темпы прироста валюты баланса Банка А имеют тенденцию к снижению, и если в период 2005-2006 гг. он составлял 45,14%, то за период 2007-2008 гг. — лишь 20,86%. При этом обязательно нужно обратить внимание на то, что если в абсолютном выражении валюта баланса Банка А растущая, то в относительном выражении явно видны проблемы банка — он теряет свою деловую активность на рынке, т.к. стабильность в темпах прироста отсутствует. Прогноз в этом случае будет таков: если менеджмент банка не предпримет соответствующих мер, лидирующие позиции банка будут утеряны и его место займет более активный банк.

Сравнение темпов прироста валюты баланса Банка А с аналогичными показателями Банков Б и В позволит определить тот банк, который может прийти на смену первому.

Проведем анализ темпов прироста валюты баланса сравниваемых банков:

| Темпы прироста валюты баланса, % | 2006/2005 | 2007/2006 | 2008/2007 |

| Банк А | 45,14 | 38,65 | 20,86 |

| Банк Б | 38,28 | 44,19 | 50,29 |

| Банк В | 34,31 | 28,59 | 22,16 |

Анализ показал, что наиболее активно растущим банком среди банков группы является Банк Б, темпы прироста его валюты баланса имеют положительную направленность и являются максимальными. Можно предположить, что данный банк при прочих равных условиях станет лидером группы.

В следующих уроках мы будем подробно говорить о составе и структуре активов и пассивов, что позволит нам выявить причины изменения валюты баланса банка.

Продолжение следует.

[1[1]апример, по ссылке можно получить величину валюты баланса банка ОАО «Автовазбанк», где в строке 10 можно увидеть величину совокупных активов, что и будет являться валютой баланса банка. Следует отметить, что для получения величины пассивов нужно данные строки 18 (глава II Пассивы) «Всего обязательств» прибавить к данным строки 27 (глава III «Источники собственных средств») «Всего источники собственных средств», т.е. выполнить действие формулы, приведенной выше «активы=пассивы: (обязательства+капитал)»

Подходы к формированию баланса

В практике бухгалтерского учета существуют несколько подходов к составлению баланса:

- Баланс-брутто – это бухгалтерский баланс, составленный путем обычного сложения дебетовых и обычного сложения кредитовых сальдо по счетам предприятия;

- Баланс-нетто – это бухгалтерский баланс, составленный путем суммирования отдельно активных и отдельно пассивных статей, отрегулированных до их реальной (остаточной) стоимости.

Разница в подходах балансирования обусловлена наличием в бухгалтерском учете регулирующих счетов, среди которых один признается основным, а второй контрарным (уточняющим величину основного счета).

К контрарным относят счета: износ внеоборотных активов (02 и 05), отклонение в стоимости материальных ценностей (16), торговая наценка (42), резервы под обесценение финансовых вложений (59), резервы по сомнительным долгам (63), собственные акции и доли (81), непокрытые убытки (84).

Официально в Российской федерации с 1992 года отчетность строится по принципу баланса-нетто. Документ брутто составляется бухгалтером самостоятельно для целей внутреннего контроля.