Как правильно выполнить заполнение декларации по ЕНВД за 4 квартал 2021 года? На каком бланке сдавать декларацию? Какой последний срок сдачи декларации за Ⅳ квартал? В статье приведены ответы на самые распространенные вопросы и представлен конкретный пример заполнения.

Плательщик единого налога на вмененный доход обязан каждый квартал составлять декларацию и предоставлять её в налоговую инспекцию, а также платить в бюджет рассчитанную сумму налога. Чтобы помочь правильно заполнить декларацию, в качестве примера рассмотрена декларация по ЕНВД за 4 квартал 2021 года: образец заполнения представлен с учетом определенных особенностей, которые надо знать при составлении декларации.

Далее подробно остановимся на том, как правильно должна быть заполнена декларация.

Какой заполнять бланк

Действующий бланк декларации по ЕНВД для заполнения утверждён Приложением № 1 к приказу ФНС России от 26.06.2018 № ММВ-7-3/414.

Официальное название отчёта по вменёнке – «Налоговая декларация по единому налогу на вменённый доход по отдельным видам деятельности».

Этим же приказом ФНС утверждён порядок заполнения декларации по ЕНВД (Приложение № 3, далее – Порядок).

Состав декларации ЕНВД

Отчёт по вменёнке состоит из (всегда заполняют все разделы):

| СТРУКТУРНАЯ ЧАСТЬ | НАЗВАНИЕ/ЧТО ОТРАЖАЮТ |

| Первый лист | Титульный |

| Раздел 1 | Сумма ЕНВД к уплате в бюджет (заполняют последним) |

| Раздел 2 | Расчет налога по видам деятельности |

| Раздел 3 | Расчет ЕНВД за налоговый период |

| Раздел 4 | Расчет расходов по приобретению ККТ, уменьшающей налог за налоговый период |

Для удобства и правильности заполнения декларации по ЕНВД принципиальна последовательность заполнения её разделов. Как лучше делать, перечислено в КонсультантПлюс:

Заполнять декларацию рекомендуем в следующей последовательности: вначале… (читать далее).

Далее рассмотрим порядок заполнения каждой из частей декларации по ЕНВД. Но сначала общие требования к оформлению декларации.

Один из способов расчета ЕНВД

Рассмотрим алгоритм расчета вмененного налога за 4 квартала 2020 года на примере.

ИП Гаврилов Петр Степанович занимается грузоперевозками на собственном грузовом автомобиле и применяет ЕНВД. У предпринимателя нет наемных работников.

Для расчета налога за 4 квартал Гаврилов П. С. воспользовался размещенным на нашем сайте специальным калькулятором.

Алгоритм применения калькулятора:

- Сначала предприниматель Гаврилов П. С. выбрал статус налогоплательщика из предложенных вариантов:

- На следующем шаге из выпадающего списка выбрал необходимый вид ЕНВД-деятельности, рядом с которым уже обозначена соответствующая базовая доходность:

- Затем в предложенные поля он занес количество транспортных средств в каждом месяце 4 квартала, значение К2 и сумму оплаченной в 4 квартале части фиксированного платежа по страховым взносам (ставка налога и К1 внесены автоматически). И рассчитанная сумма налога появилась в отдельном поле:

Данный сервис позволяет сохранить результат расчетов в буфере обмена и/или распечатать:

Как ИП Гаврилов заполнил декларацию по ЕНВД за 4 квартал, смотрите в образце.

Общие правила заполнения декларации ЕНВД

Все значения стоимостных показателей указывают в полных рублях:

- менее 50 копеек (0,5 единицы) – отбрасывают;

- 50 копеек (0,5 единицы) и более – округляют до полного рубля (целой единицы).

Страницы декларации имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов.

Порядковый номер страницы записывают в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.») имеет 3 знакоместа. Например:

- для первой страницы – 001;

- для десятой страницы – 010.

При заполнении используют чернила черного цвета.

Недопустимы:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать декларации.

Каждому показателю соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывают только один показатель. Исключение – дата или десятичная дробь.

Для указания даты используют по порядку разделенные точкой 3 поля

- день – поле из двух знакомест;

- месяц – поле из двух знакомест;

- год – поле из четырех знакомест.

То есть:

| ДД.ММ.ГГГГ |

Для десятичной дроби используют 2 поля, разделенные точкой:

- первое – соответствует целой части десятичной дроби;

- второе – дробной части десятичной дроби.

Заполняют поля декларации значениями текстовых, числовых и кодовых показателей слева направо, начиная с первого (левого) знакоместа.

При заполнении полей на компьютере числовые показатели выравнивают по правому (последнему) знакоместу.

Текстовые поля декларации ЕНВД заполняют ЗАГЛАВНЫМИ ПЕЧАТНЫМИ символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк (прямая линия посередине знакомест по всей длине поля).

Если для какого-либо показателя не нужно заполнение всех знакомест соответствующего поля, в незаполненных в правой части поля проставляют прочерк. Например, при указании 10-значного ИНН организацией в поле «ИНН» из 12 знакомест показатель заполняют следующим образом – «5024002119–».

При распечатке на принтере:

- допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест;

- расположение и размеры показателей не должны изменяться;

- шрифт Courier New 16 – 18 пунктов.

Заполнение титульного листа

| РЕКВИЗИТ | КАК ЗАПОЛНЯТЬ |

| ИНН КПП | ИНН, а также КПП, который присвоен организации как плательщику единого налога на вмененный доход тем налоговым органом, в который сдаёте декларацию Указывают в верхней части каждой страницы. |

| Номер корректировки | При сдаче первичной декларации проставляют «0–», при уточненной – указывают номер корректировки (например, 1–, 2– и т. д.). |

| Налоговый период | За который представляете декларацию. Берут из Приложении № 1 к Порядку:

|

| Отчетный год | За который представляете декларацию |

| Код налогового органа | Согласно документам о постановке на учет в налоговом органе |

| Код по месту учета | Это код места представления декларации по месту учета налогоплательщика. Берут из Приложения № 3 к Порядку:

|

| Налогоплательщик | Полное наименование организации в соответствии с ее учредительными документами (при наличии в наименовании латинской транскрипции указывают её) либо построчно полностью фамилия, имя, отчество индивидуального предпринимателя |

| Код формы реорганизации (ликвидации) | Берут из Приложения № 2 к Порядку:

|

| ИНН/КПП реорганизованной организации | Соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту постановки на учет в качестве плательщика ЕНВД. |

| Номер контактного телефона | В формате: код страны, код города, номер без пробелов и знаков между цифрами |

| Количество страниц | На которых составлена декларация |

| Количество листов | Подтверждающие документы или их копии, вкл. подтверждающие полномочия представителя (в случае сдачи представителем налогоплательщика), приложенных к декларации. |

| Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю | Указывают:

При сдаче декларации организацией в поле «фамилия, имя, отчество – построчно полностью фамилия, имя, отчество руководителя + личная подпись и дата подписания. При сдаче ИП поле «фамилия, имя, отчество» не заполняют. Проставляют только личную подпись и дату подписания. При сдаче представителем-физлицом в поле «фамилия, имя, отчество» – построчно полностью фамилия, имя, отчество представителя + личная подпись и дата подписания. При сдаче представителем-юрлицом в поле «фамилия, имя, отчество» – построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом этого юридического лица подтверждать достоверность и полноту сведений декларации. В поле «наименование организации – представителя налогоплательщика» указывают наименование юрлица – представителя налогоплательщика. Проставляют подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество» и дату подписания. В поле «Наименование документа, подтверждающего полномочия представителя налогоплательщика» – вид документа, подтверждающего полномочия представителя. |

Раздел «Заполняется работником налогового органа» не трогайте: он для ИФНС.

При представлении в ИФНС по месту учета организацией-правопреемником декларации за последний налоговый период и уточненных деклараций за реорганизованную компанию (в форме присоединения/слияния/разделения/преобразования):

- в титульном листе в поле «по месту учета (код)» – 215;

- в верхней части – ИНН и КПП по месту нахождения организации-правопреемника;

- в поле «Налогоплательщик» – наименование реорганизованной организации.

При заполнении разделов декларации ЕНВД обращайте внимание на подсказки и формулы, которые есть в названиях самих строк.

Как быть с отчетностью по ЕНВД, если организация планирует закрыть обособленное подразделение? Как действовать, смотрите в КонсультантПлюс:

При этом организация обязана представить декларацию и уплатить налог за те периоды, когда организация состояла на учете в качестве плательщика ЕНВД (см. письмо Минфина России от 06.04.2011 № 03-11-11/83).

Читать готовое решение полностью.

Способ представления налоговой декларации

Предоставить декларацию в налоговый орган можно тремя способами:

- в бумажной форме лично или через представителя – отчетность сдается в двух экземплярах. Экземпляр с отметкой налогового органа о принятии декларации будет служить подтверждением сдачи отчетности;

- направить в виде почтового отправления с описью вложения. В этом случае подтверждением сдачи отчетности будет служить опись с указанием отсылаемой декларации, а дата отправления в почтовой квитанции будет считаться датой сдачи декларации;

- передать в электронном виде по телекоммуникационным каналам связи по договору через оператора ЭДО или через сервис на сайте ФНС.

Декларации необходимо сдавать в налоговый орган по фактическому месту ведения деятельности. За исключением ситуаций, когда нельзя однозначно определить место ведения деятельности (разносная торговля, перевозка грузов и т.д.). В подобных случаях организации подают декларации по ЕВНД в ИФНС по месту нахождения (юридическому адресу), ИП – по месту регистрации (прописки). Адрес и код вашей налоговой можно найти на сайте ФНС.

Заполнение раздела 1

| СТРОКА | КАК ЗАПОЛНЯТЬ |

| Каждый блок строк 010 – 020 | По строке 010 – код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту ведения деятельности (месту постановки на учет плательщика ЕНВД). Указывают в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013. При заполнении кода ОКТМО отведено 11 знакомест. Если код имеет 8 знаков, свободные места справа заполняют прочерками. Например, для восьмизначного кода по ОКТМО 12445698 записывают одиннадцатизначное значение «12445698—». В случае недостаточности строк, имеющих код 010, следует заполнить необходимое количество листов раздела 1. Указывают код того муниципального образования, на территории которого состояла на учете в качестве плательщика ЕНВД реорганизованная компания. |

| Строка 020 | Сумма ЕНВД к уплате за налоговый период. См. формулу в бланке декларации ЕНВД. |

Не забудьте в строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» проставить подпись и дату подписания данного раздела.

Куда и как сдавать декларацию

Направлять декларацию нужно в свою ФНС по месту регистрации фирмы (п. 2 ст. 346.28 НК РФ). Значит, если к деятельности, облагаемой ЕНВД, причастны лишь свои обособленные подразделения, а головной офис находится на иной налоговой системе, сдавать декларацию с данными «обособок» по адресу головного подразделения не нужно (п. 5.1 Порядка заполнения).

Если вмененщик ведет деятельность в одном регионе, в инспекцию, на территории которой он работает, нужно представить одну декларацию (число подразделений тут роли не играет).

Если вмененщик работает в разных местах, но подвластных одной инспекции, он также должен сдать одну налоговую декларацию.

Работа в разных регионах, принадлежащих разным налоговым инспекциям, обязывает спецрежимников сдавать декларации в каждую из инспекций.

Сдать декларацию по вмененке можно тремя путями:

- Через интернет.

- Почтовым отправлением, вложив экземпляр в письмо (надежнее оформить письмо с ценной описью).

- Лично принести в ФНС (п. 3 ст. 80 НК РФ).

Если декларацию не сдать в положенный срок, компанию (ИП) могут наказать материально (ст. 106 НК РФ). Штраф составит 5 % от суммы заявленного налога. ФНС возьмет штраф за каждый просроченный месяц, и неважно, полный это месяц или нет. Действующим законодательством установлен размер максимального (не более 30 % налога) и минимального (1 000 рублей) штрафов за нарушение сроков отчетности (ст. 119 НК РФ). Смягчающие обстоятельства, которые представит налогоплательщик, возможно, снизят штраф (п. 1 ст. 112, п. 3 ст. 114 НК РФ).

Главная опасность при несвоевременной сдаче утвержденной формы кроется в том, что налоговый инспектор может заблокировать банковский счет компании. Это наверняка случится, если просрочка больше 10 рабочих дней (п. 2 ст. 76 НК РФ).

Заполнение раздела 2

Заполняют отдельно по каждому виду предпринимательской деятельности. При ведении одного и того же вида деятельности в нескольких отдельно расположенных местах раздел 2 декларации ЕНВД заполняют отдельно по каждому месту (каждому коду ОКТМО).

| СТРОКА | КАК ЗАПОЛНЯТЬ |

| 010 | Код вида осуществляемой предпринимательской деятельности, по которому заполняете данный раздел в соответствии с Приложением № 5 к Порядку:

|

| 020 | Полный адрес места ведения вида предпринимательской деятельности, указанного по стр. 010. Код региона указывают в соответствии с Приложением № 6 к Порядку. Все коды смотрите в отдельном файле здесь. |

| 030 | Код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту ведения деятельности (месту постановки на учет плательщика ЕНВД) |

| 040 | Значение базовой доходности на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Берут из п. 3 ст. 346.29 НК РФ. |

| 050 | Значение установленного на календарный год коэффициента-дефлятора K1. Берут из соответствующего приказа Минэкономразвития. |

| 060 | Значение корректирующего коэффициента базовой доходности K2, учитывающего совокупность особенностей ведения предпринимательской деятельности. Берут из местного закона. Значения округляют после запятой до третьего знака включительно. |

| 070 – 090: | Графа 2 – значения физического показателя по соответствующему виду предпринимательской деятельности в каждом месяце налогового периода. Значения физических показателей указывают в целых единицах. Графа 3 – количество календарных дней ведения предпринимательской деятельности в месяце постановки на учет (снятия с учета) в качестве плательщика ЕНВД. Рассчитывают, соответственно:

Графа 4 – налоговая база (размер вмененного дохода) за каждый календарный месяц налогового периода. Это произведение строк 040, 050 и 060, а также строк 070 или 080 или 090 графы 2. Если в течение налогового периода организация или ИП были поставлены на учет (сняты с учета) в качестве плательщика ЕНВД, налоговую базу за каждый календарный месяц налогового периода определяют как произведение строк 040, 050 и 060, а также соответствующих показателей строк 070 или 080 или 090 граф 2 – 3 с учетом количества календарных дней ведения деятельности в месяце постановки на учет (снятия с учета) в качестве плательщика ЕНВД. Если в течение налогового периода плательщик не вставал на учет (не снимался с учета) в качестве плательщика ЕНВД в налоговом органе, в который сдана декларация, во всех строках 070 – 090 графы 3 проставляют прочерки. |

| 100 | Налоговая база (величина вмененного дохода) за налоговый период по соответствующему виду предпринимательской деятельности по указанному адресу. Это сумма строк 070 – 090 графы 4. |

| 105 | Ставка налога в размере 15% либо ставка, установленная нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами Москвы, Санкт-Петербурга и Севастополя. |

| 110 | Сумма исчисленного за налоговый период ЕНВД по соответствующему виду предпринимательской деятельности по указанному адресу. Это строка 100 × стр. 105 / 100. |

Планируете поменять вид вмененной деятельности? Сообщите об этом в ИФНС

В налоговом законодательстве не описана процедура, которую нужно исполнить применяющим ЕНВД компаниям и ИП при переходе с одного вмененного вида деятельности на другой. Например, вы сначала вы занимались парикмахерскими услугами, а затем решили перейти на услуги общепита. Или вместо торговли занялись оказанием услуг такси.

В любом случае необходимы следующие уведомительные мероприятия:

- внести изменения в ЕГРЮЛ (ЕГРИП) ─ нужно добавить новый вид деятельности и исключить прежний;

- известить налоговиков о прекращении прежнего вида деятельности, подав в течение 5 рабочих дней заявления о снятии с учета по форме ЕНВД-3 для компаний или ЕНВД-4 для ИП (формы утверждены приказом ФНС от 11.12.2012 № ММВ-7-6/941);

- сообщить в ИФНС о постановке на учет в качестве плательщика ЕНВД по новому виду деятельности по форме № ЕНВД-1 для организаций или № ЕНВД-2 для ИП (формы утверждены приказом № ММВ-7-6/941) ─ на это отводится 5 рабочих дней с момента начала деятельности (п. 6 ст. 6.1, п. 3 ст. 346.28 НК РФ). Несвоевременная подача такого заявления грозит штрафом 10 000 руб. (п. 1 ст. 116 НК РФ).

Заполнение раздела 3

| СТРОКА | КАК ЗАПОЛНИТЬ |

| 005 | Признак налогоплательщика может быть одним из двух:

|

| 010 | Сумма исчисленного за налоговый период ЕНВД. Это сумма строк 110 всех заполненных листов раздела 2. |

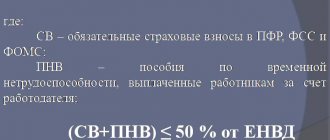

| 020 | Сумма страховых взносов, платежей и расходов (п. 2 ст. 346.32 НК РФ), на которые можно уменьшить исчисленный за налоговый период ЕНВД – в случае их уплаты в пользу работников, занятых в сферах деятельности на вменёнке Вопрос об уменьшении ЕНВД на страховые взносы ИП, не производящим выплат физлицам, рассмотрен в письме Минфина России, которое есть в базе КонсультантПлюс: Согласно абзацу 3 пункта 2.1 статьи 346.32 Кодекса индивидуальные предприниматели, применяющие ЕНВД и не производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшать сумму ЕНВД на сумму уплаченных страховых взносов в фиксированном размере без применения ограничения в виде 50 процентов от суммы данного налога. Читать разъяснения Минфина полностью. |

| 030 | Сумма страховых взносов, уплаченных ИП на ОПС и ОМС в размере, который определяет п. 1 ст. 430 НК РФ |

| 040 | Сумма всех строк 050 всех заполненных листов раздела 4 |

| 050 | Значение показателя не может быть меньше 0. При сдаче декларации организацией или ИП, производящими выплаты и иные вознаграждения физлицам (стр. 005 стоит «1»), значение определяют так: Стр. 010 – (стр. 020 + стр. 030) – стр. 040 При этом разность строк 010 и (020 + 030) не может быть меньше, чем 50% исчисленного ЕНВД (стр. 010). При сдаче декларации ИП без работников (стр. 005 равно «2»), значение определяют, как разность строк 010 и 030 и 040. В этом случае разность строк 010 и 030 должна быть больше или равна нулю. |

Дробление и ЕНВД — как защититься от обвинений контролеров

Нередко бизнесмены, применяющие спецрежим в виде ЕНВД, бывают вовлечены в различные оптимизационные схемы. Результатом беспечности в этом вопросе могут стать обвинения в получении незаконной налоговой выгоды и катастрофические суммы доначислений.

Так, у ИП на ЕНВД был магазин запчастей площадью 300 кв.м. Чтобы не слететь с ЕНВД, половину магазина он сдал в аренду другому ИП (своей супруге). Фактически же единолично продолжал управлять всем своим бизнесом сам:

- выдавал зарплату сотрудникам;

- проводил собеседования при приеме на работу;

- в СМИ позиционировал себя как директор магазина и единоличный собственник.

Кроме того, помещения магазина никак не было разделено, имело единую вывеску и прикассовую зону. Многие сотрудники затруднялись ответить, на какого ИП они работали, а ценники на все товары были одинаковыми по виду и содержали инициалы бизнесмена. Арендную плату супруга не уплачивала. То есть бизнесмен только на бумаге разграничил бизнес, а в реальности не позаботился об обеспечении признаков самостоятельности и добросовестности.

Результат плачевный ─ бизнесмену за свою беспечность придется выплатить в казну 22 млн руб. (Постановление АС Северо-Западного округа от 13.09.2018 по делу № А05-14805/2017).

В другом судебном разбирательстве решалась судьба 30 млн руб. доначислений ─ и тоже ИП на ЕНВД фигурировал в деле о незаконном дроблении бизнеса (Постановление АС Северо-Кавказского округа от 17.06.2019 № Ф08-4285/19). Однако налоговики суд проиграли. Налогоплательщик разумно подошел к организации своих бизнес-процессов, поэтому смог представить суду доказательства того, что у компании и ИП на ЕНВД был разный персонал, разные поставщики, разные штатные расписания, самостоятельное начисление зарплаты и т. д.

Судьи отметили, что в данном случае дробление бизнеса отвечает деловым целям, так как разграничение видов деятельности и разделение финансовых потоков позволяет более эффективно управлять активами.

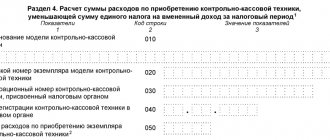

Заполнение раздела 4

| СТРОКА | КАК ЗАПОЛНЯТЬ |

| 010 | Наименование модели ККТ, включенной ФНС в Реестр контрольно-кассовой техники |

| 020 | Заводской номер экземпляра модели ККТ в соответствии с документами, связанными с её приобретением |

| 030 | Регистрационный номер ККТ, присвоенный налоговым органом |

| 040 | Дата регистрации ККТ в налоговом органе |

| 050 | Сумма произведенных расходов по приобретению контрольно-кассовой техники. Не может превышать 18 000 рублей. |

В случае недостаточности строк 010, 020, 030, 040 и 050 заполняют необходимое количество листов раздела 4 декларации по ЕНВД.

Пример заполнения декларации ЕНВД: образец

Допустим, что ООО «Гуру» (ИНН 5032123456) оказывает населению бытовые услуги по ремонту обуви и изделий из кожи (ОКВЭД 95.23). Оно зарегистрировано как плательщик ЕНВД в Межрайонной ИФНС России № 22 по Московской области (КПП 503235001).

Во 2 квартале 2021 года фирма вела деятельность через 2 мастерские, расположенные в Одинцовском районе:

- в Голицыно (ОКТМО 46755000006). Численность работников – 4 человек;

- Кубинке (ОКТМО 46755000016). Численность работников – 3 человека. Эта мастерская открылась в мае 2021 и работала в этом месяце 18 дней.

В этих муниципальных образованиях применяется ставка ЕНВД в размере 15% от вмененного дохода.

Базовая доходность при оказании бытовых услуг – 7500 руб. в месяц на единицу физического показателя. То есть на каждого работника (п. 3 ст. 346.29 НК РФ).

Коэффициент-дефлятор К1 в 2021 г. – 2,005 (приказ Минэкономразвития от 21.10.2019 № 684, ст. 346.27 НК РФ).

Коэффициент К2 равен 0,8 (Приложение № 1 к решению Совета депутатов Одинцовского городского округа МО от 05.11.2019 № 5/10).

Во 2 квартале 2021 организация перечислила страховые взносы и пособия по больничным за счет работодателя на 57 000 руб.

Далее по ссылке показан правильный и полностью заполненный образец декларации ЕНВД за 2 квартал 2021 года. Его можно посмотреть, бесплатно скачать и использовать в работе.

ОБРАЗЕЦ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ ЕНВД

Читать также

01.09.2020

Сроки сдачи декларации в 2021 году

Отчетность сдается не позднее 20-го числа месяца, следующего за отчетным. Поскольку ни одна дата в этом году не попадает на выходные дни, сроки не переносятся:

| 4 квартал 2019 | 20.01.2020 |

| 1 квартал 2020 | 20.07.2020 |

| 2 квартал 2020 | 20.07.2020 |

| 3 квартал 2020 | 20.10.2020 |

| 4 квартал 2020 | 20.01.2021 |

ВАЖНО!

С 2021 года ЕВНД отменяют.

Чтобы понять, на какой режим переходить вам, воспользуйтесь специальным инструментом «Сравнение режимов налогообложения» в программе «1С: БизнесСтарт».

ПОПРОБОВАТЬ БЕСПЛАТНО