Разделение бухгалтерских показателей на две категории – актив и пассив, помогает систематизировать данные о деятельности компании, сформировать полную экономическую картину текущего состояния предприятия. На равенстве пассива и актива строится основная отчетность организаций – баланс (Приказ Минфина от 2 июля 2021 г. № 66н). Для Пассива в отчете отводится правая табличная часть. Для разнесения данных по статьям баланса используют суммы остатков по бухгалтерским счетам на отчетную дату.

Как проводится оценка финансового состояния предприятия

Для начала осуществляется первичная оценка положения компании. Для этого используются две основные отчетные формы – Бухгалтерский баланс и Отчет о прибылях и убытках.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

На этом этапе просто констатируются произошедшие за год изменения в размерах имущества и его источников, выявляются взаимосвязи между строками форм отчетности.

Так называемый экспресс-анализ предполагает и исчисление наиболее показательных величин, позволяющих сделать выводы о положении фирмы, а также динамике ее развития. К таким индикаторам, в частности, относятся:

- Обеспеченность находящихся на балансе фирмы активов собственным имуществом: разница между результатом I раздела пассива баланса (источники имущества) и I раздела актива баланса (фактическая величина основных средства и внеоборотного имущества);

- Размер иммобилизованного оборотного капитала (в частности, при этом рассматривается величина дебиторской задолженности);

- Обеспеченность имеющегося по факту материального имущества источниками его формирования;

- Платежеспособность фирмы (способность быстро рассчитаться по срочным задолженностям, которая определяется наличием на расчетных счетах достаточных для этого сумм и отсутствием просроченных долгов перед кредиторами).

Также при оценке финансового состояния обязательно изучаются коэффициенты финансовой устойчивости и ликвидности.

Ликвидность – это способность фирмы в достаточно короткие сроки путем реализации оборотного капитала оплатить задолженности перед кредиторами (при этом допустимо нарушение сроков).

Аналитики пользуются следующими тремя показателями ликвидности.

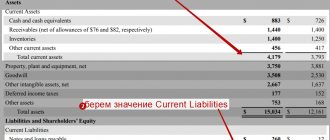

1. Текущая ликвидность (коэффициент покрытия) – величина, демонстрирующая достаточность (либо недостаток) у предприятия имущества для расчёта по краткосрочным задолженностям в течение года. Рассчитывается показатель по такой формуле:

Текущие активы : Обязательства с кратким сроком

2. Быстрая ликвидность («критическая оценка») – показатель отражает способность предприятия погашать срочные долги ликвидной частью имущества. Из состава ликвидных средств исключаются те, что не так легко реализовать (например, МПЗ). Формула выглядит так:

Ликвидные активы : Обязательства с кратким сроком

3. Абсолютная ликвидность – этот индикатор дает информацию о величине задолженности, которая может быть оплачена немедленно максимально ликвидными средствами компании (то есть деньгами). Рассчитывается величина следующим образом:

(Деньги на счетах и в кассе + фин.вложения с коротким сроком) : Обязательства с коротким сроком

В особую группу выделяются показатели финансовой устойчивости.

На практике чаще всего рассчитываются следующие:

- Коэффициент автономии (Собственный капитал : Общая величина капитала) – показывает, какая часть кредиторских долгов может быть возмещена собственными средствами и в норме должен превышать 50%;

- Коэффициент зависимости (Общая величина капитала : Собственный капитал) – обратная коэффициенту автономии величина, показывающая участие заемных средств в обеспечении функционирования фирмы;

- Коэффициент заемных средств (Обязательства : Собственный капитал);

- Коэффициент покрытия инвестиций ((Капитал Собственный + Обязательства долгоср.) : Весь капитал);

- Коэффициент обеспеченности текущих активов собственным оборотным капиталом, показывающий какая часть этих активов покрывается собственным имуществом (Собственное имущество : Текущие активы);

- Коэффициент обеспеченности МПЗ собственным имуществом, показывающий степень независимости МПЗ от заемных средств (Собственное имущество : МПЗ).

Важно!

Все показатели, характеризующие финансовое состояние компании, считаются на начало и конец года. Они сравниваются как в динамике, так и с нормативными значениями. По результатам такого анализа делаются выводы о перспективах развития компании при существующих тенденциях, причинах, вызвавших изменения, а также выявляются проблемы, мешающие максимизации прибыли и повышающие риски финансового кризиса.

Итоги

Мы с вами, дорогие читатели, рассмотрели комплекс вопросов к отчетности фирмы, на которые может дать ответ анализ структуры ее пассивов, отражаемых бухгалтерским балансом. Комплекс аналитических показателей, позволяющих превратить данные пассива в ценную аналитическую информацию.

Примечание: * Ознакомиться со статьями профессора М.Л. Пятова по теме можно на сайте по тегу «финансовый анализ». ** Отчет о финансовых результатах

Литература:

- А.Д. Шеремет. Комплексный анализ хозяйственной деятельности – М.: ИНФРА-М, 2009.

- Х. Ширенбек. Экономика предприятия. 15-е изд. / пер. с нем. Под общ. ред. И.П. Бойко, С.В. Валдайцева и К. Рихтера – СПб.: Питер, 2005.

- В.С. Автономов. Экономика: Учебник для 10, 11 кл. общеобразовательных организаций. Базовый уровень образования — 17-е изд. – М.: ВИТА-ПРЕСС, 2015.

- Й. Бетге. Балансоведение. Пер. с нем. под ред. проф. В.Д. Новодворского – М.: Бухгалтерский учет, 2000.

- С.И. Ожегов. Словарь русского языка – М.: Русский язык,1984.

- Д. Сицилиано. Финансы для нефинансовых менеджеров – М.: ГроссМедиа, 2005.

- Сэмюэл Уивер, Фред Вестон. Финансы и бухгалтерский учет для нефинансовых менеджеров – М.: HIPPO PUBLISHING LND, 2006.

- В.В. Ковалев, Вит.В. Ковалев. Корпоративные финансы и учет: понятия, алгоритмы, показатели – 2-е изд., М.: Проспект, 2012.

- Ю. Бригхем. Л. Гапенски. Финансовый менеджмент: Полный курс в 2-х т. / Пер. с англ. Под ред. В.В, Ковалева. Т. 2. СПб.: Экономическая школа, 1997.

- Л.А. Бернстайн. Анализ финансовой отчетности: теория, практика и интерпретация: Пер. с англ./ Науч. ред. перевода чл.-корр. РАН И.И. Елисеевой. Гл. редактор серии проф. Я.В. Соколов – М.: Финансы и статистика, 1996.

- А. Дамодаран. Инвестиционная оценка – М.: Альпина Бизнес Букс, 2006.

- В.В. Ковалев, Вит.В. Ковалев. Анализ баланса или как понимать баланс – М.: Проспект, 2009.

Понятие пассива баланса предприятия

Пассив баланса – это та часть формы № 1, в которой находят отражение источники формирования имущества. Сюда включаются обязательства компании и ее капитал.

Разделы пассива

Пассивная часть формы включает три раздела. Они описаны ниже.

| Номер раздела | Наименование | Содержание |

| I | Капитал и резервы | Здесь представлены сведения о складочном капитале (первоначальном вкладе учредителей), добавочном и резервном фондах (создаваемых в процессе функционирования компании), прибыли (убытке). |

| II | Долгосрочные обязательства | Платные ссуды, предоставляемые в собственность компании на длительный срок (то есть на период дольше одного года). |

| III | Краткосрочные обязательства | Задолженности с коротким сроком перед контрагентами различного характера: налоговой инспекцией и государственными фондами, собственными сотрудниками, поставщиками, кредитными организациями и т.д. Обычно к концу года предприятия стараются погасить этот вид долгов, поэтому зачастую в годовом балансе по соответствующим строкам сумм не бывает. |

Счета пассива

В пассиве баланса представлены итоговые величины по следующим группам счетов:

- Активно-пассивные: 60, 62, 68, 69, 71, 75, 76, 84, 90, 99;

- Пассивные: 66, 70, 80, 98.

Состав и структура капитала (пассивов) – схема

На схеме представлен состав пассива баланса. В ходе аналитических мероприятий уделяется особое внимание пропорциям собственного и заемного капитала.

Наличие достаточного количества собственных средств обеспечивает финансовую устойчивость компании. В то же время нецелесообразно финансировать деятельность исключительно за счет своих источников – так можно упустить многие выгоды. Например, плата за пользование заемными средствами может оказаться намного ниже, чем прибыль, которую получит предприятие от их инвестирования в бизнес.

Поэтому поиск оптимального соотношения между собственным и заемным капиталом (а также между краткосрочными и долгосрочными обязательствами) – важная задача управленцев и аналитиков.

Пример

З2018 = (1820 + 1650) / 2 = 1735 тыс. руб.

З2019 = (1650 + 1800) / 2 = 1725 тыс. руб.

З2019 / З2018 = 1725 / 1735 = 99%

В2019 / В2018 = 28000 / 20000 = 140%

Выручка существенно выросла, а запасы остались практически на одном уровне. Это говорит о том, что компания стала использовать их намного более эффективно.

Дебиторская задолженность (стр. 1230) – это долги перед компанией. В первую очередь речь идет о покупателях, но также могут быть и другие виды задолженностей, например:

- поставщиков по выданным авансам;

- бюджета по переплате налогов;

- персонала по подотчетным суммам.

Лучше всего – когда «дебиторка» снижается. Если же она растет, то темпы роста должны быть ниже, чем у выручки.

Также желательно, чтобы дебиторская задолженность не превышала кредиторскую (стр. 1520).

Анализ пассива баланса предприятия

К основным задачам анализа пассивной части баланса относят:

- Исследование динамики размера собственного и заемного капитала;

- Изучение структуры капитала;

- Анализ использования средств;

- Выявление резервов роста собственного капитала;

- Поиск оптимального соотношения между структурными частями капитала.

Исследуя пассивную часть баланса можно понять, в каком размере и от кого компания привлекла средства в анализируемом году.

Финансовую устойчивость фирмы повышает рост доли собственного капитала в общей сумме имущества. Этот показатель демонстрирует способность фирмы погашать долги своими же силами и делает ее привлекательной и надежной в глазах кредиторов и инвесторов.

Сами аналитические мероприятия осуществляются посредством составления таблиц, в которых рассчитываются удельные веса всех структурных частей капитала к его общей величине (показатели берутся на начало и завершение года). Выявляются и оцениваются изменения соотношений, делаются выводы и формулируются рекомендации дальнейших действий.

Балансовый отчет компании

Балансовый отчет организации – это итог ее деятельности за конкретный отрезок времени. В этой форме наиболее наглядно продемонстрирован принятый в бухучете принцип двойной записи – итоги активной и пассивной частей баланса всегда равны.

Существует множество видов балансовых отчетов:

- По моменту заполнения: вступительный и заключительный;

- По степени консолидации: единый либо сводный;

- По периоду: годовой либо промежуточный;

- По методике заполнения: сальдовый либо оборотный.

Для анализа на практике чаще всего используют сальдовый годовой баланс – форму номер один, заполняемую по итогам года.

В словаре Д.Н. Ушакова

БАЛА́НС, баланса, ·муж. (·франц. balance, ·букв. весы). Сводная ведомость расходных и приходных сумм при заключении счетов (·бух. ). Свести баланс. Торговый баланс. Баланс народного хозяйства. | Отношение общей стоимости экспорта к импорту (экон.). Активный баланс (с превышением экспорта). Пассивный баланс (с превышением импорта). II. БАЛА́НС, баланса, мн. нет, ·муж. (см. баланс) (спец.). Лесной материал для целлюлозных фабрик в виде очищенных от коры чурок.

Пример анализа статей пассива баланса

Анализ пассивных балансовых статей удобнее всего рассмотреть на примере.

Пример. Итоги функционирования ООО «КОНТИНЕНТ» имеют следующий вид.

| Наименование статьи | На начало года | Удельный вес | На конец года | Удельный вес | Изменение величины | Изменение доли |

| ||||||

| Уставный капитал | 9,95 | 0,09 | 10,61 | 0,1 | + 0,66 | + 0,01 |

| Нераспределенная прибыль | 20,92 | 0,2 | 22,39 | 0,22 | + 1,47 | + 0,02 |

| Итого по разделу | 30,87 | 0,3 | 33 | 0,33 | +2,13 | +0,03 |

| ||||||

| Займы и кредиты | 2,48 | 0,02 | 5,63 | 0,05 | + 3,15 | + 0,03 |

| Итого по разделу | 2,48 | 0,02 | 5,63 | 0,05 | + 3,15 | + 0,03 |

| ||||||

| Задолженность кредиторам, в т.ч.: | 69,83 | 0,68 | 65,21 | 0,63 | – 4,62 | – 0,05 |

| поставщики | 59,07 | 0,57 | 57,33 | 0,55 | – 1,74 | – 0,02 |

| персонал | 5,42 | 0,05 | 2,66 | 0,03 | – 2,76 | – 0,02 |

| Налоговая инспекция и фонды | 4 | 0,04 | 3,2 | 0,03 | – 0,8 | – 0,01 |

| Прочие кредиторы | 1,34 | 0,01 | 2,02 | 0,01 | – 0,68 | – |

| Итого по разделу | 69,83 | 0,68 | 65,21 | 0,63 | – 4,62 | – 0,05 |

| Баланс | 103,18 | 103,84 |

Из таблицы видно, что в абсолютном выражении величина собственного капитала увеличилась. Выросла и его доля в общем имуществе фирмы. В тех же пропорциях произошло увеличение долгосрочных заемных средств.

А вот размер краткосрочных обязательств значительно снизился (в основном за счет статей задолженностей перед поставщиками и персоналом).

В целом сложившаяся ситуация расценивается положительно: финансовая устойчивость и независимость компании растет, в оборот привлекаются заемные средства с долгим сроком возврата с целью расширения деятельности ООО и максимизации прибыли.

Пример

| Дата | Оборотные активы | Краткосрочные пассивы | КЛо |

| 31.12.2017 | 3480 | 2960 | 1,18 |

| 31.12.2018 | 3550 | 2586 | 1,37 |

| 31.12.2019 | 3500 | 2020 | 1,73 |

КЛо стабильно увеличивается и достигает на последнюю отчетную дату 1,73. Такой показатель позволяет обеспечить платежеспособность для компании из любой сферы деятельности.

Показатели, характеризующие рыночную устойчивость предприятия

В ходе анализа рассчитывается ряд показателей, которые позволяют судить о финансовой автономности фирмы. Рассмотрим их подробнее.

Коэффициент финансовой автономности (удельный вес собственного капитала в общей сумме капитала)

Коэффициент автономии показывает, какая часть долгов может быть возмещена собственными средствами. В норме этот показатель должен превышать 50%. Рассчитывается он так:

Собственный капитал : Общая величина капитала

Коэффициент финансовой зависимости (доля заемного капитала)

Коэффициент зависимости – обратная показателю автономности величина, показывающая участие заемных средств в обеспечении функционирования фирмы. Рассчитывается показатель так:

Общая величина капитала : Собственный капитал

Плечо финансового рычага (коэффициент финансового риска)

Этот коэффициент читается следующим образом:

Заемный капитал / Собственный капитал

Очевидно, что чем ниже уровень плеча финансового рычага, тем большей финансовой устойчивостью характеризуется компания.

Глубокий структурный анализ капитала предприятия (этапы, задачи)

Более глубокое структурное исследование пассивной части баланса предполагает изучение соотношений между заемными и собственными источниками финансирования деятельности, подробную оценку изменений их уровней с исследованием причин этих перемен, поиск оптимального соотношения между долгосрочными и краткосрочными долгами.

Оценка краткосрочных и долгосрочных источников в составе заемного капитала

Исследуя структуру долгосрочных и краткосрочных задолженностей положительно расценивают именно рост обязательств с долгим сроком, поскольку у них есть ряд преимуществ:

- Обеспечение фирмы пролонгированными финансовыми источниками, необходимыми для инвестирования капитальных преобразований;

- Повышение текущей платежеспособности;

- Рост финансовой устойчивости.

Что касается кредиторских долгов с коротким сроком, то здесь исследуются пропорции между банковскими кредитами и долгами перед персоналом, контрагентами, налоговой и фондами и т.д.

Ссуды банков считаются более дорогими источниками финансирования в сравнении с дешевыми (а иногда и бесплатными) прочими обязательствами с кратким сроком. Однако здесь нужно быть осторожными: иногда санкции за несвоевременное перечисление налогов или просрочку оплаты по договору могут оказаться весьма значительными.

Оценка баланса на признаки “хорошего” баланса

Итоговым этапом анализа является оценка баланса на признаки «хорошего» отчета. Считается, что положение фирмы благоприятно и устойчиво, если:

- Суммы в итоговых строках баланса растут, и скорость их увеличения превышает скорость распространения инфляции;

- Размеры оборотного имущества увеличиваются быстрее, чем сумма внеоборотного;

- Оборотное имущество превышает в стоимостном выражении обязательства с кратким периодом минимум в 1,5 раза (это касается и их скорости роста);

- В активной половине формы №1 наличествует минимально необходимая величина максимально ликвидных активов (то есть денежных средств);

- Величина, скорость роста и доли дебиторских и кредиторских долгов примерно одинаковы;

- Размеры и прирост источников долгосрочного характера больше аналогичных показателей по внеоборотному имуществу;

- Доля собственного капитала в сумме всех источников не менее 50%;

- В балансе нет статьи, прямо указывающей на финансовое нездоровье компании – непокрытый убыток.

Пример

ДЗ2018 = (1300 + 1500) / 2 = 1400 тыс. руб.

ДЗ2019 = (1500 + 1400) / 2 = 1450 тыс. руб.

КЗ2018 = (1900 + 260 + 1820 + 216) / 2 = 2098 тыс. руб.

КЗ2019 = (1820 + 216 + 1580 + 40) / 2 = 1828 тыс. руб.

Дебиторская задолженность растет, но незначительно (1450 / 1400 — 1400 = 4%). Это намного меньше темпов роста выручки (40%). Кроме того, она существенно ниже кредиторской задолженности. Это говорит о том, что система управления долгами в компании работает эффективно (при условии, что кредиторская задолженность гасится без просрочек).

Денежные средства (стр. 1250) – это очень быстро меняющийся показатель. Многие компании практически полностью расходуют все поступающие деньги, поэтому и цифра по этой статье может быть небольшой. Но если организация своевременно рассчитывается по своим обязательствам, то минимальный остаток на счете на конец периода не говорит о проблемах с финансами компании.