olegas 2 года ago / 250 Views

Грамотный выбор акций для инвестирования предполагает проведение предварительного анализа компании-эмитента. Без такого рода оценки, покупку акций, по меткому выражению известного американского финансиста и инвестора, Питера Линча, можно сравнить с игрой в покер не глядя в карты.

Конечной целью такого рода анализа является определение степени инвестиционной привлекательности анализируемой компании-эмитента. Чтение бухгалтерского баланса компании позволяет инвестору ответить на вопрос о том, стоит ли вкладываться в её акции и какой риск это может за собой повлечь.

В этой статье мы рассмотрим с вами те основные критерии, на которых базируется анализ бухгалтерского баланса компании. А кроме этого, приведём пример алгоритм такого анализа на примере одной из компаний, представляющей американский фондовый рынок.

- Расставляем приоритеты

- Вертикальный анализ

- Горизонтальный анализ

- Оборотные активы (Current Assets)

- Денежные средства (Cash And Cash Equivalents)

- Дебиторская задолженность (Net Receivables)

- Товарно-материальные запасы (Inventory)

- Обязательства компании (Liabilities)

- Акционерный капитал (Stockholders’ Equity)

Краткая характеристика и состав капитала предприятия

Капитал организации может быть денежным (т. е. в денежном выражении, в деньгах) либо реальным, подразумевающим свое выражение в средствах производства. Этот подход признается наиболее оптимальным в отношении капитала.

Как принято, денежный капитал (ДК), проще говоря, деньги используются организацией для целей закупки средств производства. При этом денежные средства, которые идут на обеспечение хоз. деятельности, могут быть как собственными, так и заемными. Характеризуя собственный капитал с этой стороны, следует отметить, что:

- под ним подразумевают денежную оценку имущества, собственником которого является предприятие;

- к учету его принимают как разницу между балансовой стоимостью данного имущества и обязательствами, имеющимися у предприятия на этот момент;

Важно! К стоимости имущества причисляют помимо прочего и невостребованные с должников суммы.

- в его составе учитывают разные источники, как-то: прибыли от результатов своей деятельности, уставной, складочный капитал, а также взносы с пожертвованиями.

Таким образом, состав своего капитала включает суммы: уставного, резервного, добавочного капитала (УК, РК и, соответственно ДК), а также нераспределенную прибыль (НП) и целевое финансирование.

Собственный капитал (сокращенно далее также – СК) дает право на участие в управлении организацией. Источники его формирования могут быть внешними и внутренними, а ключевым направлением его финансирования являются долговременные активы. Между тем конкретные сроки с условиями оплаты, возврата по нему не определены.

Как влияют краткосрочные обязательства на величину оборотного капитала

Показатель оборотного капитала фирмы напрямую зависит от величины текущих (краткосрочных) обязательств. Чем больше сумма текущих долгов, тем ниже оборотный капитал (при неизменности оборотных активов).

Представленные в разделе V Краткосрочные обязательства в балансе — это текущие пассивы (ТО). Раздел Краткосрочные обязательства в балансе – это строка 1510-1550. К краткосрочным обязательствам относятся: займы, задолженность перед кредиторами, резервы для предстоящих трат, ожидаемые в будущем доходы, а также другие обязательства. Указанные в стр. 1550 прочие краткосрочные обязательства в балансе – это данные об очень значимых для предприятия обязательствах, которые не были учтены в стр. 1510-1540. Например, средства, поступившие от инвесторов компании-застройщика в виде целевого финансирования.

Самыми важными с точки зрения срочности погашения являются заемные средства (1510): гасить такие долги требуется регулярно, а просрочка платежа чревата дополнительными расходами в виде предусмотренных кредитными договорами штрафов.

Не погашенная в срок кредиторская задолженность (1520) также влечет негативные последствия. Например, наличие не выплаченной в срок зарплаты (краткосрочные обязательства) потребует дополнительных материальных расходов, потому что придется изыскивать средства на выплату компенсации. Ее размер рассчитывается исходя из 1/300 ставки рефинансирования за каждый день просрочки, если иное не установлено коллективным договором (ст. 236 ТК РФ). Эти деньги придется изъять из оборота, и на обеспечение текущей хозяйственной деятельности средств может не хватить.

Наличие у фирмы просроченных налоговых обязательств также может повлечь дополнительные траты на уплату пеней и штрафов.

О том, какое наказание ждет фирму, если перечислить НДФЛ в бюджет с опозданием, см. статью «Какая ответственность предусмотрена за неуплату НДФЛ?»

Долгосрочные и краткосрочные обязательства (разд. IV и V баланса) являются источниками получения средств предприятия за исключением капитала и резервов (разд. III). Краткосрочные обязательства включают в себя все долги, которые должны быть погашены на протяжении года, в то время как срок погашения долгосрочных обязательств составляет от года и больше.

Чем больше денег требуется на погашение краткосрочных обязательств, тем острее потребность в оборотных средствах для обеспечения текущей деятельности и, как следствие, ниже величина оборотного капитала.

Из следующего раздела вы узнаете, как рассчитать собственный оборотный капитал, используя совсем иные показатели баланса.

Основные составляющие своего капитала (УК, РК, ДК и НП) в бух. балансе

Собственный капитал, точнее, все его составляющие (УК, РК, ДК и НП), в полной мере представлены в бух. балансе № 1. Актуальная балансовая форма, соответствующая ОКУД 0710001, введена Приказом Минфина РФ № 66н от 02.07.2010. Последние изменения редакции данного распоряжения датируются 19.04.2019. Названым составляющим частям СК соответствуют балансовые строки 1310-1370. Непосредственно сумма СК прописывается по стр. 1300.

| Построчное распределение по бух. балансу | ||||

| УК | Переоценка ВА | ДК | РК | НП |

| 1310 | 1340 | 1350 | 1360 | 1370 |

Следует заметить, что данная балансовая трактовка понятия СК является традиционной и наиболее распространенной. Причем такой подход применяется не только в отечественной практике, но и зарубежной. В связи с этим целесообразным является отдельное рассмотрение каждой составляющей (УК, РК, ДК и НП) собственного капитала.

Уставной капитал (УК) по бух. балансу состоит из, дословно, «складочного капитала, уставного фонда и вкладов товарищей». Иными словами, это совокупность всех средств, привнесенных учредителями предприятия, организации в имущество непосредственно при ее образовании. Размеры данных вкладов, долей (прочее) определяются, как установлено, учредительной документацией. Его соответствующая величина подлежит фиксации при госрегистрации.

Резервный капитал (РК) – это определенная часть своего капитала. Она выделяется обычно из прибыли для целей загашения потенциальных, предполагаемых убытков. Размер РК и особенности, порядок формирования устанавливает законодательство РФ и собственно устав организации.

Добавочный капитал (ДК) – это цена имущества, которое привнесено учредителями организации после госрегистрации размера УК. Это уже сверхсуммы, образованные от прочих денежных поступлений в СК. Такая сумма, к примеру, может возникнуть как результат имущественной переоценки, которая выявила изменения цены имущества.

Еще одна немаловажная составляющая капитала предприятия – его нераспределенная прибыль (НП). Его причисляют к абсолютным показателям эффективной деятельности предприятий, отображающим нераспределенную прибыль, полученную за конкретный период работы. Эта часть ВП после вычета налогов и перенесения средств на иные цели.

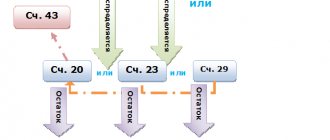

В составе СК выделяют также инвестиционный и накопленный капитал. К первому относят вложения самих учредителей, а ко второму, накопленному, – ту часть капитала, которая сформирована, привнесена сверх первого. Схематично состав СК можно отобразить следующим путем.

Перечисленные выше термины и их определения важно знать и различать, т. к. они участвуют в формировании, калькуляции СК.

Пример расчета СОК

Формулы собственного оборотного капитала (СОК), рассмотренные в предыдущих разделах, основаны на абсолютно разных показателях баланса, но приводят к одному и тому же результату. Рассмотрим оба варианта расчета СОК на примере показателей следующего баланса:

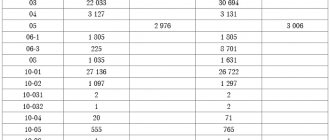

| Наименование показателя | Код | На 31.12.2020, тыс. руб. |

| Актив | ||

| I. Внеоборотные активы | ||

| Основные средства | 1150 | 430 |

| II. Оборотные активы | ||

| Запасы | 1210 | 100 |

| Дебиторская задолженность | 1230 | 20 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 34 |

| Денежные средства и денежные эквиваленты | 1250 | 90 |

| БАЛАНС | 1600 | 674 |

| Пассив | ||

| IV. Капитал и резервы | ||

| Уставный капитал | 1310 | 10 |

| Нераспределенная прибыль | 1370 | 104 |

| V. Долгосрочные обязательства | ||

| Заемные средства | 1410 | 350 |

| VI. Краткосрочные обязательства | ||

| Кредиторская задолженность | 1520 | 210 |

| БАЛАНС | 1700 | 674 |

1-й вариант расчета:

СОК = (100 000 + 20 000 + 34 000 + 90 000) – 210 000 = 34 000 руб.

2-й вариант расчета:

СОК = (10 000 + 104 000) + 350 000 – 430 000 = 34 000 руб.

В различных источниках собственный оборотный капитал называют чистым оборотным капиталом (ЧОК) или рабочим капиталом (РК), так как он показывает сумму средств, остающихся у фирмы после погашения текущих долгов, и находится в постоянном обороте (работе). В любом случае собственный оборотный капитал — это важнейшая характеристика капитала, участвующего в текущей деятельности компании.

Калькуляция значения СК по обновленной форме бух. баланса

Существует несколько способов определения суммы СК. Наиболее простым и понятным является расчет по бух. балансу. Он основывается на суммировании значений тех показателей, которые собственно формируют сумму СК (о них было рассказано выше) за вычетом стр. 1320 (акции, выкупленные у акционеров).

Речь идет о четырех значениях: УК, РК, ДК и НП, которым соответствуют балансовые строки 1310, 1340, 1350, 1360, 1370. Балансовая формула расчета в этом случае будет следующей:

Чтобы получить сумму СК за год, следует сложить значение СК на начало и на конец требуемого периода (года). Калькуляция производится по формуле:

Сокращения в формуле 2: СК – свой капитал за весь год, СК н.г. – свой капитал на начало соответствующего года, СК к.г. – свой капитал на конец этого же года.

Помимо приведенных вариантов расчета существует также еще один способ, применяемый с учетом предписаний Минфина РФ, представленных в Приказе № 84н 28.08.2014 (с изм. от 21.02.2018). Настоящий нормативный документ устанавливает порядок определения стоимости ЧА (чистых активов), который должны соблюдать ООО, АО, ГУП, МУП, производственные и жилищные накопительные кооперативы, а также хоз. партнерства.

Из установленного Минфином порядка на практике применяются положения, которые определяют состав активов и обязательств, учитываемых при калькуляции. Итак, согласно действующему порядку, рассчитывая значение СК, учитывают:

- все активы (кроме тех, которые отображают долги учредителей либо акционеров по уставным взносам);

- все обязательства (кроме доходов последующих периодов, в особенности, связанных с гос. помощью и безмездным получением имущественных объектов).

Руководствуясь этими нормами, при калькуляции берут данные из стр. 1600 (активы), 1400 (долговременные обязательства) и 1500 (кратковременные обязательства). Подсчет значения производят по формуле:

Сокращения в формуле 3: ДУ – сумма долга учредителей хоз. общества, ДБП – сумма доходов последующих, будущих периодов.

При калькуляции СК следует также принять во внимание базовую формулу, которая достаточно проста и выглядит следующим образом:

Валюта баланса – это итоговая сумма по всем составляющим счетам бух. баланса. Причем суммарная сумма активов = суммарной сумме пассивов.

Где используется

Зная показатель СОК, можно рассчитать долю СК в образовании ОА компании:

ДСК = СОК / ОА

Приемлемым считается величина данного коэффициента на уровне не менее 0,1. Сравнение этого показателя за несколько периодов (в динамике) покажет повышение или снижение зависимости фирмы от внешних заимствований.

Коэффициент маневренности капитала иллюстрирует, насколько СК фирмы вовлечен в оборот, и рассчитывается следующим образом:

КМК = СОК / СК

Еще одним важным показателем является обеспеченность материальных запасов источниками финансирования. Если сумма запасов на отчетную дату меньше величины СОК, предприятие характеризуется абсолютной краткосрочной финансовой устойчивостью. При расчете коэффициента обеспеченности величину СОК делят на сумму запасов. Нормальным считается значение данного коэффициента от 0,5.

Какое значение СК признается оптимальным для предприятий

Результат калькуляции может быть положительным либо отрицательным (сумма с минусом). В общем случае принято считать, что значение СК должно быть как минимум положительным. Наличие минусовой, отрицательной суммы свидетельствует о том, что у организации имеются серьезные проблемы, связанные с ощутимой кредитной нагрузкой и дефицитом высоколиквидных активов.

Оценить фин. состояние организации можно путем сопоставления сумм СК и УК. Общепризнано, что оптимальное значение СК либо ЧА должно приравниваться по размеру к сумме УК либо быть больше его величины. Обоснование данного норматива вполне очевидно. Ведь любая предпринимательская деятельность должна, во-первых, окупаться, а, во-вторых, поддерживать постоянную инвестиционную привлекательность. Организация всегда должна ощущать приток нового капитала.

Отсюда следует, что если указанная норма по соотношению СК и УК не соблюдается, т. е. УК превышает значение СК, то у организации может быть два выхода из создавшегося проблемного положения. Первый: начать ликвидацию. Второй: предпринимать надлежащие меры по достижению норматива (т. е. по достижению требуемого соотношения УК и СК).

Подытоживая, следует еще раз обратить внимание, что значение СК должно быть положительным, а в оптимальном варианте еще и превышать значение УК.

Заполнение строки

В строчке 1150 указывается остаточная стоимость всех ОФ организации, сформировавшаяся на конец периода отчета. Для этого из первичной цены ОФ компании, отраженной по 01 счету в дебете, необходимо вычесть размер амортизации, накопленной по ним (учитывается на 02 счете в кредите). То есть, в этой строке прописывается разница между дебетовым сальдо 01 счета и кредитовым сальдо 02 счета.

Если имело место дооборудование или реконструкция (вследствие чего была повышена первоначальная цена объектов), это необходимо прописать в приложениях к бух. балансу.

То же самое касается и осуществления переоценки имущества. Как правило, ее проводят один раз в год. Она осуществляется путем индексации текущей стоимости объектов или путем пересчета до фактической рыночной цены. Получившиеся разницы повышают размер добавочного капитала.

В один из писем Министерства Финансов сообщается, что ОФ, непригодные для последующего использования, необходимо списать. Их остаточную цену относят на прочие затраты.

Пример 2. Калькуляция значения СК по общей формуле

Предположим, имеются данные из бух. баланса по внеоборотным, оборотным активам (ВА и ОА), а также долговременным и кратковременным обязательствам (ДО и КО). Сумма активов равняется сумме пассивов (А=П). Следует скалькулировать сумму СК по формуле 4 (Валюта баланса–Обязательства организации).

| Условные данные для калькуляции | Собственно калькуляция | Результат подсчета |

| ВА: 17 000 тыс. рос. руб.; ОА:10 500 тыс. рос. руб.; ДО: 1050 тыс. рос. руб.; КО: 9 000 тыс. рос. руб. | Расчет первый. А=П= ВА + ОА = 17 000 + 10 500 = 27 500 Расчет второй. СК = А(П) – ДО – КО = 27 500 – 1 050 – 9 000=17 450 | Итого, сумма СК=17 450 тыс. рос. руб. Следовательно, по стр. 1300 указывают «17 450» |

Итоги

Собственный оборотный капитал можно рассчитать разными способами, используя показатели бухгалтерского баланса. Он характеризует объем собственных и приравненных к ним средств компании, направленных на финансирование оборотных активов.

Анализ рассчитанной величины собственного оборотного капитала помогает своевременно принять меры по его оптимизации и повысить эффективность работы компании.

Источники: Федеральный закон от 08.02.1998 № 14-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как формируется первоначальная цена объекта

Основные фонды отражаются в балансе по своей первоначальной стоимости – сумме всех расходов на покупку объекта. К таким затратам относят:

- Оплата продавцу объекта;

- Затраты на транспортировку;

- Расходы на услуги консультационного характера, связанные с покупкой объекта;

- Пошлины и сборы на таможню;

- Размер невозмещаемых налогов, заплаченных при приобретении объекта;

- Расходы на государственную регистрацию прав собственности на объект;

- Оплата услуг посреднических фирм;

- Иные расходы.

Условия отнесения объекта к основному фонду

Учет основных фондов регулируется Положением «Учет ОС». В соответствие с ним, чтобы признать объект основным фондом, он должен отвечать следующим требованиям:

- Объект будет использоваться в производственном процессе или в управленческих нуждах фирмы. Также, он может быть предназначен для сдачи в аренду. Стоит отметить, что цену объектов, приобретенных для сдачи в аренду по строке «основные фонды в балансе» не отражают.

- Компания должна пользоваться объектом как минимум двенадцать месяцев.

- Первоначальная цена объекта составляет не менее ста тысяч рублей.

- Когда фирма покупает объект, она не планирует продавать его в ближайшее время.

- В будущем объект будет приносить организации прибыль.