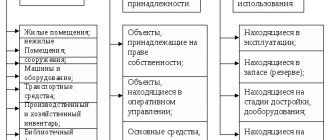

Основные средства – это активы компании, служащие долгое время и заменяемые на другие лишь по мере износа. Износом основных средств считают постепенную утрату имуществом собственной потребительской стоимости. В процессе работы или же, наоборот, простоя любой объект производственных фондов последовательно изнашивается – разрушаются здания, снашиваются запчасти и детали, выходят из строя станки, автомобили и оборудование. Об износе ОС, его разновидностях и расчетах, позволяющих установить процент изношенности объекта, пойдет речь в нашей статье.

Кто начисляет износ

Износ по принадлежащим им основным средствам начисляют некоммерческие организации (абз. 3 п. 17 ПБУ 6/01).

Ситуация: может ли коммерческая организация начислять износ по принадлежащим ей основным средствам в бухучете?

Согласно действующему законодательству по общему правилу коммерческие организации в бухучете не начисляют износ на принадлежащие им основные средства (раздел III ПБУ 6/01). Исключением являются:

- объекты жилищного фонда, использующиеся для собственных нужд организации;

- объекты внешнего благоустройства;

- продуктивный скот и одомашненные дикие животные;

- специализированные объекты судоходной обстановки;

- объекты лесного или дорожного хозяйства.

По данным объектам начисляйте износ при одновременном соблюдении следующих условий:

- объект основного средства принят к учету до 1 января 2006 года;

- по объекту, после принятия его к учету, начислялся износ в соответствии с нормами бухгалтерского законодательства, которые действовали на дату его принятия к учету.

Объясняется это так. С 2006 года приказом Минфина России от 12 декабря 2005 г. № 147н из пункта 17 ПБУ 6/01 исключено условие о начислении коммерческими организациями износа по ряду объектов. При этом в данном приказе не был предусмотрен порядок отражения последствий таких изменений учетной политики в бухучете и отчетности. Поэтому вновь действующий подход о начислении амортизации вместо износа мог быть применен только в отношении тех основных средств, которые приняты к учету после 1 января 2006 года. А по ранее учтенным основным средствам сохранился прежний порядок начисления износа.

Данный вывод подтверждают письма Минфина России от 6 июля 2006 г. № 03-06-01-04/141, от 7 июня 2006 г. № 03-06-01-04/129, от 20 сентября 2006 г. № 03-06-01-02/41 и ФНС России от 2 ноября 2006 г. № ШТ-6-21/1062. Хотя они разъясняют вопрос учета объектов жилищного фонда, выводы, сделанные в них, можно распространить и на другие объекты основных средств, по которым до 2006 года начислялся износ.

Порядок начисления износа в бухучете для коммерческих организаций в указанном случае аналогичен действующему порядку начисления износа у некоммерческих организаций.

Следует отметить, что износ, начисленный в бухучете, оказывает влияние на расчет налога на имущество. При расчете налога на имущество основные средства учитываются по остаточной стоимости, которая определяется по правилам бухучета. Если организация по принадлежащим ей основным средствам начисляет износ, то в расчете налоговой базы по налогу на имущество такие основные средства нужно включать по первоначальной стоимости за вычетом износа. Для определения среднегодовой стоимости имущества сумму износа, которая должна быть начислена за год, равномерно распределите по месяцам налогового периода. Такой порядок установлен пунктом 1 статьи 375 Налогового кодекса РФ и разъяснен в письме Минфина России от 18 апреля 2005 г. № 03-06-01-04/204. На расчет других налогов порядок начисления износа в бухучете не влияет.

Особенности физической изношенности

Существует физическое ухудшение качественных характеристик ОС, обусловленное:

- эксплуатацией (детали оборудования стираются, ломаются и иным образом изнашиваются);

- природными явлениями (коррозия от влаги, выгорание под солнцем, выветривание и т.п.).

У физического износа есть продуктивный подвид, когда изнашивание вызывает процесс производства. При непродуктивном подвиде изнашивание не обусловлено активной эксплуатацией. Оно развивается по причине простоя (консервации). Возмещению из стоимости продукции подлежит только продуктивный подвид, а непродуктивный является убытком.

Изношенность в физическом проявлении высчитывается следующими способами:

- Коэффициент изношенности равен отношению суммарного выражения износа к цене приобретения:

Ки = И * 100 / Сперв

- Объекты, время эксплуатации которых короче нормативного, изнашиваются следующим образом:

Ки = Тф * 100 / Тн

Где Тф – это продолжительность применения фактическая, а Тн – в норме.

- Если период применения ОС превышает норму, то изношенность высчитывается таким образом:

Ки = Тф * 100 / Тн + Тв

При этом Тв – это предполагаемый период применения, сверх нормативного срока.

- Изношенность зданий можно вычислить так:

Ки = ∑di * ai

di – доля i-го конструктивного элемента здания в его цене, а ai – это его % изношенности.

Виды деятельности некоммерческих организаций

У некоммерческой организации может быть несколько видов деятельности:

- уставная (некоммерческая), для которой организация была создана и которая направлена на решение социальных, культурных и других общественно значимых задач;

- предпринимательская (коммерческая), которая носит вспомогательный характер и результаты которой (прибыль) должны быть направлены на достижение уставных (некоммерческих) целей. В рамках этой деятельности некоммерческая организация имеет право заниматься производством, торговлей, участвовать в уставных капиталах других организаций, а также проводить другие операции, не запрещенные законодательством.

Это следует из положений пункта 2 статьи 2 и пункта 2 статьи 24 Закона от 12 января 1996 г. № 7-ФЗ.

Доходы и расходы, связанные с предпринимательской деятельностью, некоммерческая организация должна учитывать отдельно (п. 3 ст. 24 Закона от 12 января 1996 г. № 7-ФЗ).

Моральное изнашивание основных средств

Моральное изнашивание не зависит от технической исправности ОС. Оно обусловлено прогрессированием науки и техники, из-за чего уменьшается выгода от применения устаревших технологий.

В данном случае различают 2 разновидности изношенности, связанные с:

- нецелесообразностью и экономической неэффективностью использования ОС, связанной с появлением на рынке аналогичного оборудования с более низкой стоимостью;

- устареванием технологии объекта.

Формула для определения моральной изношенности в первом случае:

Кми = Сперв – Свосст * 100 / Сперв

Где Сперв и Свосст – цена приобретения и восстановительная стоимость.

Во втором случае формула выглядит следующим образом:

Суст = Ссовр * Пуст / Псовр

Суст и Ссовр – это восстановительная стоимость современного и устаревшего объекта, а Псовр и Пуст – соответствующая производительность ОС.

Устранимый физический износ возможно ликвидировать при помощи ремонта, реставрации или реконструкции. Изношенность устранять не имеет смысла, если расходы на приведение в пригодность обходятся дороже, чем прирост цены ОС.

Последствия моральной изношенности может устранить модернизация или реконструкция.

Бухучет

Некоммерческие организации могут вести бухучет упрощенным способом. Но, если поступление денежных средств и имущества за предшествующий отчетный год превысит 3 000 000 руб., бухучет следует вести в полном объеме.

Такой порядок установлен пунктом 1 статьи 32 Закона от 12 января 1996 г. № 7-ФЗ, пунктом 1 части 1 статьи 2 и пунктом 2 части 4 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

См. дополнительно формы отчетности некоммерческих организаций

Следовательно, некоммерческие организации должны соблюдать порядок учета основных средств, установленный ПБУ 6/01.

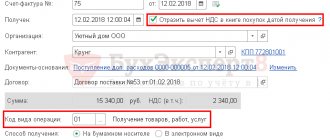

В отличие от амортизации, износ основных средств не включается в состав расходов. Суммы износа отражаются за балансом на счете 010 «Износ основных средств». При начислении износа ежемесячно выполняется проводка:

Дебет 010

– начислен износ по основному средству некоммерческой организации.

Такие правила установлены пунктом 17 ПБУ 6/01.

Полная, частичная и ускоренная изношенность

Изношенное не полностью (частично) ОС еще можно применять в каких-то производственных процессах. За 100% амортизацией ОС не следует автоматическое списание фактически рабочего имущества. Моральный износ встречается в скрытой форме. Такое явление наблюдается при наличии достоверной информации о выпуске в ближайшее время нового оборудования с большей производительностью и улучшенными характеристиками.

Ко многим ОС (активная часть) можно применить ускоренные параметры износа (более, чем в 2 раза быстрее нормы) после согласования уполномоченных органов субъектов РФ. Кроме того, для субъектов малого бизнеса существует возможность ускорения изношенности ОС (в 2 раза быстрее нормы).

Расчет суммы износа

Чтобы рассчитать ежемесячную сумму износа, сначала нужно определить годовую норму износа. Для этого воспользуйтесь формулой:

| Годовая норма износа | = | 1 | : | Срок полезного использования основного средства, лет | × | 100% |

Затем рассчитайте годовую сумму износа. Для этого используйте формулу:

| Годовая сумма износа | = | Годовая норма износа | × | Первоначальная (восстановительная) стоимость основного средства |

Ежемесячно в бухучете нужно отражать начисленный износ в размере 1/12 от годовой суммы.

Такой порядок предусмотрен пунктом 19 ПБУ 6/01.

Пример отражения в бухучете износа по основному средству некоммерческой организации

Некоммерческая организация «Альфа» приобрела легковой автомобиль для использования в своей уставной (некоммерческой) деятельности. Его первоначальная стоимость, сформированная в бухучете, – 200 000 руб. При вводе в эксплуатацию автомобилю был установлен срок полезного использования 4 года.

Годовая норма износа по автомобилю равна: (1 : 4 года) × 100% = 25%.

Годовая сумма износа составляет: 200 000 руб. × 25% = 50 000 руб.

Месячная сумма износа равна: 50 000 руб. : 12 мес. = 4167 руб.

Начиная с месяца, следующего за вводом автомобиля в эксплуатацию, бухгалтер «Альфы» ежемесячно отражает начисление износа проводкой:

Дебет 010 – 4167 руб. – начислен износ по автомобилю за текущий месяц.

ОСНО

В налоговом учете некоммерческие организации должны отражать только те доходы и расходы, которые связаны с их предпринимательской (коммерческой) деятельностью. Целевые поступления и расходы, связанные с некоммерческой (уставной) деятельностью, при расчете налога на прибыль не учитываются. Это следует из положений подпункта 14 пункта 1, пункта 2 статьи 251 и пункта 1 статьи 252 Налогового кодекса РФ.

Основные средства, используемые в коммерческой (предпринимательской) деятельности и приобретенные за счет доходов от этой деятельности, в налоговом учете можно амортизировать (подп. 2 п. 2 ст. 256 НК РФ). Амортизация, начисленная по этим основным средствам, включается в состав расходов и уменьшает налоговую базу по налогу на прибыль (п. 1 ст. 252 НК РФ). Поскольку в бухучете по этим основным средствам начисляется износ, появится постоянная разница, с которой организации, применяющие ПБУ 18/02, должны рассчитать постоянный налоговый актив (п. 4, 7 ПБУ 18/02). Его появление отразите проводкой:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99

– отражен постоянный налоговый актив с разницы между суммами износа и амортизации, отраженными в бухгалтерском и налоговом учете.

Однако некоммерческие организации вправе не использовать ПБУ 18/02, что должно быть закреплено в учетной политике для целей бухучета (п. 2 ПБУ 18/02). Поэтому, если организация не применяет ПБУ 18/02, отражать постоянные и временные разницы в учете не нужно.

Пример отражения в бухучете и при налогообложении износа и амортизации по основному средству некоммерческой организации. Согласно учетной политике для целей бухучета организация применяет ПБУ 18/02

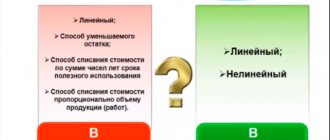

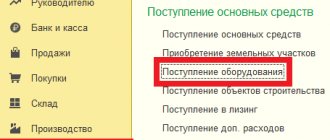

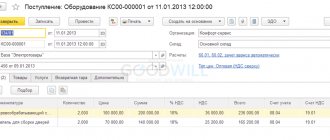

За счет доходов от предпринимательской деятельности некоммерческая организация «Альфа» приобрела швейное оборудование, которое используется исключительно в предпринимательской деятельности. Первоначальная стоимость оборудования в бухгалтерском и налоговом учете – 175 000 руб. Срок полезного использования, установленный по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, составляет 4 года (48 месяцев). Согласно учетной политике, для целей налогообложения амортизация по основным средствам, используемым в предпринимательской деятельности, начисляется линейным способом.

Ежемесячная сумма амортизация швейного оборудования в налоговом учете равна ежемесячной сумме износа в бухучете и составляет: 175 000 руб. : 48 мес. = 3646 руб./мес.

Начиная с месяца, следующего за вводом швейного оборудования в эксплуатацию, бухгалтер ежемесячно включает сумму начисленной амортизации в расходы при расчете налога на прибыль. При этом в бухучете он делает следующие записи:

Дебет 010 – 3646 руб. – начислен износ по швейному оборудованию за текущий месяц;

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 – 729 руб. (3646 руб. × 20%) – отражен постоянный налоговый актив с разницы между суммами износа и амортизации по швейному оборудованию.

Основные средства, которые приобретены за счет целевых поступлений (средств целевого финансирования), не амортизируются. При этом не важно, используются они в уставной (некоммерческой) деятельности или нет. Износ, начисленный по этим объектам в бухучете, на расчет налога на прибыль не влияет. Такой порядок следует из подпунктов 2 и 7 пункта 2 статьи 256 Налогового кодекса РФ. Подтверждает его ФНС России в письме от 8 декабря 2009 г. № 3-2-13/236.

Если основное средство приобретено за счет целевых поступлений (средств целевого финансирования), но предназначено для использования в предпринимательской деятельности, его стоимость должна быть включена в состав внереализационных доходов, облагаемых налогом на прибыль (подп. 14 п. 1, п. 2 ст. 251, п. 14 ст. 250 НК РФ, письмо ФНС России от 8 декабря 2009 г. № 3-2-13/236).

Такое имущество признается безвозмездно полученным, поэтому сумму дохода нужно определять как рыночную стоимость объекта с учетом ограничений, предусмотренных пунктом 8 статьи 250 Налогового кодекса РФ. Сумма признаваемого дохода не может быть ниже остаточной стоимости основного средства. Но поскольку амортизация по такому объекту не начислялась, в состав внереализационных доходов нужно включить:

- первоначальную стоимость основного средства (если она выше рыночной);

- рыночную стоимость основного средства (если она выше первоначальной).

Ближе к реальности

Но что такое физический и моральный износ фондов в реальности? Подкрепим знания теоретические конкретными примерами.

Предположим, у нас есть фирма, занимающаяся обработкой металлов, гравюрой и художественной ковкой. То есть к оборотным фондам в данной ситуации будут относиться:

- непосредственно сами металлы, закупленные на заводах-производителях;

- различные приспособления для работы гравирующей машины;

- расходные материалы для кузнечного дела.

Тогда как основными фондами являются:

- транспортные средства, которые уже доставили ресурсы с заводов, а чуть позже повезут товар в магазины-дистрибьютеры;

- здания, в которых размещается само производство,

- всё техническое оборудование — даже примитивнейшие инструменты, вроде пилы и молотка, также будут считаться основным капиталом.

Работает наше предприятие год, два, три – конечно, станкам требуется определённый уход. Заменяя некоторые детали, которые износились в процессе эксплуатации или устраняя последствия непростых условий труда, мы ликвидируем ущерб, нанесённый износом физическим.

Моральный износ в свою очередь проявится, когда на рынок выйдут новые станки, выполняющие те же самые функции, или же кто-то найдёт способ модернизировать уже имеющиеся так, что это совершит настоящую революцию в производстве, существенно отразившись на себестоимости оборудования и приведя к его обесцениванию.

Налог на имущество

Некоммерческие организации, применяющие общую систему налогообложения, признаются плательщиками налога на имущество (п. 1 ст. 373 НК РФ). При расчете налога на имущество учитывайте:

- объекты движимого имущества, принятые на учет до 1 января 2013 года и отраженные в балансе на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности»;

- объекты недвижимого имущества, отраженные в балансе на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности».

Основные средства при расчете этого налога учитываются по остаточной стоимости, определяемой по правилам бухучета. Поскольку основные средства некоммерческих организаций в бухучете не амортизируются, в расчет налоговой базы их нужно включать по первоначальной стоимости за вычетом износа. Для определения среднегодовой стоимости имущества сумму износа, которая должна быть начислена за год, равномерно распределяйте по месяцам налогового периода. Такой порядок установлен пунктом 1 статьи 375 Налогового кодекса РФ и разъяснен в письме Минфина России от 18 апреля 2005 г. № 03-06-01-04/204.

Некоторые некоммерческие организации имеют право на льготу по налогу на имущество. Перечень льгот и условия их применения приведены в таблице.

УСН

При соблюдении ограничений, установленных статьей 346.12 Налогового кодекса РФ, некоммерческие организации вправе применять упрощенку. В отличие от других организаций, некоммерческие организации могут применять упрощенку даже в том случае, если доля участия в ней других организаций превышает 25 процентов (подп. 14 п. 3 ст. 346.12 НК РФ).

Если некоммерческая организация ведет предпринимательскую деятельность, то она обязана вести раздельный учет доходов и расходов по уставной и предпринимательской деятельности (п. 1 ст. 346.15, п. 2 ст. 251 НК РФ).

Целевые поступления и расходы, оплаченные за счет этих поступлений, на расчет единого налога при упрощенке не влияют. При расчете единого налога учитывайте только те доходы и расходы, которые связаны с предпринимательской деятельностью. Это следует из положений пункта 1.1 статьи 346.15, пункта 2 статьи 251, пункта 2 статьи 346.16, пункта 1 статьи 252 Налогового кодекса РФ. Причем если организация платит единый налог с доходов, то при расчете налоговой базы она не вправе учитывать никакие расходы (п. 1 ст. 346.18 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, то стоимость приобретенных (созданных) основных средств уменьшает налоговую базу в порядке, предусмотренном пунктом 3 статьи 346.16 Налогового кодекса РФ. Подробнее об этом см. Как учесть поступление основных средств и нематериальных активов при упрощенке. Применять этот порядок можно только к оплаченным (частично оплаченным) основным средствам, которые признаются амортизируемым имуществом для расчета налога на прибыль (п. 4 ст. 346.16 НК РФ). Это означает, что организация не вправе списать на затраты основные средства, приобретенные за счет целевых поступлений (средств целевого финансирования). При этом не важно, используются они в уставной (некоммерческой) деятельности или нет. Такой порядок следует из подпунктов 2, 7 пункта 2 статьи 256 и подпункта 4 пункта 2 статьи 346.17 Налогового кодекса РФ. Подтверждает его ФНС России в письме от 8 декабря 2009 г. № 3-2-13/236. Несмотря на то что письмо касается организаций на общей системе налогообложения, выводы, сделанные в нем, можно распространить и на организации на упрощенке (п. 4 ст. 346.16 НК РФ).

Таким образом, расходы на приобретение основных средств уменьшат налоговую базу при одновременном соблюдении двух условий:

- основные средства оплачены (полностью или частично);

- основные средства приобретены за счет доходов от предпринимательской деятельности и используются исключительно в этой деятельности.

При частичной оплате расходов на приобретение амортизируемого имущества их можно учесть в уменьшение налоговой базы в сумме оплаты. Дожидаться полного погашения стоимости основных средств не нужно (подп. 4 п. 2 ст. 346.17 НК РФ).

Если основное средство приобретено за счет доходов от предпринимательской деятельности, но используется в уставной (некоммерческой) деятельности, его стоимость при расчете единого налога не учитывается. Это следует из положений подпункта 4 пункта 2 статьи 346.17 Налогового кодекса РФ.

Если основное средство, приобретенное за счет целевых поступлений, организация использует в предпринимательской деятельности, то фактически имеет место нецелевое использование поступившего имущества (п. 1 ст. 346.15, подп. 14 п. 1, п. 2 ст. 251, п. 14 ст. 250 НК РФ). Это подтверждает письмо ФНС России от 8 декабря 2009 г. № 3-2-13/236. Хотя оно касается организаций на общей системе налогообложения, выводы, сделанные в нем, можно распространить и на организации на упрощенке.

В этом случае организация должна признать внереализационный доход в размере рыночной стоимости этого основного средства (п. 1 ст. 346.15, п. 8 ст. 250 НК РФ). Несмотря на то что такое имущество является амортизируемым (п. 1 ст. 256 НК РФ), списать его стоимость на расходы нельзя. Объект считается полученным безвозмездно, следовательно, у организации не было расходов на его создание или приобретение, которые можно было бы учесть при расчете единого налога (п. 3 ст. 346.16 НК РФ).

Организации, применяющие упрощенку, обязаны вести бухучет в полном объеме, в том числе и основных средств (ч. 1 ст. 2 Закона от 6 декабря 2011 г. № 402-ФЗ). Однако износ, начисленный по основным средствам некоммерческих организаций в бухучете, при расчете единого налога не учитывается.

Не влияет начисленный износ и на расчет налога на имущество. Некоммерческие организации, применяющие упрощенку, не платят этот налог ни с основных средств, используемых в уставной деятельности, ни с основных средств, используемых в предпринимательской деятельности (п. 2 ст. 346.11 НК РФ, письмо Минфина России от 30 марта 2007 г. № 03-05-06-04/18).

Ещё ближе

Можно пытаться анализировать всю ситуацию с текущим состоянием фондов с точки зрения активного пользователя телевидения. Конечно, государственные каналы будут рассказывать о том, как тратятся огромнейшие деньги на улучшение условий производства, замену устаревшего оборудования, финансируются исследования в этой области. Но так ли это всё на самом деле?

Да, СССР не стало без малого тридцать лет назад, но часть промышленных предприятий, особенно государственных, до сих пор использует оборудование, которое уже тогда было не совсем новым. Частный бизнес, который целиком и полностью полагается только на свои силы, такой роскоши себе позволить не может – он вынужден постоянно учитывать физический и моральный износ основных фондов, в противном случае он не выдержит конкуренции и будет вынужден уйти с рынка.

На промышленных же гигантах, особенно тех, которые пережили свой расцвет в советские времена, производственные средства не меняются десятилетиями, что зачастую является основной причиной проблем с качеством продукции, которые влекут за собой сложности в реализации и, как следствие, упадок производства.

Только те компании, которые идут в ногу со временем, обновляют свои производственные фонды, следят за научно-техническим прогрессом, подхватывая новые тенденции, которые постоянно развиваются, смогут выдержать все сложности, с которыми приходится сталкиваться в процессе экономических отношений.

Ни в коем случае нельзя концентрироваться исключительно на установлении деловых отношений или реализации продукции – начинается всё с производства, и вряд ли оно сможет поддерживать свой высокий уровень, основываясь на устаревшем и неисправном оборудовании.