Регистрация гражданина в качестве индивидуального предпринимателя (ИП) – самый простой путь к открытию собственного дела. Одним из этапов создания ИП является оплата государственной пошлины – это взнос, который перечисляется в бюджет Российской Федерации. Без него оформление в налоговой инспекции окажется невозможным.

Расскажем подробнее, сколько стоит открыть ИП в 2021 году самостоятельно, в каком размере уплачивается госпошлина за регистрацию ИП, какими способами ее можно внести и как сэкономить.

ИП – это юридическое лицо или физическое

В связи с простотой оформления, предпринимательство является очень популярной формой осуществления деятельности.

Предприниматель – это промежуточная стадия между физлицом и юрлицом. Предпринимателем признается субъект, который на постоянной основе осуществляет выбранный вид деятельности самостоятельно.

Это физлицо, которое прошло процедуру регистрации как хозяйствующий субъект. От физлица предпринимателя отличает, то что является самостоятельным субъектом, определяющим свою деятельность, налогоплательщиком по результатам своей деятельности и т.д. Физлицо имеет право работать только на основании подписанного с работодателем соглашения.

Если же человек начнет заниматься бизнесом (он имеет на это право), то законодательство устанавливает обязательность того, чтобы была осуществлена регистрация индивидуального предпринимателя.

С другой стороны ИП нельзя признавать юрлицом, так как при осуществлении своей деятельности он не несет полный объем обязанностей и ответственности, предусмотренный для компаний.

Внимание: самостоятельная деятельность предпринимателя допускается после того как будет оформлена его регистрация. Именно с этого момента в отношении него начинают действовать положения гражданского законодательства, а также других нормативных актов по регулированию коммерческой деятельности. А за незаконную коммерческую деятельность могут привлечь к ответственности.

Однако, существуют направления экономической деятельности, которыми можно заниматься только юрлицам. Для ИП они не доступны.

Кто такой индивидуальный предприниматель

Согласно закону, ИП – физическое лицо, которое получает право на ведение предпринимательской деятельности в результате регистрации. При этом ему не обязательно учреждать юридическое лицо.

Индивидуальное предпринимательство имеет смысл в том случае, когда планируемый бизнес не подразумевает возможной необходимости влезать в огромные долги и брать крупные кредиты у банков.

Популярный тип регистрации деятельности, поскольку ИП требует минимального документооборота по сравнению с открытием ООО, ПАО и так далее. А налоги зачастую намного меньше, чем у юридических лиц.

Кто может стать ИП

Индивидуальным предпринимателем может стать достигший совершеннолетия человек. При этом он не должен быть муниципальным или государственным служащим. Стать бизнесменом сможет любой гражданин России или иностранец.

Важно! Если иностранный гражданин решил стать ИП, то всё что ему нужно — это регистрация. Это, пожалуй, единственное отличие от регистрации ИП гражданином РФ. В начале с регистрацией вы едете в ближайшую налоговую делаете себе ИНН, а потом уже отрываете ИП. Нюансом является тот факт, что если иностранец прибыл не из таможенного союза (Беларусь, Казахстан, Россия), ему также понадобится разрешение на временное проживание (РВП). В идеальном варианте у иностранца должно быть наличие вида на жительство (ВНЖ), но как писали выше, это является вовсе не обязательным критерием.

Некоторые виды деятельности индивидуального предпринимателя накладывают и другие ограничения. Например, судимые граждане не могут работать в сферах, которые касаются несовершеннолетних: их образования, медицинского обслуживания, социальной защиты и так далее.

Касается это не любой судимости. Ограничениям подвергаются люди, совершившие преступления против фундаментальных прав человека (жизни и здоровья, половой неприкосновенности, свободы, чести и достоинства и так далее).

Если судимость была снята или погашена, ограничений для таких лиц не предусмотрено.

В каком случае выгоднее ИП чем ООО

Перед тем как осуществить свой выбор физлицо должно взвесить все положительные и отрицательные моменты, а после этого только осуществить свой выбор. Управление осуществлением деятельности предприниматель может взять на себя, при этом не привлекая дополнительно наемных сотрудников.

Внимание: многие бизнесмены отдают предпочтение ИП – их привлекают: простая процедура постановки и небольшие по величине расходы. Считается что предпринимательство выгодно также, если численность работников незначительна.

Уведомление об переходе на УСН

В соответствии со статьей 346.13 Налогового кодекса РФ переход ИП на УСН после регистрации может быть осуществлен ТОЛЬКО в течение 30 дней с даты постановки на учет в налоговом органе. Поэтому, как правило, уведомление подается вместе с пакетом документов при открытии ИП.

Кроме этого, на сайте ФНС указано, что уведомление может быть подано в произвольной форме или форме, рекомендованной ФНС (форма 26.2-1).

Разберемся подробно, как заполнить уведомление:

- Укажите ИНН. Если его нет, то поставьте прочерки

- Укажите код налоговой службы. Посмотреть его можно на официальном сайте ФНС

- Укажите признак налогоплательщика, указанного из списка, приведенного в форме

- Пропишите личные данные — фамилию, имя и отчество

- Обозначьте период, с которого осуществляется переход на УСН

- Обозначьте объект налогообложения (доход или доход минус расход)

- Укажите номер телефона

- Поставьте подпись

Пример заполнения уведомления об переходе на УСН:

Плюсы и минусы предпринимателя

Существуют следующие плюсы предпринимательства:

- Постановка на учет в регистрирующих органах происходит по упрощенной схеме. Достаточно заполнить и представить в ИФНС оформленное по установленной форме заявление. К нему нужно приложить только копию удостоверяющего личность документа, и квитанцию, подтверждающую уплату госпошлину. Плата за регистрацию при этом составляет 800 рублей, что значительно меньше госпошлины при постановке на учет предприятия. Кроме этого доступна процедура постановки на учет через госуслуги. В этом случае плата составит всего 560 рублей.

- Предпринимателю нет необходимости вставать на учет по всем местам осуществления своей деятельности, он может зарегистрироваться в одном регионе, а работать в других. При этом никаких действий осуществлять ему по постановке на учет не надо.

- Существующие нормы права для предпринимателя устанавливают на порядок ниже ответственность при нарушении законодательства.

- Также ИП дано право бухгалтерский учет осуществлять по упрощенной схеме. На это не влияют применяемые системы налогообложения. Обязательны к заполнению предусмотренные законодательством регистры налогового учета.

- ИП на общем режиме платят налогов по количеству и суммам значительно меньше чем юрлица.

- Если субъект решает закрыть предпринимательство, то он это сможет сделать в короткие сроки, ведь ему не нужно проходить процедуру ликвидации, предусмотренную для юрлиц. Кроме этого плата за снятие с учета в качестве ИП составляет всего 160 рублей.

Не стоит забывать и про отрицательные моменты, которые могут возникнуть при осуществлении деятельности в качестве ИП, к ним относятся:

- Предприниматели не имеют возможности привлечь со стороны инвестиции для развития бизнеса. Связано это с тем, что у ИП отсутствует уставный капитал, и увеличить его это лицо не может путем привлечения дополнительных учредителей.

- Если у предпринимателя возникнет задолженность в процессе ведения бизнеса, он по ней будет отвечать даже если осуществить закрытие ИП.

- Предприниматель должен подавать все декларации и отчетность по месту своей регистрации. Это правило достаточно проблемно выполнять, если ИП ведет бизнес в другом регионе. Частично проблема решается путем использования электронного документооборота при отправлении отчетности. Но не стоит забывать, что инспектора ИФНС могут вызывать налогоплательщиков для дачи объяснений. Тогда предпринимателю придется ехать к месту своей прописки.

- Предпринимателю не доступны определенные законодательством некоторые виды деятельности, то есть существует ограничение по видам. Все такие направления устанавливаются в соответствующих правовых актах.

- ИП должен понимать, что он не сможет в полной мере продать свой бизнес другому лицу, как это можно сделать с ООО. Доступны к передаче только имущества, а вот различные разрешительные документы действуют только в отношении строго определенного лица. Поэтому их при необходимости придется оформлять заново.

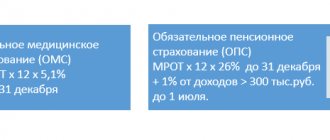

- У зарегистрированных в качестве ИП граждан появляется обязанность по исчислению страховых взносов в отношении себя. Фиксированные платежи нужно будет платить в бюджет даже если фактически деятельность не ведется, но ИП открыто.

- Если предприниматель является работодателем, то от него требуется обязательная регистрация в данном статусе в органах ФСС.

- Предприниматель при осуществлении своей деятельности должен руководить всеми процессами самостоятельно.

Дополнительные расходы при открытии ИП

Все остальные затраты (ведение ИП, печать, р/с, касса) относятся к расходам, возникающим на старте бизнеса, но не всегда обязательным. Рассмотрим их подробнее.

Печать

Закон не обязывает предпринимателя оформлять печать. Это остается на его усмотрение. Чтобы открыть ИП, печать также не требуется. Но очень часто контрагенты настаивают на том, чтобы в первичных документах, помимо подписи, стояла печать. Стоимость печати начинается от 500 рублей. О том, как оформлять документы, если ИП будет работать без печати читайте вэтой статье.

Расчетный счет

Также, как и в случае с печатью, для ведения предпринимательской деятельности не обязательно открывать расчетный счет. Но он может понадобиться, если сумма расчетов с контрагентами превышает 100 000 рублей. Кроме это при получении денег от ИП и организаций на расчетный счет не нужно использовать ККТ.

В большинстве банков открытие р/с бесплатное и платить нужно только за ведение счета. В среднем стоимость в месяц услуг по обслуживанию счета составляет от 500 до 3 000 рублей.

Налоговый учет

Если предприниматель не хочет сам заниматься расчетом и уплатой налогов, формированием отчетности и прочей документации, он может передать это все на аутсорсинг. В этом случае ведением учета ИП занимается профессионал и стоимость его услуг в месяц начинается от 3 000 рублей. Если бизнес работает на ОСНО, с большим количеством операций, то стоимость в месяц услуг бухгалтера будет гораздо выше.

Причины отказа в регистрации

Регистрация ИП в 2021 году проводится так же как и в предыдущие годы. Физлицо должен подать в ИФНС заявление и квитанцию с госпошлиной. Поступивший документ должностные лица ИФНС рассматривают в течение определенного периода, после чего выносят решение – открыть ИП или отказать в регистрации.

Положения нормативных актов устанавливают следующие ситуации, когда физлицо может получить отказ в постановке на учет как ИП:

- При обнаружении в поданном заявлении ошибок, из-за которых процедура регистрации становится недоступной.

- К заявлению не приложены обязательные для этого случая бланки документов — отсутствует копия паспорта или квитанция об уплате госпошлины.

- При представлении заявления не соблюдена территориальная подведомственность регистрирующих органов. Например, ИП подал документы на регистрацию не по своей прописке, а по месту ведения бизнеса.

- Если гражданин, заявивший о желании стать ИП, уже состоит на учете в качестве предпринимателя, то есть у него не закрыто предыдущее ИП.

- Когда гражданин, направивший заявление на постановку на учет, еще не достиг возраста совершеннолетия или считается недееспособным.

- Когда в судебном порядке определено, что будущему предпринимателю запрещается заниматься предпринимательской деятельностью в качестве меры наказания.

- В ситуации, когда предыдущее предпринимательство было закрыто в принудительном порядке. В таком случае физлицо не может регистрироваться как ИП один год.

- Когда направление деятельности, которое заявляет ИП доступно только для юрлиц.

Налоговый орган, отказавший в регистрации ИП, должен в соответствующем документе отразить причину своего отказа.

Важно: начиная с 01 октября 2021 года, предпринимателю предоставляется возможность произвести корректировку данных, указанных в заявлении и снова направить этот бланк в ИФНС, используя старую квитанцию об оплате. Таким случаем ИП может воспользоваться только один раз в течение трех месяцев от даты получения отказа в регистрации.

Способы оплаты

Уплата госпошлины еще в недалеком прошлом занимала достаточно много времени. Необходимо было получить бланк в отделении банка или налоговой инспекции, найти реквизиты на оплату (как правило, они располагались на стендах информации в налоговом органе) и оплатить путем личного визита в отделение банка, выстояв при этом большую очередь.

С течением времени данный процесс намного упростился, предоставив гражданам несколько вариантов оплаты данного платежа. В 2021 году оплата государственной пошлины за открытие ИП может быть произведена следующими способами:

- путем личного визита в отделение банка с распечатанной квитанцией;

- в электронной форме на сайте федеральной налоговой службы (ФНС);

- через терминалы, расположенные в ИФНС (местных инспекциях налогового органа), занимающихся исключительно регистрацией ИП и ООО (т.е. не везде).

Рассмотрим подробнее каждый из способов.

Какие виды деятельности не попадают под ИП в 2021 году

Нормативные акты, регулирующие определенные направления деятельности в сфере экономики, устанавливают какие виды не может осуществлять предприниматель. Для этой сферы необходимо будет открывать ООО.

К ним относятся:

- Создание и реализация оптом и в розницу готовых изделий, содержащих алкоголь.

- Изготовление и реализация изделий, содержащих вещества наркотического и психотропного характера.

- Производство препаратов лекарственного происхождения.

- Перевозки воздушным транспортом.

- Производство и ремонт авиационной техники.

- Деятельность, связанная с космосом.

- Изготовление, реализация и иная деятельность, связанная с обращением и использованием оружия, боеприпасов.

- Нотариальная деятельность.

- Работа инвестиционных фондов.

- Деятельность по кредитованию.

- Деятельность по страхованию.

- Услуги частных охранников.

- Выпуск пиротехнических изделий.

- Работы по промышленной безопасности.

- Продажа электроэнергии.

- Поиск работы гражданам за пределами России.

Возврат госпошлины

Если вы оплатили госпошлину, но вдруг передумали регистрировать ИП, её можно вернуть. Для этого в течение трёх лет нужно обратиться в ФНС с заявлением о возврате пошлины. К нему прикладывается копия квитанции об оплате. На перечисление возвращённой госпошлины отводится один месяц.

Здесь можно о возврате госпошлины.

Кроме того, с 1 октября при повторной подаче документов на госрегистрацию из-за неполного комплекта документов или ошибок в оформлении госпошлину платить не придется.

Каким способом можно осуществить регистрацию

Существуют несколько способов подачи документов на регистрацию предпринимательства.

Самостоятельно

Это самый простой способ подать документы на регистрацию, и он обычно не требует каких-либо дополнительных вложений. Физическое лицо должно самостоятельно составить заявление и оплатить пошлину. Бланк заявления можно купить в типографии, скачать с сайта и распечатать либо заполнить прямо на компьютере.

Собранные документы передаются в ФНС по месту прописки лица. Это производится путем личной явки, через почту либо сеть интернет. Также регистрация доступна через центры МФЦ, где срок процедуры с 2018 года снижен до 3 дней.

В некоторых органах сейчас прекращено получение бумажных документов на регистрацию. Поэтому перед посещением госоргана желательно уточнить — можно ли сдать бланки у них.

Через интернет сервисы

В интернете расположено несколько сервисов, которые предлагают услугу по подготовке заявления на регистрацию:

- Налог.ру — дает возможность заполнить заявление в формате Р21001. Далее, бланк распечатывается и передается любым доступным образом в регистрирующий орган;

- Сервис «МоеДело»;

- Сервис «Контур Эльба»;

- Сервис «Regberry»;

- Сервис «Небо»;

- и т.д.

Внимание: как правило, данные сервисы не производят отправку заявления в налоговую. Его можно распечатать и передать вручную, либо подписать ЭЦП и отправить при использовании портала Госуслуги.

Через банки

Многие коммерческие банки в настоящее время оказывают услугу по регистрации предпринимательства с последующим открытием у себя расчетного счета. Они полностью берут на себя подготовку документов и подачу их в госорган.

Как правило, клиент должен в электронном виде с использованием ЭЦП подписать документы, после чего они отправляются на регистрацию при помощи специальной системы.

Однако не все банки в настоящее время предлагают регистрацию под ключ. Некоторые просто занимаются подготовкой необходимых документов, а передача их в налоговую уже выполняется непосредственно предпринимателем.

Через юридические фирмы

Многими юридическими компаниями в качестве услуги предлагается регистрация ИП под ключ. Оказывается эта услуга на платной основе и в короткие сроки.

Данный способ позволит будущему предпринимателю совершенно не касаться процедуры регистрации, однако ему придется оплатить услуги такого рода компании. Кроме этого, для того, чтобы представитель фирмы подал пакет документов на регистрацию, на него необходимо будет оформлять доверенность.

Как снизить размер госпошлины?

При подаче заявлений через портал Госуслуг действуют скидки: госпошлину можно вносить со скидкой 30%. Новшество введено с 01.01.2017 и актуально до 01.01.2019. Оно распространяется на регистрацию ИП.

Чтобы получить скидку, надо заполнить бланк заявления на портале и дождаться, пока в личном кабинете появится счет на оплату пошлины.

Предусмотрено несколько вариантов расчетов:

- картами MasterCard, Visa, Мир;

- через кошелек (Webmoney);

- через федеральных операторов мобильной связи.

Это правило было введено 221-ФЗ от 21.07.2014 «О внесении изменений в главу 25.3 части второй НК РФ», а конкретнее – пунктом 3 ст. 2. Заплатить при соблюдении этих условий придется не 800, а 560 руб. Вернуть ранее уплаченный взнос, чтобы внести его заново со скидкой, нельзя.

Приказ о повышении оклада в связи с повышением МРОТ — образец

Сколько стоит открыть ИП в 2018 году

Обобщим в виде таблицы сколько стоит открыть ИП:

| Регистрация | Размер пошлины | Прочие расходы | Итого |

| Самостоятельно через ФНС | 800 | – | 800 |

| Самостоятельно через МФЦ | 800 | – | 800 |

| Самостоятельно через Госуслуги | 560 | ЭЦП от 1000 руб Программы от 900 руб. | 2460 |

| Самостоятельно через Почту | 800 | Нотариус от 1500 руб Услуги почты от 200 руб | 2700 |

| Через сервис Налог.ру | 800 | ЭЦП от 1000 руб Программы от 900 руб. | 2700 |

| Через банки | 800 | ЭЦП от 1000 руб Услуги банка от 2000 руб | 3800 |

| Через посредника (юридическую фирму) | 800 | Услуги по регистрации от 2500 руб | 3300 |

Внимание: с 1 января 2021 года госпошлина за регистрацию ИП взиматься не будет, при условии подачи документов в электронном виде, например, через сайт Госууслуги.

Инструкция по оплате через Сбербанк Онлайн

Многие спрашивают, как оплатить госпошлину за открытие ИП в Сбербанке онлайн. Любой платеж можно сделать через это мобильное приложение, единственное условие – знать нужные реквизиты. Для этого можно использовать уже сформированную платежку с сайта ФНС, ввести все значения: БИК, КБК, ИНН и КПП УФК, ОКТМО, номер счета, данные плательщика и его ИНН.

Упростить процедуру введения реквизитов можно с помощью считывания QR-кода, расположенного на платежке, если мобильное устройство поддерживает такую функцию. Во вкладке «Платежи» мобильного приложения Сбербанка есть функция «Оплата по QR-коду».

Регистрация ИП в 2021 году: необходимые документы и действия

Регистрация ИП пошаговая инструкция поможет, если принято решение оформлять и подавать документы самостоятельно.

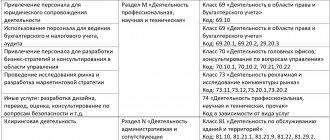

Шаг 1. Выбираем виды деятельности

Если физическое лицо решает начать деятельность как предприниматель, он уже знает, какой деятельностью будет заниматься. При этом он может выбрать несколько направлений, но одно из них обязательно должно быть обозначено как основное.

Когда будет происходить заполнение заявления, эти направления деятельности должны быть указаны в нем при использовании действующих кодов ОКВЭД2. При этом рекомендуется отражать в бланке все возможные виды работы, чтобы в дальнейшем не пришлось вносить изменения в регистрацию.

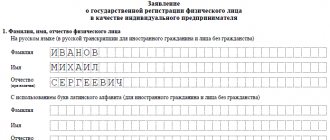

Шаг 2. Заполняем заявление по форме Р21001

Налоговый орган выполняет регистрацию физического лица в качестве предпринимателя на основании поданного заявления в формате Р21001.

Произвести составление этого документа можно вручную на бумажном бланке, либо заполнить его при помощи компьютера. В каждом случае, вносит данные нужно согласно инструкции, соблюдая все установленные правила и не допуская каких-либо ошибок.

Поэтому, для составления заявления рекомендуется использовать специальные интернет-сервисы, либо бухгалтерские программы.

Если составление заявления выполняется на компьютере, то необходимо выставить для заполнения шрифт у символов Courier New с размером 18п.

Если внесение данных выполняется от руки на бумажный бланк, то необходимо это делать только ручкой черного цвета, а символы использовать только печатные. При этом каждая буква либо знак записывается в отдельную клетку.

В исходный бланк заявления включены листы, которые применяются для любых случаев. При действительном заполнении нужно использовать только те, какие необходимы. Пустые страницы из заявления изымаются и на проверку не сдаются.

Важно: производить исправления в бланке запрещено. Если в документе была обнаружена ошибка, то данный лист требуется переписать снова.

Файлы:

.

Шаг 3. Готовим необходимый пакет документов

Процедура регистрации предпринимательства достаточно проста, и не требует подготовки большого пакета документов:

- Составленное заявление формата Р21001;

- Полная копия паспорта;

- Квитанция о том, что была уплачена госпошлина.

В случае, если документы будет передавать доверенное лицо:

- Доверенность, составленная у нотариуса, на передачу документов и получение результата;

Если будущий ИП сразу хочет сменить систему расчета налогов:

- Заявление на переход на спецрежим налогов (УСН, ПСН, ЕНВД);

Если предпринимателем хочет стать иностранец:

- Заверенный у нотариуса перевод всех страниц его паспорта;

- Копия полученного разрешения на нахождение в России.

Внимание: при подаче документов через МФЦ заявление о переходе на упрощенные режимы налогообложения необходимо будет предоставлять в ФНС после получения документов о регистрации предпринимательства.

Шаг 4. Оплачиваем государственную пошлину

При подаче документов для регистрации предпринимателя обязательным требованием является уплата госпошлины. Ее размер сейчас составляет 800 рублей.

Если оформление документов выполняется при помощи портала «Госуслуги», то через него можно также и произвести перечисление платежа. При этом заявителю будет предоставлена скидка, в результате чего размер пошлины составит 560 рублей.

Также сайт ФНС дает возможность сформировать квитанцию за оплату пошлины через банк, либо оплатить ее сразу на месте электронными деньгами. Скидка за такой способ платежа не предусмотрена.

При любом способе оплаты пошлины, копия квитанции должна быть приложена к пакету документов. Если в документах была допущена ошибка, и госорган отказал в проведении регистрации, то при повторной их подаче требуется снова оплатить пошлину (действовало до 1 октября 2021 года).

Внимание: этот порядок отменен с 1 октября 2018 года — начиная с этой даты уплаченной пошлиной можно будет воспользоваться еще один раз в течение 3 месяцев с момента отказа.

Шаг 5. Сдаем документы

Отдать на проверку собранные документы можно один из следующих способов:

- При личном посещении инспекции. Необходимо уточнять возможность использования такого способа, поскольку в некоторых регионах подавать документы из ФНС отправляют в МФЦ;

- При личной явке в МФЦ «Госуслуги»;

- При использовании интернет портала «Госуслуги» – для этого способа требуется наличие электронной цифровой подписи;

- При использовании интернет портала налогового органа – для этого способа требуется наличие ЭЦП;

- Почтой с описанным вложением. Для Москвы доступны также отправка курьерской службой DHL или Pony Express.

Внимание: если документы сдаются лично в ФНС или МФЦ, принимающий их работник должен оформить расписку в получении бланков.

Шаг 6. Получаем результат

Ñâèäåòåëüñòâî î ãîñóäàðñòâåííîé ðåãèñòðàöèè â êà÷åñòâå èíäèâèäóàëüíîãî ïðåäïðèíèìàòåëÿ,ïàñïîðò è ïå÷àòü

В настоящее время рассмотрение регистрирующим органом документов осуществляется в течение 3-х дней. Причем этот срок действует для всех способов регистрации.

Так, изменения в действующем законодательстве, а также организация обмена документами между МФЦ и налоговыми органами, позволяет в настоящее время производить регистрацию этим способом за такое же время.

В случае успешного рассмотрения бланков новоиспеченный предприниматель получает на руки следующие документы:

- Уведомление постановки на учет по форме №2-3-Учет. Этот документ составляется на простой бумаге с печатью регистрирующего органа. Бланки ОГРИП как раньше в настоящее время не выдаются.

- Выписка из ЕГРИП в формате Р60009;

- Бланк с кодом ИНН (если при подаче документов также производился запрос на его присвоение).

Внимание: если документы не проходят проверку, то заявителю на руки выдается письменный отказ с обоснованием отклонения регистрации. Он может оформить их снова и повторно подать на проверку.

Зачем оформлять индивидуальное предпринимательство

Работать без уплаты налогов нельзя. Из налогов будет формироваться пенсия, а за ведение предпринимательской деятельности без регистрации можно нарваться на штраф. Кроме того, за ИП есть и начисление стажа. Поэтому обязательно нужно задуматься об открытии ИП, чтобы работать официально и на себя.

Следовательно, обязательно нужно регистрировать деятельность. Стоит остановиться именно на индивидуальном предпринимательстве. Это наиболее выгодный вариант для начинающего бизнесмена.

Достоинства открытия ИП

Индивидуальное предпринимательство привлекает граждан, поскольку обладает рядом положительных моментов:

- Простота оформления. Не нужно много документов, чтобы открыть ИП;

- Небольшие штрафы за нарушения. Налоговой не слишком интересен мелкий бизнес, поэтому проверяют его редко, а наказание за неправильную отчетность невелико;

- Большая свобода работы с финансами. Все заработанное предприниматель может потратить как душе угодно;

- Необязательно заказывать печать и ставить кассу (для некоторых видов деятельности);

- Можно работать по наличному расчету;

- Индивидуальный предприниматель – сам себе руководитель. Поэтому он может работать с максимальным удобством для себя.

Более того, ИП может обойтись «малой кровью» при уплате налогов, если выберет такую систему налогообложения, какая сможет обеспечить максимальную выгоду. Тогда как юридическому лицу будет сложнее официально сэкономить на налоговых отчислениях.

Недостатки ИП

К сожалению, у любой формы предпринимательской деятельности достаточно минусов. И ИП – не исключение. У него есть несколько неприятных недостатков:

- Ответственность. Предприниматель несет ответственность за каждое свое действие не только перед законом, но и перед теми, с кем он работает. К слову, в случае чего ИП рискует всем имуществом, если вдруг образовались непомерные долги;

- Трудности. Налоговой все равно на то, сколько заработал ИП – платить минимальные отчисления придется, даже если предприятие работает в минус;

- Бюрократия. Обязательно нужно составлять отчеты, вести учет приходов-расходов и предоставлять это налоговой при проверках. Кроме того, важно не забывать платить налоги;

- Несолидность. Мало кто хочет работать с индивидуальными предпринимателями, поскольку его очень просто зарегистрировать, а ответственности у владельца меньше (то есть существует стереотип, что ИП необязательны);

- Ограничения. ИП не могут получить часть лицензий (например, на торговлю алкоголем). Владелец не может назначить себе директора и устраниться от ведения бизнеса. Нельзя вести дело совместно, и так далее;

- Банальность. Невозможно присвоить ИП красивое название – фирме придется называться по фамилии и инициалам владельца. Впрочем, никто не мешает зарегистрировать товарный знак, знак обслуживания или выбрать коммерческое обозначение.

Эти недостатки, впрочем, практически не сказываются на работе будущего предприятия. Если с умом подходить к бизнесу, не забывать составлять отчеты и грамотно вести документацию, то никаких проблем не возникнет.

Системы налогообложения: какую выбрать?

На данный момент для индивидуальных предпринимателей доступны шесть разных систем налогообложения.

- общая система налогообложения (ОСН);

- единый налог на вмененный доход (ЕНВД);

- патентная система налогообложения (ПСН);

- единый сельхозналог (ЕСХН);

- упрощенная система налогообложения (УСН);

- налог на профессиональный доход (НПД).

В чем их отличия? Сколько придется платить по каждой системе и какая выгоднее для индивидуального предпринимателя?

На самом деле универсальной выгоды для всех предпринимателей нет. Зависит от того, над чем именно будет работать ИП.

Какие же налоги должен платить предприниматель? Какие условия действуют по каждой системе налогообложения? Надо разобраться.

ОСН подразумевает стандартные для всех налоги Эта система присваивается автоматически при создании ИП. Придется платить:

- 20% налога на прибыль либо 13% подоходного налога (НДФЛ);

- 18% налога на добавленную стоимость (НДС) с денег, полученных при реализации товаров или услуг;

- выплата налога на имущество.

ЕНВД доступен только компаниям, численность работников в которых не превышает 100 человек. Подразумевает выплаты налогов с предполагаемого дохода, а не реального. То есть кто-то рассчитывает прибыль, а предприниматель обязан выплатить государству процент с этой предполагаемой суммы (по факту она может быть меньше или больше). Заменяет собой НДФЛ, НДС и налог на имущество. Но подходит далеко не всем предпринимателям – ЕНВД доступен только для некоторых категорий.

ПСН подразумевает наличие у предпринимателя патента на деятельность. При этом количество человек в компании не должно превышать 15. Заменяет собой НДС (за исключением некоторых видов деятельности), НДФЛ и налог на имущество.

УСН требует ведения книги расходов и доходов. Облагаются налогом доходы (за вычетом расходов) в размере 5-15% (в зависимости от региона) либо только доход в размере 6%. Наиболее популярный и простой тип налогообложения.

ЕСХН – то же самое, что УСН, но работает только для предпринимателей, занятых сельскохозяйственной деятельностью. Главное условие – доход от реализации сельхозпродукции не должен быть меньше 70%.

НПД (Налог на профессиональный доход) – это «налог на самозанятых», доступен для некоторых видов деятельности, без наемных работников и только в 4 субъектах РФ (Москва и область, Татарстан и Калужская область).